管理者行为、内外部监督与企业金融化

2022-06-28张多蕾赵深圳

张多蕾 赵深圳

摘 要:伴随着国内外经济下行的压力,部分实体企业偏离主业进行金融资产配置,流向实体经济部门的资金不断减少,在一定程度上挤占了企业在主营业务上的投资,可能会导致企业金融化。同时,我国非金融上市公司金融资产的比重不断上升,企业金融化对实体经济发展产生了重要的影响。本文将理性假设下的管理者代理行为和非理性假设下的管理者过度自信纳入同一分析框架,以2008—2020年沪深两市A股上市公司为研究对象探讨管理者的两类行为对企业金融化的影响。同时,考察内部控制和分析师关注的内外部监督对管理者代理行为、管理者过度自信与企业金融化之间关系的调节效应,以期深化对企业金融化动因的认知,为实体企业作出合理的投资决策提供一定的参考和借鉴。

关键词:管理者行为;内外部监督;企业金融化;实体经济

中图分类号:F275.5 文献标识码:A

文章编号:1000-176X(2022)04-0121-08

一、引 言

伴随着国内外经济下行压力,实体投资的收益率大幅下降,而金融和房地产行业的利润率却依然高企。在此背景下,部分实体企业投资主业的意愿下降,纷纷涉足金融和房地产行业,试图通过跨行套利来寻求新的利润增长点。实体企业偏离主业进行金融资产配置,使得大量资金涌入虚拟经济部门,在金融体系内部空转,而流向实体经济部门的资金不断减少,一定程度上挤占了企业在主营业务上的投资,最终导致企业金融化。在我国非金融上市公司金融资产比重一直不断上升的趋势下,企业金融化对实体经济的发展产生了重要的影响[1]。一种观点认为,实体企业金融化发挥“蓄水池效应”,提高了资产的流动性,对企业主业的发展起到了促进作用;另一种观点认为,实体企业金融化发挥“挤出效应”,挤占了主营业务资金,对企业主业的发展起到了抑制作用[2]。不可否认的是,企业金融化势必会加剧金融风险,进而可能会引发严重的经济危机 [3]。为了推进经济健康发展,2017年国务院第五次全国金融工作会议指出,“要加大金融支持实体力度,引领资金‘脱虚向实’”;党的十九大报告要求,“深化金融体制改革,增强金融服务实体经济能力”“健全金融监管体系,守住不发生系统性金融风险的底线”;十三届全国人大五次会议也提出,“坚持实施稳健的货币政策,引导金融支持实体企业”。可以看出,中央已经关注到实体经济发展过程中存在的金融化问题及其可能导致的风险,这就使得实体企业金融化成为当前理论界和实务界需要重点关注的问题之一。

现有文献对企业金融化的影响因素展开了一定的研究,其中管理者特质备受学者们的关注。企业配置金融资产属于投资决策,投资决策须经股东大会讨论一致后通过,但在现代企业中,由于所有权和经营权两权分离,使得所有者对管理者的约束往往是有限的[4],管理者拥有对企业资源的支配权,这就导致管理者的个人行为会对企业的金融化投资决策产生重大影响,因此,研究管理者行为有助于更好地了解企业金融化的影响因素。

内部控制作为公司重要的内部治理机制,对公司治理的有效性和公司的财务决策行为产生重要影响。毫无疑问,在公司金融化投资决策中,公司内部控制亦发挥着至关重要的作用。分析师在资本市场上扮演着信息中介和外部监督的双重角色,分析师关注使管理者行为受到更多的监督,是一项有效的公司外部治理措施。那么,内部控制和分析师关注能否抑制管理者行为对企业金融化带来的影响?

为回答上述问题,本文将管理者行为区分为理性人假设下的管理者代理行为和非理性人假设下的管理者过度自信,将两者纳入统一的分析框架,探讨其对企业金融化带来的影响。同时,本文也考察了内部控制和分析师关注对管理者行为与企业金融化影响的调节效应。本文一方面有助于拓展管理者行为的經济后果研究和企业金融化影响因素研究,另一方面对内部控制和分析师关注的治理效应有更加充分的认识,为相关机构的决策提供一定的参考和借鉴。

二、理论分析与假设研究

(一)管理者行为与企业金融化

管理者作为公司组织架构中的重要组成部分,其行为与公司的各种财务决策息息相关,包括企业金融化决策。对于管理者行为,现有文献主要从两个维度展开:一是基于委托代理理论和理性人假设背景下的管理者代理行为[5-6];二是基于行为财务理论和非理性人假设背景下的管理者过度自信[7]。

在现代企业中,公司所有权和控制权分离,公司所有者因时间和能力等限制,委托具备足够精力和专业能力的经理人代替其进行公司资产的管理,由此形成委托代理关系。委托代理双方关系人致力于追求自身效用的最大化,公司所有者的目标是追求企业价值最大化,公司管理者的目标则是追求自身效益的最大化,委托人和代理人之间产生利益冲突。在信息不对称和契约不完备的情况下,代理人的努力程度或自利行为均难以被委托人直接识别出来,为了实现自身效益的最大化,代理人有动机也有机会作出损害委托人利益的一些行为,导致代理问题的产生。Jensen[8]提出了自由现金流假说,认为当管理层可自由支配的现金流充裕时,管理层倾向于过度投资来实现自身利益的最大化,这种行为牺牲了股东利益,降低了企业价值。Stulz[9]提出了商业帝国假说,该假说认为管理者会通过扩张企业规模来构建自己的商业帝国,这一动机将导致企业的过度投资。一方面,企业规模扩张后,管理者有更多的升迁机会,能够掌握更多的资源,得到更高的社会地位;另一方面,企业规模的扩大会带来管理者薪酬的提高,即使薪酬受到约束,管理者也可以通过更多的在职消费来弥补[10],而较多的投资活动为其获取在职消费提供了便利。Morck等[11]提出了管理者防御假说,该假说的主要观点是由于外部环境的不确定性,管理者的决策行为会受到来自于产品市场竞争和控制权市场等带来的压力和威胁,管理者为了降低被他人替代的风险,增加与股东谈判的筹码,会偏好将资源投资到与其自身专长相关的项目中,而不是股东收益最大的项目。从理论分析得出,管理者的代理行为对企业金融化有正向影响。

过度自信在管理者这一群体中表现得更为突出。管理者过度自信会对企业金融化水平带来影响,主要有三方面的原因:第一,过度自信的管理者会高估投资项目的收益,低估投资项目的风险。过度自信的管理者往往认为自己能够很好地把控风险,更偏好于创新项目上的风险投资[12]。金融化投资的收益波动大且不具有持续性,属于高风险、高收益的投资[13]。过度自信的管理者更加乐观,偏好于激进的投资策略,更多地关注金融化投资未来可能的高收益,而低估其潜在的风险。第二,过度自信的管理者更易采取多元化战略[14]。面对实体经济持续低迷,金融行业利润高涨,过度自信的管理者可能会脱离原来的主营业务,倾向于持有更多的金融资产,以期大量依靠金融渠道获利。过度自信的管理者会高估自身的能力,即使之前从未涉足过金融行业,仍会认为自己同样能取得成功,对多元化投资的估计偏离实际水平。第三,过度自信的管理者会高估企业价值,认为公司股价被市场低估[15]。一方面,为了公司股价在资本市场上有更好的表现;另一方面,为了满足自身业绩考核的要求,出于公司利益和个人利益的双重考虑,当公司主业的利润空间被压缩后,过度自信的管理者会加大金融资产的配置,以期在金融市场上短期获利来提升公司整体的经营业绩。因而,理论分析说明管理者过度自信对企业金融化有正向影响。由此,笔者提出以下假设:

H1a:其他条件不变,管理者代理行为对企业金融化有显著正向影响。

H1b:其他条件不变,管理者过度自信对企业金融化有显著正向影响。

(二)管理者行为、内部控制与企业金融化

內部控制作为公司重要的内部治理机制,对公司治理的有效性和公司的财务决策行为产生重要影响。毫无疑问,在公司金融化投资决策中,公司内部控制亦发挥着至关重要的作用。已有研究围绕内部控制对公司治理效果、公司财务行为、公司风险、公司绩效、外部审计等的影响进行了比较深入的研究。研究发现,高质量的内部控制有助于提升公司的会计信息质量,减少公司的盈余管理行为,显著缓解公司面临的融资约束问题,降低公司的权益资本成本和债务资本成本;高质量的内部控制通过降低内部代理成本、财务风险和市场风险,给市场传递出良好的信号,进而创造更高的市场绩效;高质量的内部控制与外部审计的审计费用呈显著负相关关系,表明内部控制作为公司内部治理机制与独立的外部审计之间存在一定的替代作用;高质量的内部控制能够同时降低第一类代理成本和第二类代理成本,缓解公司的代理问题;邢维全和宋常[16]从管理者非理性的行为切入,发现管理者过度自信与会计稳健性呈负相关关系,而内部控制水平的提升能够有效抑制这种负向关系。因此,强有力的内部监督能够有效地抑制理性管理者的代理行为和非理性管理者的过度自信对企业金融化水平的促进作用。由此,笔者提出以下假设:

H2a:其他条件不变,内部控制可以抑制管理者代理行为对企业金融化的正向影响。

H2b:其他条件不变,内部控制可以抑制管理者过度自信对企业金融化的正向影响。

(三)管理者行为、分析师关注与企业金融化

作为资本市场上的信息中介,分析师发挥着外部治理作用。Jenson和Meckling[6]研究发现分析师在监督公司失范行为上有着更为专业的作为,这为研究分析师的外部治理作用提供了理论支撑。Moyer等[17]首次采用实证研究的方法,证实了分析师的治理角色假说。分析师在会计丑闻的揭露过程中具备信息发现功能,对公司进行持续的关注能够抑制高管的财务舞弊行为[18]。分析师可以利用自身专业能力揭示更多的公司内幕信息,从而提高信息披露的整体质量,减少信息不对称[19]。Derrien等[20]研究发现,对公司进行跟踪的分析师越少,公司的债务成本越高,表明分析师具有缓解融资约束与监督公司行为的作用。李春玲和邵将[21]从管理者行为的角度出发,研究发现分析师关注会提高管理层实施机会主义行为的成本,从而抑制其盈余管理的动机。苑泽明等[22]从管理层非理性行为视角出发,研究发现管理者过度自信能够引起公司的非效率投资,而分析师跟踪负向调节两者关系,发挥了有效的外部监管作用。因此,管理者的代理问题和过度自信会受到分析师的监督和制约,分析师关注能够有效抑制管理者代理行为和过度自信引发的金融化投资。由此,笔者提出以下假设:

H3a:其他条件不变,分析师关注可以抑制管理者代理行为对企业金融化的正向影响。

H3b:其他条件不变,分析师关注可以抑制管理者过度自信对企业金融化的正向影响。

三、研究设计

(一)样本选择和数据来源

本文以2008—2020年沪深两市A股上市公司作为研究对象,数据主要来自CSMAR数据库。本文对初始数据进行如下处理:剔除金融、保险类公司;剔除关键数据缺失的样本;剔除ST类公司;为了降低极端值可能造成的影响,对样本中所有连续型变量采取1%水平下和99%水平上的缩尾处理。

(二)变量定义和模型设定

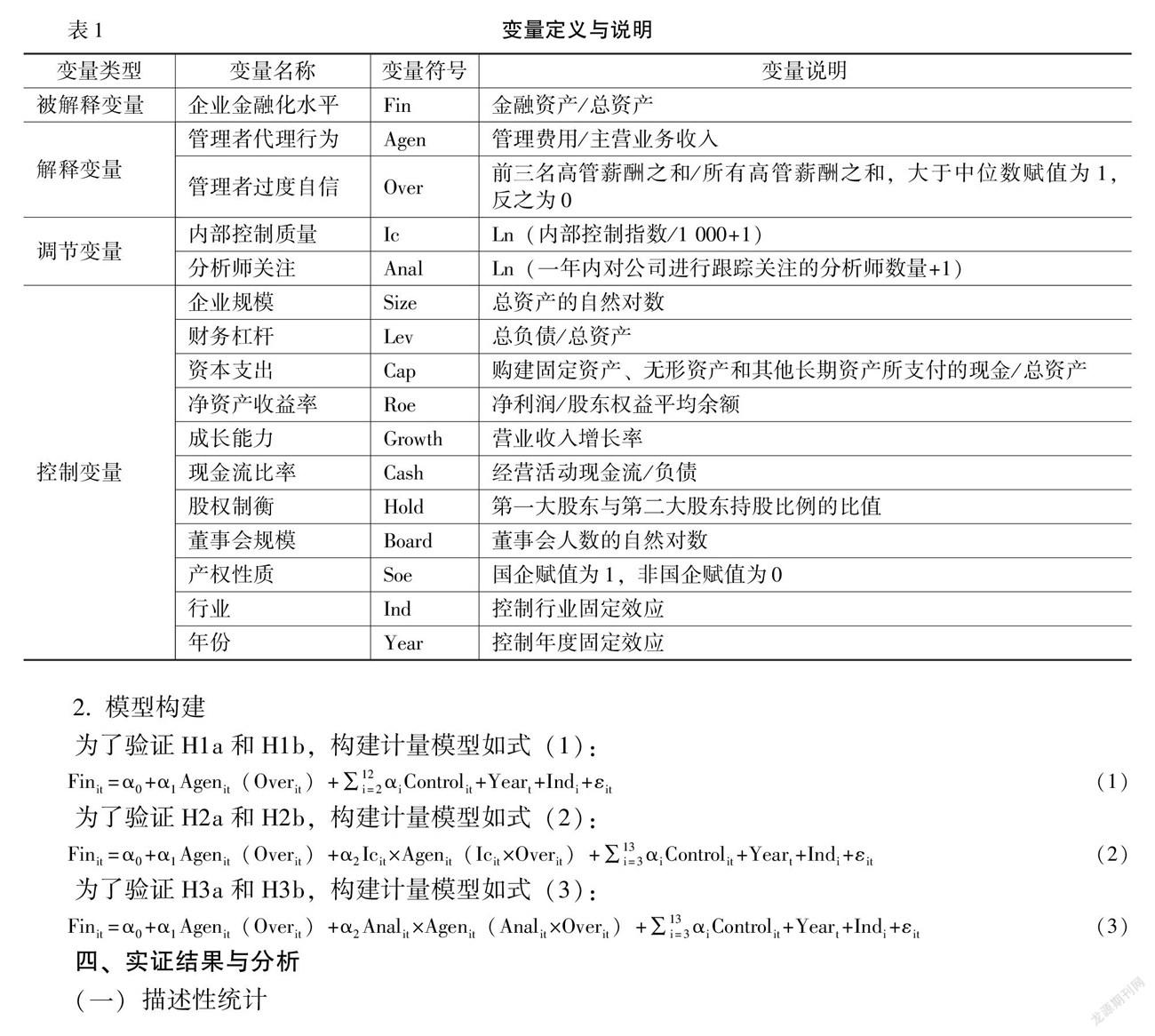

1.变量定义

被解释变量。

借鉴杜勇等[1]的研究方法,本文使用金融资产与总资产的比值衡量企业金融化水平(Fin)。即企业金融化水平=(交易性金融资产+衍生金融资产+发放贷款及垫款净额+可供出售金融资产净额+持有至到期投资净额+投资性房地产净额)/总资产。即企业金融化水平=(交易性金融资产+衍生金融资产+发放贷款及垫款净额+可供出售金融资产净额+持有至到期投资净额+投资性房地产净额)/总资产。金融资产与总资产的比值越高,表明企业金融化水平越高。

解释变量。借鉴侯巧铭等[23]的做法,本文采用管理费用率度量管理者代理行为(Agen)。参考李婉丽等[24]的高管相对薪酬法,本文使用前三名高管薪酬之和与所有高管薪酬之和的比值与其中位数大小做比较来衡量管理者过度自信(Over),若比值高于中位数,则定义为管理者过度自信。

调节变量。借鉴黄政和吴国萍[25]的研究,本文采用迪博公司内部控制指数衡量公司的内部控制质量(Ic)。考虑到该指数的取值范围,将内部控制指数除以1 000并加1取自然对数来进行衡量。该数值越大,表明样本公司的内部控制质量越高,反之则越低。借鉴李春涛等[26]的做法,本文采用分析师跟踪数量作为分析师关注(Anal)的替代变量,即一段时间内跟踪某家上市公司的机构数量。具体地,采用1年内对该公司进行跟踪的分析师(或团队)数量加1取自然对数来进行衡量。

控制变量。

参考现有文献的做法,设置以下控制变量:企业规模(Size)、财务杠杆(Lev)、资本支出(Cap)、净资产收益率(Roe)、成长能力(Growth)、现金流比率(Cash)、股权制衡(Hold)、董事会规模(Board)、产权性质(Soe)。、资本支出(Cap)、净资产收益率(Roe)、成长能力(Growth)、现金流比率(Cash)、股权制衡(Hold)、两职合一(Dual)、董事会规模(Board)、独立董事比例(Id)、产权性质(Soe),同时引入年度虚拟变量(Year)和行业虚拟变量(Ind),以控制年度固定效应和行业固定效应。变量的具体定义和度量方式如表1所示。

2.模型构建

为了验证H1a和H1b,构建计量模型如式(1):

Finit=α0+α1Agenit(Overit)+∑12i=2αiControlit+Yeart+Indi+εit(1)

为了验证H2a和H2b,构建计量模型如式(2):

Finit=α0+α1Agenit(Overit)+α2Icit×Agenit(Icit×Overit)+∑13i=3αiControlit+Yeart+Indi+εit(2)

为了验证H3a和H3b,构建计量模型如式(3):

Finit=α0+α1Agenit(Overit)+α2Analit×Agenit(Analit×Overit)+∑13i=3αiControlit+Yeart+Indi+εit(3)

四、实证结果与分析

(一)描述性统计

变量的描述性统计结果如表2所示。从表2可以看出:Fin的均值是0.026,中位数是0.003,标准差是0.060,最大值是0.400,表明企业存在金融化,有些企业的金融化水平异常高,这与杜勇等[1]的研究一致;Agen的均值是0.090,最小值是0.009,最大值是0.386,说明上市公司管理者代理行为的水平差异较大;Over的均值是0.423,标准差是0.494,最小值是0,最大值是1,说明上市公司管理者过度自信基本符合實际;Ic的均值是0.517,中位数是0.521,标准差是0.042,最大值为0.636,最小值为0.279,表明我国上市公司内部控制整体水平较高,但是不同企业的内部控制水平相差较大;Anal的均值是2.007,中位数是1.946,表明分析师关注基本符合正态分布,Anal的最小值是0.693,最大值是3.829,表明不同企业的分析师关注还存在较大差异;Size和Lev的均值分别为22.270、0.419,中位数为22.060、0.410,说明上市公司的规模和财务杠杆总体上都服从正态分布;Dual的均值为0.251,说明中国25.1%的上市公司董事长兼任总经理,基本符合中国上市公司基本情况;其他控制变量的分布也较为合理,基本符合预期。

(二)回归分析

1.管理者行为与企业金融化

表3中的列1列示了管理者代理行为与企业金融化水平之间的回归结果,可以看出Agen的回归系数为0.035,t值为2.314,在5%的水平上显著;列2列示了管理者过度自信与企业金融化水平之间的回归结果,可以看出Over的回归系数为0.083,t值为5.202,可见管理者过度自信对企业金融化水平的影响在1%的水平上显著为正,H1a和H1b得以验证。此外,从表3中列1和列2还可以看出控制变量与企业金融化水平之间的关系,Lev、Growth的回归系数均在1%的水平上显著为负,表明企业财务杠杆效应发挥越好、营业收入增长率越高的企业金融化水平越低。其他控制变量的回归结果也比较合理,基本符合预期。

2.管理者行为、内部控制与企业金融化

表3中的列3和列4为增加调节变量内部控制之后的管理者行为与企业金融化水平之间的回归结果,结果显示:增添调节变量Ic后,Agen×Ic的回归系数为-0.031,t值为-1.971,在5%的水平上显著为负;Over×Ic的回归系数为-0.023,t值为-2.404,在5%的水平上显著为负。可见,内部控制对管理者代理行为、管理者过度自信与企业金融化之间的关系有抑制作用,H2a和H2b得到验证。表3中列3和列4列示的其他控制变量的回归结果也较合理,基本符合预期。

3.管理者行为、分析师关注与企业金融化

分析师关注对管理者行为与企业金融化的影响如表3中列5和列6所示。可以发现,添加调节变量Anal后,Agen×Anal与Fin的回归系数为-0.034,t值为-1.888,在10%的水平上显著为负;Over×Anal与Fin的回归系数为-0.030,t值为-1.862,在10%的水平上显著为负。也就是说,分析师关注可以抑制管理者代理行为、管理者过度自信对企业金融化的正向影响,H3a和H3b得到验证。表3中列5和列6显示Anal的回归系数为负且在1%的水平上显著,分析师关注对企业金融化水平有抑制作用,这也与已有研究相符。

(三)稳健性检验

1.替换变量

本文参考张成思和张步昙[27]的做法,以收益替代资产来对企业金融化水平进行衡量,即以非金融企业投资收益、公允价值变动收益、汇兑收益以及其他综合收益加总占总营业利润的比例(Finr)为因变量,回归结果如表4所示。其中,列1和列2列示了H1的回归结果,上市公司管理者代理行为(Agen)和管理者过度自信(Over)与企业金融化(Finr)的回归系数分别为0.9559和0.0355,t值为4.75和1.72,分别在1%和10%的水平上显著正相关,H1得以验证。加入调节变量内部控制质量(Ic)和分析师关注(Anal)之后,交乘项回归系数基本为负,从而也验证了H2和H3。

(三)稳健性检验

为保证回归结果的稳健性,本文进行了如下检验:

第一,参考张成思和张步昙[27]的做法,以收益替代资产对企业金融化水平进行衡量,即以非金融企业投资收益、公允价值变动收益、汇兑收益以及其他综合收益加总占总营业利润的比例(Finr)为因变量进行稳健性检验。上市公司管理者代理行为(Agen)和管理者过度自信(Over)的回归系数分别为0.956和0.036,t值为4.754和1.718,分别在1%和10%的水平上显著正相关,H1a和H1b得以验证。加入调节变量内部控制质量(Ic)和分析师关注(Anal)之后,交乘项回归系数为负但不显著,从而未验证H3a和H3b。稳健性回归结果表明:上市公司管理者代理行为(Agen)和管理者过度自信(Over)的回归系数分别在1%和5%的水平上与企业金融化水平显著正相关,加入调节变量内部控制(Ic)和分析师关注(Anal)之后,交乘项回归系数也显著为负。

第二,管理者过度自信作为核心解释变量,与企业金融化水平之间可能存在内生性关系,即管理者过度自信促进企业金融化,而企业在金融市场上短期获益也可能反向增强高管信心,为避免两者互为因果的影响,本文借鉴苏丽娟[28]的做法,选取高管性别作为管理者过度自信的工具变量,并采用两阶段最小二乘法进行稳健性检验。已有研究表明,如果管理者性别为女性,其相对保守的特征会缓解过度自信心理,而高管性别不会对企业金融化水平产生直接影响。从该工具变量IV-2SLS回归结果来看,在第一阶段,工具变量IV与管理者过度自信(Over)的相关系数为0.031,t值为8.281,表明选取的工具变量通过1%水平的显著性检验;而在第二阶段,变量Over与Fin的相关系数为0.140,t值为6.424,在 1% 的水平上显著,表明在控制内生性问题后本文研究结论依然成立。

第三,采用滞后一期的企业金融化水平进行稳健性检验。上市公司管理者代理行为(Agen)和管理者过度自信(Over)对滞后一期企业金融化(Finl)影响的回归系数分别为0.026和0.031,t值为2.581和3.254,均在1%的水平上显著。加入调节变量之后,交乘项回归系数基本为负。检验结果与前文保持一致。限于篇幅,本文只列示了替代变量的稳健性检验结果,如表4所示。

2.企业金融化水平滞后一期

采用滞后一期的企业金融化水平(Finl)进行稳健性测试,其结果也与上文的研究结论一致。

3.工具变量法

管理者过度自信作为核心解释变量,与企业金融化水平之间可能存在内生性关系,即管理者過度自信促进企业金融化,而企业在金融市场上短期获益也可能反向增强高管信心。为避免两者互为因果的影响,本文采用工具变量法进行进一步检验。借鉴苏丽娟[28]的研究,本文选取高管性别作为管理者过度自信衡量的工具变量(Iv),并采用两阶段最小二乘法进行稳健性测试。已有研究表明,如果管理者性别为女性,其相对保守的特征会缓解过度自信心理,而高管性别不会对企业金融化水平产生直接影响。表5报告了该工具变量IV-2SLS的回归结果。其中,在第一阶段,工具变量Iv与管理者过度自信(Over)的相关系数为0.0257,t值为7.79,在1%水平上显著,表明选取的工具变量与管理者过度自信显著正相关;而在第二阶段,变量Over与Fin的相关系数为0.0473,t值为2.86,在1%的水平上显著,表明在控制内生性问题后本文研究结论依然成立。

五、结论与启示

本文以2008—2020年我国A股上市公司为研究对象,探究理性假设下的管理者代理行为和非理性假设下的管理者过度自信对企业金融化带来的影响,并进一步考察内部控制和分析师关注对管理者代理行为、管理者过度自信对企业金融化的调节作用。结果表明:一是管理者代理行为和管理者过度自信对企业金融化有显著正向影响,即管理者的两类行为都能促进企业金融化;二是从内部控制角度出发,内部控制质量好的公司会抑制管理者过度自信对企业金融化的正向关系;三是从外部监督角度出发,相较于分析师关注较少的公司,分析师关注多的公司会抑制管理者的两类行为与企业金融化之间的正向关系。本文研究结论在理论上拓展了管理者行为的经济后果研究和企业金融化的影响因素研究,在实践上深化了对内部控制和分析师关注的治理效应的认知,为实体企业做出合理的投资决策提供一定参考和借鉴。

本文研究得出以下两点启示:一是公司治理层面,针对金融化背后的委托代理等问题,上市公司应当完善内部治理结构,发挥股东会、董事会、监事会对经理层权力的制约与监督功能,降低上市公司投资短视行为发生的可能性,例如通过设计合理的长期激励机制来引导高管将资源配置到技术创新等能够推动企业价值提升的项目中,真正实现企业的长效发展;二是外部监督层面,监管部门应加强分析师行业制度建设,充分认识到分析师关注对公司会计信息披露的重要影响,完善分析师行业制度建设,提高分析师独立性,弱化分析师与关注对象的利益关系,充分发挥分析师的信息披露和信息传递职能。加强事前、事中和事后全方位监管,提升过度投机的成本和难度,以帮助机构投资者逐渐树立起理性的长远投资观念,促进其在公司内部的监督治理作用,进而保障普通投资者利益,防止企业过度金融化,防范和化解经济“脱实向虚”的风险。

参考文献:

[1] 杜勇,张欢,陈建英.金融化对实体企业未来主业发展的影响:促进还是抑制[J].中国工业经济,2017,(12):113-131.

[2] 谢家智,王文涛,江源.制造业金融化、政府控制与技术创新[J].经济学动态,2014,(11):78-88.

[3] 彭俞超,黄志刚.经济“脱实向虚”的成因与治理:理解十九大金融体制改革[J].世界经济,2018,(9):3-25.

[4] Fama,E.F.,Jensen,M.C.Separation of Ownership and Control[J].Journal of Law and Economics,1983,26(2):301-326.

[5] Ross,S.The Economic Theory of Agency: The Principal's Problem[J].The American Economic Review,1973,63(2): 134-139.

[6] Jenson,M.C.,Meckling,W.H.Theory of the Firm: Managerial Behavior,Agency Costs,and Ownership Structure[J].Journal of Financial Economics,1976,3(4): 305-360.

[7] Ulrike,M.,Geoffrey,T.Does Overconfidence Affect Corporate Investment? CEO Overconfidence Measures Revisited[J].European Financial Management,2005,11(5):649-659.

[8] Jensen,M.C.Agency Costs of Free Cash Flow,Corporate Finance and Takeovers[J].The American Economic Review,1986,76(2): 323-329.

[9] Stulz,R.M.Managerial Discretion and Optimal Financing Policies[J].Journal of Financial Economics,1990,26(1):3-27.

[10] 趙乐,王琨.薪酬管制、高管激励与公司业绩[J].投资研究,2019,(12):133-148.

[11] Morck,R.,Shleifer,A.,Vishny,R.W.Management Ownership and Corporate Perfamance:An Empirical Analysis[J].Jaurnal of Financial Ecanomics,1988,20(2): 388-425.

[12] Hirshleifer,D.,Low,A.,Teoh,S.H.Are Overconfident CEOs Better Innovators[J].Journal of Finance,2012,67(4): 1457-1498.

[13] 廉永辉,褚冬晓.企业金融化的融资来源和治理方式研究[J].上海金融,2020,(12):19-28.

[14] Malmendier,U.,Tate,G.Behavioral CEOs: The Role of Managerial Overconfidence [J].Journal of Economic Perspectives,2015,29(4): 37-60.

[15] Heaton,J.B.Managerial Optimism and Corporate Finance[J].Financial Management,2002,31(2): 33-45.

[16] 戴弦.会计信息透明度与企业风险研究——基于内部控制视角的经验数据[J].会计之友,2021,(14):120-126.

[17] 李晓东,张珂瑜,王进朝.大股东股权质押、内部控制与盈余管理[J].会计之友,2020,(24):75-83.

[18] 张亚洲.内部控制有效性、融资约束与企业价值[J].财经问题研究,2020,(11):109-117.

[19] 陈汉文,周中胜.内部控制质量与企业债务融资成本[J].南开管理评论,2014,17(3):103-111.

[20] Johnstone,K.M.,Li,C.,Rupley,K.Changes in Corporate Governance Associated With the Revelation of Internal Control Material Weaknesses and Their Subsequent Remediation[J].Contemporary Accounting Research,2011,28(1): 331-383.

[21] 席龙胜,万园园.企业金融化、内部控制与审计定价[J].财经理论与实践,2021,42(5):83-90.

[22] 朱荣,李霞.家族企业职业经理人与审计费用:代理成本效应与声誉效应的双重检验[J].审计与经济研究,2020,35(4):38-46.

[16] 邢维全,宋常.管理者过度自信、内部控制质量与会计稳健性——来自中国A股上市公司的经验证据[J].华东经济管理,2015,(10):35-43.

[17] Moyer,R.C.,Chatfield,R.E.,Sisneros,P.M.Security Analyst Monitoring Activity: Agency Costs and Information Demands[J].Journal of Financial and Quantitative Analysis,1989,24(4): 503-512.

[18] Miller,G.S.The Press as a Watchdog for Accounting Fraud[J].Journal of Accounting Research,2006,44(5):1001-1033.

[19] 肖土盛,宋顺林,李路.信息披露质量与股价崩盘风险:分析师预测的中介作用[J].财经研究,2017,(2):110-121.

[20] Derrien,F.,Kecskés,A.,Mansi,S.A.Information Asymmetry,the Cost of Debt,and Credit Events: Evidence From Quasi-Random Analyst Disappearances[J].Journal of Corporate Finance,2016,39(8): 295-311.

[21] 李春玲,邵将.分析师评级、产权性质与盈余管理[J].统计与决策,2021,(19):171-175.

[22] 苑泽明,宋雪梅,孙钰鹏.管理层过度自信、分析师跟踪与投资效率[J].财会月刊,2018,(20):31-40.

[23] 侯巧铭,宋力,蒋亚朋.管理者行为、企业生命周期与非效率投资[J].会计研究,2017,(3):61-67.

[24] 李婉丽,谢桂林,郝佳蕴.管理者过度自信对企业过度投资影响的实证研究[J].山西财经大学学报,2014,(10):76-86.

[25] 黄政,吴国萍.内部控制质量与股价崩盘风险:影响效果及路径检验[J].审计研究,2017,(4):48-55.

[26] 李春涛,赵一,徐欣,等.按下葫芦浮起瓢:分析师跟踪与盈余管理途径选择[J].金融研究,2016,(4):144-157.

[27] 张成思,张步昙.中国实业投资率下降之谜:经济金融化视角[J].经济研究,2016,(12):32-46.

[28] 苏丽娟.女性高管、内部控制质量与非效率投资[J].财会通讯,2019,(36):39-42.

Managerial Behavior, Internal and External Supervision and Corporate Financialization

ZHANG Duo-lei1,2,ZHAO Shen-zhen2

(1.School of Business,Renmin University of China,Beijing 100872,China;

2. School of Accountancy,Anhui University of Finance and Economics,Bengbu 233030,China)

Abstract:With the downward pressure of the domestic and foreign economies, entity enterprises deviate from the main business for financial asset allocation, so that the flow of funds to the real economic sector continues to decrease, which to a certain extent squeezes out the investment of enterprises in the main business, which may lead to the financialization of enterprises. At the same time, the proportion of financial assets of non-financial listed companies in China is rising, and the financialization of enterprises has had an important impact on the development of the real economy. This paper incorporates managerial agency behavior under rational assumptions and managers' overconfidence under irrational assumptions into the same analytical framework, and explores the impact of managers' two types of behaviors on corporate financialization. At the same time, the role of internal control and internal and external supervision concerned by analysts on the regulatory behavior of managers, the relationship between managers' overconfidence and corporate financialization is examined, in order to deepen the understanding of the driving forces of corporate financialization and provide certain references and references for entity enterprises to make reasonable investment decisions.

Key words:managerial conduct;internal and external supervision;corporate financialization;real economy

(責任编辑:邓 菁)

收稿日期:2022-01-06

基金项目:国家社会科学基金一般项目“数字经济领域反垄断对企业创新的影响机制与效应研究”(21BGL120);安徽省规划办一般项目“基于会计信息的经济高质量发展测度体系构建与应用研究”(AHSKY2020D07)

作者简介:张多蕾(1982-),男,安徽寿县人,副教授,博士,博士后,主要从事资本市场财务与会计研究。E-mail:zhangduolei@126.com

赵深圳(1992-),男,河南周口人,硕士研究生,主要从事资本市场财务与会计研究。]