上市公司控股股东股权质押的经济后果研究

2020-08-13王志敏

王志敏

摘 要:股权质押,具体指的是当发生融资行为时,控股股东将持有的股份作为标的进行的质押担保,其在国内属于《担保法》中认可合法的担保方式。随着资管新规以及实施细则的发布,非标债权持续萎缩,低级债券发行困难,上市公司控股股东越来越倾向于股权质押这一融资方式。截至2019年3月15日,A股上市公司采用股权质押融资的数量达3360家,质押总市值近5.4万亿元。本文研究股权质押的经济后果,希望能够探究良性质押动机下控股股东高比例股权质押带来的积极影响,为其他企业提供规范股权质押融资的新思路。

关键词:上市公司;控股股东;股权质押;经济后果

股权质押是股东的一种融资行为。股东以其自身持有的股份为质押物向承担质权人角色的银行等金融机构进行融资来满足资金需求。相较传统的借款和债务融资,股权质押可以快速地获取现金,并且减少了一定的中间费用开支,因此也更为简单快捷。

在中国资本市场上,无论是股权质押的法规政策规范还是市场成熟度均不比西方,在业务规模日益增长、质押股票占比日益增加的情况下,股权质押的风险日益显现。2017-2018年股权质押问题态势逐渐严重,大比例股权质押宛如悬在投资者头顶的“达摩克利斯之剑”,接连“爆雷”的高比例股权质押上市公司使投资者受到重创。本该作為一种良好融资方式的股权质押却令投资者闻之色变,学者们也在研究中概括了高比例股权质押融资的种种“掏空”动因、路径与投资风险,为上市公司提供反思、改进融资方式的机会,也为理性投资者提供了许多参考。

一、前期相关研究文献回顾

以往研究显示,控股股东股权质押的经济后果主要包括对企业价值、业绩表现、市场反应与中小股东利益的影响。

如果公司有好的投资机会但是暂时缺乏资金时,李永伟(2007)认为控股股东通过股权质押取得资金进行投资可以提高资本回报率,进而提升公司价值,使市场投资者获益。

大部分学者以两权分离度的加剧为研究路径,得出的结论显示股权质押会对公司价值产生负面影响。Claessens(2002)认为控股股东在质押股权后更加容易做出偏激的经营决策,不利于提高企业价值。另一些学者(ChenandHu,2001)则更客观地指出,控股股东股权质押是否有利于提高公司价值的问题,应当根据经济情况具体分析,不可轻易论断。高兰芳(2002)认为股权质押后两权分离程度加大,这就使得控股股东对公司的侵占效应大于公司对控股股东的激励效应,在两者的作用下最终会导致公司价值的下跌。通过对明星电力的分析,李永伟(2007)得出结论:控股股东股权质押下与控制权相对应的侵占效应远远大于与现金流权对应的激励效应,因此会对公司价值产生负面影响。郑国坚,林东杰和林斌(2014)通过实证研究发现公司价值随股权质押比例上升而下降。控股股东股权质押行为会弱化激励效应,强化侵占效应,对上市公司企业的市场价值产生负面影响。李常青等(2018)通过实证分析进一步指出,在质押率较高时,控股股东更有动机从事损害公司价值的私利活动。

关于控股股东股权质押对公司业绩表现是否一定产生负面影响,不同学者的研究结论有所差别。王斌等(2013)研究发现,在控股股东进行股权质押后将面临财务约束,会有更大动力改善公司业绩,因此股权质押行为并不必然是控股股东掏空上市公司的代名词。郑国坚等(2014)发现当控股股东面临严重财务约束(譬如股权被质押冻结)时,更容易通过对上市公司进行占款的行为对企业业绩水平造成负面影响。谢德仁等(2016)认为,控股股东股权质押是一柄“双刃剑”,虽然缓解了控股股东的融资约束,但控股股东也面临着因为股价崩盘而发生控制权转移的风险,当质押的股份被强制平仓时则会触发程度更大的股价崩盘。杨鸣京等(2019)认为,频繁质押股票进行借款容易向资本市场传递控股股东资金链断裂的负面信号,进一步恶化上市公司的融资环境,严重影响其正常经营活动。

关于股权质押对中小股东利益的影响,学者们普遍依托代理理论,从两权分离的角度研究股权质押对中小股东利益的影响,并发现控股股东股权质押会加剧两权分离程度,侵害中小股东利益。例如,李永伟(2007)通过实证分析表明,控股股东有强烈的动机对公司和中小股东实施侵占活动来增加自身利益。控股股东两权分离程度越大,控股股东越有动机为自己谋求私利,从而利用隧道挖掘等方式使中小股东利益受损。郝项超和梁琪(2009)认为控股股东股权质押会导致两权分离程度加大,对控股股东产生的激励效应小于侵占效应,会加剧控股股东和中小股东之间的代理问题,侵害中小股东利益。罗琦和胡志强(2011)的实证结果也表明,两权分离程度加大将会使得中小股东利益受损。

二、研究案例情况介绍

本文选择的研究案例对象为杭萧钢构股份有限公司,因为它是国内首家钢结构上市公司,且控股股东有股权质押并具有代表性。目前,杭萧钢构拥有十多家全资或控股子公司,通过多项国内外权威认证,产品销往世界各地40多个行业、50多个国家或地区。

根据杭萧钢构披露的股份质押公告,控股股东在2014年3月27日首次运用股权质押融资方式。控股股东单银木先生将其持有的公司有限售条件流通股

13350万股质押给陆家嘴国际信托有限公司,占其所持公司股份总数的76.98%,占公司总股本的28.81%。截至2019年4月1日,单银木先生总共进行了22笔股权质押交易,控股股东单银木先生股权质押比例变动情况如图1所示。

由图1可知,2014-2019年控股股东单银木先生共进行了22次股权质押融资(包含补充质押)。其中,其在2014-2017年各质押3笔,2018年共质押8笔,包含6笔补充质押业务。2019年两笔股权质押均为补充质押。其在2014年3月26日第一次运用股权质押向陆家嘴国际信托有限公司融资时,质押比例便达76.98%,之后迅速达到100%质押。由于2016-2017年证监会发布的一系列定向增发新规、控股股东减持新规,企业和控股股东融资渠道受限,从而转向门槛更低且方便快捷的股权质押融资。受监管政策与市场大环境的影响,2017年之前杭萧钢构历次质押股数都较大,质押比例居高不下。

2018年1月12日,中国证券业协会发布了修订后的《证券公司参与股票质押式回购交易风险管理指引》,沪深交易所与中国结算发布了《股票质押式回购交易及登记结算业务办法(2018年修订)》。风险管理指引与业务办法的发布给频繁质押、高比例质押股权的企业敲响了警钟,并对股权质押风险起到了一定的遏制作用。因此,杭蕭钢构在2017年以后股权质押融资速度放缓,质押比例逐渐下降至较低水平。截至目前(2019年4月13日2018年年报披露时点),控股股东单银木先生持有杭萧钢构42.1%股权,质押股权占其所持股权比例为40.23%,占公司总股本比例为16.94%。

三、案例分析

1.控股股东股权质押下市场反应分析

根据以往文献研究,控股股东股权质押将对短期内企业股价产生负面影响。控股股东进行股权质押往往向市场传递了股东自身以及企业缺乏资金的信息。

2018年A股市场股权质押“爆雷”问题出现后,控股股东质押高比例股权的行为甚至传递了“掏空”动机,令投资者敬而远之。

2018年A股市场发生的一系列股权质押“爆雷”事件令投资者对企业控股股东高比例质押股权的行为持悲观态度。但另一方面,企业发布的股权质押公告中并未显示质押方融资目的、具体融资金额以及资金去向等信息,降低了投资者了解股东质押真实动机的可能性。优秀的企业可能在这样的市场环境下因股东质押而被低估,恶意掏空的企业也可能通过盈余管理等手段风生水起。

对单个股票预期收益进行估计的三个模型(市场调整收益模型、均值调整收益模型、市场和风险调整收益模型)进行短期事件分析得出的结论在方向、县显著性方面并未产生较大差异,但是基于本案例中控股股东高比例质押期间质押事件间隔期较短,为防止事件窗口期重叠,本节采用市场调整收益模型——以市场同期收益率衡量上市公司的正常收益率。

本文采用“考虑现金红利再投资的日个股回报率”作为上市公司股价的实际收益率,以同期A股市场“考虑现金红利再投资的综合日市场回报率(总市值加权平均法)”代表上市公司的正常收益率,运用市场收益率调整法分别计算日市场超额回报率和日市场累计超额回报率。

通过研究三个事件发生日前后股价反应与收益波动情况,本文发现:无论控股股东高比例股权质押前是否发生其他重大事项公告(非公开发行股票、股票期权激励计划等)影响股价稳定性,在控股股东股权质押公告日后企业超额收益率AAR都呈现下降趋势,也即市场投资者普遍不信任或是不看好企业控股股东大比例股权质押行为。

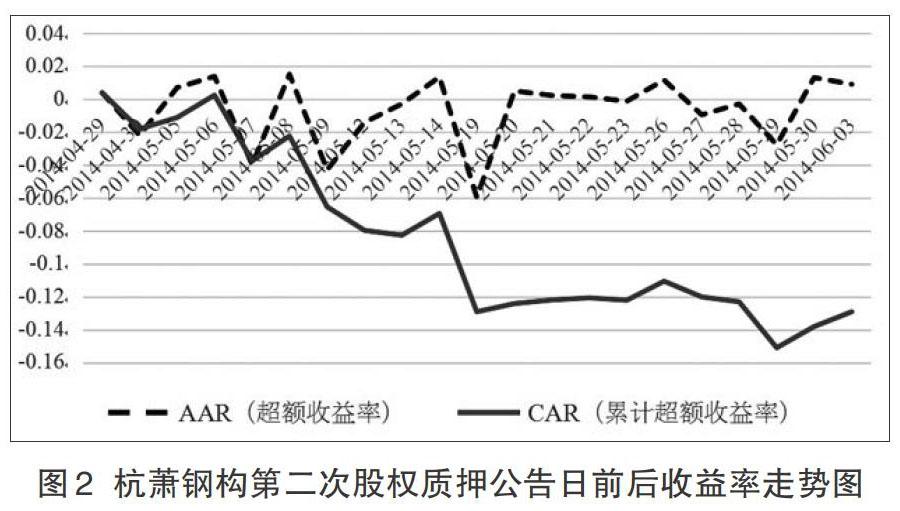

以第二次控股股东股权质押公告发布日(2014年5月19日,质押比例83.6%)为事件发生日,超额收益率变动情况如上图所示。在杭萧钢构控股股东股权质押公告发布后,短期内股票市场反应并不乐观,股价下跌导致超额收益率降为-5.97%,此后超额收益率一直围绕0上下波动。事件期内累计超额收益率为-12.89%,超额收益率平均值为-0.61%,可见市场投资者对此次股权质押持悲观态度。

可见,即便是在尚未发生股权高比例质押爆仓事件的2014-2016年,A股市场整体环境对控股股东高比例股权质押交易仍持保守态度。在此期间,杭萧钢构业绩突飞猛进,市场估值不断提升,从其股价长期变动幅度来看市场投资者对其仍是保持乐观态度的。这也进一步佐证了本文论述的观点,高比例股权质押后短期内遭受市场不看好将使控股股东承受更大的业绩压力,只有通过投资、经营决策提升业绩水平,才能交出令人满意的答卷,获得投资者的认可。

2.控股股东股权质押下企业市场价值分析

我国证券市场相比西方国家较不成熟,不仅是政策制度完善性还是投资者意识均有很大提升空间。不同地区、不同行业上市公司质量良莠不齐,投资者专业知识水平不到位易于盲目跟风,导致了我国股票市场波动性高。在股权质押期间,倘若因为行业或市场整体低迷或公司业绩水平下降导致股价跌至警戒线甚至平仓线时,控股股东的控制权转移风险将会剧增。倘若此时企业公关不到位或是治理机制不完善可能迫使控股股东采取投机举动对公司进行掏空,侵占中小股东利益,最终损害上市公司价值。

在已有的主流研究中,学者普遍认为:控股股东高比例质押股权将提升企业经营风险,约束企业投资行为,损害企业价值。这一逻辑成立的前提是,控股股东有维持和提升控制权的动机以及短期利益最大化诉求。在这一前提下,股权质押只是企业控股股东掏空上市公司为自身谋求私利的途径之一。当前提发生改变,即:控股股东以提升企业经营业绩,谋求上市公司价值最大化和自身长远利益为诉求时,控股股东高比例股权质押将对控股股东和企业生产经营产生激励效应和合理约束,迫使企业寻求更有效的发展途径。这一前提和动因将有利于企业价值的提高以及保护其他投资者的利益。

四、研究结论与建议

本文通过案例分析得出结论:在高比例质押导致两权分离度提高的情况下,控股股东将为了谋求现金流权的增加而为其股权市值增长付出努力。尽管我国股票二级市场上估值混乱、股价波动剧烈,股票市价的涨跌与公司业绩变化相关性并不高,但经营业绩仍是投资者活动的重要参考,也是经营者与所有者共同的奋斗目标。因此,杭萧钢构股权质押情况例证了激励效应所带来的对公司业绩增长和价值提升的促进作用。

在当下市场环境下,外部投资者并不看好企业控股股东采取股权质押融资行为。因此,本文建议质押股权的控股股东需要更好地提升自身专业素养与领导水平,通过科学决策来全面提升企业业绩水平,给投资者交出一份满意的答卷。

参考文献:

[1]郑国坚,林东杰,林斌.控股股东股权质押,占款与企业价值[J].管理科学学报,2014(17)

[2]郑琪瑶.控股股东股权质押与公司绩效的实证研究[D].浙江大学,2018.

[3]杨鸣京,程小可,钟凯.股权质押对企业创新的影响研究[J].财经研究,2019,45(2)