董事与经理兼任抑制了企业创新水平吗?

2020-08-03陈思阳,孙光国

摘要:对董事与经理兼任现象的研究是现代公司治理理论的重要内容,本文基于2008—2018年A股上市公司数据,检验了董事与经理兼任对企业创新水平的影响。研究发现,董事与经理兼任抑制了企业的创新水平;然而控股股东的治理效应以及股权激励政策的实施,有效地缓解了董事与经理兼任对企业创新水平的抑制作用;机构投资者持股和分析师关注,加剧了董事与经理兼任对企业创新水平的抑制作用。进一步研究发现,董事与经理兼任通过降低企业研发支出导致创新水平的下降,剩余的资金被留存在企业内部。本文不仅从治理结构层面提供了关于公司组织结构安排影响企业创新水平的新证据,同时对于理解上市公司董事与经理兼任现象的经济后果也具有重要的现实意义。

关键词:董事与经理兼任;企业创新水平;控股股东;股权激励

中图分类号:F2703文献标识码:A文章编号:1000176X(2020)05009210

一、问题的提出

董事会作为公司治理的核心部分,其治理效应一直备受理论界关注,而董事与经理兼任使得更多的经理进入董事会,权责的交叉势必会影响董事会治理效应的发挥。已有关于董事与经理兼任经济效应的研究,结论并不一致。一部分学者,如Adams和Ferreira[1]、Bedard等\[2]與孙光国和郭睿[3]的研究表明,兼任董事的经理通过将自身掌握的特质性信息以及专长带入董事会,将会减少股东、董事会和经理层之间的信息不对称,有助于董事会咨询职能的发挥。而另一部分学者,如Chen等[4]、权小锋和吴世农[5]与Zorn等[6]的研究则表明,由于经理进入董事会后形成了“自己监督自己”的局面,经理层权力无法通过董事会得到有效的遏制,从而削弱了董事会的监督作用,经理层出于自利性动机将对公司造成负面影响。针对董事与经理兼任的现象,相关部门已经在一系列法律法规中对其加以规定。例如,在《中华人民共和国公司法》以及中国证券监督管理委员会公布的《上市公司章程指引》中规定,可以由董事会成员兼任经理,但出于对保持董事会独立性的考虑,兼任人数总计不得超过公司董事总数的1/2。为了方便董事会了解并监督经理层行为,降低信息不对称的程度,同时通过职位晋升激励经理层更加努力地工作,从而缓解股东与经理间的代理冲突,董事会决定让部分董事同时具备经理身份。2008—2018年我国上市公司董事与经理兼任人数占全部董事会人数的比例均值从2392%上升至3086%,其中部分企业的非独立董事全部兼任经理(兼任人数占全部董事会人数的比例为71%,扣除独立董事后的比例可达到100%)。那么当董事与经理兼任的现象广泛地存在于公司治理结构当中,是否能够缓解公司的代理冲突,尤其是对关系到企业核心竞争力的创新活动将会造成什么样的影响?这一问题需要具体深入的探讨。

本文的贡献在于:第一,丰富了董事与经理兼任经济效应的相关研究。已有文献考察了董事与经理兼任对企业投资效率、监督职能和信息披露等方面的影响。而本文基于高管身份和权力发生的变化,考察了董事与经理兼任这一特殊高管群体的动机和行为对企业创新水平产生的影响。第二,丰富了企业创新水平影响因素的研究。以往文献已从多个角度针对影响企业创新水平的因素及其作用机制进行了检验。而本文对创新水平影响因素的分析,则追本溯源至公司内部治理机制,尤其是对能够影响董事会与经理层之间监督与合作的互动治理机制——董事与经理兼任进行研究。第三,本文考察了控股股东治理效应、股权激励政策、机构投资者持股以及分析师关注对董事与经理兼任和企业创新水平二者间的调节作用,丰富了不同内外部治理机制交叉作用的相关研究。

二、理论分析与研究假设

(一)董事与经理兼任与企业创新水平

伴随着控制权与所有权的分离,董事会作为联结股东与经理层的桥梁,在解决代理问题上发挥着不可替代的作用。而董事会的独立性以及经理层权力的大小是决定董事会职能发挥的关键。当不存在董事与经理兼任时,董事会与经理层属于单向监督与被监督的关系,此时董事会的独立性最强且经理层权力能够得到有效遏制。不被经理层挚肘的董事会能更好地发挥监督职能,及早察觉并遏制经理层的机会主义行为。然而在现代公司治理结构中经常出现以监督或激励为目的的董事与经理兼任现象,当更多的经理加入董事会,果真能够令其克服单一身份下的经理层短视从而缓解公司的代理问题吗?

尽管成为董事并对此身份产生认同可能会促使兼任董事的经理,从股东角度出发减少机会主义行为从而缓解公司的代理问题。然而兼任改变了高管的身份和权责,赋予了经理更多的决策权,增加了董事在日常生产经营工作中的责任,但对于关乎其财富、职业生涯的业绩考核标准却并未随高管身份的变动而发生改变。根据在多个上市公司的调研发现,一般在业绩考核中仅针对经理层的业绩进行评价,即便一位高管同时具有董事和经理双重身份,在考核中也只会按照对经理人的要求进行考核,晋升为董事的经理和兼任经理的董事均会面临业绩考核所带来的压力。尽管具有董事和经理双重身份给予高管更大的博弈优势,使其能够在股东面前为自己的失误进行辩解,但股东依旧会对业绩不佳的高管作出薪酬甚至是职业前途上的惩罚,而董事身份并不能为兼任的高管在业绩考核中的不佳表现买单。因此,拥有董事和经理双重身份的高管,在面对业绩考核压力的前提下,也可能出于维护自身利益的动机损害股东利益,加重公司的代理问题。刘嫦等[7]的研究表明,我国企业的业绩考核办法遵循了以利润指标为基础的业绩考核思路。由于投资回报周期比较长,创新活动并不能马上为企业带来预期收益,甚至会因其自身的高风险、高投入的特点在短期内降低企业的利润,导致经理层受到一定的惩罚。王姝勋等[8]的研究则表明,在一定时期内,创新活动给经理人带来的风险与收益极不匹配,出于对职业生涯和声誉的担忧,经理将对创新活动产生排斥。面对业绩考核压力,双重身份的高管依旧对创新活动采取短视行为,即便兼任董事,这部分经理还是无法以自身利益和前途为赌注增加对创新活动物质与精力上的投入。

更多的董事与经理兼任为拒绝创新活动提供了条件。一方面,董事与经理兼任削弱了董事会的独立性。更多的经理占据董事会席位导致决策的制定者、执行者、执行效果的监督者出现重叠,形成了“自己决策自己,自己监督自己”的现象。董事会被经理层控制形同虚设,很难再向股东传递有关经理层真实的信息,加重了两者间的信息不对称。这就导致抑制创新活动的机会主义行为很难被股东发现,造成企业创新水平的下降。另一方面,董事与经理兼任增加了经理层的权力。孙光国和孙瑞琦[9]的研究表明,经理层权力越大,其受到的监督越弱,经理层权力的增大为其谋取个人私利提供了便利。当经理同时兼具董事身份拥有对公司重大事项进行决策的权力,并具备排斥创新活动的动机,兼任的高管便能够利用手中的投票权阻止创新活动通过董事会决议或者降低创新投入,防止由于创新失败带来的财富损失和职业担忧。因此,笔者提出如下假设:

假设1:董事与经理兼任将抑制企业的创新水平。

(二)内部治理机制的调节效应

1控股股东的调节效应

股权分置改革为控股股东参与公司治理提供了动力。不再区分流通股和非流通股,导致控股股东持有的股票同样能够进入公开市场进行流通,在对控股股东形成冲击的同时,也提高了其与上市公司利益的一致性。杨建君等[10]的研究表明,在控股股东与上市公司的利益趋于一致的情况下,保持一定的创新水平有助于为企业创造超额盈余,增加控股股东的利益。創新活动虽然是企业在激烈竞争中取胜的关键,但由于其高投入、高风险、周期长的特点,导致中小股东在创新活动上表现出搭便车、经理层表现出短视现象。为保证创新活动的完成以及公司的长远发展,控股股东必然会加强对上市公司治理的参与度,其中一条重要的参与路径即为派驻董事或经理层参与上市公司的经营管理。孙光国和孙瑞琦[11]的研究发现,当控股股东派驻的高管具有董事与经理双重身份,其不仅能够代表控股股东在董事会决议中直接行使投票权,参与公司治理为创新活动的实施提供支持;同时兼任经理在日常创新活动中密切跟进,及时取得专有性稀缺信息向控股股东进行汇报,缓解股东与经理层之间的信息不对称,实现控股股东对公司创新活动的监督控制和战略咨询。更重要的一点是,刘晓敏等[12]的研究发现,控股股东的利益与上市公司息息相关,控股股东将会对其派驻的高管实施更加严格的监督,从而减少谋取自身利益的行为倾向,保证创新活动的进行。因此,笔者提出如下假设:

假设2:控股股东的治理效应缓解了董事与经理兼任对企业创新水平的抑制作用。

2股权激励政策的调节效应

2005年,中国证券监督管理委员会颁布了《上市公司股权激励管理办法(试行)》,旨在促进上市公司建立健全有效的激励与约束机制。作为长期激励机制,股权激励政策具有一定的支付延迟性,被授予激励的经理只有努力提升公司业绩进而提升公司股价,才能增加自身所持股票的价值。吕长江和张海平[13]的研究发现,公司未来发展前景越好,经理层相应得到的收益则越高,因而股权激励政策将公司员工对个人利益最大化的追求与对公司长期利益的追求紧密结合起来,缓解了经理层短视给企业发展带来的不良影响,从而有效地降低了股东与高管之间的代理冲突。Zahra等[14]还发现,股权激励政策提高了高管的创新意识,获得部分股权的经理基于对未来个人收益的期望致力于公司长期的发展,必然会对关系到公司竞争成败的创新活动极为重视,从而促进企业创新水平的提升。Manso[15]的研究表明,不同于其他类型的生产活动,企业创新具有周期长、风险高、投入大等特点,因而需要既能在短期容忍创新失败的风险,又能在长期给予激励对象丰厚回报的契约,而田轩和孟清扬[16]的研究表明,股权激励政策恰是将两者相结合的激励形式。董事与经理兼任虽然增强了经理层损害企业长远利益追求个人利益的动机和能力,但是股权激励政策相当于变更了针对高管考核的业绩标准,缓解了短期考核压力给高管带来的财富风险,降低了公司的代理成本。因此,笔者提出如下假设:

假设3:股权激励政策缓解了董事与经理兼任对企业创新水平的抑制作用。

(三)外部治理机制的调节效应

1机构投资者持股的调节效应

周绍妮等[17]的研究表明,作为资本市场中活跃的参与者,机构投资者在企业创新活动中究竟扮演的是有效的监督者,还是旁观者,抑或合谋者一直备受争议。蒋艳辉等[18]的研究表明,一方面,战略型机构投资者具备战略目光将会积极参与公司治理,重视企业的创新。另一方面,财务型机构投资者为了保证自身利益,更偏好博取股价差额以获得短期收益,因而并不会青睐于创新等风险性活动。基于积极监督假说,当兼任董事的经理在面对战略型机构投资者时,机构投资者更倾向于获取长期利益。Shleifer 和Vishny[19]与Boyd和Smith[20]的研究表明,由于自身专业知识充足,监督成本较低,战略型机构投资者会通过“用手投票”的方式积极参与到公司治理中来,通过任免高管等方式直接对公司进行监控,监督公司高管的行为。因而当机构投资者在公司治理过程中扮演着有效监督者的角色时,公司高管将会面临更大的职业风险。Chen等[21]发现,我国劳动力市场尤其是国有企业劳动力市场相对封闭,一旦高级别高管被迫离开现有系统,那么他所面临的经济与就业机会的损失将是巨大的。相比于级别较低的管理者,高层管理人员会表现地更加谨慎,倾向于不犯错误以达到业绩目标。一旦一名高管具有双重身份,相较于单一身份的董事或者经理,其在公司中获取的不可转让的红利,比如,薪酬、福利以及声誉将会越多,因此,具有董事和经理双重身份的高管更加青睐于投资低风险类的生产活动以达到业绩目标,并以谨慎甚至是排斥的态度对待具有高风险特征的创新活动。经理层利用更加了解企业内部相关信息的优势,有能力降低其所提供的信息质量,以迷惑股东作出不正确的决策。而董事与经理兼任赋予了经理层更大的权力,左右董事会决议形成内部人控制的问题。战略型机构投资者因此很难利用被经理层掣肘的董事会,发挥积极的治理作用。基于负面监督假说,财务型的机构投资者可能会因谋取短期利益而支持经理层,与其合谋致使其他股东的利益受损。由于我国政府对机构投资者持股存在着双10%限制,使得我国机构投资者多采取的是投资组合策略,因而极有可能出于分散现有风险等短期持有目的进行投资。出于对短期利益的追逐,机构投资者有动机与高管合谋,减少前期投入巨大、风险极高的创新活动。基于无效监督假说,谭松涛和傅勇[22]在持股比例较低或者干预成本较大时,机构投资者不参与公司治理,或者倾向于选择治理水平较高的上市公司,也就对公司高管以及创新活动无法产生影响。因此,笔者提出如下假设:

假设4:机构投资者持股加剧了董事与经理兼任对企业创新水平的抑制作用。

2分析师关注的调节效应

作为资本市场的中介,分析师在缓解信息不对称方面发挥着关键性作用。李琳和张敦力[23]的研究表明,一方面,分析师可以增强信息产出的有效性;另一方面,分析师可以加強与公司管理层和监管机构的接触,增强信息产出的数量和质量。随着公司信息透明度的提高,经理层受到外部投资者和分析师的监督则会更强。虽然分析师能够向外部投资者释放关于创新项目的真实价值,从而在一定程度上缓解企业的融资约束,然而He和Tian[24]认为,分析师的预测主要关注企业短期的业绩表现,将会诱发经理层放弃高风险的创新活动。首先,当公司面临分析师的监督,兼任董事与经理的高管将会更加谨慎地对待高风险的创新活动,减少在创新活动上资金与精力的投入,以免创新失败的坏消息在分析师的作用下不胫而走,导致其因业绩下滑而受到惩罚。其次,分析师监督在一定程度上与其他外部投资者的监督呈现替代性,一旦分析师不能公允地提供信息将会导致监督的无效。出于对分析师能力的信任,外部投资者基于对监督成本的考虑,将会减少对公司高管行为的监督。许年行等[25]的研究发现,为维持与机构投资者和承销商的客户关系,在最佳分析师评选活动中脱颖而出,获取更多的佣金收入提成,分析师受制于利益冲突将会失去应有的客观性和独立性,不能公允、客观地提供他们掌握的私有信息。在此种情境下,公司内部的真实情况将无法转化为信息释放给外部投资者,公司高管出于自利目的抑制创新的行为也就无法得到遏制。因此,笔者提出如下假设:

假设5: 分析师关注加剧了董事与经理兼任对企业创新水平的抑制作用。

三、研究设计

(一)样本选择与数据来源

考虑到公司法、会计准则变动以及高管特征数据的可靠性,本文选取2008—2018年A股上市公司作为研究样本并进行了以下处理:剔除金融类企业的样本;剔除被特殊处理的企业样本;剔除有数据缺失的企业样本。为避免极端值对回归结果的影响,对本文所涉及的主要连续变量,在1%和99%水平上进行Winsorize处理,最终得到8 421个观测值。数据来源于CAMAR以及中经网数据库。

(二)变量定义

1被解释变量

企业创新水平(Innovation)。借鉴李宏彬等[26]与Fang等[27]的研究,本文以企业专利申请数来衡量企业创新水平。尽管也有文献以研发支出来衡量企业创新水平,然而企业披露的研发支出受会计准则的影响较大,且仅能反映企业可观测量化的财务资源投入,诸多不可观测或量化的投入,如人力资源、组织与管理资源、技术资源等无法得到反映。同时考虑到专利授予时间上的延迟,专利申请时间更接近专利的实际产出时间。相比之下,企业专利申请数能够较为全面、及时地代表企业科技水平和科技成果,因而能够较好地测度企业创新水平。

2解释变量

董事与经理兼任(Dual)。本文关注的是当更多经理进入董事会,董事与经理交叉任职的比例上升,将对董事会职能造成什么影响。因此,借鉴孙光国和孙瑞琦[9]的研究,以董事与经理兼任人数占所有董事人数的比重(Dual1)和董事与经理兼任人数占非独立董事人数的比重(Dual2)来衡量。

3调节变量

本文选取如下调节变量:控股股东派驻的内部董事(Cshareholder),公司存在控股股东派驻的内部董事取值为 1,否则为0;股权激励(Option),用股权激励占总股本的比例衡量;机构投资者持股(Ins),用机构投资者持股比例衡量;分析师关注(Analyst、Report),其中,Analyst用分析师跟踪数量加1取自然对数衡量,Report用研报数量加1取自然对数衡量。

4控制变量

借鉴以往相关领域的研究,选取公司规模(Size)、上市年限(Age)、产权性质(SOE)、盈利能力(ROA)、财务杠杆(Lev)、现金与资产比率(Cash)、资本密集度(Tangibility)、公司成长性(Growth)、研发支出(R&D)、政府补助(Subsidy)、董事会独立性(Board)、第一大股东持股比例(Top1)、年度效应 (Year)、行业效应 (Industry)以及地区(Province)作为控制变量 (Controls)。

(三)模型构建

为检验假设1,构建了模型(1)和模型(2),若假设成立,则β1显著为负。

Innovationit=α0+β1Dual1it+∑βmControlsit+εit(1)

Innovationit=α0+β1Dual2it+∑βmControlsit+εit(2)

为检验假设2和假设3,构建了模型(3)和模型(4),若假设成立,则β3显著为正。

Innovationit=α0+β1Dualit+β2Cshareholderit+β3Dualit×Cshareholderit+∑βmControlsit+εit (3)

Innovationit=α0+β1Dualit+β2Optionit+β3Dualit×Optionit+∑βmControlsit+εit (4)

为检验假设4和假设5,构建了如下3个模型。若假设成立,则β3显著为负。

Innovationit=α0+β1Dualit+β2Insit+β3Dualit×Insit+∑βmControlsit+εit(5)

Innovationit=α0+β1Dualit+β2Analystit+β3Dualit×Analystit+∑βmControlsit+εit(6)

Innovationit=α0+β1Dualit+β2Reportit+β3Dualit×Reportit+∑βmControlsit+εit(7)

四、实证结果与分析

(一)描述性统计与相关性分析

1描述性统计

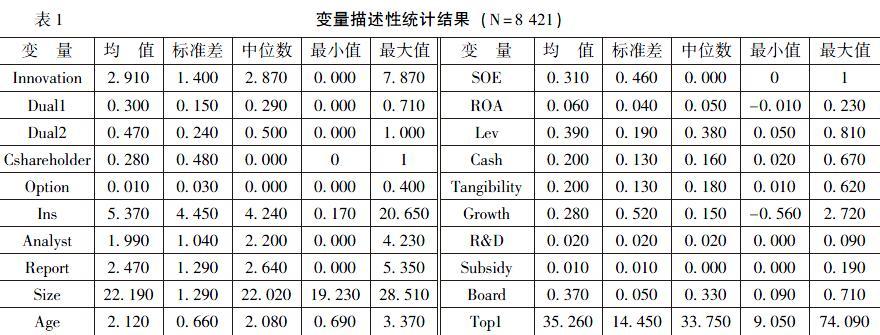

表1为主要变量的描述性统计结果。从表1可以看出,各变量的取值范围和分布与现有文献相似。以全部董事会成员人数作为基础计算的董事与经理兼任(Dual1)的均值表明,在样本企业中董事与经理兼任的比例均值为30%,最大值和最小值分别为0710和0000;以非独立董事作为基础计算的董事与经理兼任的(Dual2)均值为47%,且部分企业的非独立董事全部兼任企业经理(最大值为1),表明董事与经理的现象极为普遍。专利申请数(Innovation)的均值为2910,最大值和最小值分别为7870和0000,表明企业间创新水平差距较大。企业规模(Size)均值为22190,现金持有量(Cash)的均值为0200,企业成长性的均值为0280,第一大股东持股比例的均值为35260。

2相关性分析

通过Pearson相关系数分析可以看出,董事与经理兼任(Dual1、Dual2)与企业创新水平(Innovation)显著负相关,初步验证了董事与经理兼任对企业创新水平的抑制作用。公司规模(Size)、上市年限(Age)、负债率(SOE)、董事会独立性(Board)与企业创新水平(Innovation)正相关,且国有企业的创新水平较高。企业现金持有水平(Cash)和资本密集度(Tangibility)与企业创新水平(Innovation)负相关。第一大股东持股比例(Top1)与企业创新水平(Innovation)正相关。Dual1与Dual2 间的相关系数为0977,存在很明显的共线性,因此,单独在两个模型中进行回归。其他各个变量之间的相关系数基本小于0300,说明变量间不存在严重的共线性问题。

(二)回归结果分析

1主检验回归结果分析

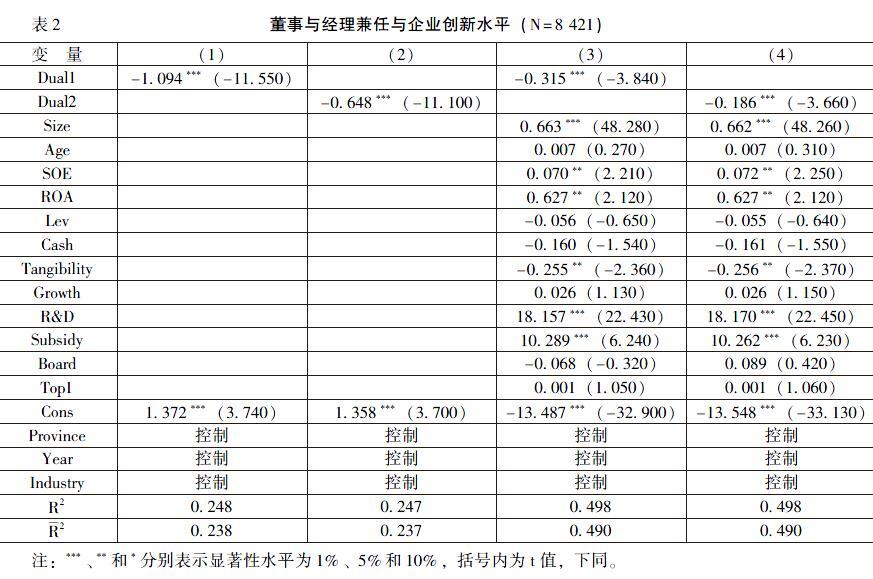

表2报告了董事与经理兼任与企业创新水平的回归结果。表2中,列(1)和列(2)为董事与经理兼任与企业创新水平的单变量回归,结果表明,在控制了地区、年度、行业差异的情况下,董事与经理兼任的回归系数分别为-1094和-0648,且在1%的水平下显著。表明董事与经理兼任与企业创新水平显著负相关。列(3)和列(4)为加入更多公司层面的控制变量时的回归结果,解释变量Dual1和Dual2的回归系数分别为-0315和-0186,且在1%的水平下显著,结论没有发生改变。该结果支持了假設1,即董事与经理兼任对企业创新水平有显著的抑制作用。

2内部治理机制调节效应的回归结果分析

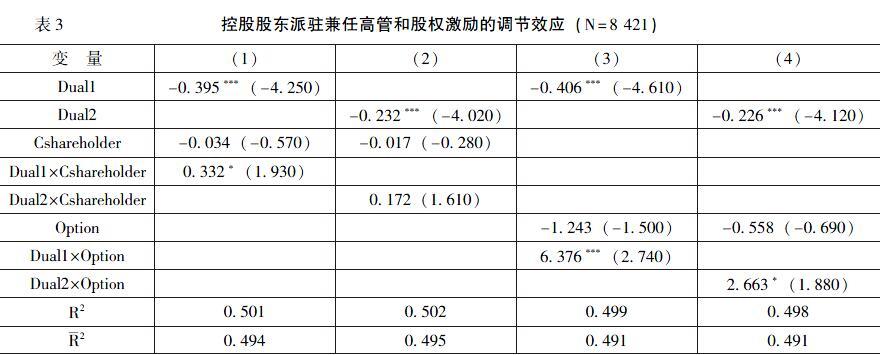

表3呈现了不同内部治理机制调节效应的回归结果。限于篇幅,控制变量的回归结果未在表中列出,留存备索,本文所有回归检验均控制了年度(Year)、行业(Industry)和地区(Province),下同。表3中,列(1)和列(2)呈现了控股股东治理效应的调节作用,董事与经理兼任和控股股东治理效应的交互项(Dual1×Cshareholder)系数为0332,且在10%的水平下显著。另一个交互项(Dual2×Cshareholder)的t值虽然略小于10%显著性水平下的阀阈值,但系数为正。回归结果基本能够说明当企业存在控股股东委派的兼任高管,兼任比例越大,企业的创新水平越高,控股股东的治理效应削弱了董事与经理兼任对企业创新水平的抑制作用,假设2得到了验证。列(3)和列(4)呈现了股权激励政策调节效应的回归结果,董事与经理兼任和股权激励交互项(Dual×Option)的回归系数分别为6376和2663,且分别在1%和10%的水平下显著。说明作为一项长期激励机制,股权激励政策改变了原有业绩考核的标准,减少了经理层短期业绩考核压力,降低了管理层短视所带来的代理冲突,从而缓解了董事与经理兼任对企业创新水平的抑制作用,假设3得到了验证。

3外部治理机制调节效应的回归结果分析

表4呈现了不同外部治理机制调节效应的回归结果。表4中,列(1)和列(2)为机构投资者持股调节效应的回归结果,董事与经理兼任和机构投资者持股交互项(Dual×Ins)系数分别为-0033和-0021,且在10%和5%的水平下显著。说明当面临机构投资者的监督压力,为实现自身利益最大化,兼任董事的经理将对企业创新活动保持排斥的态度,从而加剧对企业创新水平的抑制作用,假设4得到了验证。列(3)—列(6)分别呈现了分析师关注调节效应的回归结果,董事与经理兼任和分析师跟踪数量交互项(Dual×Analyst)系数分别为-0023和-0011,且在1%和5%的水平下显著。董事与经理兼任和研报数量(Dual×Report)交互项的系数分别为-0009和-0005,且在1%和5%的水平下显著。说明为了避免创新失败坏消息的流出,或者在分析师外部治理调节效应未能达到预期的情况下,分析师关注加剧了董事与经理兼任对企业创新水平的抑制作用,假设5得到了验证。

五、进一步分析

(一)研发支出中介效应检验

前文已经验证了董事与经理兼任对企业创新水平的抑制作用,当更多的经理进入董事会,独立性的缺失以及经理层权力的增加,导致董事会监督职能难以发挥作用,造成企业创新水平下降。企业创新水平下降的一个最直接的原因,即经理层基于维持职业、声誉与个人财富稳定性的目的,排斥投入大、回报期长、且风险较大的创新活动,削减在创新活动上的支出。一旦更多的经理进入董事会拥有对企业创新活动决策的权力,这些排斥创新的董事与经理兼任的高管将利用手中权力,减少创新活动议案通过的几率,从整体上削减研发支出。即使部分创新活动的议案通过了董事会的表决,董事与经理兼任的高管也会在日常生产开发中,尽可能降低在此类项目中的支出,以降低创新活动失败为其带来的职业和财富上的风险。为此,本文选取研发支出(R&D)作为中介变量,利用Sobel检验验证董事与经理兼任是否通过减少研发支出降低了企业的创新水平。

表5的Panel A呈现了研发支出(R&D)作为中介变量的回归结果。表5中,列(1)和列(4)呈现了第一阶段董事与经理兼任(Dual1、Dual2)与企业创新水平(Innovation)之间的负相关关系。列(2)和列(5)呈现了第二阶段董事与经理兼任(Dual1、Dual2)与研发支出(R&D)的回归结果,回归系数分别为-0006和-0004,且在1%的水平下显著,表明董事与经理兼任导致了企业研发支出的降低。列(3)和列(6)呈现了第三阶段的回归结果,其中研发支出(R&D)与企业创新水平(Innovation)的回归系数为24689和24699,且在1%的水平下显著,董事与经理兼任与企业创新水平(Innovation)的回归系数为-0344和-0208,且在1%的水平下显著。而且,Panel B和Panel C中Sobel检验的P值均远小于0100的阀阈值,因此,研发支出作为部分中介检验成立,说明董事与经理兼任通过削减研发支出的手段造成了企业创新水平的降低。

(二)现金持有水平中介效应检验

当更多的经理进入董事会,董事与经理兼任将通过减少研发支出降低企业的创新水平,那么剩余的资金去了哪里?根据Jensen等提出的代理理论和自由现金流假说,高额的现金持有量在某种情形下将被高管攫取为个人谋取私利。刘井建等[28]的研究发现,高管出于优先最大化自我利益的动机,很有可能为了粉饰损失而非投资的目的持有高额现金。随着董事与经理兼任的比例上升,由于董事会独立性的缺失无法遏制经理层机会主义行为,经理人通过自由裁量权引致的现金持有代理问题更为突出。为保证充足的现金持有,有着机会主义动机且具有较大权力的兼任董事的经理,将减少对创新活动的投入与支持。因此,本文借鉴罗琦和许俏晖[29]的做法,选取现金持有水平(Cash)作为中介变量,利用Sobel检验进行中介效应检验。

表6呈现了基于现金持有量的Sobel中介效应检验回归结果。表6中,列(1)和列(4)为第一阶段回归结果,董事与经理兼任(Dual1、Dual2)与企业创新水平(Innovation)显著负相关。列(2)和列(5)为第二阶段回归结果,董事与经理兼任的回归系数为0051和0030,且在5%的水平下显著,说明董事与经理兼任的高管更倾向于持有更多的现金(Cash),将资金留在公司内部。列(3)和列(6)为第三阶段的回归结果,將被解释变量创新水平、中介变量现金持有量与解释变量董事与经理兼任一同回归得到,现金持有量的回归系数为-0152,且在1%的水平下显著,董事与经理兼任的回归系数为-0323和-0194,且同时在1%的水平下显著,现金持有量为部分中介。说明兼任董事的经理将更多的资金留存于企业内部,导致了企业创新水平的下降。

六、稳健性检验

为了保证研究结论的可靠性,本文进行了以下稳健性检验:首先,为控制潜在异方差和序列相关的问题,对所有回归系数的标准误在公司层面上进行了Cluster处理。其次,为解决由于存在不随时间变化的遗漏变量导致的内生性问题,使用固定效应模型进行回归处理,回归结果均未发生变化。再次,为解决由于存在遗漏变量而导致的样本选择偏误问题,本文利用Heckman两步法进行稳健性检验。第一阶段选取公司规模、上市年限、产权性质、盈利能力、财务杠杆、公司成长性、董事会独立性、第一大股东持股比例等公司层面的变量作为解释变量对上市公司是否存在董事与经理兼任进行回归,计算逆米尔斯(Mills)比率并将其作为控制变量加入到第二阶段的回归模型当中。结果显示,董事与经理兼任在1%的水平下与企业创新水平显著负相关,说明在控制了潜在的内生性问题之后,董事与经理兼任依然对企业创新水平具有显著的抑制作用。最后,为了使研究结果更具稳健性,本文使用倾向得分匹配法(PSM)对回归结果进行检验,选取公司层面指标作为影响董事与经理兼任的配对变量,为保证检验的可靠性进行了三次处理组和控制组的设置。将董事与经理兼任比例大于75分位数的样本作为处理组,董事与经理兼任比例为0的样本作为控制组;将董事与经理兼任比例大于75分位数的样本作为处理组,董事与经理兼任比例小于25分位数的样本作为控制组;按照中位数进行分组。在控制了董事与经理兼任潜在的内生性问题之后,董事与经理兼任抑制了企业创新水平的结论依然成立。

七、结论与启示

作为公司治理的核心机构,董事会职能的发挥一直是理论界和实务界关心的话题。如何能够有效地降低董事会与经理层间的信息不对称,缓解由于控制权与所有权分离导致的代理问题值得深入的研究。本文探讨了我国上市公司普遍存在的董事与经理兼任对企业创新水平的影响,并借鉴已有研究将其他内、外部治理机制作为影响代理问题的关键,检验了控股股东、股权激励政策、机构投资者持股以及分析师关注在董事与经理兼任和企业创新水平间的调节作用。研究发现,由于业绩考核标准并未伴随高管身份的变动而发生改变,受业绩考核压力的影响,当董事与经理兼任的比例上升,董事会独立性下降且经理层权力增加,董事与经理兼任抑制了企业的创新水平。控股股东的治理效应以及股权激励政策的实施能够显著地缓解公司的代理冲突,减少双重身份的高管由于考核压力造成的短视行为,显著抑制了董事与经理兼任与企业创新水平间的负向关系。而机构投资者持股和分析师关注,则加剧了董事与经理兼任对企业创新水平的抑制作用。进一步考察了董事与经理兼任通过减少研发支出降低了企业的创新水平,剩余的资金被留存至公司内部。

本文的启示在于:董事与经理兼任在企业的创新活动中存在着一定的负面效应。当企业未来的发展重心为技术创新时,应适度控制董事与经理兼任的比例,并结合控股股东治理效应合理安排具有控股股东背景的兼任人员参与公司治理。同时结合有效的股权激励政策缓解由于业绩考核压力以及经理层权力上升而导致的代理问题。参考文献:

[1]Adams,RB, Ferreira,DA Theory of Friendly Boards[J] The Journal of Finance,2007,62(1):217-250

[2]Bedard,JC, Hoitash,R, Hoitash,UChief Financial Officers as Inside Directors[J] Contemporary Accounting Research, 2014,31(3):787-817

[3]孙光国,郭睿CFO内部董事有助于董事会履行监督职能吗?[J] 会计研究, 2015,(11):27-33

[4]Chen,F,Hope,O,Li,Q,et alFinancial Reporting Quality and Investment Efficiency of Private Firms in Emerging Markets[J] The Accounting Review, 2011,86(4):1255-1288

[5]刘星,徐光伟政府管制、管理层权力与国企高管薪酬刚性[J] 经济科学, 2012,(1):86-102

[5]权小锋,吴世农CEO权力强度、信息披露质量与公司业绩的波动性——基于深交所上市公司的实证研究[J] 南开管理评论, 2010,(4):142-153

[7]王茂林,何玉润,林慧婷管理层权力、现金股利与企业投资效率[J] 南开管理评论, 2014,(2):13-22

[8]谢佩洪,汪春霞管理层权力、企业生命周期与投资效率——基于中国制造业上市公司的经验研究[J] 南开管理评论, 2017,(1):57-66

[6]Zorn,ML,Shropshire,C,Martin,JA,et alHome Alone:The Effects of Lone-Insider Boards on CEO Pay, Financial Misconduct,and Firm Performance[J] Strategic Management Journal, 2017,38(13):2623-2646

[10]解维敏业绩薪酬对企业创新影响的实证研究[J] 财贸经济, 2018,(9):143-158

[7]刘嫦,杨兴全,李立新绩效考核、管理者过度自信与成本费用粘性[J] 商业经济与管理,2014,(3):78-87

[8]王姝勋,方红艳,荣昭期权激励会促进公司创新吗?——基于中国上市公司专利产出的证据[J] 金融研究,2017,(3):176-191

[9]孙光国,孙瑞琦董事与经理兼任影响企业投资效率了吗?[J] 财经问题研究, 2016,(7):39-46

[10]杨建君,王婷,孙丰文大股东控制与技术创新间关系的研究综述[J] 科技管理研究,2014,(4):211-217

[11]孙光国,孙瑞琦控股股东委派执行董事能否提升公司治理水平[J] 南开管理评论,2018,(1):88-98

[12]刘晓敏,李垣,史会斌治理机制对企业技术创新的影响路径研究[J] 科学学研究,2005,(5):697-702

[13]吕长江,张海平股权激励计划对公司投资行为的影响[J] 管理世界,2011,(11):118-126

[14]Zahra,SA, Neubaum,DO,Huse,MEntrepreneurship In Medium-Size Companies: Exploring The Effects of Ownership and Governance Systems[J] Journal of Management, 2000,26(5):947-976

[19]Wu,J,Tu,R CEO Stock Option Pay and R&D Spending: A Behavioral Agency Explanation[J] Journal of Business Research, 2007,60(5):0-492

[20]陈华东管理者任期、股权激励与企业创新研究[J] 中国软科学,2016,(3):112-126

[21]朱德胜不確定环境下股权激励对企业创新活动的影响[J] 经济管理,2019,(2):57-74

[15]Manso,GMotivating Innovation[J] The Journal of Finance,2011,66(5):1823-1860

[16]田轩,孟清扬股权激励计划能促进企业创新吗[J] 南开管理评论,2018, (3):176-190

[17]周绍妮,张秋生,胡立新机构投资者持股能提升国企并购绩效吗?——兼论中国机构投资者的异质性[J] 会计研究,2017,(6):67-74

[18]蒋艳辉,唐家财,姚靠华机构投资者异质性与上市公司R&D投入——来自A股市场高新技术企业的经验研究[J] 经济经纬,2014,(4):86-91

[26]许长新,杨李华异质性视角下机构投资者影响企业创新的路径[J] 金融经济学研究,2018, (6):69-80

[19]Shleifer,A,Vishny,RW Large Shareholders and Corporate Control[J] Journal of Political Economy,1986,94(2):461-488

[20]Boyd,J,Smith,BThe Coevolution of the Real and Financial Sectors in the Growth Process[J] World Bank Economic Review,1996,10(2):371-396

[21]Chen,D,Kim,JB,Li,OZ,et alChinas Closed Pyramidal Managerial Labor Market and the Stock Price Crash Risk[J] Accounting Review, 2018,93(3):105-131

[22]谭松涛,傅勇管理层激励与机构投资者持股偏好[J] 中国软科学, 2009,(7):109-114

[23]李琳,张敦力分析师跟踪、股权结构与内部人交易收益[J] 会计研究, 2017,(1):53-60

[24]He,J,Tian,XThe Dark Side of Analyst Coverage:The Case of Innovation[J] Journal of Financial Economics, 2013,109(3):856-878

[33]伊志宏,申丹琳,江轩宇分析师乐观偏差对企业创新的影响研究[J] 管理学报, 2018,(3):382-391

[34]Dechow,PM, Hutton,AP, Sloan,RG The Relation Between Analysts Forecasts of Long-Term Earnings Growth and Stock Price Performance Following Equity Offerings [J] Contemporary Accounting Research, 2000,17(1):33-39

[25]许年行,江轩宇,伊志宏分析师利益冲突、乐观偏差与股价崩盘风险[J] 经济研究, 2012,(7):127-140

[26]李宏彬, 李杏, 姚先国, 等企业家的创业与创新精神对中国经济增长的影响[J] 经济研究, 2009,(10):99-108

[27]Fang,VW,Tian,X,Tice,SDoes Stock Liquidity Enhance or Impede Firm Innovation?[J] The Journal of Finance, 2014,69(5):2085-2125

[38]Cornaggia,J,Mao,Y,Tian,X,et alDoes Banking Competition Affect Innovation?[J] Journal of Financial Economics, 2015,115(1):189-209

[39]江轩宇政府放权与国有企业创新——基于地方国企金字塔结构视角的研究[J] 管理世界, 2016,(9):120-135

[40]朱冰,张晓亮,郑晓佳多个大股东与企业创新[J] 管理世界, 2018,(7):151-165

[28]刘井建,纪丹宁,王健高管股权激励计划、合约特征与公司现金持有[J] 南开管理评论, 2017,(1):43-56

[29]罗琦,许俏晖大股东控制影响公司现金持有量的实证分析[J] 统计研究, 2009,(11):93-99

[43]Opler,T,Pinkowitz,L,René,S,et alThe Determinants and Implications of Corporate Cash Holdings[R] Nber Working Papers, 1999

(責任编辑:巴红静)

[DOI]1019654/jcnkicjwtyj202005011

[引用格式]陈思阳,孙光国 董事与经理兼任抑制了企业创新水平吗?[J]财经问题研究,2020,(5):92-101

收稿日期:20200322

基金项目:国家自然科学基金项目“媒体关注、内部控制有效性对会计信息质量的影响与实证研究”(71602024)

作者简介:陈思阳(1990-),女,河北承德人,博士研究生,主要从事会计信息质量与公司治理等方面的研究。Email:C18042687585@163com

孙光国(1971-),男,四川宣汉人,教授,博士,博士生导师,主要从事会计信息质量与公司治理等方面的研究。Email: sunbin99@dufeeducn