并购绩效评价研究

2020-04-22邓蕃

邓蕃

摘要:在企业并购中建立起全面的绩效评价体系至关重要,而目前还不能确定一种可以准确、合理、全面地评价并购绩效的方法。基于此,本文尝试利用事件研究法、会计指标法与因子分析模型构建一套较为全面的并购绩效评价体系。

Abstract: It is important to establish a comprehensive performance evaluation system in corporate mergers and acquisitions, but it is not yet possible to determine a method that can accurately, reasonably and comprehensively evaluate the performance of mergers and acquisitions. Based on this, this article attempts to build a more comprehensive M&A performance evaluation system using the event research method, accounting index method and factor analysis model.

关键词:并购绩效;事件研究法;会计指标法

Key words: M&A performance;event research method;accounting index method

中图分类号:F271 文献标识码:A 文章编号:1006-4311(2020)08-0181-03

0 引言

随着我国《上市公司收购管理办法》和《上市公司重大资产重组管理办法》的正式实施,我国企业迎来新的并购浪潮。然而,学术界中并没有统一的说法证明在并购目标公司之后可创造股东价值。本文拟通过从短期、中长期、综合分析三个维度构建起用于并购绩效评价的评价体系,为今后的并购绩效评价提供参考。

1 当前并购绩效评价现状

据现阶段的实证研究文献可得知,学术界在研究企业并购绩效时,使用最多的方法是会计指标研究法以及事件研究法。此外,常见的并购绩效研究方法还有个案研究法和EVA分析法。数据包络分析法(DEA)、平衡记分卡分析法、因子分析法等其他研究方法的使用在学术界也越来越多。

部分学者认为,在研究公司绩效时要采用事件研究法必须基于有效市场这一条件,而我国的市场有效性并不稳定,这也是学者们更常使用财务指标法的原因。比如:2015年时,顾露露[1]针对该问题展开研究后收集了1994年以后十年间的上百个并购案例,再采用财务指标法对其进行分析,根据研究结果证明使用该方式时公司的并购绩效有所提高。张红妮(2017)[2]以微软和诺基亚之间的收购事件为具体的研究对象,再以财务指标法针对该过程中前者的财务绩效展开研究,最终发现虽然微软公司在并购后,其运营能力的提升幅度不高,但成长、盈利能力都有明显的提升,偿债能力也优于过往。左伟苑(2016)[3]等学者在研究企业并购中其支付方法与企业并购绩效之间的关系时,同样选择了财务指标法,最终的研究结果表明,成长期的企业如果选择了现金支付对其营运能力会造成一定的负面影响,但如果选择股票支付,结果截然相反。Kyeong和David(2018)[4]在研究企业并购绩效的时候,也是以财务指标法展开研究,其研究结果表明企业的人力资本相关性与其并购绩效息息相关,当企业的人力资本相关性较高时,投资回报率会随之提升,反之结果也会相反。

另一种观点则认为由于公司管理者可以选择不同的会计方式,所以如果通过会计指标来判断公司利润,很难得出最真实的企业绩效。相比之下,股票不会由于管理者或股东的操控而发生变动,故可将其作为衡量企业绩效的指标之一,这也是学术界常采用基于股票收益率数据事件研究法的主要原因,根据累积超额收益可判断出收购公司和目标公司的股东价值在发生并购活动后有何变化,再以此得出并购绩效。许多并购价值创造影响因素的实证文献中,就将其作为使用频率最高的解释变量。如肖晗(2013)[5]选对该领域展开研究时,其研究对象为康恩贝制药公司,研究结果為并购活动确实能让企业绩效得到提升,但只能在短期内提升。朱滔(2017)[6]研究范围比较广,他将我国上千个上市公司作为研究对象,针对其并购案例展开研究后发现并购活动可提升企业的短期绩效,且提升效果特别明显。Ada(2016)[7]采用事件研究法对2001-2004年间的109起并购案例进行短期绩效分析,就分析结果而言,许多企业进行并购活动后短期内的绩效都有明显提升。为了确保研究结果的精准度,学者们还选择了协同效应针对本次的研究对象进行长期绩效分析,最终发现在并购活动的过程中,企业的市场知名度会不断提升,其综合实力也在不断提高。

大部分上市公司的并购绩效研究文献都采用了会计研究法或上文讲述的事件研究法,实证得出并购前后的业绩变化,再用统计方法得出结论,而且这些研究往往正视一种方法而回避另一种方法。因此本人觉得有必要把两种方法放到一起,结合因子分析模型构建出作用于并购绩效评价的评价体系。

2 并购绩效评价体系的构建

为了确保评价体系的完善度,应针对不同时期的分析工作选择合适的研究法。综合各方面因素考虑,本文决定选择事件研究法进行短期绩效分析;其次,对企业的并购长期绩效展开研究时选择财务指标法;最后运用因子分析模型进行综合绩评价,再一次佐证得出的结论。

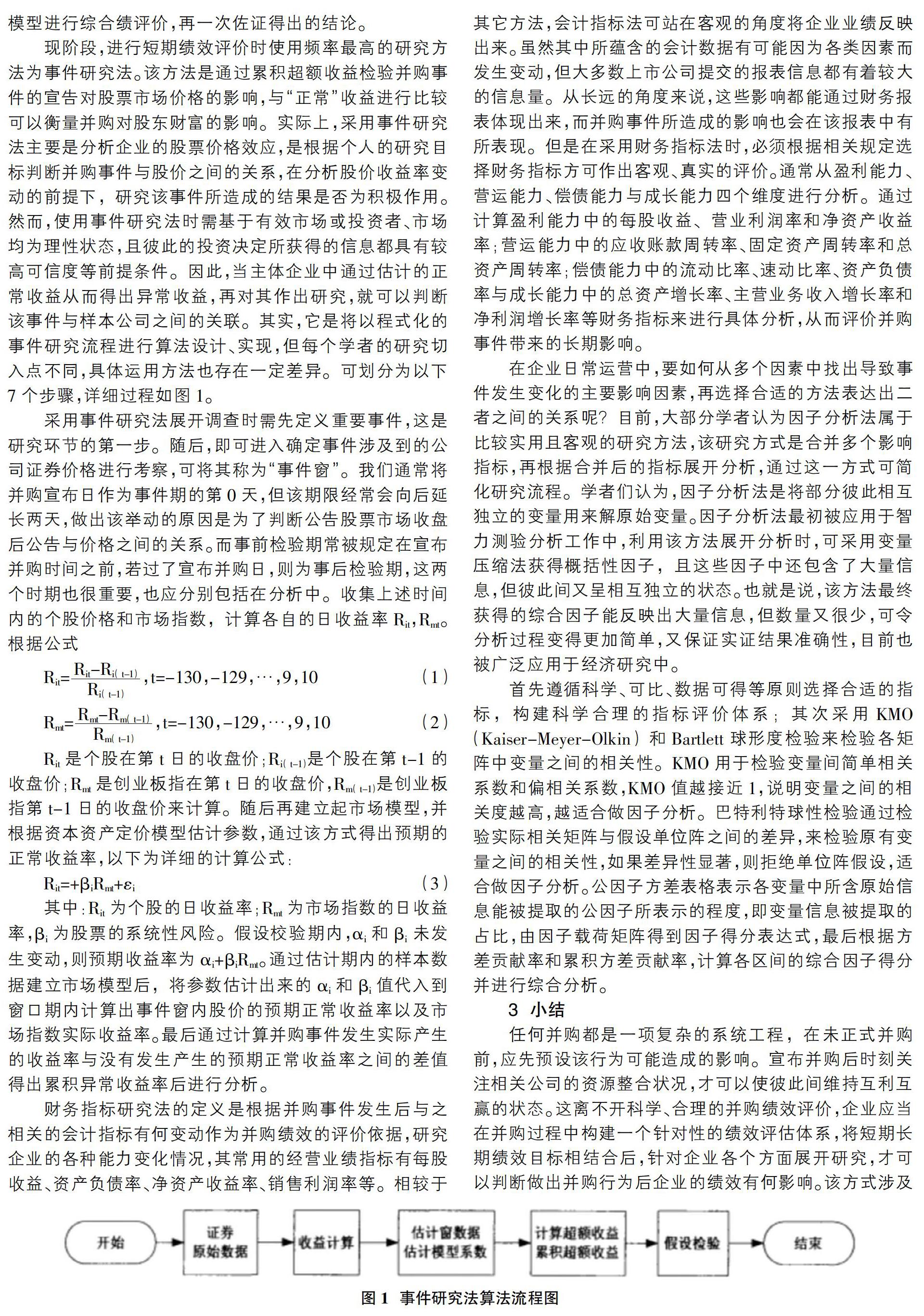

现阶段,进行短期绩效评价时使用频率最高的研究方法为事件研究法。该方法是通过累积超额收益检验并购事件的宣告对股票市场价格的影响,与“正常”收益进行比较可以衡量并购对股东财富的影响。实际上,采用事件研究法主要是分析企业的股票价格效应,是根据个人的研究目标判断并购事件与股价之间的关系,在分析股价收益率变动的前提下,研究该事件所造成的结果是否为积极作用。然而,使用事件研究法时需基于有效市场或投资者、市场均为理性状态,且彼此的投资决定所获得的信息都具有较高可信度等前提条件。因此,当主体企业中通过估计的正常收益从而得出异常收益,再对其作出研究,就可以判断该事件与样本公司之间的关联。其实,它是将以程式化的事件研究流程进行算法设计、实现,但每个学者的研究切入点不同,具体运用方法也存在一定差异。可划分为以下7个步骤,详细过程如图1。

采用事件研究法展开调查时需先定义重要事件,这是研究环节的第一步。随后,即可进入确定事件涉及到的公司证券价格进行考察,可将其称为“事件窗”。我们通常将并购宣布日作为事件期的第0天,但该期限经常会向后延长两天,做出该举动的原因是为了判断公告股票市场收盘后公告与价格之间的关系。而事前检验期常被规定在宣布并购时间之前,若过了宣布并购日,则为事后检验期,这两个时期也很重要,也应分别包括在分析中。收集上述时间内的个股价格和市场指数,计算各自的日收益率Rit,Rmt。根据公式

其中:Rit为个股的日收益率;Rmt为市场指数的日收益率,βi为股票的系统性风险。假设校验期内,αi和βi未发生变动,则预期收益率为αi+βiRmt。通过估计期内的样本数据建立市场模型后,将参数估计出来的αi和βi值代入到窗口期内计算出事件窗内股价的预期正常收益率以及市场指数实际收益率。最后通过计算并购事件发生实际产生的收益率与没有发生产生的预期正常收益率之间的差值得出累积异常收益率后进行分析。

财务指标研究法的定义是根据并购事件发生后与之相关的会计指标有何变动作为并购绩效的评价依据,研究企业的各种能力变化情况,其常用的经营业绩指标有每股收益、资产负债率、净资产收益率、销售利润率等。相较于其它方法,会计指标法可站在客观的角度将企业业绩反映出来。虽然其中所蕴含的会计数据有可能因为各类因素而发生变动,但大多数上市公司提交的报表信息都有着较大的信息量。从长远的角度来说,这些影响都能通过财务报表体现出来,而并购事件所造成的影响也会在该报表中有所表现。但是在采用财务指标法时,必须根据相关规定选择财务指标方可作出客观、真实的评价。通常从盈利能力、营运能力、偿债能力与成长能力四个维度进行分析。通过计算盈利能力中的每股收益、营业利润率和净资产收益率;营运能力中的应收账款周转率、固定资产周转率和总资产周转率;偿债能力中的流动比率、速动比率、资产负债率与成长能力中的总资产增长率、主营业务收入增长率和净利润增长率等财务指标来进行具体分析,从而评价并购事件带来的长期影响。

在企业日常运营中,要如何从多个因素中找出导致事件发生变化的主要影响因素,再选择合适的方法表达出二者之间的关系呢?目前,大部分学者认为因子分析法属于比较实用且客观的研究方法,该研究方式是合并多个影响指标,再根据合并后的指标展开分析,通过这一方式可简化研究流程。學者们认为,因子分析法是将部分彼此相互独立的变量用来解原始变量。因子分析法最初被应用于智力测验分析工作中,利用该方法展开分析时,可采用变量压缩法获得概括性因子,且这些因子中还包含了大量信息,但彼此间又呈相互独立的状态。也就是说,该方法最终获得的综合因子能反映出大量信息,但数量又很少,可令分析过程变得更加简单,又保证实证结果准确性,目前也被广泛应用于经济研究中。

首先遵循科学、可比、数据可得等原则选择合适的指标,构建科学合理的指标评价体系;其次采用KMO(Kaiser-Meyer-Olkin)和Bartlett球形度检验来检验各矩阵中变量之间的相关性。KMO用于检验变量间简单相关系数和偏相关系数,KMO值越接近1,说明变量之间的相关度越高,越适合做因子分析。巴特利特球性检验通过检验实际相关矩阵与假设单位阵之间的差异,来检验原有变量之间的相关性,如果差异性显著,则拒绝单位阵假设,适合做因子分析。公因子方差表格表示各变量中所含原始信息能被提取的公因子所表示的程度,即变量信息被提取的占比,由因子载荷矩阵得到因子得分表达式,最后根据方差贡献率和累积方差贡献率,计算各区间的综合因子得分并进行综合分析。

3 小结

任何并购都是一项复杂的系统工程,在未正式并购前,应先预设该行为可能造成的影响。宣布并购后时刻关注相关公司的资源整合状况,才可以使彼此间维持互利互赢的状态。这离不开科学、合理的并购绩效评价,企业应当在并购过程中构建一个针对性的绩效评估体系,将短期长期绩效目标相结合后,针对企业各个方面展开研究,才可以判断做出并购行为后企业的绩效有何影响。该方式涉及到企业的资本结构、盈利水平以及企业价值,可得出综合性的评价。最后,依据该评价调整并购关键事项,方可提高并购绩效。

总而言之,探究企业并购后的绩效变动时,使用最多的研究方法是综合事件研究法与会计指标法,并在此基础上使用因子分析模型进行深入分析,以此综合探讨并购对企业绩效产生的具体影响,为并购后续的资源整合助力。

参考文献:

[1]顾露露.并购行为对收购方企业财务绩效影响[J].财会通讯,2015(6):79-81.

[2]张红妮.微软收购诺基亚之跨国并购案例分析[J].中国注册会计师,2017(11):119-123.

[3]Zuowei Yuan, Zhouying Ye, Jinggui Ma.The effect of different payment methods on M&A performance-An empirical analysis based on the panel data of Shanghai and Shenzhen A-share market[J].SHS Web of Conferences,2016(25):369-373.

[4]Kyeong H, David C.Human capital relatedness and mergers and acquisitions[J].Journal of Financial Economics,2018,129(1):111-135.

[5]肖晗.上市公司并购绩效研究——以康恩贝制药并购伊泰药业为例[J].财会通讯,2013(30).

[6]朱滔.上市公司并购的短期和长期绩效研究[M].经济科学出版社,2017:4-12.

[7]Ada Z, Michal P.Mergers and acquisitions:Evidence on post-announcement performance from CEE stock markets[J]. Journal of Buiness Economics and Management,2016,17(2):251-266.