债务期限与投资决策互动关系中的非线性机制

2014-02-10孙弘博李泽广ManWahLukeChan

孙弘博,李泽广,Man-Wah Luke Chan

(1.南开大学经济学院,天津300071;2.加拿大麦克玛斯特大学商学院,汉密尔顿L8S 4L8)

债务期限与投资决策互动关系中的非线性机制

孙弘博1,李泽广1,Man-Wah Luke Chan2

(1.南开大学经济学院,天津300071;2.加拿大麦克玛斯特大学商学院,汉密尔顿L8S 4L8)

摘要:代理成本理论是解读债务期限与投资关系的关键视角,投资不足与投资过度都是代理成本问题的表现形式。西方投资理论认为,短期债务可以有效降低代理成本,长期债务能够更好地缓解融资约束问题。然而,在较为复杂的代理成本机制主导下,债务期限对投资的影响呈现出非线性作用机制,不同投资区间债务期限选择会直接影响代理成本高低,进而影响投资效率。基于我国上市公司的经验数据可以发现,不同投资规模区间债务期限与投资遵循非线性关系的特征事实。在融资约束和制度不完备的背景下,上市公司应注重健全并完善公司治理机制,降低代理成本,方能优化债务期限选择,实现投资决策与外部金融环境间的良好互动。

关键词:制度环境;代理成本;债务期限;投资

一、引 言

投资与债务期限关系是金融学领域的热点话题。从金融契约的角度来看,代理成本和制度环境是影响二者关系的重要因素。郎咸平(Lang,L.E.)等[1]、艾维安(Aivazian)等[2]认为,代理成本是影响投资决策和债务期限选择之间关系的关键因素。通常来讲,投资不足与投资过度都是代理成本问题的表现,债务期限选择往往受制于融资双方博弈形成的契约状况。[3]至于债务期限如何影响投资,梅耶斯(Myers)[4]研究表明,较短的债务期限可以减少因资产替代和投资不足而形成的代理成本,并有助于确保股东获取大部分利润,银行也会通过短期债务契约来获取更强的谈判和监督能力,以规避企业的敲竹杠(hold-up)问题。戴蒙德(Diamond)[5]认为,在债权人保护较弱的制度背景下,债权人更加依赖短期债务契约来实施交易。拉波尔塔(La Porta)等[6]认为,不完备的外部制度会增加债务违约概率和代理成本,这种情形会随着债务期限的延长而被逐步放大,而利用短期债务则可以减小违约风险、降低代理成本。奈斯(Nash)等[7]研究表明,债务期限选择可以有效缓解股东与债权人之间的代理问题。银行选择短期债务可以规避因投资不足而产生的代理成本激增现象,同时短期债务的定期付息加强了银行对投资者的有效监督,降低了因长期借贷而产生的违约概率。

另外,也有学者对短期债务减少代理成本进而提升投资效率的观点持怀疑甚至相反的意见。巴克莱(Barclay)和史密斯(Smith)[8]发现,拥有大量投资机会的企业倾向于较低的短期负债,信用风险处于中间水平的企业往往更倾向使用长期债务。吉米(Kim)等[9]和安东尼奥(Antoniou)等[10]通过对英国等发达经济体上市公司样本的经验分析表明,长期债务可以有效地实现税盾效果。蔡开兰(Cai,K.L)等[11]认为,公司的成长性因素对债务期限结构的影响尤为明显,拥有良好增长前景的公司为了避免盈利项目的清算风险而采用长期债务。查尔德(Childs)等[12]指出,投资与债务期限二者间存在非线性关系。

定稿日期:2014-05-29

综上可知,虽然理论界关于企业债务规模和投资之间关系的看法各异,但都存在以下不足:一是缺乏对不同期限债务影响投资效果的综合分析的一贯逻辑;二是对二者关系的经验研究缺乏一致的理论框架。并且,中国复杂的证劵市场外部制度环境和亟待完善的契约执行环境,使得代理成本机制和融资约束机制成为较为突出的特征,呈现出投资相对过度的特点,债务期限选择,以及债务期限和投资关系的模式也更为复杂,极有可能在代理成本和融资约束机制的共同约束下,使得债务期限与投资的关系表现为非线性特征。本文通过构建规范模型,并结合代理成本相关理论,探讨债务期限和投资之间关系的内在逻辑和特征事实。具体表现为:在短期债务比例较低区间,投资规模会随着短期债务的增加而正向变化;而伴随着短期负债比率的持续提升,其支持投资的效率有所下降,此时长期债务在促进投资方面具有相对优势。

二、代理成本、债务期限与投资决策:一个简要模型

1.模型设定

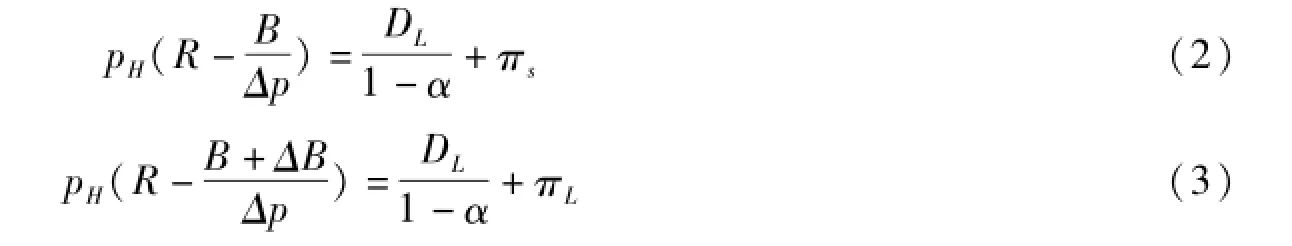

基于梯若尔[13]的研究构建委托代理模型来说明债务期限和投资之间的关系。假设借款人面临两期投资决策,投资全部由债务融资构成,负债总量为D,由短期债务DS和长期债务DL组成,短期债务比例为α(0<α<1),长期债务比例为(1-α)。考虑到长短期债务的互补性,总债务可表示为D=DL/(1-α)。假设借款人和债权人之间存在典型的委托代理问题,借款人尽责经营时,获得高收益的概率为pH,此时额外的私人收益为0;若借款人卸责,则成功的概率为pL,且此时会获得私人收益B(B>0),可以得到概率之差Δp≡pH-pL。设第1期期末获得收益R,根据借款人的激励相容约束,借款人选择尽职并满足等式:pHR≥pLR+B⇔R≥B/Δp。因此,借款人至少应当获得收入为B/Δp,而银行则会最多获得余下收入(R-B/Δp)。设借款人偿债之后获得的收益为π。同时银行预期可得到的保证收入为pH(R-B/Δp)。权衡二者可得到以下关系:

根据上述基本表达式引入债务期限问题,假设长短期负债所对应的利润分别为πL和πs,代理成本分别为B+ΔB和B,则短期债务和长期债务的利润函数分别为:

引入利润期望,可将两期对应的短期债务和长期债务的利润函数关系重新表述如下:

2.投资决策与债务期限选择分析

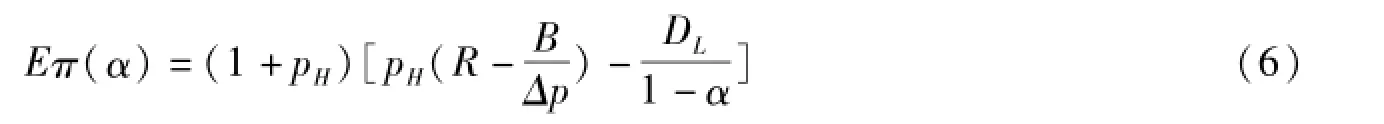

为较好地探讨债务期限结构与投资之间的互动关系,此处考虑引入投资方程。借鉴王曦[14]的设定方式,将投资函数定义为二次型函数π=a+bI+cI2,其中,a表示沉没资本,b是常数,c代表成长性收益系数,c1<0表示短期内收益高,长期相反;c2>0表示短期收益低,长期相反。短期债务和长期债务在支持投资的机制方面存在一定的差异。短期贷款可以在短时间内实现即期收益,在控制代理成本方面有相对优势。如戴蒙德[5]的观点,短期债务可以通过阶段性的再谈判解决信息不对称和契约执行环境不佳带来的敲竹杠问题。但仅仅采用短期贷款往往无法满足投资需求,并且利用短期融资支持长期投资存在典型的期限错配问题,因此长期负债的优势此时就较好地得以体现。通过求解二次型函数的最优投资区间,能在一定程度上更好地描述短期负债与长期负债带来利润的性质。具体到投资决策过程中,一些项目会对当期收益进行评估,以决定是否对该项目进行长期投资。因此,如若只通过短期贷款投资,则会在某一阶段利润开始下降并导致投资停止;同样,如若只通过长期贷款,而初始期未达到贷款标准则存在投资不足的潜在可能。为此,可考虑同时采用短期负债和长期负债的组合借款模式,现将二者加权整理得到总利润期望:

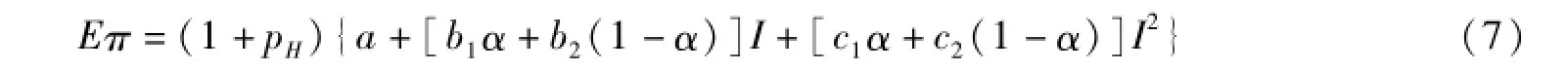

由于利润期望应与实际利润相等,即Eπ(α)=Eπ,联立(6)式和(7)式并将其整理为关于代理成本B的表达式为:

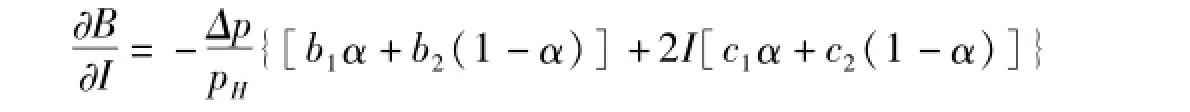

求取投资规模与代理成本的最优反应关系:

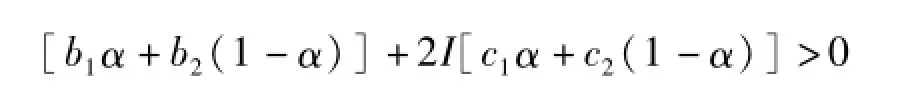

根据代理成本B表达式的一阶导数可知,当投资I增加时,代理成本B减少,应满足,即:

根据参数设定,我们可以判断b1α+b2(1-α)>0,而为满足I>0,则需要满足c1α+c2(1-α)>0,则有I>0>-[b1α+b2(1-α)]/[c1α+c2(1-α)]。这样即求得债务期限α的区间为(0,c2/(c2-c1))。由此可得假说1:考虑到投资的影响,α在(0,c2/(c2-c1))区间内,投资规模的增加对代理成本有抑制效果。

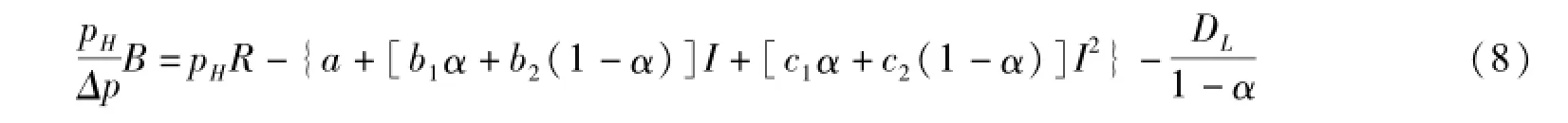

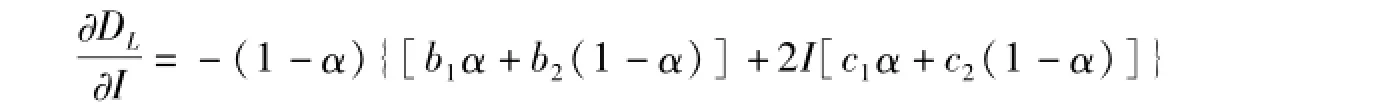

通常而言,随着投资增加,债务总量D也随之上升,根据(8)式得到长期债务DL的表达式,并对投资求一阶导数,得:

由前文可知,α在区间(0,c2/(c2-c1))时,∂DL/∂I<0;α在区间(c2/(c2-c1),1)时,∂DL/∂I>0。说明债务与投资之间呈非线性相关关系:在较低债务期限的区间内,短期债务支持正向投资;在较高的债务期限区间内长期债务支持正向投资。由此可得假说2:债务期限对投资选择存在非线性关系,较低区间内短期债务支持正向投资,较高区间内,长期债务激励投资。

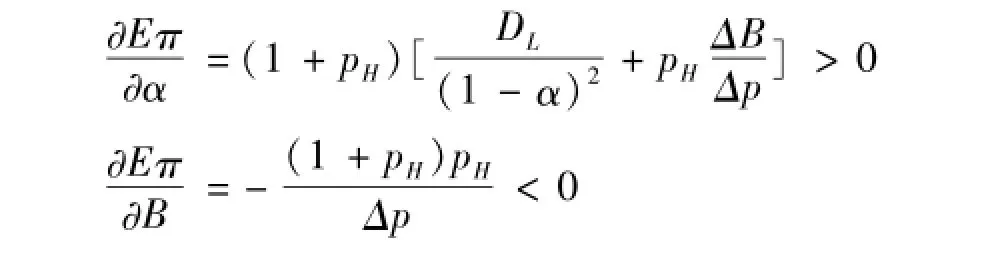

此外,根据投资利润函数,以及之前加权的情况可以得到:

根据(9)式和(10)式,可判断债务期限和利润之间的关系为:

三、债务期限与投资决策互动关系的实证研究

本文样本数据为中国上市公司的平衡面板数据,选自CCER数据库2523家上市公司1990年第4季度至2013年第4季度的财务数据,为较好地消除异常值问题,对短期负债比率和投资率的关键指标进行了1%水平的Winsor处理。模型设定如下:

被解释变量为投资率(Investment)=长期投资合计/总资产,债务期限(Debt_mat)=短期负债合计/负债合计,代理成本变量(Agency)用管理费用比率表示;控制变量(ontrol_var)包括盈利能力、资产规模变量和现金流量取对数(lncash)等;α和β为估计参数,ε为残差项。为较好地解释债务期限对投资的非线性影响机制,采用债务期限结构的二次项形式,如果该项系数α1为负,且可以通过显著性检验,则表明债务期限与投资存在显著的非线性关系,即初期短期债务正向作用于投资,后期长期债务的优势会更为突出。

表1 债务期限对投资的非线性作用

表1显示了债务期限对投资的非线性作用。从表1可知,债务期限对投资具有显著的非线性影响,无论采用固定效应稳健估计,还是面板最小二乘估计得出的检验结果,都证实债务期限变量(短债债务比率)的二次项对投资有负向作用,且通过显著性检验。这不仅验证了李泽广、马泽昊[3]的观点,鉴于契约环境执行力较弱的现实约束,短期负债上升在短期内可以有效地促进投资增长,债权人为规避过高的代理成本而倾向于采用短期负债形式;同时,也证明了郎咸平等[1]关于长期债务对投资支撑力度更为显著的观点。

代理成本和控制变量方面,弗洛拉基斯(Florackis)和奥兹坎(Ozkan)[15]采用管理费用比率作为代理成本工具变量的方法,认为资本结构和增长机会是影响代理成本的关键。本文也采用类似方法,发现在代理成本作用机制下,相对投资过度的现象仍然存在。这与易纲、林明[16]对中国上市企业费用最大化的动机分析,以及马君潞等[17]的观点较为接近。控制变量方面,盈利能力指标能正向促进投资,验证了投资机会可以有效地激励投资;同时,中小规模的上市企业拥有更高的投资率;拥有较多现金流的企业投资更为活跃。

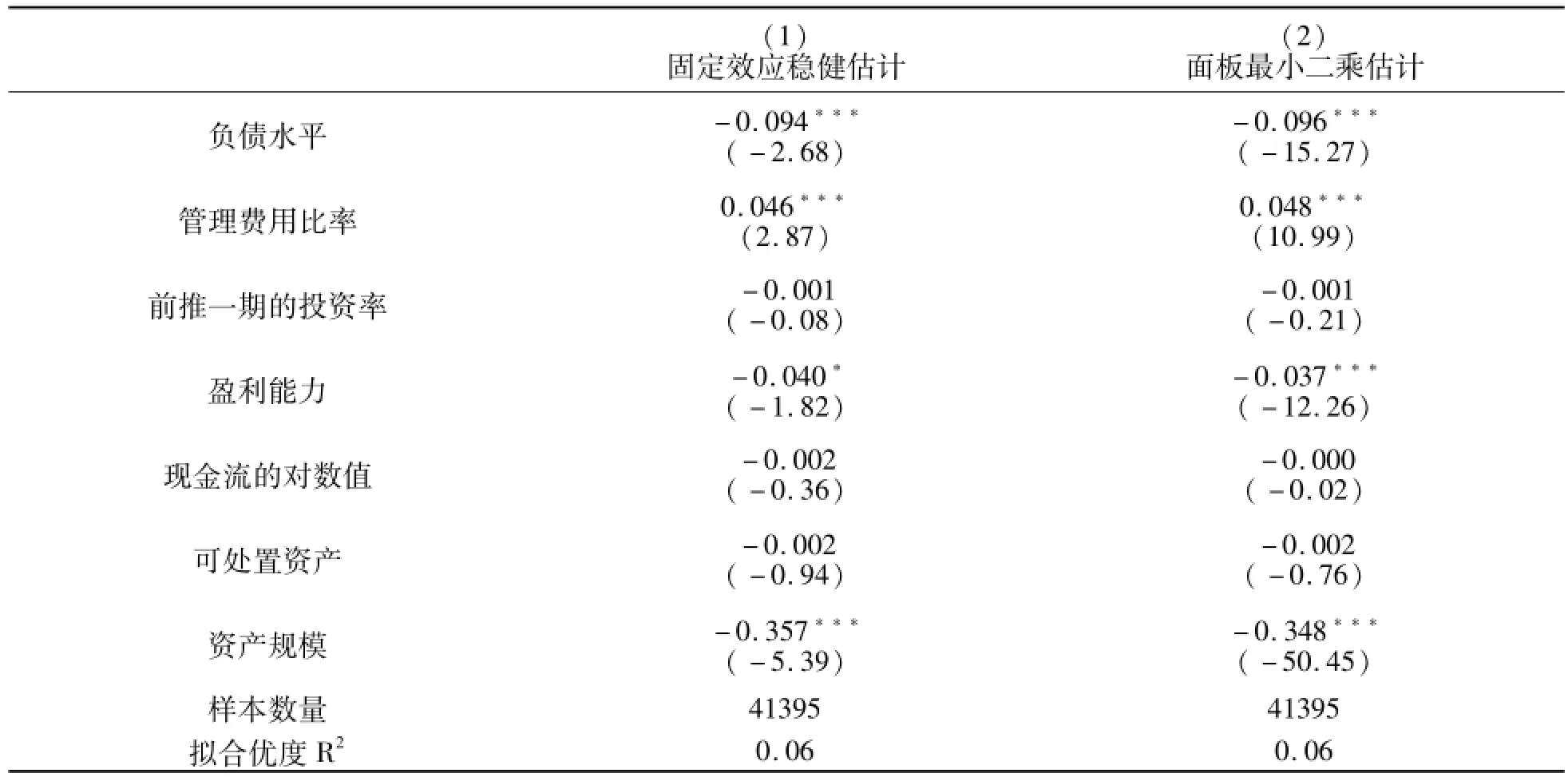

表2 债务期限决定估计方程

为进一步探讨债务期限与投资之间的复杂关系,表2对债务期限的关键因素进行了分析。参照戈雅尔(Coyal)等[18]、艾维安等[2]的观点,即投资机会对债务期限的选择具有关键性作用,这一判断并未得到样本数据的支持。本文采用后推一期的投资变量(Investi,t+1)来表征投资机会,该变量无论采用固定效应稳健估计的方法,还是面板最小二乘法都无法通过显著性检验。显然,投资机会似乎对债务期限存在负向作用,但这种影响并不突出。国内学者关于投资过度问题的研究表明,在投资冲动较强的背景下,融资约束成为中国上市公司的典型特征,西方投资理论无法有效加以解释。同时,为了较好地控制变量遗漏偏差,估计方程还引入了负债总水平(Debt)=负债总额/总资产和可处置资产变量=流动资产合计/非流动资产合计。

值得关注的是,应用中国上市公司的数据支持了戴蒙德[5]的观点,即代理费用较高的企业(管理费用率)倾向于采用更高比例的短期负债,尤其是在融资约束的总体背景之下,契约谈判过程中融资供给方往往占据主导,在面临契约执行环境有待改善的情况下,债权人倾向于选择短期负债,也自然成为此时债务契约期限选择的“均衡”结果。巴克莱和史密斯[8]还发现债务总量和期限之间存在着密切关系,本文也证实债务总量与短期负债比率往往存在显著的负相关关系,即从较长时期来看,企业仍然倾向于选择长期负债的契约形式。此外,盈利能力指标和企业规模指标都与债务期限指标呈现负相关关系,说明盈利能力较强的企业,以及规模较大的企业倾向于选择长期负债。现金流变量和资产变现能力指标则无法通过显著性检验。总体来看,中国上市企业的债务期限选择的基本状况,与负债总规模、企业规模、盈利能力和代理成本显著相关,与投资机会的负相关关系并不显著,印证了投资与债务期限间的代理关系在中国有其特殊之处。

四、小 结

本文较为严谨地揭示了在外部契约执行力较弱、融资约束和投资过度的背景下,投资决策与债务期限结构之间的非线性关系的内在逻辑。西方投资理论认为,短期债务可以有效降低代理成本,长期债务可更好地缓解投资的融资约束问题。然而,在较为复杂的代理成本机制主导下,债务期限对投资的影响呈现出非线性特征。在不完善的外部制度环境下,短期债务比例较低的区间,其抑制代理成本、支持正向投资的效应占据主导;伴随着短期债务比率的提升,长期债务在缓解融资约束方面的比较优势,使其在促进投资方面效率更高。这一推论得到中国上市公司数据的支持。从债务期限选择方面,融资供需双方都充分考虑到代理成本的重要性。来自中国上市公司的样本数据也表明,代理成本变量可以显著地作用于债务期限选择,前瞻性的投资机会变量无法显著地解释债务期限选择,间接印证投资过度假说。具体来说,从债权人的角度,契约执行力较弱的背景下,代理成本的存在使得多数银行偏好短期贷款,以期减少代理成本带来的损失,此举造成信贷市场总体的结构性失衡,投资冲动会使得融资约束在相当长的时期内成为常态。

由此可见,完善我国信贷市场的外部制度环境极为重要。良好的制度环境有助于塑造灵活的债务契约关系、较高的契约执行力和较低的代理成本状态。降低代理成本,不仅有助于延长债务期限,更能有效地缓解融资约束,提升投资效率,还有助于抑制投资过度问题。这也间接表明,上市公司应注重健全并完善内外治理机制,有效降低代理成本,实现投融资决策的良好互动。

参考文献

[1]Lang,L.E.,Ofek E.,R.Stulz.Leverage,Investment and Firm Growth[J].Journal of Financial Economics,1996,(40).

[2]Aivazian Varouj A.,Ying Ge,Jiaping Qiu.Debt Maturity Structure and Firm Investment[J].Financial Management,2005,34(4).

[3]李泽广,马泽昊.契约环境,代理成本与企业投资——债务期限关系[J].管理世界,2013,(8).

[4]Myers.Determinants of Corporate Borrowing[J].Journal of Financial Economics,1977,(5).

[5]Diamond Douglas W..Comm itting to Commit:Short-Term DebtWhen Enforcement Is Costly[J].The Journal of Finance,2004,59(4).

[6]La Porta,R.,F.Lopez-De-Silanes,A.Shleifer,R.W.Vishny.Legal Determinants of External Finance[J].The Journal of Finance,1997,52(3).

[7]Nash,Netter,Poulsen.Determinants of Contractual Relations between Shareholders and Bondholders:Investment Opportunities and Restrictive Covenants[J].Journal of Corporate Finance,2003,9(2).

[8]Barclay Michael J.,Leslie M.Marx,Clifford W.Smith.The Maturity Structure of Corporate Debt[J].The Journal of Finance,1995,50(2).

[9]Kim,C.S.,Mauer,D.C.,Stohs,M.H..Corporate Debt Maturity Policy and Investor Tax-timing Options:Theory and Evidence[J].FinancialManagement,1995,(24).

[10]Antoniou,A.,Guney,Y.,Paudyal,K..Determinants of Corporate Capital Structure:Evidence from European Countries[J].U-niversity of Durham,2002,(1).

[11]Cai,K.L.,Fairchild,R.,Guney,Y..Debt Maturity Structure of Chinese Companies[J].Pacific-Basin Finance Journal,2008,16(3).

[12]Childs,Mauer,Ott.Interactions of Corporate Financing and Investment Decisions:The Effects of Agency Conflicts[J].Journal of Financial Economics,2005,(76).

[13]梯若尔.公司金融理论[M].北京:中国人民大学出版社,2007:178-183.

[14]王曦.经济转型中投资行为与投资总量[J].经济学(季刊),2005,(4).

[15]Florackis C.,Ozkan A..The Impact of Man-agerial Entrenchment on Agency Costs:An Empirical Investigation Using UK Panel Data[J].European Financial Management,2007,(13).

[16]易纲,林明.理解中国经济增长[J].中国社会科学,2001,(2).

[17]马君潞,李泽广,王群勇.金融约束、代理成本假说与企业投资行为——来自中国上市公司的经验证据[J].南开经济研究,2008,(2).

[18]Goyal V K,Lehn,Racic K S..Growth Opportunities and Corporate Debt Policy:The Case of the U.S.Defense Industry[J]. Journal of Financial Economics,2002,(64).

责任编辑:孙立冰

作者简介:孙弘博,男,吉林长春人,南开大学经济学院,主要从事公司金融研究;李泽广,男,山东聊城人,南开大学经济学院副教授,主要从事金融学研究;Man-Wah Luke Chan(1948-),男,加拿大麦克玛斯特大学DeGroote商学院教授,主要从事金融学研究。

基金项目:国家社会科学基金资助项目(11CJY094);教育部人文社科青年项目(09YJC790158);中央高校科研业务项目(NKZXB11048)

收稿日期:2014-03-26

中图分类号:F275

文献标识码:A

文章编号:1005-2674(2014)07-070-06