并购对企业经营业绩的影响

2016-08-03谢林林

谢林林

摘 要 以2010~2014年我国A股发生控制权转移的上市公司为样本,考察了控制权转移、盈余管理与业绩变化的关系。研究结果表明上市公司所处地区制度环境越完善,其发生控制权转移的前一年度盈余管理程度越低。同时实证研究发现控制权转移的公司的盈余管理与业绩变化呈现出显著负的相关关系,即控制权转移前一年盈余管理程度越大,下一年会计业绩越差。

关键词 控制权转移;盈余管理;经营业绩;制度环境

1、前言

上市公司控制权转移作为企业并购行为的一种,是进行经济结构和企业结构调整的一种市场化模式。在并购行为日渐增长的背景下,这种模式在并购重组中所占比重越来越大,转移方式日益多样化,转移程序也日益规范化。因此,研究上市公司控制权转移问题就成为国内外资本市场理论与实践的热点议题之一。我国上市公司的股权呈现高度集中和“一股独大”的显著特征(Healy,1992),绝大部分大股东都可以对上市公司实施强有力的控制,并实际控制了公司的重大事项决策权和日常的经营决策权。控制权转移对公司的经营业绩会产生一定的影响,有部分研究认为,控制权转移提高了公司业绩(刘博等,2013)。从理论上分析,控制权转移后公司业绩的改善,既可能是公司的经营效率真正得到了提高,也可能是盈余管理的结果。本文从我国特殊的制度环境因素研究控制权转移过程中盈余管理行为以及对经营业绩的影响具有重要意义。

2、文献回顾、理论分析与研究假设

2.1制度环境对上市公司控制权转移与盈余管理关系的影响

公司制度环境主要包括两大方面,内部的公司治理环境以及外部的法律环境。在公司治理环境较为完善的区域,公司正常经营活动依照相关法律法规进行,信息得到及时公允的披露,透明度高,由于受到大股东以的监督,管理层为了追求私利而盈余管理的行为受到一定的抑制(秦耀林,2008)。相反,在公司治理环境较为薄弱的地区,监管力度不足,管理层加大了对企业经营活动的干涉,使得会计信息真实性和公允性大打折扣,主观意愿增多,使得会计信息更加模糊。同时,我国管理机制不完善,对管理层的激励措施不健全,管理层受到监督的制约较少,同时对于管理层违反公司法规的治理和惩罚不够严厉,从而放纵了管理层进行盈余管理满足私欲的行为(何燎原和王平心,2005)。因此,较低的公司治理水平导致了较差的公司外部治理环境,使得公司管理层受到的约束更小,盈余管理甚至舞弊的机率大大增加。

另外,法律环境对公司盈余操作行为也产生了重要的影响,不同的法律环境对企业经理人的监管力度也不相同(邓德军和周仁俊,2007)。法律制度越健全、投资者受到保护程度越高,公司管理层受到外部监督压力越大,进行盈余管理的机会受到抑制。相反,法律保护越较弱,由于立法和执法水平不完善,管理层操控盈余满足私利成本较低,盈余管理甚至舞弊行为的几率更低,此时管理层更倾向于利用自身权力进行盈余管理行为,调节利润,从而达到自身利益最大化。因此,本文提出第一个假设:

假设1:上市公司所处地区制度环境越完善,其发生控制权转移的前一年度盈余管理程度越低。

2.2上市公司控制权转移中盈余管理程度与公司业绩的关系

我国上市公司的内部治理机制和外部法律环境的弱化很容易导致非公允关联交易的产生,而非公允的关联交易已被证明与认为的盈余操纵有关(Jensen,1998)。作为控股股东基于个人最大化动机产生个体机会主义,有动机和能力将优质资源转移到自己手中,实现对中小股东的侵害(johnsonetal, 2000).。很显然,在内外部制度缺失的情况下,上市公司在控制权转移过程中大面积的盈余操纵行为其目的并不是所宣称的优化配置资源,而是向控股股东输送利益,使得中小股东的财富蒙受严重损失。同时,掏空行为下的盈余管理行为使得的资金匾乏必然会影响上市公司控制权转移后的正常经营活动,造成资源配置的低效率,控制权转移重组的长期绩效也就相应下滑。研究表明目标公司公司股权转移前盈余管理越严重,与公司实际价值偏离越大,未来业绩需要修正的越多,业绩越差。Louis(2004)就兼并收购过程中的控制权转移进行分析,检验市场在处理人为操纵的会计报表问题上的有效性,同时为兼并后异常业绩下降提供了一个可能的解释。其研究发现,收购公司会在股票交换前一个季度故意做高业绩,在收购发生之前会发生股票价格的回落,但是只是部分回落.因此我们认为控制权转移后股价的回落是对之前盈余管理行为的修正。因此,本文提出第二个假设:

假设2:控制权转移前一年盈余管理程度越大,下一年会计业绩越差。

3、研究设计与数据来源

3.1公司经营业绩的衡量

本文在假设2的实证研究中采用总资产报酬率来衡量公司的经营业绩。总资产报酬率是衡量企业盈利能力的综合财务指标,本文将其作为因变量:ROA=利润总额+财务费用∕资产总额×100%。

3.2盈余管理的衡量

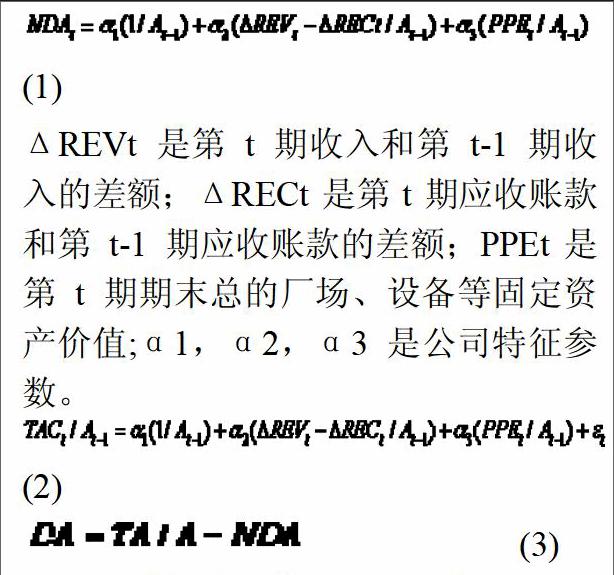

盈余管理的计量本文采取的是总体应计的方法,它是对公司盈余管理行为进行全面分析的一种方法,其基本思路是将盈余分解为不可操纵的现金流和总应计利润(TA),两大部分,继而将总的应计利润进一步分解为操纵性应计利润(DA),和非操纵性应计利润(NDA).

总应计计算是盈余管理研究的起点,由于权责发生制原则下,一些会计科目需要经理人加以专业判断,实际上导致这些会计科目的发生额在一定程度,上可以被经理人所“管理”。相比之下,按照收付实现制编制的现金流量表则较难进行管理。因此,总的应计利润应该等于报告盈余与经营现金流,的差,即

TA=Earnings-CFO

估计操纵性应计利润时需要构建操纵性应计利润模型,所以需要对可比公司的盈余信息进行估计。如果使用时间序列数据估计,需要假设一个估计期并假设在此期间不存在盈余管理;或者使用控制权转移前一年的截面数据来计算模型回归系数。夏立军(2003)研究国外的盈余管理模型,并根据我国的制度背景分析其合理性。由于我国的资本市场相对于国外还不成熟 ,时间序列数据回归盈余管理模型并没有很强的适应性。截面模型中修正的琼斯模型是较为优越、估计可靠的模型,因此采用修正的琼斯模型对控制权转移目标公司前一年的盈余管理程度进行计量。

ΔREVt是第 t 期收入和第 t-1 期收入的差额;ΔRECt是第t期应收账款和第 t-1 期应收账款的差额;PPEt是第 t 期期末总的厂场、设备等固定资产价值;α1,α2,α3是公司特征参数。

3.3模型设计与变量定义

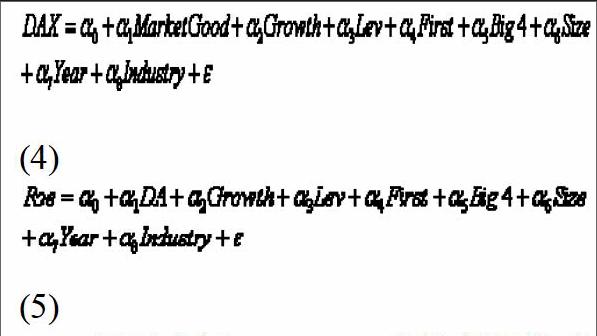

为了研究不同企业性质控制权转移过程中盈余管理问题以及对未来业绩的影响,本文构建模型1、模型2

解释变量Transfer为控制权发生转移的虚拟变量,其中国有企业控制权转移至民营企业取1,民营企业控制权转移至国有企业取0。模型4 DAX盈余管理程度取绝对值。解释变量MarketGood:樊纲指数中,上市公司所处地区市场化环境指数大于当年所有地区市场化环境指数50%中位数取1,表示上市公司所处地区制度环境较为完善,都则取0.

3.4样本选取与数据来源

本文将选取2010至2014年A股市场上控制权在不同产权性质企业之间转移的上市公司作为原始样本,并以样本公司控制权转移前一年,当年,后一年作为选择区间。对收集的样本按照以下原则进行剔除:(1)由于金融保险类行业的特殊性剔除金融保险类上市公司;(2)剔除研究期间多次发生两次及其以上控制权转移的公司(3)剔除个别具有极端值的样本。(5)剔除第一大股东没有发生变化的公司。

4、实证检验结果及分析

为了综合考虑各因素对盈余管理程度的影响,接下来本文将通过对全样本的回归分析检验控制权转移这一行为对未来业绩的影响。

表4对样本控制了年度和行业,从表4模型5可以看出,盈余管理程度(DAX)与所处地区制度环境(legalgood)相关系数为-0.032,并在1%的水平上通过了显著性检验,表明上市公司所处地区市场化环境指数越大,盈余管理程度越小。由此验证了假设2发生控制权转移所处地区制度环境越完善,发生控制权转移的上市公司上一年度盈余管理程度越低;在各控制变量中,资产负债率与盈余管理水平在5%的显著性水平上正相关,相关系数为0.000249。可能是由于企业规模越大其分支机构更为庞大,投资决策较为分散,而在财务控制方面其盈余管理行为又受到更多利益集团的牵制。其他控制变量与盈余管理程度的相关性较低。

对于假设2,盈余管理程度与控制权转移当年绩效的关系,表5回归分析显示操纵性应计利润(DA)与总资产报酬率(ROE)的相关系数为-10.71,变量系数在99%的水平上显著异于0.表明,控制权转移前一年的盈余管理程度越大,转移当年的经营业绩越差,验证了假设2 。另外回归方程同时检验了其他控制变量对企业业绩的影响,企业的资产负债率与企业业绩相关系数为0.0237,,99%的置信水平上显著,资产负债率越大,企业业绩越好,同时第一大股东的持股比例与未来业绩的也呈现出显著的正向关系。

5、研究结论及对策建议

本文通过对2010年至2014年控制权转移的样本进行实证分析,得出如下结论:制度环境比较完善的地方,市场是比较有效的,信息透明度较高,市场会对所有可获得的信息及时作出反应,使管理层利用权力进行盈余管理的行为会受到一定的抑制,因此,上市公司所处地区制度环境越完善,其发生控制权转移的前一年度盈余管理程度越低。由于掏空行为下的盈余管理行为使得的资金匾乏必然会影响上市公司控制权转移后的正常经营活动,造成资源配置的低效率,控制权转移重组的长期绩效也就相应下滑,因此,控制权转移前一年盈余管理程度越大,下一年公司绩效越差。

所以公司治理的改善不能仅仅依靠公司控制权市场机制,在公司治理不完善、市场不规范的环境下,公司控制权转移不仅不能解决公司代理问题,反而是大宗股权协议转让双方通过控制权转移实现自身私有收益的方式,是大股东与小股东之间代理问题的体现。因而,控制权资源配置功能的实现需要公司治理和市场监管的不断完善,促进以控制权公共收益为动机的控制权转移,提高控制权转移绩效。

参考文献:

[1]Healy. Paul. M et al. Does Corporate Performance Improve After Mergers? [J]. Journal of Financial Economiccs,1992(31):135-175.

[2]刘博,干胜道,王宏昌.控制权转移、盈余管理与业绩变化[J].山西财经大学学报,2013:102-113.

[3]秦耀林.控制权转移公司的盈余管理研究[D].北京交通大学, 2008(9):23-44.

[4]何燎原,王平心.控制权转移过程中的盈余管理行为研究[J].财政研究,2005(4):48-50.

[5]邓德军,周仁俊.控制权转移的制度背景与盈余管理研究[C].中国会计学会,2007:629-640. [6]Jensen,M. C.Takeovers: Their Causes and Consequences[J].Journal of Economic Perspective,1988.

[7]Hart O,Shleifer A.,Vishny R. W.The ProperScope of Government: Theory and an Application to Prisons[J].The Quarterly Journal of Economics,1997.