会计师事务所行业专长与商誉减值

2022-05-17刘笑霞李明辉

刘笑霞 李明辉

(1.南京理工大学 经济管理学院,江苏 南京 210094;2.南京大学 商学院,江苏 南京 210093)

0 引言

2015-2016 年我国资本市场上的并购重组潮以及并购重组过程中普遍存在的高溢价收购,使得高商誉成为近年我国资本市场上一个异常突出的现象。例如,在2018年报中,有十余家公司商誉的账面值超过其净资产,紫光学大、长城动漫两家公司的商誉甚至分别是净资产的20.14倍和13.60倍。另一方面,由于一些上市公司未能在充分尽调的基础上审慎选择并购重组标的、并购溢价过高导致商誉泡沫过大、并购标的公司未能完成业绩承诺、并购重组后缺乏有效的整合导致预期的协同效应未能充分显现等原因,许多公司在商誉高企的同时也产生了巨大的商誉减值风险。尤其是2017年后,随着三年承诺期的陆续到来以及经济周期波动的原因,大量上市公司出现商誉减值并对公司经营成果产生了重大影响。

商誉减值测试过程涉及大量人为判断,这为企业管理层运用其自由裁量权来实现其个人私利提供了机会。管理层在商誉减值会计中可能存在两种典型的机会主义行为。一方面,由于债务契约、薪酬计划、提升股价及维持自身声誉等动机,管理层有动力利用商誉减值的难以核实性,故意少计提或不计提商誉减值。因为,确认商誉减值损失、计提商誉减值准备会降低公司当期利润,这会对公司管理层业绩评价以及相关的薪酬激励、任期产生负面影响[1-4],大额商誉减值还会对公司股价产生负面影响[5-7]。另一方面,一些公司利用计提大额商誉减值来消化公司的不利信息,以实现财务“洗大澡”(big bath)的目的,从而为未来期间“扭亏”创造条件。所谓洗大澡,是指当企业有足够多的坏消息时,管理层会尽可能地降低本期盈余,以期在将来能够报告更高盈余[8]。因此,在许多公司中,计提商誉减值准备已经不再是管理层向外传递私有信息的手段,而成为一种盈余管理行为[2,9]。商誉减值测试甚至被认为是管理层在财务报告上运用自由裁量权的一个典型[1,4]。

作为资本市场的“守护者”(watchdog),注册会计师需要对上市公司财务报告的合法性和公允性进行审计,其中也包括对公司商誉及其减值的确认与计量进行审核,以确定管理层在商誉减值测试过程中所作各项职业判断及进一步会计处理的合理性与恰当性。高质量的审计应当能够发现管理层在商誉减值测试以及后续的商誉减值计提中的机会主义行为。不过,商誉减值测试中,无论是判断公司是否存在可能发生资产减值的迹象,还是采用公允价值或现值模型对与商誉相关的资产组或资产组组合进行商誉减值测试,均涉及大量复杂的职业判断。并且,商誉当前的公允价值部分地取决于管理层未来的行为,因而难以核实,即便将来用以支撑商誉未发生减值的公允价值估计未能实现,管理层也可以以宏观经济环境等不可控因素为由加以辩解[2]。因此,对商誉减值进行审计具有较高的风险。审计师如果在商誉减值审计上未能尽到应有的职业谨慎,导致未能发现管理层利用商誉减值操纵盈余的行为,应承担相应责任。针对会计师事务所在执业时容易出现专业胜任能力不足等问题,中国证监会于2018年11月发布《会计监管风险提示第8号——商誉减值》,要求会计师事务所及注册会计师高度重视商誉减值相关风险,保持合理的职业怀疑。商誉减值会计的复杂性和难以核实性意味着审计师的专业胜任能力尤为重要,而行业专长审计师对特定行业经营及会计知识有更多的了解,这有助于提高其专业胜任能力。由此推及,审计师行业专长对公司的商誉减值会计行为具有重要影响。然而,从现有文献来看,除了Stein[10]考察了审计师行业专长对资产减值估计的影响外,尚无公开文献检验审计师行业专长与公司商誉减值之间的关系。

基于这一考虑,本文利用2008-2018年中国A股上市公司及其审计师数据,实证检验事务所层面的行业专长审计师对公司商誉减值行为的影响。首先,本文采用Logistic和Tobit模型检验审计师行业专长对是否计提商誉减值准备以及计提规模的影响,并检验了不同法治环境下,行业专长审计师对公司商誉减值的异质性作用;其次,本文以MTB(market-to-book ratio,市价对账面价值比率)下降以及下降超过10%作为表明公司商誉很可能实际发生减值的指针,考察在公司实际已发生商誉减值的情况下,行业专长审计师对管理层确认商誉减值行为的影响;最后,本文考察了存在“洗大澡”动机和不存在“洗大澡”动机的公司中,行业专长审计师对公司商誉减值行为的异质性影响。

1 文献回顾

1.1 商誉减值的影响因素与后果

1.1.1 商誉减值行为的影响因素

许多文献发现,管理层具有延迟确认商誉减值的动机。如Li和Sloan[11]发现,在SFAS142实施后,管理层会利用准则所赋予的自由裁量权来推迟确认商誉减值,以提高盈余和股价。Glaum等[4]的国别研究发现,商誉减值与同期股票收益率呈显著负向关系,因此,经济业绩较差的公司更容易发生商誉减值,他们还发现,实际发生商誉减值的公司并未及时确认商誉减值。Jarva[12]尽管认为商誉减值更可能反映了商誉的经济耗损而不大可能是机会主义行为,但其也发现,商誉减值的确认确实滞后于商誉经济减值的发生。Li等[7]认为,那些实际发生减值却没有报告减值损失公司的管理层可能运用了自由裁量权来避免报告损失。Filip等[9]发现,管理层会通过真实盈余管理向上操纵当期现金流,以避免确认商誉减值。

现有文献从债务契约、薪酬契约、管理层任期、资本市场动机(如退市)等角度考察了管理层及时或延后确认商誉减值的动因[1,2,4,13]。 如Beatty和Weber[1]发现,债务契约、以会计盈余为基础的激励计划、交易所上市要求中包含的财务业绩要求都会降低公司及时确认商誉减值的可能,并且,在CEO的任期较短时,公司更可能确认商誉减值。Ramanna和Watts[2]发现,CEO对自身薪酬、声誉以及对违反债务契约的顾虑会导致公司更少确认商誉减值。AbuGhazaleh等[13]对英国公司研究发现,管理层的报告动机和公司治理均对商誉减值具有显著影响,其中,在报告动机方面,CEO变更、收益平滑动机与商誉减值呈正向关系,“洗大澡”动机与商誉减值呈负向关系。Glaum等[4]也发现,本期发生CEO变更以及具有利润平滑动机的公司更容易确认商誉减值。不过,对于CEO变更与商誉减值之间的关系,相关文献的结论并不完全一致,例如,Iatridis和Senftlechner[14]对澳大利亚的研究就发现,CEO变更并不会导致更高的商誉减值。

既然管理层会利用商誉减值的自由裁量权来操纵利润,那么,能够抑制管理层代理行为的治理机制就应当会影响到公司的商誉减值行为。从这一角度出发,一些文献研究了分析师跟踪、审计等治理机制对商誉减值会计的影响。如Glaum等[4]发现,公司所在国的执法机制会影响公司确认商誉减值的及时性,而当公司由“四大”审计、机构投资者持股比例较高时,发生商誉减值的可能性更低。AbuGhazaleh等[13]发现,董事会独立性、勤勉性及两职分离等治理机制与商誉减值呈正向关系,因此,在公司治理较好的情况下,管理层将通过商誉减值来传递未来绩效的信号,而不是从机会主义角度行事。卢煜和曲晓辉[15]发现,审计师规模会负向调节盈余平滑和商誉减值之间的关系,但对洗大澡动机下的商誉减值行为没有显著调节作用。Ayres等[16]发现,分析师跟踪会强化预期商誉减值与商誉减值计提之间的关系。Kabir和Rahman[17]对澳大利亚公司研究发现,“四大”审计师、审计委员会的专业性以及两职分离会提高经济因素与商誉减值计提幅度之间的关系,但在公司存在利用商誉减值计提来实现“洗大澡”目的的动机时,公司治理并不能完全消除管理层的机会主义行为。Carcello等[18]发现,当客户存在较强的动力避免计提商誉减值时,非审计费用会在商誉减值问题上损害到审计师独立性。

尽管商誉减值有管理层自利的因素,但不可否认,经济因素的变化也是影响商誉是否发生减值以及减值程度的基本原因。一些文献从经济绩效的角度研究了商誉减值的影响因素。如 Godfrey和 Koh[19]对美国、Chalmers等[20]对澳大利亚的研究均发现,公司内在投资机会与商誉减值呈显著负向关系,因此,商誉减值计提能够反映公司内涵经济情况的变化。而如果商誉减值反映的是公司绩效的下滑,则其将是传递私人信息的手段,而非机会主义行为。因此,商誉减值究竟是一种管理层传递私人信息的手段还是一种机会主义行为,抑或兼而有之,现有文献存在不同的认识。

还有一些文献追根溯源,进一步从并购发生之初的对价支付、股价高估等角度考察并购之后商誉发生减值的原因。如Hayn和Hughes[21]、Li等[7]、刘喜和和王洁远[22]发现,并购过程中支付的对价过高意味着将来更可能发生商誉减值。Gu和Lev[23]、胡凡和李科[24]发现,并购时公司股价过高,会提高将来发生商誉减值的可能,因为股价过高可能会导致公司误定价,促使管理层支付过高的对价,且股价高的公司管理层可能会过度投资,从而降低并购的协同效应。Hayn和Hughes[21]甚至发现,收购溢价、商誉占收购成本的比重等并购特征要比经营特征指标更能预测未来商誉发生减值的可能性。李璐和姚海鑫[25]发现,并购双方由同一家事务所审计时,并购商誉未来发生减值的概率以及商誉减值的程度均显著更低。此外,Caplan等[26]发现,在内部控制存在重大缺陷的年份确认的商誉未来更容易发生减值。张新民等[27]发现,公司当前的内部控制质量也与商誉减值的程度呈显著负向关系。

1.1.2 商誉减值的经济后果

现有文献从价值相关性、现金流量预测、公司融资、分析师预测、审计师行为、管理层薪酬与变更等角度考察了商誉减值的经济后果,这些研究也有助于理解管理层的商誉减值行为动机。(1)商誉减值信息的价值相关性。许多文献研究了投资者对商誉减值信息宣告的反应。如Hirschey和Richardson[28]发现,在商誉减值宣告前、宣告时和宣告后,公司股价均会做出负面反应。Xu等[5]发现,商誉减值会产生负的市场反应,且盈利公司的负面反应更明显。Bens等[6]发现,市场会对未预期商誉减值做出负面反应,且这一作用在信息不对称程度较低、实施商誉减值测试的成本相对较高的小规模公司中较弱。Li等[7]发现,公司计提商誉减值后,投资者和分析师都会做出负面反应,表明商誉减值可以向市场传递负面消息;他们还发现,商誉减值可以预示公司未来销售业绩和获利能力的下降,这可能是投资者和分析师做出负面反应的主要原因。但Jarva[29]采用PSM解决商誉减值的内生性问题后却没有发现投资者和分析师会对公司的商誉减值行为做出反应,而审计师会对确认商誉减值的公司收取更高的审计费用。曲晓辉等[30]发现,商誉减值与股价和股票收益负相关,且亏损公司商誉减值信息的价值相关性较低,内部控制质量和审计质量高的公司商誉减值信息价值相关性较高。一些文献进一步比较了商誉不同会计处理方法(SFAS142或者 IFRS3实施前后)下价值相关性[6,31-33]。(2)商誉减值对现金流的影响。Jarva[12]、Bostwick 等[34]发现,商誉减值信息有助于预测未来现金流量。(3)商誉减值对公司融资的影响。Paugam和Ramond[35]发现,公司披露商誉减值测试尤其是前瞻性减值测试信息可以降低内涵资本成本,其原因在于,披露商誉减值测试信息可以传递管理层拥有的私有信息、降低投资者的信息风险,但 Iatridis和Senftlechner[14]却发现,商誉减值会提高权益资本成本。杜春明等[36]发现,商誉减值会负向影响公司债务期限,尤其是在非国有企业中。(4)商誉减值对分析师预测及股价崩盘风险的影响。Chen等[37]发现,商誉减值会降低分析师预测的准确性、提高分析师预测的离散度,而行业专长审计师和机构投资者持股会缓解商誉减值的上述作用。曲晓辉等[38]也发现了类似结果。此外,韩宏稳等[39]发现,商誉减值会提高信息不对称程度较高公司的股价崩盘风险。(5)商誉减值对审计师行为的影响。除了Jarva[29]研究并发现了商誉减值对审计费用的正向作用外,还有一些文献研究了审计师对商誉减值的反应。如Ayres等[40]发现,公司确认商誉减值会提高审计师被解聘的可能,此外,审计师被解聘的可能性与商誉减值决策是否对客户有利呈负向关系,在确认商誉减值前解聘审计师的公司往往会改聘那些对客户的商誉减值决策较为友好的审计师。叶建芳等[41]发现,有商誉减值的公司审计费用更高,其原因在于,事务所要投入更多的审计费用来对商誉减值测试进行审核。(6)管理层薪酬。Darrough等[3]发现,商誉减值会导致管理层现金和期权基础的薪酬激励显著降低。

1.2 审计师行业专长与审计质量

一些文献研究了行业专长对审计师知识、技能的影响。如Solomon等[42]的实验表明,行业专长审计师比非专长审计师拥有更多知识,O′Keefe等[43]发现,行业专长审计师较少违反公认审计准则。一些文献研究了行业专长审计师对客户会计行为的影响,并发现,行业专长审计师能够抑制盈余管理[44-45]、提高盈余质量、促进信息披露。如Balsam等[44]发现,行业专长审计师审计的公司有更低的操控性应计、更高的盈余反应系数。Dunn和Mayhew[46]发现,行业专长审计能够促使公司提高披露质量。马晨等[47]发现,行业专长审计师能减少财务重述的发生。还有文献发现,行业专长审计师能够提高公司会计稳健性[48-49]。此外,Robin和Zhang[50]发现,审计师行业专长与公司股价崩盘风险呈显著负向关系,且行业专长审计师能够缓解信息不透明、会计稳健性及避税行为对股价崩盘风险的影响。这表明,行业专长审计师能够促进管理层及时披露坏消息,减少坏消息的积累。

从审计收费视角的研究也支持了行业专长的积极作用。Craswell等[51]发现,由于审计质量更高,行业专长审计师能收取审计溢价。但也有文献发现,行业专长可以带来规模经济,因此,行业专长审计师可以降低审计费用,但如果行业专长审计师能够通过差异化战略将其与其他审计师区分开来,则会收取溢价[52]。Bills等[53]则发现,在同质性高的企业中,行业专长审计师会收取较低的审计费用,而其审计质量并未降低,故认为,行业专长审计师的审计效率更高。Bae等[54]虽然认为“行业专长审计师的审计效率并未高于非专长审计师”,但其“行业专长审计师的审计溢价是由于其审计努力程度更高”的结论仍然支持行业专长审计师审计质量更高。

1.3 对现有文献的总结与评价

由以上分析可见,现有文献主要从两个方面研究了商誉减值的影响因素:一是商誉减值的内在成因,现有文献主要从商誉形成阶段相关特征如支付对价[7,21-24]、管理层能力[55]、事务所特征[4,25]、机构投资者、分析师跟踪等外部监督机制[4,16]、内部控制质量[26-27]等角度来预测将来发生商誉减值的可能;二是管理层商誉减值会计的动因,现有文献主要从管理层的机会主义动机或信号传递动机[1-2,11,13]以及相关治理机制[4,13,17]角度来研究管理层是否会及时确认商誉减值。这些研究,对于我们理解上市公司的商誉减值会计行为具有积极意义。不过,除Carcello等[18]研究了非审计服务对商誉减值的影响、Stein[10]研究了行业专长审计师对资产减值的影响外,较少有文献研究外部审计对商誉减值行为的影响。实际上,审计师需要对管理层商誉减值测试及后续的商誉减值计提进行审核,如果管理层利用商誉减值来操纵盈余而审计师没有发现并指出,可能要承担相应法律责任。由于商誉减值高度依赖于职业判断,审计师的专业胜任能力就显得异常重要。因此,从审计师行业专长的角度来研究其对公司商誉减值行为的影响,具有重要的理论和现实意义。

本文具体从如下方面进一步推进了现有文献:(1)提供了审计师行业专长对公司商誉减值行为影响的经验证据。现有文献从管理层的报告动因、经济绩效等角度研究了商誉减值的影响因素,但据我们对国内外主流期刊的检索,尚无文献研究审计师行业专长对公司商誉减值行为的影响。实际上,已有文献中,除了Carcello等[18]考察了非审计服务对商誉减值的影响、Stein[10]研究了审计师行业专长对资产减值的影响外,较少有文献研究审计对商誉减值的影响。依据相关准则,审计师对商誉减值负有审核责任,并且,审计师往往会将商誉减值作为关键审计事项,审计师很大程度上会对管理层的报告动机及其实现产生重大影响,因此,从审计角度研究其对商誉减值的影响是有意义的。本文可以从审计师行业专长的角度加深对审计质量与商誉减值之间关系的理解,并进一步丰富公司商誉减值行为影响因素的文献。(2)商誉减值会计是管理层运用其自由裁量权的一个典型项目,本文就审计师行业专长与商誉减值之间的关系进行检验,也有助于加深对行业专长审计师与财务报告质量之间关系的理解。(3)本文从公司实际可能发生商誉减值、存在“洗大澡”动机两个角度进一步研究了审计师行业专长对公司确认商誉减值的影响,有助于理解外部审计对管理层商誉减值报告动机的影响。(4)本文研究了不同法律环境下行业专长审计师对商誉减值的影响,有助于进一步理解法律制度与审计师质量之间的关系。

与本文最相似的文献是Stein[10]关于审计师行业专长对资产减值的影响的研究。除了研究对象、审计师行业专长的度量方法不同外,两者的差别主要在于,Stein[10]研究的是包括商誉、有限寿命无形资产和其他长期资产在内的资产减值,而本文研究的是商誉减值,商誉减值是资产减值中一种特殊项目,其职业判断更复杂,审计风险更突出,因此,对其进行专门研究是有意义的,本文可以在Stein[10]的基础上进一步拓展行业专长审计师与公司商誉减值行为之间关系的文献。此外,本文在商誉可能实际发生减值迹象的度量上考虑了中国的国情,没有机械地采用国外文献普遍采用的MTB<1这一方法;本文还考察了不同地区法律环境下审计师行业专长对商誉减值的影响,因而有助于了解法律制度与行业专长审计师之间的关系。

2 理论分析与假说提出

2.1 行业专长与审计质量

不同行业的企业在经营活动及风险上均存在较大差异,相关会计实务也有所不同,这意味着不同行业中企业财务报表差错的性质和发生概率也存在显著差异。因此,行业特定知识是有价值的。行业专长事务所在培训、人力资源政策、技术等方面进行了较多的专业化投资以期取得并维持其行业专长,其中的审计人员得以拥有更多行业及相关的经营、会计、风险知识,因而对特定行业会计实务以及可能发生的错报更为了解,在审计过程中也更不容易被管理层所误导,这使得他们更能发现客户财务报表中存在的错报[52,56];行业专长审计师的工作效率也更高[57],这一方面是由于行业专长审计师所拥有的行业知识使他们可以更快地搜集和评价证据、做出准确的判断和决策,另一方面也来自行业专长所带来的规模经济。Mayhew和Wilkins[52]指出,在特定行业中拥有较高市场份额的行业专长审计师可以在更多客户中传播行业特定知识,这可以降低大量的培训成本,从而产生规模效应,因此,行业专长审计师能够以较低的成本更有效率地实施审计。并且,与非行业专长审计师相比,行业专长审计师更关注自身的声誉损失和法律风险,他们有动力提高审计质量以保护其声誉资本、避免法律损失,因为一旦发生审计失败,他们会损失大量的准租以及前期进行专业化投资所获得的声誉[56,58]。因此,无论是从专业胜任能力还是从独立性角度出发,行业专长都有助于提高审计质量。

2.2 审计师对商誉减值的责任

在会计准则制定者看来,商誉减值可以反映商誉内涵经济价值的下降,管理层可以通过商誉减值来向外传递关于公司未来现金流的私有信息[2,9],也就是说,通过确认商誉减值,管理层可以向外部会计信息使用者表明公司商誉的内涵经济价值出现了显著下降。然而,私人信息传递观并不能完全解释管理层的商誉减值行为,管理层会利用商誉减值测试的不可核实性来机会主义地确认商誉减值,以实现自己私人利益[2,9],其手段具体包括在已存在商誉减值迹象的情况下通过不计提、推迟计提或少计提减值来避免对业绩产生负面影响,或者在盈余较高的情况下通过计提商誉减值来实现盈余平滑目的,以及通过大额计提商誉减值来实现“洗大澡”目的。此时,能够对管理层滥用自由裁量权行为施加限制的内外部约束机制就很重要[9]。

审计师有责任合理保证管理层在会计选择上符合会计准则的规定。就商誉减值而言,审计师必须要花费大量时间对商誉账户进行测试,以确保管理层恰当地进行了商誉减值测试并在需要时确认了商誉减值。为此,审计师需要采用各种技术来评价管理层的测试及相关的估计是否存在偏误,以降低财务报表中商誉减值相关账户的错报水平,从而为投资者提供可靠的财务信息[18]。因此,作为一种侧重于财务报告的外部治理机制,审计师在商誉减值会计过程中居于十分重要的地位,高质量审计有助于抑制管理层利用其自由裁量权不恰当地确认商誉减值的行为。

2.3 审计师行业专长与商誉减值

对管理层的商誉减值行为进行监督,要求监督者必须要理解商誉减值相关制度、监控表明商誉可能发生减值的指针并评估管理层的商誉减值决策以及后续确认的商誉减值是否与相关迹象一致[17]。审计师在对管理层的商誉减值测试进行评估时,需要用到客户所处行业及相关会计知识,如果其具有较丰富的行业中其他公司的审计经验,就能够更好地理解管理层和评估师相关工作[10],因此,审计师是否具有行业专长,对于其能否有效地监督管理层的商誉减值行为、合理保证商誉减值确认和计量的充分性和适当性,具有重要意义。实际上,审计项目越复杂,审计师的职业判断越重要,行业专长相关的知识和技能的作用也就越明显。因此,行业专长审计师在诸如商誉减值等复杂会计估计的审计过程中具有特别重要的作用[10]。

如前所述,管理层在商誉减值会计方面存在两种倾向:一是在公司实际已发生商誉减值的情况下,不及时或者不充分确认商誉减值,以避免对公司当期利润产生负面影响;二是过度确认商誉减值,以实现“洗大澡”或盈余平滑的目的。无论是管理层故意多提还是少提商誉减值,都意味着公司透明度下降,因此,从原理上,高质量审计师应当对这两种行为都予以关注。对于前一种情况,Krishnan[48]、Lim 和 Tan[49]发现,行业专长审计师会促使客户更及时地报告坏消息,Stein[10]也发现,行业专长审计师能够促使客户更及时、充分地确认资产减值。我们认为,行业专长审计师所拥有的行业特定知识、更高的审计效率以及更强的维护自身声誉的动机,使其能够更有效地发现管理层不及时、充分地确认商誉减值的行为。对于后一种情况,行业专长审计师所拥有的行业知识应当有助于发现管理层在商誉减值测试中的偏误、避免后者过度计提商誉减值。但由于如下原因,其作用可能不如前一种情况下明显:其一,审计师可能更偏好稳健的会计处理,因此,相比于管理层向上管理盈余的情况下,审计师对于客户向下管理盈余(包括“洗大澡”和盈余较高时进行盈余平滑)的行为不是特别敏感;其二,尽管近年证券监管部门和中注协也强调同时“避免商誉减值计提过度或者不充分”,“既防止该减值不减值或在依据不充分的情况下确认收益,更要杜绝借减值之名‘洗大澡’‘甩包袱’,违规调节利润”,但长期以来,向下盈余管理一般较少受到监管层关注,而向上盈余管理更容易受到监管层的关注,这意味着,就商誉减值而言,过度计提的风险实际上低于不计提或少计提。因此,行业专长审计师对公司商誉减值的影响可能主要体现在第一种情况下。还有一种潜在的可能是,行业专长审计师有助于加强对管理层并购行为的约束、减少公司发生商誉减值的可能,这将导致行业专长审计师与商誉减值之间呈负向关系。不过,这一情形只应当发生在并购年份审计师身上,即并购年份审计师行业专长可能与商誉减值呈负向关系;在并购后年份,审计师关注的重点是当前年份商誉是否减值,因此,应当不会出现行业专长审计师所审计公司更少发生商誉减值的情形。故提出如下假说:

H1a其他条件不变,行业专长审计师能够提高公司确认商誉减值的倾向。

H1b其他条件不变,行业专长审计师能够提高公司商誉减值确认规模。

2.4 不同法律环境下审计师行业专长对商誉减值的作用

公司所处的法律环境会影响到管理层的商誉减值行为,Glaum等[4]发现,所在国家的执法机制对于管理层利用商誉减值的自由裁量权来操纵利润的行为具有显著影响:在执法机制较强的国家,公司更可能及时地确认商誉减值;在执法机制较差的国家,CEO更可能利用商誉减值确认时间的自由裁量权以有益于其自身薪酬。另一方面,法律环境也可能会影响到审计师的法律风险以及其对客户风险的感知,进而影响到审计师行为。不过,对于在不同法律环境下,行业专长审计师的作用更强还是更弱,相关文献的结论不一。如Kwon等[59]发现,在法律环境较弱地区,行业专长审计师对公司盈余质量的影响更明显,因此,在法律环境变差时,行业专长审计师的作用更大,即行业专长审计师与法律环境是替代关系。而Riccardi等[60]却发现,在监管质量较高的国家,行业专长审计师的审计溢价更高,因而认为行业专长审计师与监管质量之间是互补关系。由于法律环境与行业专长之间关系存在互补和替代两种理论,故提出如下竞争性假说:

H2a其他条件不变,在法律环境较好地区,行业专长审计师对商誉减值确认的促进作用更明显。

H2b其他条件不变,在法律环境较差地区,行业专长审计师对商誉减值确认的促进作用更明显。

3 研究设计

3.1 变量定义与模型设定

3.1.1 商誉减值的度量

本文同时采用如下两种方法度量公司商誉减值行为:(1)虚拟变量——是否确认商誉减值(IMPDUM)。参考Beatty和Weber[1]、Jarva[12]、Sun[55]、Kabir和 Rahman[17]、Glaum 等[4]、Ayres等[40]、Carcello 等[18]、胡凡和李科[24]等,本文用是否确认商誉减值衡量公司的商誉减值会计行为,并用Logistic模型检验事务所行业专长对公司是否计提商誉减值准备的影响(假说1a)。(2)连续变量——商誉减值计提比例(IMP%)。参考Beatty和Weber[1]、Glaum 等[4]、Carcello等[18],本文用“本期计提的商誉减值准备/减值前商誉”度量商誉减值计提比例。由于许多样本商誉减值为0,参考Li等[7]、Sun[55]、Kabir和Rahman[17]、 Glaum 等[4]、 Carcello等[18]等的做法,本文采用Tobit模型检验审计师行业专长对商誉减值计提比例的影响(假说1b)。

3.1.2 会计师事务所行业专长的度量

参考现有文献[45,49,56,59,61-63],本文将市场份额最大的事务所定义为行业专长审计师。本文依照上市公司所属证监会行业(制造业细分到次类行业)来确定行业专长审计师。在计算事务所的市场份额时,我们同时以客户营业收入和审计费用作为计算基础。在稳健性检验中,本文还将采用其他标准。

3.1.3 检验模型

参 考Beatty和Weber[1]、Glaum 等[4]、AbuGhazaleh等[13]、Carcello 等[18]、Ayres等[40]等文献,本文采用模型(1)考察事务所行业专长对公司商誉减值计提的影响:

本文控制了如下可能影响商誉减值计提的因素:(1)商誉占资产的比重(GWTA)。公司商誉所占比重越高,存在商誉泡沫的可能性越大,发生商誉减值的可能性相应更高。Glaum 等[4]、Jarva[12]、Carcello等[18]均发现,商誉占资产的比重与商誉减值呈显著正向关系。故本文控制商誉比重,并预期其符号为正。(2)公司规模(SIZE)。按照政治成本假说,大公司有动机降低公司盈余,因此,公司规模越大,越可能确认商誉减值。但从现有文献来看,对于公司规模与商誉减值之间的关系,结论并不一致,其中,Glaum等[4]、Godfrey和Koh[19]、Chalmers等[20]、Jarva[29]发现,公司规模与商誉减值呈显著正向关系,而胡凡和李科[24]、张新民等[27]、Sun[55]、田新民和陆亚晨[64]发现,公司规模与商誉减值呈显著负向关系。由于政治成本假说在我国是否成立尚缺乏充分证据,故我们控制公司规模,但不预期其方向。(2)财务杠杆(LEV)。债务契约会影响公司减值会计决策,公司债务压力越高,越不愿意及时确认商誉减值,以免违反相关债务契约或者对公司债务融资造成影响[1-2,4,65]。Sun[55]发现,财务杠杆与商誉减值呈显著负向关系。故本文控制财务杠杆,并预期其符号为正。(3)盈利水平(ROA)。公司的盈利水平越差,公司商誉发生了减值的可能性越大。Glaum等[4]、AbuGhazaleh等[13]、Godfrey 和 Koh[19]、Chalmers等[20]、Sun[55]、卢煜和曲晓辉[15]、胡凡和李科[24]、张新民等[27]均发现,ROA与商誉减值呈显著负向关系,不过,Jarva[12]发现,减值前盈余水平与公司确认商誉减值的可能呈显著正向关系,这可能是由于当公司盈利水平过高时,管理层有通过计提商誉减值来实现盈余平滑的动机。本文控制ROA,并预期其符号为负。(4)市账率(MTB)。公司有形资产的市场价值下降,很大程度上表明商誉已经发生了减值。已有文献经常用MTB是否小于1来作为商誉发生减值的表征[1-2,6-7,11-12,18]。 Beatty和Weber[1]、Glaum 等[4]、Jarva[12]、AbuGhazaleh 等[13]、Sun[55]发现,MTB与商誉减值呈显著负向关系。故本文控制MTB,并预期其符号为负。(5)股票收益率(STKRET)。股票收益率很大程度上反映了公司未来获取现金流的能力,因此,较低的股票收益率也可以作为公司商誉发生减值的指针[4]。Glaum 等[4]、Carcello 等[18]、Godfrey 和 Koh[19]发现,股票收益率与商誉减值呈显著负向关系。故本文控制股票收益率,并预期其符号为负。(6)内部控制质量(IC)。一方面,较好的内部控制质量,可以为公司制定并实施有效的并购战略提供有力支撑,并可以促进并购以后的整合,故公司发生商誉减值的可能性较低[26];另一方面,内部控制质量较高时,公司也会更及时地确认已经出现的商誉减值。因此,在理论上,内部控制质量对商誉减值的确认存在不同的预期。从实证结果来看,Caplan等[26]、张新民等[27]均发现,内部控制质量与商誉减值呈显著负向关系。故本文控制内部控制质量,并预期其符号为负。(7)CEO变更(CEOCH)。由于新任CEO无需对以往的并购负责,因此,在上任之初(变更当年)确认商誉减值并不会对其带来声誉上的损失,相反,商誉减值所造成的盈利下降可以归咎于前任CEO,并可以降低以后对两任CEO业绩比较的基础,这对新任CEO无疑是有利的[13]。在上任之初确认商誉减值,还可以降低未来(其任职期间)确认商誉减值的可能,而任职期间确认商誉减值在一定程度上表明了新任CEO的管理不善[4],因而可能会对其声誉、薪酬造成负面影响。实际上,在上任之初确认商誉减值是一种典型的“洗大澡”行为,因为这有助于提高以后年度的盈利水平[17,65]。 Glaum 等[4]、AbuGhazaleh 等[13]、Carcello 等[18]均发现,CEO变更与商誉减值呈显著正向关系,Beatty和Weber[1]、Ramanna和Watts[2]也发现,CEO任期与商誉减值呈显著负向关系,故本文控制CEO变更,并预期其符号为正。(8)股权集中度(CR1)。大股东有助于避免股东对管理层进行监督中的搭便车问题,但在缺乏对中小投资者保护的情况下,大股东也会利用对公司及管理层的控制,侵害中小投资者利益,包括在会计决策上。从已有文献来看,AbuGhazaleh等[13]、田新民和陆亚晨[64]发现,大股东持股与商誉减值呈显著正向关系。故本文控制股权集中度,并预期其符号为正。(9)产权性质(SOE)。一方面,国有企业业绩考核更为多元化且在银行信贷等方面具有优势,因此,其进行向上盈余管理的动机弱于非国有企业,这意味着,国有企业可能会更及时地确认商誉减值;另一方面,国有企业在并购重组等方面的程序往往较为规范,这有助于抑制管理层的并购重组冲动,从而减少商誉泡沫并减少将来发生减值的可能。故本文控制所有权性质,但不预期其方向。(10)审计师声誉(BIG4)。一方面,“四大”能更好地监督管理层的并购决策行为,从而降低未来发生商誉减值的可能[4];另一方面,“四大”更能发现并约束管理层利用商誉会计的自由裁量权操纵利润的行为,不过,管理层可能同时存在不及时确认商誉减值的动机和利用商誉减值进行洗大澡的动机,因此,即便“四大”的审计质量确实更高,其也未必与商誉减值之间呈现确定的方向。从现有文献来看,结论也不一致,Glaum等[4]、田新民和陆亚晨[64]发现,“四大”与商誉减值呈显著负向关系,张新民等[27]则发现,“四大”与商誉减值呈显著正向关系。故本文控制审计师声誉,但不预期其符号。此外,我们还控制了年份、行业对商誉减值的影响。变量的具体定义见表1。

表1 变量定义Table 1 Definition of variables

在检验假说2时,我们用《中国分省份市场化指数报告》中的“市场中介组织的发育和法治环境下分项指标——各省维护市场的法治环境和知识产权保护指数”来衡量公司所在省份法律环境,并根据各省份年度中位数来定义法律环境较好地区和法律环境较差地区,而后对模型(1)进行分组检验。为了提高结果的稳健性,我们还采用“专职律师人数/人口数”来度量公司所在省份法律环境,进而对法律环境较好和较差地区分组检验。

3.2 数据来源和样本选择

2006年以前,我国不确认商誉,而只确认合并价差并对合并价差采用摊销的方法;2006年以后,我国才颁布与国际财务报告准则趋同的《企业会计准则第20号——企业合并》,规定对于非同一控制下企业合并,“购买方对合并成本大于合并中取得的被购买方可辨认净资产公允价值份额的差额,应当确认为商誉”,并在《企业会计准则第8号——资产减值》中规定,“因企业合并所形成的商誉……每年都应当进行减值测试”。因此,2006年我国实施新企业会计准则后才有所谓“商誉”及“商誉减值”的说法。此外,由于计算ROA、市账率(MTB)是否下降时会用到上期数据,故本文最后以2008-2018年A股非金融类上市公司数据为对象(实际涉及2007-2018年数据),考察会计师事务所行业专长对上市公司商誉减值的影响。

公司所在行业代码、主审会计师事务所、各省人口总数数据来自CSMAR,内部控制指数来自迪博数据库,法治环境指数来自王小鲁、樊纲和胡李鹏(2019)的《中国分省份市场化指数报告(2018)》,各省专职律师人数数据来自《中国律师年鉴》,其余数据均来源于“WIND资讯金融终端”。

原始样本共27 753条记录,在依次剔除金融行业及缺失行业类型公司、年度-行业内公司数少于30家的行业、减值前商誉≤0、缺失相关数据的记录后,剩余10069条公司-年记录用于检验。之所以要剔除年度内公司家数少于30的行业,是因为行业内公司数不少于30家公司时,定义行业专长审计师才有意义[51]。为减少奇异值的影响,我们对连续变量在1%和99%位置进行了缩尾处理。

4 实证结果与分析

4.1 描述性统计

表2报告了主要变量的描述性统计结果。从表中可以看出,商誉减值计提虚拟变量(IMPDUM)的均值为0.215,表明有21.5%的样本计提了商誉减值;商誉减值计提比例(IMP%)的均值为6.7%;SPEC1和SPEC2的均值分别为0.060和0.123,中位数均为0,表明选择行业专长事务所的公司比例较低;GWTA的均值和中位数分别0.056和0.009,表明平均而言,样本公司商誉占资产总额的比重为5.5%。此外,BIG4的均值为0.061,表明有6.1%的样本由“四大”审计。

表2 主要变量的描述性统计Table 2 Descriptive statistics

表3报告了各年度计提商誉减值公司所占比例。从表中可以看到,2008-2014年间,计提商誉减值公司所占比重一般维持在10%上下;从2015年开始,计提商誉减值的公司所占比例开始迅速上升,尤其是 2018年,由 2017年的27.7%上升到44.18%。这与2015年左右的并购潮三年承诺期到期有关,也与一些公司在2018年报中利用商誉减值“洗大澡”,以避免传闻中的我国将改商誉减值定期测试法为定期摊销方法的影响有关。

表3 各年计提商誉减值公司比例(%)Table 3 Proportion of companies recording goodwill impairment

表4报告了连续变量依据IMPDUM分组的t检验和Wilcoxson检验结果。从表中可以看到,商誉减值组(IMPDUM=1)的商誉显著更高,而ROA、MTB、年度股票收益率(STKRET)、内部控制质量(IC)、股权集中度(CR1)显著更低。减值组的商誉占比更高,表明商誉占比较高的公司更容易计提商誉减值;减值组的ROA、MTB、STKRET更低,表明商誉减值公司的会计业绩、股票业绩较差,因此,商誉减值一定程度上反映了商誉的经济耗损;减值组的内部控制质量更低,表明内部控制较差的公司更容易确认商誉减值,这可能是由于内部控制较差公司的并购战略更可能存在瑕疵,商誉中的泡沫更多、并购后的整合效应更差。

表4 连续变量独立样本T-test和W ilcoxson检验Table 4 Independent sam ple T-test and W ilcoxson test

表5报告了虚拟变量依据IMPDUM分组进行卡方检验的结果。从表中可以看到,由用审计费用度量的行业专长事务所(SPEC2=1)审计的公司更可能确认商誉减值,这与假说1a一致;发生CEO变更的公司更容易计提商誉减值,表明新任CEO更倾向于确认商誉减值来体现自己的业绩;国有企业以及“四大”审计的公司确认商誉减值的可能性更低。不过,用业务收入度量行业专长审计师时,其与是否确认商誉减值并无显著关系。

表5 χ2检验Table 5χ2 test

4.2 相关分析

相关分析结果表明(表略),用审计费用度量的行业专长(SPEC2)与是否确认商誉减值(IMPDUM)呈显著正相关,SPEC2与商誉计提比例(IMP%)也显著正相关,初步支持了假说1a、1b;而用客户营业收入度量的行业专长(SPEC1)与IMPDUM、IMP%之间虽然正相关,但并不显著。

从自变量之间的相关系数来看,相关系数绝对值最大的是STKRET与MTB之间的Spearman相关系数(0.592)。在回归时,我们模仿OLS回归方法计算各变量的VIF,结果均远低于10。因此,自变量之间不存在严重的多重共线性问题。

4.3 多元回归分析

4.3.1 假说1检验结果

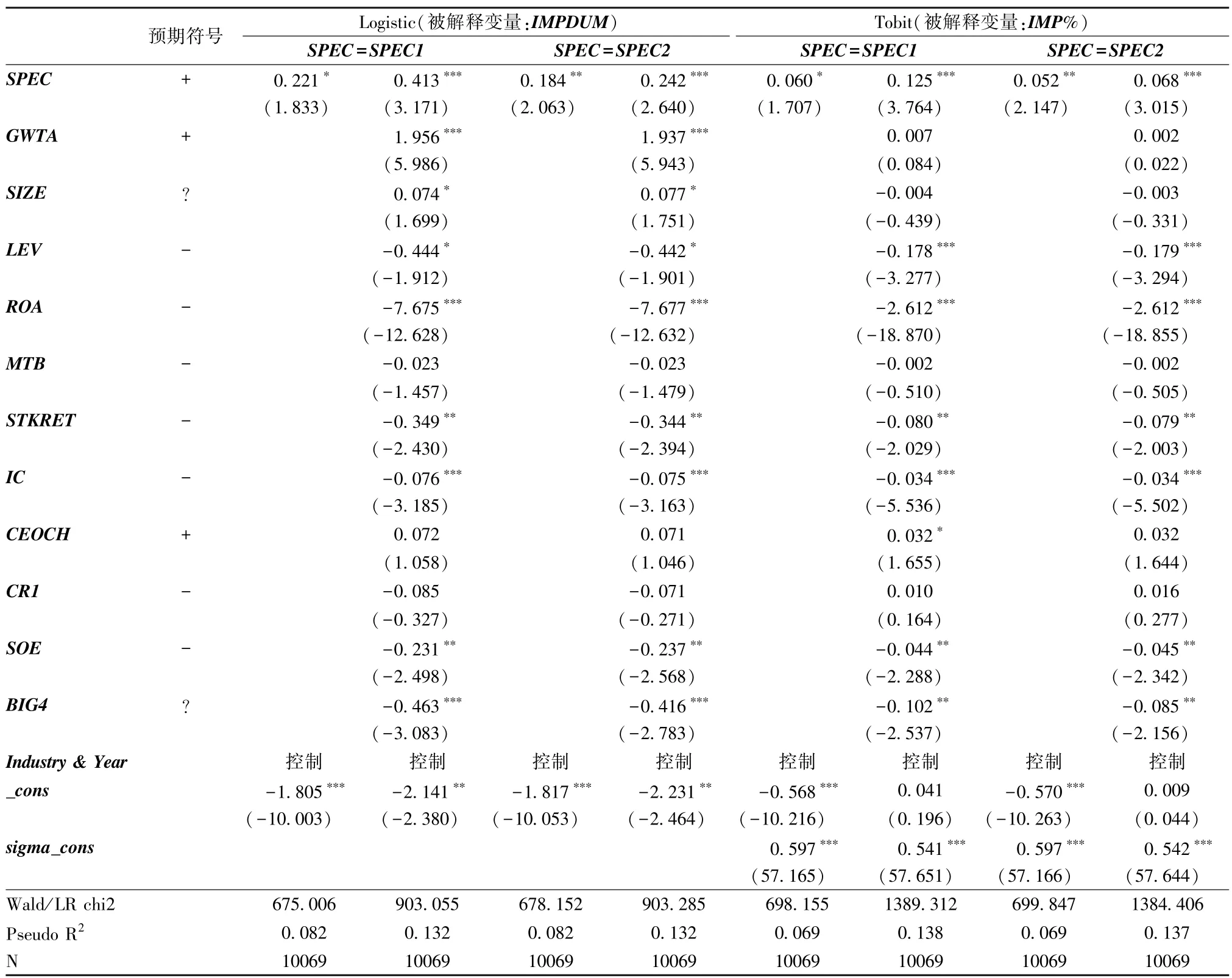

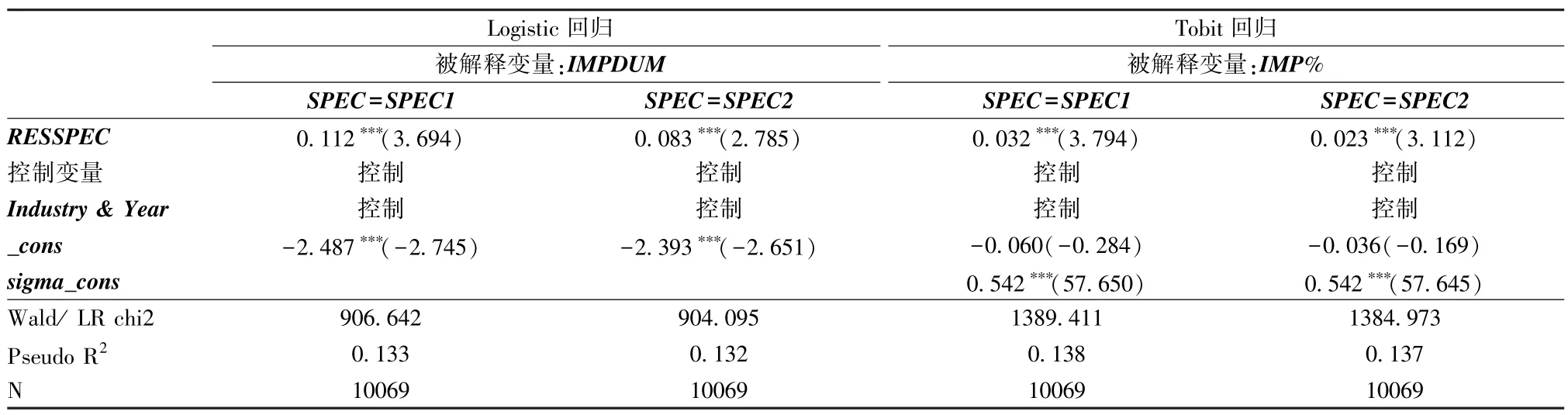

表6分别报告了Logistic、Tobit回归结果。从表中可以看到,在不放入控制变量时,SPEC的估计系数显著为正,表明在不控制其他因素的情况下,行业专长审计师与是否确认商誉减值以及确认金额呈显著正向关系;在控制了相关变量后,SPEC的估计系数仍然显著为正。这一结果支持了假说1a、1b。

表6 审计师行业专长对公司确认商誉减值的影响Table 6 The im pact of industry expertise auditor on the recognition of goodw ill im pairment

就控制变量而言,在Logistic回归中,GWTA、SIZE的系数显著为正,LEV、ROA、STKRET、IC、SOE、BIG4 的系数显著为负;在Tobit回归中,除了GWTA、SIZE的系数不再显著为正外,LEV、ROA、STKRET、IC、SOE、BIG4 估计系数的符号与Logistic回归中一致,均显著为负。LEV显著为负,表明财务杠杆高的公司较少确认商誉减值,这与债务契约假说一致;ROA、STKRET显著为负,表明业绩较差的公司更可能确认商誉减值、商誉减值计提比例更高,这表明,商誉减值一定程度上表明公司业绩变差;IC显著为负,表明内部控制质量高的公司较少确认商誉减值,其原因可能在于,内部控制质量较好的公司更少发生商誉减值,这与Caplan等[26]、张新民等[27]的发现一致;BIG4显著为负,表明“四大”审计的公司更少确认商誉减值,其原因既可能是由于“四大”更倾向于抑制客户计提商誉减值,或者是由于“四大”所选择客户本身较少发生商誉减值。

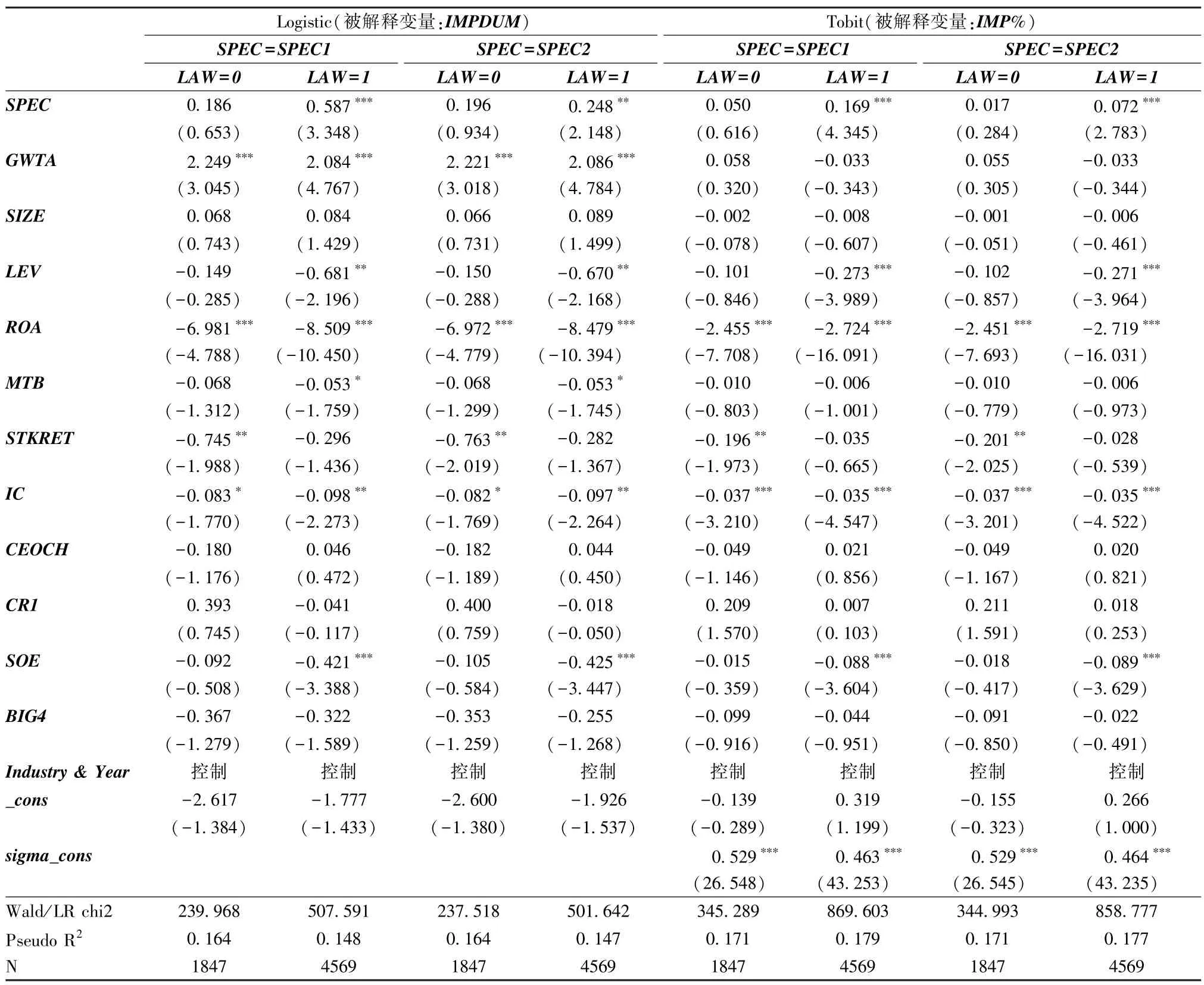

4.3.2 假说2检验结果

为了了解不同法律环境下行业专长审计师对公司商誉减值的影响,本文用公司所在省份的法治环境指数是否大于分年度地区中位数定义法律环境较好地区(LAW=1)和较差地区(LAW=0),进而利用MTB下降样本(如果对全样本分组检验,结果一致)考察这两类地区行业专长审计师的作用。从表7可以看到,仅在法律环境较好地区,行业专长审计师对商誉减值确认具有显著正向影响。其原因可能在于,在法律环境较好的地区,行业专长审计师更关注自身声誉及法律风险,因而更会利用自身的专业优势抑制管理层不及时、充分确认商誉减值的行为。这一结果支持了行业专长审计师与法律制度之间的互补作用,与Riccardi等[60]的结果一致。考虑到仅用法治环境指数度量地区法律环境可能存在不足,本文还采用公司所在省份专职律师人数NLAWDEX(NLAWDEX=各省专职律师人数/各省人口总数)来度量地区法治环境,并依照年度地区中位数来定义法律环境较好地区和较差地区,进而考察这两类地区行业专长审计师的作用。结果发现,无论是对全样本还是MTB下降样本,除了在用SPEC1度量行业专长时两组子样本中SPEC的系数均显著为正外,其他结果与主检验一致(表略)。

表7 不同法律环境下行业专长审计师的作用(假说2)Table 7 The role of auditor industry expertise in different legal environments(Hypothesis 2)

4.4 进一步检验

4.4.1 公司商誉实际发生减值情形下行业专长审计师的作用

如上所述,许多国外文献用MTB是否小于1来表征商誉是否发生了减值[1-2,6-7,11-12],其原因在于,按照会计准则,如果资产组的公允价值大于账面价值,表明公司没有发生减值损失;反之,如果预计公允价值低于账面价值,就要估计资产组中商誉的公允价值,并将其与商誉的账面价值相比,商誉账面价值超过公允价值的部分,应确认为减值[2]。因此,从商誉减值测试的原理出发,如果公司账面价值小于公允价值,表明应当确认商誉减值,否则的话,投资者就未必会预期公司确认商誉减值。Beatty和Weber[1]指出,如果公司过去的市场绩效较差,而公司没有确认商誉减值从而降低公司资产的账面值,则其在将来发生商誉减值的可能性更高。Ayres等[16]进一步用“(商誉减值前权益的账面值-市场价值)/商誉减值前资产的账面值”来度量预期商誉减值。Carcello等[18]则以市值低于账面值的程度来控制市场对公司是否发生减值的感知。不过,在我国,上市公司的MTB普遍高于1,在我们的样本中,MTB低于1的仅有363个样本,仅占3.61%,远低于实际计提商誉减值公司所占比重。此时,用MTB是否小于1来作为判定商誉是否实际发生减值的标准,并不恰当。我们转而采用MTB是否下降作为商誉是否实际发生减值的指针,并对MTB相比上期下降(Down=1)和未下降(Down=0)两组子样本进行分组检验,以考察在商誉可能存在减值情况以及未减值下,审计师行业专长的作用。从表8可以看到,SPEC仅在MTB下降组(Down=1)显著为正,这表明,在商誉减值可能存在减值时,行业专长审计师更可能促使客户确认商誉减值;在商誉减值迹象不明显时,行业专长审计师并不会促使客户确认商誉减值。考虑到股市大盘变化也可能会导致MTB下降,仅用MTB是否下降判定商誉是否实际发生减值可能过于宽泛,本文改用MTB是否下降10%以上(Down10=1)作为商誉是否实际发生减值的标志,结果仍然发现,只有在MTB下降组SPEC显著为正(表9)。因此,当公司商誉实际存在减值情况下,行业专长审计师会促使公司确认商誉减值;否则,行业专长审计师并不会促使公司确认商誉减值。也就是说,行业专长审计师有助于抑制管理层不及时确认商誉减值的动机。

表8 进一步检验——MTB是否下降情况下,审计师行业专长的作用Table 8 Further test:The role of auditor industry expertise in the case of a decline in MTB

表9 进一步检验——MTB下降是否超过10%情况下,行业专长审计师的作用Table 9 Further test:The role of auditor industry expertise when the MTB decline exceeds 10%or not

4.4.2 公司存在“洗大澡”动机下审计师行业专长的作用

如前所述,管理层除了不及时确认商誉减值以避免对本期盈余造成负面影响外,在本期盈余较低的情况下,还可能利用计提商誉减值“洗大澡”,即在商誉没有发生减值或者减值程度较低的情况下,过多确认商誉减值,以降低本期盈余、为以后期间实现“盈余提升”奠定基础。那么,在管理层存在洗大澡动机下,行业专长审计师对公司商誉减值行为的作用如何呢?参考Glaum等[4]、AbuGhazaleh等[13]、Riedl[65]的做法,如果公司商誉减值前的利润总额为负且该利润变动额(经期初资产总额平减)小于所有本期利润下降的公司中位数,则定义为具有洗大澡动机公司,Bath=1,否则,Bath=0,进而利用MTB下降样本,考察在管理层存在“洗大澡”动机下,行业专长审计师是否会抑制管理层过多计提商誉减值的行为。从表10可以看出,仅在非“洗大澡”样本组(Bath=0),SPEC的系数显著为正;而在“洗大澡”嫌疑组(Bath=1),SPEC均不显著为正。这表明,虽然在管理层存在“洗大澡”动机下,行业专长审计师没有起到抑制管理层过多计提商誉减值的作用,但至少没有促进管理层计提商誉减值;不过,在商誉事实上可能发生减值且管理层没有“洗大澡”动机情况下,行业专长审计师还是会促使管理层更多地确认商誉减值。这一结果与Stein[10]关于资产减值的研究相似。不过,除了管理层“洗大澡”动机与审计师更偏向于稳健的行为特征一致外,Stein[10]还将“洗大澡”组不显著的原因部分地归结为样本量较少,本文同样也不能排除这一原因。

表10 进一步检验:管理层存在洗大澡动机下行业专长审计师的作用Table 10 Further test:The role of auditor industry expertise when themanagement has“big bath”incentive

4.5 稳健性检验

4.5.1 内生性问题的考虑

公司是否选择行业专长审计师来审计,并非随机分配的结果,而是会受到公司对审计的需求等因素的影响。参考Stein[10]、Carcello等[18]、Caplan 等[26]等,本文用倾向得分匹配(PSM)来缓解潜在的自选择问题。首先,本文用SIZE、LEV、ROA、MTB、SOE以及年份、行业构建行业专长审计师需求的Logit模型;其次,用Logit模型估计出公司聘用行业专长审计师的倾向得分,然后采用最近距离法对倾向得分相近却分别选择行业专长审计师和未选择行业专长审计师的公司进行1∶1匹配;最后,对配对后样本进行回归。平衡性检验结果表明,当SPEC=SPEC1时,匹配后,除SIZE仍存在显著差异但差异显著下降外,其他控制变量不再有显著差距;当SPEC=SPEC2时,匹配后所有变量在组间都不存在显著差异,因此,匹配是有效的。从表11可以看到,匹配后样本回归结果与主检验一致。本文还采用两阶段残差介入法来缓解内生性问题。具体而言,对PSM第一阶段的行业专长审计师选择模型回归,求出残差,然后将行业专长的残差(RESSPEC)作为解释变量重新放入模型(1)进行检验。从表12可以看到,RESSPEC的系数仍然显著为正。因此,在考虑内生性问题后,行业专长审计师仍然对商誉减值确认具有显著促进作用。

表11 稳健性检验:PSM最小距离匹配后样本回归结果Table 11 Robust test:Regression results by using PSM matching sam ples

表12 稳健性检验:两阶段残差介入法Table 12 Robust test:Two-stage residual intervention method

4.5.2 改变行业专长审计师的定义方法

本文采用其他方法定义行业专长,结果均与主检验一致(表略)。具体包括:(1)参考Palmrose[66]的做法,将行业内按客户收入度量的市场份额前三的事务所均定义为行业专长审计师;(2)参考蔡春和鲜文铎[67]、马晨等[47]的做法,将行业内按客户收入度量的市场份额在10%以上的事务所定义为行业专长审计师;(3)参考Chin和Chi[63]的做法,将行业内上市公司客户数第一的事务所定义为行业专长审计师。

4.5.3 改变商誉减值的度量

本文还采用其他方法度量商誉减值,结果均与主检验一致(表略)。具体包括:(1)参考 Ramanna和 Watts[2]、Li等[7]、AbuGhazaleh 等[13]、Kabir和 Rahman[17],用“本期确认的商誉减值/期初总资产”度量商誉减值;(2)参考Godfrey和 Koh[19]、Chalmers等[20]、Sun[55]、胡凡和李科[24],用“本期确认的商誉减值/期末总资产”度量商誉减值;(3)用“商誉减值/商誉减值前总资产”度量商誉减值。

5 结论与讨论

5.1 结论与启示

商誉减值是近年国内外会计研究的热点,已有文献从经济绩效、管理层的报告动因(如薪酬计划、债务契约等)、分析师跟踪等治理机制等不同角度研究了商誉减值会计的影响因素。作为资本市场的守护者,审计师需要对管理层商誉测试的结果进行审核,以确定管理层是否恰当地确认商誉减值,从而为公司关于商誉减值的会计处理是否合法、公允提供合理保证。商誉减值测试高度依赖于职业判断,且具有复杂性和难以核实性,因此,审计师是否具备充分的专业知识和技能,对其是否能够识别管理层利用商誉减值来管理盈余的行为显得十分重要,在这一意义上,审计师的行业专长与公司商誉减值会计行为之间具有紧密的联系,但目前尚无文献考察行业专长审计师对商誉减值的影响。本文利用中国A股非金融类上市公司2008-2018年数据,考察了事务所层面的行业专长审计师对公司商誉减值会计的影响。结果发现,行业专长审计师会促使公司更多地确认商誉减值,且行业专长审计师对公司确认商誉减值的促进作用仅存在于法律环境较好的地区。进一步研究发现,当公司商誉实际可能发生减值(MTB下降或下降10%以上)时,行业专长审计师会促使公司确认商誉减值,而当公司商誉可能并未实际发生减值时,行业专长审计师并不会促使公司确认商誉减值;不过,本文也发现,行业专长审计师对商誉减值的作用仅存在于管理层不存在“洗大澡”动机时,当管理层存在“洗大澡”动机时,行业专长审计师虽然不会导致管理层更多地确认商誉减值,但也不会抑制管理层过度确认商誉减值。

本文的研究具有如下启示:

(1)行业专长审计师可以促使公司管理层更及时、充分地确认商誉减值,这对于抑制管理层出于自利动机而推迟或者不充分确认商誉减值具有积极意义。尽管在我国资本市场中上市公司利用商誉减值进行盈余管理同时存在不提或少提、多提两种倾向,但从实际的危害来说,管理层隐瞒实际发生的商誉减值,不及时、充分确认商誉减值对投资者、债权人等的危害可能更大,这实际上也是监管部门对商誉减值会计关注的重点。因此,行业专长事务所对商誉减值确认的促进作用,对于挤掉公司财务报表中的水分、提高会计稳健性具有积极的意义。上市公司董事会应当注重聘请行业专长审计师,以加强对公司财务报告的监督。同时,本文结果也表明,我国采取措施积极推动会计师事务所加强行业专门化投资具有积极意义。此外,监管部门也应当重视行业专长审计师在商誉会计监管中的作用,并特别加强对那些由非行业专长事务所审计公司的商誉减值会计的监管。

(2)本文的结果表明,行业专长审计师对商誉减值的作用具有一定的局限性:当管理层存在“洗大澡”动机时,行业专长审计师对其并无显著影响。导致这一结果的原因主要有二:一方面,审计师更偏好稳健的会计处理,相比于管理层利用商誉减值向上盈余管理,他们更能接受管理层利用商誉减值向下盈余管理的行为[4];另一方面,审计师可能不得不考虑维护与客户的关系,如果管理层的盈余管理行为相关的风险不是特别高,审计师可能不会去刻意限制。因此,监管部门也应当引导会计师事务所加强对“洗大澡”动机下盈余管理行为的审计,以更大限度地发挥审计的治理作用。

(3)本文的结果表明,只有在法律环境较好的地区,行业专长审计师才对商誉减值具有显著促进作用,因此,法律制度与审计师质量之间是一种互补关系,良好的法律环境能够促使审计师更加勤勉履职,抑制管理层的盈余管理行为。这也意味着,应当加强法律制度建设,以便为会计师事务所营造良好的审计环境。

5.2 研究不足

本文存在如下不足:(1)公司商誉减值行为是一个复杂的会计活动,管理层既可能利用少确认商誉减值来向上管理盈余,也可能利用多确认商誉减值来向下管理盈余,从而实现盈余平滑和洗大澡目的,这意味着,研究公司商誉减值会计行为较为复杂。尤其是现有文献尚未构建出有效的模型来估计异常商誉减值从而考察相关因素对异常商誉减值的抑制作用(现有文献中估计的异常商誉减值只适合作为自变量,而不太适合作为被解释变量),因此,行业专长审计师在公司商誉减值会计中的作用究竟如何,还有待进一步观察。(2)尽管本文控制了管理层报告动机(LEV、CEOCH、SOE)、经济绩效(ROA、STKRET)等因素,但仍可能遗漏对商誉减值具有重要影响的公司和市场因素。(3)尽管本文采用PSM和二阶段残差介入法来控制内生性问题,但可能并不能完全排除内生性问题的影响。