2021上半年中国房地产总结与展望 | 行业篇

2021-09-14

摘要:2021年上半年,全国新建商品房销售保持极高活力,商品房单月销售规模较2020年、2019年同期均大幅增长,但区域分化表现也前所未有之突出,前5月东部地区销售面积近3亿平方米。与此同时,新开工、土地购置规模持续低位的影响,施工建安投资成为开发投资主支撑。下半年,随着去年基数上升和需求过度透支,行业销售规模增速也将持续收窄至低位增长甚至负增长。土地供应高峰和开工压力下拿地和开工面积较上半年将有较大幅度回升,但在“三道红线”及信贷压力下开发投资增速亦难有大幅增长空间。

关键词:融资严管;新开工增速回升;销售分化延续

中图分类号:F293 文献标识码:B

文章编号:1001-9138-(2021)07-0010-12 收稿日期:2021-06-30

上半年总结

1 前5月销售规模较过去两年增长超36%,东部地区销售面积超3亿方

1-5月,商品房销售面积66383万平方米,同比增长36.3%;比2019年1-5月增长19.6%。商品房销售额70534亿元,增长52.4%;比2019年1-5月增长36.2%。见图1。

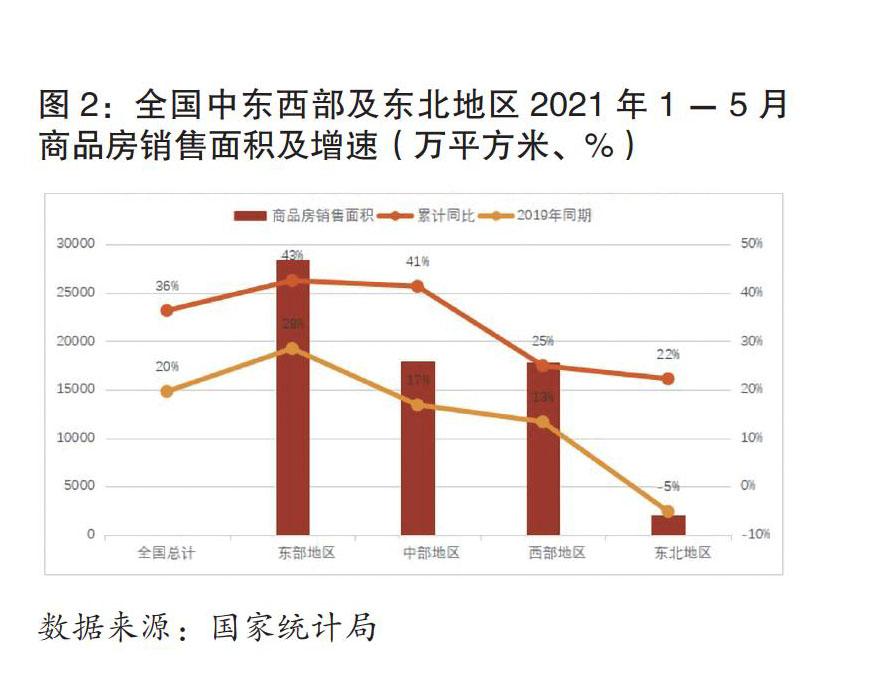

东部地区是全国销售规模主支撑源和增速主增长点。1-5月东部地区商品房销售面积28385万平方米,创近两年新高且增速高于全国水平。前5月东部地区商品房销售面积同比增长42.5%,不仅远高于西部和东北地区,而且涨幅较因疫情前值较低的中部地区高1.2pts。如浙江、福建、江苏等省份城市普遍出现新房沽清、秒开秒罄等现象,是当前全国商品房销售的主要支撑。见图2。

2 前5月新开工累计增速仅7%为五年内同期最低,5月同比降6%已至负增长

1-5月,房屋施工面积839962万平方米,同比增长10.1%,涨幅较4月收窄0.4pts。房屋新开工面积74349万平方米,增长6.9%,涨幅收窄6.8pts。房屋竣工面积27583万平方米,增长16.4%,涨幅收窄1.5pts。见图3。

对比历年新开工规模,2021年前5月房屋新开工面积累计增速为除2020年外历史最低。2021年前5月累计同比增速跌破10%表明当前房企在房屋新开工方面投资的乏力和审慎。见图3。

3 融资严管与土拍双集中叠加,前5月土地购置面积同比跌7.5%规模历年最低

1-5月,房地产开发企业土地购置面积4396万平方米,累计同比由4.8%下降15pts由正转负下跌7.5%。相比往年而言,2021年前5月也处于历史最低位。连续两年土拍购置面积低于5000万平方米的同时规模较2020年再低7%。

集中供地下房企多将拿地重心优先聚焦于核心城市,因此全国整体土地购置面积自4月起年初高点快速走低并回归负增长区间,至5月同比降幅已扩大至31.6%。见图4。

4 前5月加快竣工施工建安投资抵消开工拿地双放缓拖累,开发投资增速仍保持18%

隨着竣工交付节点的到来,“低开工高竣工”下一方面施工面积增速逐渐走低,另一方面竣工面积增速快增至历年高点。两者消化下自3月起开发投资同比及累计同比增速均逐渐收窄至18%,但上半年增速仍保持10%以上高增。一方面房屋新开工面积与竣工面积之间的剪刀差快速缩小,至5月末已降至近十年低点;另一方面商品房销售面积与竣工面积之间的差距也在快速降低。见图5。

5 商品房待售面积连续3个月回落至5.1亿平,住宅较年初库存下降超千万方

5月末,商品房待售面积51026万平方米,比4月末减少410万平方米。其中,住宅待售面积减少399万平方米,办公楼待售面积减少13万平方米,商业营业用房待售面积减少7万平方米。

下半年展望

6 销售分化延续,东部增幅回落、中部东北部城市回调压力加大,整体规模低速增长

商品房销售来看,随着去年基数上升和需求过度透支,半年整体行业销售规模增速也将持续收窄至低位增长甚至负增长。首先,上半年主要支撑的浙江、江苏、福建、广东等的二三线城市楼市火爆,江西、河南、四川等省份的二线及核心城市的量价补涨,市场需求消耗透支和房价激增下,改善需求难以及时补充且刚性需求难以承担房价,恐慌情绪也趋向平静,二者难以在下半年继续支撑地区楼市销售,销售规模增幅环比大概率回落,将极大制约行业规模继续增长的空间和动能。其次,上半年新开工规模较低,尤其三季度热点城市新增供应面积恐将出现“青黄不接”,供应不济而导致成交数据下滑,譬如泉州、嘉兴、金华等出现的“一房难求”现象仍将持续或扩散。再次,就是需求端的购房支付能力受限。随着金融政策收紧,房贷利率上升,各地区居民信贷端在2021年上半年已出现明显收紧,如严查经营贷以及房贷利率几度上调。购房成本增加,也将抑制二三线城市销售规模的增长。最后,基于2020年下半年销售规模基数较高,因此销售规模增速也将有所下降。

分化现象将更加细化深化,包括地区分化、板块分化、客群分化等。全国而言,东部地区仍将蝉联销售表现最佳,东北地区整体规模增速将继续收窄。单城市而言,核心板块“一房难求”,新区、乡镇板块等则各凭禀赋,市场表现将愈发冷热分化。

7 非22城供地高峰将推土地购置规模回升,高货值地块加快入市推动新开工增速回升

房企拿地方面,预计下半年全国土地购置面积将迎来一轮较大回升,整体增速有望与过去两年持平。一方面,22城已结束两轮集中供地,土地供应规模占全年供应计划比例不高,因此下半年9、10月份第二、三轮集中供地核心城市仍将有较大规模土地出让;另一方面,随着22城集中土拍收尾,7、8月份房企自然也会将把资金目标投向其他具有潜力的二线和三四线城市,在22城之外的土地投资节奏重新回归正轨。因此,下半年土地购置面积将较上半年有明显回升,全年土拍规模预计将与过去两年持平,增速有望再次回正。

8 竣工大年加紧施工叠加新开工、土地购置回升支撑开发投资增速高位保持

下半年房地产开发投资额将继续维持高位体量增长,主要基于两个方面。一方面,下半年土拓投资和建安投资预期乐观,房企在核心城市积极开工、拿地下两者投资规模将较上半年有明显提升;另一方面2021年竣工大年的大背景不会改变,建安投资融资并为设限,房屋施工面积随着交付节点的到来在下半年继续保持高位。两项支撑下全国房地产投资规模和增速将继续保持高位。