含生命终末期提前给付责任的定期寿险纯保费测算研究

2021-08-28卿紫柔吉彩红

卿紫柔,吉彩红

(北京工商大学 经济学院,北京100048)

一、引言

2019年1月,银保监会办公厅发布《关于人身保险产品近期典型问题的通报》(银保监办发〔2019〕4 号),提出银保监会建立人身保险产品通报制度,定期通报人身保险产品监管工作中发现的行业共性和个性问题。此后又于2019年5月、2019年9月、2020年1月累计通报了60 家①人身险公司的保险产品存在的问题。2019年9月的通报中指出某保险公司某定期寿险,保险责任中包含了生命终末期保险金提前给付责任,与定期寿险定义不符。关于生命终末期保险金提前给付责任的设计与定期寿险定义不符的解释,在此次通报中并未详细说明。该给付责任的纳入是否有其合理性或借鉴意义,既有文献对此还鲜有涉及。

基于此,本文分析了生命终末期保险金提前给付责任与定期寿险定义的冲突,探讨生命终末期提前给付责任的意义,在此基础上,构建精算模型,计算包含生命终末期提前给付责任和身故责任的定期寿险纯保费,从而对生命终末期提前给付责任的实践操作及完善提出对策建议。

二、生命终末期提前给付责任与定期寿险的关系

(一)生命终末期提前给付责任的界定

生命终末期保险金提前给付责任,实质就是身故保险金的提前给付。在实践中,保险人和被保险人关于“生命终末期”可能有不同的理解进而导致争议,甚至诉诸法庭之上,因此需要对“生命终末期”做出明确界定。本文借助重大疾病保险保障范围中的类似责任进行分析。

生命终末期保险金提前给付责任在重疾险中主要有两种形式的体现:一是疾病终末期保险金,作为保险责任之一;二是将“终末期疾病”列为保障范围内的一种疾病②。保险条款中定义的疾病终末期阶段是指由专科医生出具诊断证明和提交临床检查证据,证明被保险人所患疾病同时满足以下两个条件:一是依现有医疗技术无法缓解;二是根据临床医学经验判断被保险人存活期低于六个月③。

定期寿险的生命终末期仅限定被保险人所处的生命状态或阶段,而不限制保险事故发生的原因,因此本文界定“生命终末期”是指被保险人处于生命晚期,在现有医疗技术的基础上无法治愈,且根据临床医学经验判断被保险人存活期低于6 个月。生命终末期提前给付责任可视为定期寿险的保险责任之一,生命终末期保险金、身故保险金和全残保险金应仅给付一项,并以给付一次为限。

(二)生命终末期提前给付责任与定期寿险定义的冲突

原保监会2015年12月修订的《人身保险公司保险条款和保险费率管理办法》(以下简称《办法》)中规定,定期寿险是指以被保险人死亡为给付保险金条件,且保险期间为固定年限的人寿保险;《办法》也规定人寿保险可包含全残责任。如果“被保险人死亡”是给付保险金的唯一触发条件,那后述的全残责任岂不与此相悖?本文认为,《办法》中定期寿险的定义是根据险种的起源、发展和特点,对险种的本质特征所作的简要解释;而全残责任是在定义的基础上,扩展保障范围,贴合客户需求,两者之间是不矛盾的,是险种为满足市场需求所做的拓展。

另外,本文认为基于险种定义拓展保障范围的并非只有人寿保险,疾病保险也存在相似的情况。2019年10月,中国银保监会发布的《健康保险管理办法》规定,疾病保险是指发生保险合同约定的疾病时,为被保险人提供保障的保险;也规定长期疾病保险产品可以包含死亡保险责任。定义中以“疾病的发生”作为触发保障的唯一要素,但是后文规定也将长期疾病保险的保障范围拓展至死亡保险责任。

因此,基于现行规范性文件,生命终末期提前给付责任确与定期寿险定义不符,定期寿险能且仅能包括死亡责任和全残责任。但是定义本身就是人为地赋予解释意义,上文提及的《办法》和《健康保险管理办法》也表明险种的实际保障范围是可以基于定义拓展的。

(三)定期寿险包含生命终末期提前给付责任的意义

传统型定期寿险产品的优势在于能以相对低廉的保费满足低收入人群较高的保障需求,充分发挥人寿保险的保障性功能,因此保险公司开发的定期寿险产品也应重点服务于消费者身故风险的保障规划。

近年来我国实施的“安宁疗护”试点已进入快速发展阶段。在生命的最后阶段,治愈疾病和延长生命已非目的,致力于改善生活质量的“安宁疗护”才是患者所需。有机联动医疗保险和长期护理保险是缓解我国安宁疗护机构少、服务供给能力有限的困境的重要途径[1]。因此生命终末期提前给付责任的纳入,使得身故保障从被保险人不幸离世后给付保险金向前拓展至被保险人生命终末期时给付保险金,对减轻临终患者和家属的经济负担、缓解临终患者的心理负担具有重要的现实意义,能够实现保险产品对临终患者的生命尊严和生命质量的保障。

三、生命终末期提前给付责任精算模型的构建

(一)分数年龄死亡率的指数假设

生命表只给出了整数值的死亡率,但是在实务中仅有整数点上的值是不够,还需要确定非整数年龄的死亡率。假设lx表示数目为l0个零岁出生婴儿能活到x岁的期望人数,其中x 表示整数;lx+s表示数目为l0个零岁新生婴儿能活到x+s 岁的期望人数,其中SE[0,1]。关于lx+s数学形式的经典假设有:线性假设、指数假设和双曲假设,这三种假设随着寿险精算理论和实务的发展,局限性越发明显[2]。α-power假设引入一个调节参数α,通过选择调节参数来优化对分数年龄死亡率的估计,并且三种常见假设均可通过选择不同的参数值来实现。关于α-power假设的相关研究发现了α的取值与年龄的关系:在年龄较小时α的变动很大,其取值的绝对值也很大;在年龄较大时α趋近于0,基本符合指数假设[3]。本文测算了18-55周岁(含18、55周岁)的被保险人,基于指数假设完成分数年龄死亡率的计算。

指数假设又称为对数线性假设或常力假设,这种假设下分数年龄生存人数的估计形式为

应用(1)式,可以得到

式(1)表示在已知lx和lx+1值的前提下,计算(x+s)岁的生存人数lx+s,其中s表示分数年龄,且0<s<1。式(2)表示(x)在s年后仍然生存的概率。式(3)表示(x+s)的死亡力。

(二)以身故为给付条件的定期寿险的精算模型

以身故为给付条件的定期寿险的趸缴纯保费计算公式:

以身故为给付条件的定期寿险的期缴纯保费计算公式为:

(三)以生命终末期为给付条件的定期寿险的精算模型

假设被保险人的存活期低于6个月时,保险公司按照合同约定给付生命终末期保险金,即假定保险公司给付生命终末期保险金时被保险人的余命小于6个月。

以生命终末期为给付条件的定期寿险的趸缴纯保费计算公式如下[4]:

(四)包含生命终末期提前给付责任和身故责任的定期寿险的精算模型

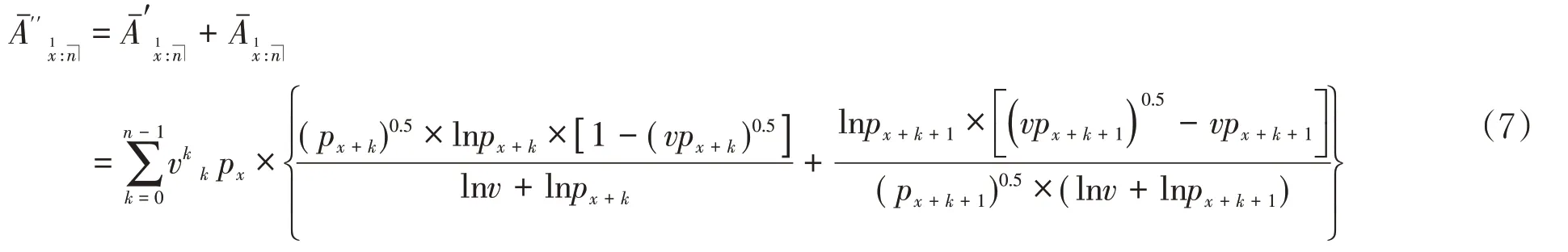

包含身故责任与生命终末期提前给付责任的定期寿险的精算现值,在此简单视为仅包含身故责任的定期寿险和仅包括生命终末期提前给付责任的定期寿险的精算现值之和,因此其趸缴纯保费计算公式如下:

包含两种保险责任的定期寿险的期缴纯保费计算公式为:

四、实证测算及结果分析

本文选择原保监会2016年发布的《中国人身保险业经验生命表(2010-2013)》非养老类业务一表男(CL1)作为死亡率数据的来源,预定利率假设为2.5%。

实务中,定期寿险的保险期间、交费年限较灵活,不同性别、不同年龄的投保人可以有多种投保方案。本文选择20年、保至65周岁两种保险期间,一次缴清、10年交清、20年交清三种交费方式,18-55周岁的男性被保险人可选择不同投保方案。根据公式(4)、(5)计算仅包含被保险人身故责任的趸缴和期缴纯保费,根据公式(7)、(8)计算包含被保险人生命终末期提前给付责任和身故责任的趸缴和期缴纯保费,对应的计算结果如表1所示。

表1 每千元保险金额的纯保费(单位:元)

注:保险期限保至65周岁、投保年龄在46岁及以上时,因为20年交费期限比实际保险期限要长,不符合条件故未做计算,体现在表格中是空白。

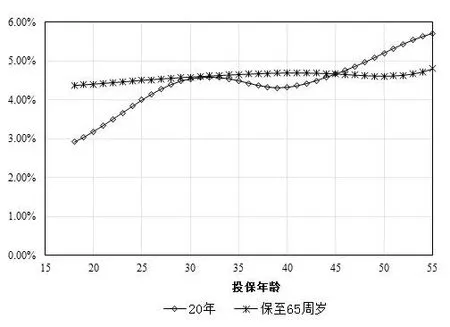

为深入比较分析包含生命终末期提前给付责任和身故责任的定期寿险和只包含身故责任传统型定期寿险的纯保费差异,图1显示了纳入生命终末期提前给付责任后趸缴纯保费的增长率变化情况。

图1 纳入生命终末期提前给付责任后趸缴纯保费的增长率

由图1可以看出,无论选择哪种投保方案,包含身故责任与生命终末期提前给付责任的定期寿险的纯保费均高于传统型定期寿险,投保包含两种责任的定期寿险在传统型定期寿险的基础上最多需再负担约6%的保费。投保年龄增长和保险期限的延长均会使被保险人负担更多的纯保费,如保险期限为保至65 周岁时,被保险人的投保年龄逐渐增长,保险期限却在不断缩短,纯保费的增长率在4.5%上下波动;而当保险期限为20年,被保险人的投保年龄逐渐增长,保险期限固定不变,纯保费的增长率从18 周岁的2.91%增长至55 周岁的5.71%。

由于在相同保险金额、相同投保条件下,定期寿险的保险费低于其他任何一种人寿保险,死亡保险提供的完全是风险保障,没有储蓄的性质,这是定期寿险的最大优点。同时,人寿保险合同往往是长期合同,其保险费可以在规定期限内分期缴付。因此由计算结果可以推测,纳入生命终末期提前给付责任的定期寿险不会给投保人带来较大经济负担。

五、建议

定期寿险纳入生命终末期保险金提前给付责任扩展了保障范围,且仍然具有低费率的优点,是值得继续探讨和实践的创新。在分析生命终末期提前给付责任界定和精算定价的基础上,为了日后能落地实践和切实发挥保障的作用,本文提出以下建议:

第一,保险创新与监管平衡。我国正从保险大国向保险强国转变,保险产品必须不断创新。新产品可能会与现行规范性文件或行业通用标准存在冲突,此时需要结合实践分析这种冲突是有违保险原理,还是需要监管支持的创新。一方面,保险创新需要监管通过风险提示和更新并出台相应管理办法,明确新产品的属性和边界,促进保险市场的规范发展;另一方面,需要监管维护市场的合法、稳健运行,及时叫停非理性行为,为产品创新开发创造良好的外部环境。

第二,重视消费者需求变化。人身保险公司开发设计保险产品,应当遵循并坚持“以消费者的需求为中心,发展有利于保障和改进民生的人身保险产品”的原则。消费者需求分析是产品开发的首要环节,客户需求也是保险公司创新的源动力[5],临终患者的生命终末期保障需求可作为商业保险产品创新开发的导向。

第三,强化风险防控。定期死亡保险可以以小额的财务支出获取较大的安全保障,容易产生逆向选择,保险责任的扩展则对保险公司风险管控能力提出了更高要求。保险公司应对保户进行严格选择,根据被保险人健康状况、吸烟状况等因素进行差异化定价,提高产品的科学定价水平;对于危险程度偏高,超出预定死亡率较高的被保险人应予以拒保,以保证公司经营的稳定性。

[注 释]

①此处的60 家人身险公司去掉了重复通报的公司,且包含了2019年1月通报的安邦人寿和安邦养老。

②2007年4月,中国保险行业协会和医师行业协会共同制定《重大疾病保险的疾病定义使用规范》(以下简称《规范》),《规范》中所称的“疾病”是指重大疾病保险合同约定的疾病、疾病状态或手术。此处的疾病可认为是指疾病状态。

③该定义引自《复星联合优选重大疾病(B款)保险条款》。