“一带一路”国家人民币直兑交易 的现状、影响因素及进一步发展研究

2020-12-23牟灵芝

摘 要:本文结合人民币与“一带一路”沿线国家货币直兑交易的发展现状,分析了其主要影响因素:实体经济需求和金融配套安排,同时运用这一分析框架对“一带一路”沿线国家进一步开展人民币直兑交易进行了整体可行性评估和个别案例分析。建议下一步可考虑推动印度尼西亚、菲律宾货币与人民币的直兑交易,智利、埃及、巴基斯坦货币可纳入候选名单。对于条件基本成熟国家货币,建议通过加强双边货币金融合作、构建双边或多边货币清算网络、扩大双向金融开放等为货币直兑提供技术支撑。对于条件不成熟的国家货币要着力培育市场需求,继续大力推动人民币在双边经贸往来中的使用。

关键词:“一带一路”;人民币直兑交易;金融开放

中图分类号:F381.2 文献标识码:B 文章编号:1674-0017-2020(10)-0013-06

一、定义及现状

(一)定义

人民币直兑交易,是指人民币与其他非美元货币直接兑换,这是相对长期以来,我国境内外汇交易以美元作为中间转换媒介的历史背景而言的。从内涵来说,包含人民币与其他货币直接挂牌汇率与直接兑换两个环节。从市场形态上来说,包含柜台零售与银行间批发两个市场,前者是指银行柜台面向机构、个人开展直接挂牌交易,后者是指银行间相互提供头寸调拨、流动性供给的行为。银行间市场可为柜台零售提供充足的流动性支持,是柜台零售的重要配套基础和保障,且目前银行柜台直接加挂币种不存在政策障碍。因此,本研究仅分析银行间市场的人民币直兑交易。

(二)发展现状

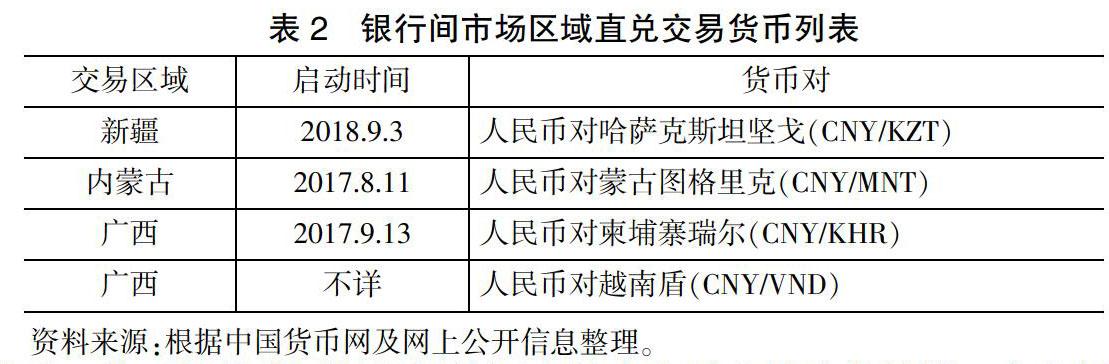

2012年6月1日,我国银行间外汇市场推出人民币对日元的直接交易,是首个与人民币开展直兑交易的非美元货币。此后,又陆续推出澳元、新西兰元、英镑等。截至目前,共有26个非美元货币在我国银行间外汇市场开展直兑交易,包括16个“一带一路”沿线国家1(以下简称沿线国家)货币,其中12个为全国银行间直接交易货币,4个为区域交易货币(见表1、表2)。

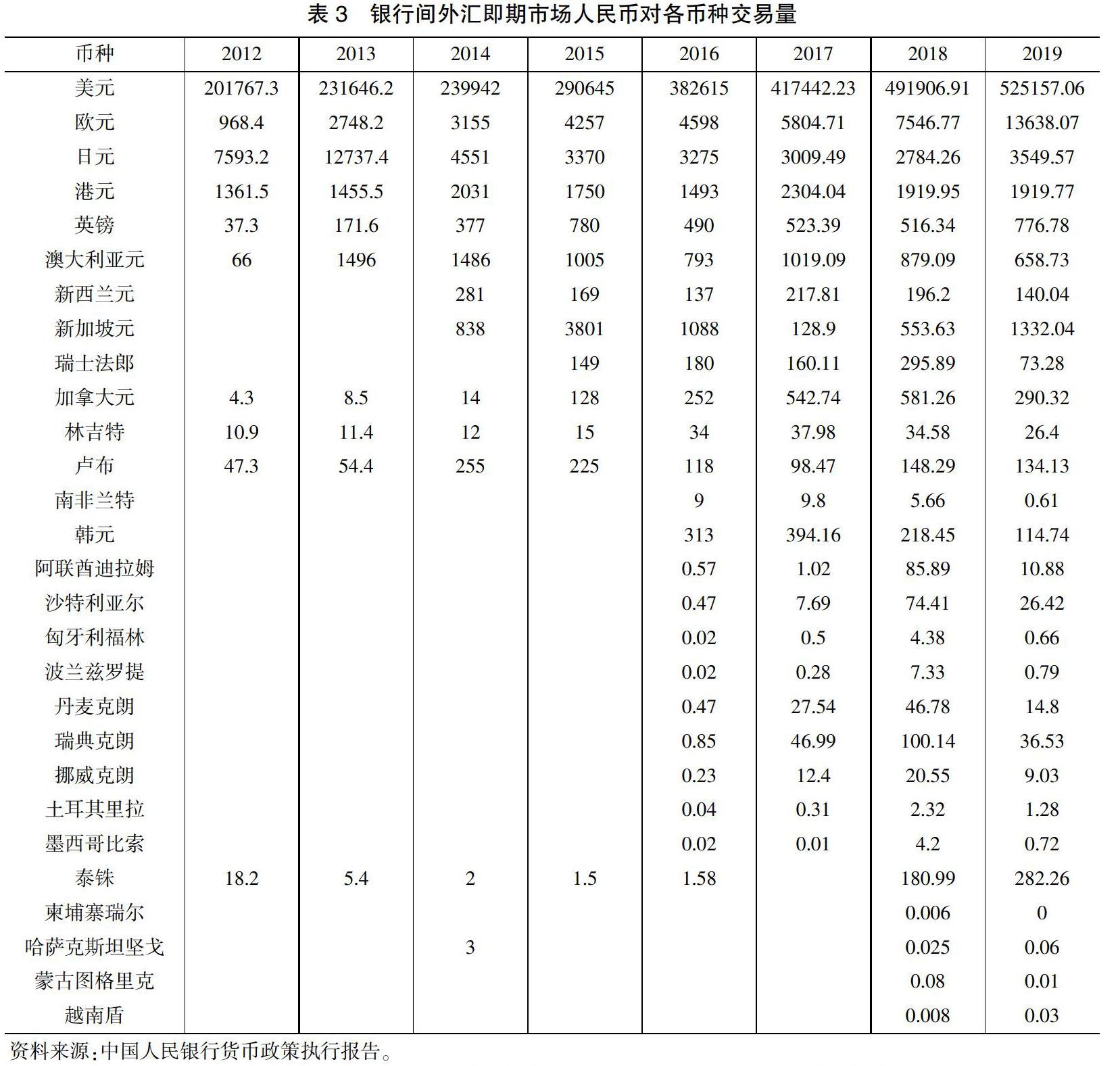

从相对交易规模看,美元仍是我国银行间外汇市场占绝对主导地位的第一大交易货币,2019年外汇即期市场美元的交易份额仍高达96.13%,欧元、日元分别居于第2、3位,但合计交易份额仅占3.15%。2018年以来,12个沿线国家货币对人民币即期交易量迅速增长,2019年合计2070.25亿元,同比增长36.91%。从绝对交易规模看,欧元交易量稳步增长,2019年突破1.3万亿元,2019年交易规模千亿以上的有日元和新加坡元,百亿以上的有英镑、澳大利亚元、加拿大元、泰铢、新西兰元、卢布、韩元,十亿以上的有林吉特、沙特里亚尔、阿联酋迪拉姆。除欧元外,多数货币在开展直兑交易的前两年,交易规模会有较大幅度增长,随后逐渐回落并趋于稳定。主要原因可能是,直兑交易启动初期,银行出于政策传导、业务营销等考虑,有意撮合业务,同时前期累计的头寸也会在初期集中平盘,后期若没有持续的新增有效需求,则市场交易规模无法实现增长。4个区域交易货币对成交规模有限,2019年合计交易量仅为1000万(见表3)。

从人民币直兑交易的做市商看,美元即期做市商有30个,而非美元货币做市商数量相对较少,多数不到美元做市商的一半甚至三分之。一般来说,做市商数量越多,市场活跃度越高,交易规模越大。其中,外资做市商的数量最为关键,除卢布、加拿大元和英镑外,百亿以上成交量的其他7个非美元货币均有5个及以上外资做市商。3个区域交易货币,均无境内外资做市商,其中坚戈、瑞尔分别有3家和1家境外中资做市商,图格里克尚无境外做市商(见表4)。

二、影响因素分析

(一)理论分析框架

发展人民币直兑源头上取决于实体经济层面的需求,技术上取决于金融层面的配套安排。如果没有前者,无法形成规模市场,制度安排形同虚设;没有后者,无法形成深度市场,市场需求无法满足。市场需求主要看双边经贸往来和本币结算情况,一般来说双边经贸往来越密切,本币结算需求和潜力越大,本币结算规模又会进一步促进双边经贸发展。金融层面的制度安排包括双边货币合作、金融市场双向开放情况,两者相互促进,其中双向金融开放取决于双方国家的意愿、外汇管制和汇率制度等。

从实体经济需求看,总体来说人民币与沿线国家货币直兑的市场基础不断扩大,具体仍要结合与各国的数据情况分析。一是双边经贸往来愈加密切。根据海关总署数据,2019年我国从沿线国家进口3.98万亿,向沿线国家出口5.20万亿,分别占我国进出口总额的27.77%、30.18%。商务部数据显示,2019年我国企业对沿线56个国家非金融类直接投资150.4亿美元,占同期总额的13.6%。在沿线62个国家新签对外承包工程合同总额1548.9亿美元,占同期总额的59.5%。二是双边跨境人民币结算稳定增长。根据《人民币国际化报告》,2019年,我国与沿线国家发生人民币跨境收付金额超过2.73万亿元,同比增长31.88%,其中货物贸易收付金额7325亿元,直接投资收付金额2524亿元,跨境融资收付金额2135亿元。

从金融配套安排看,有利有弊。有利条件是双边金融合作不断加强。根据人民银行网站公布数据,截至2020年6月末,人民银行先后与28个沿线国家的央行或货币当局签署了双边本币互换协议,互换规模达15352亿元人民币。与9个沿線国家签订双边本币结算协议,结算的范围也从一般贸易逐步扩展到所有经常和资本项目2。在14个沿线国家设立人民币业务清算行,为当地提供人民币清算服务和人民币流动性。不利条件是,受制于部分沿线国家的金融管制,双边金融市场尚未实现双向开放。两种货币直兑交易的前提是两国外汇及货币市场的双向开放准入。近年来,我国外汇市场开放力度不断加大,沿线国家央行及开展人民币业务的商业银行均可以入市开展外汇交易3,但部分沿线国家仍存在严格的金融及外汇管制。根据IMF《汇兑安排和汇兑限制年报(2018)》,截至2017年底,伊拉克、缅甸、土库曼斯坦等13个沿线国家4的货币仍未实现经常项目可兑换5。部分国家对本国货币在离岸市场交易仍存有顾虑。此外,沿线国家的汇率制度仍以固定汇率和稳定汇率为主,汇率制度相对僵化,汇率风险较大。这增加了人民币直兑交易的政策障碍和市场风险。

(二)案例分析

结合上述分析框架,本文选取了2019年与我国的进出口总额排名前30位、已实现经常项目可兑换但尚未开展与人民币直兑交易的12个国家,分别是印度尼西亚、菲律宾、智利、秘鲁、伊朗、阿曼、孟加拉国、巴基斯坦、捷克、科威特、埃及、乌克兰,按照实体经济需求和金融配套安排现状进行梳理(如表5)。

根据表5数据分析,目前印度尼西亚和菲律宾开展货币直兑的条件基本成熟。2019年印尼与中国进出口总量达5499亿元,位列沿线国家第7位,且2019年跨境人民币结算金额352亿元,有较强的市场需求;不存在经常项目外汇管制,且与我国签订货币互换协议,金融配套基础较好。菲律宾2019年与我国发生进出口4203亿元,位列沿线国家第9位,跨境人民币结算金额也接近百亿,汇率市场化且无相关管制,并于2019年9月设立了人民币清算行,市场和政策方面都没有障碍。

智利、埃及、巴基斯坦可纳入候选名单。智利、埃及跨境人民币结算已有一定基础,未来提升空间较大。巴基斯坦2019年与我国的跨境人民币收付金融已达269亿元,但仍存在清单商品加征保证金的限制。三国前期均与我国签署了货币互换协议,但目前目前已到期,未来可考虑续签进一步推动金融合作。

孟加拉国、科威特仍需提升金融配套安排。两国市场需求条件基础成熟,2019与我国的跨境人民币结算总量分别达70亿元、112亿元,但目前仍未建立双边货币金融合作。此外,孟加拉国对非居民账户收益的兑换和转移仍有管制。

秘鲁、伊朗、阿曼、捷克、乌克兰的市场需求和金融配套均不成熟,暂不纳入考虑。上述国家与我国的跨境人民币收支仍处于起步或萌芽阶段,货币直兑的市场基础尚不具备,也并未建立双边货币金融合作。

三、结论和建议

近年来,随着我国与沿线国家双边经贸往来不断密切,跨境人民币结算稳步增长,人民币与沿线国家货币直接挂牌交易持续推出。目前人民币与沿线国家货币直兑交易已初具规模,但从绝对量看,仍有很大的提升空间。货币直兑能否开展主要有两个影响:一是实体经济的市场需求,二是金融制度方面的配套安排。前者主要取决于两国的市场主体,后者取决于两国的金融政策。

“一带一路”沿线国家货币金融环境多元复杂,进一步推动人民币与沿线国家货币的直兑交易,需要结合各国实际情况逐个开展综合评估,优先选择市场需求量大、外汇管制少、双边金融合作密切的国家货币。下一步可考虑推动印度尼西亚、菲律宾货币与人民币的直兑交易,智利、埃及、巴基斯坦货币可纳入候选名单。

人民币跨境使用是货币直兑的基础,开展货币直兑交易是人民币国际化的必然要求。因此要充分培育市场需求,继续大力推动人民币在双边经贸往来中的使用,鼓励我国企业在大宗商品贸易、对外直接投资、境外承包工程中使用人民币。同时做好配套的金融制度建设,为货币直兑提供充分支撑。加强双边货币金融合作,探索利用货币互换支持双边本币结算;加大双边货币及多边货币清算网络建设,推动人民币在对方国家外汇市场的挂牌交易。扩大双向金融开放,引入沿线国家主要商业银行进入境内银行间外汇市场,鼓励在沿线国家布局机构网点的国际性银行在双边市场开展做市业务;提倡中资金融机构积极走出去,在沿线国家银行间市场提供做市服务。

参考文献

[1]郭建伟,张钰.推动建立人民币“一带一路”区域化新格局[J].当代金融家,2020,(05):44-47.

[2]露口洋介,章沙娟.人民币国际化和人民币对日元直接交易[J].国际经济评论,2014,(02):105-117+7.

[3]施琍娅.论国际货币清算规则下的本币金融开放[J].上海金融,2011,(10):5-8.

[4]李丽玲,王曦.资本账户开放尧汇率波动与经济增长:国际经验与启示[J].国际金融研究,2016,(11):24-35.

[5]彭红枫,谭小玉.人民币国际化研究:程度测算与影响因素分析[J].经济研究,2017,(2):125-139.

Research on the Influencing Factors and Further Development of RMB

Direct Trading with "Belt and Road" Countries' Currencies

MU Lingzhi

(Shanghai Branch of PBC,Shanghai 200120)

Abstract:This paper analyses the current situation of direct trading between RMB and the currencies of countries along the "Belt and Road", and points out that there are two main influencing factors: the demand of the real economy and the supporting arrangements of financial policy. Then the author uses this analyzing framework to evaluate the overall feasibility of further promoting RMB direct trading in countries along the "Belt and Road". Individual case analysis suggests that direct trading of IDR-CNY and PHP-CNY are already, and that direct trading of CLP-CNY, EGP-CNY, PKR-CNY can be put in waiting list. The author suggests to provide technical support for currencies with relative mature conditions, such as strengthening bilateral monetary and financial cooperation, constructing bilateral or multilateral currency clearing networks, promoting two-way financial opening, etc. For currencies with immature conditions, the sky is to cultivate market demand and promote the usage of RMB in bilateral economic and trade exchanges.

Key Words: RMB direct trading; influencing factors; two-way financial opening

責任编辑、校对:梁艳彬

收稿日期:2020-10

作者简介:牟灵芝(1986-),女,浙江台州人,博士研究生,现供职于中国人民银行上海总部。

1 根据中国“一带一路”网,截至2020年1月,与我国签署共建“一带一路”合作文件的国家共138个。

注:本文为作者观点,文责自负。