六个方案配置你不同人生阶段的保险

2018-07-13夏兴荣

夏兴荣

保险不像其他投资那么刺激,却是生活财务规划中不可缺少的一部分。一旦决定购买,你要考虑的问题就是:买什么保险?什么时候买更划算?

买什么保险,更重要的是看你面对的风险是什么。根据诺贝尔经济学得主莫迪利亚尼的生命周期理论,人一生可以简单划分为挣钱期和退休期。年轻时靠人力资本挣钱储蓄,到退休时,就靠早年的劳动成果生活,风险承受能力随着年龄的增加递减。本文将保险产品对年龄的要求做出了以下更为细致的周期划分。

第一阶段,0~6岁

婴幼儿与儿童的身体抵抗能力较成人相对较弱,同时也容易感染一些流行性疾病,动辄住院,医疗费用将是一笔不小的支出,如果花费超过了社保报销的上限,那么需要购买商业医疗险来获得更多补偿,比较适用的险种有住院津贴险与住院费用报销险。

医疗险是一种费用报销型保险,以发生合理且必要的医疗费用为前提,赔付时会减扣社保已经报销和免赔以下的部分。在投保前应根据家庭需求法,估算下一年需支付的医疗金额,然后将此金额作为保额。此外,医疗险的保险期间通常为1年,如果还想获得保障,可以在保障期满后继续购买。

重疾险是一种定额给付型保险。定额给付型保险是指保险责任的承担,不以实际损失的发生为条件,也就是说,只要确诊了保险合同约定的重疾就能申请赔付,而且赔付金为一次性给付。

很多父母还会早早给孩子买份教育金,为孩子积累教育经费,但这类保障的整体收益较低,不如用其他形式来替代孩子未来的教育费用。但教育金对于孩子学习费用的“专款专用”保障非常有优势。根据家庭经济情况,在其他保障做足的情况下,选择一份教育金,是对孩子未来教育的一种更心安的保障。况且,教育金还具有保费豁免功能,如果投保人即父母,在交费期间身故、重疾或高残,可以免除以后各期的保费,而保险金仍然有效,不影响孩子领取教育金的权益,见图1。

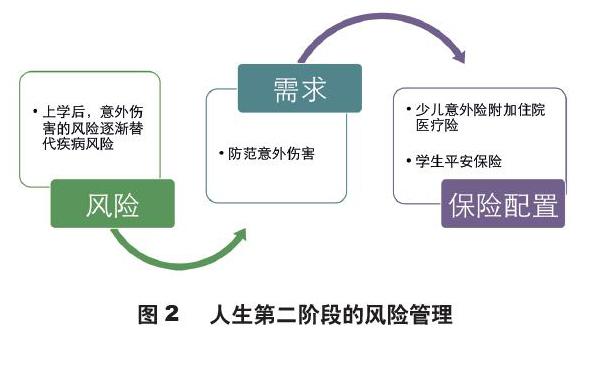

第二阶段,7岁

孩子上学后,可购买价格低廉但保障全面的学生平安保险,每年交几十元、上百元的保费,就可以获得包括意外伤害、意外伤害医疗及住院医疗在内的多项保障。

因为费用低廉,所以赔偿金额也比较有限,而它针对意外身故的赔偿经常遭人诟病,因此可适当增加意外险的配置。意外伤害险是按人身伤害的程度,进行固定金额的赔付,而受伤治疗的费用往往难以估量,因此可考虑在购买主险的同时附加住院医疗险。

意外险属于死亡给付的险种,为了防止道德风险,保护未成年人的合法权益,《中华人民共和国保险法》第三十三条规定,对于被保险人不满10周岁的,保额不得超过20万元。

笔者不提倡给未成年人买寿险,一是因为寿险费用较高,二是因为寿险是为了弥补被保险人的残疾或身故给家庭带来的经济损失,但孩子在未给家庭创造财富时,其死亡并不会给家庭造成经济损失,见图2。

第三阶段,22岁

开始工作后便能获得社保,如果并未从事危险职业,遇到意外的概率比较小,只需要购买交通意外险或短期意外险。一方面,这类产品保费较低,年轻人稍作努力即可承受;另一方面,正在打拼事业阶段,出差概率高,万一发生意外,父母不在身边只能依靠自己,如果有一份意外类保障则会心安很多。

如果年幼时未配置重疾险,可选择在此阶段购买重疾险。

随着收入的增加,在配置意外险和重疾险后,如果有余钱,那么考虑配置寿险,受益人填父母,亦是对父母的一种责任和保障。作为消费型保险,定期寿险可以用较少的钱获得较高的身故保障,由于保险期间可灵活选择,能够满足消费者特定时期的保障需求。尽管定期寿险的时效有限,比如只保20年或30年,但大多数定期寿险但具有可变换功能——把定期寿险保单变成终身寿险保单或两全保险,这样保单便能够保障终身了,不过这一变更只能在一定年龄段内发生,见图3。

第四阶段,25岁

进入婚龄的夫妻可能会买房买车,买房的大部分人需要还房贷,一旦发生意外可能无法转移风险。因此这一时期的保险设计,一定要首要考虑保障度高的保险,如重疾险和意外险,以便起到杠杆的作用,增加家庭保障和安全系数。需要注意的是,30岁以后,随着年龄的增长,重疾险和寿险的保费会大幅上涨,见图4。

第五阶段,35岁

跨过35岁,无论多么向往风花雪月,我们都要顾虑生活中的柴米油盐,毕竟我们都不想在家人生病时,支付不起高额医药费,抑或遭遇子女教育上力所不及的无力感。这一时期如果身故,家庭将会有高额的负债,其他人的生活甚至可能无以为继,因此需要购买定期寿险,在发生意外时,不至于让家庭受到大的影响,保额的多少采用家庭需求法,看家庭的资金缺口有多大,以此缺口作为自己保险的保额。

由于社保提供的养老保险金只能满足最基本的生活水平,如果对晚年生活品质有要求的话,在交纳社保的同时,还应该购买商业养老保险。养老金可以约束自己的消费行为,退休后定期领取保险金,保证生活质量不会因为收入降低而受到太大的影响。最好40岁以前买养老保险,交费压力相对较小,而且由于交费的时间长,资金会产生更多的时间价值。如果50岁后再开始购买,由于可交费的年限较短,交费压力较大。商业养老保险要求投保人有稳定的收入,如果不能连续交费,将会面临被迫退保的风险。一般来说,如果在1年之内退保,可能损失20%的保费,1年以后再退保,损失将会更大,见图5。

第六阶段,50岁

尽管大部分寿险产品的投保年龄上限是60岁,但在超过50岁的阶段购买寿险,支付的保费与赔偿金额间的差额就不大了,比如,100万元的保额,交费可能需要80万元,所以在此阶段购买寿险已经没有多大意义,此时可考虑交费与年龄无关的变额年金保险。

此外,还可以考虑长期护理险。该类产品在老年人因疾病、意外或年老所致的身体机能衰退而需接受长期护理时,保险公司为其发生的护理费用提供保障。这种保障通常是终身的。市场上大部分长期护理险的投保年龄上限是60岁,保险费率相对较高,保额10万元的产品,保费一般也要有数万元,有趸交、5年、10年、20年多种交费方式可供选择。

对于高净值人群来说,也可以考慮购买一些高端医疗保险,以获得更全面的保障范围、超高的保障额度以便捷贴心的高附加值服务,见图6。

超过50岁,可购买的保险的范围急剧缩小。国内重疾险一般会设置年龄限制,超过55岁或60岁,就无法购买了。