外汇市场微观结构、货币政策调整与人民币汇率变动

2016-12-02吴琼

吴琼

[摘要]本文从中国外汇市场交易机制视角出发,研究发达经济体货币政策调整对人民币汇率变动的影响。结果表明,宏观因素是人民币汇率变动的根本原因,微观因素是人民币汇率变动的直接原因;发达经济体货币政策调整对人民币汇率变动的影响呈现非线性特征;未来时期,美欧日货币政策调整对人民币汇率变动的影响具有差异性。因此,中国应采取相应对策,以避免发达经济体货币政策调整下人民币汇率意外变动对中国经济造成的负面影响。

[关键词]货币政策调整;人民币汇率;外汇市场微观结构;非线性影响

中图分类号:F830 文献标识码:A 文章编号:1008-4096(2016)05-0065-08

一、引言

全球金融危机后,随着中国经济总量稳步提升、经济开放度不断提高,人民币汇率变动成为热点问题。与此同时,中国外汇市场对外开放步伐在2015年后呈现加速态势。Wind资讯显示,2015年年底,中国境外央行类金融机构开始分批进入中国外汇市场。2016年2月,国际清算银行、国际金融公司等国际金融机构均已在中国外汇交易中心完成备案。在中国外汇市场加速开放、外汇交易量大幅增长的同时,全球货币政策不确定性逐步增强,尤其是2015年第三季度开始发达经济体之间量化宽松货币政策的加剧分化,势必会对人民币汇率变动产生复杂影响。因此,从中国外汇市场交易机制视角出发,研究货币政策调整对人民币汇率变动的影响具有重要意义。

20世纪80年代以前,传统的汇率理论在凯恩斯经济学框架下形成与发展,但是随着世界外汇交易量不断扩大、外汇交易机制愈发复杂,其在接受现实数据的检验上却面临着巨大挑战。Meese和Rogoff认为凯恩斯框架下的汇率理论在解释主要国家汇率变动的效果时没有超过统计学中的随机游走模型。Frankel和Rose的进一步研究同样证实了宏观汇率理论对汇率变动月度数据和季度数据的解释力几乎为零。20世纪90年代后,Flood和Taylor以及陈雨露和侯杰均认为从外汇市场微观结构视角研究汇率变动具有重要的现实意义和广阔的应用前景。

在外汇市场微观结构理论兴起之后,国内外学者对汇率变动的研究呈现两大阵营,分别从宏观视角和微观视角研究汇率变动。宏观视角下的汇率变动实证研究结论存在着较大的分歧,但外汇市场微观结构视角下的汇率变动实证研究结论却具有较强一致性和稳健性。2008年以后,随着美国开始实施量化宽松货币政策,全球经济开始步入量化宽松时代。外汇市场微观结构视角下的汇率变动理论研究和实证研究层出不穷,继Evans和Lyons的开创性研究之后,Killeen等和Yao等均给出了微观视角下的汇率模型。此外,部分学者并未完全摒弃宏观因素对汇率变动的影响,并在实证研究中将宏观因素与微观因素有机结合,较好地拟合了汇率变动特征与行为。本文拟通过引入中国外汇市场交易机制来研究货币政策调整与人民币汇率变动之间的关系,希望对中国货币当局采取相应对策以避免人民币汇率意外变动对中国经济造成的负面影响有所帮助。

二、研究设计

(一)研究假设

假设1:人民币外汇市场有核心交易商i,该交易商预期是理性的。

假设2:人民币外汇交易周期包括T个时间段,每个时间段为t,t=1,2,3……T。

假设3:发达经济体货币政策调整通过改变宏观经济影响外汇市场信息传递与交易商持有的外汇头寸影响人民币汇率。

假设4:宏观经济形势的变化对交易商外汇持有的最优外汇头寸有显著影响。

(三)变量选取与数据处理

综合式(7),我们选取如下变量进行人民币汇率变动的实证研究。人民币汇率变量。本文选取美元、欧元、日元兑人民币外汇即期名义汇率,分别表示为usa_chn、eur_chn和jpn_chn(100日元兑人民币),且均采用直接标价法。利率差变量。本文选取银行间同业拆借利率作为各国基准利率。人民币基准利率来自SHIBOR,美元、欧元、日元基准利率来自LIBOR,将人民币基准利率与发达经济体基准利率相减得到三个利率差变量,分别表示为diusa_chn、dieur_chn和dijpn_chn。货币供给差变量。本文选取各国m2作为货币政策调整的实施指标,所选取的货币供给数据均为月度数据,中国、美国、欧元区和日本货币供给时间序列分别表示为m2_chn、m2_usa、m2_eur和m2_jpn。其中日本货币供给单位为百亿日元,其余单位均为亿元。人民币外汇市场交易方向变量。本文选取技术分析中的SAR(stop And Reverse)指标作为反映人民币外汇市场交易方向变量,分别将发达经济体货币兑人民币交易方向变量表示为direusa_chn、direeur_chn和direjpn_chn。若外汇市场是多头市场,变量取值为+1;若外汇市场是空头市场,变量取值为-1。人民币外汇市场交易情况变量。本文选取技术分析中的威廉指标(Williams%R)作为反映人民币外汇市场交易情况变量,分别表示为wrusa_chn、wreur_chn和wrjpn_chn。另外,考察模型中的因变量APit,该变量表示即期汇率的一阶差分,因而对人民币汇率变量分别取一阶差分,得到新的时间序列。本文利用对数线性插值法将货币供给月度数据转换为日度数据。为了消除货币供给的异方差性和量纲,本文对货币供给数量先取对数,之后不同国家之间作差,表示量化宽松货币政策下中国与发达经济体货币供给数量之间的相对变化,分别表示为dm2chn_usa、dm2chn_eur和dm2chn_jpn。

本文实证研究数据均来自于Wind数据库,模型估计基于Eviews8.0,样本区间为2010年10月8日至2016年5月13日日度数据(不包含周六与周日观测值)。

三、实证检验与结果分析

(一)平稳性检验

本文拟对三个方程的回归元进行组数据单位根检验,若组数据检验结果拒绝有单位根的原假设.则可以进一步进行区制转换模型的估计。需要说明的是:鉴于拟估计模型因变量回归元所代表的经济含义与计量对象明显不同,因而假设组数据中不同的变量有不同的根,在此假设下,组数据单位根检验主要有Im-Pesaran-Shin检验、ADF检验和PP检验三种类型,本文给出三种单位根检验结果如表1所示。检验结果显示,三个统计量值均在1%显著水平下拒绝有单位根的原假设。

(二)估计结果

考虑到2015年发达经济体之间货币政策调整出现了明显分化,货币政策对人民币汇率变动的影响更加复杂,因而本文试图采用马尔科夫区制转换模型对人民币汇率变动情况进行研究。又因为马尔科夫区制转换模型的估计结果对区制个数有较大的限制,个数较多对模型的估计结果造成较大的稳健性损失,且大部分学者在应用该模型时区制个数取值为2或3。因此,本文的模型估计将区值个数设定为2,并假定不同区制下模型具有同方差性。估计结果如表2所示。

根据表2可以得出,美国、欧元区、日本货币政策调整对人民币汇率变动的影响既有差异又有相同之处,主要有以下三点:(1)人民币汇率变动因素有差异。微观影响因素方面,美元兑人民币汇率变动在常态下只有外汇交易方向变量有显著影响,人民币汇率变动更易受外汇交易方向与外汇交易情况的共同影响。欧元兑人民币汇率变动在两个区制下均只有外汇交易方向具有显著影响。日元兑人民币汇率变动在常态下没有微观因素具有显著影响,而量化宽松货币政策使得微观因素均对其有显著影响。宏观因素方面,货币供给差变量及其一阶滞后变量系数均显著,表明其对人民币汇率变动均有影响。基准名义利率差变量对人民币汇率变动的影响有明显的不同,美元兑人民币汇率变动只有一阶滞后变量对其有影响,欧元兑人民币汇率变动均不显著,而日元兑人民币汇率变动均表现显著。(2)人民币汇率变动状态的持续期有差异。模型区制期望持续期结果显示,区制1下美元兑人民币汇率为1.33,欧元兑人民币汇率为1.16,日元兑人民币汇率为1.14。区制2下美元兑人民币汇率为54.67,欧元兑人民币汇率为25.05。日元兑人民币汇率为21.14。由此可见,美元兑人民币汇率变动在区制2下持续期最长,而三者在区制1下持续期差异较小。因此可以推断,量化宽松货币政策对美元兑人民币汇率变动影响持续时间最长,欧元兑人民币汇率变动影响持续时间次之,日元兑人民币汇率变动影响持续时间最短。(3)宏观因素与微观因素结合在解释三者变动效果上均表现良好,且与理论预期基本保持一致。虽然三者之间的影响因素在不同区制下具有差异,但是模型的估计结果均显示,微观因素对人民币汇率变动不可忽视。另外需要强调的是,货币供给差异及其一阶滞后项估计系数均显著,也证实了货币供给的相对变化在解释量化宽松货币政策对人民币汇率变动影响传导机制中的主要作用。

(三)稳健性检验

1.变量系数的稳健性检验

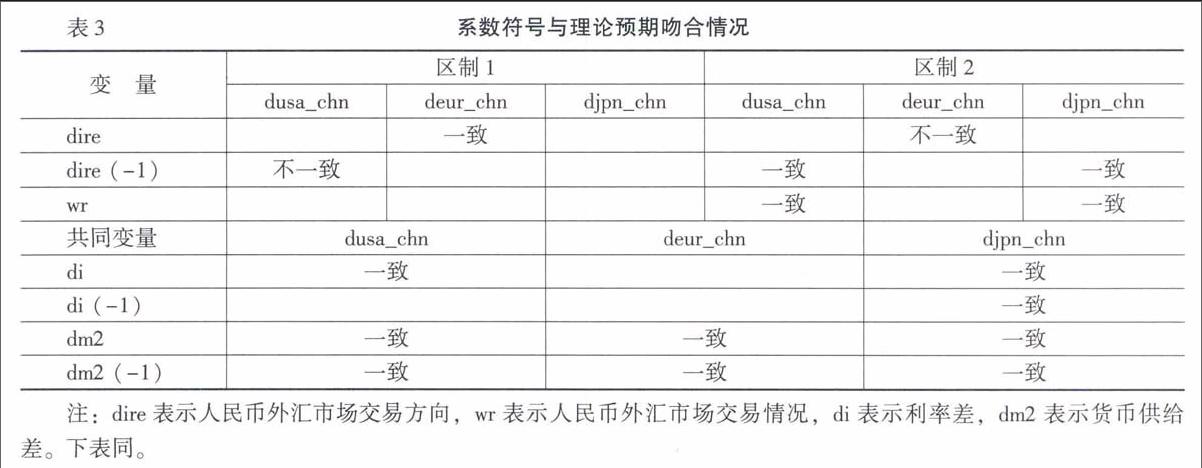

考察表2的估计结果,筛选出除常数项且系数在10%以内显著水平的变量,其系数符号与理论预期结果如表3所示,区制转换模型的估计系数正负与理论预期具有较好的一致性,表明估计结果较为可靠。

2.模型估计结果的稳健性检验

区制转换模型对变量系数的估计要求较高,多重共线性往往是模型估计过程中出现障碍的主要原因。鉴于此,本文剔除系数不显著的共同变量,对模型进行进一步估计,发现模型的系数与之前的相比仍然显著,且系数正负未发生明显变化。具体如表4所示。

根据表4可以得出,剔除原模型非显著的共同变量后,极个别变量前的系数出现了显著性与方向的变化,而模型的整体结构与区制转换情况均未发生明显变化,模型估计结果呈现出较好的稳健性。

(四)人民币汇率变动区制转换结果

本文给出人民币汇率变动的HP滤波区制转换概率结果如图2所示。根据图2可以得出,本文的二阶段马尔科夫区制转换模型较好地识别与拟合了人民币汇率变动的不同状态,这主要体现在区制转换时点与发达经济体量化宽松货币政策调整的时点较为接近,具体表现为如下两点:(1)发达经济体货币政策分化时期。人民币汇率的微观传导机制增强。人民币汇率变动位于区制1的概率在2015年后明显减小。一方面,随着中国经济开放程度不断增强,发达经济体货币政策的传导渠道不断增强。另一方面,中国外汇市场交易机制的不断完善,外汇交易量的大幅增长均使得宏观经济变量的变化对外汇市场信息的扰动更为灵敏,增强了人民币汇率变动的复杂性。(2)发达经济体货币政策分化时期,美元兑人民币汇率变动状态与欧元兑人民币汇率变动状态较为同步,日元兑人民币汇率变动状态相比两者具有一定差异。本文认为出现这种现象的原因主要有如下两点:(1)在与中国经济往来密切程度上,美国最强,欧元区次之,日本最弱。(2)随着人民币国际化的稳步推进,人民币离岸市场建设与美国和欧元区更为密切。

四、结语

(一)研究结论

第一,宏观因素是人民币汇率变动的根本原因,微观因素是人民币汇率变动的直接原因。在宏观因素方面。美元兑人民币汇率变动主要受到中美利差变化的影响,欧元兑人民币汇率变动和日元兑人民币汇率变动主要受到货币供给差影响。在微观因素方面,外汇交易方向与外汇交易情况对人民币汇率变动的影响不容忽视。

第二,发达经济体货币政策调整对人民币汇率变动的影响呈现非线性特征。本文研究发现,两区制计量模型的转换概率较好地识别与拟合了人民币汇率变动行为。发达经济体货币政策调整通过改变中国与发达经济体的货币供给差和利率差间接作用于人民币外汇市场交易机制,进而对人民币汇率变动形成了显著的影响。

第三,未来时期,美欧日货币政策调整对人民币汇率变动的影响具有差异性。从实证研究结果可以看出,美国持续加息对美元兑人民币汇率变动的影响不容忽视,欧元区持续实施宽松货币政策最有可能改变欧元兑人民币汇率变动行为,日本货币政策调整对日元兑人民币汇率变动行为的影响具有较高的不确定性。

(二)政策建议

第一,建立健全有效的货币政策调控机制。目前全球货币体系的不对称性仍持续存在,发达经济体宽松货币政策的调整使得中国经济面临着较为复杂的被动影响。因此,中国应建立健全有效的货币政策调控机制,增强货币政策的独立性和主动性,以此来避免人民币汇率出现大幅意外变动。

第二,加强对人民币汇率变动的有效监管。从近期发达经济体货币政策调整的实践来看,调整频率相比以往有所提高,调整步伐相比以往有所扩大,调整方向相对以往更为复杂。加强对人民币汇率变动的有效监管具有必要性,这主要包括三个方面:对中国外汇市场外汇交易进行监管;建立健全外汇市场信息披露机制;稳步扩大中国外汇市场机构交易商规模。

第三,继续稳步推进人民币国际化进程。一方面,人民币国际化使中国在国际上有更大的政策实施空间,发达经济体货币政策调整对人民币汇率变动的冲击中,两国之间经济联系的紧密程度是一个重要因素,其决定了人民币汇率变动造成的福利损失。只有当人民币在国际货币市场占有重要位置后,中国经济福利损失才会相对减轻,人民币汇率变动对中国国内经济冲击才会减弱。另一方面,人民币国际化势必会对人民币外汇市场建设起到明显的积极作用,这又加强了中国抵御发达经济体货币政策调整对中国经济冲击的能力。

(责任编辑:韩淑丽)