金融生态耦合支持新型城镇化的非线性作用研究

——基于双重门限面板模型

2016-08-13李媛媛李瑞晶金浩

李媛媛 李瑞晶 金浩

(河北工业大学经济管理学院,天津300130)

金融生态耦合支持新型城镇化的非线性作用研究

——基于双重门限面板模型

李媛媛李瑞晶金浩

(河北工业大学经济管理学院,天津300130)

新型城镇化的金融生态支持体系建设是一个系统工程,不仅需要金融生态主体的多元化发展,更离不开金融生态环境的改善与提升。基于2005—2014年我国30省、市、自治区的均衡面板数据,采用双重门限模型,对金融生态系统耦合支持新型城镇化发展的作用进行研究。实证结果表明,金融生态系统耦合与新型城镇化发展之间并不是简单的线性关系,只有金融生态系统耦合度达到一定的水平之后,才会发挥对新型城镇化的提升作用,并且随着系统耦合协调度的增加,这种正向提升作用有所增强。最后,针对金融生态耦合程度处在不同区制的省市提出相应政策建议,以综合提升金融生态对新型城镇化发展的支持作用。

金融生态系统;新型城镇化;耦合协调度;门限面板模型

一、引言及文献综述

2003年,中央党校谢志强教授在《社会科学报》上首次提出“新型城镇化”的概念,扩充了传统城镇化的科学内涵。新型城镇化是由以往的单纯注重城市规模扩张、城镇人口增加,转变为综合提升城乡经济文化水平,完善公共设施和基础服务的过程。党的十七大和十八大均先后强调了新型城镇化对于推动国家工业化、信息化和农业现代化的重要意义。2014年12月,发改委联合11部委将安徽和江苏两省,以及宁波、大连等62个城市列为新型城镇化试点地区,为新型城镇化在全国范围的推广开辟了实践先例。

新型城镇化建设是一项长期持久的系统性工程,其内部机制的有效运转需要金融生态的顶层设计。新型城镇化过程中产生了新兴产业发展、经济结构转型、外来人口落户等诸多融资需求,对金融支持体系的建设提出了更高的要求。然而当前区域金融生态系统还存在一些问题和不足,助力新型城镇化建设也略显乏力。基于此,本文立足系统耦合视角,分析金融生态对新型城镇化发展的影响。对此问题的探讨,不仅有助于完善金融发展与新型城镇化之间关系的理论研究,而且对于有针对性地优化区域金融生态系统,促进各地区新型城镇化水平综合提升有着重要的现实意义。

目前,国内外学者较为关注金融与新型城镇化问题的研究,而对金融生态与新型城镇化关系的研究较少。国外研究大多集中关注金融发展影响城镇化的渠道特征。Kim(1997)认为,住房信贷和基础服务投资聚集起的大量资金缓解了城镇化的融资压力,但资金的有效利用也需要政府的合理规划[1]。Wellman和 Pretorius(2012)研究城镇化的基础设施融资问题,分析了城镇化基础设施投资的决定过程及其使用效率,并同样强调了政府干预在城镇化融资中的重要性[2]。Buckley和Hanieh(2014)以迪拜和海湾地区为例分析了城镇化和金融的关系,认为前者在得益于金融资源集聚和整合的同时,实际上也促成了金融市场的多元化发展[3]。国内学者对于金融影响城镇化的渠道效应研究则多是从理论途径入手的。李建华(2014)分析总结了金融支持新型城镇化的传导机制,认为金融通过分支机构的合理布局、资金的配置融通和产品业务的不断创新,将储蓄转化为投资,进而作用于实体经济以及城镇化过程[4]。陈雨露(2013)认为金融对新型城镇化建设的支撑主要表现为三个方面:支撑城镇经济发展、促进居民生活方式转变以及支撑农业产业化[5]。在实证研究方面,多数学者采用的方法是将金融相关变量纳入计量模型以衡量其对新型城镇化的影响。如蒙荫莉(2003)使用金融深化和城市化指标验证了二者之间的双向因果关系[6]。熊湘辉和徐璋勇(2015)建立了新型城镇化水平的综合评价体系,从金融规模、结构和效率三个方面测度了金融对新型城镇化的支持作用[7]。中国人民银行长春中心支行货币信贷管理处课题组(2013)基于城乡二元框架分析了金融城镇偏向的影响,认为工业化水平是城镇化的重要门限决定因素,而金融效率对城镇化具有明显的积极作用[8]。俞思静(2016)选取了江浙沪地区25个城市,分析了金融产业集聚和新型城镇化耦合关系的时空差异[9]。

上述文献虽能体现金融与新型城镇化的关联关系,但大多研究仅涵盖了与金融主体相关的部分变量,如金融发展的广度与深度、金融结构、金融效率等,尚未考虑到金融生态环境的因素,更没有将金融生态主体与金融生态环境作为一个系统整体来考虑,进而导致由于不同实证研究选择的金融代替变量不同,得到的结论也有差异。本文以系统的观点重新审视新型城镇化的金融支持问题,借助金融生态系统和系统耦合的概念,研究金融生态系统在不同耦合协调状态下对新型城镇化的支持作用,以期为各地区新型城镇化建设的金融生态支持路径优化提供政策启示。

二、金融生态系统耦合的概念界定

“耦合”最初是指两个或两个以上物理单元之间存在的紧密配合和相互影响的关系。近些年随着这一概念在人文学科的广泛应用,“耦合”一词也被赋予了更广泛的含义,即指一个包含有若干子系统的复合系统,其内部的几个子系统之间的相互协调、相互配合,形成良性互动的关联态势,进而提升整体复合系统的功能和效率的现象。

金融生态是宏观金融体系融合生态学、仿生学理论产生的概念,由周小川(2004)在“中国经济50人论坛”上首次提出,是对宏观金融运行的系统性、生态性的抽象概括,反映了金融交易主体之间,以及主体与环境之间的互动关系。韩廷春、赵瑄(2012)认为,金融生态系统既包括金融生态主体(如金融中介、金融市场等),也包括金融生态环境(如经济体制环境、政府服务环境、社会诚信环境和法制环境等)[10]。因此,金融生态系统耦合可以理解为它的两个子系统:金融生态主体和金融生态环境之间的协调配合状况。

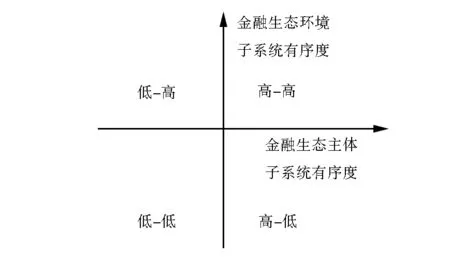

图1 金融生态系统耦合协调类型

如图1所示,金融生态系统耦合不仅受制于两个子系统的绝对有序水平,还受到二者的相对有序水平影响。图1中横纵坐标轴分别反映金融生态主体子系统和金融生态环境子系统的有序度,亦即二者的绝对发展水平,而四个象限分别反映在两个子系统的不同相对有序度下,金融生态复合系统的耦合协调类型。第一象限说明当金融生态主体和环境子系统均处于高度有序水平时,金融生态系统耦合协调也处于高水平;第二象限和第四象限分别说明当金融生态主体或环境相对落后时,复合系统不能实现耦合协调;而第三象限意味着若两个子系统有序度均处于低水平时,金融生态系统虽能实现耦合,但系统功效的发挥和第一象限的高—高耦合也存在明显差异。对于第一象限和第三象限复合系统耦合协调的差异,可借助发达地区和落后地区的二元金融结构来理解。在发达地区,金融自由化程度高,正规金融机构通过其雄厚的资金实力、精良的设备、先进的技术和完备的制度与管理方式形成了良性竞争与深度合作,金融创新能力和抗风险能力较强,社会信用环境、法律制度和政策规范也相继与金融主体形成了良好配合,金融生态系统整体功能得以有效发挥;而在落后地区,虽也形成了相对完整的金融体系,但正规金融服务缺失,民间金融活动盛行,地下钱庄、当铺等非规范金融机构经营规模有限,导致系统抗风险能力较弱,金融生态环境也较差,金融生态系统在经济发展和城镇化过程中的作用自然会受到很大限制。

三、指标选择与模型设定

(一)指标选择

1.被解释变量(urban):新型城镇化。在对《国家新型城镇化规划(2014—2020年)》深刻解读的基础上,结合之前学者相关研究[11-12],从经济城镇化、社会城镇化、人口城镇化、环境城镇化和城乡一体化五个方向选取37项具体指标,采用全局因子分析方法对我国30个省级行政区2005—2014年的新型城镇化水平进行评价。

(1)经济城镇化方面主要体现新型城镇化“产城互动、和谐发展”的科学内涵,使用二三产业增加值占比和二三产业从业人员占比衡量产业结构调整情况,用单位GDP能耗(逆指标)衡量经济发展的集约化程度,用每万人发明专利授权数衡量科技进步水平,用城镇登记失业率(逆指标)反映社会就业形势。

(2)社会城镇化主要体现城市建设情况和城镇居民生活水平的改善,是城市文化的集中反映。使用城镇固定资产投资和城市市政公用设施建设固定资产投资完成额的人均值衡量城市建设投资水平,使用城市建成区和建设用地占城区面积比重体现土地城镇化过程和城区建设情况,用城市人均道路面积、人均运营线路网长度和每万人拥有公交车数量反映城市交通便利程度,用每万人拥有公共厕所、用水燃气普及率和固定电话、移动电话、互联网普及率体现城市居民生活水平改善情况。

(3)人口城镇化主要体现了人口从农村到城市的流动以及在城市定居后的生活状况。使用城镇人口比重、城市人口密度和户籍口径非农人口比重反映人口从乡村到城镇的流动,使用城镇居民人均可支配收入、城镇单位就业人员平均工资和农村居民人均纯收入反映城乡居民收入水平,用城镇基本养老、基本医疗保险覆盖率和每十万人口高等学校在校生人数反映社会公共服务水平。

(4)环境城镇化主要体现了新型城镇化的“节约集约、生态宜居”方面的科学内涵。使用每万人城市市容环卫专用车辆设备数、城市污水日处理能力、城市生活垃圾无害化处理率和一般工业固体废物综合利用率反映对污染物的处理和重复利用能力,用城市建成区绿化覆盖率和城市人均公园绿地面积反映城市生态环境的改善情况。

(5)城乡一体化主要衡量城乡人口在生活水平方面的差异,体现的是新型城镇化“城乡统筹、城乡一体”的基本要义。用城乡人均收入和人均消费支出的比值反映城乡居民收入消费的差距,用城乡居民恩格尔系数比和平均每百户家庭电脑拥有量之比反映城乡生活水平的差异。

2.解释变量(f):金融生态系统耦合协调度。构建包含金融生态主体子系统和金融生态环境子系统的金融生态系统指标体系,最终选取29项指标,借助系统耦合度与耦合协调度模型[13]来计算金融生态系统耦合协调水平。

(1)金融生态主体子系统,借鉴韩廷春、赵瑄(2012)对金融生态主体评价的研究,将其概括为规模、结构和效率3个方面,包括11项具体指标。在金融规模方面,包含金融业增加值占GDP比重、金融相关比率、金融业从业人员比重、金融业固定资产投资和保险深度占比5项指标;金融结构方面,用非金融机构融资额、贷款余额和股票筹资额与GDP的比值以及直接融资占社会融资比重4项二级指标反映融资途径的多元化程度和融资方式的灵活程度;在金融效率方面,用金融中介机构存贷比和保险密度反映金融生态主体效率。

(2)金融生态环境子系统,构建包含经济、政策、文化和信用4项一级指标,18项二级指标的评价体系。在经济环境层面,包含人均GDP、GDP增长率、第三产业比重、单位GDP能耗、固定资产投资和实际利用外商投资额占GDP的比重以及人均社会消费品零售总额7项二级指标,用以体现金融生态主体发展的经济基础;政策环境包含财政支出占GDP的比重以及税收收入占财政收入的比重两项指标,反映政府影响力;文化环境层面包含高等学校在校生人数、人均受教育年限和金融文化水平3项指标,其中金融文化水平为定性指标,其余均为定量指标;信用环境层面包含商业银行不良贷款率、城乡居民人均收入和社会征信体系建设4项指标,其中社会征信体系建设情况为定性指标,其余为定量指标。

3.控制变量

(1)固定资产投资(fixit),采用固定资产投资完成额占GDP 的比重表示;

(2)区域经济发展水平(gdpit),采用标准化处理后的人均GDP表示;

(3)政府支出(govit),采用财政支出占GDP的比重表示;

(4)经济对外开放程度(openit),采用实际利用外资总额占GDP的比重表示;

(5)地区GDP增长率(gdpvit)。

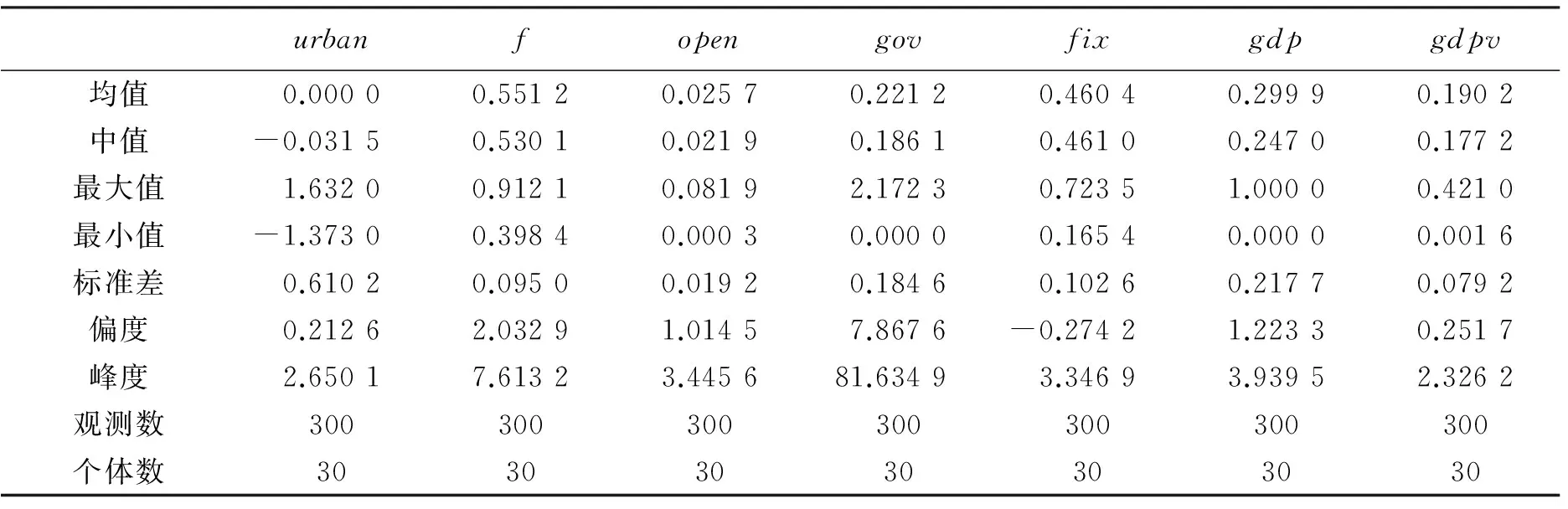

(二)数据说明

本研究以2005—2014年30个省市(除西藏外)数据为样本,定量指标数据均取自《中国统计年鉴(2006—2015)》、各省市统计年鉴(2006—2015)以及各省市《区域金融运行报告》(2005—2014),定性指标数据采用专家打分法(满分=100)获得。数据处理过程中,对价格相关的指标数据进行了指数调整以排除价格波动的干扰。变量数据的描述性统计如表1所示。

表1 变量数据的描述性统计

(三)模型设定

逯进和华玉飞(2015)在金融生态问题研究中引入广义可加模型,发现虽然各区域金融生态对经济增长具有显著的正向促进作用,但由于不同区域金融生态水平存在差异,使得金融生态对经济增长的影响实际上呈非线性关系[14]。因此可以试图推测,我国各省市金融生态系统耦合协调度对新型城镇化的影响很可能也存在类似的门限特征。这不难理解:当金融生态系统耦合协调度较低时,系统功能和效率都比较有限,其支持和服务于新型城镇化的能力较弱;而当系统耦合协调度逐渐增加时,金融生态系统整体功能逐渐提升,支持新型城镇化建设的能力也随之增强。

门限效应是指当一个经济变量的取值达到特定值后,其对另外一个经济变量的影响方式或强弱发生突然变化的现象。这种作用方式或强弱的突变导致经济计量模型的形式或回归系数在研究过程中发生变化,因此不宜使用经典的线性回归方式来描述变量间关系,而应加入门限变量建立非线性回归模型进行分析。

本文以新型城镇化(urbanit)为被解释变量,以金融生态系统耦合协调度(fit)为门限变量,建立如式(1)所示的回归模型,其中代表地区(i=1,2,3……,30),t代表时间(t=2005,2006,……2014),αi为个体效应,I(·)代表门限效应的区制分割函数,γ1、γ2为不同的门限值,μit为随机误差项

urbanit=αi+β0+β1fixit+β2govit+β3openit+β4gdpit+β5gdpit+β6fitI(qij≤γ1)+β7fitI(γ1

(1)

四、实证结果分析

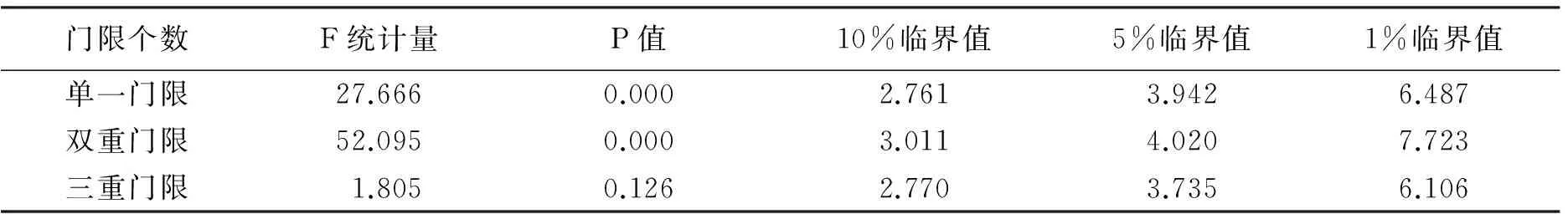

(一)门限效应检验

为验证式(1)中金融生态影响新型城镇化的非线性效应即门限特征是否存在,将金融生态系统耦合协调度(f)作为门限变量,使用自举法(Bootstrap)重复抽取样本1000次,分别基于存在单一门限、双重门限和三重门限的假设对模型进行门限效应测试,得到检验结果如表2所示。

从表2中可以看出,单一门限和双重门限的F统计量分别为27.666 2和52.094 8,大于1%临界值(6.487 1和7.723 4),而三重门限的F统计量不能拒绝原假设,说明金融生态耦合协调度对新型城镇化的影响存在双重门限效应,这验证了前文的假设:系统耦合协调度与新型城镇化之间存在明显的非线性关系。

表2 门限效应检验结果

同时,基于残差平方和最小的原则还可得到金融生态系统耦合度的两个门限估计值分别为0.500 9和0.566 5,分别记作γ1和γ2,这两个门限值将我国30个省市金融生态耦合协调情况分成了三个区制,双重门限效应显著意味着属于不同区制的样本,其金融生态系统耦合度影响新型城镇化的作用强弱存在显著差异。系统耦合协调度f≤γ1属于第一区制,此时称金融生态系统耦合协调处于低水平;当耦合协调度γ1

表3 各省市金融生态系统耦合协调度区制划分

(二)模型结果分析

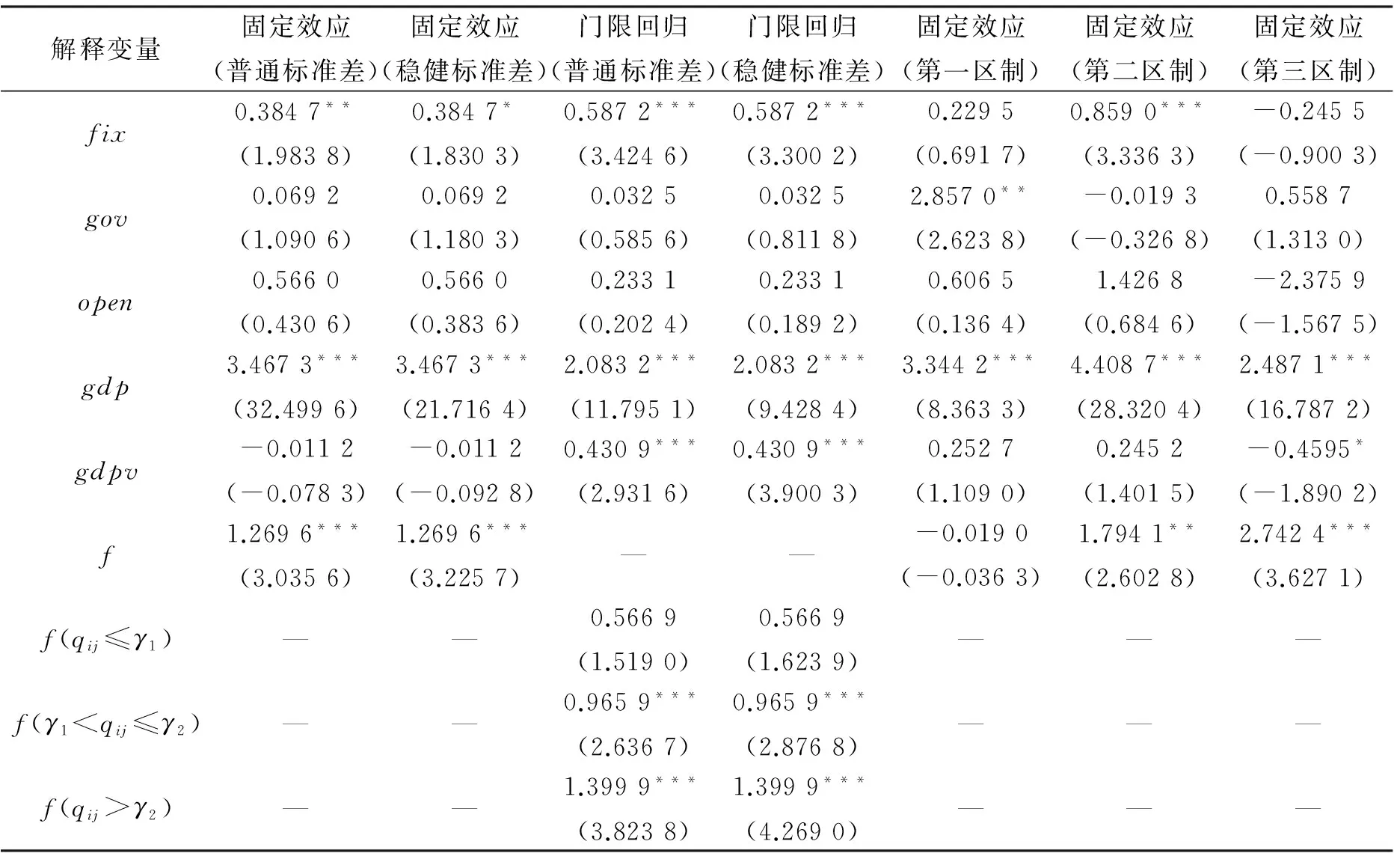

本文使用Hansen(1999)提出的包含个体固定效应的静态均衡面板数据门限模型回归方法对式(1)的计量模型进行分析计算[15],模型回归过程使用stata12.0软件实现,将分组子样本数据异常值剔除5%,使用自举法重复抽样1000次,得到的双门限效应回归结果如表4第四列(普通标准差)和第五列(稳健标准差)所示,同时为便于比较,表4同时还列示了不考虑门限因素的面板个体固定效应模型的回归结果(表4第二列和第三列)。

表4 模型估计结果

注:①“*”表示回归系数在10%水平下显著,“**”表示在5%的水平下显著,“***”表示在1%的水平下显著;②括号中数字为系数的t统计值。

如表4所示,普通标准差和稳健标准差的回归系数的t统计值差距不大,固定资产投资、经济增长水平、经济增长速度以及金融生态系统耦合协调度都对新型城镇化具有显著正向影响。从对回归结果的详细分析中我们可以看出:

第一,无论是否考虑门限效应,金融生态系统耦合协调度对新型城镇化均存在正向且显著的影响,这和国内外大多数研究的结果具有一致性。普通面板固定效应模型中变量f的回归系数为1.269 6,在1%的显著性水平下拒绝零假设,说明系统耦合协调度每提高1个单位,将使新型城镇化得分平均提高1.269 6单位。而双重门限固定效应模型的结果验证了我们之前的推断,即随着系统耦合协调水平的提升,金融生态系统耦合对新型城镇化的影响越大。当系统耦合协调度低于门限值时,回归系数不显著,意味着在第一区制的省份由于金融生态系统耦合协调水平较低,金融系统支持新型城镇化建设的作用很小,几乎可以忽略不计;当系统耦合协调度位于门限值γ1和门限值γ2之间时,回归系数为0.965 9,在1%的水平下显著,说明耦合协调度处于中等水平的第二区制地区,f每提高一单位将使新型城镇化得分提高0.965 9;若系统耦合协调度超过了第二个门限值γ2,此时金融生态系统达到高度耦合协调水平,回归系数相比中等耦合阶段提升至1.399 9,同样在1%的水平下显著,此时金融生态系统影响新型城镇化的作用更强。

第二,两个模型中固定资产投资的回归系数都显著拒绝了原假设,说明固定资产投资对我国新型城镇化的提高存在正向促进作用。以双门限效应模型的回归结果为例,变量fix的取值每提高1个单位会使新型城镇化提升0.587 2单位。

第三,变量gov的回归系数在10%的水平下不显著,说明政府财政支出在提高新型城镇化上的作用是不显著的。这一结果看似与直观预期不符,但也存在一定合理性和启发意义:首先,随着商品经济发展和经济市场化特征日益明显,政府财政支出在GDP中占比有限,政府在新型城镇化建设中已从投融资主体让位金融部门,逐步扮演起引导、规范和调控的角色,这同时也凸显了金融体系在新型城镇化建设中愈来愈重要的地位。其次,变量gov系数不显著并不能抹杀政府相关部门在新型城镇化建设中的宏观调控作用,反而这种调控作用可以通过金融生态系统中的政策环境变量得以体现。另外,变量open的回归系数在10%的水平下不显著,说明地区对外开放程度和新型城镇化的相关性不大。

第四,代表经济发展水平的人均GDP变量(gdp)的回归系数为2.083 2,在1%的水平下显著;而经济增长速度(gdpv)的回归系数为0.430 9,同样在1%的显著性水平下拒绝原假设。二者共同反映了新型城镇化和地区经济增长的正相关性,且从估计系数大小及其t统计量的显著性来看,人均GDP比GDP增速与新型城镇化的关系更加密切。

最后,为便于区制间的对比分析并体现文章实证结果的稳健性,本文还在表4的最后三列分别列示了三个区制省市的面板模型回归结果。结果显示,各项解释变量回归系数取值及其显著性和之前全国省际回归模型基本一致,说明了实证结果具有一定的稳健性。从解释变量f的回归系数来看,第一区制模型中变量f不显著,第二区制变量f的回归系数为1.794 1,在5%的水平下显著,第三区制模型变量f的系数和显著性水平有所提升,系数为2.742 7并在1%的水平下显著,这和之前双重门限模型的结果相符,二者共同验证了当金融生态系统耦合协调度提高,金融生态对新型城镇化发展的支持作用越强的结论。此外,从三个区制模型控制变量的回归结果来看,地区经济增长水平(GDP)与新型城镇化发展关系密切,在模型中表现为变量gdp的回归系数均为正且1%的水平下拒绝原假设,而对于金融生态系统耦合度处在第一区制(即系统耦合度最低)的地区,政府财政的作用显著;对于第二区制(系统耦合度中等)的地区,固定资产投资的增加有助于新型城镇化水平的提高;但对于第三区制地区(系统耦合度最高)而言,经济增长速度过快反而会抑制新型城镇化发展,因此这些省市还需要在新型城镇化的规模和效率、经济增长的速度和质量上加以权衡。

五、主要结论与启示

本文通过引入金融生态系统这一概念,将新型城镇化的金融支持体系看作一个复合系统,基于2005—2014年我国30省、市、自治区的均衡面板数据,采用双重门限面板模型,以金融生态系统耦合协调度为门限变量,根据门限值将系统耦合协调度划分为低度、中度和高度耦合协调三个区制,分析了不同耦合协调阶段的金融生态系统对新型城镇化发展的影响。实证结果显示:

其一,金融生态系统耦合协调度对新型城镇化的影响存在两个门限值,因此可根据这两重门限将金融生态系统划分为低度耦合、中度耦合以及高度耦合三个阶段。处于低度耦合的地区有河南、黑龙江、广西等6个省份;近半数地区金融生态系统处于中度耦合阶段,包括四川、山西、吉林等14个省市;而北京、天津、上海等10个省市金融生态系统已达到高度耦合水平。

其二,门限模型验证了金融生态支持新型城镇化发展的非线性作用。当系统耦合协调度低于第一个门限值(γ1=0.500 9)时,金融生态系统对提高新型城镇化的作用不显著,而当系统耦合协调度超过0.500 9时,金融生态系统对新型城镇化存在显著的正向促进作用,且这种作用随着系统耦合协调度的提高到第二个门限值以上后(γ2=0.566 5)变得更强。

其三,分别针对隶属不同区制的省市构建回归模型,除了进一步验证了金融生态支持新型城镇化发展的非线性作用之外,还通过对若干控制变量结果的观测得出了更具启发性质的结论,即对于金融生态系统耦合度较低的地区,政府财政在新型城镇化推进过程中发挥重要作用;对于金融生态系统耦合度中等的地区,新型城镇化建设离不开固定资产投资的增加;而对于金融生态系统耦合度较高的地区而言,应在经济增长速度与新型城镇化水平之间实现平衡。

总之,新型城镇化的金融服务体系不是一个或几个变量就可以代表的。它是一个动态发展的复合系统。因此调控政策的制定和实施宜从系统的视角入手,致力于促进金融生态主体子系统与环境子系统的协调配合,以实现金融生态复合系统的高度耦合协调,才能使金融在提高新型城镇化的过程中发挥效能。我国各地区金融生态系统耦合协调水平差异较大,应针对处于不同耦合协调阶段的地区采取不同治理手段。基于以上理论与实证研究结果,本文分别针对金融生态系统耦合等级不同的地区提出相应政策建议:

(1)对于金融生态耦合处在第一区制的地区,应尽快建立起与经济发展和城镇化发展相适应的金融支持体系,以更好地发挥金融服务和支持实体经济的能力;对于耦合程度处于中等及以上的第二、三区制省市,新型城镇化的金融生态支持体系已初步形成,因此应继续保持并努力提升金融生态系统的协调状态,结合城镇化需求对金融生态系统进行适当优化。

(2)地方财政的作用因区域金融生态系统耦合情况不同也应予以适时调整。若某地区尚未建立起满足新型城镇化融资需求的金融生态系统,此时政府财政应在城镇化建设中发挥重要投融资功能。但对于大部分金融生态系统以达到中等及以上耦合状态的省市而言,政府在新型城镇化中扮演的主要角色应该是引导者、监督者和治理者,而非直接投融资参与者。只有一些公共产品特征明显的投资项目才需要财政资金的直接支持,而一般项目的资金缺口可通过设计多元化投融资机制加以弥补。政府及有关部门调控作用的发挥,更多地应表现在对金融生态发展的支持和引导上,例如主持建立信用评级机制,提供银企交流合作平台,完善地方金融法律法规制度等。

(3)地区经济发展水平与新型城镇化呈高度正相关,因此还应重视城镇化建设与区域经济发展方针的适应与协调。目前国内外一些高度城镇化的地区出现了“城镇空心化”和“大城市病”等问题,几乎都是根源于城镇化过程和经济发展、产业调整过程不匹配。因此在新型城镇化建设中注重大中小城市乃至乡镇和农村的同步发展,鼓励县域和农村地区的“就地城镇化”,防止城市人口过剩和不合理的土地征收现象发生。尤其是对于发展程度领先的第三区制省市,实证结果已然表明过高的GDP增长速度反而会拖慢新型城镇化建设进程,因此要注意经济增长速度与新型城镇化水平提升的均衡发展,以新型城镇化开启新常态下城乡生活新局面,打造区域转型新机制,激活经济增长新动力。

[1]Kim K H. Housing Finance and Urban Infrastructure Finance[J]. Urban Studies, 1997, 34(10):159 7-162 0.

[2]Wellman K, Pretorius F. Urban Infrastructure: Productivity, Project Evaluation, and Finance[J].Wiley Blackwell, 2012,8(22):53-82.

[3]Buckley M, Hanieh A. Diversification by Urbanization: Tracing the Property-Finance Nexus in Dubai and the Gulf[J]. International Journal of Urban and Regional Research, 2014, 38(1):155-175.

[4]李建华. 城镇化进程中的金融支持研究[J]. 技术经济与管理研究, 2014(10):102-105.

[5]陈雨露. 中国新型城镇化建设中的金融支持[J]. 经济研究, 2013(2):10-12.

[6]蒙荫莉. 金融深化、经济增长与城市化的效应分析[J]. 数量经济技术经济研究, 2003(4):138-140.

[7]熊湘辉, 徐璋勇. 中国新型城镇化进程中的金融支持影响研究[J]. 数量经济技术经济研究, 2015(6):73-89.

[8]孙维仁. 金融城镇偏向对城镇化的影响机制及其非线性效应——基于城乡二元框架与门限面板模型的分析[J]. 金融发展评论, 2013(11):141-152.

[9]俞思静,徐维祥. 金融产业集聚与新型城镇化耦合协调关系时空分异研究——以江浙沪为例[J]. 华东经济管理,2016(2):27-33.

[10]韩廷春,赵瑄. 金融生态系统影响中国实体经济发展的实证研究[J]. 公共管理评论,2012(1):14-22.

[11]戚晓旭,杨雅维,杨智尤. 新型城镇化评价指标体系研究[J]. 宏观经济管理,2014(2):51-54.

[12]续亚萍,俞会新. 基于主成分分析的我国新型城镇化评价[J]. 工业技术经济,2015(7):153-160.

[13]徐玉莲, 王玉冬, 林艳. 区域科技创新与科技金融耦合协调度评价研究[J]. 科学学与科学技术管理, 2011, 32(12):116-122.

[14]逯进, 华玉飞. 我国金融生态对经济增长影响的非线性特征解析[J]. 上海金融, 2015(3):12-19.

[15]Hansen B E. Threshold Effects in Non-Dynamic Panels: Estimation, Testing, and Inference[J]. Journal of Econometrics, 1999, 93(2):345-368.

责任编辑王丽英

Nonlinear Effect of Financial Ecology Coupling on New Urbanization:An Empirical Study Based on Double Threshold Panel Data Model

LI Yuan-yuan, LI Rui-jing, JIN Hao

(School of Economics and Management, Hebei University of Technology, Tianjin 300130, China)

The construction of new urbanization financial ecological support system is a systematic project, which needs not only the diversified development of financial ecology, but also the improvement and promotion of financial ecological environment. Using balanced panel data of 30 provinces and cities in China from 2005 to 2014, this article studies the relationship between financial ecosystem coupling and the quality of new urbanization. The empirical results show that relationship between the financial ecosystem coupling and new urbanization is nonlinear, and that only if financial ecosystem coupling coordination degree reaches a certain level, can it plays a role to the promotion of the new urbanization. Besides, with the increase of the coupling coordination degree, the positive promotion effects increase significantly. Finally, corresponding policy recommendations are put forward for different regions that have financial ecological coupling degrees, in order to comprehensively enhance the support of financial ecology to the development of new urbanization.

financial ecosystem; new urbanization; coupled coordination degree; panel threshold model

1005-1007(2016)08-0036-9

2016-05-20

河北省社会科学规划基金项目(HB15YJ095);河北省社会科学规划基金项目(HB15YJ096)。

李媛媛,女,河北工业大学经济管理学院讲师,主要从事区域金融研究;李瑞晶,女,河北工业大学经济管理学院博士生,主要从事金融生态研究;金浩,男,河北工业大学经济管理学院教授,博士生导师,主要从事区域经济研究。

F832.7

A