2015年韩国造船业发展概述

2016-07-13中国船舶工业综合技术经济研究院晴渤海船舶重工有限责任公司王月婷中国船舶工业综合技术经济研究院

中国船舶工业综合技术经济研究院 阴 晴渤海船舶重工有限责任公司 王月婷中国船舶工业综合技术经济研究院 谢 予

2015年韩国造船业发展概述

中国船舶工业综合技术经济研究院 阴 晴

渤海船舶重工有限责任公司 王月婷

中国船舶工业综合技术经济研究院 谢 予

摘要:2015年韩国船企接单重心重返商船,新接订单规模重回全球第一。但在船市持续低迷背景下,船企经营业绩大幅下滑,三大造船企业陷入巨额亏损。在政府和金融机构的支持下,韩国造船业开始全面深度结构调整,同时积极制定政策措施应对海工风险。2016年韩国将加大政策支持和监管力度,推动船企落实结构调整措施,早日走出困境。随着手持海工订单集中交付期到来,三大船企仍有大幅亏损的可能,因此降低海工风险将成为韩国造船业的重要任务。

关键词:韩国;造船业;企业经营

一、2015年韩国造船业生产经营状况

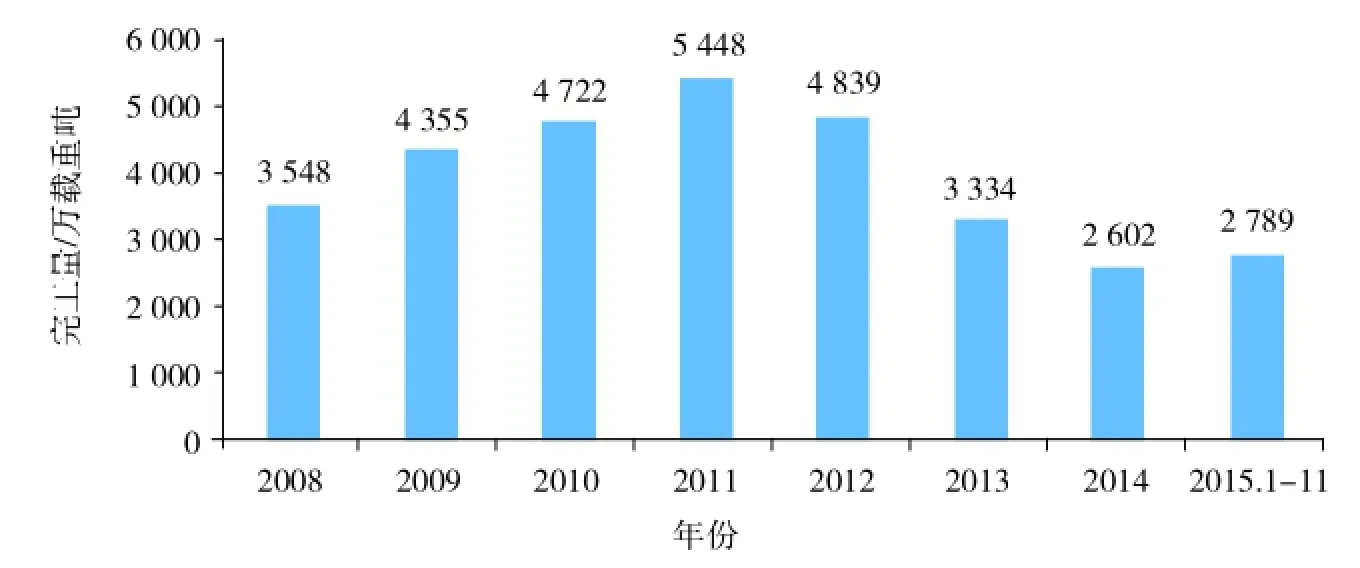

(一)造船完工量企稳回升

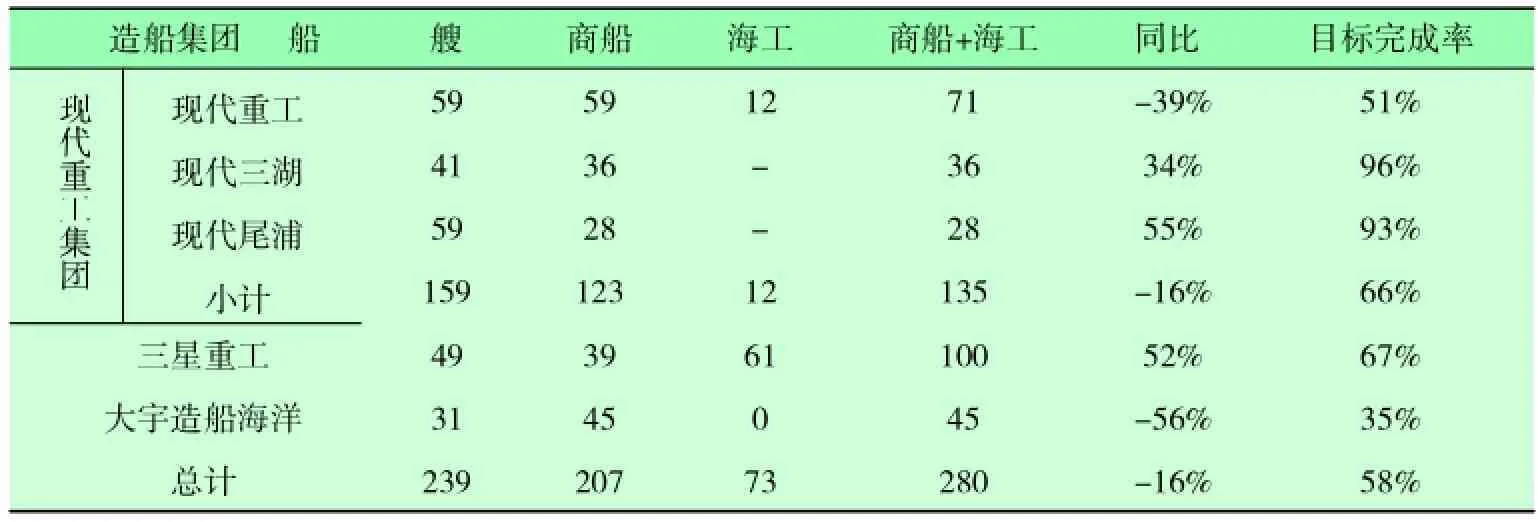

造船完工量出现小幅回升。2015年前11个月,韩国造船完工量为2 789万载重吨,同比增长14. 2%,结束了之前造船完工量“三连跌”的态势。金融危机后韩国造船完工量统计见图1。

图1 金融危机后韩国造船完工量统计

现代重工集团和三星重工同比出现增长,大宇造船海洋同比下降。2015年前11个月,现代重工集团造船完工量1 446.7万载重吨,同比增长22.4%,排名全球首位。三星重工同比增长11.2%,而大宇造船海洋同比下降23.4%。2015年1—11月韩国主要造船企业造船完工量统计见表1。

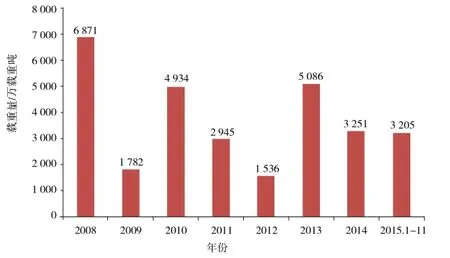

(二)新接订单量重夺世界第一

新接订单量全球第一,同比小幅增长。2015年前11个月,韩国新接订单3 205万载重吨,同比增加12%,全球市场份额达39%,居全球首位。金融危机后韩国新接订单量统计见图2。

表1 2015年1-11月韩国主要造船企业造船完工量统计

图2 金融危机后韩国新接订单量统计

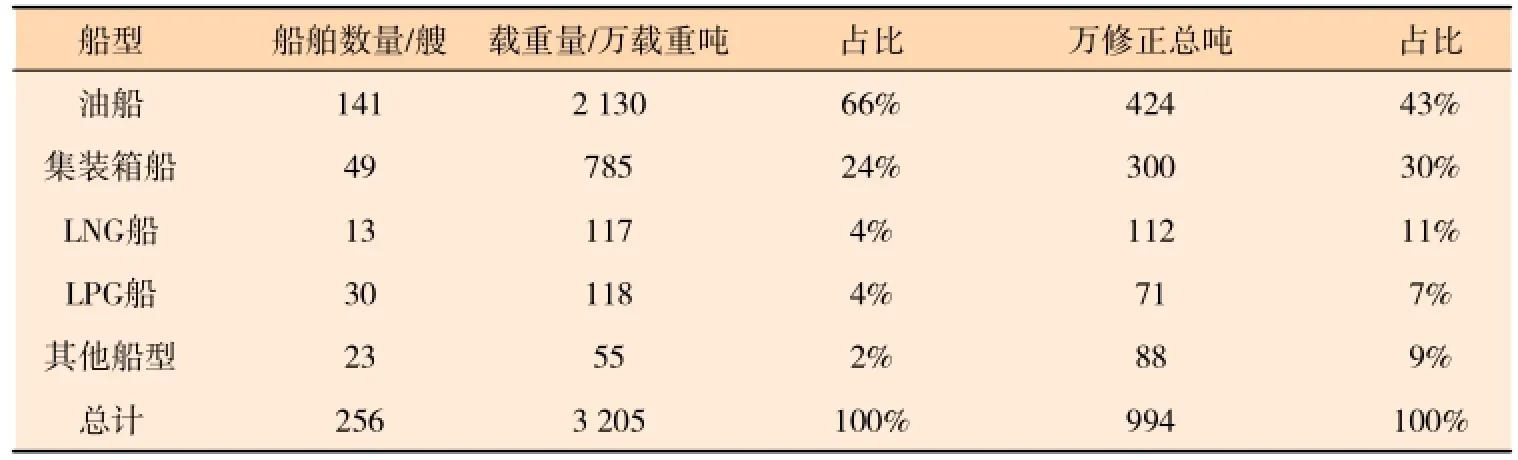

接单主要船型为油船和集装箱船。从承接船型看,油船2 130万载重吨,占接单总量的66%;其次是集装箱船785万载重吨,占24%。其中,现代重工集团承接LPG船全球市场份额超过五成。三星重工20 000 TEU以上集装箱船接单份额接近四成。韩国2015年1—11月新接订单结构组成见表2。

表2 韩国2015年1-11月新接订单结构

海工接单金额大幅下滑导致三大船企接单金额同比下降,接单目标难以完成。2015年1—11月,韩国三大造船集团承接船舶和海工订单合计280亿美元,同比下跌16%;现代重工集团旗下以船舶建造为主的现代三湖和现代尾浦完成全年接单目标难度不大,而现代重工商船接单金额与去年基本持平,目标完成率为70.1%,但海工接单金额同比下降79.1%,目标完成率仅为22.2%,海工业务拖累整个集团接单目标实现。大宇造船海洋尚未承接海工订单,接单目标完成率仅为35%。2015年1—11月韩国三大船企接单金额统计见表3。

表3 2015年1-11月韩国三大船企接单金额统计

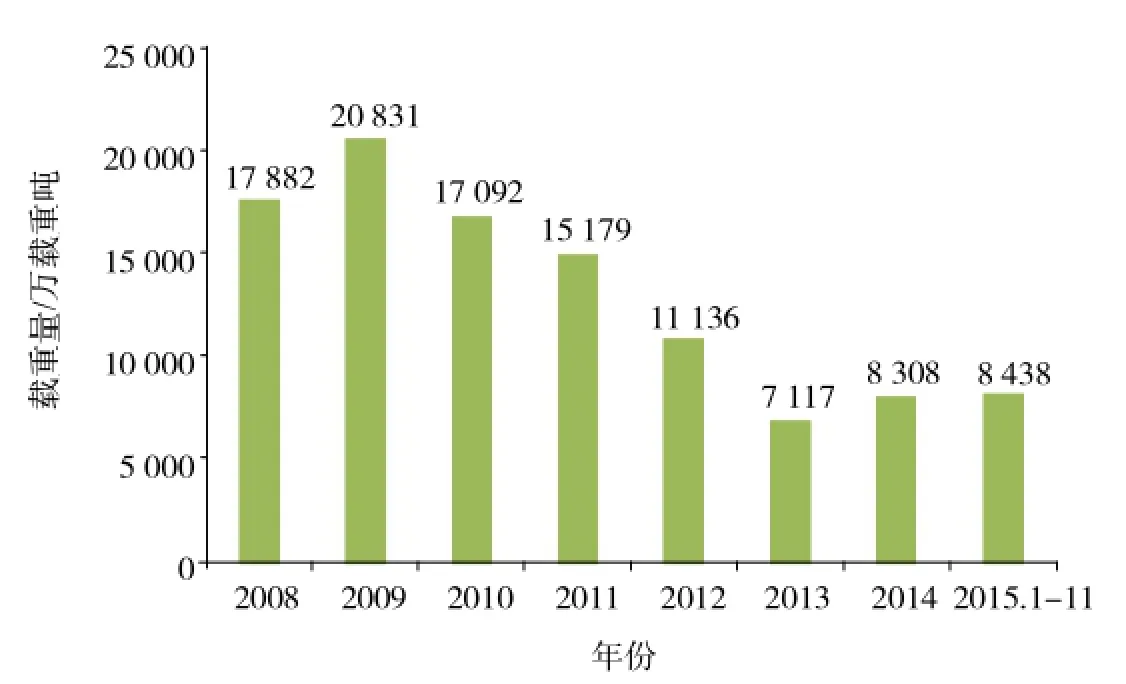

(三)手持订单稳步增长

手持订单排名全球第二,年末手持订单小幅回升。2015年11月末手持订单8 438万载重吨,较年初小幅增长1.5%;全球占比28.5%,排名全球第二位,但与中国1.3亿载重吨的手持订单量相比,还存在较大差距。金融危机后韩国手持订单量统计见图3。

图3 金融危机后韩国手持订单量统计

手持订单交付期集中在2016年和2017年。从手持订单交付期来看,2016年将交付4 255万载重吨,占手持订单的51%;2017年交付2 908万载重吨,占手持订单的35%。韩国2015年11月末手持订单交付期安排见表4。

表4 韩国2015年11月末手持订单交付期安排

(四)经济效益普遍大幅下滑

造船企业出现大面积亏损,三大船企亏损额创历史纪录。2015年,韩国造船企业亏损面大幅增加,前三季度,七家骨干造船企业中,有六家出现净亏损。三大船企同时出现巨额亏损,营业亏损合计超过60亿美元,这在三家企业成立之后尚属首次。其中,大宇造船海洋前三季度出现近40亿美元巨额亏损,经营陷入严重困难。三星重工营业收入下降三成,营业亏损1.5万亿韩元(约合13.8亿美元)。现代重工集团2014年营业亏损曾超过20亿美元,今年前三季度营业亏损1.0万亿韩元(约合9.2亿美元),亏损幅度减小。韩国主要造船企业2015年前三季度经营业绩见表5。

表5 韩国主要造船企业2015年前三季度经营业绩(合并报表)

二、2015年韩国造船业发展主要特点

(一)中型骨干船企和大型造船企业加大结构调整力度

金融危机后,韩国中小船企遭遇破产潮,自2011年开始,骨干中型企业陷入重组阶段。自2014年开始,三大造船集团出现巨额亏损,开始深度调整。目前,韩国三大船企和骨干中型船企均处于重组之中,行业发展面临的风险和困难加剧。

骨干中型企业进行结构再调整。韩国对骨干中型船企的支持方式出现变化,由通过债权银行提供融资方式变为金融机构与大型船企联手帮助骨干中型船企恢复正常经营。三星重工和韩国进出口银行达成对成东造船合作管理协议,三星重工负责销售、采购、生产、技术等业务,韩国进出口银行负责人事、金融等方面。对STX造船海洋的机构调整也将采取这种方式。除此之外,对骨干中型船企的规模和船型定位进行严格规定,避免与大型船企恶性竞争,打造分工明确的竞争格局。STX造船海洋最新的机构调整方案就是缩小造船规模,专注于建造油轮和LNG加油船。

对三大船企的结构调整是韩国造船业结构调整重点,也标志着韩国造船业进入全面改革调整深水区。针对历史上首次同时出现巨额亏损,三大船企采取了全面而深刻的调整。一是更换领导团队。现代重工和大宇造船海洋先后更换了董事长和CEO,并精简领导团队,辞退了一批中高级管理人员。二是进行大规模裁员。为压缩造船规模和应对资金紧张,三大造船企业将裁员5 000~6 000名造船工人。三是推进业务调整和组织机构“瘦身”。采取裁撤部分非主营业务、整合现有组织机构、撤销亏损业务部门等具体措施。四是出售资产。截至2015 年7月底,韩国三大造船企业负债总规模已超过50万亿韩元(约431.1亿美元),为了应对到期债务,防止资金链断裂,三大船企通过出售有形和无形资产获得现金。

(二)采取各种手段规避海工风险,弥补海工能力不足

海工延期、撤单频繁成为亏损主要原因。随着近几年来油价下行,海工装备需求萎缩,加之韩国海工接单比较激进,承接了很多首次建造海工项目,但自身在海工设计能力、海工人才、风险防控等方面存在短板,导致海工项目延期、撤单频繁。2015年以来,韩国有15座海工装备出现撤单、延期交付、更改船型等情况,给船厂带来巨大损失。其中,现代重工有2座半潜式钻井平台由于建造脱期遭到撤单;大宇造船海洋4艘半潜式钻井平台建造脱期,致使其亏损进一步增加;三星重工6艘钻井船分别出现撤单、推迟交付、更改订单问题,对企业造成不利影响。10月份,现代重工和三星重工在三季报公布前夕修改三季报业绩,因为客户临时通知取消海工船的建造合同。韩国造船企业2015年前三季度海工装备推迟交付及撤单情况见表6。

表6 韩国造船企业2015年前三季度海工装备推迟交付及撤单情况

加强海工项目风险管控。韩国船企针对出现设计变更、工期延误导致企业巨额亏损的问题,一方面,加强市场营销部门和设计建造部门的融合、统一管理,让设计人员在营销阶段就开始介入项目。现代重工整合下属企业的营销机构,实行统一营销,三星重工把基础设计人员整合到工程营销部门。另一方面,成立专门机构管控风险。三星重工新成立了综合项目管理部门,直接管控海工及其他大型项目。另外,船企还尝试改变海工签约方式以避免亏损。由之前韩国船企承担全部风险的EPC(设计、采购、安装)总包方式,转变为采用“生产成本+费用”(cost plus fee)计算造价的签约方式,船厂仅负责建造和设备安装,基本设计和配套设备采购由船东方负责,从而大大降低风险。

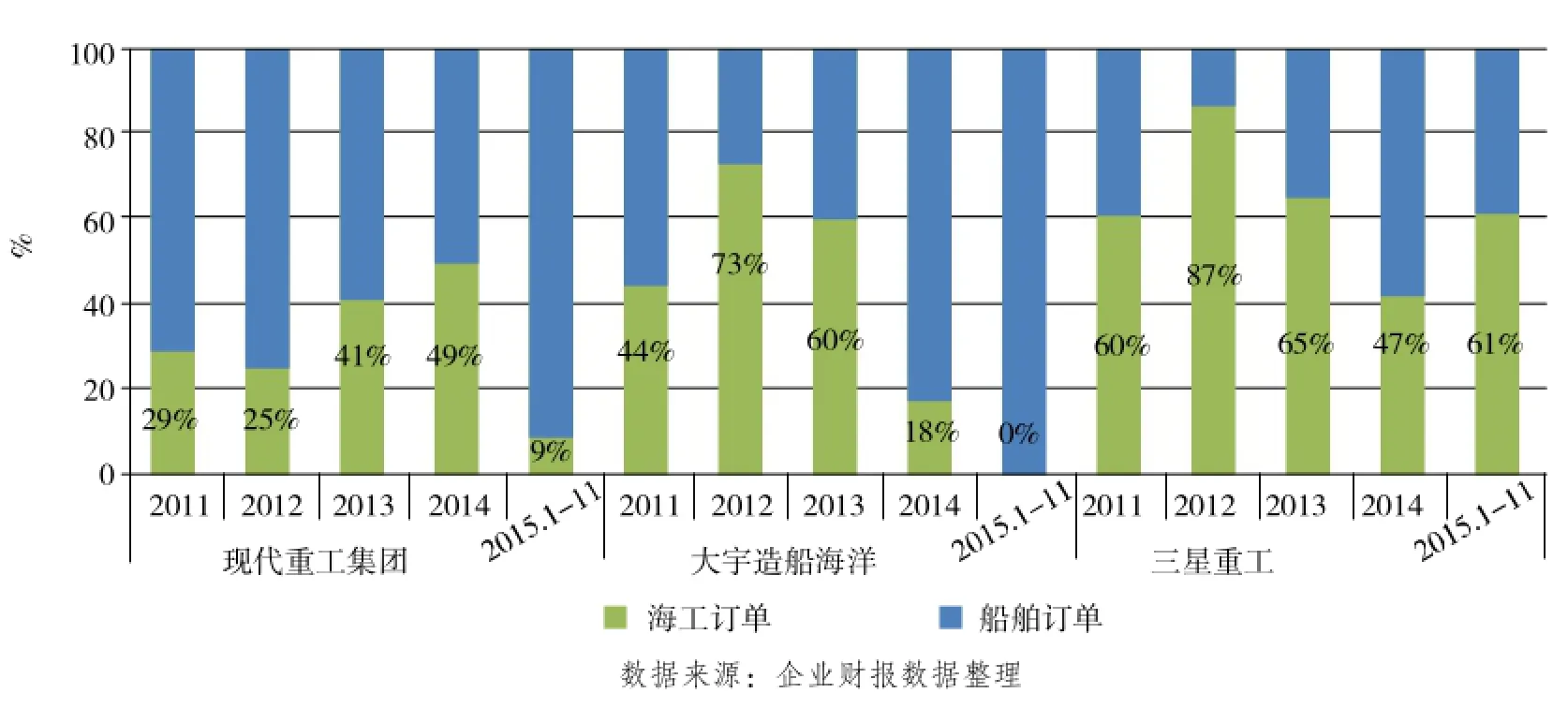

(三)调整接单策略,加大商船接单比重

新世纪初,韩国将海工装备产业作为发展重点,三大船企海工建造业务比重稳步上升。由于内外部风险不断累积,从2014年开始,三大造船企业先后出现海工建造亏损,影响了企业整体经营业绩。因此2015年之后,三大船企普遍调整接单策略,增加船舶接单比重,降低海工接单比重。现代重工集团和大宇造船海洋表现明显,2015年1—11月,现代重工集团商船订单比重上升至91%,大宇造船海洋尚未承接海工订单。从明年开始,大宇造船海洋将减少海工接单,目的是将海工船建造业务所占比例从50%以上缩减至不到40%。韩国三大造船企业2011—2015年11月海工订单比重见图4。

图4 韩国三大造船企业2011年—2015年11月海工订单比重

(四)加大研发投入,通过技术创新引领船舶产业发展

韩国船企非常重视研发,从2005年到2013年,主要造船企业研发投入呈每年递增态势,年均增幅达到28%,直到2014年研发投入才首次出现下降。2015年以来,韩国船企继续加大研发投入,发挥技术优势,确保在全球造船业的领先地位。

继续推动绿色船舶、LNG船和海工配套等领域新技术研发和应用。在绿色环保船型方面,研发出降低油耗的“Hi-FIN”节能装置和全球首艘燃汽轮机动力LNG船;在LNG船方面,继大宇造船海洋之后,现代重工和三星重工分别自主研发出了气体处理系统,并将首次实现装船。在海工配套设备研发方面,现代重工集团2015年初出台海工配套设备研发计划,用四年时间将海工主要配套设备国产化率从25%左右提高到54%左右。

重点加强大数据、智能船舶研发,抢占新一轮科技革命和产业变革的先发优势。在推动大数据技术在海运、港口、船舶等领域应用方面,大宇造船海洋自主研发“新船需求和预测平台”系统可以每天对1 000条以上航运数据进行跟踪、处理和分析,为船厂提供不同船型、不同航线的航运效率、运力供求状态等实时和预测信息。现代重工与国内研究机构合作开展“利用大数据防止海工装备建造延期研究项目”,推动建造工艺流程优化,每年预计节省约500万美元。在智能船舶方面,现代重工与埃森哲开展联合研发工作,并取得阶段性成果。

船企重视研发能力建设。6月,现代重工与韩国KT公司合作,在蔚山厂区内建设LTE高速网络,推进智能船厂建设。现代重工还与蔚山市政府联合成立“创意经济与创新中心”(UCCEI),重点对船舶海工、医疗自动化、3D打印等进行支持,推动包括海工配套设备研发计划在内等重点科研计划的开展。

(五)海外布局出现新调整

韩国造船企业在海外布局方面采取控制增量、优化存量的方式。增量方面,船厂海外投资计划取消。如三星重工在2014年曾计划于今年投资约10 000亿韩元(约合9.5亿美元),在印度尼西亚、越南或者马来西亚中选址新建造船厂,建造散货船、油轮以及中小型集装箱船。由于船市长期低迷加上企业自身出现大幅亏损,最终放弃该计划。存量方面,部分船企通过出售亏损海外子公司,优化海外生产企业建造船型等方式,适应船市变化和企业生产经营实际,取得显著效果。如由于位于罗马尼亚的造船厂连续多年出现亏损,大宇造船海洋计划对其造船规模进行缩减或将其出售。现代尾浦和三星重工抓住国际船舶市场产品结构调整时机,及时优化旗下海外造船厂接单结构。截至2015年11月底,现代越南承接6艘7.5万载重吨成品油船和3艘化学品船,三星重工宁波造船厂承接11艘5万载重吨级成品油船。韩进重工将超大型集装箱船建造转移到位于菲律宾的韩进苏比克船厂,后者前11月承接了5艘11 000 TEU大型集装箱船订单和3艘20 600 TEU超大型集装箱船订单。

(六)政府和金融机构加大对造船业支持,但态度更为谨慎

政府通过参与标准制定、加强产品认证、培养海工人才等措施,提升本国海工竞争力。10月,在韩国政府推动下,三大船企与美国船级社(ABS)、海工专业设计公司、大型石油公司等举行会议,目的是促进海工装备及其配套设备设计、建造流程等采用统一标准。同月,韩国船用设备联合会(KOMEA)与美国石油协会(API)签署合作备忘录,帮助韩国海工配套企业的产品获得后者更多产品认证。为解决海工专业人才不足问题,韩国造船和海工协会(KOSHIPA)牵头,韩国三大船企参与,共同成立了“造船海洋产业人才资源开发委员会”,制定并出台海工人才培养方案,KOSHIPA负责公共课程管理,三大船企负责专业人才培养。

金融机构帮助造船企业结构调整,但态度更为谨慎。为推动大宇造船海洋重组,11月初,债权银行提供4.2万亿韩元的资助,其中,韩国产业银行通过贷款及增资的方式提供2.6万亿韩元,韩国进出口银行将提供1.6万亿韩元。截至2015年11月,韩国政策性银行已向四家中型骨干船企提供了超过8.7万亿韩元(约合75.6亿美元),其中四成以“债转股”的形式给予支持。大量资金援助让韩国政策性银行背上了沉重包袱,坏账风险增加,引起了韩国政府重视。11月1日,韩国金融服务委员会公布要求包括韩国进出口银行、韩国产业银行和韩国中小企业银行在内的所有国有银行5年内逐步撤出在非金融企业的股份。部分金融机构已开始撤回对船企的资金支持,如韩国友利银行已经计划出售SPP造船。韩国金融机构对造船企业的资金支持情况见表7。

表7 韩国金融机构对造船企业的资金支持情况

三、2016年韩国造船业发展预测

对韩国造船业来说,2016年将是充满困难和挑战的一年。国际造船市场低迷态势仍将延续,国内造船企业正在经历全面深度调整,面临扭亏为盈的艰巨任务,海工建造短板短期难以消除,风险依然存在。预测2016年韩国造船业将重点推进以下三个方面工作:

是积极落实结构调整举措。2016年,韩国造船业仍将推进全面结构调整,重点是推进三大船企结构调整。船企提出应对措施,如拍卖资产,出售子公司,精简机构、裁员等调整措施,将在2016年获得实质性推进。一些尚未解决的问题很有可能得到解决。如大宇造船海洋将着眼于改善财务状况,继续推进“瘦身计划”,可能出售位于罗马尼亚的造船厂,STX造船海洋重组方案将会明确,可能被现代重工或大宇造船海洋接管。与此同时,政府、金融机构、行业协会等也将给予一定支持和监督,协助企业改善财务状况,早日走出困境。

应对海工建造可能出现的亏损。目前,三大船企手持海工订单规模相当可观,11月末,现代重工、大宇造船海洋和三星重工手持海工订单金额分别为210.3亿美元、201.2亿美元和243.0亿美元。2016年是海工订单集中交付期,遭遇建造脱期、船东撤单或者延期交付等经营风险的可能性较大,或对企业经营业绩出现较大影响。为了稳定业绩,尽力降低亏损,争取扭亏为盈,三大船企将重点针对海工建造风险采取相应的应对措施。

调整接单策略,加强订单价格管理。凭借三大船企支撑,韩国造船业仍将保持较大体量,高附加值商船依然是其接单重点。但根据国际船市预期和韩国船企实际情况,三大船企2016年将调低年度接单目标,估计三家企业接单目标都将定在100亿美元左右。同时,韩国将加强对订单价格管控,防止船市低迷和过度竞争导致低价接单。韩国政府已明确提出在三大船企自律基础上,组成监督评审机构管控接单价格,如该机构认为订单无获利空间,银行和金融机构将会拒绝提供船舶融资支援和担保。各船企也将成立专门订单造价评估审议机构,要确保每份订单都要获利,无获利订单可能将被一律放弃。

DOI:10.16176/j.cnki.21-1284.2016.05.001

作者简介:阴晴(1983—),男,硕士,工程师,E-mail:yinqing16@163.com