货币政策对商业银行流动性的影响:实证检验及政策含义

2012-09-21王晓枫吴足红高顺芝

王晓枫,吴足红,高顺芝

(东北财经大学 金融学院,辽宁 大连 116025)

一、引 言

近年来,国内外经济形势复杂多变。全球经济持续复苏,但各经济体复苏不均衡,主要发达国家依然面临资本流入及通货膨胀的压力。中国经济运行态势虽然总体良好,但不稳定、不确定因素仍然较多。特别是随着欧债危机进一步恶化,欧美国家持续实施量化的宽松政策,全球主要经济体央行也在联手向市场注入流动性,国内流动性形势又将面临更加严峻的考验。为了应对危机对我国社会流动性产生的冲击,我国央行几乎动用了所有可能动用的政策手段来进行干预,操作次数越来越频繁、力度越来越大,但同样引人注目的是,央行政策调控目标的难度似乎也越来越大。

在流动性研究的文献中,自Ferguson(2005)提出将流动性划分为宏观流动性、银行流动性和市场流动性[1]三个层次以来,构建基于微观基础的宏观流动性管理研究逐渐成为前沿。由于中央银行流动性管理是宏观流动性的基础,而中央银行流动性管理的基础又是银行体系流动性,因而中央银行货币政策与银行体系流动性冲击的相互影响是宏观流动性研究的重要方向。相关的研究也很多,但其中研究流动性过剩问题的较多,缺乏对流动性变化影响的研究;关注存款准备金率调整对货币供应量的直接影响[2]的较多,对利率调整、公开市场操作等政策因素所引起的银行资产-负债结构变化及其导致的“流动性乘数”效应研究不够,从而导致无法系统、客观评估货币政策实施的效果。基于此,本文依据2004年1月到2011年12月的样本数据,利用向量自回归(VAR)模型和脉冲响应函数的计量分析手段,实证考察中央银行货币政策与商业银行流动性的相互关系,分析不同的货币政策对商业银行流动性影响的差异。该问题的研究对于中央银行正确把握金融危机下货币政策干预措施对银行体系流动性作用的内在机理,在保持货币政策连续性和稳定性的同时,提高货币政策的针对性、灵活性具有重要的理论和实践意义。

二、实证分析

1.变量选择

出于数据可获得性和准确性的考虑,本文的样本包括了从2004年1月到2011年12月的月度数据。其中商业银行流动性采用的指标是超额存款准备金率(CZBJ),计算公式为“超额存款准备金率=金融性公司在中央银行的存款/被纳入广义货币的存款-法定存款准备金率”[3];中央银行法定存款准备金率(ZBJ)的变量指标选取当月月末大型金融机构正在执行的法定存款准备金率;中央银行发行中央银行票据指标采用的是中央银行资产负债表中的中央银行发行债券(FZ);中央银行在公开市场上买卖国债的变量指标采用的是中央银行资产负债表中的对政府债权(GZ)。本文数据来源于中国人民银行网站、新浪财经网站、Wind金融数据库和Reset数据库。

2.基本数据分析

首先根据公式计算得到2004-01—2011-12这段时间商业银行的超额存款准备金率,见图1。从图1可以看出,自2004年起,我国超额存款准备金率不断下降,并在2011年6月达到最低值后才有所上升,这表明这段时间商业银行流动性水平整体呈不断下降趋势。

图1 超额存款准备金率变化趋势

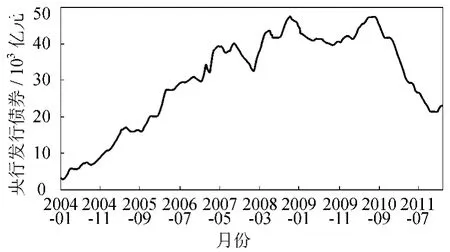

图2 表示的是2004-01—2011-12期间中国人民银行资产负债表中发行债券数额的变化情况。从图2可以看出,央行发行债券数额从2004年1月到2008年10月不断增加,在2008年11月到2009年9月发行量有所下降,但之后又开始增加,至2010年7月达到最高值后开始出现下降。

图2 央行发行债券变化趋势

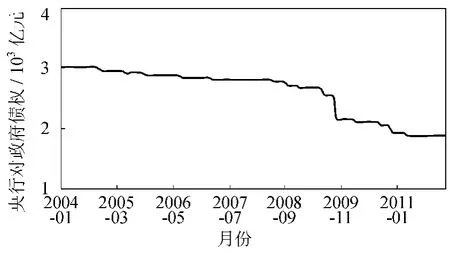

考虑到2007年下半年为了冲销外汇占款,我国政府发行了大量的特种国债,造成了数据的突变,本文对中央银行增持特种国债进行了剔除处理,从而让数据更加合理地反映中央银行买卖国债的冲销干预操作。央行对政府债权的变化趋势见图3。从图3可以看出,自2007年中央银行对政府债权的数值处于平稳下降,2009年下降趋势比较明显,且幅度较大,说明央行2009年之后开始更多地运用卖出国债的冲销干预措施。

图3 央行对政府债权的变化趋势

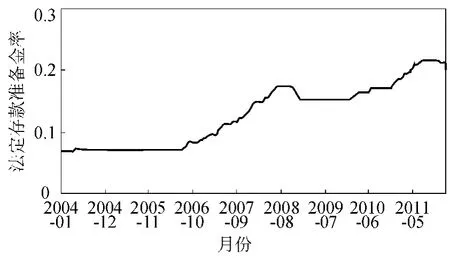

图4 表示的是2004-01—2011-12期间中央银行规定的大型金融机构的法定存款准备金率水平,这段时间我国的法定存款准备金率从总体上看呈上升趋势。

图4 法定存款准备金率变化趋势

3.中央银行货币政策干预对商业银行流动性影响的实证检验

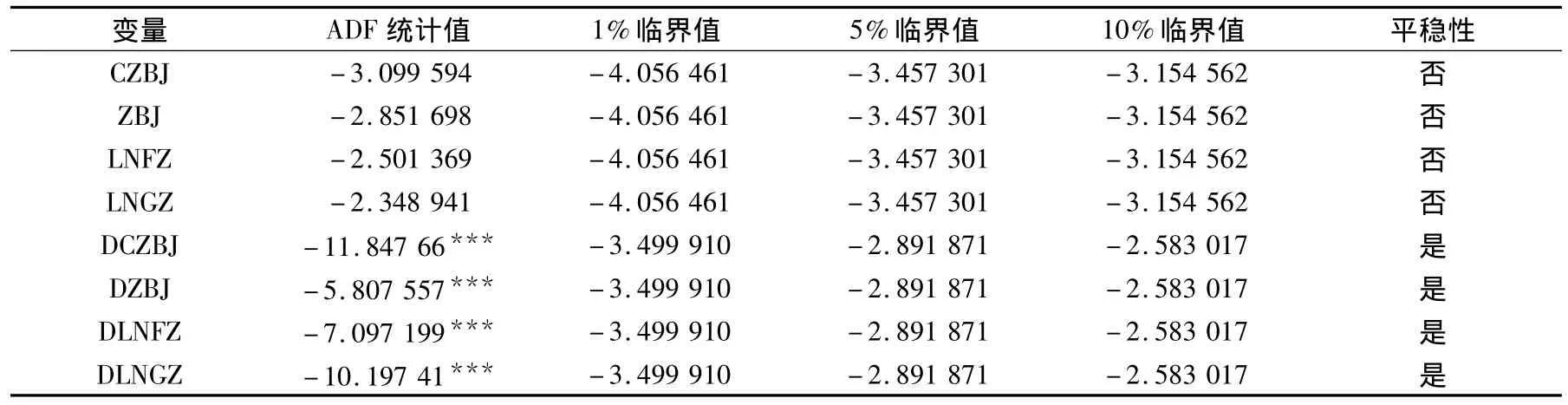

(1)单位根检验。首先对各个时间序列变量进行平稳性检验。本文采用ADF检验,由上文数据分析可知,CZBJ、ZBJ与FZ、GZ的数量级差别很大,为了避免由此产生的误差,对FZ、GZ进行取对数[4],表示为LNFZ和LNGZ。各个变量的检验结果如表1所示。

表1 各变量的单位根检验结果

由表1可知,CZBJ、ZBJ、LNFZ 与 LNGZ四个变量都存在单位根,不是平稳数列。继续对 CZBJ、ZBJ、LNFZ和LNGZ四个变量进行一阶差分,结果发现它们都在1%的显著水平下拒绝原假设,不存在单位根,都是平稳的,由此可以得出 CZBJ、ZBJ、LNFZ和LNGZ都是一阶单整数列I(1)。由于同阶单整数列可以进行协整检验,接下来对这四个变量进行协整检验。

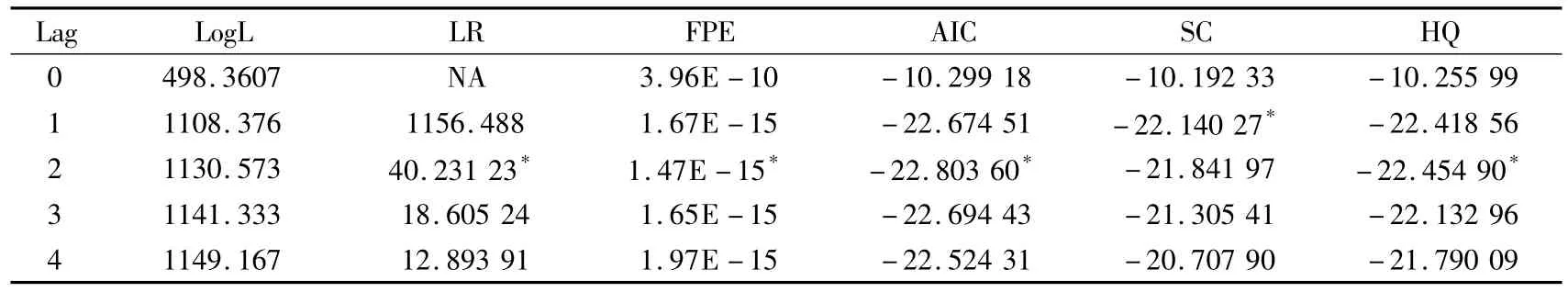

(2)协整检验。本文运用Johensen协整检验方法对各个变量进行协整检验。Johensen协整检验方法是基于VAR模型的检验方法,在检验之前,需确定VAR模型形式和最优滞后阶数。本文选择无约束的VAR模型,并根据滞后长度准则中的相关统计值来确定VAR模型最合适的滞后阶数,也以此来确定协整检验分析中的滞后阶数。表2为滞后长度准则中的相关统计值。

表2 VAR模型估计结果相关统计值

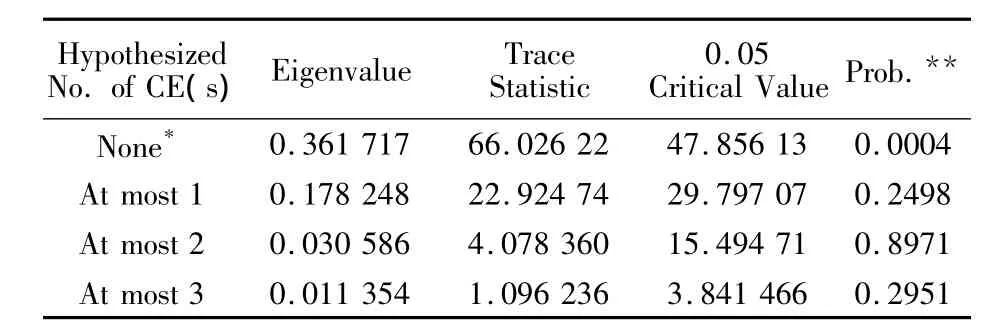

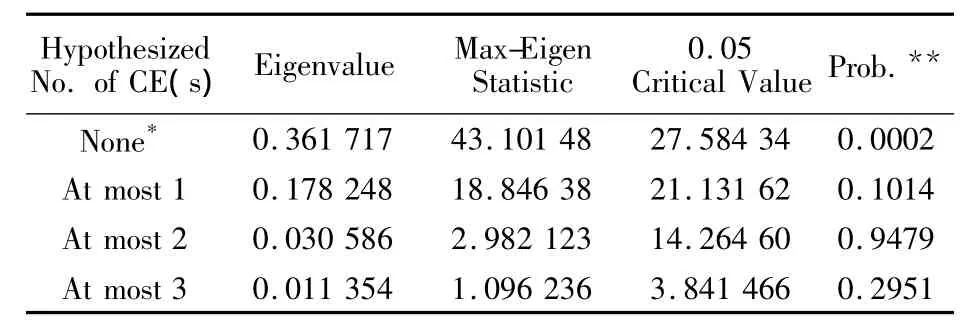

由表2可知,AIC的最小值是-22.803 60,对应的阶数是2阶,而SC的最小值是-22.140 27,对应的阶数是1阶,AIC判断准则和SC判断准则出现了矛盾,此时要依据LR、FPE和HQ的统计值。这三者选择的最优滞后阶数都是2阶,所以VAR模型的最佳滞后阶数为2阶。根据协整检验的最佳滞后阶数比VAR模型的最佳滞后阶数少一阶的原理,接下来的协整检验的最佳滞后阶数为1阶。对CZBJ、ZBJ、LNFZ和LNGZ做基于VAR的协整检验,结果见表3、表 4。

表3 Johensen协整秩检验(迹)

表4 Johensen协整秩检验(最大特征值)

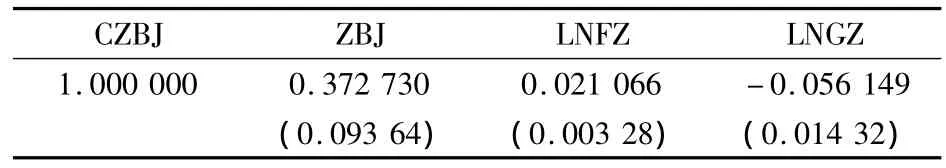

由表3、表4可见,迹统计量和最大特征值统计量的实际值均大于5%的显著水平下的临界值,即无论是迹统计量还是最大特征值统计量都拒绝不存在协整关系(None)的零假设,这说明了CZBJ、ZBJ、LNFZ和LNGZ之间存在一个协整关系,即超额存款准备金率、法定存款准备金率、中央银行发行中央银行票据和央行买卖国债之间存在着长期稳定的关系。标准化后的协整系数如表5所示。

表5 标准化后的协整系数表

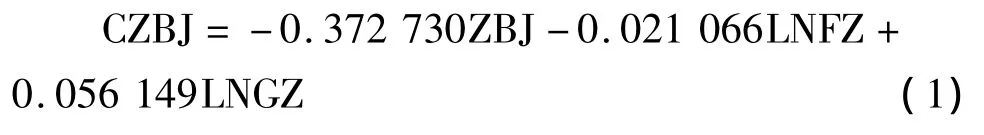

由表5可以得到如下协整关系式:

从式(1)可以看出法定存款准备金率、发行债券与超额存款准备金率成负向协整关系,中央银行对政府的债权与超额存款准备金率成正向协整关系。这一结论与货币政策与流动性关系的基本理论是一致的。式(1)中ZBJ的系数为-0.372 730,表明法定存款准备金率提高一个百分点,超额存款准备金率下降0.372 730个百分点。而发行中央银行票据和买卖国债作为影响超额存款准备金率的自变量,系数分别为 -0.021 066 和0.056 149,明显小于法定存款准备金率对超额存款准备金率的影响。换句话说,中央银行实行的这三种干预措施对商业银行流动性都有影响,但影响程度不同。调整法定存款准备金率的干预措施对商业银行流动性影响最强;而发行中央银行票据和买卖国债的干预措施对商业银行流动性的影响相对弱些,其中发行中央银行票据对商业银行流动性的影响最弱。

这三种干预措施对商业银行流动性的影响程度之所以不同,是因为中央银行上调法定存款准备金率会直接冻结商业银行的资金[5],冲击商业银行流动性,所以对商业银行流动性的影响就强。而中央银行采取向商业银行发行票据或者卖出国债的干预手段时,由于中央银行票据和国债本身就具有很强的流动性,对于商业银行而言,失去的是流动性最强的货币资金,但获得的却是流动性较强的票据或者是国债,这样就抵消了一大部分央行干预对商业银行流动性的影响,所以中央银行在公开市场上发行中央银行票据和买卖国债的干预手段对商业银行流动性的影响就相对小一些。

(3)格兰杰因果检验。尽管 CZBJ、ZBJ、LNFZ和LNGZ是非平稳数列,但是它们之间存在协整关系,根据格兰杰检验的原理,可以对这四个变量进行格兰杰检验,检验结果如表6所示。

表6 格兰杰检验结果

格兰杰检验结果表明,在1%的显著水平下拒绝了法定存款准备金率、发行中央银行票据不是超额存款准备金率的格兰杰原因的原假设,即在99%的置信水平下调整法定存款准备金率、发行中央银行票据是超额存款准备金率变化的格兰杰原因,表明央行采用调整法定存款准备金率、发行票据的干预措施会对商业银行的流动性产生影响;同样,在5%的显著水平下拒绝了中央银行对政府债权不是超额存款准备金率的格兰杰原因的原假设,即在95%的置信水平下中央银行买卖国债是超额存款准备金率变动的格兰杰原因,说明了中央银行在公开市场上买卖国债也会影响商业银行的流动性。另外,还可以看出,超额存款准备金率也是调整存款准备金率、发行中央银行票据和买卖国债的格兰杰原因,也就是说中央银行货币政策干预与商业银行流动性互为因果关系。这种互为因果关系不仅说明了中央银行货币政策对商业银行流动性的干预作用,也说明了不同的流动性状况对货币政策发挥作用的力度不同。

(4)脉冲响应函数分析。由于前面建立的VAR模型全部根的倒数值都在圆内,因此该VAR模型是稳定的[6],基于此可以做脉冲响应函数分析。本文利用一个标准差大小分别冲击ZBJ、LNFZ和LNGZ三个变量,得到CZBJ对于三个变量的脉冲响应函数图,如图5所示。其中实线表示由脉冲响应值连成的曲线,代表了CZBJ对冲击的反应,虚线表示正负两倍标准差偏离带[7]。

图5 脉冲响应函数

从图5中可以看出,三个变量中,ZBJ对CZBJ的影响最大,LNFZ次之,LNGZ对CZBJ的影响最小,这个结论与前面所做的协整检验的结果是一致的。说明法定存款准备金率对商业银行流动性影响最大,也正因为如此,法定存款准备金率成为我国央行应对危机后我国流动性所发生的异常变化首选的政策操作手段。还可以看出,在本期给ZBJ一个正的冲击后,CZBJ对ZBJ产生负向的影响,这种影响在前几期不断增强,并在第四期左右稳定地持续下去。而在本期给LNGZ一个正向的冲击后,CZBJ对LNGZ产生正向的影响,这种影响在前两期起伏较大,之后呈稳定持续状态。同样在本期给LNFZ一个正向的冲击,CZBJ对LNFZ产生负向的影响,这种影响也是在前两期比较剧烈,但是到了第二期之后这种影响开始逐渐减小。这一方面可以说明提高(或降低)法定存款准备金率可以有效缓解流动性过剩(或不足)的问题,发行央行票据也可以起到降低流动性的作用,而央行对政府的债权增加,等于向市场投放货币,会增加流动性,这个结论和理论上是完全一致的。同时,通过比较CZBJ在给上述三个变量正向冲击后前四期的反应还可以看出,ZBJ相对于LNFZ和LNGZ两个变量,其对CZBJ影响的时间要长,可以达到约4个月,而LNFZ和LNGZ两个变量的影响相对较短,大概有2个月时间。说明相对央行发行票据和购买国债,法定存款准备金率对商业银行流动性的影响会持续比较久,主要是因为目前无论是发行央行票据还是买卖国债,均以短期为主,而自1984年我国建立法定存款准备金制度以来,无论其如何变化,我国商业银行就一直按规定比率办理缴存,其影响是一直存在的。另外,由脉冲响应函数图还可看出,CZBJ对ZBJ、LNFZ和LNGZ三种变量在前四期中反应比较强烈,其中LNFZ的短期冲击比较大,但长期影响比较小,这说明发行中央银行票据的冲销干预措施对商业银行的流动性短期影响显著,但是长期影响比较小。分析其原因,主要是因为中央银行发行中央银行票据的规模比较大,而且大多是短期的,所以在短期内对商业银行的流动性冲击比较大,但随着到期收回,其影响逐渐减小。购买国债对商业银行流动性的影响相对较小,但持续时间较长,长期影响比较稳定,其原因主要是目前我国的国债规模有限,以此作为操作工具的力度和频率都不是很大,所以对商业银行流动性的影响较小,但由于国债主要是长期国债,因此其影响持续时间较长。

三、结论及启示

本文通过实证分析,对法定存款准备金率、发行中央银行票据和买卖国债的三项政策工具对商业银行流动性干预的效果进行了研究,得出如下结论:

(1)中央银行货币政策干预可以对商业银行流动性产生影响。脉冲响应函数分析表明,提高(或降低)法定存款准备金率可以有效缓解流动性过剩(或不足)的问题,发行央行票据也可以起到降低流动性的作用,而央行对政府的债权增加会增加流动性。

(2)中央银行货币政策与商业银行的流动性互为因果关系。格兰杰检验结果表明,调整法定存款准备金率、发行央行票据及购买政府债权都是超额存款准备金率变化的格兰杰原因,同时,超额存款准备金率也是调整存款准备金率、发行央行票据和买卖国债的格兰杰原因,也就是说中央银行货币政策干预与商业银行流动性互为因果关系。这种互为因果关系不仅说明了当银行体系流动性出现过剩时,中央银行可以通过调整法定存款准备金率、发行央行票据或购买国债,来缓解流动性过剩的局面,而且说明商业银行流动性冲击也会反作用于中央银行货币政策,从而对其有效性产生影响。因而,中央银行应该根据流动性变化的不同状况,有针对性地、灵活地实施政策干预,以提高货币政策的有效性。

(3)不同的货币政策对商业银行流动性的影响是不同的。协整检验结果及脉冲响应函数图都反映出,上述三项政策工具中,法定存款准备金率对商业银行流动性的影响效果最强,持续性也较长;发行央行票据对商业银行流动性的影响在短期内最为显著;购买国债对商业银行流动性的影响相对较小,但长期影响比较稳定。理论上存款准备金率对货币乘数的影响力最强,直接引起货币供应量变化,一直被视为“猛药”而慎用[8],因为一旦把握不好,会造成负面冲击,不利于流动性水平的稳定,因此,存款准备金率政策往往是作为货币的一种自动稳定机制,而不宜轻易作为中央银行进行日常调控的工具。由此看来,实证检验结果和理论分析完全一致。所以在应对流动性变化时,中央银行应该根据流动性冲击的大小、持续的时间合理地搭配货币政策工具组合,在保持货币政策连续性和稳定性的同时,提高货币政策的灵活性和有效性。

[1]FERGUSON W.Asset prices and monetary liquidity[EB/OL].(2005-05-27)[2011-02-19].http://www.federalreserve.gov/boarddocs/speeches/2005/20050527/de fault.htm.

[2]马迪思.我国法定存款准备金率对货币供应量的效应分析[D].武汉:华中科技大学,2009:1-7.

[3]王国刚.中国银行体系中资金过剩的效应分析——二论资金流动性过剩[J].财贸经济,2008(6):5-15.

[4]魏晓琴,古小华.我国中央银行票据和法定存款准备金政策冲销有效性的实证研究[J].金融理论与实践,2010(10):35-39.

[5]汪 昊.央行和商业银行视角下存款准备金率的分析[J].上海经济研究,2011(9):121 -132.

[6]张晓峒.Eviews使用指南与案例[M].北京:机械工业出版社,2007:116-117.

[7]高铁梅.计量经济分析方法与建模:Eviews应用及实例[M].北京:清华大学出版社,2006:266-268.

[8]夏德仁,李念斋.货币银行学[M].2版.北京:中国金融出版社,2005:238-239.