管理者行为、董事多样性与非效率投资

2022-05-18侯巧铭石一涵金楚涵

侯巧铭 石一涵 金楚涵

【摘 要】 文章通过非执行董事、非大陆地区董事和女性董事三个指标考察董事多样性在管理者行为对非效率投资影响中的调节作用,进一步检验生命周期不同阶段下董事多样性对管理者行为引发的非效率投资治理作用的差异性。选取2016—2018年A股上市公司数据进行实证检验,结果表明:成长期,女性董事会缓解管理者过度自信带来的非效率投资;成熟期,非执行董事会缓解管理者代理行为引发的非效率投资,女性董事和非大陆地区董事会缓解管理者过度自信引致的非效率投资;衰退期,非执行董事会缓解管理者代理行为带来的非效率投资。研究从企业生命周期视角探讨了董事多样性的投资效率动态治理作用,对缓解非效率投资,动态调整公司治理结构具有重要的实践指导意义。

【关键词】 管理者行为; 非效率投资; 董事多样性; 企业生命周期

【中图分类号】 F812.5 【文献标识码】 A 【文章编号】 1004-5937(2022)09-0089-09

一、引言

投资在经济增长中发挥的作用不言而喻,企业的高效率投资会对公司的价值创造和国家经济高质量发展做出重要的贡献,但这种有效投资基本在“完美市场”的条件下才可能实现。由于种种原因,上市公司的非效率投资现象广泛存在。非效率投资通常是指管理者在投资决策中脱离了企业价值最大化目标而发生的投资行为,其会给企业造成不可预估的经济损失。基于管理者行为的角度,学者们在“理性人假设”基础上研究代理行为对非效率投资的影响[1],也有学者基于行为金融学研究管理者过度自信对非效率投资的影响[2],均取得了丰硕的成果。

为了规范管理者行为,实现投资的高效化和科学化,建立完善有效的公司治理机制受到企业的关注和重视。其中董事会治理对管理者做出的投资决策发挥着监管和激励作用,众多学者从董事会规模、女性董事等方面探讨了董事会特征对非效率投资的治理作用[3]。随着研究的不断深入,董事的国籍和职能引起了学者的关注。本文在相关研究的基础上,以董事会成员因自身特征不同而形成的董事會多样性为切入点,研究其对管理者行为与非效率投资关系之间的调节影响。

现有文献中关于董事多样性对非效率投资的影响多数停留在静态层面,鲜有文献探讨动态变化下公司治理机制发挥作用的差异性,与管理者行为引发的非效率投资相结合进行研究的文献更是少见。因此,本文从企业生命周期出发,将管理者行为、董事多样性与非效率投资三者结合起来,验证董事多样性在不同周期阶段下调节作用的差异性,旨在为企业动态调整董事会多样性以满足企业发展的需要以及促进企业投资效率的提升提供理论依据和经验证据。

本研究的主要贡献在于:(1)从新的角度选取董事会治理指标。具体以非执行董事、非大陆地区董事和女性董事体现董事多样性特征,利于多角度展示公司治理能力的差异性,使企业能够制定出适合其持续发展的治理机制。(2)从企业生命周期动态视角研究董事多样性调节作用的差异性。本文扩展了董事会治理作用的静态研究结果,为企业动态调整公司治理结构提供重要的理论依据和数据支撑。

二、文献回顾与理论分析

(一)企业生命周期下管理者行为对非效率投资的影响

对于非效率投资的成因,学者们基于管理者行为展开了研究,结果表明管理者过度自信和代理行为都会导致非效率投资。在广泛静态研究的基础上,学者们尝试从生命周期动态视角剖析非效率投资的管理者行为诱因。具体而言,成长期,李云鹤等[4]发现职业经理人刚被公司引入负责日常经营活动,代理问题并不明显;Gervais et al.[5]认为管理者将初创期的成功经营归功于自己的能力,极易过度自信。成熟期,谢佩洪等[6]指出代理行为开始凸显,所有者对经理人的监督变得困难,管理者的学习行为使得过度自信水平稍有下降但仍存在。衰退期,魏群[7]认为管理者出于既得利益和职业防御的考虑会造成非效率投资,但基于未来的不良预期和自身学习,管理者过度自信水平最低[8]。综上讨论,生命周期不同阶段,管理者行为存在动态变化,且管理者行为达到一定程度时会导致非效率投资。据此提出假设1。

H1:管理者代理行为和管理者过度自信均会导致非效率投资。

H1a:成长期,非效率投资的诱因主要是管理者过度自信。

H1b:成熟期,非效率投资的诱因是管理者过度自信和代理行为。

H1c:衰退期,非效率投资的诱因主要是管理者代理行为。

(二)董事多样性的静态调节作用分析

作为企业的核心机构,高效合理的董事会可以行使监督经理人的职能。董事会成员多样性正成为董事会治理的热点,其涉及职位、国籍、性别等多个视角,几乎每个公司治理准则都会对此明确规定。

根据董事会成员职位的多样性,上市公司的董事可分为执行董事、独立董事和非执行董事。陆正飞等[9]指出,非执行董事是指除独立董事以外的,在被委派的公司内不担任任何具体职务,也不负责公司日常经营管理的董事。祝继高等[10]认为管理者会因为非执行董事的存在,规范自己的行为。桂荷发等[11]提出非执行董事并不是在被委派单位领取薪酬,其监督行为更具备意愿性和独立性,即非执行董事更勇于对管理者代理行为造成的非效率投资提出异议。因此,非执行董事在管理者侵害股东利益方面履行监督制约的职责。而非执行董事的监督职责不能对管理者与所有者利益一致前提下的管理者过度自信与非效率投资关系起到有效的治理作用。

根据董事会成员国籍的多样性,上市公司的董事可分为大陆地区董事和非大陆地区董事。Bloom et al.[12]认为,非大陆地区董事的海外工作经历可以为企业管理提供参考。Pfeffer[13]研究发现非大陆地区董事的社会网络比其他董事要广泛,其意见对管理者的战略规划、经营决策等有着不同于大陆董事的贡献。张琛等[14]认为非大陆地区董事的成长环境与中国的“人情社会”有所不同,能够跳出本土董事的圈子来思考问题,即当过度自信的管理者做出的投资决策不利于公司发展时,非大陆地区董事的经验和意见会起到很好的校正作用,提高投资效率。但非大陆地区董事不熟悉任职公司所在地的监管环境、治理标准以及获取信息的渠道有限,这也导致了其对经理人的代理行为不能达到良好的治理效果。

现阶段,根据董事会成员性别的多样性,我国董事会人员构成中男性董事居多,但女性董事的作用不可忽视。金智等[15]认为女性董事会因其与男性性格特征、行为特点上的差异在投资决策时有一定的风险规避倾向,做投资决定时会听取多方意见,避免盲目投资。孙亮等[16]发现女性董事不会因其过度谨慎损害到公司正常投资经营,更多的是由于风险预先感知能力来发挥治理作用。综上,女性董事因其独特的心理和性格特征调和了管理者过度自信与非效率投资的关系。而对于经理人为追求私利导致的非效率投资,还需独立性强的、能够对管理者实施强有力监督的董事来进行规范。因此,适当提高女性董事比例,会对管理者过度自信引发的非效率投资问题起到良好的调节作用。据此提出假设2。

H2:董事多样性会缓解管理者行为导致的非效率投资。

H2a:非执行董事会缓解管理者代理行为导致的非效率投资。

H2b:非大陆地区董事会缓解管理者过度自信导致的非效率投资。

H2c:女性董事会缓解管理者过度自信导致的非效率投资。

(三)企业生命周期视角下董事多样性动态调节作用的差异性分析

每个生命周期阶段的企业组织结构和经营状况不同,董事多样性的治理效果也必定存在差异。本文将讨论成长期、成熟期和衰退期的董事多样性在管理者行为对非效率投资影响的动态调节作用,以期为提高投资效率提供理论依据和现实参考。

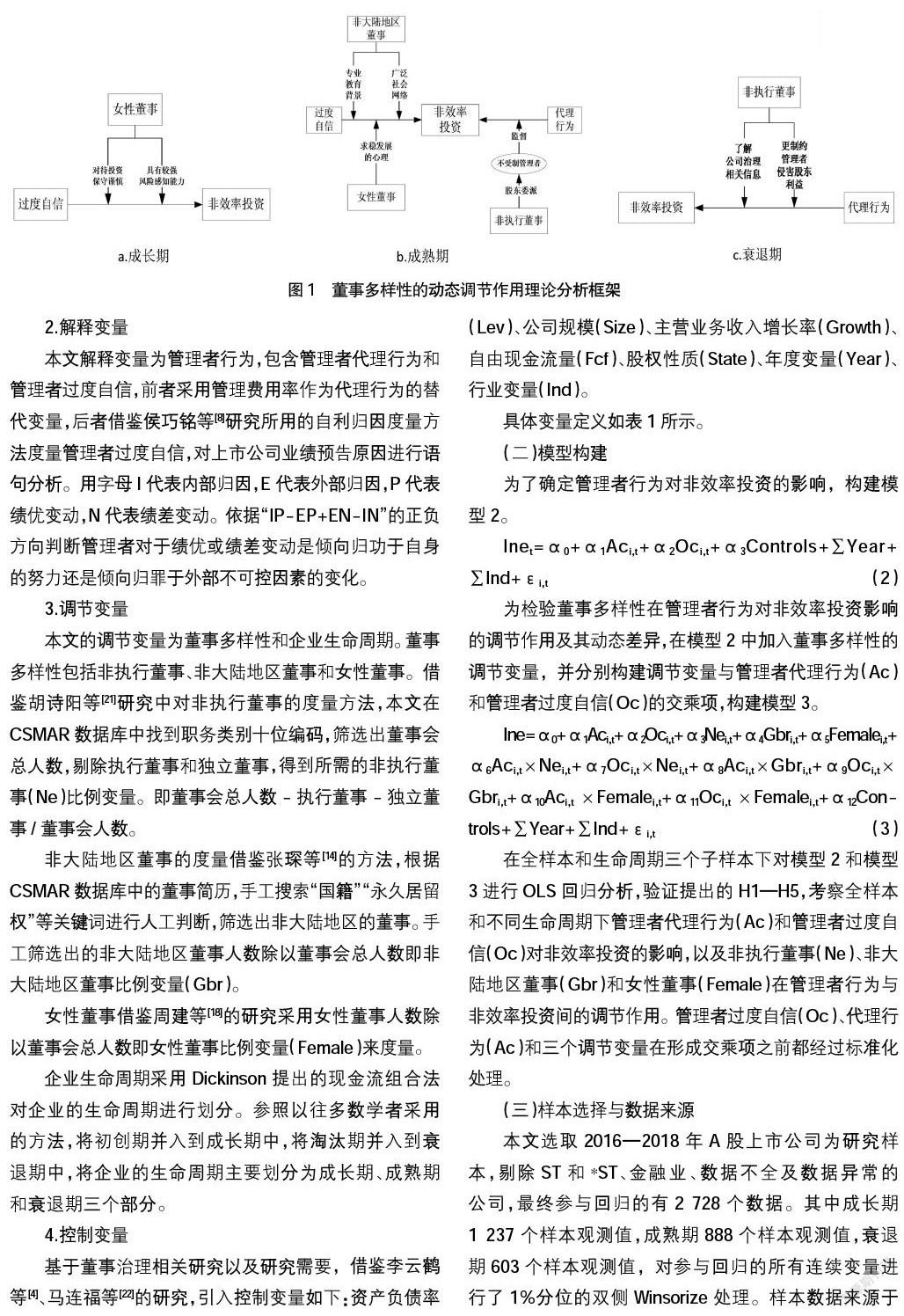

1.成长期董事多样性的调节作用

当企业进入成长期,企业呈现出快速发展的态势,组织机构开始趋于健全。从管理者行为的表现形式看,业绩攀升和业务扩张带给企业更多的投资机会。良好的成长经历会给管理者带来一定的自信心理,过度自信的管理者在此阶段极易进行非效率投资。所以成长期董事会治理的重点一是解决管理者过度自信,二是引入具有经营管理才能的、了解企业经营发展动态的人员,从而有利于企业进一步发展。

基于此,从董事会治理来看,非大陆地区董事虽然拥有不同于本土董事的资源,但对于成长期的企业而言,非大陆地区董事在适应企业经营管理模式上需要一定的时间,对企业投资战略的了解也不如本土董事,故非大陆地区董事的调节作用不明显。另外成长期董事会的监督制衡职能需求较低,企业若一味追求董事会结构的多样化和监督机制的健全性会增加不必要的成本,所以没有必要在此阶段提高具有监督功能的非执行董事的比例。张横峰等[17]研究发现女性董事比男性董事更具有风险规避的倾向,女性董事滥用现金流等行为相较男性会明显降低。周建等[18]发现成长期企业战略风险承受能力相对较弱,女性董事的风险规避倾向对于成长期企业影响较大,此时女性董事规避风险的特点能与经理人过于乐观的心理相调节,对管理者过度自信引发的非效率投资起到治理作用。据此提出假设3。

H3:在成长期,女性董事会缓解管理者过度自信导致的非效率投资。

2.成熟期董事多样性的调节作用

成熟期,企业的自由现金流更充沛,业务也在不断扩充。由于信息不对称,所有者对经理人的监督变得烦琐困难,管理者代理行为凸显;侯巧铭等[8]研究发现,管理者虽然积累了一些经验,但是由于过去的成功经历,过度自信依然存在。基于成熟期的特征,董事会治理应该从最初的核心人员开始向多元化发展,一方面是为了追求企业稳定有序的经营管理,另一方面是引入具有监督约束能力的董事,对在此阶段逐渐盛行的代理行为有所抑制。

非执行董事是由公司大股东或重要股东直接委派,并不受制于管理层。由于管理者代理行为的显现,股东的监督意识变得强烈,所以随着非执行董事对管理者的监督加强,会减少代理行为带来的非效率投资问题。其次,处于成熟期中的公司比较容易步入盲目追求投资的误区,而此时公司生产经营模式和决策流程已发展成熟,非大陆地区董事开阔的视角、专业的教育背景及独到的见解会使投资决策趋于理性化和高效化,校正管理者过度自信带来的非效率投资问题,从而提高决策的质量。最后,对于女性董事发挥的治理作用,成熟期的企业虽然处于繁荣鼎盛时期,但面临的风险也不可小觑,董事会成员应该是性别多元化的構成,女性董事“求稳发展”的思想能够对管理者过度自信导致的非效率投资起到调节作用。据此提出假设4。

H4a:在成熟期,非执行董事会缓解管理者代理行为带来的非效率投资。

H4b:在成熟期,非大陆地区董事会缓解管理者过度自信带来的非效率投资。

H4c:在成熟期,女性董事会缓解管理者过度自信带来的非效率投资。

3.衰退期董事多样性的调节作用

衰退期,企业规模在逐渐缩小,组织结构不再灵活。从管理者行为的表现形式看,管理者会出于职业防御去选择投资一些不利于股东利益的项目。基于衰退期的特征,董事会治理的重点有以下三点,一是经理人的自利情况更为严重,急需解决代理冲突;二是面临日益恶化的经营环境,企业需要快速决策去寻找新的利润增长点;三是企业破产风险进一步升高,需要一定的外界资源支撑。

基于此,陆正飞等[9]、陈胜蓝等[19]发现非执行董事能够获取并熟悉上市公司治理情况的信息,并且对管理者的制约动机更强烈、更有效,虽然对公司业务的了解程度不如执行董事,但其积累的相关行业经验可以与执行董事形成互补,改善企业投资现状,故此时非执行董事在代理行为与非效率投资的影响关系中起到良好的治理作用。非大陆地区董事虽然可以实施强有力的监督,但不利于企业衰退期的生存发展。Milliken et al.[20]提出,企业后期非大陆地区董事的参与会由于地区差异、文化差异造成决策效率低下。同时此阶段管理者认知已渐渐趋向理性,故在衰退期非大陆地区董事的调节作用不明显。女性董事的治理作用方面,孙亮等[16]发现女性董事谨慎的性格特点使其对风险感应能力更强、更适用于日常经营,故在危机四伏的衰退期,女性董事的治理作用不显著,且衰退期管理者过度自信得到修正,再提高女性董事比例是一种浪费成本的行为。据此提出假设5。

H5:在衰退期,非执行董事会缓解管理者代理行为带来的非效率投资。

董事多样性的动态调节作用理论分析框架如图1所示。

三、研究设计

(一)变量选取及定义

1.被解释变量

借鉴Richardson(2006)投资效率度量模型,按模型1回归企业的期望投资水平,得到的残差取绝对值作为本文的被解释变量(Ine),其数值越大,表明企业非效率投资问题越严重。

Invt=α0+α1Invi,t-1+α2+Sizei,t-1+α3Cashi,t-1+α4Reti,t-1+α5Growthi,t-1+α6Levi,t-1+α7Agei,t-1+∑Ind+∑Year+εi,t (1)

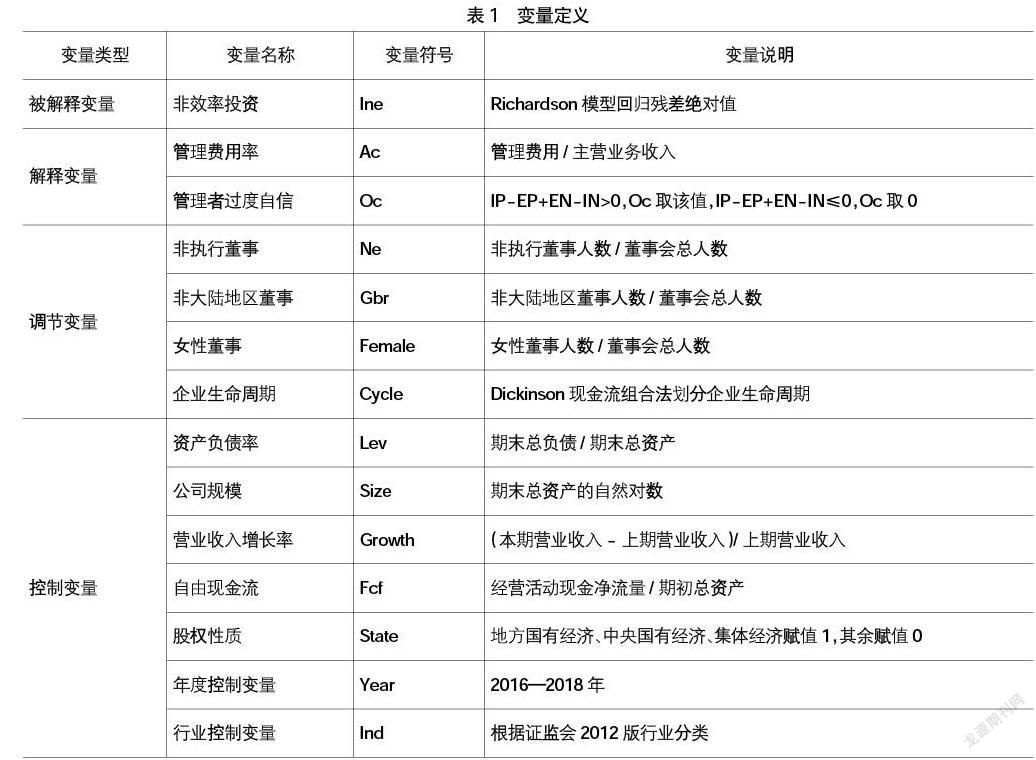

2.解释变量

本文解释变量为管理者行为,包含管理者代理行为和管理者过度自信,前者采用管理费用率作为代理行为的替代变量,后者借鉴侯巧铭等[8]研究所用的自利归因度量方法度量管理者过度自信,对上市公司业绩预告原因进行语句分析。用字母I代表内部归因,E代表外部归因,P代表绩优变动,N代表绩差变动。依据“IP-EP+EN-IN”的正负方向判断管理者对于绩优或绩差变动是倾向归功于自身的努力还是倾向归罪于外部不可控因素的变化。

3.调节变量

本文的调节变量為董事多样性和企业生命周期。董事多样性包括非执行董事、非大陆地区董事和女性董事。借鉴胡诗阳等[21]研究中对非执行董事的度量方法,本文在CSMAR数据库中找到职务类别十位编码,筛选出董事会总人数,剔除执行董事和独立董事,得到所需的非执行董事(Ne)比例变量。即董事会总人数-执行董事-独立董事/董事会人数。

非大陆地区董事的度量借鉴张琛等[14]的方法,根据CSMAR数据库中的董事简历,手工搜索“国籍”“永久居留权”等关键词进行人工判断,筛选出非大陆地区的董事。手工筛选出的非大陆地区董事人数除以董事会总人数即非大陆地区董事比例变量(Gbr)。

女性董事借鉴周建等[18]的研究采用女性董事人数除以董事会总人数即女性董事比例变量(Female)来度量。

企业生命周期采用Dickinson提出的现金流组合法对企业的生命周期进行划分。参照以往多数学者采用的方法,将初创期并入到成长期中,将淘汰期并入到衰退期中,将企业的生命周期主要划分为成长期、成熟期和衰退期三个部分。

4.控制变量

基于董事治理相关研究以及研究需要,借鉴李云鹤等[4]、马连福等[22]的研究,引入控制变量如下:资产负债率(Lev)、公司规模(Size)、主营业务收入增长率(Growth)、自由现金流量(Fcf)、股权性质(State)、年度变量(Year)、行业变量(Ind)。

具体变量定义如表1所示。

(二)模型构建

为了确定管理者行为对非效率投资的影响,构建模型2。

Inet=α0+α1Aci,t+α2Oci,t+α3Controls+∑Year+∑Ind+εi,t (2)

为检验董事多样性在管理者行为对非效率投资影响的调节作用及其动态差异,在模型2中加入董事多样性的调节变量,并分别构建调节变量与管理者代理行为(Ac)和管理者过度自信(Oc)的交乘项,构建模型3。

Ine=α0+α1Aci,t+α2Oci,t+α3Nei,t+α4Gbri,t+α5Femalei,t+α6Aci,t×Nei,t+α7Oci,t×Nei,t+α8Aci,t×Gbri,t+α9Oci,t×Gbri,t+α10Aci,t×Femalei,t+α11Oci,t×Femalei,t+α12Controls+∑Year+∑Ind+εi,t (3)

在全样本和生命周期三个子样本下对模型2和模型3进行OLS回归分析,验证提出的H1—H5,考察全样本和不同生命周期下管理者代理行为(Ac)和管理者过度自信(Oc)对非效率投资的影响,以及非执行董事(Ne)、非大陆地区董事(Gbr)和女性董事(Female)在管理者行为与非效率投资间的调节作用。管理者过度自信(Oc)、代理行为(Ac)和三个调节变量在形成交乘项之前都经过标准化处理。

(三)样本选择与数据来源

本文选取2016—2018年A股上市公司为研究样本,剔除ST和?觹ST、金融业、数据不全及数据异常的公司,最终参与回归的有2 728个数据。其中成长期1 237个样本观测值,成熟期888个样本观测值,衰退期603个样本观测值,对参与回归的所有连续变量进行了1%分位的双侧Winsorize处理。样本数据来源于CSMAR数据库,经Excel手工整理和筛选,在Stata15中完成数据合并和回归分析。

四、实证分析

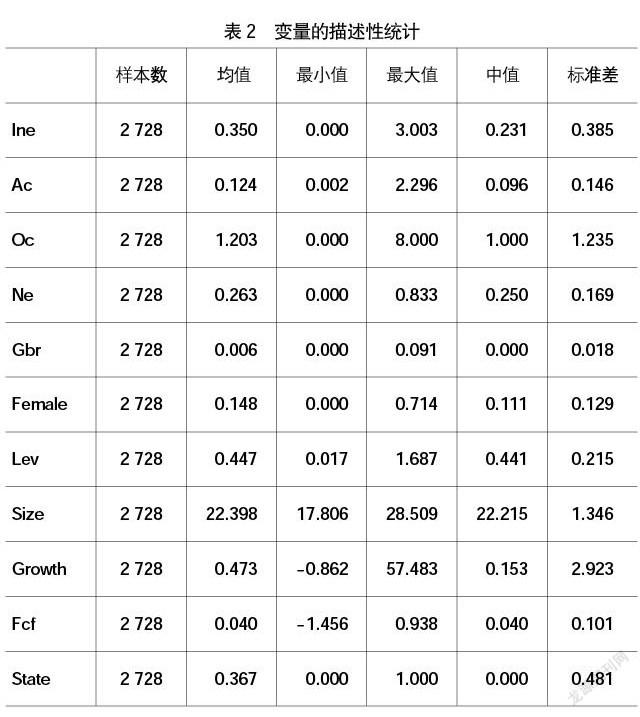

(一)描述性统计

本文对变量进行描述性统计,结果如表2所示。非效率投资(Ine)均值为0.350,反映样本公司的非效率投资水平较高;管理费用率(Ac)均值为0.124,最大值为2.296,初步揭示了我国公司普遍存在以在职消费为表现的管理者代理行为;管理者过度自信(Oc)均值为1.203,说明管理者过度自信的现象非常普遍,最大值为8,表明个别公司的管理者过度自信程度处在较高的水平;董事多样性变量显示,非执行董事(Ne)比例均值为0.263,说明控股股东的参与度很高,最小值为0,说明有的公司并不设立非执行董事;非大陆地区董事比例变量(Gbr)的均值接近0.006,表明样本公司的董事会国际化程度还比较低;女性董事比例(Female)均值为0.148,说明总体而言我国女性董事人数还是远低于男性董事,且标准差为0.129,较小的标准差意味着女性董事比例在不同公司间差异并不大。

(二)回归分析

1.生命周期下管理者行为对非效率投资影响的回归分析

为了考察管理者行为对非效率投资的影响及其动态差异,将数据带入模型2进行回归,检验结果如表3(1)列—(4)列所示。

从表3前四列可以看出,全样本下管理者代理行为和过度自信均与非效率投资在1%的显著性水平正相关;成长期子样本中只有管理者过度自信与非效率投资正相关且通过了5%水平的統计检验;成熟期子样本中,代理行为在1%水平上与非效率投资显著正相关,管理者过度自信在1%水平上与非效率投资正相关,只是偏回归系数由0.021下降到了0.019;衰退期,代理行为的偏回归系数为0.123,在5%的水平上显著,而管理者过度自信未通过显著性检验,H1得到验证。

2.生命周期下董事多样性对管理者行为与非效率投资调节作用的回归分析

为了检验董事多样性的调节作用以及不同生命周期下调节作用的差异性,将数据带入模型3进行回归,检验结果如表3(5)列—(8)列所示。

由表3后四列的回归结果可知,所有模型的方差膨胀因子(VIF)值均小于5,不存在多重共线性问题。全样本下,非执行董事与管理费用率的交乘项(Ne_Ac)、非大陆地区董事与管理者过度自信的交乘项(Gbr_Oc)、女性董事与管理者过度自信的交乘项(Female_Oc)偏回归系数均为负且通过了显著性检验,H2得到验证。

成长期,女性董事与管理者过度自信的交乘项(Female_Oc)在5%的水平上显著负相关,这说明在成长期女性董事比例越高,越能抑制管理者过度自信带来的非效率投资。而非执行董事与管理费用率的交乘项(Ne_Ac)、非大陆地区董事与管理者过度自信的交乘项(Gbr_Oc)系数虽然为负,但并未通过显著性检验,H3得到验证。

成熟期,非执行董事、女性董事与非效率投资显著负相关,说明在成熟期适当增加女性董事和非执行董事有利于直接抑制非效率投资的发生。非执行董事与管理费用率的交乘项(Ne_Ac)在10%的水平上显著负相关,非大陆地区董事与管理者过度自信的交乘项(Gbr_Oc)、女性董事与管理者过度自信的交乘项(Female_Oc)系数均为负且通过了显著性检验,说明三个董事变量在成熟期均起到了调节作用,H4得到验证。

衰退期,仅非执行董事与管理费用率的交乘项(Ne_Ac)在1%的水平显著为负,说明在衰退期非执行董事的存在校正了代理行为引发的非效率投资;非大陆地区董事与管理者过度自信的交乘项(Gbr_Oc)、女性董事与管理者过度自信的交乘项(Female_Oc)虽然为负但并不显著,H5得到验证。各回归方程均通过联合显著性F检验,且拟合效果较好。

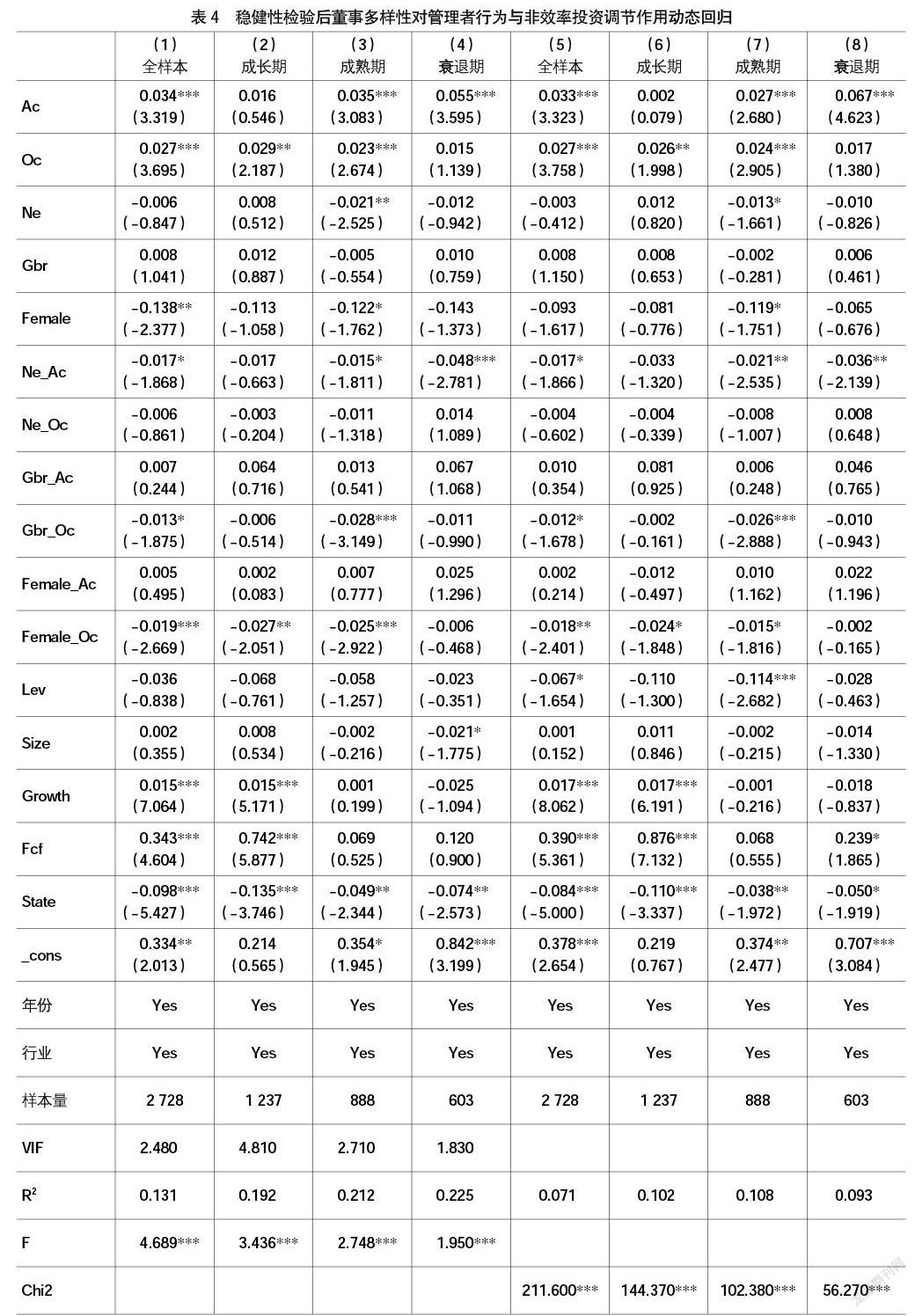

五、稳健性检验

为了保证研究结论的可靠性,本文对上述结果采用如下两种方法做了稳健性测试。

(一)替换调节变量

借鉴陆正飞等[9]的方法,采用更严格的非执行董事度量方法,通过对董事会成员的职务名称进行文本筛选,挑选出不担任具体职务的非执行董事;借鉴杜兴强等[23]的方法,进一步缩小非大陆地区董事的范畴,即董事会中纯粹意义上的外国人占董事会的比例;为避免女性董事成为“花瓶董事”,当董事会中女性董事在2名及以上时,女性董事虚拟变量取1,否则为0。回归结果如表4(1)列—(4)列所示。

(二)随机效应模型

Zhou[24]指出虽然各公司之间有很大差异,但是内部公司治理机制通常在年度之间并无显著的快速变化,采用固定效应模型可能会消除内部非系统性变化,导致无法检测到这种影响。同时考虑模型当中可能存在遗漏变量,借鉴胡诗阳等[21]采用随机效应模型对残差中的遗漏变量进行控制,回归结果如表4(5)列—(8)列所示。各主要变量系数和显著性与前文的实证结果一致,说明本文的实证结果是稳健的。

六、结语

本文以沪深A股上市公司为样本,分析了非执行董事、非大陆地区董事和女性董事在管理者行为对非效率投资影响的调节作用及其动态差异。研究结论表明,管理者过度自信和代理行为均能导致非效率投资,成长期非效率投资的诱因主要是管理者过度自信;成熟期非效率投资的诱因是管理者过度自信和代理行为;衰退期非效率投资的诱因主要是管理者代理行为。对于董事多样性的动态调节作用,结果显示女性董事在成长期和成熟期缓解过度自信引发的非效率投资。非大陆地区董事仅在成熟期弱化过度自信与非效率投资的影响关系。非执行董事在成熟期和衰退期对代理行为导致的非效率投资起到负向调节作用。

本文的研究结论为公司治理的动态调整提出以下政策建议:在成长期,上市公司应适当提高女性董事比例,保持健康合理的男女比例;在成熟期,适当提高非执行董事和非大陆地区董事的比例可以对管理者进行有效的制约。同时女性董事的适当增加仍然可以起到调和的作用;在衰退期,上市公司应该提高非执行董事比例。研究结论及建议对于我国上市公司动态调整董事会结构和人力资源配置具有一定的实践指导意义。

【参考文献】

[1] JENSEN M,MECKLING W.Theory of the firm:managerial behavior,agency costs and capital structure[J].Journal of Financial Economics,1976(3):323-339.

[2] HEATON J B.Managerial optimism and corporate finance[J].Financial Management,2002,31(2):323-339.

[3] 王艳林,薛鲁.董事会治理、管理者过度自信与投资效率[J].投资研究,2014(3):93-106.

[4] 李云鹤,李湛,唐松莲.企业生命周期、公司治理与公司资本配置效率[J].南开管理评论,2011(3):110-121.

[5] GERVAIS S,ODEAN T.Learning to be overconfident[J].The Review of Financial Studies,2001,14(1):1-27.

[6] 謝佩洪,汪春霞.管理层权力、企业生命周期与投资效率——基于中国制造业上市公司的经验研究[J].南开管理评论,2017(1):57-66.

[7] 魏群.企业生命周期、债务异质性与非效率投资[J].山西财经大学学报,2018(1):96-111.

[8] 侯巧铭,宋力,蒋亚朋.管理者行为、企业生命周期与非效率投资[J].会计研究,2017(3):61-67,95.

[9] 陆正飞,胡诗阳.股东—经理代理冲突与非执行董事的治理作用——来自中国A股市场的经验证据[J].管理世界,2015(1):129-138.

[10] 祝继高,叶康涛,陆正飞.谁是更积极的监督者:非控股股东董事还是独立董事?[J].经济研究,2015,50(9):170-184.

[11] 桂荷发,黄节根.非执行董事与股东——管理层代理冲突——兼论管理层权力与产权属性对非执行董事治理效应的影响[J].当代财经,2016(12):55-64.

[12] BLOOM N,VAN REENEN J.Measuring and explaining management practices across firms and countries[J].The Quarterly Journal of Economics,2007,122(4):1351-1408.

[13] PFEFFER J.Size and composition of corporate boards of directors:the organization and its environment[J].Administrative Science Quarterly,1972,17(2):218-228.

[14] 张琛,王锦,刘想.外籍董事、组织合法性与企业可持续成长[J].当代财经,2018(7):79-89.

[15] 金智,宋顺林,阳雪.女性董事在公司投资中的角色[J].会计研究,2015(5):80-86,95.

[16] 孙亮,周琳.女性董事、过度投资与绩效波动——基于谨慎性视角的研究[J].管理评论,2016,28(7):165-178.

[17] 张横峰,段承蒙.女性董事、审计质量与非效率投资[J].财经问题研究,2018(2):124-129.

[18] 周建,吕星嬴,杜蕊,等.企业生命周期、女性董事人力资本与公司绩效[J].预测,2017,36(4):1-8.

[19] 陈胜蓝,吕丹.控股股东委派董事能降低公司盈余管理吗?[J].上海财经大学学报(哲学社会科学版),2014,16(4):74-85.

[20] MILLIKEN F J,MARTINS L L.Searching for common threads:understanding the multiple effects of diversity in organizational groups[J].Academy of Management Review,1996,21(2):402-433.

[21] 胡诗阳,陆正飞.非执行董事对过度投资的抑制作用研究——来自中国A股上市公司的经验证据[J].会计研究,2015(11):41-48.

[22] 马连福,冯慧群.董事会资本对公司治理水平的影响效应研究[J].南开管理评论,2014,17(2):46-55.

[23] 杜兴强,赖少娟,裴红梅.女性高管总能抑制盈余管理吗?——基于中国资本市场的经验证据[J].会计研究,2017(1):39-45,95.

[24] ZHOU X.Understanding the determinants of managerial ownership and the link between ownership and performance:comment[J].Journal of Financial Economics,2001,62(3):559-571.