董事高管责任险的购买降低了企业风险吗?

2021-05-26申亚伟刘中华

申亚伟 刘中华

【摘要】上市公司购买董事高管责任险以后,会对企业的避税行为产生怎样的影响?会对企业风险产生怎样的影响?董事高管责任险的三种治理假说:机会主义假说、激励主义假说、外部监督假说,哪种假说在董事高管责任险作用于企业避税时发挥主导作用?文章以2011—2016年我国A股上市公司为对象,实证考察了董事高管责任险对于企业避税的影响。研究发现:第一,公司购买董事高管责任险以后,进行了更多的企业避税;第二,相比于没有购买董事高管责任险的企业,购买企业风险增大;第三,替换了避税指标以后,发现基本结果保持不变;第四,内部控制质量具有调节作用,内部控制质量较好的企业会缓解董责险的机会主义行为,减少企业避稅。因此,我国董事高管责任险没有起到风险治理作用,反而诱发了管理者更多的风险行为。

【关键词】董事高管责任险;企业避税;企业风险;内部控制;信息不对称

【中图分类号】F275

一、引言

保险是政府和企业财富维稳的基本手段,是提高保障水平和保障质量的重要渠道。保险能否对企业经济起到“保护伞”的作用,就成为了一个很现实且亟需解决的问题。董事高管责任险(简称董责险)是董事高管在履行职责的过程中,因工作疏忽、行为不当被追究责任时,由保险公司赔偿法律诉讼费用及承担其他相应民事责任的保险(孙宏涛,2013)。目前,美国、加拿大等公司90%的上市公司购买了此险种。我国上市公司目前有20万人以上董责险的适保对象,但投保率仅为12.3%左右。

董责险在我国发展较晚,与之相关的文献相对较少。现有关于董责险的文章主要以发达国家为研究背景,并且已经发现了董责险对公司治理的负面效应。中国是一个新兴经济体,制度环境和公司管理体系还不太完善,与发达国家相比我国有独特的制度背景。因此,研究董责险作为一个新兴的外部治理机制,考察其对新兴资本市场的治理效应,对于我国制度建设有一定的参考意义。

董责险在公司运营过程中扮演着怎么样的角色,现有研究还存在分歧。关于董责险的治理效应,目前主要有三种理论:机会主义假说、激励主义假说、外部监督假说。机会主义假说观认为:董责险将诉讼风险转嫁给保险公司,管理者更有动机实施利于自己的公司战略。贾宁和梁楚楚(2013)认为董责险没有发挥监督治理效应,公司提高了盈余管理程度。Chalmers(2014)发现美国IPO后3年股票收益率与IPO时购买董责险负相关。激励主义假说认为:董责险为高管董事规避了风险,可以使部分管理者选择有风险,但是收益较高的项目,增大企业价值。彭韶兵等(2018)认为购买董责险的企业,提升了投资效率。方军雄,秦璇(2018)认为董责险具有激励效应,可以促进企业创新能够提升企业价值。外部监督假说认为:保险公司对公司具有监督效应,会减少企业实施高风险项目。避税是一种高风险但是能给企业带来现金流的活动。企业税务筹划的程度受管理层对风险的态度的影响。因此本文从避税的角度,分析董责险对我国上市公司的管理者是风险监督作用,还是风险保护作用,最终对企业的经营风险有怎样的影响。

本文以2011—2016年A股上市公司为研究对象,考察了董责险对企业避税的影响。发现公司购买董责险后进行更多的企业避税,企业避税增加经营风险。与已有文献相比,本文的主要贡献包括:首先,为企业购买董责险进而诱发决策者进行高风险的行为提供了经验证据,对关于董责险购买以后经济后果方面的文献进行了补充;其次,发现企业购买董责险以后,企业避税程度增大;最后,发现企业购买董责险以后,经营风险增加,董责险没有发挥风险保障作用。

二、制度背景及文献回顾

2002年,我国证监会和国家经贸委联合发布的《上市公司治理准则》中提到,“经股东大会批准,上市公司可以为董事购买责任保险。2005年,修订版《公司法》明确了股东代表诉讼制度,降低了投资者起诉公司管理者的成本。随后,我国资本市场民事赔偿诉讼案件急剧增加。2018年,我国上市公司目前有20万人以上董责险的适保对象,但投保率仅为12.3%左右。目前,董责险在发达国家的投保率已经达到90%。我国是一个新兴的市场经济国家,并且我国近几年大力支持保险业的发展,这是我国特有的制度背景。在我国特有的背景下,研究董责险能否起到稳定公司发展,减少公司风险,就有很大的现实意义。

董责险作为一种外部治理机制,自出现以来,学术界形成了三种治理理论:机会主义或者道德风险假说、激励主义假说、外部监督假说。机会主义假说认为,董责险的兜底行为增加了高管的机会主义。Jia和Tang(2018)发现,企业购买董责险后,独立董事疏于履行责任。董责险将董事高管可能面临的诉讼风险转嫁给保险公司,其更有可能为了自己的私利去做经营决策。

激励主义假说认为,董责险会激励风险中性的董事增大对有风险但是收益较高的项目的投入。在委托代理的关系下,代理人不会主动选择会给自己带来风险的项目,哪怕这个项目可能提高公司价值。方军雄、秦璇(2018)发现董责险具有激励效应,购买董责险的企业,会加大对创新的投入,可以提高企业的价值。彭韶兵等(2018)发现董责险能够提升企业的投资效率。王伟、李艳(2002)发现,购买董责险的企业激发了管理层的积极性,拒绝风险高但是有价值的项目现象减少。

外部监督假说认为,保险公司在给企业投保前会对企业进行调查,这种事前调查会对企业具有警示作用,减少企业的风险行为。另一方面,在投保期间,保险公司会制定相应的规则,以减少企业的风险。Stern(2014)发现,保险公司所收取的费用和上市公司风险相关,说明保险公司能够对上市公司进行有效的风险评估,这一过程可以对上市公司机会主义进行预警。潘晓影和张长海(2016)发现,董责险的引入提升了保险公司对投保公司的外部监督职能。

传统的避税观认为,避税会给企业带来现金流,增大企业的价值,股东有动机激励代理人进行避税。但是代理人进行避税的时候往往采用盈余操纵的方式,减少企业纳税,这会增加股东和代理人之间的代理问题,加大企业的风险。因此,企业会权衡避税带来的风险和收益,决定企业避税程度。Philips(2003)发现,企业避税能够为企业节约成本,留存现金,从而增加公司价值。从现有文献看,董责险有可能降低企业风险,为企业稳定发展做出贡献,也有可能增加企业风险,使企业进行高风险项目的投入,本文从避税角度研究购买董责险的企业会进行怎样的避税行为,以及对企业风险产生怎样的影响。

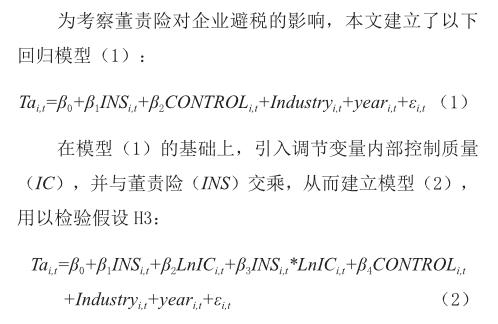

五、实证分析

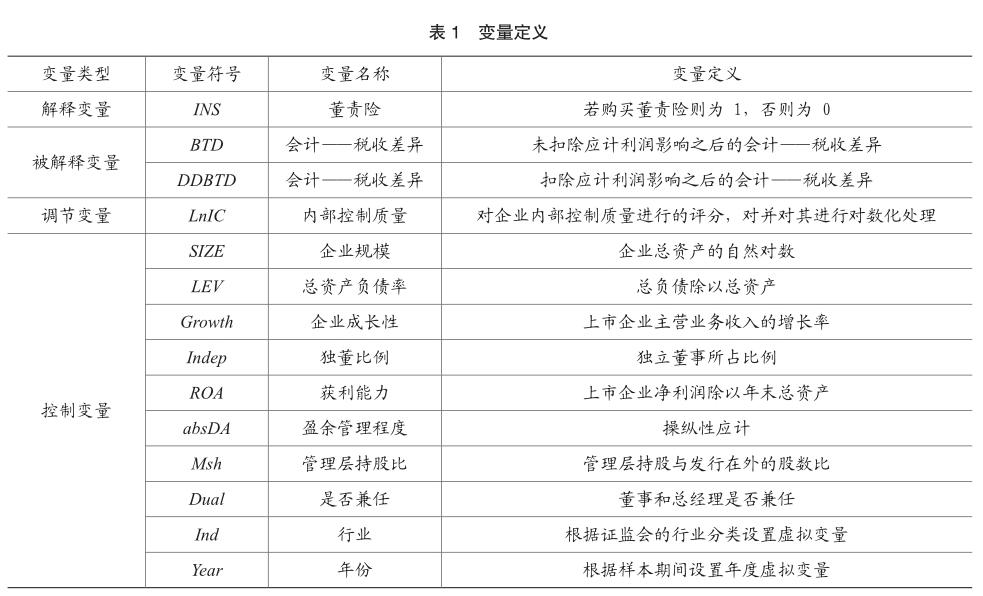

(一)描述性分析

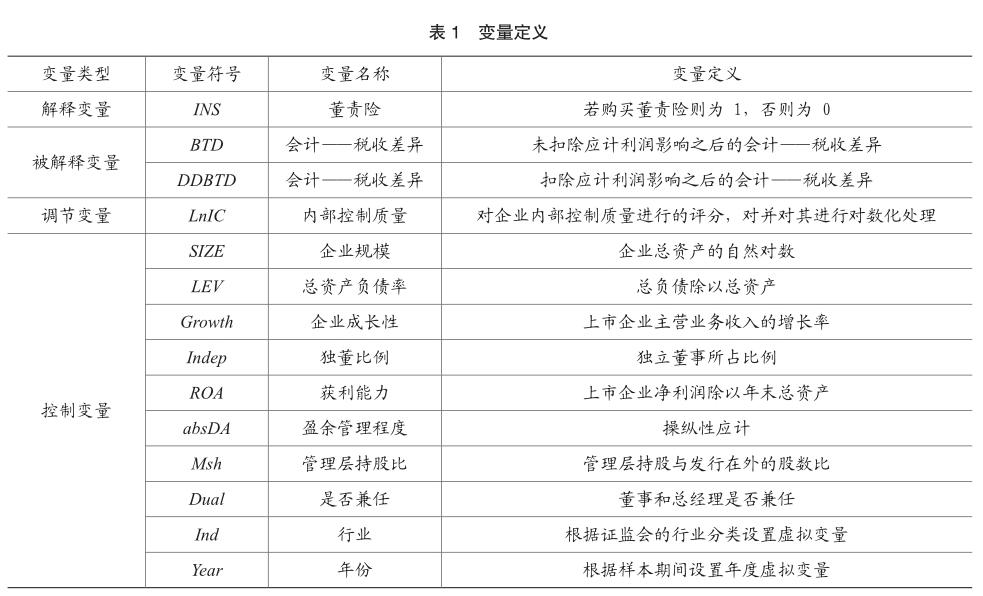

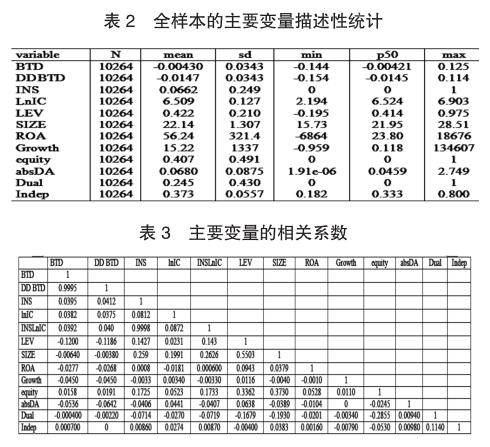

表2报告了主要变量的描述性统计和单变量分析结果,可以发现,BTD、DDBTD的平均值和中位数均为负,这源于法律对于应纳税所得的认定较为严格,从而大部分企业应纳税所得额都超过了会计利润。INS的平均值为6.62%,显示我国目前董责险认购比率为6.62%,相比于欧美国家90%,仍有很大的上升空间。其他描述性统计结果与其他人大体一致。

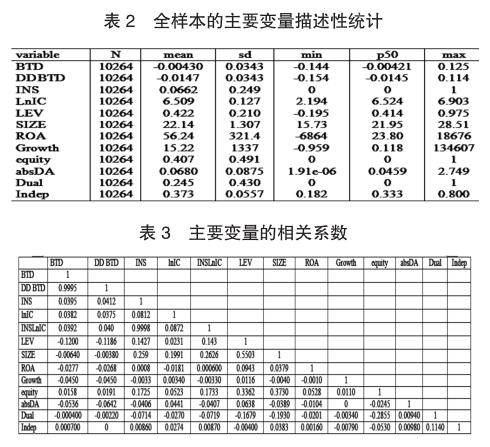

(二)相关系数分析

从相关系数表(表3)可以看出,BTD和DDBTD两个避税指标在1%的置信水平上显著为正,相关系数为0.9995,说明两个避税指标指向一致。购买了董责险以后与两个避税指标的关系显著为正,说明购买董责险的情况下会进行更大程度的企业避税。

(三)董事高管责任险与企业避税

表4为董事高管责任险够买以后对企业避税的影响,从表4可以看出,无论用BTD还是DDBTD作为避税的衡量指标,购买董责险都与企业避税程度成正相关,且在1%的水平上显著为正,验证了本文的假设H1a。外部保险公司的监督作用弱于董责险所带来的风险兜底行为。

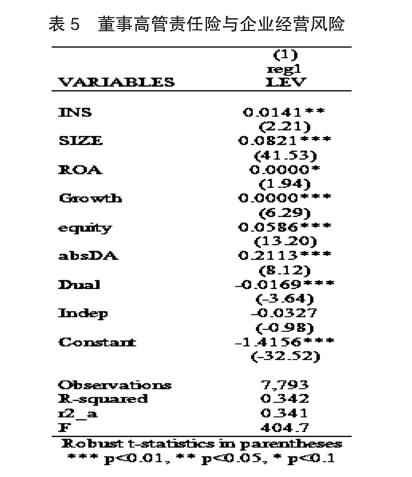

(四)董责险与企业经营风险

表5报告了董事高管责任险与企业经营风险的关系,可以看出购买了董责险企业的资产负债率显著提高,且在5%的水平上显著为正。说明了购买董责险以后企业的经营风险相比之前显著增大,董责险并没有起到降低企业风险的作用,保险公司的外部监管作用,不能抵消董责险的风险松绑作用。验证了假设H2。

(五)董责险、内部控制质量、企业避税

表6为利用模型(2)对内部控制质量的调节作用进行的回归,表6的回归结果表明了内部控制质量的调节作用。本文将从迪博数据库中得到的内控质量数据,进行对数化处理,将董责险INS与内控质量对数化LnIC交乘加入模型中,进行回归,可以看到回归系数为负且在5%的水平上显著为负,证明内控质量在董责险与企业避税的相关关系中具有调节作用。

六、稳健性分析

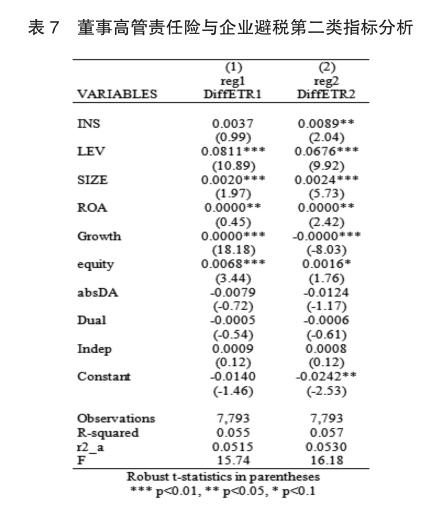

(一)替代变量指标

研究避税的有两类指标,用第二类指标(实际所得税率及其变体)来做稳健性分析。ETR1=所得税费用/息税前利润,该值越大,避税程度越低。DiffETR1=名义税率-ETR1,该值越大,避税程度越大。ETR2=(所得税费用-递延所得税费用)/息税前利润,该值越大,避税程度越低。DiffETR2=名义税率-ETR2,该值越大,避税程度越大。从表7可以发现运用替代指标衡量购买董责险以后,公司的避税程度仍然是显著增大,且在5%的水平上显著为正。

七、结论与启示

由2011—2016年中国A股上市公司为研究对象,本文考察了董事高管责任险对公司税收规避的影响和对公司经营风险的影响。研究结果发现:首先,公司购买董责险以后,避税程度会增加;其次,发现企业的经营风险也会相应的增加;再次,内部控制质量在董责险与企业避税的关系中具有调节作用,最后,通过更换企业避税衡量指标发现结果并有改变。

本文的发现带来如下启示:第一,董责险是一把“双刃剑”,一方面董责险的存在,激励了董事高管的决策行为,为企业创造了价值;另一方面,董责险的风险兜底行为,加大了企业的营运风险,其中一个表现形式就是,企业加大了税收规避程度。第二,保险公司对于购买董责险的企业监督作用较弱,保险公司设计董责险时,应该结合我国实际情况,在满足公司需求的同时,力求能够约束被保险人的道德风险。第三,我国适合投保的对象较多,但是投保人数还较少,最本质的原因在于中小股东或者其他利益相关人对董事高管诉讼成本大,政府监管部门应该进一步减少诉讼成本,使董事高管能最大限度的代表股东的利益。

主要参考文献:

[1]方军雄,秦璇.高管履职风险缓释与企业创新决策的改善——基于董事高管责任保险制度的发现[J].保险研究,2018(11):54-70.

[2]賈宁,梁楚楚.董事高管责任保险、制度环境与公司治理——基于中国上市公司盈余管理的视角[J].保险研究,2013(07):57-67.

[3]凌士显,白锐锋.董事高管责任保险的公司治理作用——基于双重代理成本的视角[J].财贸经济,2017,38(12):95-110.

[4]凌士显,于岳梅.董事高管责任保险与上市公司绩效——基于代理成本中介效应的实证检验[J].金融发展研究,2018(04):25-33.

[5]彭韶兵,王玉,唐嘉尉.董事高管责任保险与投资效率——基于合同条款的实证检验[J].保险研究,2018(03):76-90.

[6]孙宏涛.董事责任保险的附加承保范围——雇佣责任保险研究[J].科学经济社会,2012,30(03):107-109+113.

[7]孙雪娇,盖地.盈余管理与避税行为:战略替代抑或战略互补[J].山西财经大学学报,2016,38(08):114-124.

[8]文雯,张晓亮,宋建波.学者型CEO能否抑制企业税收规避[J].山西财经大学学报,2019,41(06):110-124.

[9]Keryn Chalmers,Janto Haman,Wen Qu. Chinas Securities reforms and IPO wealth loss[J]. Journal of Contemporary Accounting &; Economics,2014,10(3).