浅析LPR对我国金融深化进程的正面影响

2020-08-31向鑫璐

向鑫璐

摘 要:发展中国家经济较为落后的症结在于金融抑制,于是麦金农和肖首次提出了金融深化理论,我国自改革开放以来也在逐步放开金融管制,经济开放程度的扩大和金融体系的不断发展,使得我国金融深化程度也在不断提高。有关金融深化的政策之一便是逐步放开利率到利率市场化,LPR利率政策正是促进贷款利率市场化的工具之一,提高了市场利率到信贷利率的传导机制,推动我国金融市场深化的进程。尤其以五大行于8月12日提出于8月25日起,个人房贷将统一转化为LPR定价为契机,本文将以LPR影响金融深化的传导机制为根据,重点分析LPR实际运行情况,找出可以进一步促进金融深化的点,展望未来发展走势,推测其对金融深化的进一步影响。

关键词:LPR利率;金融深化;利率市场化;鼓励银行竞争

一、何为LPR?

LPR(贷款市场报价利率),是由可代表的银行作报价行,根据本行对最优质客户的贷款利率,其他贷款利率以LPR为基准进行加减点生成利率,也就是由中国人民银行授权全国银行间同业拆借中心计算并公布的基础性的贷款参考利率,各金融机构应主要参考LPR进行贷款定价。

其自2013年10月25日便建立LPR集中报价、发布机制,首次发行一年期贷款基础利率为5.17%,这一突破实现了利率市场化改革的一大进步。然而经过几年的实践证明,LPR的理论机制并没有完全適应市场,多数银行仍未能在发放贷款时根据市场资金供求和市场利率变化来灵活调整利率定价。因此在2019年8月17日,中国人民银行发布改革完善贷款市场报价利率形成新机制,这将助推LPR的发挥,有助于打破贷款定价的隐性下限,有利于利率市场化的真正体现,有利于中国金融市场从固定利率制向浮动利率制的转型,也便推动了我国金融深化改革的进程。新旧LPR定价机制区别具体如下:

资料来源:中国人民银行有关LPR改革报告

可以看出,新LPR在一定程度上减少了人为干预的影响,增加期限选择也就拓宽了适用范围,增加报价行,也就增加了与市场化利率的关联可信度,稳妥推进了贷款利率与市场利率的并轨,也就推动了对金融深化理念的改革。新LPR对比旧LPR为全面实施房贷等长期贷款使用LPR利率奠定了基础,这一理想也于今年8月实现。

二、LPR影响金融深化的传导机制

(一)有助于利率市场化

金融深化最初建议包含五个方面,其中最重要的也是最基础的一部分就是放开利率,人们持有的实际货币有较大增长,具体体现在政府要取消对存贷款利率的控制或人为干预,使其真实反映资金的供求情况,促进储蓄和投资的发展。

中国原先的金融市场采用以基准利率为标准,虽然市场风险小,但是本该充满不确定性、挑战性的市场逐步故步自封,失去了创新发展的动力。LPR利率政策升级了银行的运营模式,直接反映为为客户提供服务不再局限于贷款基准利率,因为LPR定价的灵活性,促使银行加大对贷款服务的个性化制定,以市场利率为基准,针对不同客户不同业务设置不同的标准,因为基础标准是最优质的客户,所以在总体趋势上低于基准利率,市场化水平明显提高。

随着贷款市场利率的整体下行,存贷款利率差逐渐缩小,给银行的盈利造成冲击,表现为收益降低,为了维持自身的资产收益,保证其资本充足率和资本机构优良,银行会适当降低负债的成本,表现为存款利率的适当下降,进而推动了存款利率与市场利率的并轨。由LPR利率政策实行使存贷款利率均与市场利率挂钩,达到反映市场供求变化的目的,改革有效地通过利率市场化推动了我国金融业深化发展。

(二)鼓励银行竞争

金融深化理论还存在一改进方面便是银行关系,要加大银行间的竞争,大中小型银行合作提高资金利用效率。

LPR模式与理论交差点在于LPR模式使利率较为灵活,可供客户选择增多,银行与客户间的关系变得更为被动,因此银行想要稳住自身资产并实现盈利就必须有相应的应对计划。银行为了争取更多的市场份额,将把重心向服务创新倾斜,除去大型国有商业银行外,大量中小型银行的竞争更为激烈,银行自身信誉度比不过大型银行,就要靠创新理念来吸引客户,通过创新积极提高自身竞争力,在金融市场中分得一杯羹。

这一点已经有很多商业银行做出了尝试。例如,徽商银行在2019年选择作为第一批中小型银行发行永续债来提高自身竞争力,发行规模达100亿元,其资本充足率由2018年底11.65%上涨到2019年底13.21%,该创新工具创新点在于增加收益的同时不计入负债。诸如此类的创新发展,有效加强了我国金融市场的丰富性,加大我国银行间乃至金融机构间的竞争关系,提升其服务功能效率,促进其资源配置效率,推动我国在金融深化理论上的实践。

三、LPR实际实行情况

(一)LPR与市场资金供求相关性明显增强

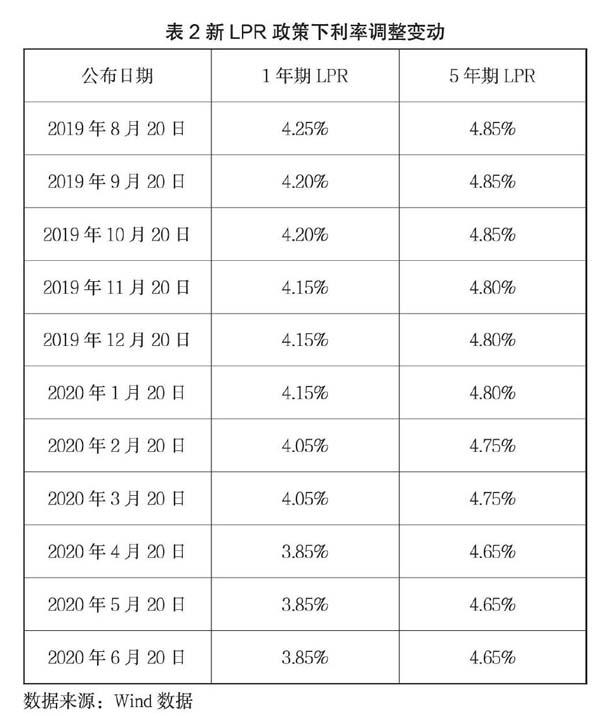

由以上的分析可以看出LPR的市场前景十分可观,相比于以往的基准利率,无论是针对于银行还是企业个人,优势还是很大的,由新LPR制度首次定价以来的所有变动如下表:

数据来源:Wind数据

由该表也可以看出两种期限的贷款利率整体均呈逐步下降趋势,这也映证了对LPR利率会逐步下调的预测,也是吸引众多长短期贷款需求者选择LPR的原因之一。2020年6月份发布的1年期和5年期以上LPR分别为3.85%和4.65%,自2019年8月份改革以来分别累计下降了0.4和0.3个百分点,这充分体现了市场资金供求变化。相比于单纯参考最近一次于2015年调整基准利率为一年期4.75%,五年期4.90%而言,利率更低更贴近市场真实情况,反映出我国市场资本充足率是逐步上升,也就鼓励群众更多地进行创业投资。

由于LPR政策的落实,金融市场目前已逐步向金融深化理论的最终目标靠拢,以中央银行基准利率为引导,以同业拆借利率为金融市场的额基准利率,各种利率保持合理利差和分层有效的传导机制的利率体系。LPR政策已是这个体系的一小组成部分,整体符合这符合金融深化的理念,由市场变化决定利率变化,由利率变化反映市场变化。