金融发展影响了公司成熟度与现金股利政策的关系吗?

2020-04-22吴春贤张静

吴春贤 张静

摘 要:选取留存收益股权比反映公司成熟度,研究不同金融发展水平下,公司成熟度与现金股利的关系,实证结果显示,伴随公司成熟度的提高,公司实施积极现金股利政策的动机会显著提升;金融发展在提高公司成熟度与现金股利支付倾向正向关系的同时,由于提供更多的投资机会,却弱化了公司成熟度与现金股利支付水平的正向关系。进一步研究发现,金融发展水平的提升能够推迟成熟公司首次对外支付现金股利的时机;其对公司成熟度与现金股利政策关系的影响作用主要源于金融发展的“治理效应”路径;将金融发展分为信贷市场发展和股权市场发展,发现与信贷市场促进公司成熟度与现金股利支付倾向正相关关系不同,股权市场抑制了公司成熟度与现金股利支付倾向及支付水平的正相关关系。

关键词:现金股利政策;金融发展;公司成熟度;COX比例风险分析

中图分类号:F830 文献标识码:A 文章编号:1674-2265(2020)03-0021-11

DOI:10.19647/j.cnki.37-1462/f.2020.03.003

一、引言

股利政策作为公司三大财务政策之一,长期以来备受公司财务学者的关注。针对公司为什么对外发放现金股利,传统股利理论多从公司内部环境寻找影响公司股利政策的因素(Rozeff,1982;Easterbrook,1984;Jensen,1986;La Porta等,2000;Faccio等,2001;DeAngelo等,2006),而忽略了外部宏观环境的影响作用。近年来,越来越多的学者结合企业外部环境因素综合考察了上市公司所处的地理位置(John 等,2011;蔡庆丰和江逸舟,2013)、投资者法律保护(Agrawal,2013;Brockman等,2014)、我国半强制分红政策(李常青 等,2010;魏志华 等,2014)以及机构投资者持股(Firth等,2016;靳庆鲁等,2016)等因素对公司现金股利政策的影响。

值得注意的是,金融作为现代公司成长的基石,在为公司提供更多融资渠道、降低公司与债权人及投资者之间信息不对称程度以及提高公司外部治理水平方面发挥重要作用,同时对公司成熟度与现金股利政策的关系具有重要影响。针对金融发展如何影响企业现金股利政策,Pan(2011)通过跨国数据研究发现,股票市场发展与公司现金股利政策存在显著正向关系,并且在投资者法律保护较好的国家更加显著;魏志华等(2012)發现地区金融发展水平的提升能显著缓解家族上市公司融资约束问题并促使其对外发放现金股利;吴春贤和张静(2017)发现金融发展能够弱化企业自由现金流与现金股利的正向关系;吴春贤和杨兴全(2018)进一步发现金融发展在弱化地方政府掏空动机的同时,降低了企业内部自由现金流水平,强化了国有产权与现金股利负相关关系。以上研究多从金融发展缓解企业外部融资约束角度研究现金股利政策,但实际上处在不同发展时期的企业由于对资金的需求量及内部自由资金的储备均不相同,因此所采取的现金股利政策亦不相同,此时金融发展又将如何影响公司的现金股利政策?目前鲜有文献对此作出深入研究,本文对金融发展水平如何影响公司成熟度与现金股利的关系进行深入分析,与已有研究相比,主要贡献体现在:

第一,选取中国市场化指数中金融业市场化指数衡量金融发展,研究了外部金融发展水平如何影响公司成熟度与现金股利的关系,对已有多从公司内部因素考察公司成熟度与现金股利关系的文献进行了补充。研究发现,公司成熟度与现金股利之间存在正向关系,但金融发展水平在强化公司成熟度与现金股利支付倾向正向关系的同时,却弱化了公司成熟度与现金股利支付水平之间的正向关系,该结论从另一个视角拓展了有关公司成熟度与现金股利的研究。

第二,Pan(2011)的研究发现金融发展能显著缩短公司首次对外发放现金股利的时间,但该文用于衡量金融发展的指标限于股票市场,而我国股票市场并不发达,公司对外融资主要依靠银行借贷方式完成,以上结论是否还依然成立?同时Pan的研究中并未考虑金融发展如何影响公司成熟度,进而对公司发放股利的时机产生的作用。本文通过COX比例风险分析研究发现,金融发展能够缩短上市公司首次支付现金股利的时间,但伴随公司成熟度的提升,更多公司会推迟首次发放现金股利的时机,其原因在于金融发展能为公司提供更多投资机会,为节省资金提高投资效率,成熟度高的公司会推迟现金股利支付,以上结论一方面从侧面验证了Pan(2011)的结论在中国同样适用,另一方面拓展了金融发展环境下公司成熟度与现金股利的相关研究。

第三,金融发展对成熟公司现金股利政策的影响作用,到底是通过金融发展的“治理效应”路径,还是“缓解外部融资约束效应”路径产生作用?现有文献并未作出判断,借鉴Fama和French(1998)模型,本文实证结果支持金融发展的“治理效应”路径,该结论为现阶段认识金融发展影响公司成熟度与现金股利的作用路径提供了经验支持。

第四,将金融发展细分为信贷市场发展和股权市场发展,进一步考察金融发展对公司成熟度与现金股利的影响,发现信贷市场促进公司成熟度与现金股利正向关系、抑制公司成熟度与现金股利支付水平正向关系,但股权市场同时抑制了公司成熟度与现金股利支付水平和现金股利支付倾向的正向关系,以上研究发现丰富了现有金融发展对公司成熟度与现金股利影响作用的文献。

本文其余部分安排如下:第二部分为文献回顾与假设提出;第三部分为研究设计;第四部分为描述性统计与计量分析结果说明;第五部分是进一步分析与稳健性检验,具体对金融发展影响公司成熟度与现金股利发放时机以及相关作用路径进行验证;最后是文章的结论与启示。

二、文献回顾与假设提出

(一)金融发展与现金股利

自Lintner(1956)、Miller和Modigliani(1961)开创性地提出公司股利分配行为理论模型和股利无关论以来,股利政策一直备受学界关注。而伴随公司股利政策研究的不断深入,更多学者偏向于将研究视角聚焦于考察企业外部宏观经济环境对上市公司股利政策的影响。公司所处的外部金融发展环境作为公司赖以存在和发展的重要基石,其发展水平必将对公司财务行为产生重要影响。其中比较明显的作用是,金融发展将显著改善公司的外部融资环境,缓解公司的融资约束水平、缓解公司与外界的信息不对称性,进而影响公司现金股利政策。首先,公司对外支付现金股利必然会减少内部自由现金流,导致公司对外部资金需求的增强,提高融资成本,但伴随金融发展的提升,公司内外部融资成本的差异会明显缩小,将在一定程度上增强公司使用内部自由现金流支付现金股利的意愿。其次,Myers和Majluf(1984)发现,为降低外部不确定性给公司经营带来的风险,通常公司会保留较多的资金冗余,但弊端是给经理人更大的空间利用手中的权力操纵公司的自由现金流,进而增加经理人与股东之间的代理成本。而伴随外部金融发展水平的提高,公司以相对较低成本获得外部融资的概率会显著提升,进而弱化了之前为应对不确定性风险所采取预防性措施的动机,为降低经理人的代理成本,股东会增加对现金股利的需求。再次,Doidge等(2007)发现伴随金融发展的提升,外部金融机构的监管更加严格,治理水平较高、信用评级较高的公司会优先获得外部融资,因此,在高金融发展地区的公司有动力通过支付现金股利向外界传递经营及公司治理水平高的信息,进而获得外部融资。综合以上理论分析,提出假设1:

假设1:金融发展水平与公司现金股利支付倾向和支付水平呈正相关关系。

(二)公司成熟度与现金股利政策

当公司各项业务逐渐成熟后,其成长机会越来越小、盈利能力和投资收益的可预测性趋于稳定,为降低公司内部人对自由现金流的代理成本,股东会要求公司降低现金持有水平,而通过发放现金股利的方式减少公司内部自由现金流不失为一条较好的途径。Fama和French(2001)的研究发现公司现金股利支付与企业盈利能力正相关,而与企业成长率负相关;DeAngelo等(2006)以留存收益占投入资本的比例作为衡量公司所处生命阶段的替代变量,发现该比例高的公司内部因有较多的累积利润而更倾向于支付现金股利。随后,Denis和Osobov(2008)利用跨国数据研究发现支付现金股利的现象通常存在于规模较大、盈利能力较强的公司中,而这些公司的共同特征是公司内部留存收益占所有者权益的比重较高。Bliss等(2015)以2008—2009年全球金融危机为研究背景,发现危机中那些具有高财务杠杆、高成长性、低现金流的公司更趋向于不发放现金股利。

国内方面,徐腊平(2009)研究发现,我国上市公司留存收益与投入资本之比与现金股利支付概率及股票股利支付概率,均呈现显著正相关关系。罗琦和伍敬侗 (2017) 选取留存收益资产比和留存收益权益比作为企业生命周期的衡量指标,发现相较于成长型公司,成熟型公司的股利支付倾向和股利支付率明显较高,并且支付现金股利的价值效应较大。

综合以上内容,本文认为伴随公司成熟度的提高,公司获利和发展能力趋于稳定,此时,一方面,公司内部有较为充足的现金用于支付现金股利;另一方面,为减少公司高管对自由现金流的代理成本,股东有动力要求公司对外发放现金股利。基于以上分析,提出假设2:

假设2:公司成熟度与现金股利支付倾向及支付水平呈正相关关系。

(三)金融发展背景下的公司成熟度与公司现金股利政策

高金融发展地区,金融企业市场化程度越高,其对外提供信贷服务时对公司信息披露的质量要求也会随之提高,因此公司所处地区金融发展水平的提升,不仅能在很大程度上缓解公司的外部融资约束,还能有效降低公司与外部的信息不对称程度。在此背景下,一方面,成熟公司由于自身盈利水平较为稳定,在进行外部融资时会更受金融企业的青睐,有更多机会获得银行的信贷资金,加之内部资金较为充裕,使成熟公司有能力对外支付现金股利;另一方面,朱凯和陈信元(2009)研究审计意见在不同金融发展环境中对社会经济资源配置的影响,发现金融发展弱化了公司融资约束水平,但只要公司被出具非标审计意见,那么将会面临更大的融资约束,金融发展显著降低企业面临的融资约束水平,同时能够倒逼企业向投资者传递整体质量较高的会计信息。当高金融发展地区的成熟公司内部自由现金流较充足、外部融资环境又较为宽松时,股东在掌握公司更真实的会计信息后会要求公司对外发放现金股利以降低经理人的代理成本,导致公司发放现金股利的意愿显著提升。

然而,现实中公司有意愿發放现金股利,并不代表一定会提高现金股利支付水平。虽然现有文献发现,伴随公司成熟度的提升,公司盈利能力、成长性和投资机会都将趋于稳定,由于内部积累了较多盈余,为减少第一类代理问题产生的代理成本,公司倾向于对外支付现金股利(DeAngelo等,2006;董理和茅宁,2013;宋福铁和屈文洲,2010);但实际上金融发展在降低公司融资约束水平、增强外部对公司的监管力度、提高公司信息披露质量的同时也增加了公司的投资机会和投资效率,例如:Henry (2000)分析了11 个发展中国家中的个人投资情况,发现其中 10 个国家股票市场的发展能够带动私人投资的增长,从而促进国家整体经济的增长。王伟等 (2013)运用面板分位数回归的方法探讨四个维度的金融发展指标对海外直接投资的影响,研究发现,无论是金融发展的存量指标还是活跃度指标,均可以显著促进一国的对外直接投资。基于以上研究结论,不难发现高金融发展地区的成熟公司将会拥有更多的投资机会和更高的投资效率,此时为促进公司进一步发展,公司会将内部盈余较多地用于投资活动,降低现金股利发放水平。综合以上分析,提出如下假设:

假设3:金融发展强化了公司成熟度与现金股利支付倾向的正向关系。

假设4:金融发展弱化了公司成熟度与现金股利支付水平的正向关系。

三、研究设计

(一)研究样本与数据来源

本文以2008—2016年沪深A股上市公司为研究样本,为保障数据的准确性和可靠性,进行以下筛选程序:(1)鉴于金融行业的特殊性以及会计记账中使用的方法差异,剔除金融行业上市公司样本;(2)基于公司发放现金股利的标准,剔除当年累计收益为负但仍然发放现金股利的公司样本;(3)剔除上市时间不满一年的公司,因为这些公司可能存在IPO效应;(4)剔除总资产小于零的公司样本;(5)为了控制极端值对回归结果的影响,对变量中的连续变量进行1%以下和99%以上的分位数缩尾处理。最后,共获得9年17301个有效公司样本。其中公司财务数据来源于国泰安数据库,金融发展指标数据来源于王小鲁等编写的《中国分省份市场化指数报告(2018)》中的金融业市场化指数。

(二)变量选择与模型设计

1. 关键变量选择。

(1)现金股利政策。从两个维度展开:第一,现金股利支付倾向;第二,现金股利支付水平。其中,现金股利支付倾向定义为如果当年公司对外支付现金股利则取1,否则取值为0;现金股利支付水平,借鉴宋福铁和屈文洲(2010)以及Chae等(2009)的做法,采用每股现金股利与每股收益的比值作为衡量指标。

(2)金融发展。采用《中国分省份市场化指数报告(2018)》中金融业市场化指数衡量地区金融发展水平,该报告记录了2008—2016年全国各省、自治区、直辖市的金融业市场化指数,另外,为保证结果的稳定性,在稳健性检验中使用樊纲等编写的《中国市场化指数(2009、2011)》中金融业市场化指数1999—2008年数据代替金融发展指标,重新对模型进行回归分析。

(3)公司成熟度。借鉴姜永盛等(2014)的做法用留存收益占所有者权益的比重衡量公司成熟度,同时借鉴DeAngelo等(2006)的做法用留存收益占总资产的比重作为公司成熟度的替代变量。

(4)控制变量。为增强文章的稳健性,借鉴已有学者的研究文献,本文还控制了其他能够对现金股利产生影响的变量。变量的具体定义见表1。

2. 模型设计。考虑到所选因变量——现金股利政策的数据特征(0、1变量和受限被解释变量),在对假设进行验证时,分别选取Logit和Tobit模型,具体模型构建如下:

以上模型中cv表示控制变量,[ε] 表示残差项,主要考察系数β1、β2和β3的符号,预期β1、β2显著为正,β3在Logit模型中显著为正,而在Tobit模型中显著为负。

四、實证结果与分析

(一)变量描述性统计

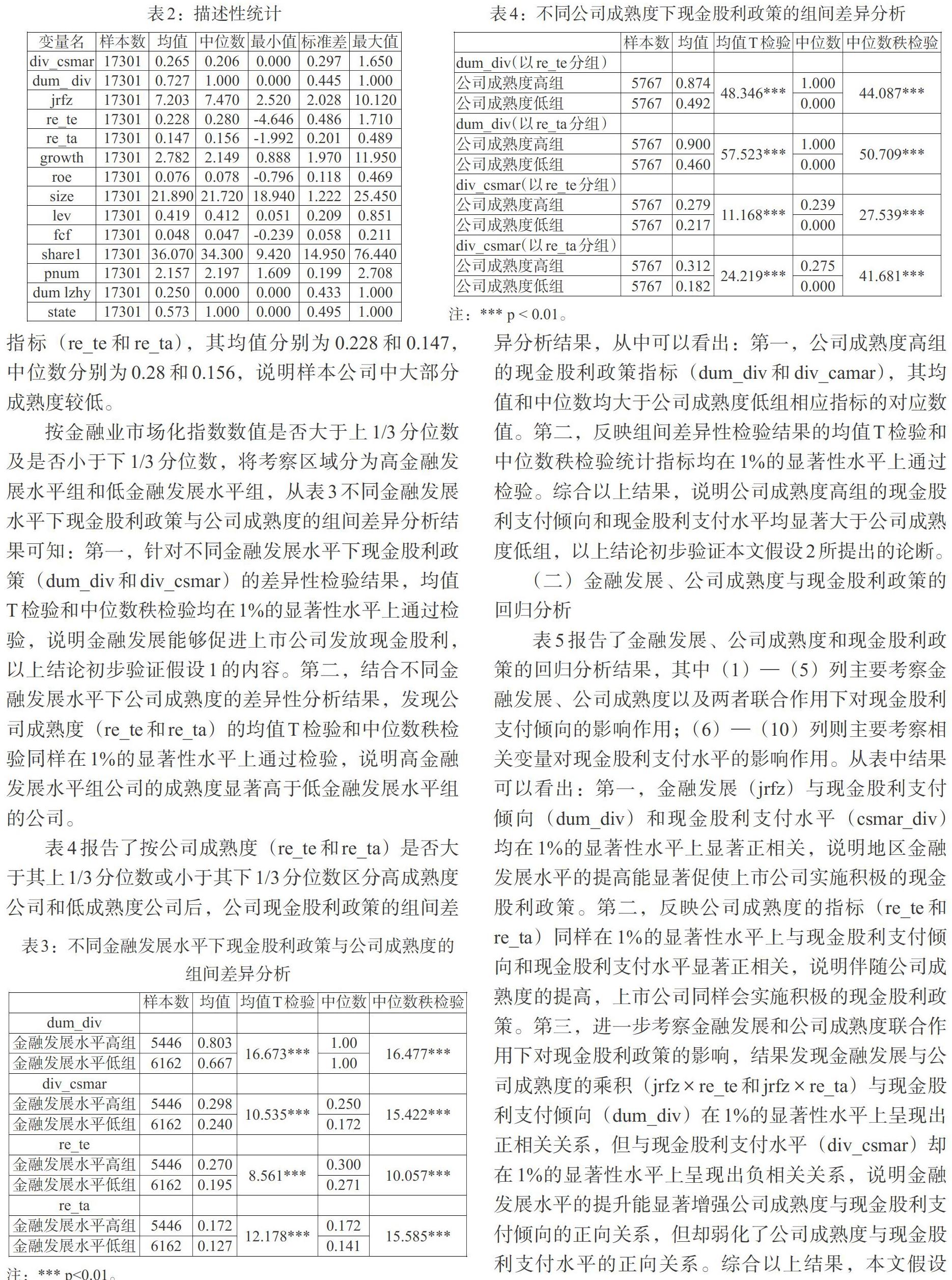

从表2可以看出:现金股利支付水平(div_csmar)的均值为0.265,中位数为0.206,最大值为1.65,标准差为0.297,说明样本公司中平均每股现金股利占每股盈余的26.5%,最大为165%,一半以下的公司该比例小于20.6%,较大的标准差说明现金股利发放水平的离散性较高;现金股利支付倾向(dum_div)的均值为0.727,说明样本公司中有72.7%的公司选择对外支付现金股利;金融发展指标中,jrfz的最小值为2.52,最大值为10.12,标准差为2.028,说明我国现阶段地区间金融发展水平较不均衡;反映公司成熟度的指标(re_te和re_ta),其均值分别为0.228和0.147,中位数分别为0.28和0.156,说明样本公司中大部分成熟度较低。

按金融业市场化指数数值是否大于上1/3分位数及是否小于下1/3分位数,将考察区域分为高金融发展水平组和低金融发展水平组,从表3不同金融发展水平下现金股利政策与公司成熟度的组间差异分析结果可知:第一,针对不同金融发展水平下现金股利政策(dum_div和div_csmar)的差异性检验结果,均值T检验和中位数秩检验均在1%的显著性水平上通过检验,说明金融发展能够促进上市公司发放现金股利,以上结论初步验证假设1的内容。第二,结合不同金融发展水平下公司成熟度的差异性分析结果,发现公司成熟度(re_te和re_ta)的均值T检验和中位数秩检验同样在1%的显著性水平上通过检验,说明高金融发展水平组公司的成熟度显著高于低金融发展水平组的公司。

表4报告了按公司成熟度(re_te和re_ta)是否大于其上1/3分位数或小于其下1/3分位数区分高成熟度公司和低成熟度公司后,公司现金股利政策的组间差异分析结果,从中可以看出:第一,公司成熟度高组的现金股利政策指标(dum_div和div_camar),其均值和中位数均大于公司成熟度低组相应指标的对应数值。第二,反映组间差异性检验结果的均值T检验和中位数秩检验统计指标均在1%的显著性水平上通过检验。综合以上结果,说明公司成熟度高组的现金股利支付倾向和现金股利支付水平均显著大于公司成熟度低组,以上结论初步验证本文假设2所提出的论断。

(二)金融发展、公司成熟度与现金股利政策的回归分析

表5报告了金融发展、公司成熟度和现金股利政策的回归分析结果,其中(1)—(5)列主要考察金融发展、公司成熟度以及两者联合作用下对现金股利支付倾向的影响作用;(6)—(10)列则主要考察相关变量对现金股利支付水平的影响作用。从表中结果可以看出:第一,金融发展(jrfz)与现金股利支付倾向(dum_div)和现金股利支付水平(csmar_div)均在1%的显著性水平上显著正相关,说明地区金融发展水平的提高能显著促使上市公司实施积极的现金股利政策。第二,反映公司成熟度的指标(re_te和re_ta)同样在1%的显著性水平上与现金股利支付倾向和现金股利支付水平显著正相关,说明伴随公司成熟度的提高,上市公司同样会实施积极的现金股利政策。第三,进一步考察金融发展和公司成熟度联合作用下对现金股利政策的影响,结果发现金融发展与公司成熟度的乘积(jrfz[×]re_te和jrfz[×]re_ta)与现金股利支付倾向(dum_div)在1%的显著性水平上呈现出正相关关系,但与现金股利支付水平(div_csmar)却在1%的显著性水平上呈现出负相关关系,说明金融发展水平的提升能显著增强公司成熟度与现金股利支付倾向的正向关系,但却弱化了公司成熟度与现金股利支付水平的正向关系。综合以上结果,本文假设1—假设4均得到证明。

五、进一步分析与稳健性检验

(一)金融发展能否影响成熟公司发放现金股利的时机

金融发展对公司发放现金股利的动态行为同样能产生影响,一方面,金融发展的提升会增加公司获得外部资金的途径,而良好的公司治理声誉对公司获得外部资金更有帮助,因此金融发展水平的提升能激励公司采取更好的公司治理机制(Doidge等,2007),此时公司有动力通过支付现金股利向外传递良好公司治理机制的信号。另一方面,股利的生命周期理论认为,成熟期的公司,收益变得稳定,增长机会随之减少,会增加支付现金股利(DeAngelo等,2006)。而处于成长期的公司,因面临更多的投资机会,并且无法以较低的成本获得融资,通常会通过留存收益积累资本,减少支付现金股利。进一步,Khurana等(2006)发现公司现金持有对现金流的敏感性会伴随外部金融发展水平的提升而降低,相对于高金融发展地区的公司,低金融发展地区的公司会提高公司内部自由现金流的储备,推迟现金股利的发放时机。因此,在其他条件相同的情况下,与低金融发展地区相比,高金融发展地区的公司更倾向于在生命周期的早期对外发放现金股利。而现实中,金融发展除了能为公司提供更多的融资渠道、缓解公司的融资约束外,还能为公司提供更为丰富的投资机会(Henry,2000;王伟等,2013),此时,公司为抓住投资机会提升公司价值,会考虑限制资金流出,推迟发放现金股利。综上,本文认为,伴随金融发展和公司成熟度的提高,公司会考虑推迟发放现金股利的时机。

通过构建COX比例风险模型对以上论断加以证明,该模型的一般形式如下:

式中h(t)代表风险函数,表示公司存活t期后即刻发放现金股利的概率,h0(t)为基准风险函数,代表个体不受外生变量影响情况下的风险函数,x为所有外生变量。构建 COX 模型的基本思路:首先,定义时间区间,并建立区间内所有公司完整的时间序列数据。在这一数据集中,对于所有目标事件未发生的年份,均定义“D=0”。其次,将目标事件发生的年份数据定义为“D=1”,并将该样本在随后年份的数据从数据集中删除。最后,利用该事件历史数据集,估计影响目标事件发生的因素。

表6 Part(Ⅰ)为金融发展对企业初次发放现金股利的概率影响结果:第一,金融发展(jrfz和dum_jrfz)与企业初次发放现金股利的概率(h(t))显著正相关,说明伴随金融发展水平的提升,上市公司初次发放现金股利的时机会提前。第二,公司成熟度(re_te和re_ta)与企业初次发放现金股利的概率也呈现出同样正相关的关系,说明伴随公司成熟度的提升,上市公司对外支付现金股利的时机也会提前。第三,金融发展与公司成熟度的交乘项(jrfz[×]re_te,jrfz[×]re_ta,dum_jrfz[×]re_te和dum_jrfz[×]re_ta)则在不同显著性水平上与上市公司初次发放现金股利的概率呈现负相关关系,说明伴随金融发展水平和公司成熟度的提升,公司会推迟初次发放现金股利的时机。表6 Part(Ⅱ)显示了不同金融发展地区高成熟度公司投资机会差异性分析结果,在以金融业市场化指数(jrfz)及公司成熟度(re_te和re_ta)上下1/3分位数作为评判地区金融发展水平高低以及是否为成熟公司的标准进行分组,以企业Tobin Q值作为企业拥有良好投资机会的代理变量后,发现高金融发展地区成熟公司Tobin Q值的均值和中位数均显著大于低金融发展地区成熟公司的对应值,说明地处高金融发展地区的成熟公司比地处低金融发展地区的成熟公司拥有更多的投资机会。另外表6 Part(Ⅲ)显示了高金融发展地区不同成熟度公司投资机会的差异性检验结果,可以看出,高成熟度公司的TobinQ值均大于低成熟度公司,而差異性检验的均值T检验和中位数秩检验也多在1%的显著性水平上显著,说明高金融发展地区高成熟度公司会比低成熟度公司显著拥有更高投资机会。综合以上结果,说明金融发展能为企业带来更多投资机会,为节省资金、提高企业投资效率,伴随金融发展水平和公司成熟度的提高,公司会推迟初次发放现金股利的时机。

(二)金融发展影响公司成熟度与现金股利政策的路径分析

现有研究表明,金融发展可能通过其“治理作用”或“缓解融资约束作用”影响公司现金股利政策,若金融发展对公司现金股利政策及对公司成熟度与现金股利政策的影响作用支持“治理效应”假说,那么在金融发展较低的地区,上市公司的代理成本较高,发放现金股利能够有效抑制内部人侵占问题,现金股利的治理作用较强,那么发放现金股利将带来公司价值的提升;若金融发展对公司现金股利政策及对公司成熟度与现金股利政策的影响支持“缓解融资约束效应”假说,那么在金融发展水平较低的地区,上市公司所面临的融资约束较强,外部融资成本较高,公司从外部资本市场获取投资所需资金比较困难,从而偏向内部融资,倾向于不发放现金股利或较低的现金股利支付率以为公司的投资机会保留内部资金,因此,金融发展较低的地区公司发放现金股利会导致昂贵的外部融资成本进而损害公司价值。基于以上分析,如果支持“治理效应”路径,那么在金融发展水平较低地区,公司发放现金股利将会提升公司价值;如果支持“缓解融资约束效应”路径,那么发放现金股利将会降低公司价值。

为对以上判断进行检验,借鉴Fama和French(1998)的模型进行证明,具体模型构建如下:

以上模型中,被解释变量Vt代表公司年市场价值,解释变量中Et为公司息税前利润、At为公司资产账面价值、RDt代表研发支出、It为公司财务费用、Dt为公司支付的现金股利总额,为控制异方差问题将模型中所有变量除以资产的账面价值。此外,dXt表示变量X两年间的变化,即dXt=Xt-Xt-2。由于模型中有滞后变量,因此参与分析的最终样本时间为2010—2014年。模型中关注的主要变量的系数为α16 ,若金融发展对公司现金股利政策及成熟公司现金股利的影响作用支持“治理效应”路径,则α16 显著为正;若支持“缓解融资约束效应”路径,则α16 显著为负。

表7显示了通过Ols、Tobit、Bootstrap和Jakenife四种方法的检验结果,其中模型(1)—模型(4)采用低金融发展地区全样本进行回归,而模型(5)—模型(8)采用低金融发展地区成熟公司样本进行回归,从表中可以看出变量lowJrfz[×]dDt+2/At均在5%或1%的显著性水平上与因变量Vt/At显著正相关,说明在金融发展低的地区,公司或成熟公司对外支付现金股利会增加公司价值,进而支持金融发展对公司现金股利政策及公司成熟度对现金股利影响作用的“治理效应”路径。

(三)不同金融市场发展水平对现金股利的影响分析

实际上金融发展至少包含信贷市场发展和股权市场发展两大部分,若将其视为一体进行分析,可能会掩盖不同市场发展各自特点对公司现金股利的作用。伴随信贷市场的发展,一方面成熟公司从银行等金融机构获得贷款的机会会显著提升,此时为向外传递积极信号,迎合投资者的投资偏好,成熟公司有动力提升对外发放现金股利的倾向;但另一方面,伴随公司向银行贷款数额的逐渐增加,银行会提高对公司的监督力度,从而使成熟公司降低对外发放现金股利的水平。当股权市场逐渐发展,公司的市值会随之升高,此时成熟公司通过发放现金股利迎合投资者的意愿会显著降低,同时发达的股权市场也为公司进行金融资产投资提供了便利,使得公司有动力将其内部资金转向经营金融产品(张成思和张步昙,2016),因此,伴随股权市场的发展,成熟公司对外支付现金股利的倾向和水平都会显著降低。为验证以上内容,使用各省金融机构当年贷款余额与GDP之比反映信贷市场发展水平(credit),用各省当年上市公司市值总额与GDP之比反映股权市场的发展水平(equity),其中各省金融机构当年贷款余额及GDP数据取自万得数据库,上市公司总市值数据取自国泰安数据库。表8列示了不同金融市场发展水平对公司成熟度与现金股利的作用结果,可以看出变量re_te[×]credit与现金股利支付倾向在0.1的显著性水平上显著正相关,说明信贷市场发展能显著提高公司成熟度与现金股利的正相关关系。变量re_ta[×]equity与现金股利支付倾向在0.05的显著性水平上显著负相关,说明股权市场发展抑制了公司成熟度与现金股利的正相关关系。另外,信贷市场发展水平(credit)、股权市场发展水平(equity)与公司成熟度(re_te、re_ta)的乘积均与现金股利支付水平表现出显著负相关关系,说明不论是信贷市场还是股权市场的发展,均能显著降低公司成熟度与现金股利支付倾向的正向关系。

(四)稳健性检验

为证明本文的实证结果具有稳健性,主要做了以下工作:

第一,为保护投资者合法权益,中国证监会自2001年开始陆续颁布了一系列半强制分红政策规范上市公司分红行为,其中以2008年10月的政策尤为严格,要求上市公司公开发行证券应符合最近三年以现金方式累计分配的利润不少于最近三年实现的年均可分配利润的30%。已有文献研究显示,为达到以上继续发行证券的条件,上市公司会显著提升对外发放现金股利的倾向并实施门槛股利(魏志华等,2014),那么本文假设1—假设4的结论是否只是受到2008年半强制分红政策的影响,而非金融发展的作用结果?为排除以上疑虑,借鉴连玉君和廖俊平(2017)介绍的基于似无相关模型SUR的检验方法,在稳健性检验中基于假设1—假设4相关模型,分别考察2008年前后模型中主要变量和现金股利支付倾向及支付水平的关系,其中2008年之前的金融业市场化指数使用《中国市场化指数(2009、2011)》中金融业市场化指数代替,回归结果的经验P值显示2008年前后模型中主要变量的系数并无显著性差异,该结果排除了结论受到2008年半强制分红政策影响的可能性。

第二,为排除金融发展及公司成熟度与现金股利政策之间互为因果的内生性问题,即到底是成熟度高的公司会采取积极的现金股利政策,还是对外发放现金股利的公司更成熟,我们在模型中加入公司成熟度的滞后项,进一步对模型进行回归分析发现,主要变量和现金股利政策的关系同样保持不变。

第三,在COX比例风险模型中以jrfz 的上下1/4分位数分别作为分组依据判断金融发展水平的高低,重新进行COX比例风险分析,COX比例风险回归分析的结果同样保持不变。以上结果说明本文的实证结果具有稳健性。

六、结论与启示

金融發展具有促进宏观经济增长的作用,现有文献已得出较为一致的结论,但将金融发展和公司微观经济变量结合起来考察金融发展背景下公司成熟度对现金股利的影响作用,现有文献还少有涉及。本文对以上问题研究发现:第一,金融发展与公司现金股利支付倾向和支付水平均呈现正向关系;第二,成熟度越高的公司越偏向于实施积极的现金股利政策;第三,金融发展能促进公司成熟度与现金股利支付倾向的正向关系,但却弱化了公司成熟度与支付水平的正向关系。进一步研究发现,金融发展与上市公司初次发放现金股利的概率显著正相关,能够促使上市公司提前发放现金股利。但伴随金融发展水平和公司成熟度的提高,公司会推迟发放现金股利的时机,原因在于金融发展水平的提高能为成熟度高的公司提供更多投资机会,为提高投资效率,成熟公司会推迟现金股利的发放时机。另外,研究还发现现阶段金融发展对公司现金股利政策的影响,主要通过金融发展的“治理效应”路径产生作用,与信贷市场发展不同,股权市场发展同时抑制了公司成熟度和现金股利支付倾向及支付水平的正向关系。

以上研究结论为我们更好地理解金融发展促进宏观经济增长提供了微观证据,在新兴加转轨的中国,如何保护投资者利益,规范证券市场正常发展,一直是政策制定部门以及投资者本身较为关注的话题,本文的研究结论为政府相关部门从公司所处外部宏观环境出发完善上市公司现金股利政策提供了一条路径。

参考文献:

[1]Rozeff,M. S. 1982. Growth,Beta and Agency Costs as Determinants of Dividend Payout Ratios [J]. Journal of Financial Research,5(3).

[2]Easterbrook,F. H. 1984. Two Agency-cost Explanations of Dividends [J].The American Economic Review,74(4).

[3]Jensen,M. C. 1986. Agency Cost of Free Cash Flow,Corporate Finance,and Takeovers. Corporate Finance,and Takeovers [J].American Economic Review,76(2).

[4]La Porta,R.,Florencio,L.-d.-S.,Shleifer,A.,Vishny,R. W. 2000. Agency Problems and Dividend Policies Around the World [J]. The Journal of Finance,55(1).

[5]Faccio,M.,Larry,H. P. L.,Young,L. 2001. Dividends and Expropriation [J].The American Economic Review,91(1).

[6]DeAngelo,H.,DeAngelo,L.,Stulz,R. M. 2006. Dividend Policy and the Earned/Contributed Capital Mix:A Test of the Life-cycle Theory [J].Journal of Financial Economics,81(2).

[7]La Porta,R.,Lopez-de-Silanes,F.,Shleifer,A.,Vishny,R. W. 1998. Law and Finance [J].Journal of Political Economy,106(6).

[8]John,K.,Knyazeva,A.,Knyazeva,D. 2011. Does Geography Matter? Firm Location and Corporate Payout Policy [J].Journal of Financial Economics,101(3).

[9]Agrawal,A. K. 2013. The Impact of Investor Protection Law on Corporate Policy and Performance: Evidence from the Blue Sky Laws [J].Journal of Financial Economics,107(2).

[10]Brockman,P.,Tresl,J.,Unlu,E. 2014. The Impact of Insider Trading Laws on Dividend Payout Policy [J]. Journal of Corporate Finance,29.

[11]Firth,M.,Gao,J.,Shen,J.,Zhang,Y. 2016. Institutional Stock Ownership and Firms Cash Dividend Policies:Evidence from China [J].Journal of Banking & Finance,65.

[12]Pan,C. H. 2011. Financial Development and Corporate Payout Policy:A Multi-Country Analysis. Retrieved from

[13]Fama,E. F.,French,K. R. 1998. Taxes,Financing Decisions,and Firm Value [J].Journal of Finance,53(3).

[14]Lintner,J. 1956. Distribution of Incomes of Corporations Among Dividends,Retained Earnings,and Taxes [J].The American Economic Review,46(2).

[15]Miller,H. M.,Modigliani,F. 1960. Dividend Policy,Growth,and the Valuation of Shares [J].The Journal of Business,34(4).

[16]Myers,S. C.,Majluf,N. S. 1984. Corporate Financing and Investment Decisions When Firms Have Information that Investors Do Not Have [J].Journal of Financial Economics,13(2).

[17]Doidge,C.,Andrew Karolyi,G.,Stulz,R. M. 2007. Why Do Countries Matter So Much for Corporate Governance? [J]. Journal of Financial Economics,86(1).

[18]Fama,E. F.,French,K. R. 2001. Disappearing Dividends:Changing Firm Characteristics or Lower Propensity to Pay? [J].Journal of Financial Economics,60(1).

[19]Denis,D. J.,Osobov,I. 2008. Why do Firms Pay Dividends? International Evidence on the Determinants of Dividend Policy [J].Journal of Financial Economics,89(1).

[20]Bliss,B. A.,Cheng,Y.,Denis,D. J. 2015. Corporate Payout,Cash Retention,and the Supply of Credit: Evidence from the 2008-2009 Credit Crisis [J].Journal of Financial Economics,115(3).

[21]Khurana,I. K.,Martin,X.,Pereira,R. 2006. Financial Development and the Cash Flow Sensitivity of Cash Flow Sensitivity of Cash [J].Journal of Financial and Quantitative Analysis,41(04).

[22]Chae,J.,Kim,S.,Lee,E. J. 2009. How Corporate governance Affects Payout Policy under Agency Problems and External Financing Constraints [J].Journal of Banking & Finance,33(11).

[23]Henry,P. B. 2000. Do Stock Market Liberalizations Cause Investment Booms? [J].Journal of Financial Economics,58(1).

[24]蔡慶丰,江逸舟.公司地理位置影响其现金股利政策吗? [J].财经研究,2013,(7).

[25]李常青,魏志华,吴世农. 半强制分红政策的市场反应研究 [J].经济研究,2010,(3).

[26]魏志華,李茂良,李常青.半强制分红政策与中国上市公司分红行为 [J].经济研究,2014,(6).

[27]靳庆鲁,宣扬,李刚,陈明端.社保基金持股与公司股利政策 [J].会计研究,2016,(5).

[28]魏志华,林亚清,黄寿峰.家族控制、金融发展与上市公司现金股利政策 [J]. 投资研究,2012,(8).

[29]吴春贤,张静.金融发展与现金股利政策分析——基于融资约束与自由现金流的检验 [J].商业研究,2017,(6).

[30]吴春贤,杨兴全.金融发展、产权性质与现金股利政策 [J].中央财经大学学报,2018,(10).

[31]董理,茅宁.公司成熟度、剩余负债能力与现金股利政策——基于财务柔性视角的实证研究 [J].财经研究,2013,39(11).

[32]徐腊平. 公司股利分配具有生命周期特征吗?——基于中国上市公司的实证研究 [J].南方经济,2009,(6).

[33]罗琦,伍敬侗.控股股东代理与股利生命周期特征 [J].经济管理,2017,(9).

[34]朱凯,陈信元.金融发展、审计意见与上市公司融资约束 [J].金融研究,2009,(7).

[35]宋福铁,屈文洲.基于公司生命周期理论的现金股利分配实证研究 [J].中国工业经济,2010,(2).

[36]王伟,孙大超,杨娇辉.金融发展是否能够促进海外直接投资——基于面板分位数的经验分析[J].国际贸易问题,2013,(9).

[37]王小鲁,樊纲,胡李鹏.中国分省份市场化指数报告(2018)[M].北京:社会科学文献出版社,2019.

[38]樊纲,王小鲁,朱恒鹏.中国市场化指数(2009,2011)[M].北京:经济科学出版社,2010,2011.

[39]连玉君,廖俊平.如何检验分组回归后的组间系数差异 [J]. 郑州航空工业管理学院学报,2017,35(6).

[40]姜永盛,程小可,姚立杰.内部控制、公司生命周期与现金股利 [J]. 证券市场导报,2014,(10).

[41]赵玉龙.金融发展、资本配置效率与经济高质量发展 ——基于我国城市数据的实证研究 [J].金融理论与实践,2019,(9).

[42]张成思,张步昙.中国实业投资率下降之谜:经济金融化视角 [J].经济研究,2016,51(12).

Abstract:Choosing the ratio of retained earnings to equity to reflect the maturity of the firm,this paper studies the relationship between the level of company's maturity and the cash dividend. The empirical results show that with the improvement of firm maturity,the motivation of firms to implement positive cash dividend policy will be significantly enhanced; as financial development improves the positive relationship between the maturity level and cash dividend payment tendency,the positive relationship between the maturity level and cash dividend payment is weakened because of more investment opportunities. Further research finds that the improvement of financial development level can delay the opportunity for mature firms to pay cash dividends for the first time. The influence of this kinds of relationship mainly stems from the "governance effect" path of financial development;while deciding financial development into credit market development and equity market development,it is found that it is different for the positive correlation between credit market promoting the maturity of corporate and cash dividend payment tendency. The equity market suppresses the positive correlation between corporate maturity and cash dividend payment tendency and cash dividend payment level.

Key Words:cash dividend policy,financial development,maturity of the corporate,COX proportional hazards analysis