汽车整车行业上市公司财务杠杆效应实证分析

2017-01-09赵燕李艳

赵燕+李艳

【摘 要】 以衡量财务杠杆效应的核心指标——净资产收益率为出发点,以汽车整车行业上市公司为样本进行实证分析,揭示了净资产收益率与各影响因素之间的相关关系及显著程度。通过对样本公司2013—2015年数据分析得出汽车整车行业上市公司的净资产收益率与产权比率呈正相关关系,与债务利息率呈不显著正相关关系,与息税前资产收益率呈显著正相关关系,研究结果对汽车行业上市公司充分运用财务杠杆具有重要的指导作用。

【关键词】 财务杠杆效应; 净资产收益率; 资本结构

【中图分类号】 F275 【文献标识码】 A 【文章编号】 1004-5937(2016)24-0037-03

财务杠杆是企业运用负债来调节收益的重要工具,它决定着企业的资本结构,对企业的发展具有深远的意义。最早的现代融资理论源于美国的莫迪利亚尼和米勒提出MM理论,不考虑公司税时,公司的价值与负债多少无关;但如果考虑到公司税,由于负债利息是税前支付,具有抵税的作用,此时,负债越多,企业的价值越高[1]。在MM理论提出后,国内外很多学者在此基础上不断进行深入研究,并取得了一定的成果。如权衡理论在MM理论基础上考虑了财务危机成本,信息不对称理论考虑到融资的“啄食”顺序。目前对资本结构的研究开始从交易动机、公司成长性等更微观的层面进行分析,这些研究成果为我国企业融资提供了一些很好的理论借鉴。然而,在我国,很多企业对财务杠杆的关注度不够,财务杠杆没有得到充分有效的运用。

一、汽车行业概况及样本选取

(一)汽车行业概况

汽车行业是产业联动效应高,规模效益明显,资金和技术密集型的重要产业。随着人们生活水平的提高,以车代步已成为必然趋势。据中汽协发布的数据,2015年,中国汽车工业总产值占国内生产总值的比例接近7%,如果加上其联动效应,其占比远远超过10%,汽车行业在国民经济中的重要性日益凸显,其发展关乎着整个国民经济的发展。近年来,我国的汽车市场发展迅猛,但相对国外一些知名品牌的汽车公司,我国汽车行业公司规模不大,资本结构不合理,要实现汽车行业的健康发展,需要不断优化资本结构,发挥财务杠杆的正效应,提高企业的价值。

(二)样本选取

汽车行业包括整车和零部件企业,由于零部件企业产品多样且涉及到其他行业,因而,本样本选择的公司为汽车整车上市公司,这些公司资本雄厚、管理规范、财务制度完善,能够代表汽车行业的基本情况。本文以沪深A股汽车整车制造业上市公司作为研究对象,2012年底之前已经上市的汽车整车制造企业23家,为了保证数据的全面、连续以及有效,剔除了*ST夏利和异常变动的亚星客车公司,选取的样本公司共21家,对2013—2015年共3年数据进行实证分析。样本公司数据来源于东方财富网以及深交所和上交所网站。

二、模型的建立和变量定义

只要企业融资方式中存在固定财务费用,就存在财务杠杆效应。当息税前利润增大时,每一个单位的盈余所负担的固定财务费用就会相对减少,这能给股东带来额外的盈余,即产生财务杠杆收益。净资产收益率(ROE)可以反映一定时期股东的收益,净资产收益率越大,说明公司的获利能力越强,给股东带来的财富越多[2]。本文将净资产收益率作为反映财务杠杆效应的核心指标,分析企业应如何运用财务杠杆提高股东财富,实现企业价值最大化。

式中:ROE为净资产收益率;ROA为息税前资产收益率;Rd为债务利息率;V为资产总额;D为负债总额;E为股东权益总额;T为所得税税率;EBIT为息税前收益。

由公式(1)可知:当企业的息税前资产收益率(ROA)大于债务利息率(Rd),企业适度增加负债,就能提高净资产收益率(ROE),从而使股东财富增加,财务杠杆会产生正效应;当企业的息税前资产收益率(ROA)小于债务利息率(Rd),企业继续增大负债的比重,净资产收益率将会降低,从而减少股东财富,甚至会给企业带来财务风险,财务杠杆会产生负效应;当企业的息税前资产收益率(ROA)等于债务利息率(Rd),财务杠杆不发挥效应。净资产收益率作为衡量财务杠杆效应的核心指标,主要受息税前资产收益率(ROA)、债务利息率(Rd)和产权比率(D/E)三个因素的影响[3]。为了验证财务杠杆效应,设ROE为被解释变量,ROA、Rd和D/E为解释变量,X0常数项,X1、X2、X3为各解释变量的回归系数,建立回归模型2。

ROE=X0+X1×D/E+X2×Rd+X3×ROA (2)

三、汽车整车上市公司财务杠杆效应实证分析

(一)汽车整车上市公司财务杠杆效应的现状描述

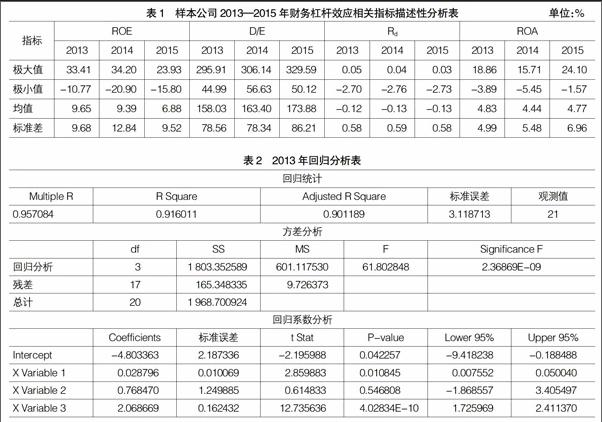

样本公司2013—2015年财务杠杆效应相关指标描述性分析见表1。从表中可以看出:2013—2015年,净资产收益率(ROE)每年的极大值与极小值差异较大,2014年相差55.1%,历年均值为9.65%、9.39%和6.88%,呈逐年下降趋势,表明汽车整车上市公司总体盈利能力差距较大,盈利水平不断降低且偏低。产权比率(D/E)每年的极大值与极小值之间差异不是太大,均值分别为158.03%、163.40%和173.88%,即资产负债率在60%以上,且负债占比不断加大。债务利息率(Rd)历年不高,均值分别为-0.12%、-0.13%和-0.13%,表明汽车整车上市公司利息负担小,债务利息率下降的原因之一是因为近年来银行贷款利率不断下降。息税前资产收益率(ROA)每年的极大值与极小值之间存在一定的差距,均值分别为4.83%、4.44%和4.77%,大体呈下降趋势,这也是导致净资产收益率(ROE)呈逐年下降的主要原因。

(二)汽车整车上市公司财务杠杆效应的回归分析

本文主要采用Excel表格中的工具(数据分析)进行回归分析,分析结果见表2、表3、表4,由于每年的Significance F值都小于给定的显著性水平α=0.05,因此可以判断ROE与D/R、 Rd、ROA之间总体上呈显著的线性关系。

根据表2—表4,进行整理得出2013—2015年D/R、 Rd、ROA与ROE显著程度(见表5):第一,2013年,净资产收益率与产权比率呈显著正相关关系,财务杠杆产生正效应,该行业上市公司如果继续加大债务比率,净资产收益率可得以进一步提升;2014年该行业上市公司加大了负债比率,净资产收益率与产权比率呈不显著正相关关系,说明财务杠杆的正效应已得以充分发挥,如果还想通过加大负债资本的比重来取得财务杠杆效应是不可取的,这从2015年体现出来,2015年,负债比率进一步加大,净资产收益率与产权比率呈不显著负相关关系。第二,2013年和2014年,净资产收益率与债务利息率呈不显著正相关关系,说明负债带来的节税利益大于利息支出,企业适度增加负债,财务杠杆会发生正效应。2015年,整个行业债务利息率为均值-0.13%,较2014年基本没变,但由于2015年负债资本比重进一步提升,负债带来的节税利益不足以支付利息,净资产收益率与债务利息率表现为不显著负相关关系。第三,2013—2015年,净资产收益率与息税前资产收益率呈显著正相关关系,说明息税前资产收益率是体现财务杠杆运用效果的主要指标,该指标反映企业运用总资产的水平情况,即企业运用权益资本和债务资本的水平。3年间,净资产收益率逐年下降,息税前资产收益率先降后升,产权比率不断上升,说明2014年较2013年企业运用资本的效果有所降低,由于负债增加产生的正效应不足以弥补息税前资产收益率的降低幅度,致使本年净资产收益率下降;2015年企业运用资本的效果有所提高,但由于息税前资产收益率的上升不足以弥补负债不断增加产生的负效应,致使本年净资产收益率继续下降。

从实证的结果来看,汽车整车行业上市公司总体负债比重逐年增大,净资产收益率不断下降,财务杠杆效应不断弱化。因而,该行业上市公司在运用财务杠杆效应时,应注意:

1.就汽车整车行业上市公司整体而言,负债资本比重已经过高,企业应适度降低并维持一定的负债规模,合理运用债务资本,达到最佳资本结构,才能使财务杠杆发挥良性作用,从而减小财务风险,实现企业价值最大化。

2.息税前资产收益率越大,说明企业运用总资产的水平越高,企业的净资产收益率越高,能给股东带来的财富就越多[4]。近年来,汽车整车行业上市公司息税前资产收益率整体上是下降的,因而,企业除了要合理负债外,还需要进一步提高资本的运用效果。

四、结语

本文以净资产收益率为衡量财务杠杆效应的指标,对汽车整车行业上市公司2013—2015年相关数据进行实证分析,从回归分析结果可以看出:整体而言,汽车整车行业上市公司的净资产收益率与产权比率呈正相关关系,与债务利息率呈不显著正相关关系,与息税前资产收益率呈显著正相关关系。2013—2015年间,汽车整车行业上市公司净资产收益率逐年下降,财务杠杆效应不断弱化,汽车整车行业上市公司应根据企业自身情况合理运用负债资本,优化资本结构,降低财务风险,另外,从净资产收益率与息税前资产收益率的显著程度可以看出,提高资本的运用水平是汽车整车行业上市公司调节的重点。

【参考文献】

[1] 陈芸.上市公司资本结构现状分析——以我国汽车制造业为例[J].中国乡镇企业会计,2010(2):38-40.

[2] 路立敏,李娇.农业上市公司财务杠杆效应分析[J].会计之友,2014(5):40-43.

[3] 李洋,梁菲菲.基于ROE最大化的资本结构及财务杠杆效应分析——来自家电行业上市公司的经验数据[J].财会通讯,2012(9):36-38.

[4] 周沁馨,李洋.电力行业上市公司的财务杠杆效应分析——基于2006—2009年的经验数据[J].财务与金融,2010(4):28-32.