商业银行中小企业贷款技术的使用现状及对策分析

2016-07-05阴吴敏

阴吴敏

商业银行中小企业贷款技术的使用现状及对策分析

阴吴敏

本文通过对269家中小企业的调查,分析了当前我国商业银行在向中小企业融资时所采用的信贷技术,研究表明商业银行在向中小企业发放贷款时注重企业的财务信息及抵质押资产等硬信息,但不同类型商业贷款技术的比较优势存在差异,适合于中小企业的动产质押贷款技术在商业银行中使用的频率较低。对此本文提出了相关对策建议。

一、引言

中小企业是我国数量最多、创新最活跃的企业群体。据工信部统计,全国工商登记中小企业超过2000万家,个体工商户超过5400万户,提供了80%以上的城镇就业岗位,成为就业的主渠道。但是融资难、融资贵仍限制着中小企业的发展。随着互联网金融的发展,企业的融资渠道日益多元化,但商业银行仍是中小企业外源融资的主要来源。关于商业银行与中小企业融资的文献很多,如分析银行规模、市场竞争以及关系型贷款等与中小企业信贷可获性的关系。传统关于贷款技术的二分法将贷款技术分为交易型贷款技术和关系型贷款技术,认为只有关系型贷款技术才能缓解中小企业的信贷约束。Berger和Udell(2006)提出的新框架认为将很多交易型贷款技术视为同一种贷款技术的分类过于简化,实际上除了基于硬信息的财务报表贷款技术和固定资产抵押贷款技术,其他如小企业信用评分技术、资产支持型贷款技术、保理和租赁都是适合中小企业的贷款技术。

因此,本文基于贷款技术的视角,分析当前我国商业银行对中小企业采用的主要贷款技术,并分析商业银行对这些贷款技术的运用现状如何?不同类型的商业银行在不同贷款技术上是否存在比较优势?对这些问题的研究有助于我们了解当前我国商业银行针对中小企业的贷款技术使用现状,并据此提出对策来更好地缓解中小企业的融资难问题。

二、数据来源与研究方法

(一)数据来源。本文的数据来源于课题组2014年对江苏苏州、常州、泰州和连云港四个地区中小企业的实地调查,共发放问卷640份,剔除缺失数据的问卷,最终获得有效问卷474份,其中有银行贷款的企业有269家。本文主要以获得银行贷款的269家企业为样本进行分析商业银行对中小微企业的贷款技术使用现状。

(二)贷款技术的衡量方法。根据Berger和Udell的研究,适用于中小企业的贷款技术有财务报表型贷款技术、固定资产抵押型贷款技术、小企业信用评分技术、资产支持型贷款技术、融资租赁和关系型贷款技术,但是利用企业主个人信息的信用评分技术在我国的商业银行中使用极少,融资租赁大多由专业的融资租赁公司办理。因此,本文分析的贷款技术将这两类排除在外。此外,关于资产支持型贷款技术,如应收账款质押、存货质押等,虽然很多银行推出了这一贷款技术,但我国商业银行在实践中使用得较少。以本次调查的269家企业样本为例,只有4家企业通过存货质押获得贷款,7家企业通过应收账款质押获得贷款,所占比例极低;因此本文在分析贷款技术时,将应收账款等动产质押归入资产抵质押贷款技术这一大类进行分析。

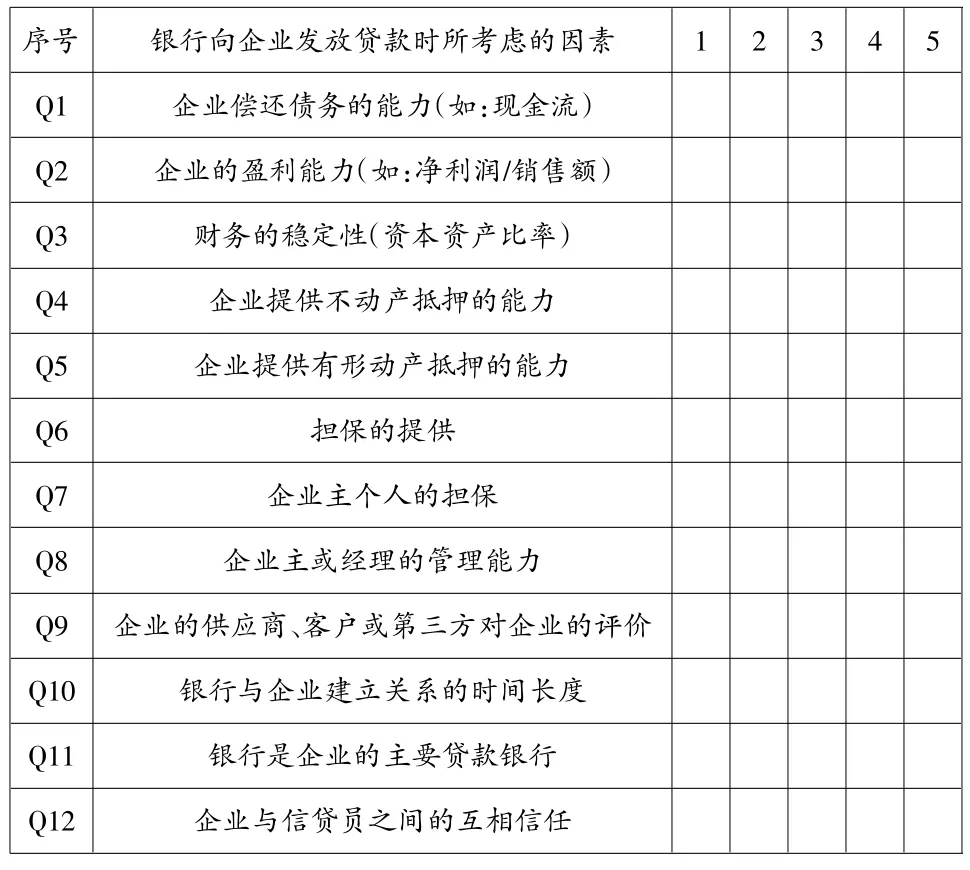

鉴于以上分析,本文主要分析商业银行的以下四种贷款技术:财务报表型贷款技术、资产抵质押型贷款技术、担保型贷款技术以及关系型贷款技术。本文参考Uchida(2008)设计了有关银行向企业发放贷款时所考虑因素重要性的问题,询问企业“根据您的感受,银行在发放贷款给企业时考虑的以下因素(详见表1)的重要性”,针对每个因素要求企业在选项1~5中作出选择,数字1~5分别表示该因素:一点都不重要、不是很重要、相当重要、非常重要、起决定性的作用。这些因素与本文构建的贷款技术相关,表1中因素1~3是有关企业财务信息的问题,因此归入财务报表型贷款技术;因素4、5是与企业抵质押资产相关的问题,因此归入资产抵质押型贷款技术;因素6、7是有关企业担保的问题,因此归入担保型贷款技术;因素8~12是跟软信息相关的问题,因此归入关系型贷款技术。

表1银行向企业贷款时考虑的因素

三、商业银行贷款技术使用现状

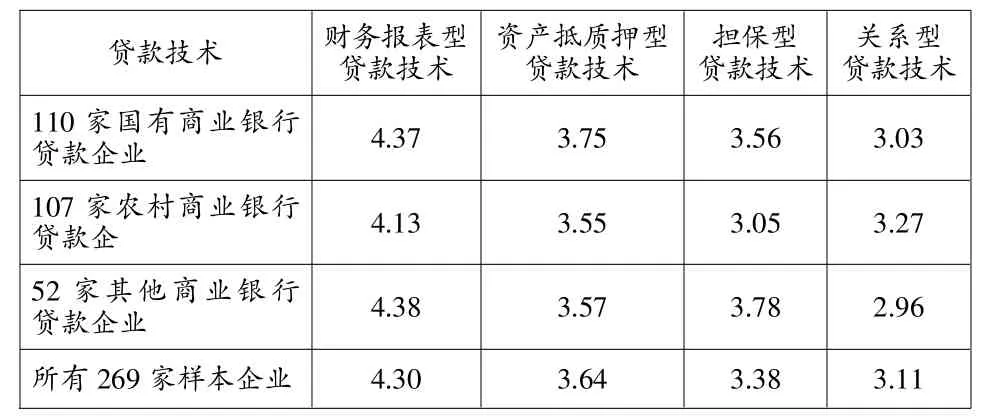

本文根据被调查企业对每一因素回答的选项计算算术平均数来构建贷款技术指数。如将第1~3个因素回答的选项进行算术平均得出财务报表贷款技术指数;将第4、5个因素回答的选项进行算术平均得出资产抵质押贷款技术指数;将第6、7个因素回答的选项进行算术平均得出担保型贷款技术指数;将第8~12个因素回答的选项进行算术平均得出关系型贷款技术;针对调查所计算的贷款技术指数结果详见表2。表2的前三行分别表示主要从国有商业银行、农村商业银行和其他商业银行获得贷款的企业分样本计算的贷款技术指数,最后一行是根据所有企业样本计算的贷款技术指数。

表2商业银行不同类型贷款技术的指数

调查发现,无论从所有样本企业,还是从不同类型商业银行获得贷款的企业分样本来看,商业银行在向中小企业发放贷款时最注重的是财务报表型贷款技术,其次是资产抵质押型贷款技术,再次是担保型贷款技术,最后才是关系型贷款技术。从不同类型银行获得贷款的企业样本看,不同商业银行对贷款技术的重视程度也有所差异。相比于国有、股份制和城市商业银行,农村商业银行的财务报表型、资产抵质押型和担保型三类贷款技术的指数值是最低的,而关系型贷款技术的指数值是最高的,可见农村商业银行相对其他类型的商业银行在关系型贷款技术上具有比较优势。国有商业银行的资产抵质押型贷款技术指数值最高,可见国有商业银行较为注重贷款是否有抵质押品。股份制和城市商业银行财务报表型和担保型两类贷款技术的指数值最高,可见这两类银行更为注重企业的财务状况和担保情况。

根据调查结果,表明我国的所有商业银行在向中小企业发放贷款时仍然注重企业的财务信息及抵质押资产等硬信息;而对于中小企业,尤其是小微型企业由于建立时间较短,较少拥有经审计的财务报表,也缺乏房产、设备等抵押资产,更为偏好于担保型贷款技术和关系型贷款技术。由此可见,中小企业尤其是小微企业从商业银行获得贷款仍然存在一定的难度。

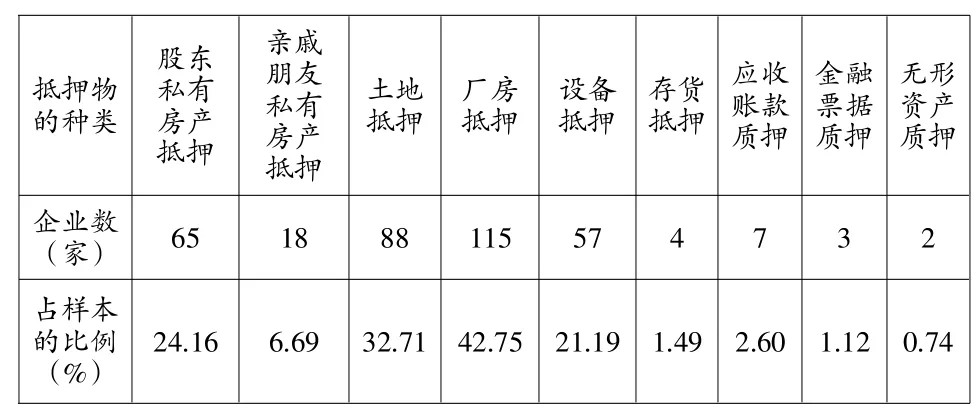

由于中小企业尤其是小微企业财务信息不健全、缺乏不动产等抵押资产,学术界提出了基于应收账款、存货等的资产支持型贷款技术来缓解中小微企业的融资难问题,工信部编制的《促进中小企业发展规划》也提出要推动商业银行创新适合中小企业特别是小微企业需求的金融产品,发展应收账款、存货等动产融资模式。实践中我国商业银行也推出了类似的产品,如工商银行的国内保理、建设银行的供应贷、民生银行的动产金融、昆山农村商业银行的存货质押融资等,那么我国商业银行这类贷款产品的运用现状如何呢?本次调查中设置了“企业获得抵押贷款的抵押物种类”这一问题来分析这类贷款在商业银行中的运用现状(详见表3)。

表3企业获得抵押贷款的抵押物种类

由表3可知,商业银行在向中小企业发放抵质押贷款时仍较为偏好房产(占比63.56%)、土地(占比32.71%)及设备(21.19%)资产,动产质押的比例较低,其中存货质押占比1.49%,应收账款质押2.6%。由此可见,虽然我国很多商业银行都推出了资产支持贷款类产品,但在实际中使用的比较少,产生这一现状的原因主要有:

(一)相关法律制度不完善。由于《物权法》和《合同法》有关应收账款质押融资的成立和生效要件存在冲突,虽然人民银行已建立了应收账款质押登记公示系统,但其登记效力缺乏法律支持,对应收账款债务人的通知规则也不明确;在存货质押方面,存在动产质权是否有效的风险以及动产质权不能对抗留置权、抵押权的法律风险,这些都导致金融机构开展动产质押融资的意愿较低。

(二)动产质押项下基础交易的真实性很难核实。动产质押主要基于应收账款的收回以及存货的变现,因此要求相关贸易背景真实可靠。但是人民银行动产融资登记系统对登记内容并不负有实质性审查责任,对于商业银行来说其核实动产融资项下贸易背景真实性的渠道较少,实践中也存在债务人和债权人利用虚假贸易合谋骗取贷款的事例,导致银行开展动产质押融资的风险较高。

(三)宏观经济下行导致商业银行收缩动产质押融资业务。应收账款融资主要依据核心企业的还款能力,但当前宏观经济形势不好,核心企业甚至央企也面临债务危机,导致很多银行将这一业务的权限上收至总行,提高了可进行动产融资的核心企业的门槛,个别银行甚至暂停了动产质押融资业务。

四、促进商业银行服务中小企业的对策

根据对江苏269家中小企业的调研可以发现,所有类型的商业银行在向中小企业发放贷款时仍然注重企业的财务信息及抵质押资产等硬信息;农村商业银行相对其他银行在关系型贷款技术上具有比较优势,因此在向小企业贷款时具有相对优势;适合于中小企业的动产质押贷款技术在商业银行中使用的频率较低。因此,要缓解中小企业银行融资难问题,可以从以下几个方面着手:

(一)继续发展地方性商业银行,支持民营银行的发展。地方性商业银行相对于全国性商业银行在收集当地中小企业尤其是小微企业的“软信息”上有比较优势,能够利用信息优势满足中小企业多元化的金融需求。

(二)完善相关法律法规,为动产质押融资提供制度保障。完善动产质押相关的法律法规体系,对应收账款凭证的上传及真实性确认、电子签名等进行法律确认,对提供虚假信息的借款人明确其法律责任,确保中国人民银行征信中心动产融资统一登记平台的法律效力。此外,要明确动产质押与抵押权和留置权竞合时的权利优先保障机制。

(三)商业银行应与电子商务平台合作。利用互联网的物流、信息流分析动产融资的债务人和债权人的行为,从而确认贸易背景的真实性,降低动产融资的风险,更好地为中小企业服务。

[1]Berger A N, Udell G F. A more complete conceptualframework for SME finance [J]. Journal of Banking & Finance,2006,30(11).

[2]Uchida H,Udell G,Yamori N. Loan officers and rela原tionship lending to SMEs [R].Working Paper,Wakayama Uni原versity,Indiana University,and Nagoya University,2008.

[3]薛冠甲.应收账款融资法律风险及对策研究[J].征信,2016(10).

[4]贾宝正.中征应收账款融资服务平台融资应用问题研究[J].河北金融,2016(10).

[5]韩仁哲.存货质押融资的法律风险点及防范措施[J].财政研究,2015(6).

(作者单位:金陵科技学院商学院)