创业板上市公司资本结构现状分析

2016-07-04卞玉娟

卞玉娟

创业板上市公司资本结构现状分析

卞玉娟

摘要:本文以前100家创业板上市公司的财务数据为样本,主要通过资产负债率、流动比率、长期资本负债率对创业板上市公司的资本结构现状进行分析,从而提出相关优化意见,有利于提高企业的生产业绩。

关键词:创业板;资本结构;优化意见

中小企业一直是国民经济的支柱,但是资金不足一直制约着这些企业的发展。所以为了进一步推动中小企业的发展,2009年在国家政策的支持下创立了深圳创业板资本市场。随着创业板市场发展的逐步成熟,而且其具有独特的特征,资本结构相对于主板上市公司的异样性,这些都引起了学术界的广泛关注,成为了研究的热点。所以本文旨在通过选取100家创业板上市公司的相关资本结构数据,分析创业板上市公司资本结构的现状,以及提出相关的优化意见。

一、创业板上市公司的特征

1.增长潜力大

创业板市场是一个高风险高回报的市场,创业板上市公司的股价大多处于比较高的水平。投资者一般都期望获得较高的收益,所以比较倾向于具有较大增长潜力的企业。只有上市后发展潜力比较大,才会吸引投资者购买股票,也才能够在创业板市场上存活下来,从而实现自身的资本最大化。

2.科技研发含量高

基于创业板设立的宗旨来看,具有高科技含量,研发能力突出的公司更容易被投资者所接受,在国家资金供给有限的情况下,信息技术、新材料、新能源、环保等相关企业一般比较符合国家产业政策,进而发展潜力巨大,容易吸引投资者的青睐。

3.上市的条件限制低

在创业板上市的条件一般会低于在主板上市。一般上市对于企业的规模限制很小,上市的门槛相对较低。所以为具有较大发展潜力的小企业提供了一条更加容易的融资发展之路。同时规模较大的民营企业除了选择在主板市场上市以外,也可以选择在创业板进行上市。

4.无形资产比重大于固定资产

创业板上市公司的盈利模式主要不依赖于固定资产的投入,而主要依赖于无形资产的开发,它们盈利的基础是品牌的拓展和人才等,其无形的比重相对于固定资产比重很大。

二、创业板上市公司资本结构现状分析

资本结构是指企业所需要的资本中债务资本与权益性资本所占的比例。内源融资一般是来自于企业的留存收益即净利润分配完股利后的剩余收益,外源融资一般来自于企业通过债券、股票等金融工具向企业外部的主体进行筹集资金。由于融资方式的多样性,企业选择采用不同的融资组合就会形成不同的资金结构与相应资本结构。创业板上市公司由于其自身的高成长性的特征,企业在生存和发展的过程中需要大量的资金进行支撑,一旦资金链断裂,企业就失去了生存下去的可能。

因此本文通过搜集100家创业板上市公司在13、14、15三个会计年度内的相关财务数据对创业板上市公司资本结构的现状进行分析,本文分析的所有财务数据来源于深圳证券交易所和巨潮资讯网所披露的招股说明书和年度财务报表,并经过Microsoft Excel计算整理得出。本文对创业板资本结构的分析除了选取以往研究最常见和最具代表性的资产负债率,还考虑到融资的流动性和期限,将资产负债率进一步分解为流动比率和长期负债率。

1.资产负债率的特征分析

该指标一般可以代表企业大概的资本结构,资产负债即负债与资产的比重。通过该指标可以清晰的了解到企业中债务融资和股权融资的比重,资产负债率的高低对于债权人和所有者的意义是不同的,债权人一般倾向于低的资产负债率,表明企业有很强的偿债能力,债权人的权益能够获得保障,而所有者希望获得较高的资产负债率,一方面可以获得较大的财务杠杆效应,一方面公司的发展离不开资金的依托。接下来本文,旨在通过表1的相关数据对创业板上市公司的资本结构现状进行说明分析。

表1 资产负债率的描述性分析

从表1中的相关数据可以看出,创业板上市公司在13年的平均资产负债率为0.22931,14年的为0.25924,15年的为0.29369,所以通过该表可以看出创业板上市公司的资产负债率普遍偏低,创业板上市公司的融资渠道偏向有股权融资,债务融资不足。但是欣慰的是三年来资产负债率一直处于增长的趋势,14年较13年增长了2.99%,15年较14年增长了3.45%,说明创业板上市公司的管理层已经开始认识到资本结构的不协调。

2.流动比率的分析

流动负债率指标是指流动资产占流动负债的比重,主要衡量企业流动资产中短期负债的占比。接下来,本文主要通过对表2进行分析。

表2 流动比率描述性分析

从表中可以看出13年的创业板上市公司的平均流动比率是6.37629,14年的是7.72558,15年的3.94743,三年的流动比率都大于3,最大值达到6.37629,说明创业板上市公司的流动利率偏高,创业板上市公司的资本结构不合理,存在很大的财务风险。

3.长期资本负债率的分析

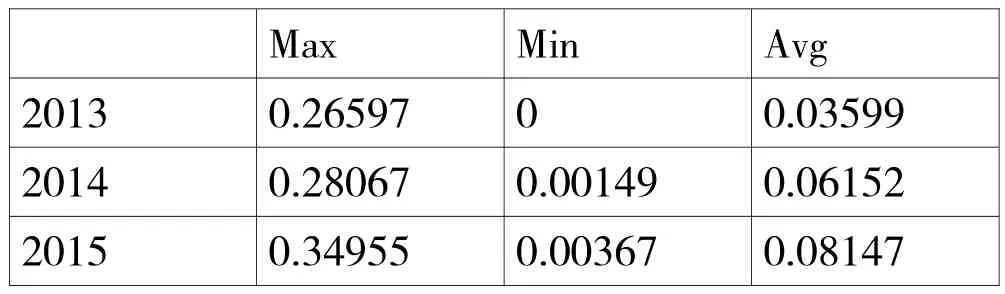

长期资本负债率是指非流动负债占长期资本的比率,接下来本文主要通过表3进行分析。

从表3的数据可以看出,13年创业板上市公司的长期资本负债率平均值为0.03599,14年的为0.06152,15年的为0.08147,通过这三年的创业板上市公司的长期资本负债率可以看出,长期资本负债率普遍偏低,低于0.1,但处于逐步增长的趋势,但是并不是得到很好的改善,长期负债比重很低,负债结构非常不平衡,企业的长期负债没有得到很好的利用,从长远的角度来看,公司后期的发展将会很可能遇到资金不足的问题,企业的研发投入应该也存在很大的不足,对于企业后期的发展存在很大的不确定性。

表3 长期资本负债率描述性分析

三、创业板上市公司资本结构的优化意见

第一,增加债务融资的比重,创业板上市公司应该适当的选择不同类型的债务融资方式,比如公司债券、租赁、商业信用等,充分利用政府给予小企业的税收优惠政策,通过扩大债务融资的比重来发挥财务杠杆的效应。

第二,增加长期债务的比重,长期债务是公司生存发展中的资金支持,上文分析可知创业板上市公司的长期债务比率偏低,适当的增加长期债务的比重可以预防由于现金流出现问题而导致公司发生经营困境。

第三,拓展融资渠道,创业板上市公司不应局限于股权融资,应该大力发展债券市场的融资业务,选择不同种类的债券进行融资。

参考文献:

[1]梁平.试论企业最佳资本结构的选择[J].商业经济,2009(2).

(作者单位:青海民族大学工商管理学院)