自由现金流量与股权融资成本关系研究

2015-08-11吴秋生高庆雨

吴秋生+高庆雨

【摘 要】 文章以2009—2013年沪市A股制造业上市公司为研究对象,对自由现金流量与股权融资成本的关系进行了研究。研究发现:我国制造业上市公司的股权融资成本与自由现金流量呈“U”型关系;当经营活动现金净流量小于零时,股权融资成本与自由现金流量呈正相关;当经营活动现金净流量大于零且自由现金流量比较少时,股权融资成本与自由现金流量呈负相关;当经营活动现金净流量大于零且自由现金流量比较多时,股权融资成本与自由现金流量呈正相关。研究结论为规范自由现金流量管理,有效控制股权融资成本提供了理论依据。

【关键词】 自由现金流量; 股权融资成本; 关系

中图分类号:F230 文献标识码:A 文章编号:1004-5937(2015)15-0002-05

一、引言

现代企业中的所有权和经营权相分离,股东将企业的经营权授予管理层,两者之间是委托代理关系,但是两者的主要目标并不一致:股东的主要目标是希望管理层能够尽心尽力为自己服务,最终实现股东财富最大化;而管理层也是理性经济人,容易产生“逆向选择”和“道德风险”问题,其主要目标是希望个人财富、闲暇等福利最大化,因而企业中就会产生代理成本。

1986年,詹森在代理成本理论研究基础上,提出了自由现金流量假说,他认为自由现金流量是企业在经营活动中产生的,是在支付了企业净现值大于零的项目资金后剩余的那部分现金,并且指出剩余的那部分现金留存在企业中并不能增加股东的财富,只有将这部分现金以股利的形式返还给股东才能够使股东财富增加。詹森同时提出,即使企业存在大量的自由现金流量,企业管理者宁愿将这些资金投资于预计亏损的项目,也不愿意将其分配给股东。这是因为:一方面,如果管理者将这部分资金返还给股东,意味着自己手中控制的资源会变少,企业就不能够按照自己的意图扩张,自己的权力不能扩大;另一方面,如果管理者将这部分资金返还股东,将来需要资金的时候,可能又要通过举债借款,会增大企业的财务风险。正是由于自由现金流量的这些特点,自由现金流量过少或者过多都不利于企业的健康发展,可能都会增大企业的财务风险。由于我国债券市场不发达、债务融资需要还本付息等多种原因,我国上市公司偏好股权融资,股权融资在企业融资中占极大的比重,因而可以近似地通过股权融资成本的高低来衡量企业财务风险的大小。企业的股权融资成本高,企业的财务风险就高;企业的股权融资成本低,企业的财务风险就低。因此笔者认为研究企业自由现金流量与股权融资成本之间的关系是十分必要的。

目前国内外学者关于自由现金流量与融资相关的问题研究主要围绕自由现金流量与融资决策方面,比如:Chaplinsky和Nichaus(1990)等研究发现自由现金流与财务杠杆呈负相关关系;李涛、黄晓蓓(2008)认为企业现金流量越充足,越会选择股权融资方式募集资金。学者们仅仅研究了企业现金流量状况与融资方式的关系,并没有研究企业选择某种融资方式是否合理、是否融资成本较小,因而研究自由现金流量与股权融资成本的关系是十分必要的。通过自由现金流量与股权融资成本两者关系的研究,可以使企业正确认识自由现金流量,在一定程度上规范企业随意操纵经营现金流量及过度投资的行为,引导企业通过更合理的投融资决策及更高的会计稳健性水平来控制企业的股权融资成本,进而控制企业的财务风险,也可以为研究企业综合融资成本和自由现金流量的关系提供理论依据、研究方法和思路。

二、理论分析与研究假设

自由现金流量是企业在支付了净现值大于零的项目所需资金后剩余的那部分现金。当企业的自由现金流量较少时,根据信号传递理论,投资者会认为企业有较好的投资项目才导致企业自由现金流量较少,但投资者更多的认为该企业的经营状况并不是十分乐观,投资于该企业的风险较大,根据风险收益理论,投资者会要求更高的报酬率以补偿自己承担的风险,投资者所要求的报酬率即为企业的融资成本。因而,当企业的自由现金流量较少时,企业股权融资成本应该较高;当企业自由现金流量较为适中时,投资者会认为该企业处于正常平稳发展之中,企业的股权融资成本应该较低;当企业的自由现金流量过多时,根据自由现金流量理论说明该企业的代理成本比较高,管理者宁愿投资于收益率为负的项目也不愿意将自由现金流量发放给股东,管理者很可能为了满足自己的权力欲望进行过度投资、低效收购等,所以当企业自由现金流量较多时,企业的股权融资成本应该较高。

因此,提出第一个假设:股权融资成本与自由现金流量呈“U”型关系。

更进一步分析,由于自由现金流量来源于经营活动现金净流量,因而自由现金流量与股权融资成本之间的关系一定也会受到企业经营活动现金净流量大小的影响,当企业的经营活动现金净流量小于零时,说明企业的经营状况并不是十分乐观,企业的投资不能够得到合理的回报,此时,企业投资的越多,由于信息不对称以及管理者“逆向选择”问题的存在,投资者并不知道这些项目是不是一定能够获益,这些投资者需要承担的风险一定更大,投资者要求的投资报酬率一定更高。

因而,提出第二个假设:当经营活动现金净流量小于零时,股权融资成本与自由现金流量呈正相关。

当企业的经营活动现金净流量大于零时,说明企业的财务状况相对良好,此时企业的投资可以获得正的回报,当企业的自由现金流量较少时,说明企业发展能力不足,投资者投资要求的报酬率会比较高,企业的股权融资成本就比较高,而随着企业自由现金流量的增加,说明企业发展比较良好,既有很好的投资项目,又没有较为严重的代理问题,此时企业的股权融资成本比较小。当企业的自由现金流量较大时,说明企业目前没有较好的项目,且代理问题比较严重,管理者很可能投资净现值为负的项目,投资者要求的报酬率会很高,企业的股权融资成本也很高。

据此,提出第三个假设:当经营活动现金净流量大于零,自由现金流量较少时,股权融资成本与自由现金流量为负相关;自由现金流量较多时,股权融资成本与自由现金流量为正相关。

三、变量定义及建立模型

(一)数据来源

由于各行业的特点不同,不同行业的现金流量特点也各不相同,为了避免各行业现金流量与股权融资成本关系差异的相互抵销,本文选择2009—2013年间沪市A股中的制造业上市公司为研究对象,重点考察自由现金流量与股权融资成本之间的关系。因为2008年爆发了全球性的金融危机,自2008年以来,我国制造业企业面临着诸多困难,比如融资难、人力成本上升等问题,而且我国上市公司中制造业企业占大多数,研究制造业企业具有一定的现实意义。

为了使数据研究更有意义,本文按照下列条件进行筛选数据:(1)考虑到企业经营状况目前基本正常,剔除掉被ST的制造业上市公司。(2)剔除掉有极端数据的公司。(3)剔除掉资料缺失和无法找到有关资料的制造业上市公司。在此基础上,得到我国制造业上市公司5年共2 045个公司年度样本数据,2009—2013年各409个数据。本文所用的数据均来自Wind中国上市公司数据库以及上市公司年报等。

(二)定义变量

模型中的因变量为股权融资成本CE,本文借鉴姜付秀(2008)、邱玉莲等(2014)计算股权融资成本的方法,运用国内外最著名的资本资产定价模型来计算股权融资成本。模型为:

Ri=Rf+?茁i(Rm-Rf)

式中Ri为股权融资成本,Rf为无风险收益率。在国际上,一般采用短期国债收益率作为无风险利率,因而本文采用2009—2013年间的一年期国债收益率作为各年的无风险收益率。BETA系数用来衡量一个上市公司系统性风险的大小,本文的BETA系数取自Wind数据库。Rm为市场平均收益率,本文通过查询1990—2013年的上证指数,采用几何平均法计算出2009—2013年各年的市场平均收益率。

1.模型中的自变量为每单位资产自由现金流量FCF。通过詹森提出的自由现金流量定义计算自由现金流量是十分困难的,因为净现值大于零的项目难以确定,受人的主观判断较大,净现值大于零的项目需要多少资金很不准确,国内外学者对其的计算公式也没有达成共识,本文采用汤姆·科普兰(1990)提出的方法计算自由现金流量,并除以企业总资产,以便各企业自由现金流量具有可比性。我国学者万晨晨等(2012)也采用过该种方法衡量自由现金流量的大小。计算自由现金流量的公式为:

企业自由现金流量=息税前利润(1-所得税率)+当前折旧与摊销-营运资本增加-购建固定无形和长期资产支付的现金

其中:所得税率=所得税费用/利润总额

营运资本增加=本期营运资本-上期营运资本

2.模型中的控制变量为企业规模SIZE,资产利润率为ROA,资产负债率为LEV,公司成长性为GROW。这四个变量都与股权融资成本呈线性关系。国内很多学者研究股权融资成本都将这几个变量作为控制变量,如邱玉莲等(2014)、范海峰等(2010)、蒋琰等(2009)。具体内容见表1。

(三)研究模型

在界定上述变量的基础上,为了验证本文提出的三个假设,提出如下模型:

四、实证检验分析

(一)描述性统计分析

由表2可以看出即使本文所选的都是制造业行业的上市公司,但是各个公司之间的经营状况差别还是很大。因变量股权融资成本的变动幅度比较大,极大值为30.028175,极小值为-0.103320,标准差为6.651527,中位数是0.174923,说明制造业上市公司目前境况迥异,有很多企业市场收益率不到市场平均收益率,我国制造业上市公司境况确实不容乐观,财务风险比较大。自变量自由现金流量极小值为-0.805620,极大值为0.500874,标准差是0.126779,说明企业自由现金流量也有比较大的差别。一部分企业保留大量的自由现金流量,一部分企业冒着较大的财务风险投资大量的项目,均值为-0.006999,说明企业投资力度较大。控制变量资产利润率和营业收入增长率差别也比较大,说明即使是制造业行业之中,各个企业目前的盈利状况都各不相同,但是资产利润率的中位数是2.955300,说明过半数的制造业目前还未处于亏损状态。控制变量总资产自然对数和资产负债率均值及中位数比较接近,而且标准差比较小,说明制造业上市公司资产规模大致相同,资产负债率差别也不是很大,且分布比较均匀。

(二)多元回归分析

为了验证假设1,笔者假设当自由现金流量大于其均值-0.006999时,认为企业自由现金流量过多;当自由现金流量小于其均值-0.006999时,认为企业自由现金流量过少。

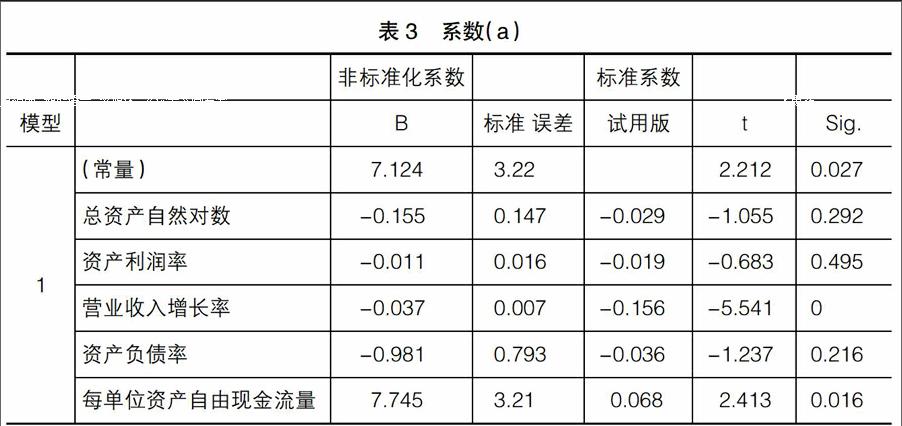

表3列示出当企业自由现金流量过多时,股权融资成本与自由现金流量的关系。此时每单位自由现金流量的非标准化系数是7.745大于0,可以看出每单位自由现金流量与股权融资成本呈正相关,即当企业自由现金流量过大时,企业的股权融资成本也比较大。可以证明自由现金流量过大时,由于信息不对称,一方面投资者可能会认为企业代理问题比较严重,另一方面投资者会认为企业未来没有较好的投资项目,因而投资者对企业的前景并不是十分看好,因而企业的股权融资成本较高。

表4列示出当企业自由现金流量过少时,股权融资成本与自由现金流量的关系。此时每单位自由现金流量的非标准化系数是-0.709小于0,可以看出每单位自由现金流量与股权融资成本呈负相关,即当企业自由现金流量过小时,企业的股权融资成本较大。

由此可以得出假设1成立,即股权融资成本与自由现金流量呈“U”型关系。

当企业的经营活动现金净流量小于0时,自由现金流量与股权融资成本的关系如表5所示,此时每单位自由现金流量的非标准化系数是1.956大于0,因此自由现金流量与股权融资成本呈正相关。

由此可以得出假设2成立,即当经营活动现金净流量小于零时,股权融资成本与自由现金流量呈正相关。

当企业的经营活动现金净流量大于0时,企业自由现金流量的均值如表6所示为0.000142。笔者假设:当企业的自由现金流量大于0.000142时,企业的自由现金流量偏高;当企业的自由现金流量小于0.000142时,企业的自由现金流量偏低。

当企业经营活动现金净流量大于零,企业的自由现金流量大于0.000142时,企业自由现金流量与股权融资成本的关系如表7所示,此时每单位自由现金流量的非标准化系数是8.728大于0,因此自由现金流量与股权融资成本呈正相关,即当企业自由现金流量过大时,企业的股权融资成本也比较大。如果企业的自由现金流量小于0.001536时,企业自由现金流量与股权融资成本的关系如表8所示。此时每单位自由现金流量的非标准化系数是-3.519小于0,可以看出每单位自由现金流量与股权融资成本呈负相关,即当企业自由现金流量过小时,企业的股权融资成本较大。

由此可以得出假设3成立,即当经营活动现金净流量大于零,自由现金流量较少时,股权融资成本与自由现金流量为负相关;自由现金流量较多时,股权融资成本与自由现金流量为正相关。

五、研究结论与政策建议

本文基于2009—2013年沪市A股制造业上市公司财务报表的数据,研究了制造业上市公司的自由现金流量与股权融资成本之间的关系。本文的研究结论为股权融资成本与自由现金流量呈“U”型关系;当经营活动现金净流量小于零时,股权融资成本与自由现金流量呈正相关;当经营活动现金净流量大于零且自由现金流量比较少时,股权融资成本与自由现金流量呈负相关;当经营活动现金净流量大于零且自由现金流量比较多时,股权融资成本与自由现金流量呈正相关。

因而对于一个制造业行业的企业而言,自由现金流量并不是越多越好,更不是越少越好,只有当一个企业保持恰当的自由现金流量水平时,才能给予投资者足够的信心,使企业的股权融资成本较低,财务风险较小。所以企业不能一味地过度投资,使自由现金流量很少,同样企业不能一味地操纵经营现金流量,使经营现金净流量不断增加,这样也会使企业自由现金流量增加,进而使其融资成本变大。

当企业的经营活动现金净流量小于零时,管理者一定要只投资净现值为正的项目,这样才有利于企业价值最大化,否则企业的股权融资成本会不断升高。然而管理者的主要目标是实现个人效用最大化,所以为了使管理者能够全心全意服务于企业,企业必须建立良好的公司治理机制。当经营活动现金净流量大于零时,企业仍需要保持适当的自由现金流量水平,只有这样才能使企业的融资成本降到最低。

【参考文献】

[1] Myers S, Majluf N. Corporate Financing and Investment Decisions When Firms Have Information that Investors Do not Have[J].Journal of Financial Economics, 1984,13(2):187-221.

[2] Jensen M. Agency Costs of Free Cash Flow:Corporate Finance and Takeovers[J].The American Economic Review,1986,76(2):323-329.

[3] Hart O. Corporate Governance: Some Theory and Implication[J]. The Economic Journal,1995,105(430):678-689.

[4] 黄本多,干胜道.自由现金流量与我国上市公司并购绩效关系的实证研究[J].经济经纬,2008(5):64-67.

[5] 刘银国.自由现金流与过度投资——基于融资约束和所有制的考察[J].会计之友,2012(4):4-8.

[6] 徐晓东,张天西.公司治理、自由现金流与非效率投资[J].财经研究,2009(10):47-58.

[7] 蒋琰.权益成本、债务成本与公司治理:影响差异性研究[J].管理世界,2009(11):144-155.

[8] 邱玉莲,张雯雯,魏明良.会计稳健性对债务与权益融资成本影响差异研究[J].会计之友,2014(10):54-58.

[9] 张敦力,石宗辉,郑晓红.自由现金流量理论发展的路径、挑战与机遇[J].会计研究,2014(11):61-66.