股票市场投资者情绪的跨市场效应*

——对债券融资成本影响的研究

2013-11-13徐浩萍杨国超

徐浩萍,杨国超

(复旦大学 管理学院,上海200433)

一、引 言

为了解释证券价格的大涨大跌,行为金融学引入了非理性假设,将不能用基本面信息解释的投资者预期称为投资者情绪。投资者情绪来源于理性投资者在卖空约束下的套利成本以及噪音投资者的非理性行为(Baker和Wurgler,2006)。已有研究发现投资者情绪不但直接影响投资者对证券的需求(DeLong等,1990),还会引起企业融资和投资决策的异化(Lamont和Stein,2006;Baker等,2003),从而影响金融市场资源配置的效率。上述相关研究主要集中在股票市场,本文则主要探讨它的跨市场效应,即股票市场投资者情绪对债券融资成本的影响。

随着中国证券市场的快速发展,上市公司的融资方式趋于多样化,如公司债、可转债以及可分离转债等。从2000年至2010年,债券的发行规模不断增大,2008年甚至超过市场融资总额的20%。因此,对上市公司债券融资成本的研究具有十分重要的现实意义。已有研究认为债券融资成本主要决定于发行人的风险特征(Krishnaswami和Yaman,2007),本文认为股票市场投资者情绪也会影响债券融资成本。

作为最主要的投资品,股票和债券的价值判断有着共同的信息基础,存在紧密的互动关系(Fleming等,1998;Campbell和 Ammer,1993;Chordia等,2001)。由于中国股票市场的容量远远超过债券市场,①交易比债券市场更活跃,所以债券发行人可以通过股票市场获得更丰富的投资需求信息:一方面,债券市场投资需求有可能受到股票市场非理性情绪的传染;另一方面,理性投资者为规避股票市场泡沫风险会通过投资债券实现套利。这两方面的影响均会导致投资者对债券的需求增加,从而导致企业债券融资成本降低。

具体来说,本文分为三个层次:首先,我们探讨股票市场投资者情绪对债券融资成本的影响;其次,我们讨论股票市场投资者情绪对不同特征及种类债券的影响差异,由此辨别投资者情绪影响债券发行成本的机理是非理性情绪的传染还是理性投资者的套利行为;最后,我们检验投资者情绪对企业选择融资方式的影响,即发行企业是否能利用投资者情绪会引起债券投资需求增加而择机发行债券,以降低融资成本。②参照Baker和 Wurgler(2006)以及易志高和茅宁(2009),本文使用股票市场IPO公司数、IPO首日折价、封闭式基金折价、债券融资与股票融资规模之比以及换手率等变量提取主成分构造投资者情绪指标,用经过市场基准利率调整的发行利率度量债券融资成本。研究结果表明:股票市场投资者情绪越高,债券发行利率就越低;这一作用对信用等级高、经营业绩好、政府控股的企业以及含股权选择的可转债与可分离转债的影响更大,而对公司债的影响则不显著,这支持了理性套利假说。此外,对于符合股权再融资和债券发行条件的样本,我们发现股票市场投资者情绪与企业债券融资倾向正相关,这进一步支持了投资者情绪更高时债券融资成本更低的结论。

本文相对于已有文献在以下方面作了尝试:首先,本文为投资者情绪的经济后果补充了跨市场的证据。已有研究关注了投资者情绪对市场收益(Baker和 Wurgler,2006)和企业投资行为的影响(Polk和Sapienza,2009),本文则将股票市场投资者情绪的影响延伸到了债券发行市场,影响债券融资成本和发行决策。其次,本文为股票和债券市场之间的联动提供了证据。已有研究大多基于投资者的立场探讨股票和债券交易市场回报和风险之间的关联性(Campbel和 Ammer,1993;Connolly等,2005;Chordia等,2001),本文则从证券发行企业的角度进一步讨论了两个市场的互动对企业融资的影响。最后,本文扩展了对债券发行成本决定因素的研究。国外文献大多从债券发行人自身特征(Anderson等,2004)以及债券市场环境(Mansi等,2009)角度来探讨发行成本的决定因素,而本文则引入了股票市场投资者情绪的作用。此外,虽然债券市场是中国证券市场的重要组成部分,但对债券融资成本的研究却非常薄弱,因此本文将丰富中国制度背景下这一主题的研究。

后文结构如下:第二部分回顾相关研究并提出我们的研究假设,第三部分定义主要变量并对样本进行描述,第四部分报告实证检验结果,第五部分是稳健性检验,最后是全文总结。

二、理论回顾与研究假设

大量研究表明,市场时机在企业债务融资中扮演着重要角色。例如,Graham和Harvey(2001)通过问卷调查发现经理人总是试图在债券发行中选择更好的时机以降低利率。鉴于股票市场和债券市场的联动性,股票市场的投资者情绪可能会影响企业的债券融资决策。

一方面,判断股票和债券的价值有共同的信息基础,这会促成股票市场与债券市场价格的联动(Fleming等,1998)。比如,实际利率提高会导致贴现率提高,股票和债券的价值都下降;企业未来现金流增长会同时提高股票和债券的回报。这类信息会造成股票与债券价格的同向变动(Campbell和Ammer,1993)。当投资者对影响股票价值的信息反应过度乐观时,在共同信息基础的机制作用下,投资者对债券的价值判断也会过度乐观,由此导致投资者情绪从股票市场“传染”到债券市场,引起债券需求的增加。

另一方面,理性投资者的套利决策也会造成两个市场的联动。股票和债券具有性质迥异的风险特征,因此在某些情况下存在收益互补。例如,Connolly等(2005)发现当股票市场的不确定性较高时,债券的回报将高于股票的市场回报;Chordia等(2001)的证据则表明在1998年亚洲金融危机时期,共同基金减少了对权益资产的投资,增加了对政府债券的投资。投资者利用这种互补在不同市场间从事套利活动。当股票市场过度乐观的情绪提高了泡沫破灭的风险时,理性投资者会重新调整投资组合中股票与债券的比例,即减少股票投资而增加债券投资,从而改变了两个市场的供求关系,这一机制被Fleming等(1998)称为“溢出效应”。

在上述两种情形下,当股票市场的投资者情绪较高时,债券市场的投资需求会增加,从而促使债券发行利率下降。由此,我们提出以下假设:

假设1:股票市场投资者情绪越高,债券发行利率越低。

根据上述讨论,股票市场乐观情绪的“传染”和理性投资者为规避泡沫风险的套利行为都可能提高债券投资需求,但对于不同特征的债券,影响的强度可能有所不同。Tang和Yan(2010)指出,投资者的风险厌恶程度决定了债券发行等级的利率差异,风险厌恶程度越高,债券发行等级的利率差异越大。当上述“传染”假说是主因时,过度乐观意味着投资者风险厌恶程度较低,债券违约风险被低估的可能性较大,因此违约风险高的债券更容易以较低的利率发行。而当套利行为成为债券市场投资需求增长的主因时,投资者风险厌恶程度较高,因此将优先选择违约风险小的债券,从而其发行成本较低。为了辨别投资者情绪影响债券发行成本的机理是非理性情绪的传染还是理性投资者套利策略的调整,本文通过考察投资者情绪对不同风险债券的影响差异,进一步将上述两种情况区分为:

假设1a(“传染”假说):当股票市场投资者情绪较高时,违约风险高的债券融资成本较低。

假设1b(“套利”假说):当股票市场投资者情绪较高时,违约风险低的债券融资成本较低。

对于债券违约风险,本文从债券发行人特征和债券类型两个角度进行度量。从债券发行人特征看,信用等级越高,违约风险越小;经营业绩越好,债券违约风险越小;相对于非国有企业,国有企业因受到政府的保护而违约风险较小。从债券类型看,由于可转债和可分离转债为投资者提供了一个期权,从而降低了投资者的投资风险,同时该期权也有利于债权人更好地监督发行人,避免管理层投资不足或投资过度(Richard,1984),所以风险较小(Krishnaswami和Yaman,2007)。此外,中国政府对债券发行资格的管制进一步降低了可转债和可分离转债的风险。中国证监会规定,发行可转债的公司发行前三年的净资产收益率均值需超过6%,同时需提供全额担保;发行可分离转债的公司净资产要求达到15亿元人民币以上;而对于发行公司债的公司则没有盈利和担保要求,净资产仅要求达到3 000万元人民币。

进一步地,当股票市场投资者情绪较高时,债券投资需求的增加使债券融资成本降低,于是企业更倾向于选择发行债券的再融资方式。因此,我们提出如下假设:

假设2:股票市场投资者情绪越高,企业越倾向于选择债券融资。

三、变量与样本

(一)变量设置

第一,关于股票市场投资者情绪的度量,本文沿用Baker和 Wurgler(2006)以及易志高和茅宁(2009)的方法,使用IPO发行数量、股票市场换手率、债券发行规模与股票发行规模之比、封闭式基金折价以及IPO首日发行折价五个变量做主成分分析,并提取第一主成分值作为投资者情绪指数。债券发行公告披露之前债券发行利率决策要经过董事会预案、监管部门审核等程序,在本文的样本中,从披露董事会预案到债券发行公告的天数均值是307天,中位数是284天,这说明企业大约在发行之前的9-10月做出债券融资决策。根据这一经验统计结果,我们使用发行前第三个季度的投资者情绪变量。

第二,关于债券融资成本的度量,现有文献大多使用债券的到期收益率或实际利率(Anderson等,2003)。由于我国发行的债券均为面值发行,所以票面利率就代表债券的到期收益率,本文用债券票面利率减去基准利率后③的数值来衡量相对于市场基准利率的发行成本(INS)。

第三,基于已有文献(Lamy和 Thompson,1988;Anderson等,2004),本文使用以下两类控制变量:第一类是本次发行特征的变量,包括债券是可转债(DCONVERT)还是可分离债(DWARRANT)、发行资金规模(LNPROCEED,实际发行额的对数)、承销商声誉(UWREP,承销商在之前三年中任何一年是否排在前五名,是取1)、债券信用评级是否为AAA级(CREDIT),债券发行期限(MATURITY)以及是否有可赎回条款(CALLABLE);第二类是发行人特征的变量,包括发行人是否国有企业(STATE)、发行前一年的资产规模(LNTA,前一年总资产的对数)、用总资产回报率衡量的盈利能力(ROA)、用总资产回报率标准差衡量的经营风险(STDROA)以及用资产负债率衡量的财务风险(LEV)。

(二)样本和描述性统计

本文选取了2000-2010年A股上市公司发行债券的164例作为研究样本,剔除数据不全的观测后,有效样本为160例,其中公司债74例,可分离转债21例,可转换债券65例。本文使用的债券基本信息来自CSMAR数据库,相关的财务信息来自Wind数据库,部分缺失数据手工补齐。

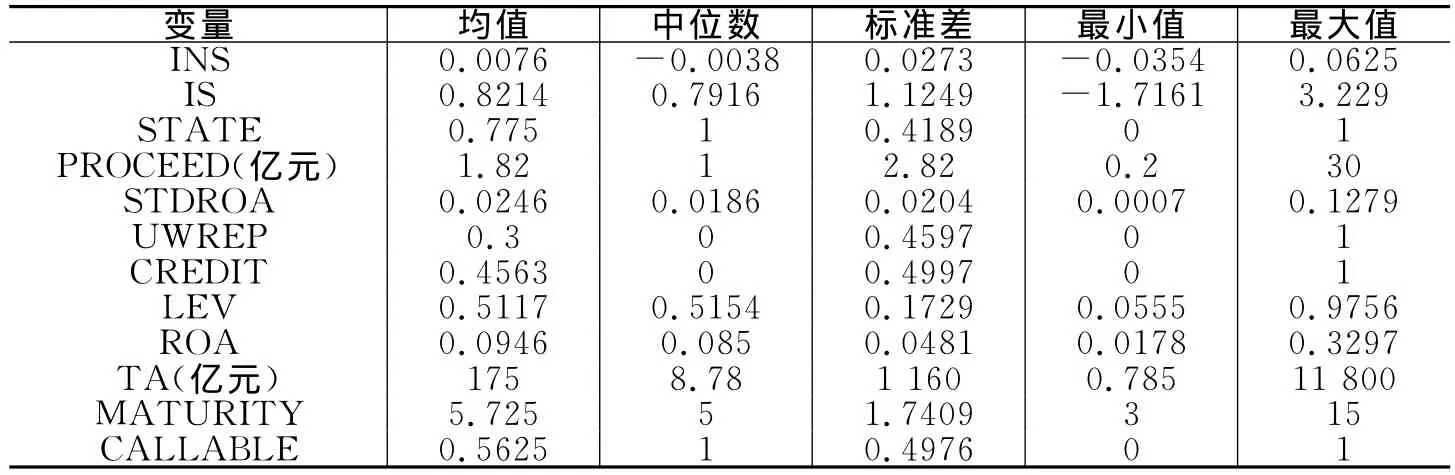

表1列示了变量的描述性统计。经基准利率调整后的债券利息(INS)的最大值是6.25%,最小值是-3.54%。发行前第三个季度投资者情绪指数(IS)的最大值是3.229,最小值为-1.716,均值是0.821,中位数是0.792。77.5%的债券发行人为国有企业。平均发行规模为1.82亿元,发行规模差异非常大,最大值是最小值的150倍。45.6%的公司是AAA级的债券发行信用等级。债券期限平均为5.72年,最长为15年,最短为3年。56.25%的债券有可赎回条款。发行前一年公司的平均资产规模为175亿元,总资产报酬率均值为9.46%。

表1 描述性统计

四、主要回归结果

(一)债券发行成本

我们用回归模型来检验股票市场投资者情绪对债券融资成本的影响。被解释变量为经基准利率调整的债券发行利率(INS),解释变量为发行前第三个季度股票市场投资者情绪指数(IS),除了上文所述的控制变量外,本文还控制了发行人所处行业因素。所有的回归模型都采用OLS方法,并用稳健标准误进行统计检验。

回归结果报告如下:表2的第(1)列仅控制了债券类型,用债券发行前第三个季度的股票市场投资者情绪指标IS对INS进行回归,回归系数为-0.037,在1%的水平上显著;加入所有的控制变量后(见第(2)列),IS的回归系数为-0.035,在1%的水平上显著。这说明从总体样本看,投资者情绪越高,债券融资成本就越低,与假设1一致。从控制变量的回归系数看,可转债和可分离债的融资成本显著低于公司债;发行规模越大,融资成本越低;公司的财务风险(ROA的标准差)越大,债券融资成本就越高;投行声誉对债券融资成本的影响并不明显,说明投行尚未在债券发行市场建立声誉。在含股权选择的债券中,信用等级越高,债券利息越高;在公司债样本中,信用等级越高,债券利息越低,国有企业的融资成本往往比非国有企业低。

为了检验不同风险特征的债券受股票市场投资者情绪的影响程度,表2第(3)-第(5)列分别加入发行人是否国有(STATE)、债券信用等级(CREDIT)以及发行人盈利能力(ROA)与投资者情绪指数的交互项。STATE取1表示最终控制人为各级政府,其他情况取0;CREDIT取1表示债券信用等级为AAA级,其他情况取0;ROA取1表示发行人的资产收益率大于样本中位数,其他情况取0。回归结果显示,STATE、CREDIT和ROA与IS的交互项系数分别为-0.0037、-0.0026和-0.0032,显著性水平在1%-10%之间。加入交互项后IS的系数基本上不显著,这表明股票市场投资者情绪的影响主要存在于国有发行人、高信用等级以及盈利能力强的债券之中,与假设1b一致,从而支持了“理性套利”假说。

表2 投资者情绪对债券融资成本

续表2 投资者情绪对债券融资成本

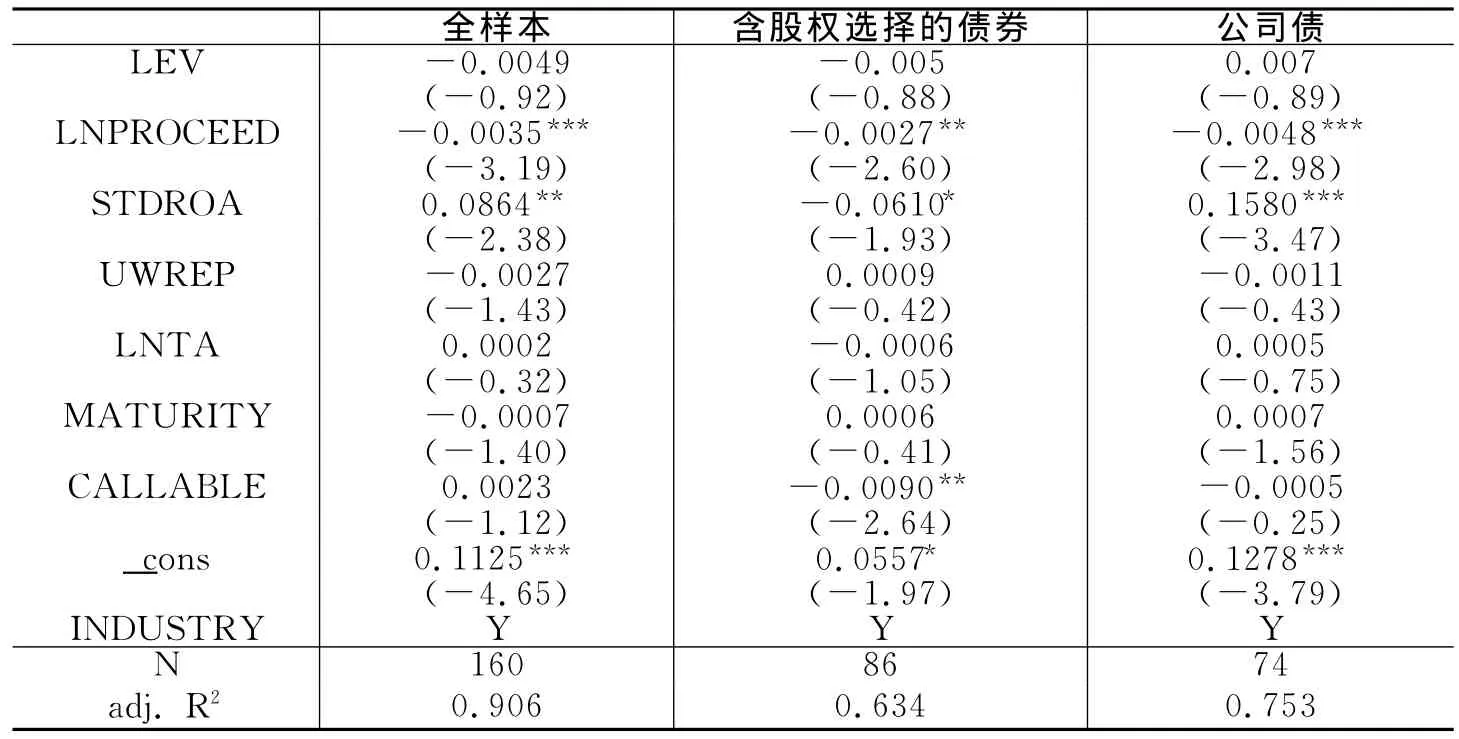

表3考察了投资者情绪对不同债券类型的影响。第(1)列回归使用全样本,并引入债券类型(DEQUITY)与投资者情绪指标的交互项。对于可转债和可分离转债这样含有股权选择的债券,DEQUITY取1;对于公司债,该变量取0。回归结果显示,该变量与IS的交互项系数为-0.0029,t值为-1.85,在10%的水平上显著。进一步将样本划分为含股权选择的债券和公司债分别进行回归分析。第(2)列显示,对于含股权选择的债券,IS的回归系数为-0.0056,在1%的水平上显著。第(3)列则显示,对于公司债,投资者情绪对债券发行成本的影响不显著。上述结果在一定程度上支持了股票市场投资者情绪主要影响含股权选择的债券,而对公司债的影响则较弱。

表3 投资者情绪与债券融资成本的—债券类型的影响

续表3 投资者情绪与债券融资成本的—债券类型的影响

(二)债券融资方式选择

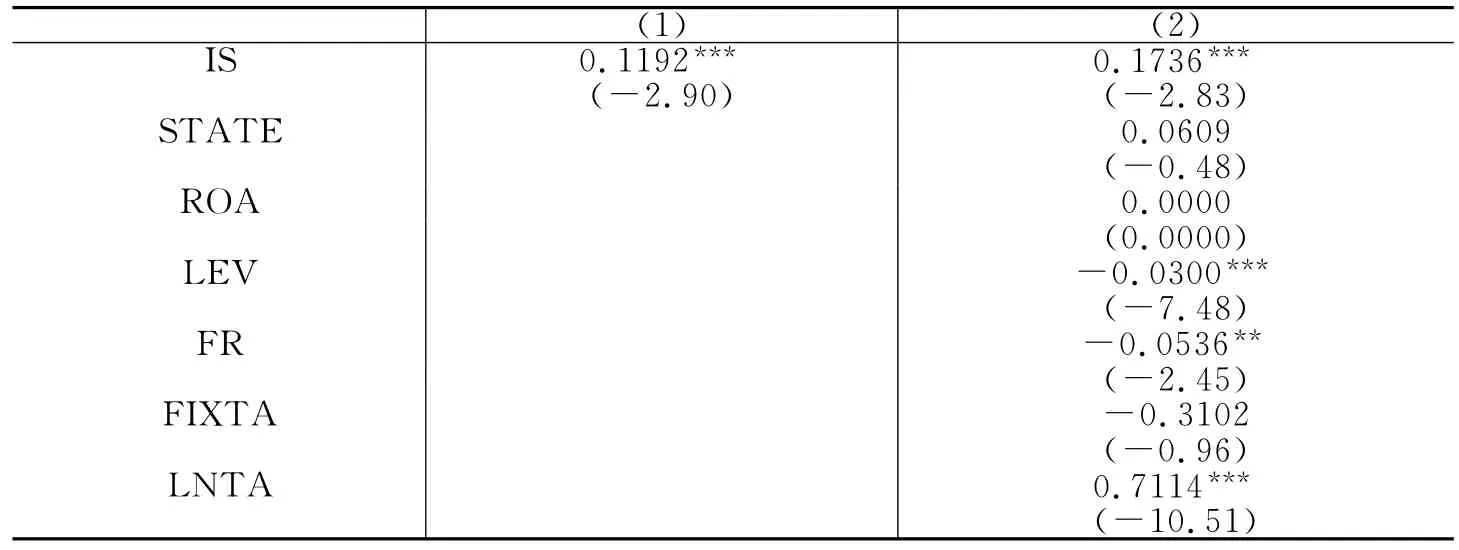

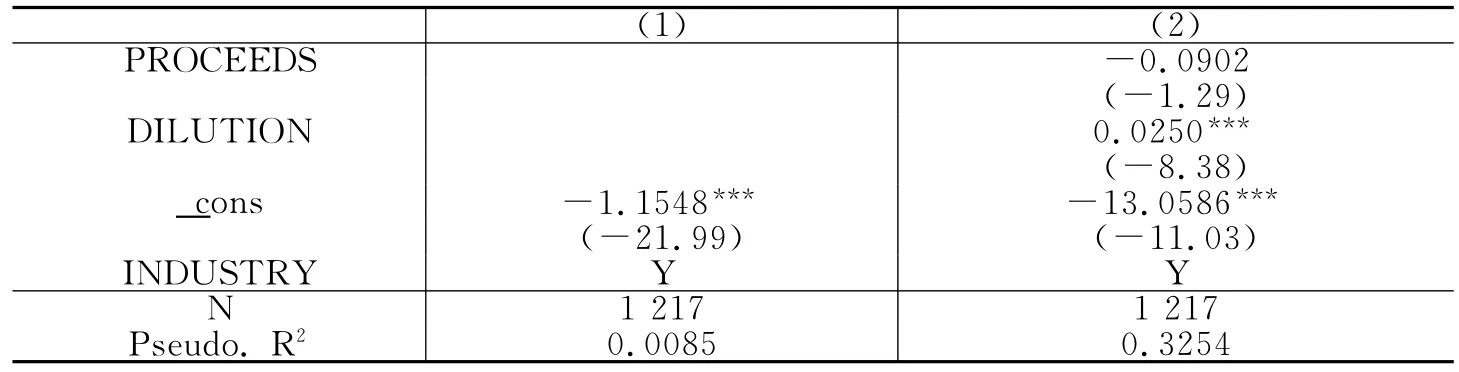

上述检验表明,当股票市场投资者情绪较高时,债券融资成本较低。我们将进一步研究债券融资成本的降低是否会促使上市公司更多地选择债券融资方式。企业再融资方式取决于融资资格管制要求以及债券融资成本与股票融资成本的比较。我国对债券融资发行的资格要求既有与股权融资重叠的部分(如都有对经营业绩的要求),也有特有要求(如对企业规模的要求)。发行资格管制将限制企业的再融资方式。此外在满足再融资资格的情况下,债券发行成本的降低会提高企业发行债券的倾向。我们选取了2000-2010年同时符合配股、增发融资条件以及债券融资条件(含股权融资与债权融资)的上市公司,剔除数据不完整的观测对象后,有效样本是1 217例。在表4probit回归中,第(1)列仅控制了行业因素,IS的系数为0.119,在1%的水平上显著;第(2)列加入其他控制变量后,IS的回归系数为0.1736,显著性水平仍为1%。这说明,企业会根据股票市场投资者情绪引起的市场供求变化选择融资方式,即当股票市场投资者情绪较高时,企业会因较低的债券融资成本而更倾向于发行债券。

表4 投资者情绪与再融资方式选择

续表4 投资者情绪与再融资方式选择

五、稳健性检验

首先,关于发行前哪个时段的投资者情绪影响债券利息决策,我们在回归中使用发行前三个季度累计的投资者情绪变量和发行前第四个季度的投资者情绪指标,来检验研究结果是否对发行前不同时段的投资者情绪敏感,回归结果与上述结果一致。

其次,有文献指出当市场存在卖空限制或者卖空成本很高时,非理性投资者对他们认为将上涨的股票会通过更加频繁的交易来表达他们的乐观(Baker和Stein,2004)。因此,我们用发行前第三个季度股票市场的季度换手率来衡量投资者情绪,回归结果表明,换手率的系数显著小于零,并且主要存在于含股权选择的债券中,与公司特征变量的交互项系数也显著小于零,与上文结果一致。囿于篇幅限制,稳健性检验结果没有报告,如有需要可与作者联系。

六、结 论

本文研究了股票市场投资者情绪对债券融资成本的影响。基于股票市场和债券市场的联动机制,股票市场过度乐观的情绪或者将传染到债券市场,或者理性投资者为规避泡沫风险而投资债券套利,提高了债券需求,进而降低了债券融资的成本。本文使用股票市场IPO公司数、IPO首日折价、封闭式基金折价、债券融资与股票融资规模之比以及换手率等变量提取主成分构造投资者情绪指标,用经过市场基准利率调整的发行利率度量债券融资成本。研究结果表明:债券发行之前的股票市场投资者情绪越高,发行利率就越低;这一作用对信用等级高、经营业绩好以及政府控股的企业更加显著;投资者情绪对含股权选择的可转换债券和可分离转债的影响较大,而对公司债的影响则不显著。另外,对融资方式选择的检验表明,投资者情绪在一定程度上会提高债券融资的可能性。本文不但将股票市场投资者情绪的经济后果扩展到了债券市场,而且延伸了对债券融资成本的研究。本文的研究结论对于企业利用市场时机来降低融资成本以及监管者监督市场运行具有重要的参考意义。

注释:

①如2010年股票融资额大约是债券融资额的9倍,即使在债券融资额较高的2008年,股票融资额也约是债券融资额的4倍。

②基准利率数据来自CSMAR数据库,定义为银行一年期定期存款利息。

③因为中国的债券均以面值发行,所以债券融资成本主要体现在发行利率上。

[1]易志高,茅宁.中国股市投资者情绪测量研究:CICSI的构建[J].金融研究,2009,(11):174-184.

[2]Anderson R C,Mansi S A,Reeb D M.Founding family ownership and the agency cost of debt[J].Journal of Financial Economics.2003,68(2):263-285.

[3]Anderson R C,Mansi S A,Reeb D M.Board characteristics,accounting report integrity,and the cost of debt[J].Journal of Accounting and Markets.2004,37(3):315-342.

[4]Baker M,Stein J C.Market liquidity as a sentiment indicator[J].Journal of Financial Markets.2004,7(3):271-299.

[5]Baker M,Stein J C,Wurgler J.When does the market matter?Stock prices and the investment of equity-dependent firms[J].Quarterly Journal of Economics.2003,118(3):969-1005.

[6]Baker M,Wurgler J.Investor sentiment and the cross-section of stock returns[J].The Journal of Finance.2006,61(4):1645-1680.

[7]Campbell J Y,Ammer J.What moves the stock and bond markets-A variance decomposition for long-term asset returns[J].The Journal of Finance.1993,48(1):3-37.

[8]Chordia T,Roll R,Subrahmanyam A.Market liquidity and trading activity[J].The Journal of Finance.2001,56(2):501-530.

[9]Connolly R,Stivers C,Sun L.Stock market uncertainty and the stock-bond return relation[J].Journal of Financial and Quantitative Analysis.2005,40(1):161-194.

[10]De Long J B,Shleifer A,Summers L H,et al.Noise trader risk in financial-markets[J].Journal of Political Economy.1990,98(4):703-738.

[11]Fleming J,Kirby C,Ostdiek B.Information and volatility linkages in the stock,bond,and money markets[J].Journal of Financial Economics.1998,49(1):111-137.

[12]Graham J R,Harvey C R.The theory and practice of corporate finance:Evidence from the field[J].Journal of Financial Economics.2001,60(2-3):187-243.

[13]Krishnaswami S,Yaman D.Contracting costs and the window of opportunity for straight debt issues[J].Journal of Banking and Finance.2007,31(3):869-888.

[14]Lamont O A,Stein J C.Investor sentiment and corporate finance:Micro and macro[J].American Economic Review.2006,96(2):147-151.

[15]Lamy R E,Thompson G R.Risk premia and the pricing of primary issue bonds[J].Journal of Banking and Finance.1988,12(4):585-601.

[16]Mansi S A,Maxwell W F,Wald J K.Creditor protection laws and the cost of debt[J].Journal of Law and Economics.2009,52(4):701-726.

[17]Polk C,Sapienza P.The stock market and corporate Investment:A Test of catering theory[J].Review of Financial Studies.2009,22(1):187-217.

[18]Richard C.G Investment incentives,debt,and warrants[J].Journal of Financial Economics,1984,13(1):115-136.

[19]Tang D Y,Yan H.Market conditions,default risk and credit spreads[J].Journal of Banking and Finance.2010,34(4):724-734.