浅议设计行业“营改增”

2019-10-19万萍

万萍

(中建三局集团有限公司,湖北 武汉 430064)

一、营业税和增值税的概念

营业税是对在我国境内提供应税劳务、转让无形资产、销售不动产的单位和个人,就其取得的营业收入征收的一种税。

增值税是对在我国境内销售货物、提供加工、修理修配劳务以及进口货物的单位和个人,就其取得的增值额为计算依据征收的一种税。

增值税是国家就增值额征的一种税,其的主要特点是以销项税额减去进项税额的差额为应纳税额;而营业税算法就是收入*税率,算出来直接就是营业税,不能减除进项税额。

二、什么是营改增

就是原来交营业税的应税劳务改征增值税,实行进项抵扣销项的征税模式,增值税的纳税人只需对本环节的增加值缴税

举例:

(一)增值税

环节a:商品A销售额1000,增值税170,合计1170找客户收,170的增值税由客户承担

环节b:商品A转手销售2000,增值税340,可抵前一环节170进项税,仅对增值税部分交170的增值税。

环节c:依此类推,最终消费者没法转嫁出去了,就成为税收承担者了。

(二)营业税

环节a:一笔业务1000元,收钱方A交50元营业税

环节b:还是这笔业务,收钱方A原价转给B,B同样交50元营业税,对于该笔业务,重复纳税

营业税改征增值税是一项重要的结构性减税措施,因为营业税在计算税额上与增值税不同。增值税是价外税,计算时要换算为不含税销售额,避免了重复征税。而营业税正好相反,是用营业收入直接与适用税率计算税额的。增值税还可以抵扣上一环节的进项税,营业税则不能。所以,相比之下,营业税税负高,而增值税税负低。将税负高的改变为税负低的,自然就是一种减税措施。

三、营改增对我们的主要影响

(一)营业收入的下降

增值税是价外税,计算时要换算为不含税销售额,接上例:环节b:商品A转手销售2000,其营业收入为2000/1.06=1887元。较我们按交营业税时,少报收入2000-1887=113元。使我们的营业收入下降,进而影响我们的产值指标。

(二)内部管理能不能适应

如咱们购买办公设备、办公用品等,如发票抬不一致则抵扣不了;总承包单位、承接主体和实施主体不一致抵扣不了;劳务分包要增值税发票如没有则抵扣不了。

(三)现金流动压力增大

增值税是按月申报每月交,抵扣的进项税发票是否及时拿到,税务也还有个认证时间,如不及时,则要先按月先交。造成咱们的先垫付税金,现金流支出增加。

(四)利润下降、税负增加

对上游企业我们在收取设计费时,如不能把这个增值税从甲方收过来,对下游企业我们在支付办公用品、办公设备、劳务分包、打图晒图费等我们不能取得增值税专用发票,那么我们两头税负不能转嫁出去,则势必压缩我们有限的利润空间。

四、关于一般纳税人和小规模纳税人

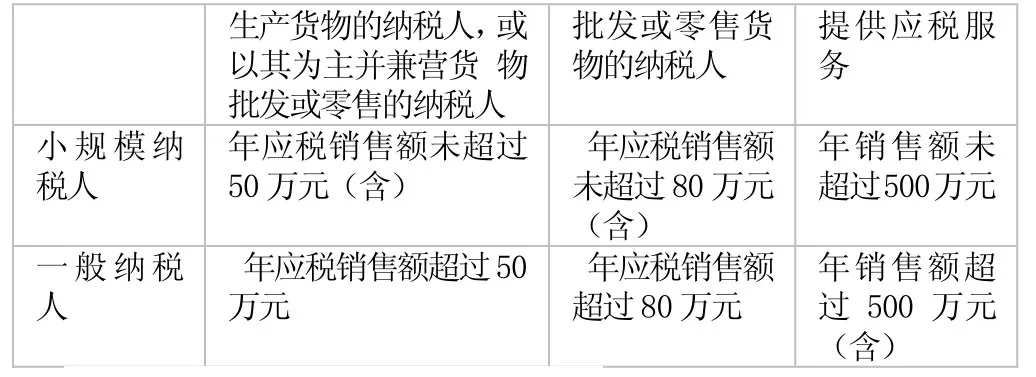

生产货物的纳税人,或以其为主并兼营货 物批发或零售的纳税人批发或零售货物的纳税人提供应税服务小规模纳税人年应税销售额未超过50万元(含)年应税销售额未超过80万元(含)年销售额未超过500万元一般纳税人年应税销售额超过50万元年应税销售额超过80万元年销售额超过500万元(含)

对一般纳税人和小规模纳税人作出选择

勘察设计公司,能取得增值税专业发票的购进金额,占收入多少比例时,小规模纳税人和一般纳税人哪一个税负低?(收入成本都以含税金额计算,税率6%,进项17%)

设收入成本比例为X,则:

0.06/1.06—0.17X/1.17=0.03/1.03

X=0.18911

结论

如果能取得税率为17%的专用发票金额超过收入的19%,则作为一般纳税有利,反之,作为小规模纳税人有利。

附:一般纳税人和小规模纳税人认定表

五、几种纳税方式对比

例:某设计院收到设计费100万元,已开出发票。购买了纸张及办公用品等23.4万元(对方开具的增值税发票),当月工资等其他费用50万元

(一)以营业税方式交纳

收入:100万

税金:100*5.7%=5.7万

办公费:23.4万

工资:50万

利润:=100-5-23.4-50=20.9万

(二)以增值税方式交纳

收入:100/1.06=94.34万

当月销项税=100/1.06*6%=5.66万

当月进项税=23.4/1.17*17%=3.4万

当月应交增值税=5.66-3.4=2.26万

流转税:2.26*6%*2%=0.2712万

办公费:20万

工资:50万

利润:=94.34-0.2712-20-50=24.069

(三)小规模纳税人方式交纳

收入:100/1.03=97.08万

税:100*3%=3万

办公费:23.4万

工资:50万

利润:=97.08-3-23.4-50=20.68万

结论:

从短期来看,选择小规模纳税人方式在税负的降低有利,随着2011年8月营改增在上海试点,2011年12月在10个省市试点,明年还将继续扩大试点地区,一场声势浩大的营改增的风潮将刮向全国。从长期来看,选择一般纳税人有利,全国税收环境的改善,大家都认识到做一般纳税人的税收有利政策,争取最大化的进项税抵扣,把两头税负转嫁出去,从而达到实实在在的结构性减税。

实践证明:我院在2012年12月完成“营改增”工作,争取到了做小规模纳税人参与“营改增”税改,2013年1-9月较缴营业税节税:3011*(5.8-3.42)%=72万元,节税成效得以显现。从上例中可知在其他条件不变的前提下,做增值税一般纳税人,企业的获得的利润最大。2013年10月我院又完成增值税一般纳税人的资格认定。增值税有着全行业抵扣的特点。因此我们要加强进项税额的抵扣,对分包商和供应商提出更高的要求,让其开出的发票更符合进项抵扣的条件,从而使企业利益最大化。