机构调研影响股价崩盘风险吗?

2021-08-09刘腾齐鲁光

刘腾 齐鲁光

摘 要:机构调研在降低股价崩盘风险、稳定市场中能否发挥作用,是一个值得探讨的问题。本文选取2014—2019年沪深A股上市公司为研究样本,考察机构调研对被调研公司股价崩盘风险的影响。实证研究发现:机构调研的次数越多、参与调研的机构家数越多,被调研公司的股价崩盘风险越小,表明机构调研能够降低股价崩盘风险。进一步的中介效应检验表明,机构调研能够提高被调研公司的信息透明度,从而降低股价崩盘风险。本文拓展了机构调研经济后果的研究范围,在我国资本市场注册制改革背景下,对发挥机构投资者作用、稳定股价和促进资本市场健康有序发展具有一定的理论与现实意义。

关键词:机构调研;股价崩盘风险;信息透明度

中图分类号:F832.5 文献标识码:A 文章编号:1674-2265(2021)06-0042-07

DOI:10.19647/j.cnki.37-1462/f.2021.06.006

一、引言

2019年,曾被纳入上证50成分股的康美药业“黑天鹅”事件备受瞩目。康美药业无视国家上市公司信息披露法规,在2016—2018年连续三年的年报中进行财务造假,大幅虚增利润,其丑闻被曝光后股价连续数日一字跌停,投资者损失惨重,资本市场遭受重创。股价崩盘是股市波动的极端现象,会严重影响投资者情绪,破坏资本市场的秩序。股价崩盘风险理论主要由Jin和Myers(2006)[1]、Bleck和Liu(2007)[2]以及Hutton等(2009)[3]提出,其中Jin和Myers提出的管理层捂盘假说受到国内外学者的普遍认同。根据管理层捂盘假說,公司管理层出于职业生涯、薪酬契约等因素的考虑,存在隐瞒坏消息的自利动机,在信息披露过程中经常报喜不报忧,当隐瞒的坏消息达到一定阈值,累积的坏消息将被释放到资本市场中,导致股价崩盘。因此,管理层与股东代理冲突导致的信息窖藏是产生股价崩盘风险的重要原因,降低信息不对称是缓解股价崩盘的关键所在。已有研究表明,信息透明度低的市场更易发生股价崩盘(Jin和Myers,2006)[1],公司财务报告透明度越低,其股价崩盘风险也越高(Hutton等,2009)[3]。

随着中国资本市场的不断扩容,机构投资者数量迅速上升。机构投资者凭借其资源和专业优势,成为资本市场的重要力量,在参与公司治理、完善资本市场信息环境和促进资本市场稳定发展中发挥着极其重要的作用。机构调研是指机构投资者通过现场参观、电话会议和路演等方式获取公司年报中没有披露的经营细节,深入了解公司经营和发展状况,以做出更优投资决策的行为(孔东民等,2015)[4]。机构投资者通过对上市公司调研,可以获取大量公司报告之外的信息(Cheng等,2019)[5],占据信息优势,因此,机构调研在资本市场中的作用成为学者重点关注的对象并受到监管部门的重视,机构调研也为投资者与上市公司交流提供了重要方式和渠道(贾琬娇等,2015)[6]。基于此,证券交易所出台相关政策鼓励上市公司安排投资者进行调研,而且接纳最多的是机构投资者(Jiang和Yuan,2018)[7]。

关于股价崩盘风险影响因素的研究,国内外学者已经进行了大量探讨,然而鲜有文献考察机构调研对股价崩盘风险的影响。机构调研是否影响上市公司的股价崩盘风险?如果存在影响,上市公司的信息透明度在这种影响中又发挥着怎样的作用?

针对以上问题,本文以2014—2019年沪深A股上市公司为研究样本,考察了机构调研对股价崩盘风险的影响和传导路径。研究发现,机构调研数量与被调研公司的股价崩盘风险显著负相关,说明机构调研能起到降低股价崩盘风险的作用。此外,随着调研次数和家数的增多,上市公司的信息透明度不断提高,而较高的信息透明度抑制了股价崩盘风险,由此验证了信息透明度在其中发挥的中介作用。

本文的研究贡献表现为以下几个方面:第一,以股价崩盘风险为落脚点研究机构调研对资本市场的影响,拓展了机构调研经济后果的研究;第二,从机构投资者信息挖掘的视角入手,以其调研行为作为研究对象,丰富了有关股价崩盘风险影响因素的探讨;第三,检验了机构调研对股价崩盘风险的抑制作用,并且用经验证据验证了信息透明度在其中发挥的中介作用,为机构调研影响股价崩盘风险提供了一个可能路径。

二、理论分析与研究假设

如前所述,本文研究机构调研对被调研公司股价崩盘风险的影响途径,主要从以下两个方面入手:一是从机构调研行为的实施主体入手,探讨机构投资者对上市公司的外部治理效应及提高公司信息透明度的机理;二是从机构调研这一具体的信息挖掘、解读和传递行为入手,详细论证机构调研在挖掘和解读信息方面的优势以及调研信息在资本市场中的传递过程。

从实施调研的主体来看,对上市公司进行调研的机构大部分是基金公司和证券公司,调研人员是相应机构的基金经理和证券分析师。参与调研的机构投资者无论是否持有被调研公司的股份,均可以发挥治理效应,有助于提高公司信息透明度。持股的机构投资者即为公司股东,主要通过股东提案、进入董事会等方式参与公司各项重大决策,抑制公司管理层自利行为(陈冬和唐建新,2013)[8],甚至约束大股东掏空行为(吴先聪等,2016;杨侠和马忠,2020)[9,10]。未持股的机构投资者对公司的治理作用主要表现在两个方面:一是机构投资者的投资决策存在对治理水平的偏好。机构投资者偏好于关注和投资治理水平较高的公司,而拥有更多机构投资者投资往往可以提升公司形象和价值,机构调研作为机构投资者关注和表达投资意向的重要标志,对上市公司形成了一种无形监督。二是近年来“关系型投资”发展态势也使未持股机构投资者具有治理作用。“关系型投资”多源于机构投资者在持股前与管理层之间的洽谈(李维安和李滨,2008)[11],而机构调研则为创建“关系型投资”提供了重要平台和渠道。因此,参与机构调研但未持股的机构投资者也可以通过以上两种方式促进公司治理水平的提升(谭劲松和林雨晨,2016)[12]。总之,机构投资者通过发挥其治理效应提高上市公司治理水平和信息透明度。

从机构调研的具体行为来看,通过实施调研,机构投资者能够获取上市公司财务报告以外的更多信息,可以更加全面了解和掌握公司生产经营状况,从而将更为准确的信息解讀传递给其他投资者(Jiang和Yuan,2018)[7]。机构调研在挖掘信息方面的优势主要表现为以下几点:第一,机构调研内容涉及公司的方方面面,机构投资者通过实地观察公司产品、库存和生产线,可以了解到公司的实际生产和销售情况,并且通过与公司接待人员的沟通,能够进一步了解被调研公司的财务状况、经营情况和运营方式,从而能够对公司发展前景和公司价值作出更为准确的估计(谭劲松等,2019)[13]。第二,参与调研的机构投资者会对上市公司采取长期跟踪调研,将获取的公司信息与同行业其他企业进行对比,判断被调研公司财务状况、经营业绩等情况是否属实,剔除虚假信息,提高信息的准确性。第三,调研过程中,机构投资者通过与管理层面对面地讨论感兴趣的问题,能够最大限度地了解到自己关注的私有信息,补充其作为投资决策依据的信息集。已有研究表明,机构投资者通过与公司管理层的交流能够提高资本市场中的信息透明度,大幅度地提升信息质量(Mayew等,2013)[14]。第四,具备专业能力的机构投资者可以通过与管理层面对面地交流解读其面部表情、声音动作特征等,挖掘其释放的边际信息,判断其所述内容的真实性(Bushee等,2011)[15],同时通过接待人员的语音语调以及他们对某些问题的刻意回避来发现管理层的话外之音以及隐瞒的坏消息(谢德仁和林乐,2015)[16],这也表现出机构投资者调研在获取和挖掘信息方面的优势。

机构投资者将调研获取的信息通过资本市场传递给其他投资者,从而形成了一种信号效应(Cheng等,2019;谭劲松等,2019)[5,13]。信息在资本市场上传递的方式主要有以下两种:一是机构投资者通过自身交易向市场传递信息,使信息能够及时传递给中小投资者,提升了资本市场的信息效率;二是分析师利用其调研获取的信息进行预测,通过发布的盈利预测报告和荐股报告,加速了公司特质信息的公开,使投资者能够了解到更多上市公司相关信息,促进信息在资本市场上的传递(孔东民等,2015;Cheng等,2016)[17,18]。研究表明:机构调研活动是分析师信息获取最直接、可靠的途径之一,参与调研的分析师所发布的研究报告能够引发更强烈的市场反应(Cheng等,2016)[18]。以上两种信息传递方式提高了上市公司的信息透明度,使投资者能够作出正确的决策,稳定了投资者情绪和股票价格,最终降低上市公司的股价崩盘风险。

综上所述,机构调研行为可以通过以下两条途径提高被调研公司信息透明度,缓解股价崩盘风险:一是通过机构投资者自身对公司的治理效应达到提升信息透明度的作用;二是机构投资者对上市公司调研过程中挖掘和获取大量信息,这些信息通过自身交易和分析师的预测报告等方式传递给资本市场中的其他投资者,从而提高了上市公司的信息透明度,抑制股价崩盘风险。可见,代理关系下的利益不一致造成管理层捂盘,累积隐瞒大量坏消息并在释放时导致股价崩盘,而机构调研通过信息治理和信息传递提升上市公司信息透明度,降低股价崩盘风险。

基于以上分析,本文提出机构调研对股价崩盘风险的影响结果假设H1和机构调研对股价崩盘风险的影响路径假设H2。

H1:机构调研能够降低上市公司的股价崩盘风险,即机构调研的次数越多,股价崩盘风险越小;参与调研的机构的家数越多,股价崩盘风险越小。

H2:机构调研通过提高被调研公司信息透明度降低其股价崩盘风险。

三、研究设计

(一)样本选择与数据来源

本文选取2014—2019年沪深A股上市公司为初始研究样本①,剔除金融类上市公司、ST类公司以及数据缺失和异常的样本后,最终得到12093个观测值。机构调研的数据来源于东方财富网,其他上市公司数据均来自国泰安数据库。

(二)变量的选择与度量

1. 股价崩盘风险。借鉴Kim等(2011)[19]、许年行等(2013)[20]、刘洋等(2019)[21]和杨威等(2020)[22]的研究,本文采用如下方法来度量股价崩盘风险。第一步,用股票[i]的周收益率根据模型(1)进行回归,并得出残差[εi.t]。

[ri,t=α1+β1,irm,t-2+β2,irm,t-1+β3,irm,t+β4,irm.t+1+β5,irm,t+2+εi.t] (1)

股票[i]第[t]周经市场调整后的收益率[Wi,t]为:[Wi,t=ln1+εi,t],其中[εi,t]是模型(1)得到的残差值。

在模型(1)中,[ri,t]为股票[i]第[t]周的收益率,[rm,t]为第[t]周经流通市值加权的平均收益率。为了调整非同步性交易的影响,在模型中加入市场收益的滞后项和超前项。

第二步,利用[Wi,t]构造如下两个指标来度量股价崩盘风险。

(1)负收益偏态系数(NCSKEW)。股票[i]周收益率的负偏态系数计算方法如公式(2)。NCSKEW越大,表明股价崩盘风险越大。

[NCSKEWi,t=-[n(n-1)32W3i,t]/[(n-1)(n-2)(W2i,t)32]]

(2)

(2)收益上下波动比率(DUVOL)。股票[i]周收益上下波动比率计算方法如公式(3)。DUVOL越大,表明股价崩盘风险越大。

[DUVOLi,t=log[(nu-1)downW2i,t]/[(nd-1)upW2i,t]] (3)

其中, [nu(nd)]为股票[i]的周持有收益[Wi,t]大于(小于)年平均收益的周数。

2. 机构调研。根据程小可等(2017)[23]、卜君和孙光国(2020)[24]的研究,本文利用连续变量和哑变量来度量机构调研。Visit1表示机构调研的次数,取调研次数加一的自然对数;Visit2表示参与调研的机构家数,取调研机构家数加一的自然对数。Visit_ if表示上市公司是否被机构投资者调研,有机构调研的取1,否则取0,用于稳健性检验。

3. 控制变量。参考已有研究,本文选取的控制变量包括:月平均超额换手率(Oturnover)、个股平均周收益率(Ret)、个股周收益率的标准差(Sigma)、公司規模(Size)、账面市值比(BM)、资产负债率(Lev)、总资产报酬率(ROA)。

(三)实证模型

本文构造如下模型来检验假设H1:

[CrashRiski,t+1=β0+β1Visiti,t+γControl Variablesi,t+εi,t+1] (4)

[CrashRiski,t+1]表示股价崩盘风险,分别用[t+1]年的NCSKEW和DUVOL两个指标来衡量,[Visiti,t]代表机构调研变量,[Control Variablesi,t]为一组控制变量。根据以往的研究,考虑到股价崩盘风险发生在未来(许年行等,2013)[20],因此,将机构调研变量([Visiti,t])和控制变量([Control Variablesi,t])滞后一期,以考察机构调研对未来股价崩盘风险的影响。若假设成立,即机构调研能够降低被调研公司的股价崩盘风险,则[β1]应显著为负。

四、实证结果及分析

(一)描述性统计分析

根据表1,NCSKEW的均值和中位数分别为

-0.2964和-0.2720,与许年行等(2013)[20]的研究结果基本一致,均值与中位数比较接近,表明样本中上市公司的股价崩盘风险比较低,股价的波动也比较小。此外,样本中上市公司被机构投资者调研的次数不尽相同,家数也参差不齐。Visit1机构调研次数的最小值为0,最大值为4.9767,此结果显示机构投资者会给予不同上市公司较大差异的关注度。同样,Visit2参与调研机构家数的最小值为0,最大值为8.0379,说明机构投资者扎堆调研的现象较为明显。

(二)相关性分析与单变量差异性分析

由表2可以看出,机构调研指标Visit1和Visit2与股价崩盘风险指标NCSKEW和DUVOL均在1%的水平上显著负相关,说明机构调研能降低上市公司的股价崩盘风险,从而验证了本文所提出的假设H1。同时,将有机构投资者调研的上市公司与没有机构投资者调研的上市公司分成两组,检验两者的NCSKEW和DUVOL是否存在显著差异,结果如表3所示。前者股价崩盘风险的均值和中位数都小于后者,并且都在1%的水平上显著,这也初步验证了本文提出的假设H1。

(三)回归结果分析

表4的回归结果显示,机构调研的指标Visit1和Visit2与NCSKEW和DUVOL的回归系数均在1%的水平上显著为负,并且调研次数对股价崩盘风险的影响更大。这表明机构调研的次数越多,参与调研的机构家数越多,股价崩盘风险越小,从而验证了上文提出的假设H1,即机构调研能够降低上市公司的股价崩盘风险。

(四)内生性与稳健性检验

1. 内生性问题。为了处理模型中存在的内生性问题,本文采用工具变量法做进一步检验。借鉴程小可等(2017)[23]的研究,选择的工具变量为上市公司所属行业年度平均机构调研数(Visit_a)和公司是否处于二线及以上城市(City)。根据这两个工具变量,进行2SLS回归,因City变量数据有缺失,最终得到11389个观测值。在第一阶段的回归中,当Visit1为因变量时,Visit1_a和City的系数均在1%的水平上显著为正;当Visit2为因变量时,Visit2_a和City的系数也均在1%的水平上显著为正,并且回归结果均通过了工具变量的有效性检验。第二阶段的回归结果如表5所示,在第二阶段的回归中,机构调研与NCSKEW和DUVOL的回归系数均在1%的水平上显著为负,表明在控制了内生性问题后,机构调研对股价崩盘风险的抑制作用仍然显著。同时,本研究还进行了LIML回归,结果显示系数估计值与2SLS中的估计值基本一致,表明所选的工具变量不是弱工具变量。

2. 稳健性检验。变更机构调研的度量方法,采用Visit_if来重新度量机构调研。Visit_if为哑变量,表示上市公司在本年度是否有机构进行调研,如果上市公司被机构投资者调研取1,否则取0。回归结果如表6所示,从表中可以看出,Visit_if与NCSKEW和DUVOL的回归系数均为负,并且在1%的水平上显著,说明机构调研能够降低股价崩盘风险,假设H1得到验证。

五、影响路径检验

为了检验假设H2,参照温忠麟等(2006)[25]的中介效应检验方法,对信息透明度是否在机构调研影响股价崩盘风险中发挥中介作用进行检验。第一步,进行因变量对自变量的回归,检验机构调研对股价崩盘风险的影响,考察模型(4)中系数[β1]的显著性;第二步,进行中介变量对自变量的回归,检验机构调研对信息透明度的影响,考察模型(5)中系数[α1]的显著性;第三步,进行因变量对自变量和中介变量的回归,同时检验机构调研和信息透明度对股价崩盘风险的影响,考察模型(6)中的系数[β1]和[ω]的显著性。如果系数[β1]、[α1]、[β1]和[ω]均显著,并且回归系数[β1]小于[β1],则信息透明度具有部分中介效应;如果[β1]、[α1]、[ω]显著,但是[β1]不显著,则信息透明度具有完全中介效应。

本研究选择Tran来衡量上市公司的信息透明度,[Tran=-|DA|],DA为上市公司的可操纵应计,采用修正的Jones模型来计算。Tran的值越大,表明上市公司的信息透明度越高。另外,在检验机构调研对信息透明度影响的模型(5)中,控制变量为公司规模(Size)、股权集中度(Share)、总资产报酬率(ROA)、经营现金流(Cash)、第二至第十大流通股股东持股比例之和(Top2_10)、两职兼任(Dual)。

[Trani,t=α0+α1Visiti,t+α2Sizei,t+α3Sharei,t+α4ROAi,t+α5Cashi,t+α6Top2_10i,t+α7Duali,t+ξi,t] (5)

[Crashriski,t+1=β0+β1Visiti,t+ωTrani,t+γControl Variablesi,t+εi,t+1] (6)

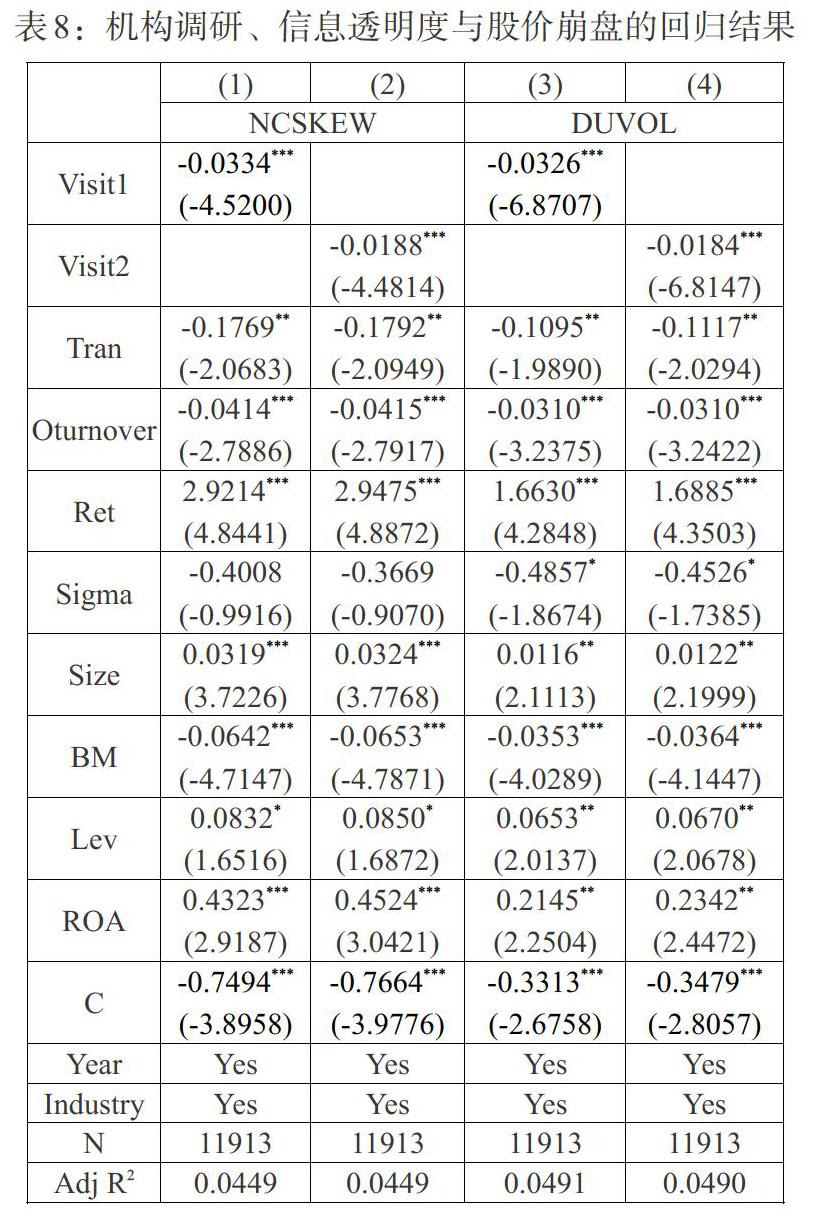

前已述及,表4中机构调研的回归系数均在1%的水平上显著为负;表7中机构调研与信息透明度的回归系数为正,并且在5%和10%的水平上显著,说明机构调研能够提高上市公司的信息透明度;表8中信息透明度与NCSKEW和DUVOL均在5%的水平上显著负相关,表明提高信息透明度有助于降低股价崩盘风险,而且机构调研的回归系数[β1]仍然在1%的水平上显著为负,并且[β1]的绝对值小于[β1]的绝对值,t值也在一定程度上减小。以上结论表明,信息透明度具有部分中介效应,即机构调研通过提高上市公司信息透明度来降低股价崩盘风险,结论支持假设H2。

六、研究结论与启示

2019年我国资本市场注册制改革是具有里程碑意义的重大事件。以信息披露为核心的注册制改革强调提高公司信息披露质量,缓解公司内外部信息不对称问题,从而起到保护投资者、稳定资本市场的作用。此次重大改革的原因在于,我国资本市场尚不完善,上市公司的信息披露质量不够高导致股价断层式变化现象时有发生,投资者利益遭受损失。因此,如何降低股价崩盘风险,稳定股市,更加有效地保护投资者的合法权益一直是备受关注的话题。机构投资者具备资源和专业优势,是众多投资者中的“主力军”,对维持资本市场的稳定起到了一定的作用。而机构调研作为一种机构投资者获取和解读上市公司信息的重要方式,可以将更多的信息传递到资本市场中,从而提高上市公司的信息透明度。

本文以2014—2019年沪深A股上市公司为研究样本,通过实证结果检验机构调研对上市公司股价崩盘风险的影响,并且进一步从信息透明度视角探讨机构调研降低股价崩盘风险的传导路径。研究结果显示:机构调研能够降低上市公司的股价崩盘风险;进一步通過中介效应检验发现,机构调研能够提高上市公司信息透明度,降低股价崩盘风险。经过内生性和稳健性检验后,以上研究结果仍然成立。本研究验证了机构调研对股价崩盘风险的抑制作用,拓展了对机构调研经济后果的探讨,丰富了股价崩盘风险影响因素的相关文献,对发挥机构投资者作用、稳定股市价格和促进资本市场健康有序发展具有一定的现实意义。

本文基于以上结论,可以得到一些启示。第一,鉴于机构调研对缓解股价崩盘风险的积极作用,监管层应出台相应的规章制度,推动机构投资者对上市公司的调研,进一步加强对机构调研的规范管理,从而促进资本市场的健康有序发展。第二,机构调研起到了稳定公司股票价格的作用,保护了投资者利益,上市公司应该认识到机构调研的益处,积极接受机构投资者调研。同时,基于信息透明度在机构调研对股价崩盘风险的影响中所起的中介作用,上市公司应该保证信息披露的完整性和及时性,减少因隐瞒坏消息导致的股价暴跌。第三,监管层要重视信息透明度在资本市场中的作用,加强对上市公司的信息披露质量监督,继续利用相关网络媒体平台加强上市公司与投资者的信息沟通。

注:

①本文机构调研变量数据来源于东方财富网站,鉴于东方财富网站中机构调研的数据从2014年开始才有较为详细的记录,因此,本文以2014年作为研究样本的起始年份。

参考文献:

[1]Jin L,Myers S C. 2006. R2 Around the World:New Theory and New Tests [J].Journal of Financial Economics,79(2).

[2]Bleck A,Liu X. 2007. Market Transparency and the

Accounting Regime [J].Journal of Accounting Research,45(2).

[3]Hutton A P,Marcus A J,Tehranian H. 2009. Opaque Financial Reports,R2,and Cash Risk [J].Journal of Financial Economies,94(1).

[4]孔东民,刘莎莎,陈小林,邢精平.个体沟通、交易行为与信息优势:基于共同基金访问的证据 [J].经济研究,2015,50(11).

[5]Cheng Q,Du F,Wang Y,et al. 2019. Do Corporate Site Visits Impact Stock Prices? [J].Contemporary Accounting Research,36(1).

[6]贾琬娇,洪剑峭,徐媛媛.我国证券分析师实地调研有价值吗?——基于盈余预测准确性的一项实证研究 [J].投资研究,2015,34(4).

[7]Jiang X,Yuan Q. 2018. Institutional InvestorsCorporate Site Visits and Corporate Innovation [J].Journal of Corporate Finance,48(1).

[8]陈冬,唐建新.机构投资者持股、避税寻租与企业价值 [J].经济评论,2013,(6).

[9]吴先聪,张健,胡志颖.机构投资者特征、终极控制人性质与大股东掏空——基于关联交易视角的研究 [J].外国经济与管理,2016,38(6).

[10]杨侠,马忠.机构投资者调研与大股东掏空行为抑制 [J].中央财经大学学报,2020,(4).

[11]李维安,李滨.机构投资者介入公司治理效果的实证研究—基于CCGINK的经验研究 [J].南开管理评论,2008,(1).

[12]谭劲松,林雨晨.机构投资者对信息披露的治理效应——基于机构调研行为的证据 [J].南开管理评论,2016,19(5).

[13]谭劲松,林雨晨,张京心.机构投资者的信息功能与权益资本成本——基于机构投资者调研行为的证据 [J].财务研究,2019,(3).

[14]Mayew W J,Sharp N Y,Venkatachalam M. 2013. Using Earnings Conference Calls to Identify Analysts with Superior Private Information [J].Review of Accounting Studies,18(2).

[15]Bushee B J,Jung M J,Miller G S. 2011. Conference Presentations and the Disclosure Milieu [J].Journal of Accounting Research,49(5).

[16]谢德仁,林乐.管理层语调能预示公司未来业绩吗?——基于我国上市公司年度业绩说明会的文本分析[J].会计研究,2015,(2).

[17]孔東民,孔高文,刘莎莎.机构投资者、流动性与信息效率 [J].管理科学学报,2015,18(3).

[18]Cheng Q,Du F,Wang X,et al. 2016. Seeing Is Believing:AnalystsCorporate Site Visits [J].Review of Accounting Studies,21(4).

[19]Kim J B,Li Y,Zhang L. 2011. Corporate Tax Avoidance and Stock Price Crash Risk: Firm-Level Analysis [J].Journal of Financial Economics,100(3).

[20]许年行,于上尧,伊志宏.机构投资者羊群行为与股价崩盘风险 [J].管理世界,2013,(7).

[21]刘洋,王彦力,马杰.异质机构投资者对我国A股市场异常的影响研究 [J].金融发展研究,2019,(6).

[22]杨威,冯璐,宋敏,李春涛.锚定比率可以衡量股价高估吗?——基于崩盘风险视角的经验证据 [J].管理世界,2020,36(1).

[23]程小可,李昊洋,高升好.机构投资者调研与管理层盈余预测方式 [J].管理科学,2017,30(1).

[24]卜君,孙光国.投资者实地调研与上市公司违规:作用机制与效果检验 [J].会计研究,2020,(5).

[25]温忠麟,张雷,侯杰泰.有中介的调节变量和有调节的中介变量 [J].心理学报,2006,(3).

Does Institutional Investigation Affect the Stock Price Crash Risk?

Liu Teng/Qi Luguang

(School of Management,Shandong University of Technology,Zibo 255000,Shandong,China)

Abstract:Whether institutional investigation can play a role in reducing the risk of stock price crash and stabilizing the market is a question that is worthy of exploring. This paper selects Shanghai and Shenzhen A-share listed companies from 2014 to 2019 as the research sample to examine the impact of institutional research on the risk of share price crash of the researched companies. The empirical study finds that:the greater the number of institutional investigation and the greater the number of institutions involved in the research,the lower the risk of share price clash of the researched company,indicating that institutional investigation can reduce the risk of share price clash. Further test of mediating effects indicates that institutional investigation can improve the information transparency of the researched companies and thus reduce the risk of stock price clash. This paper expands the scope of research on the economic consequences of institutional investigation,which has certain theoretical and practical significance in the context of China's capital market registration system reform to give play to the role of institutional investors,stabilize stock prices and promote the healthy and orderly development of the capital market.

Key Words:institutional investigation,stock price crash risk,information transparency