最优税收理论与我国财税改革

2020-02-04李贺

[摘 要]作为现代国家税制设置与改革的重要理论依据,文章系统分析了最优税收理论的思想渊源、产生、发展,以及其在西方主流税收理论中的地位。同时还对其他税制优化理论进行了充分分析,以供给学派的税制优化论及公共选择学派的税制优化为典型代表。另外,还梳理了我国税收优化理论的发展现状及未来发展趋势,并结合当前经济社会发展现状,提出了最优税收理论对我国财税制度改革具有的理论及现实意义。

[关键词]最优税收理论;税制优化;财税改革

[DOI]10.13939/j.cnki.zgsc.2020.02.015

1 最优税收理论概念

最优税收理论作为现代税收经济学的一个重要组成方面,具有重要的理论价值和现实意义,自20世纪60年代以来,一直是世界主流经济学派研究重点。关于最优税收理论(Optimal Taxation)的含义,新帕尔格雷夫经济学大辞典对其理解为包括对国家财政中某些典型的、不可回避的问题所做的规范阐述,如间接税(最优商品税)和直接税(最优所得税)之间的平衡;所得税的累进性;适当的计税依据是收入还是支出;差别比例商品税的可取性等问题,其中许多问题的核心是在公平与效率之间的一种权衡。[1]

2 最优税收理论演进

最优税理论思想起源于重商主义经济思想中的税收理论,对于如何建立最優税制体系是众多经济学家研究的重点,如萨伊、亚当·斯密、穆勒、埃奇沃思、威克塞尔、马斯格雷夫等学者为此提出的各种税制优化原则,拉姆齐(1927)提出最优税收理论标志着现代最优税收理论正式诞生。[2]

2.1 最优课税理论思想渊源

最优课税理论的思想渊源基本来自古典经济学家关于税收基本原则论述之中。如亚当·斯密(1776年)、萨伊(1803年)、埃奇沃思(1897年),以上经济学先驱从不同角度阐述什么样的税收才是最优税收,才是对经济产生最小扭曲,对经济负面影响最小,使税收负担和经济发展达到最优状态的税收,对现代最优税收理论产生和发展起到了直接而深远的影响。

2.2 最优税理论的产生及发展

最优税理论(The Optimal Taxation)从19世纪末产生到20世纪70年代初成为主流经济学研究对象,至今仍在主流经济学研究领域占有重要地位,主要代表人物有拉姆齐(Ramsey)、米尔利斯(Mirrlees)、和戴蒙德(Diamond) 、斯蒂格里茨(Stiglitz)等人。

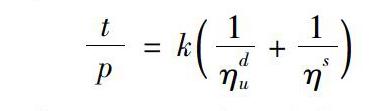

(1)最优税理论的产生。拉姆齐之前最优税原则更偏重于公平,如萨伊、埃奇沃思税收理论在效率与公平两者中明显地倾向于公平。1927年拉姆齐在《对税收理论的一个贡献》一文中首次对税收优化的问题进行了探讨,最优商品税的概念同时也首次被引入经济学研究之中。拉姆齐提出最优商品税税率的目的是“效用减少最小”,即额外负担最小,使得税收对经济效益的扭曲程度降到最低,真正从理论上阐明了税收优化的基本原则及税率选择。后来使无畏损失最小化的商品税亦被称为拉姆齐税,简化条件下,拉姆齐税与需求弹性和供给弹性之间关系:

1971年戴尔蒙(Peter A. Diamond)与米尔利斯(James Mirrlees)合作在《美国经济评论》上连续发表的两篇论文,把拉姆齐规则从“一个家庭”的情形推广到不同的家庭普遍存在的经济环境中的情形,使得拉姆齐的研究成果被学界广泛讨论。

(2)最优税理论的发展已成熟。鲍莫尔、布莱德福德(1970年)对逆弹性规则进行了更加详细的研究[3],表明在最优商品税体系中,对商品征税应与其需求弹性呈反比,约瑟夫·E.斯蒂格利茨(1999年)从理论上解释了政府一直对需求弹性低的商品开征高税,对需求弹性大的商品征低税政策的合理性。[4]米尔利斯、戴德蒙(1971年)则对激励相容条件下的最优所得税问题详尽的研究,认为对高工资率和最低工资率都应课以零(边际)税率。米尔利斯(1994年)在抽象的最优税理论中,归纳出“税收原则”和“非税原则”两条最基本的最优税收原则,税收原则指在信息不充分的情况下,政府需要对市场交易进行征税;非税原则指当人们存在私人偏好及私人变量时,对一组商品中不同商品之间的相对价格就不应被税收扭曲。

通过以上分析可知,最优税收理论思想的核心不是通过具体的数理模型来推出现实经济中的最优税率,以供政府部门在制定税收政策中使用,而是通过一系列的数理模型的推导,把真实经济中复杂问题简单化和模型化,从而为政府部门决策提供理论支撑,使得政府部门在制定税收政策时要充分考虑税收政策的变化对经济及社会的影响。

3 国内对最优税收理论的研究

国内关于最优税收理论研究从20世纪90年代开始,2000年左右达到高峰,2005年以后研究热情逐渐消退,研究重点主要对国外最优税收理论概念的分析、解读及我国税收政策制定的理论依据是否可以以最优税收理论来指导等。主要代表人物有王雍君、马拴友、郭庆旺、樊丽明、杨斌、朱柏铭、平新乔、庄子罐等,以上学者的研究代表了我国最优税理论研究较高水平。

3.1 国内学者对最优税制概念的理解

杨斌(2005)[5]对最优税收理论使用范围进行了具体而明确的划分,认为西方最优税收理论是一个严格的推理和严密的理论体系,并不是任何以提高税收效率和公平目标的理论研究成果都属于最优税收理论,也不是任何为实现社会福利最大化而设计的税收制度和政策的主张都属最优税收理论,只有在特定假设条件下,以减少税收扭曲性效应的分析体系(包括最优商品税、最优所得税)才属于最优税收理论体系。刘玉龙(2002),朱柏铭、曹前进(2002)[6-7]从个人偏好机制角度分析,认为解决个人真实偏好强度的显示问题是最优税收制度建立的前提。

3.2 最优税收理论对我国税制改革的理论价值

最优税收理论突破了人们传统思维以外的观点,某些曾被视为普遍真理的原则得以纠正,促使人们在进行决策时更加理性(杨斌,2005)[8]。最优税收理论的税制优化思想的本质是解决政府经济行为与相关制度如何优化问题,对我国设计优化税制框架和优化税制结构和当前我国经济及社会制度改革具有重要的借鉴意义(卿定文、朱锡平,2006;平新乔,2002)[9-11]。吴俊培、胡文贤(2005)[12]认为我国税制改革应综合考虑效率与公平两大目标,将效率与公平综合考虑,是最优税收理论的贡献之一。因此,可结合我国现实国情及经济社会发展现状研究最优税收理论,使我国政策与税收设计体现最优税制的基本原则。最优税收理论从纯中性思考税收制度到逐渐重视现实中税收对经济的调控职能,这是历史的教训与现实的客观要求使然,与经济发展规律相适应的必然结果。

3.3 最优税理论对我国税制改革不具有理论借鉴的依据

最优税收理论是在严谨的数理方法条件下推论得出的,与复杂的现实经济环境相差甚远,最优税理论运用于现实经济中实现不了最初目标,因此在将最优税理论转化为政策实施时要充分考虑理论的适应性(卿定文、朱锡平,2005)。因此,李生祥(2005)[13]认为考虑到现实世界的税率结构难以满足小额税收要求,将最优商品税理论直接应用于现实世界必须非常小心。

在我国市场经济体系尚未成熟,经济社会发展呈多元化和不均衡,信息披露不充分,法律法规不完善客观条件下,运用最优税收理论作为政策工具以指导税收政策的制定和执行不具有现实意义,但是可借鉴最优税收理论思想为我国税收政策制定提供理论参考。

4 1978年以来我国几次较为重要税制改革的指导思想

4.1 1984年税制改革

改革开放后,随着市场经济体制改革的推进,国有企业属于企业的本质特性越来越明确,需要一种适当的方式来稳定政府与国有企业之间的分配关系。为此,国务院在1983年1月和1984年10月分两步对国有企业实行“利改税”改革,以规范政府与企业之间的分配关系,本次税制改革的目的是顺应市场化改革的现实要求,重塑政府与企业分配关系;政企分离的改革的探索與实践。“利改税”是我国国家财政与国有企业分配关系史上一次重大改革,对整个财税体制改革、经济体制改革及制度创新产生深远影响,何振一(1991)[14]认为1984年“利改税”初步建立了适应经济发展需要的复合税制体系,为宏观调控提供了有效的税收手段,因此1984年税制改革目的是如何依照各种税种的不同功能寻求不同发展阶段多税种的最优组合成为税制的目标。

4.2 1994年税制改革

党的“十四大”明确把社会主义市场经济体制的建立作为主要目标,这是1994年财税体制改革的基本背景。1994年实施的工商税制改革,是新中国成立以来财税制度改革领域涉及范围最广、对经济社会影响最深远的一次改革。1994年工商税制改革的总体思想:统一税法、公平税负、简化税制、合理分权,理顺分配关系,保障财政收入,建立符合社会主义市场经济体制要求的税制体系[15]。首次将公平税负,促进公平竞争,税种的简化、规范作为税收改革的基本原则,并将如何平衡公平与效率之间的关系纳入税收改革的视野,从而成为后期税制改革关注的重点。正如樊丽明(1994),杨志勇(2015)所说1994年税收制度改革奠定了我国现行税制的基本框架,所以1994年税制改革是建立社会主义市场经济体制的重大举措[16],是适应社会主义市场经济新体制的改革,是立足国情、借鉴外国经验、向国际惯例靠拢的改革,目的是实现税制统一公平、简化科学的全面改革[17]。

4.3 十八大以来的税制改革

党的十八届三中全会把财政的功能提高到新的历史高度,首次把财政作为国家治理的基础,将税收制度作为国家治理体系的重要制度安排,对财税体制的重新认识和定位,是对财税体制在国家治理中地位和作用的充分和高度肯定,是从完善国家治理体系的角度对财税体制功能与地位的提升和拓展。

针对十大以来的税制改革(王军,2018)认为优化税制结构是要点,落实税收法是原则,稳定税负、保持现有中央和地方财力格局总体稳定是基调[18]。因此,有利于鼓励创新、有利于发展服务业、有利于促进消费、有利于促进社会公平这“四个有利于”应当作为今后深化税制改革、建立现代税收制度的指导思想(冯俏彬,2018)[19]。

5 最优税收理论对我国税制改革的理论指导意义

在复杂多变的经济社会条件下,科学合理的决策不仅需多重考虑尽可能出现的情况,更为重要的是要根据不同情况如何选择因时、因地、因人制宜的最适方法。最优税收理论所论证的拉姆齐法则即等比例规则和逆弹性规则,充分说明最理想法则是非统一的和非单一比例规则,从而深化人们研究如何提高税收效率,而降低扭曲的探索。最优税收理论的理论核心是在信息不充分的现实条件下,如何降低因政府征税对经济社会所产生的扭曲;提出了现实优化税制中效率原则的衡量标准,认为现实优化税制中将效率与公平统一起来是可行的,并且将效率优先,兼顾公平的思想作为税收对经济行为主体决策影响的首要研究问题。

第一,最优税收理论思想为实现税收体制改革最初目标提供理论参考。有些制度改革之所以会达不到最初设定的目标,出现政策失灵问题,主要是因为信息披露的不充分,致使制度的制定偏离经济社会客观现实条件。由于我国社会主义市场经济体系尚未成熟,各种法律法规仍未健全,所以客观现实决定当前税收制度改革会有一定概率出现政策失灵,达不到最初改革目标。而最优税收理论研究在信息不充分条件下,如何降低政府税收政策对经济的扭曲,实现帕累托效率税收结构,降低税收的无谓损失。因此在市场信息不充分现实条件下,借助最优税收理论的相关思想,对提高税收体制改革的成功率以及实现最初设定目标具有现实意义。

第二,积极处理好减税降费与稳财政收入之间均衡关系。当前我国税收体制改革是系统性改革,涉及范围非常之广,包括“营改增”、社保费改社保税、提高个人所得税起征点、降低企业税收负担等一系列税收改革。在给企业、个人降低税收负担的同时,会对总体财政收入的增长带来负面冲击,使财政收入增长过为缓慢甚至下降,增加政府财政压力,从而影响政府整体宏观政策的实施。因此,在制定减税降费政策过程中,不仅要考虑减税降费对经济的促进作用,而且要充分考虑减税降费对政府带来的财政压力。只有使减税降费政策与稳定财政收入之间达到某种均衡,才能使税收政策吻合经济社会发展要求,在降低税收负担的同时,提高宏观经济运行效率。

第三,财税制度改革要有长远的制度安排。我国要建立适应经济社会长期发展需要的财税制度体系,防止“头疼医头,脚疼医脚”现象频发以及应对突发外部事件冲击时可做系统性制度安排。根据最优税收理论可对经济社会发展状况,不定期对税收政策进行压力模拟测试,确保减税降费政策对经济社会发展的促进作用,防止政策失灵现象出现。如在提高个人所得税征收额度,同时不会产生工薪税问题;社保费改为社保税过程中,在不影响个人社保收入的前提下,不增加企业负担;进行增值税改革时,如何实现帕累托效率税收结构,降低税收的无谓损失,实现社会福利最大化等,都需要从未来角度,分析、设计、评估财税制度体系。

参考文献:

[1]约翰·伊特韦尔,默里·米尔盖特,彼得·纽曼.新帕尔格雷夫经济学大辞典第三卷[M].陳岱孙,董辅祁,罗元明,等,译.北京:经济科学出版社,1996.

[2]RAMSEY F P. A contribution to the theory of taxation[J].Economic Journal,1927,37( 3): 47-61.

[3]BAUMOL WILLIAM J,BRADFORD DAVID F.Optimal departures from marginal cost pricing [J].American Economic Review,1970,60(3):265-283.

[4]约瑟夫·E·斯蒂格利茨.公共部门经济学(第三版)[M].郭庆旺,译.北京:中国人民大学出版社,2016.

[5]杨斌.对西方最优税收理论之实践价值的质疑[J].管理世界,2005(8).

[6]刘玉龙.最优课税问题研究——劳动价值论的观点[D].厦门:厦门大学,2002.

[7]朱柏铭,曹前进.公共选择学派的最优税制理论评价[J].税务与经济,2002(3).

[8]杨斌.不能用西方最优税收理论指导我国的税制改革[J].涉外税务,2005(5).

[9]卿定文,朱锡平.最优税收理论及其政策含义[J].经济评论, 2006(4).

[10]平新乔.最优税收理论及其政策含义(上)——效率、公平与信息[J].涉外税务,2000(11).

[11]平新乔.最优税收理论及其政策含义(下)——效率、公平与信息[J].涉外税务,2000 (11).

[12]吴俊培,胡文贤.论最优税收理论与我国税制改革[J].湖北财税,2002(14).

[13]李生祥.对不恰当理解最优商品税理论的一点纠正[J].财经研究,2005(2).

[14]何振一.新中国财政60年的艰辛历程与光辉成就[J].财贸经济,2009(9).

[15]贾康,程瑜.新一轮税制改革的取向、重点与实现路径[J].中国税务,2014(1).

[16]刘佐.1994年税制改革:建立社会主义市场经济体制的重大举措[C].北京:财政史研究(第五辑),2012:18-50.

[17]樊丽明.1994年税制改革制度分析[J].山东大学学报(哲学社会科学版),1994(2).

[18]王军.深化税制改革服务发展大局[J].求是杂志,2013(24).

[19]冯俏彬.论建设现代产业体系的基础制度建设与税改策略[J].税务研究,2018(2).

[作者简介]李贺(1987—),男,中共中央党校(国家行政学院)博士生,贵州财经大学教师,研究方向:财税理论与政策。