“大资管”背景下银行系资管子公司设立影响研究

2019-10-24张婷吴海洲

张婷 吴海洲

摘 要:近年来,我国银行理财产品资金余额规模快速增长。2018年4月27日,为有效规范金融机构开展资产管理业务,将资管产品的监管标准予以统一,更好地达到防范和控制金融风险、服务实体经济的目的,多部门联合印发了《关于规范金融机构资产管理业务的指导意见》。根据该文件要求,银行资产管理业务应当通过设立的独立法人地位的子公司开展。在“大资管”背景下,设立银行系资管子公司对银行业未来发展将产生深远的影响。

关键词:大资管;银行系;资管子公司

中图分类号:F832.3 文献标志码:A 文章编号:1673-291X(2019)23-0144-03

引言

我国商业银行早在2002年就开始开展理财相关业务。近年来,随着城镇化进程的加快,家庭财富得到快速积累,居民资产保值增值的欲望不断增强,投资理财需求也在迅速膨胀。我国银行理财产品资金余额呈现快速增长的趋势,如图1所示,到2017年末这一数值达到了29.54万亿元。

一、《关于规范金融机构资产管理业务的指导意见》的出台及其影响

经国务院批准,2018年4月27日中国人民银行、中国银行保险监督管理委员会、中国证券监督管理委员会和国家外汇管理局联合印发《关于规范金融机构资产管理业务的指导意见》。《指导意见》的颁布意在规范金融机构资产管理业务,将同类资产管理产品监管标准予以统一,有效防范和控制金融风险,更好地实现服务实体经济的目的。《指导意見》的颁布同时也标志着中国资产管理行业统一监管时代的来临,是中国资产管理业乃至整个金融业发展的里程碑,对于规范我国资产管理行业秩序、防范金融风险发挥了积极的作用。

《关于规范金融机构资产管理业务的指导意见》第十三条规定,“主营业务不包括资产管理业务的金融机构应当设立具有独立法人地位的资产管理子公司开展资产管理业务,强化法人风险隔离,暂不具备条件的可以设立专门的资产管理业务经营部门开展业务。”第十四条规定,“金融机构发行的资产管理产品资产应当由具有托管资质的第三方机构独立托管。过渡期内,具有证券投资基金托管业务资质的商业银行可以托管本行理财产品,但应当为每只产品单独开立托管账户,确保资产隔离。过渡期后,具有证券投资基金托管业务资质的商业银行应当设立具有独立法人地位的子公司开展资产管理业务,该商业银行可以托管子公司发行的资产管理产品,但应当实现实质性的独立托管。”

由于资产管理业务不包含在银行的主营业务之中,根据新的资产管理意见规定,银行必须通过具有独立法人资格的资产管理子公司来实现风险隔离的目的和效果。在此之前,银行可以暂时通过设立的资产管理业务部门专门开展相应业务,但具有基金托管资质的银行在指导意见过渡期以后开展资产管理业务时就应当设立独立法人资格的子公司,否则其业务发展将受到限制,只能托管自己的产品。截至2019年2月,中国证监会网站公布的《证券投资基金托管人名录》中具有证券投资基金托管资质的商业银行共计27家。

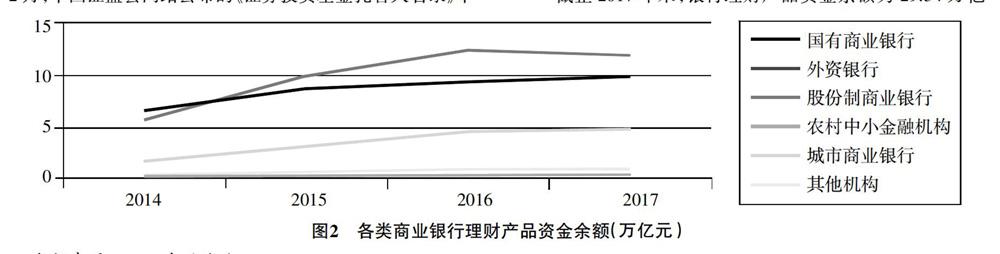

截止2017年末,银行理财产品资金余额为29.54万亿元,其中国有商业银行、股份制商业银行、城市商业银行、外资银行、农村中小金融机构以及其他机构理财产品资金余额分别为9.97、11.95、4.72、0.37、1.57和0.96万亿元,占比分别为33.75%、40.45%、15.98%、1.25%、5.31%和3.25%,如图2所示。这里国有商业银行和股份制商业银行的产品资金余额占比最大,达到了74.2%。再加上部分城市商业银行和农村商业银行等银行的资金余额,这部分受资产新规管控的资金比例则会更高,而这些资金所属银行基本都需要按照资产新规的要求设立银行系资管子公司,以满足监管机构的要求。

在《关于规范金融机构资产管理业务的指导意见》出台后的半年左右时间内,包括工商银行、农业银行等在内的各大银行纷纷宣布投资设立全资子公司。

二、银行系资管子公司的设立对大资管行业的影响

我国受监管的资产管理行业总规模截至2017年末共计126万亿元,其中占总规模比重最大的为银行理财产品资金存续余额。信托资产规模紧随其后,为26.25亿元,占比20.83%。此外,券商资管、保险资管、公募基金、基金子公司、期货资管以及其他资管机构资金管理总规模依次为16.88、16.75、11.6、7.4、0.25和17.33万亿元,占比分别13.4%、13.29%、9.21%、5.87%、0.2%和13.75%。

从银行理财资产管理规模总量和比重来看,相比其他金融机构,银行资产管理已经具有一定的先发优势,随着银行系管子公司的设立,依靠银行自身广泛的客户资源基础,通过投资研究能力的强化,在大资管的背景下,银行资产管理完全有可能获得资产管理行业的主导地位。银行系资产管理子公司的成立将在资产管理行业建设中发挥关键的作用。

(一)统一监管标准和制度的建立

银行资产管理业务独立的法律地位,随着银行系资产管理子公司的成立确定,资产管理的准入平等和统一监管体现在账户的开立、账户的托管以及在产品的投资方面,都将受到公平对待。由于制定和实施了统一的监管标准,可以有效防止银行资产负债表等数据造假,监管数据扭曲,消除未来发展过程中的潜在风险。

(二)彻底隔离表内和表外、刚兑与非刚兑的问题

归根结底,我国银行理财业务的快速发展,银行广泛根植的营销渠道以及自身的品牌效应是强有力的后盾和保障。很多投资者在选择理财产品时,往往把理财产品和银行存款业务混为一谈,甚至有风险淡薄的投资者将理财产品和银行存款划上简单的等号,这样的理念无疑加大了银行理财产品的净值化管理难度。

设立资管子公司对银行长远发展的影响在于,可以比较彻底地隔离银行的表内和表外、刚兑和非刚兑的问题,有效建立起一道隔离墙,架设在传统业务和资产管理业务之间,起到风险防范的作用。因此,将银行资产管理业务独立于传统银行业务,方便进行投资者适当性管理,打破理财刚兑,让投资者真正理解银行理财产品和银行存款业务的区别。

(三)建立完善的银行资产管理体制框架

尽管我国银行业资产规模快速膨胀发展,但是无论在资产管理人员数量还是在激励机制等方面都和国外银行设立的资产管理子公司以及国内的公募基金管理公司存在着比较大的差距。一些银行资产管理部门只有区区几十人,却管理着规模几千亿元甚至上万亿元的理财产品,即使个别大型银行的资产管理部门人数也才达到上百人。同时,银行理财产品销售也需要依靠总行其他部门和分行的支持。

设立银行系资管子公司,可以建立一个专注于理财产品的独立运营平台,增加人员配置,加强产品设计、投资研究、风险控制、产品销售等环节,市场化运作人员考核聘用和激励机制。同时也能减少资产管理业务的发展对母行的依赖。从长远角度来看,资产管理子公司的设立有利于银行完善体制架构,有效防范和化解主体风险。

三、银行系资管子公司的设立面临的挑战

银行系资管子公司的设立为银行理财业务的发展打开了一个独立法人发展的空间。过去作为“表外银行”的惯性思维不太可能在银行理财业务的转型中得以延续,也不能将银行理财业务简单地演变成公募基金的复制品。相比其他运行已久的资产管理机构,独立运作的银行系资管子公司使得银行资产管理在人员配备、投研能力提升等多方面面临着挑战。总体而言,未来在自身定位、运作模式、业务平衡等多方面银行系资管子公司都会受到挑战与考验。

(一)定位有待明确

相较于其他金融机构,银行由于自身客户特点与经营范围的不同,持有大量企业债券,所以资管产品也大多为公募产品,投资标的在现有业务特点下具有一定的局限性,大多为债权类资产。银行对于标准化股权、高风险的另类投资则显得不那么擅长,再加上银行资管人手配置短缺、激励机制不够完善银行系资产管理子公司的投研能力相比公募基金,明显会逊色很多,资产管理的产品丰度也不及券商。银行相对擅长标准债券、非标债权等资产投资,而券商、基金则擅长标准化证券资产的投资与管理。两者对比可以看出,在投资资产方面两者有一定的错位,竞争领域也存在不同。

由于各资管机构的核心竞争力的差異,银行系资管子公司成立后,首先应对公司自身业务发展有明确定位,明确与券商、基金等金融机构相互的强势领域,挖掘符合自身定位的商业模式;利用商业银行背景承接客户等的天然优势,增强核心竞争力,开展与其他金融机构的良性竞争,实现合作共赢。

(二)优化运作模式

相比证券公司、基金公司、信托公司等其他金融机构,银行拥有其他机构不可比拟的广泛网点和客户资源,这一优势能为银行财富管理业务提供强有力的支撑和保证,势必发展成资产管理行业资金来源的主要渠道。但多数银行在开展资产管理业务的过程中,由于人才队伍尚未建成、新型激励机制尚未形成,很难在短时间内形成强大的投研团队,获得强大的投研能力。因此,银行系资产管理子公司有必要开展净值型产品设计和投资研究能力布局,加强人才和信息系统建设。

我国公募基金一般通过内部培养和外部招聘双管齐下实现人才资源发展战略。银行系资管子公司完全可以参考公募基金这一运行标准,通过人才队伍建设,培养资产管理业务专业领域的人才。建立涵盖前端投资研究与交易、中端市场风险控制以及后台运营估值的全业务流程操作系统,建立良好的信息平台。

(三)平衡银行不同业务间要求

对于国有大行和拥有控股基金公司(附属机构)的商业银行,同时设立资产管理子公司会与现有银行系公募基金存在重复建设、资源分散、品牌稀释等多重经营管理问题。比如,工商银行已经合资成立了工银瑞信,建设银行成立了建信等系列规模雄厚、实力强大的银行系公募基金。基金产品与理财产品均是资产管理产品,银行按照公允价值实现净值化管理,因此银行资管子公司产品与公募基金存在很多的相似之处。同时,银行系资产管理子公司也需要面对一系列问题,如资产管理公司的风险隔离与银行风险管理的一致性、有效性之间的平衡等。

综上所述,现有银行由于已有经营范围、资产规模等多方面差异,所以存在不同的发展诉求和利益诉求,因此在银行系资管子公司设立时,应注意防范风险,灵活变通,同时兼顾效益,避免出现“一刀切”的局面。

参考文献:

[1] 巴曙松.当前如何看待银行设立资管子公司:趋势与挑战[J].格隆汇,2018,(9).

[2] 陈晶鑫.“大资管”统一监管背景下商业银行转型发展的思考[J].黑龙江金融,2017,(12):79-80.

[3] 明明.在“大资管”时代背景下看银行系资管子公司[R]//中信证券研究报告,2018-04.

[4] 万鹏.商业银行“大资管”业务转型路径分析[J].安阳工学院学报,2018,(1):66-68,117.

[5] 张燕.大资管业务背景下商业银行转型发展之路[J].知识经济,2018,(12):45-46.