2018年上市银行房贷杠杆总体走势及其结构差异

2019-06-15高广春

高广春

2018年货币政策趋于温和,金融机构加权平均贷款利率特别是个人住房贷款利率则是进一步走高。房企融资之严格限制的政策导向由信贷、资本市场进一步扩展到了信托领域,基本实现了全覆盖。由此,房地产延续信贷降杠杆的政策指向是很明确的。那么,上市银行房地产信贷杠杆究竟是如何变化的?本文主要基于权重指标进行观察和判断。本文以2018年底以前的上市银行作为观察样本。这些银行包括四个板块即4家国有银行、10家全国性股份制银行、15家城商行和6家农商银行。所用数据来源除了特别说明的以外,主要依据中国人民银行网站、wind资讯和上市银行年报的相关数据进行整理,对紫金银行2018年的缺失数据,本文进行了合理技术处理。

2018信贷运行环境:利率上行,投放扩张

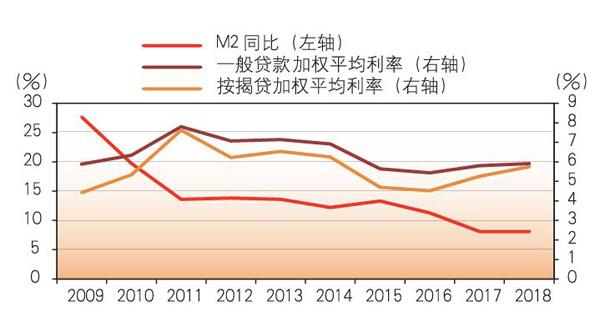

图1显示,M2同比经过了2016、2017连续两年的明显下滑以后,2017年降至10%以下,这是可查数据中唯一的在10%以下的同比数字,2018年维持了相同的同比,由此可断2017年货币政策实际上止住了收紧的趋势。但利率依然趋紧,金融机构一般贷款加权平均利率微升0.11个百分点,按揭贷款利率收紧程度更大,升幅达0.49个百分点。

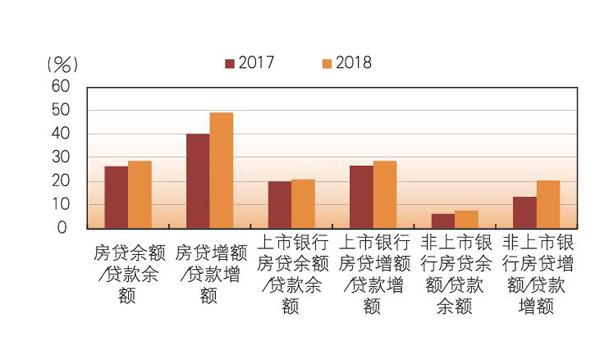

那么,在如此货币政策和信贷利率环境下,金融机构贷款和房贷(又可进一步细分为开发贷和按揭贷两部分)运行轨迹如何?上市银行房贷的走势如何?图2显示,2018年金融机构信贷和房贷趋于扩张,特别是增量同比指标上升幅度明显,各项贷款增量同比较上年同期上升近13个百分点,房贷增量同比则是近19个百分点。进一步观察房贷在各项贷款中的权重变化,2018年金融机构信贷对房地产领域相对加杠杆特点明显。其中房贷余额权重比上年同期升幅超过2个百分点,房贷增量权重升幅近8个百分点。由此可得,2018年金融机构信贷呈扩张趋势,对房地产领域扩张尤甚。

由此,2018年的资金成本虽然趋升,信贷却呈扩张态势,对房地产领域的相对加杠杆特点明显,反应宏观层面的结构性去杠杆政策并未在房地产领域显示出来。那么上市银行的房贷运行特点是什么呢?以下依次从总体走势和结构差异两个层面进行观察和分析。

上市银行房贷总体走势的权重视角

这一部分的分析沿着两个视角展开:一是相对于非上市银行的走势特点,二是上市银行自身房贷总体走势。观察指标选取权重视角。

相对于非上市银行:加杠杆势头走弱

图1 2009~2018年货币和信贷利率走势

图2 2018年上市银行信贷和房贷运行环境

选择该视角的目的,在于分析2018年房贷杠杆抬升的力量来自于上市银行还是非上市银行,抑或两者共同推动。

首先看相对于非上市银行,上市银行房贷在金融机构各项贷款中权重的变化趋势。图3表明,2018年上市银行和非上市银行房贷在金融机构各项贷款中的权重均有不同程度的上升。但非上市银行的上升幅度明显高于上市银行,其中关于余额权重,上市银行仅上升0.85%,而非上市银行则上升1.36个百分点;关于增额权重,上市银行上升不足2个百分点,非上市银行则上升近7个百分点。由此而言,2018年上市银行和非上市银行的房贷加杠杆均助推了金融机构房贷杠杆的上升,但上市银行的助推作用不及非上市银行。

图3 金融机构信贷投放结构中上市银行房贷相对于非上市银行房贷的变化

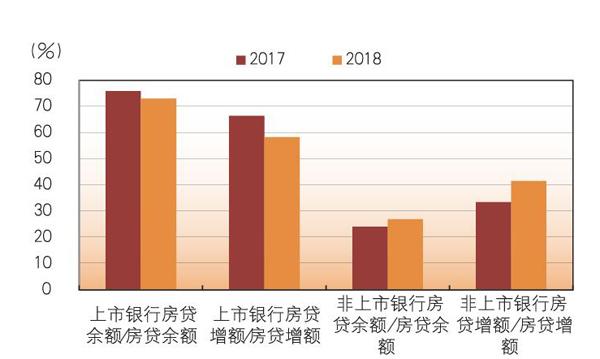

其次看相对于非上市银行在房贷总额中的权重变化。图4显示,无论是余额权重还是增額权重,上市银行房贷在2018年均呈下降趋势,其中余额权重下降幅度近3个百分点,增额权重下降幅度超过8个百分点。而非上市银行两项指标均有不同程度的上升,两者上升幅度恰好是上市银行的下降幅度。由此同样推出,2018年上市银行房贷对金融机构房贷的贡献度不及非上市银行。

图4 商业银行房贷分布结构中上市银行房贷相对于非上市银行房贷的变化

自身房贷杠杆变化:增量权重走低,余额权重微升

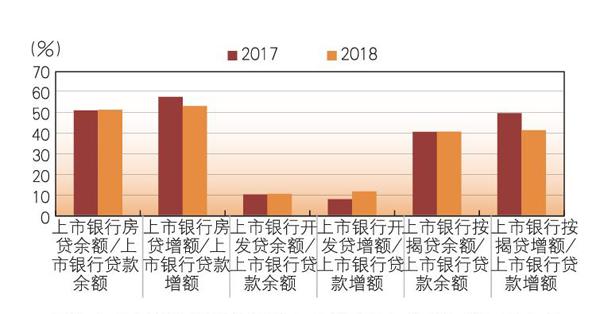

由前述,上市银行在金融机构信贷和房贷杠杆抬升中的作用不及非上市银行,那么在其自身的信贷投放结构中,上市银行房贷的表现是如何呢?图5显示,上市银行房贷余额在上市银行各项贷款余额中的权重微升0.28个百分点,增额权重走低4.49个百分点。这表明,2018年上市银行在增量信贷投放中减低了房贷杠杆,但减低幅度还没有引发余额信贷中房贷权重的下降。

进一步观察发现,上市银行增量信贷投放中房贷杠杆走低的原因是增量按揭贷杠杆的下降。图5显示,2018年上市银行开发贷款增额在上市银行各项贷款中的权重是上升的,上升幅度达3.84%,而同期按揭贷权重是下降的,全年下降幅度达8.33%。按揭贷权重的走低不仅消解了开发贷款权重上升对房贷杠杆增量的助推作用,而且进一步拉低房贷杠杆增量权重近5个百分点。

图5 上市银行信贷投放结构中房贷及其细分指标的权重走势

此外值得关注的是,上市银行按揭贷款增额权重的走低没有达到拉低其余额权重的效果,致使余额权重微升0.1个百分点。但开发贷款增量权重的抬升却产生了拉升开发贷款余额权重的效果。按揭贷和开发贷余额权重的双双抬升推动上市银行房贷余额权重的抬升。

图6 大型上市银行信贷投放结构中房贷及其细分指标的权重走势

综上,2018年银行业金融机构信贷投放中房贷余额杠杆和增额杠杆都呈现出抬升走势,上市银行和非上市银行在其中均发挥了助推作用,但上市银行的作用不及非上市银行;而上市银行信贷投放结构中房贷余额杠杆微升,增量杠杆水平则有较为明显下降。其中房贷余额杠杆微升的主要力量是开发贷款增量的扩张,按揭贷增量的收缩则促成了增量杠杆水平的走低。

板块及个体差异:加杠杆仍是主旋律

本部分聚焦上市银行四个板块间的结构性差异。藉此希望发现上市银行信贷投放中房地产相关贷款的变化在不同类型商业银行间的板块差异和个体特征。

板块结构比较

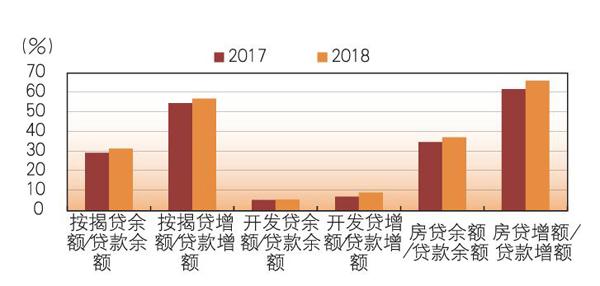

首先,看大型商业银行。图6表明,在大型上市银行信贷投放结构中,房贷权重无论是余额还是增额均有上升,上升幅度均超过2个百分点,增额权重升幅稍大一点。进一步从房贷的细分指标看,按揭贷和开发贷在余额和增额方面均发挥了助推作用,其中按揭贷的助推作用更为明显,余额权重的贡献度是2.02个百分点,增额权重的贡献度是2.26个百分点,而开发贷相应权重的贡献度分别是0.28%和2.1%。

图7 全国性股份制上市银行信贷投放结构中房贷及其细分指标的权重变化

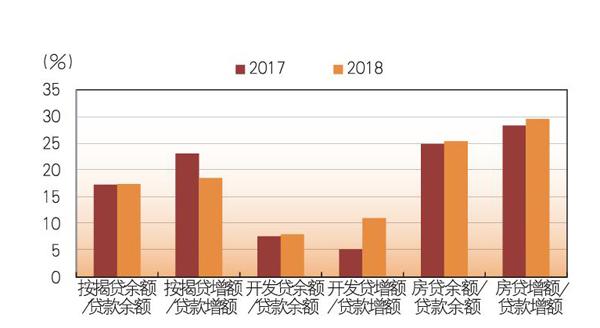

其次,看全国性股份制上市银行。图7表明,同大型商业银行一样,全国性股份制银行信贷投放结构中的房贷权重无论是余额还是增额均有上升,只是幅度不如大型商业银行,分别是0.53%和1.26%。进一步从房贷的细分指标看,就出现了不同于大型商业银行的特点。在余额指标上,按揭贷和开发贷的作用均是正向的,作用力度也接近。但在增额指标上,两者的作用出现了分歧,其中按揭贷的作用是下拉的,开发贷的作用是上推的,而且开发贷的上推作用大于按揭贷的下拉作用,并使得房贷增额杠杆抬升。由此,全国性股份制银行杠杆抬升背后的主要推手是开发贷。

图8 上市城商行信贷投放结构中房贷及其细分指标的权重变化

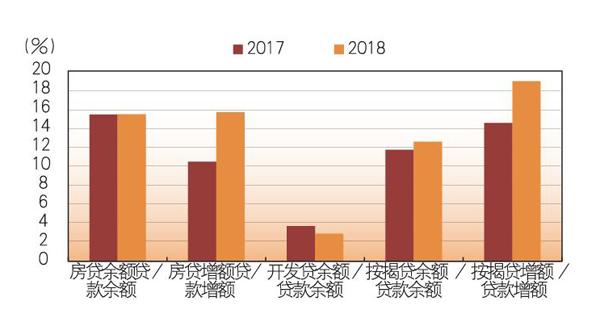

再次,看上市城商行。图8显示,2018年上市城商行房贷杠杆出现了与前两类型上市银行不同的特点。房贷余额权重与前两类上市银行一样抬升,但房贷增额权重出现了下降。这个指标的下降是由单一因素引起的即按揭贷权重的下降。从细分指标看,2018年开发贷款权重上升10.11个百分点,按揭贷增额权重下降3.84个百分点,但由于上市城商行按揭贷对其房贷的影响权重远远大于开发贷款,所以按揭贷增额权重的下降不仅抵消了开发贷增额权重的上拉作用,而且将房贷增额权重下拉0.41个百分点。、

最后,看上市农商行。与上述三个板块最明显的不同是,该板块开发贷款增额连续两年为负增长,分别是-34.48亿元和-28.71亿元。这也导致其开发贷款余额权重成为四个板块中唯一走低的板块。但是按揭贷款增额权重则是上升近4.5个百分点,不仅稀释了开发贷款对房贷的下拉作用,而且助推房貸余额和房贷增额权重均上升,其中房贷余额权重微升0.03个百分点,房贷增额权重升幅超过5%。(见图9)

图9 上市农商行信贷投放结构中房贷及其细分指标的权重变化

综上,不同板块上市银行房地产相关贷款杠杆变化存在以下两个特点。首先,在变化趋势上,少数指标完全相同,多数指标互有差别。趋势都是向上的指标有两个,即房贷余额权重和按揭贷款余额权重。其他四个指标趋势则出现分化,其中在房贷增额权重上,三类上市银行(大型商业银行、全国股份制商业银行和农商行)趋势向上,城商行趋势走低;在开发贷余额权重和增额权重指标上,三类上市银行(大型商业银行、全国股份制商业银行和城商行)出现相同的向上走势,农商行则是双双走低;在按揭贷增额指标上,两类上市银行(大型商业银行和农商行)均呈升势,而另两类上市银行(全国股份制商业银行和城商行)则是携手走低。进一步观察还发现,走低的余额权重只有一个,即农商行的开发贷款余额权重,而走低的增额权重则有三个,即全国性股份制银行和城商行的按揭贷增额权重和农商行的开发贷增额权重。这就使得前述上市银行总体上的房贷增额权重在2018年出现了下降。换言之,三类上市银行(即全国性股份制银行、城商行和农商行)促成了2018年上市银行房贷增额杠杆的下降。而大型商业银行无论在余额杠杆还是在增额杠杆方面的策略均更为积极,并对上市银行房贷杠杆水平形成上推作用。

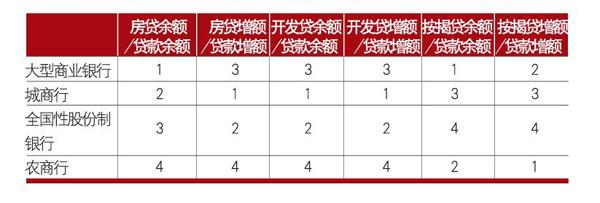

表1 2018年四类型上市银行房地产相关贷款杠杆相对于2017年的变化幅度排序

其次,在变化程度上,不同类型的上市银行在不同指标上各领风骚。其中拔得头筹最多的是城商行,有三项指标夺冠,特别是开发贷款加杠杆势头更为强劲。接下来是大型商业银行,在两个指标上位列榜首,对按揭贷加杠杆力度优势明显。农商行有一个指标领跑,对按揭贷款加杠杆势头强劲。具体排序见表1。

个体差异比较:城商行互异明显

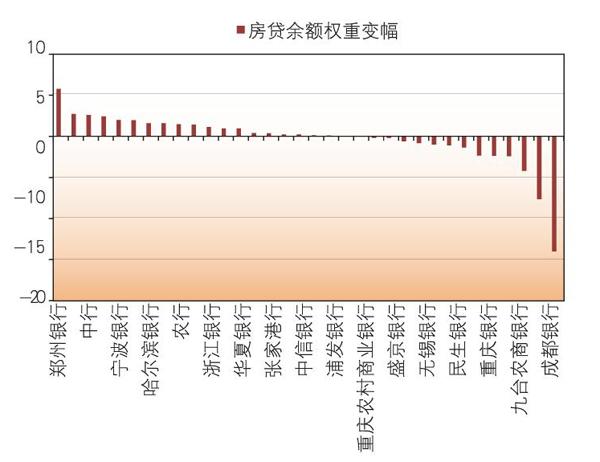

图10 较上年同期各上市银行房贷余额在本行各项贷款余额中权重的变幅比较(%)

受篇幅所限,以下仅基于两个指标即房贷余额和增额在本行各项贷款中的权重变化幅度(简称变幅)对各上市银行间的个体差异进行比较(紫金银行因缺失2018年数据而不在比较名单中,由此可比较上市银行是34家)。

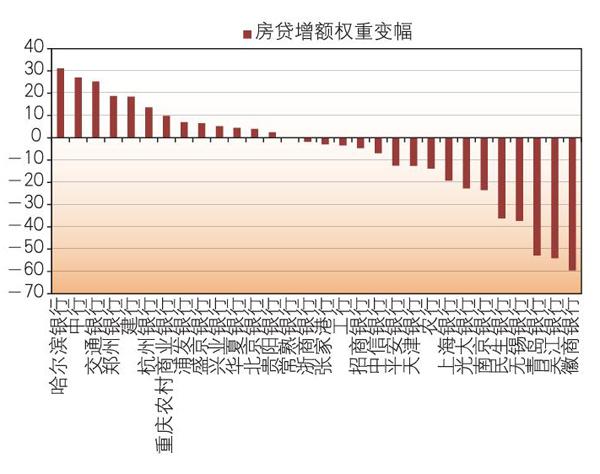

图11 较上年同期各上市银行房贷增额在本行各项贷款增额中权重的变幅比较(%)

先看余额权重变幅。图10显示,多數银行的变幅不大,15家上市银行的变幅在正负1之间,30家银行在正负3之间,在正负3区间以外的上市银行仅有4家,而且是清一色的城商行。从排名前10位和排名后10位的银行看,波动性最大的是城商行板块,其次是全国性股份制银行,再次是农商行,大型上市银行的波动性最小。从杠杆升降的视角看,21家上市银行加了房贷杠杆,13家上市银行降了杠杆。加杠杆幅度最大的上市银行是郑州银行,降杠杆幅度最大的上市银行是青岛银行,两者幅差近20个百分点。

再看增额权重变幅(见图11)。同余额权重变幅不同的是,多数银行增额权重变幅较大,变幅在正负3之间的银行只有4家。从杠杆升降的视角看,降杠杆的银行多于加杠杆的银行,其中19家上市银行降了房贷杠杆,15家上市银行加了杠杆。需要特别说明的是,重庆银行、宁波银行、成都银行、九台农商银行四家银行,因增额出现负值导致没法计算权重及其变幅(见表2),其中两家银行即成都银行和九台农商行在2018年的增额为负,可以认为是权重走低幅度最大的银行或降杠杆幅度最大的银行;另两家银行即重庆银行和宁波银行增额由2017年的负值转为2018年的正值,这两家银行可以看作加杠幅度最大的银行。

表2 2017~2018两年间房贷增额出现负值的四家上市银行(亿元)

(作者单位:中国社会科学院财经战略研究院)