PPP项目的税务问题研究

2018-09-10李福亮王猛

李福亮 王猛

摘 要:当下PPP模式在我国仍处在初步阶段,国内暂未从顶级设计层面出台与PPP项目相关的税收政策。已有的与PPP项目相关的税收政策散布于各个税种的具体文件规定之中,并未形成系统化的体系,一方面给PPP的税务实操带来困难;另一方面也造成各方对PPP项目的税务处理认知不一,易引发税务征缴上的争议。因此,笔者拟从项目公司设立、项目建设与运营、项目期满移交等不同阶段下对PPP项目的税务处理进行简要的探讨,以期引起参与PPP社会资本的共鸣,为其进一步广泛实行创造良好的税收环境。

关键词:PPP项目 税务问题 税务筹划

中图分类号:F812.42 文献标识码:A 文章编号:2096-0298(2018)12(b)-037-02

1 项目公司设立阶段

项目公司在设立阶段需要关注以下两方面的税务问题:一是项目公司不同的设立形式下可能发生的不同税收成本;二是针对项目公司股东预期的投资收益方面的税收考量。

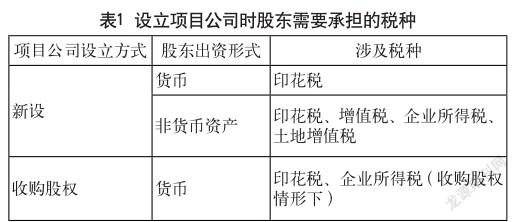

理论而言,PPP项目公司可以采取有限公司形式或是合伙制两种不同类型的形式设立,但在实际应用中,国内大多数企业更倾向于采用有限公司形式。就项目公司具体设立的方式而言,既可以是社会资本独资或与政府合资共同设立,也可以是由社会资本通过购买股权的方式从政府方取得项目公司股权(如存量项目对应的项目公司)。从项目公司股东的出资方式上讲,既可以是货币出资,也可以是非货币形式的实物或者无形资产出资。针对上述不同的情况,项目公司股东需要承担的税收种类也不尽相同,具体如表1所示。

依据《中华人民共和国企业所得税法》的有关规定,项目公司股东预期获得的投资性收益即居民企业股东从被投资的另一个居民企业获得的股息、红利等权益性收益均归属免税收益,原因在于此类股息、红利的分配源于被投资的居民企业税后净利润,假使在居民企业的应税收入中再次征税,则不可避免导致同一经济来源二次征税。

此外,在PPP项目中,常见的是政府与社会资本同时持有项目公司的股权,鉴于社会资本的风险补偿问题,作为一方股东的政府通常采取不参与分红亦或是少参与分红的方式,进而造成社会资本方的分红比例相较持股比例略高,引发高额分红是否为免税收益的认定问题。我国现行的企业所得税法规定依据持股比例分红并不能作为股息红利免税的先决条件,况且社会资本方获取超比例付款的收益,已有部分分红缴纳过企业所得税,倘若不能将此部分列为免税的部分,自然会出现征税重复的问题。由此,笔者认为有理由将社会资本方所获得的超比例分红部分列入免税收入的范畴。然而,在税收的实际操作中,社会股东收获上述免税收益时,各地方税务机关经常规定其自项目公司取得利润分割单,而在利润分割中,由于各股东应得的税收利润是依据各股东的持股比例确认,免税收入往往并不能实际享受。

当下,也有部分地方税务机关采用解答等形式对前述情况下的超比例分红是否能进行免税予以规定。如江苏省常州地方税务在《2012年度企业所得税汇算清缴政策口径》中曾有所记录:均为企业法人的两名股东在对企业税后利润进行分配时,即使两名股东经协商均同意不参照股权比例进行分配,由此出现一方比另一方分得利润收入较多的情况,也要把实际多分的部分作为投资成本收回,以减少股东的投资成本,也就是说尽管在利润收入分配时并不交税,但在后续对该股权进行处理时依旧会增减财产转让收入,免税政策并未得到真正落实。针对上文所述,笔者认为,社会资本所在地的执法口径与法律规定是社会资本股东面临税收利润超比例分红时首先要考虑的问题,并尽量关注如何正确享受免税优惠;即使的确存在免税优惠的困难,也应采取措施尽力争取延缓纳税的优惠,进而适当缓解当期资金流压力,赢得货币资金的时间价值。

2 项目建设与运营期

PPP项目建设与运营阶段,主要涉及项目公司的流转税及企业所得税两种税收形式,接下来笔者将对这两种税收的各项优惠政策以简单梳理。

2.1 流转税优惠政策

2.1.1 资源综合利用项目

在资源综合利用领域已有部分项目采用PPP模式进行运作,依照《财政部、国家税务总局关于印发资源综合利用产品和劳务增值税优惠目录的通知》(财税[2015]78号)的相关规定,凡牵涉再生水处理、污水处理、垃圾处理、电力等与资源综合利用及环境保护相关的PPP项目,均享予增值税即征即退的优惠政策。增值税即征即退的比例,根据不同的项目分别享有30%、50%、70%或100%的比例退税。资源综合利用项目中最为常见的是污水处理和垃圾处理项目,依据《财政部、国家税务总局关于印发资源综合利用产品和劳务增值税优惠目录的通知》(财税[2015]78号)的相关规定,污水处理劳务报酬和垃圾处理劳务报酬可分别享受增值税适即征即退70%的优惠政策。

2.1.2 高速公路项目

目前高速公路类项目也是PPP模式应用较为广泛的行业之一,根据《关于全面推开营业税改征增值税试点的通知》(财税[2016]36号)中规定:公路经营企业中的一般纳税人可以选择简易计税方式收取试点前已开工建设的高速公路车辆通行费,税率为3%;也可以选择以不动产经营租赁服务的方式收取试点后开工建设的高速公路车辆通行費,税率为11%。公路经营企业中的小规模纳税人,按照3%的征收率计算应纳税额。

2.2 企业所得税优惠政策

2.2.1 三免三减半的企业所得税政策

我国目前出台的相关税法中,企业从事国家重点公共设施项目、从事节能环保、沼气综合利用、海水淡化等行业,可根据《财政部国家税务总局关于执行公共基础设施项目企业所得税优惠目录有关问题的通知》(财税〔2008〕46号)和《国家税务总局关于实施国家重点扶持的公共基础设施项目企业所得税优惠问题的通知》(国税发〔2009〕80号)的规定享受三免三减半的税收优惠政策,即企业的第一笔经营收入起算,第一年至第三年免征企业所得税,第四年至第六年减半征收企业所得税。

2.2.2 专用设备投资额抵免所得税应纳税额

根据《中华人民共和国企业所得税法》相关规定:企业增添用于实施环境保护、节能节水、安全生产等专用设备的投资额可以依照相应比例进行企业税额抵免。所谓税额抵免,是指企业购置并确实使用国家相关可抵减名录中规定的专用设备,可以从企业当年应需缴纳的税额中抵减以上设备投资额的10%;若当年不足抵减的,可在今后5个纳税年度结转时予以抵减。

3 项目期满移交阶段

相较上述两个阶段,项目期满移交阶段的税务处理更为复杂,实际操作中存在诸多困境与争议,其根源在于当下对项目资产的归属不清晰,同时缺乏与之配套的税收实操规则。

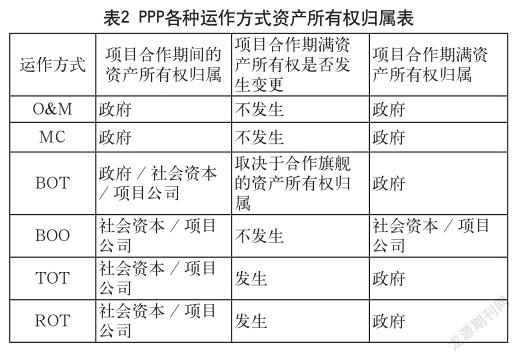

就PPP项目不同运作模式下的项目资产所有权变化可以按照《政府和社会资本合作模式操作指南(试行)》(财金〔2014〕113号文)的有关规定作以下表现。

從表2中可以看出,部分BOT模式、TOT模式、ROT模式下,项目合作期满后,项目资产的所有权将随着项目移交给政府而随之发生变化。在这种情况下,存在被税务机关认定发生流转税、土地增值税等应税行为的可能,从而征收相关税费,而目前国家的相关税收法律法规中并未对此作出明确的规定,因此需要提前了解企业所在地税收机关的执法口径,在项目合作期初就进行沟通策划就显得至关重要。

4 完善税收法规促进PPP发展的建议

4.1 补充与完善税收法规政策

国内目前的税务法律法规及政策基本是针对传统意义上的企事业三位制定的,并不能满足PPP发展的需要。因此,随着PPP模式推广和应用,税收法律法规也应及时修订和完善。

4.2 制订PPP项目税务处理指南

由于PPP项目参与方利益众多,交易结构复杂,环节众多,投资巨大,投资回收期长。因此,涉及PPP项目的税收问题比一般企业的更为复杂。为方便社会资本或项目公司申报税收,应为PPP项目中涉及企业所得税和增值税的问题制定相应的税收处理原则。

4.3 建立区别对待的税收优惠政策

多数PPP项目均参与公共物品的生产,与社会公众利益密切相关,这些产品多数是由政府直接定价或者指导定价,社会资本或项目公司可以根据供给与需求的变化来调整相应的产品价格。为促使PPP项目实现“财政平衡”,政府应当给予项目公司相对的优惠政策,既可以包括国家层面的流转税、企业所得税等方面的优惠政策,也可以有针对PPP项目地方层面的税收返还、财政性资金补贴等。因此笔者建议,政府可以根据国家的相关规定,出台详细的关于PPP项目的税收减免的优惠政策。

4.4 对PPP模式下的政府补助分类进行税务处理

因为PPP基本上是与公共交通、公共设施、公共服务等领域的项目有关,在一定程度上,社会资本承担了对政府公共管理的社会责任。因此,政府应向社会资本提供比普通企业更多的补贴或支持。政府对社会资本的补贴应按税收的形式进行分类和处理,如投资补贴,可以称为非税收入,价格补贴应视为免税收入。

参考文献

[1] 郑晓丹,袁竞峰,李启明.基于PPP模式的公租房项目资金运作方式研究[J].工程管理学报,2012.

[2] 周兰萍.新常态下PPP项目风险控制难点及对策[J].建筑,2015(20).

[3] 曾亚玲.基于REITs的湖北省保障性住房PPP集成融资模式研究[D].武汉科技大学,2012.

[4] 周潇枭,刘文杰.存量债务转为PPP需税收优惠政策支持[N].21世纪经济报道,2015-09-29.

[5] 贾康PPP:制度供给创新及其正面效应[N].光明日报,2015-05-27.