小微企业融资中的市场理性选择分析

2018-05-10穆玉堂

穆玉堂

(东北师范大学人文学院 金融系,长春 130117)

现在一提到小微企业发展问题,便会想到“融资难,融资贵”是影响小微企业发展的瓶颈,似乎金融机构成了影响小微企业生存发展的罪魁祸首。这种结论似乎有点不妥,试想一下,金融机构为何不乐意给小微企业贷款,市场又为何表现为非常理性而不冲动?对于这一问题,应多从小微企业自身找一下原因,而不是推责于金融机构或金融市场。

一、金融资本在市场中的理性流动

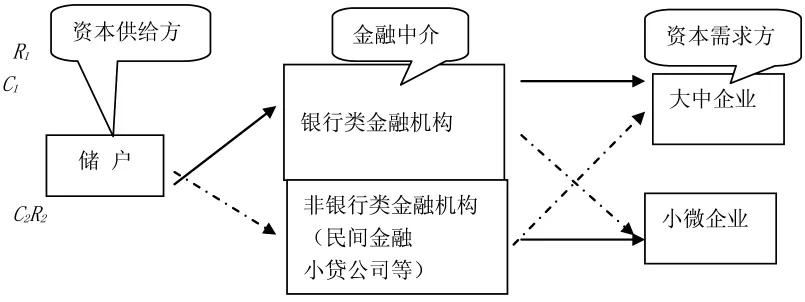

作为金融市场重要组成部分的金融机构,属于企业性质(金融机构也为金融企业,符合经济人假设:在一定条件约束下,追求自身利益最大化),经营过程中,实行成本核算与自负盈亏。其所运用的金融资本(金融资本指通过金融企业中介、资本市场、外国投资、政府渠道、民间渠道等流动的以逐利资金),对于逐利具有天生的嗅觉与敏感度,无时无刻不在追逐自身利益最大化,这一特性也决定了金融企业及其资本的流动特性。下面以金融机构为中介,以对上在市场中向客户吸储和对下向资金需求方的企业放贷过程中的金融资本流动为例进行分析(如图1所示)。

图1 金融资本流动分析图

图1中,假定金融市场中的储户为具有资金闲置的最原始的资金供给方(个人或企业团体),将金融机构分为银行类金融机构与非银行类金融两类(非银行类金融机构一般是指民间信贷、小贷公司、典当行、信托公司、证券公司、财务公司、高利贷、网络信贷、众筹公司等),资金需求方分为大中企业、小微企业,实线指向为可行方案,虚线指向为不可行方案。

第一轮,吸收存款。对于金融中介来讲,其资金来源都是从供给市场中进行揽储,市场中储户将闲置(或需投资)的资金通过直接或间接的方式存储于两类金融机构(储户直接或间接存储方式,本文中指直接存入银行类金融机构或是通过互联网金融方式间接存入众筹、P2P、小额贷款、证券公司等非银行类金融机构),是选择银行类金融机构还是非银行类金融机构,对于储户来讲是一种利益博弈。人们的安全性偏好决定一般会选择存储在银行类金融机构,而放弃非银行类,即使是银行类的利率低,人们也会毫不犹豫地存入银行类,对于这两类金融机构,在吸收存款成本方面存在C1 第二轮,金融机构放贷。将资金贷给谁,是借贷双方利益博弈的结果。对于处于资金需求最末端的大中型企业和小微企业来讲,直接融资的来源,要么是银行类金融机构,要么是非银行类金融机构。大中型企业需要资金量大且有国家政府做为信用担保,非银行类金融机构不具备充足的资金,不能满足其资金需求,难以进入并实现贷款,只有银行类金融机构才能满足其资金需求,并给予贷款。 图1中假设,银行类金融机构贷款利率为R1,非银行类金融机构为 R2,市场竞争的结果将是R1 第三轮,企业借款。上述已经分析了大中企业处于逐利的需要,只能向银行类金融机构借款的原因,而且利率R1 上述金融资本流动过程中,为什么金融机构不乐意给80%的小微企业贷款,而将资金流向了20%的大中型企业?难道银行机构不想通过债权市场来挣钱吗?小微企业还是应该多从自身找一下原因。 原因是,大中企业比小微企业呈现出更好的创造财富的能力或自生能力(“自生能力”指在一个自由、开放、竞争的市场中,一个正常经营管理的企业,在不需要外力扶持保护下,即可预期获得可以接受的正常利润能力,“正常利润”是指市场可以接受的平均利润),这种创造财富的能力表现为两个方面:一是还款能力;二是还款意愿。确切地讲,还款能力的重要性要高于还款意愿,一个企业即使有再好的还款意愿和诚信,但是没有还款能力,金融机构是不会给其贷款的,因为金融机构也是逐利的理性经济体。 在创造财富能力这方面,小微企业有的,大中企业都有,而大中企业有的,小微企业却没有。事实上,如果小微企业具备了创造财富的能力,它也就不再是小微企业了,所以,在还款能力上,小微企业有的只有未来和梦想了(从营销学的角度来看,小微企业只有融资需要、还款意愿,而无还款能力,仍然停留在融资需要层面,沿未成为融资需求,只有具备了还款意愿和能力,才能演变为融资需求。实现需要—欲望—需求和转变),而金融市场中的债权融资是不相信未来和梦想的。从未来的角度来说,小微企业可能有发展,但需要时间或几个经济周期的验证,金融机构如果赌对了,挣的只是利息,而一旦赌输了,则还要赔上本金,得不偿失。从梦想来看,小微企业债权融资,它代表的是对投资的金融需求,而不是借贷的金融需求,因为,金融机构注重的是交易收益,而企业发展与创新注重的是投资收益。 从顺序上来看,先有创造财富的能力(或自生能力),然后才有资金出借的行为。小微企业经常讲,自己没有赚到钱是因为没有人借钱给它。这个逻辑不成立,原因应该是因为自己没有体现出赚钱的能力,市场上才没有人乐意借钱给你,因为你借钱是需要还的,这不是慈善,你没有还钱的能力,所以才借不到钱。所以,融资难不是小微企业无法赢利的原因,而是无法实现赢利的结果。对于一个不赚钱没有还款能力的小微企业,即使存有再强的还款意愿也是不靠谱的。在债权融资领域,小微企业要解决借款融资的问题,首先是先要解决自身经营与赢利问题,而这个恰恰不是通过融资来完成的,给小微企业融资,既解决不了产品销售问题,也解决不了生产质量问题,更解决不了企业的经营管理问题,融资只反映企业的资金层面,而不反映其经营管理与盈利情况,如果小微企业光有资金就能存活与发展的话,那企业就没有倒闭的了,市场中的闲置资金会让企业遍地开花、到处都是。如果小微企业自身没有经营赢利能力,此时,如果再给贷款融资,结果是其压力更大,死得更快。从某种意义上来看,小微企业融资是金融问题,而赢利是经济问题,经济问题优先于金融问题,产业结构的调整变化优先于金融结构的调整,不能把问题搞反了。 小微企业的生存周期越短,说明其自身越不成熟、越不稳定,贷款风险越大,金融机构越不乐意对其贷款。有资料显示,中国小微企业存活的平均周期为2.5年,整体上表现为“寿命短,死亡率高”的特征。 世界上成熟的市场对于贷款这个理念的理解要比我国严肃和认真得多,国外的企业或个人在对待借款的理性和严肃性上是超越中国的。在德国,企业贷款时有个重要指标是企业存活期以7年为基准。他们认为,任何企业都需要较长一段时间来磨合和稳定自身的生存基础,而且,这个时间段为7年比较合适,因其能完成两个自身经济周期并通过验证,认为一个小微企业只有经历了7年的生存之后,才能比较好地反映其自生能力,这个能力不仅包括小微企业的赢利能力,也包括企业主对自身经营管理能力的清晰认识,也只有这些稳定之后,他们才能清晰地知道自己的这些借款是否有意义。 现在我国所有企业特别是小微企业都表现为资金需求,然而,这种资金需求是否是真正的实际需求呢?关键看其“实际”二字。大量小微企业产生的融资需求并非都是实际的融资需求,许多都是超出其正常的经营能力或是非理性决策之下的需求。如果企业主不能清晰地知道自己的经营管理能力、企业市场定位,也一样无法很好地进行资金调度安排。市场中有多少小微企业毁于企业主自身无序、盲目的借款扩大规模上,这种对自身欠缺清醒认识的企业,伴随着融资的进入,所产生的风险是极高的。所以,只有在企业稳定和企业主理性的基础上产生的“实际“需求,才有融资介入的可能,否则没有意义。 所以,必要的小微企业生存周期是要经历的。任何企业由于都受到看好不看坏、好大喜功偏好的冒险影响,一般都认为自己扩大规模经营所做的事情是没有风险的,一直认为只要有足够的资金进入,他们就能做大、做强、挣大钱,而且这种借钱扩大的冲动,几乎是所有小微企业的本能。 市场中的小微企业在经营过程中,为何要选择短期而不是长期呢?因为作为市场中理性的逐利经济个体来讲,这是一种理性的选择。本文将运用复利公式中的终值与现值来进行分析(见公式1或2),其考虑的决定性因素之一就是把后期的获利终值(FV)以贴现的方式,贴现成为当前的现值(PV)并进行比较,如果感觉折现后的终值(FV)是能够小于其所认为的现值(PV),就会选择现值(PV)的短期经营方式,而不去经营远期的终值(FV),因为对于理性的经营个体来讲,现值(PV)才是其真正实现并能消费出效率的价值,远期的终值(FV)是个未知数或空中搂阁。 对这个问题的理论认为,对未来同样的收入,较远的现值比较低,较近的现值比较高,而且,财富是所有收入的利率折现后的现值的总和,因为利率是正数,同样的未来收入,较早地折现后财富较高,较晚的折现后财富较低,理性的经济个体或个人,将选择收入折现后财富是最高的职业。并且,在借贷市场上将根据利率r的不同,调整时间总和,来实现企业主所认为的最值得消费的现值总和(根据这一点,也可以解释选择做歌女或是做医生职业,如果市场利率比较低,选择做医生会使其一生有较高的财富。而利率较高,则选择做歌女的一生财富高于做医生的。这也解释了在战乱及贫困之邦,卖笑的歌女、土匪、抢劫、贩毒等短期职业比较多,因为市场利率很高,平时借不到钱,来得早的高收入会有较高的财富(可消费的实际现值),实现好日子先过。相比做医生、当科学家、搞教育等时间长并见效慢的职业比较少,因为,以后的可能收入对于折现后的现值来讲,可能没有用。如果让你选择200年后给你1亿元或现在给你100万元,你会选择现在的100万元,因为,200年后的1亿元对于现在的你没有任何意义,一纹不值,完全是在画饼充饥、空许诺。这一点的解释,对于小微企业的经营寿命选择仍然实用。下面结合复利公式,对这个问题进行解释。 将公式(1)变型后得 公式中的(FV)为终值,(PV)为现值,r为市场利率,n 为企业存活的年限。假设,将小微企业主体经营过程中,其追求的理想的盈利目标,看作是个终值(FV),如定下1000万元净利润目标(即(FV)是一个恒值),在公式(2)中,在市场利率r一定的情况下,其为了尽量扩大现值(PV),于是只能缩短经营时间n,即通过缩短企业寿命,来扩大现值(PV)的数值。在企业经营过程中的时间纵向维度中,如果市场利率r逐步变大,即:r1 从上述国内的纵向与国外的横向对比分析中可以看出,中国的小微企业在市场生存中,在追求自己利益最大化时,会理性地选择可消费实际现值(PV)最大化,方法就是缩短小微企业寿命,故中国的小微企业生命周期普遍小于国外。 表1 1990—2004年部分工业化国家短期贷款利率 小微企业作为市场中的经营主体和经济单元,有其自己的生存法则。市场面对小微企业的这种现实情况,同样会做出理性选择。一是金融机构在面对大中企业和小微企业贷款时,很明智会理性地选择大中企业,而放弃小微企业;而非银行类金融机构在高攀大中企业不成的情况下,只能选择小微企业。二是债权市场在面对小微企业融资需求时,会本能地考虑其自生能力及还款能力;在面对利息和本金的损失选择方面,会理性地选择要本金而放弃利息。三是市场利率也迫使小微企业做出追求可实际消费现值,而尽可能地降低企业经营时间或缩短企业寿命。 资金需求方的小微企业在市场活动中如同幽灵一样不断地寻找自己的生存条件,同时追求自身利益最大化,而资金供给方金融机构的目标同样一致,当双方目标对撞时,便产生一场你死我活的博弈。金融机构是企业,而不是慈善的捐赠者和道德的倡议者,供需双方及市场的所作所为都是理性的选择。小微企业融资问题,如同一个小孩成长一样,需要大人帮助、政府的扶持和社会的无私关爱。在对其非赢利的帮扶过程中,主要应依靠政府导向型的政策性银行、专项扶持、专项发展基金、提高补贴、降低税收、压缩各种交易成本等方式,给其创造一个更好的特殊的襁褓式区域环境,提升自己的经营管理能力、赢利能力与自生能力,帮助其度过未成年期。只有快速地长大成人,有了一定的自生能力,才能真正地吸引金融机构在其赢利基础上介入,为其贷款,在逐利理性的市场中与其他企业一起同场竞争。 参考文献: [1]张五常.经济解释卷二:收入与成本[M].北京:中信出版社,2011. [2]林毅夫.解读中国经济[M].北京:北京大学出版社,2012. [3]拉斯·特维德.逃不开的经济周期[M].董裕平,译.北京:中信出版社,2012. [4]穆罕默德·埃里安.负利率时代[M].巨澜,译.北京:中信出版社,2017. [5]陆剑清.金融营销学[M].北京:清华大学出版社,2013. [6]悉尼·霍默.利率史[M].肖新明,译.北京:中信出版社,2010.二、小微企业还贷的因素分析

三、小微企业的生存周期与“实际”融资需求

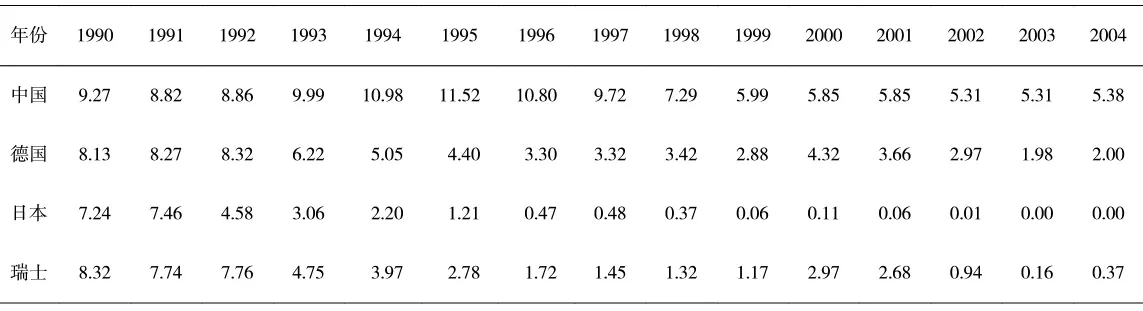

(一)小微企业的生命周期

(二)“实际”融资需求

(三)小微企业为何选择短期行为

四、市场的理性选择

五、结论