中国与海上丝绸之路沿线国家的贸易演变:1992

—2014

2016-08-18叶刘刚

叶刘刚

(中山大学岭南学院 广州 510275)

中国与海上丝绸之路沿线国家的贸易演变:1992

—2014

叶刘刚

(中山大学岭南学院广州 510275)

海上丝绸之路;行业内贸易;出口相似度;贸易竞争性

本文采用贸易强度指数、行业内贸易指数、出口相似度指数、显示性比较优势指数等指标对中国和海上丝绸之路沿线国家的贸易结构、贸易关系紧密程度、行业内贸易以及贸易竞争性的演变进行了研究。研究发现1992—2014年间,双方的出口产品结构升级明显,贸易紧密程度不断变化,行业内贸易水平经历了先上升后下降的过程。2013年以来,双方在主要市场的贸易竞争性再次增强,但在总计66个行业中,仅有7个行业存在明显的出口竞争关系。

前言

目前,中国正着力实施“21世纪海上丝绸之路”战略,推动沿线各国经济政策协调,开展更大范围、更高水平、更深层次的区域合作,共同打造开放、包容、均衡、普惠的区域经济合作架构。在此背景下,对过去二十几年来中国与海上丝绸之路沿线国家的贸易演变进行多维度的测算和研究,将为推动中国和沿线国家未来的贸易发展,制定贸易畅通政策提供理论依据。

有关中国和海上丝绸之路沿线国家贸易方面的研究近两年开始出现,大部分研究主要集中在以下几个方面:一是有关“海上丝绸之路”建设思路、发展目标的研究。陈万灵和何传添认为应以通道建设为基础,以经贸合作制度建设为支撑,全面提升“海上丝绸之路”的经济合作水平*陈万灵、何传添:《海上丝绸之路的各方博弈及其经贸定位》,《改革》2014年第3期。。全毅等提出“海上丝绸之路”的发展目标是以海洋经济合作为重点,构建经济合作机制,发展多领域的双边和多边合作,打造海上繁荣之弧*全毅、汪洁、刘婉婷:《21世纪海上丝绸之路的战略构想与建设方略》,《国际贸易》2014年第8期。。二是有关中国与沿线国家贸易潜力的测算。谭秀杰和周茂荣通过引力模型的测算表明“海上丝绸之路”的贸易效率在不断提升,但中国对沿线国家的出口仍有很大潜力*谭秀杰、周茂荣:《21世纪“海上丝绸之路”贸易潜力及其影响因素——基于随机前沿引力模型的实证研究》,《国际贸易问题》2015年第2期。;廖泽芳和宁凌基于扩展引力模型的实证结果表明,经济增长、人口总量、优惠贸易安排以及国家沿海特征等是促进双方贸易畅通,影响贸易的重要因素*廖泽芳、宁凌:《21世纪海上丝绸之路之中国与东盟贸易畅通——基于引力模型的实证考察》,《经济问题》2015年第12期。。三是有关海上丝绸之路贸易便利化的研究。毛艳华和杨思维探讨了沿线各经济体开展贸易便利化合作面临的主要障碍*毛艳华、杨思维:《21世纪海上丝绸之路贸易便利化合作与能力建设》,《国际经贸探索》2015年第4期。;汪洁和全毅测算了沿线国家的贸易便利化水平,认为贸易便利化对出口有显著的促进作用*汪洁、全毅:《21世纪海上丝绸之路贸易便利化研究》,《国际商务》2015年第6期。。

然而,现有文献并未关注中国和沿线国家的贸易演变情况。有鉴于此,本文拟在一个较长的时间跨度内(根据数据的可得性,本文选择1992—2014年这段时间),较细分的行业层面上,综合采用贸易强度指数、行业内贸易指数、出口相似度指数、显示性比较优势指数等指标对中国和沿线国家的贸易结构、贸易关系紧密程度和行业内贸易的演变进行研究,并重点比较中国和沿线国家在各个层面上的贸易竞争性及其变化。本文的研究将有助于增进对中国与沿线国家双边贸易关系的理解,为未来两地经贸合作提供借鉴。

一 中国和海上丝绸之路沿线国家的贸易发展

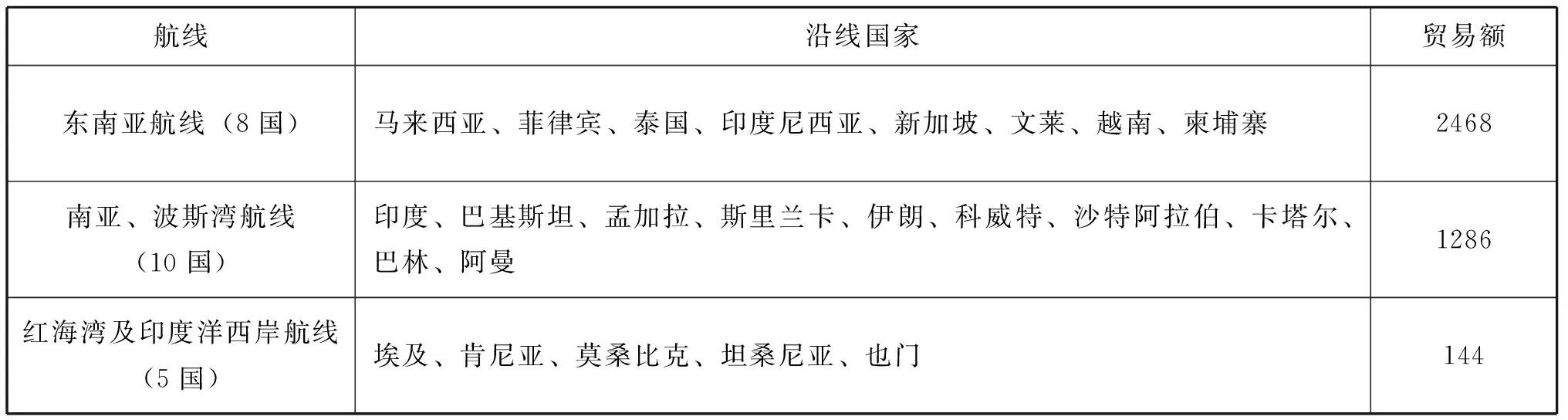

“21世纪海上丝绸之路”主要包括三条航线:东南亚航线,南亚、波斯湾航线,红海湾及印度洋西岸航线[1]。本文根据数据的可得性选取了三条航线沿岸的23个代表性国家作为研究对象(如表1所示)。

(一)中国和沿线国家的双边贸易发展迅速,互为重要的贸易伙伴

中国和沿线国家的双边贸易发展迅速。双边贸易额从2001年的570亿美元,上升到2014年的7016亿美元,年均增长21.3%,远高于同期全球贸易8.5%的增长率水平*根据联合国商品贸易数据库中的数据计算得到。。

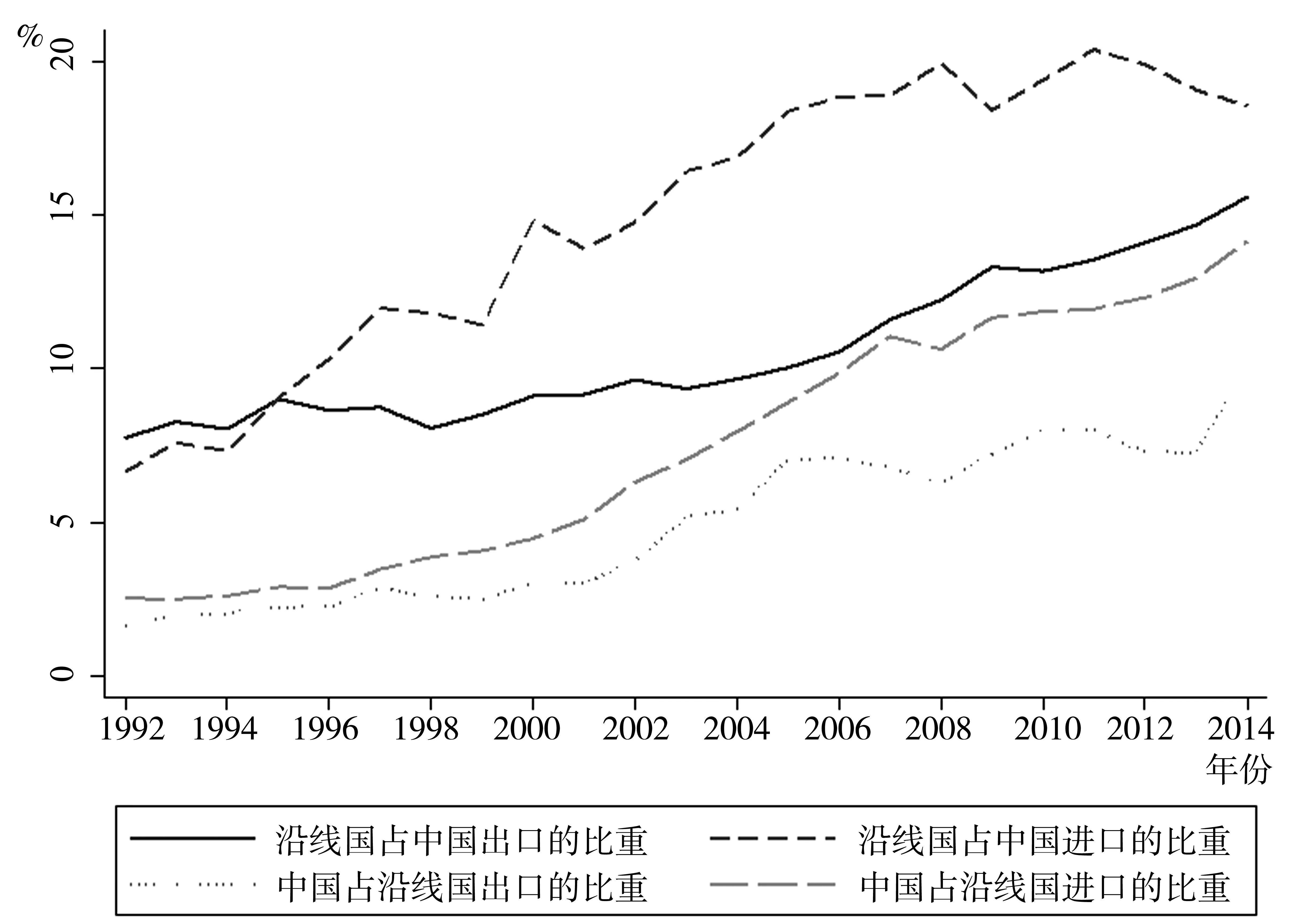

中国和沿线国家互为重要的贸易伙伴。如图1所示,沿线国家占中国出口和进口的比重从1992年的7.7%和6.6%分别上升为2014年的15.6%和18.6%。其中,沿线国家占中国出口的比重仍在增加,而沿线国家占中国进口的比重自2011年后有所减少。目前,沿线国家作为一个整体已成为中国第三大出口目的地,仅次于美国和欧盟。中国占沿线国家出口和进口的比重从1992年的1.6%和2.5%逐渐上升为2014年的10.0%和14.1%。目前,中国已成为沿线国家仅次于欧盟的第二大出口目的国和第一大进口来源国,而且中国占沿线国家进口和出口的比重仍处在上升过程中。

(二)双边贸易构成变化显著,出口产品结构升级明显

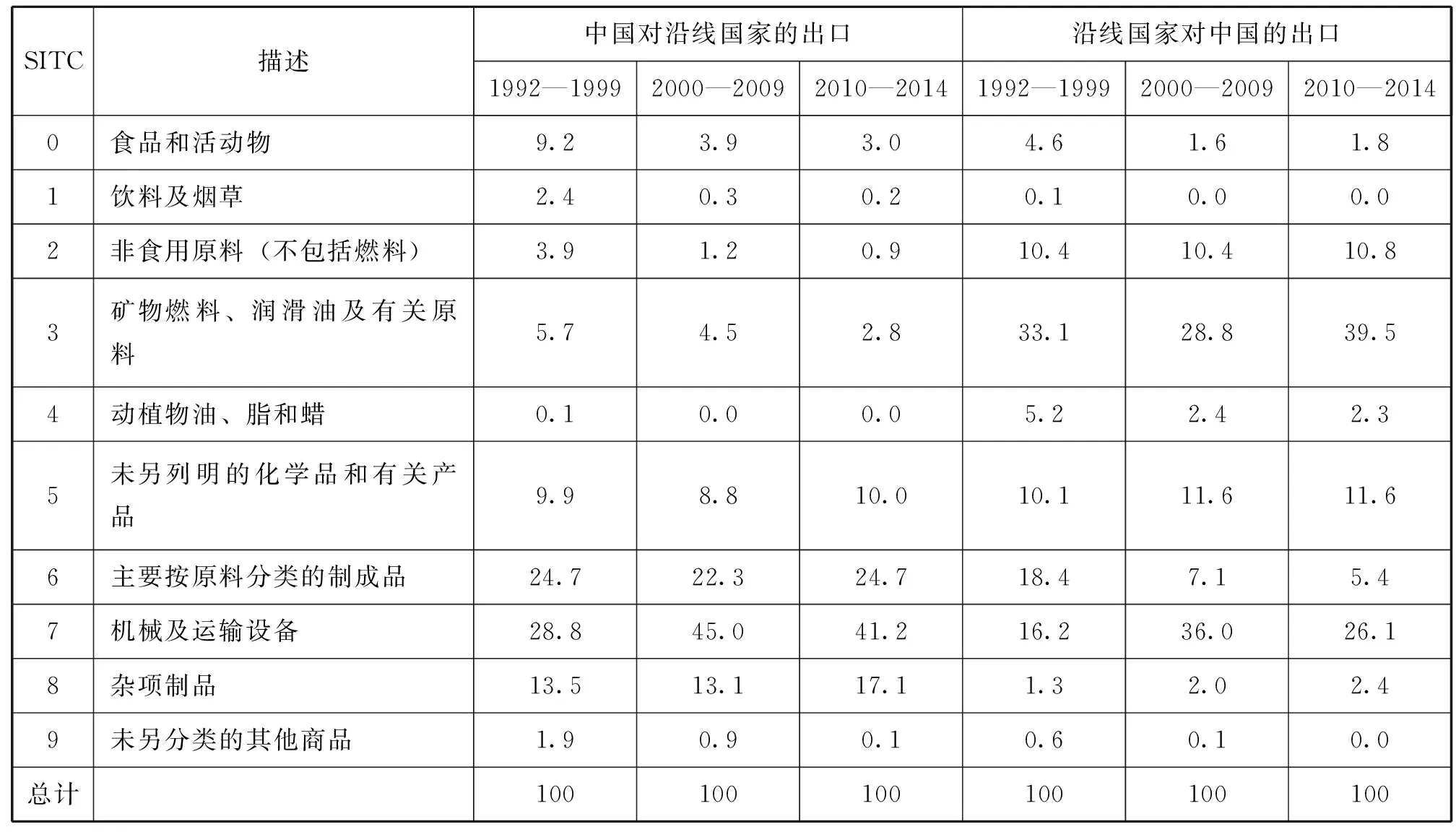

根据《国际贸易标准分类(修订3)》(SITC Revision 3)的分类,本文计算了不同时期中国和沿线国家双边贸易中各类产品的占比情况(如表2所示)。

计算结果显示,双方贸易构成在过去20多年间变化显著,初级产品比重下降,制成品比重上升。从中国对沿线国家的出口来看,机械及运输设备(SITC 7)和杂项制品(SITC 8)的比重从20世纪90年代平均28.8%和13.5%上升到近5年平均41.2%和17.1%,占比分别增加了12.4和3.6个百分点;食品和活动物(SITC 0)、饮料及烟草(SITC1)、非食用原料(SITC 2)、矿物燃料、润滑油及有关原料(SITC 3)、动植物油、脂和蜡(SITC 4)和未另分类的其他商品(SITC 9)的比重分别出现了不同程度的下降。这显示中国对沿线国家的出口产品结构升级明显,制成品出口逐渐取代了初级产品的出口。从沿线国家对中国的出口来看,矿物然料、润滑油及有关原料(SITC 3)和机械及运输设备(SITC 7)从20世纪90年代的33.1%和16.2%分别上升到近年来的39.5%和26.1%;食品和活动物(SITC 0)、动植物油、脂和蜡(SITC 4)、主要按原料分类的制成品(SITC 6)分别从4.6%、5.2%、18.4%下降到1.8%、2.3%、5.4%。

从产品的要素密集度来看,中国对沿线国家出口产品中,资源密集型产品*国际上通常将0-4类初级产品归为资源密集型产品;第6、8类工业制成品归为劳动密集型产品;第5、7类工业制成品归为资本和技术密集型产品。(SITC 0-4)的出口比重明显下降,已从20世纪90年代的21.3%下降到近五年来的6.9%;劳动密集型产品(SITC 6、8)比重略有上升,从38.2%上升到41.8%;资本和技术密集型产品(SITC 5、7)比重大幅上升,从38.7%上升到51.2%,增加了15.1个百分点。这表明中国对沿线国家的出口已经从早期主要依靠资源转变为更多地依靠资本和技术。沿线国家对中国出口产品中,资源密集型产品出口比重大体稳定,从53.4%变为54.4%;劳动密集型产品比重下降,从19.7%下降到7.8%;资本&技术密集型产品比重上升,从26.3%上升到37.7%。这显示沿线国家对中国的出口产品中资源密集型产品仍占一半以上,但同时资本和技术密集的产品比重在增加,出口结构有所改善。

表1 2014年“21世纪海上丝绸之路”沿线国家范围和各航线国家对外贸易总额(单位:10亿美元)

数据来源:联合国商品贸易数据库,http://comtrade.un.org

图1 1992—2014年中国和沿线国家在对方进出口中所占比重的变化

数据来源:根据联合国商品贸易数据库(http://comtrade.un.org)数据计算后绘制。

表2 1992—2014年中国和沿线国家贸易中各类产品的占比(%)

数据来源:联合国商品贸易数据库(http://comtrade.un.org)数据计算得到。

二 中国和沿线国家的贸易紧密程度

两地的贸易紧密程度可以用小岛清(Kojima)发展的贸易强度指数(Trade Intensity Index)加以衡量[2]。该指数可以分为出口强度指数(XII)和进口强度指数(MII),计算公式如下:

(1)

(2)

其中:XIIij是i国对j国的出口强度指数。分子Xij/Xi是i国对j国的出口(Xij)占i国总出口(Xi)的比例,用于衡量i国的出口集中于j国的程度;分母Mj/(M-Mi)是j国的总进口(Mj)占世界总进口(不含i国)的比例*国内部分文献用M代替Mj/(M-Mi)中的分母(M-Mi),Kojima(1964)认为这种做法并不可取,因为i国的进口(Mi)并不构成对i国的出口需求,而且该种做法会使得该指数上偏(upward bias)。,用于衡量j国占世界进口需求(或购买力)的比例;如果XIIij大于(或小于)1,则表明i国对j国的出口强度高于(或低于)i国对其他国家的平均出口强度。

类似地,MIIij是i国对j国的进口强度指数;Mij/Mi是i国从j国的进口占i国总进口的比例,用于衡量i国的进口集中于j国的程度;Xj/(X-Xi)是j国的总出口占世界总出口(不含i国)的比例。

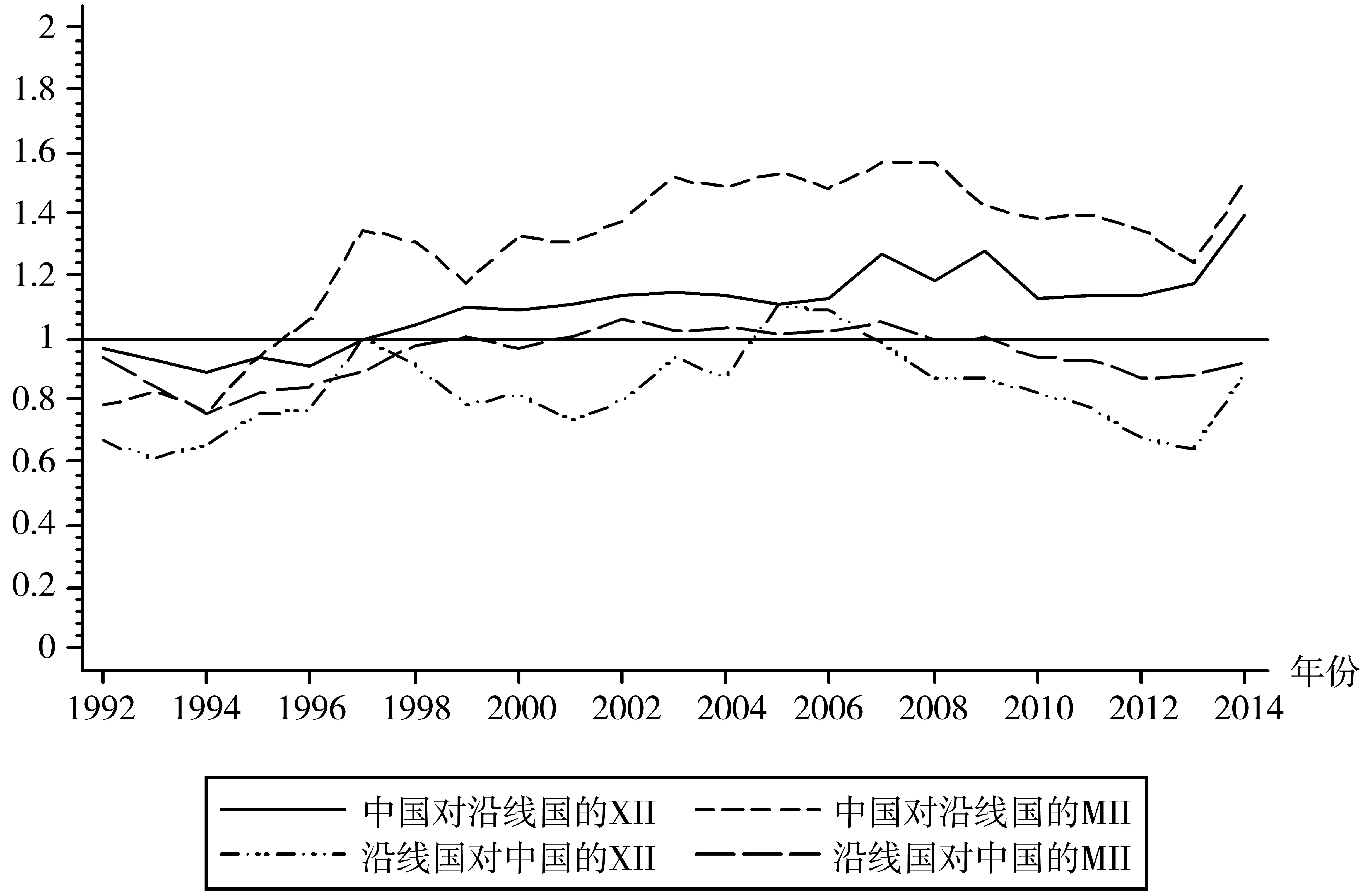

图2给出了中国和沿线国家的贸易强度指数在1992—2014年间的变化情况。从中国的角度上看,中国对沿线国家的出口强度指数(XII)和进口强度指数(MII)呈现震荡走高的态势,表明中国对沿线国家的出口和进口强度不断加强,沿线国家市场对中国的重要性日渐上升。

从沿线国家的角度上看,沿线国家对中国的出口强度指数和进口强度指数呈现先波动上升后有所下降的态势,表明沿线国家对中国的出口和进口强度在2006之前呈现波动增强的趋势,此后又逐渐减弱。除了2005年前后,沿线国家对中国的出口强度指数和进口强度指数都小于1,表明中国市场对于沿线国家的重要性长期低于世界平均水平。

20世纪90年代中期以前,两地的出口或进口强度指数曾低于1,说明双边贸易紧密程度低于同期与其他贸易伙伴的平均水平;20世纪90年代中期到2008年,中国对沿线国家的出口强度指数和进口强度都不断走高,沿线国家市场的重要性开始高于同其他国家市场的平均重要性;2009年后出口和进口强度指数有所回落,2014年指数又重新开始走高。

此外,中国对沿线国家的进口和出口强度指数一直高于沿线国家对中国的出口和进口强度指数,意味着中国对沿线国家的进出口强度长期高于沿线国家对中国的进出口强度,对方市场对本国的重要性长期高于本国市场对于对方的重要性。

图2 1992—2014年中国和沿线国家各自对对方的贸易强度指数

数据来源:根据联合国商品贸易数据库(http://comtrade.un.org)数据计算后绘制。

三 中国和沿线国家的行业内贸易

行业内贸易情况可以用格鲁贝尔(Grubel)和劳埃德(Lloyd)提出的行业内贸易指数(也称G-L指数)加以衡量[3]。该指数定义为:

(3)

其中,IITijc是i国和j国c行业的行业内贸易指数;分母xijc+mijc是i国和j国c行业的总贸易额,等于出口额(xic)加进口额(mic);分子中的|xijc-mijc|是两国c行业的行业间贸易额;分子xijc+mijc-|xijc-mijc|是两国c行业的行业内贸易额;IITijc值介于0到1之间,值越大表明行业内贸易所占比例越大。

本文采用《国际贸易标准分类(修订3)》(SITC Revision 3)的分类方法,在四位数行业划分的基础上计算行业内贸易指数。另外,为了衡量行业内贸易的平均水平,本文按照格鲁贝尔和劳埃德的公式计算了不同层面的加权IIT指数,例如国家层面、一位数分类行业层面等。具体的计算公式如下:

(4)

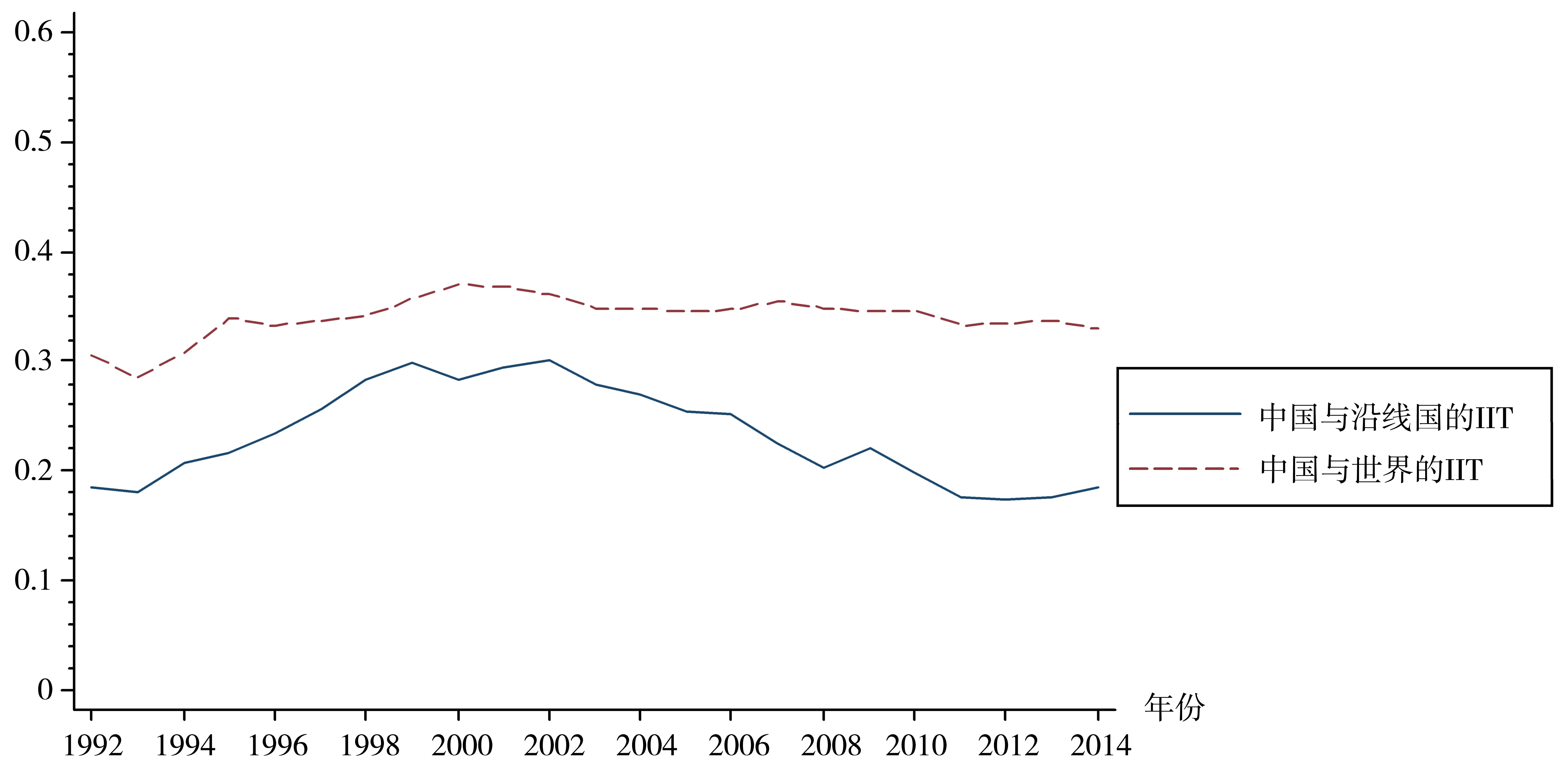

(一)总的行业内贸易情况

1992—2014年间,中国与沿线国家、中国与世界的行业内贸易指数变化情况如图3所示。从图中可以看到以下几点:一是中国对沿线国家的行业内贸易指数经历了一个从20世纪90年代初开始逐渐上升,2002年后逐渐下降的过程。二是中国对沿线国家的行业内贸易值在2000年前后曾拉近了同中国对世界的行业内贸易值的差距,但此后随着中国对沿线国家行业内贸易比重的走低,两者差距又重新扩大。2014年,中国对沿线国家的行业内贸易值为0.18,低于中国对世界的0.33,意味着中国与沿线国家的行业内贸易比重较少,低于中国与世界的平均水平。这反映出中国和沿线国家间的贸易以行业间贸易为主,行业内贸易占比较少。

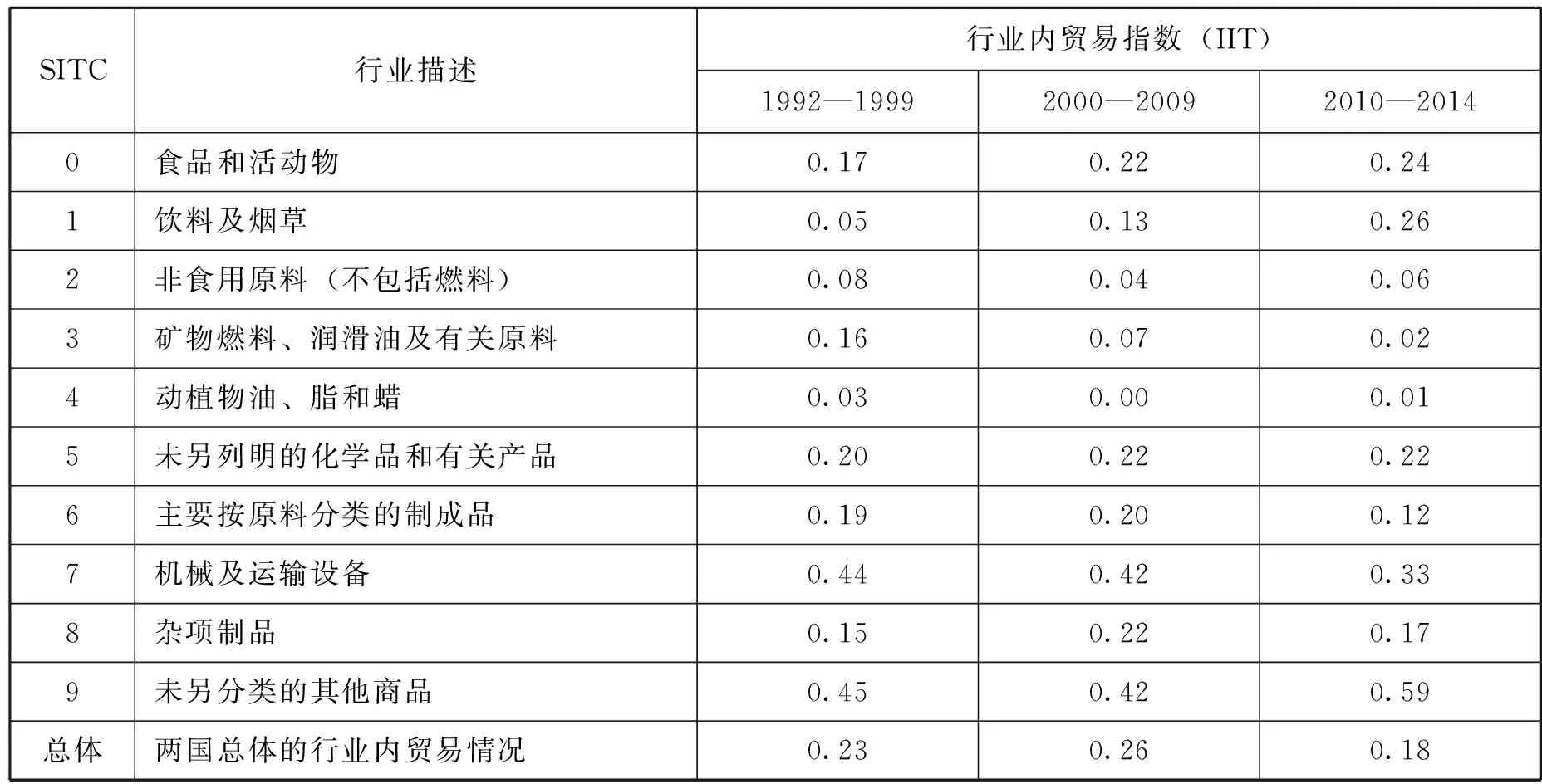

(二) 分行业的行业内贸易情况

1.一位数分类行业层面的行业内贸易变化情况

本文将1992年到2014年划分为三个时期,计算了不同时期一位数分类行业层面的行业内贸易指数(如表3所示)。从表中可以得出几下几点:一是SITC 2-4(非食用原料,矿物燃料、润滑油及有关原料,动植物油、脂和蜡)的行业内贸易指数很小,这些行业几乎没有行业内贸易。二是SITC 7(机械及运输设备)和SITC 9(未另分类的其他商品)的行业内贸易指数相对较高,行业内贸易相对较多,但SITC 7(机械及运输设备)的行业内贸易指数呈现出逐期下降的态势。三是SITC 6(主要按原料分类的制成品)、SITC 8(杂项制品)的行业内贸易指数经历了先上升后下降的过程,与两国总体的行业内贸易指数变化相一致。

图3 1992—2014年中国对沿线国家和世界的行业内贸易总指数

数据来源:根据联合国商品贸易数据库(http://comtrade.un.org)数据计算后绘制。

表3 1992—2014年中国和沿线国家一位数分类层面的行业内贸易指数

数据来源:联合国商品贸易数据库(http://comtrade.un.org)计算得到。

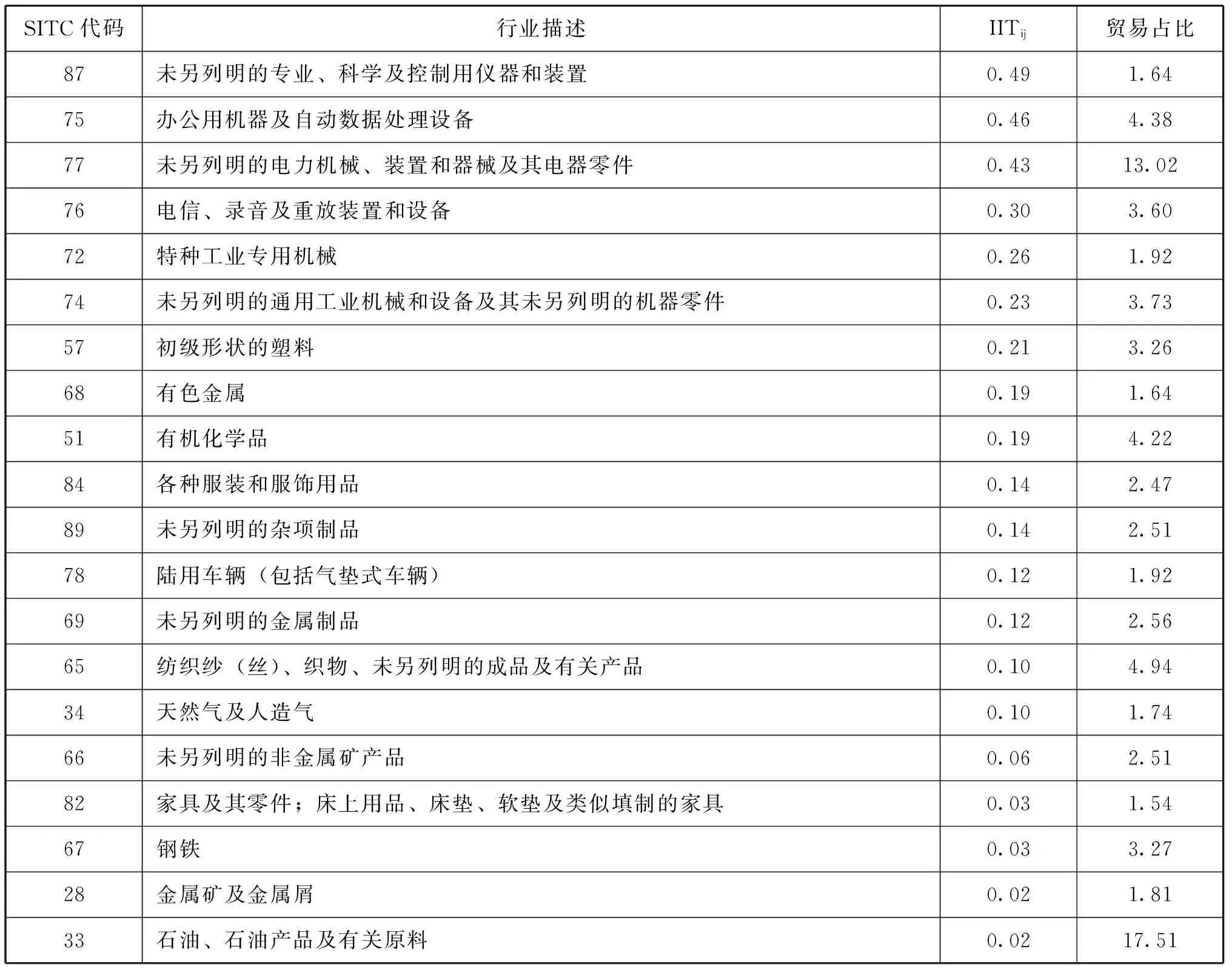

2.二位数分类行业层面的行业内贸易情况

为了更具体地考察行业内贸易情况,本文计算了各个二位数分类行业(共66个行业)的行业内贸易指数。限于篇幅,表4仅列出了2014年按进出口贸易额排名前20的行业(占总贸易额的80%)的行业内贸易指数。

结果发现行业内贸易比重较大的主要是一些相对复杂的资本和技术密集型产品,例如SITC 87(未另列明的专业、科学及控制用仪器和装置)、SITC 75(办公用机器及自动数据处理设备)、SITC 77 (未另列明的电力机械、装置和器械及其电器零件)和SITC 76(电信、录音及重放装置和设备)。行业内贸易比重较小的主要是一些产品同质性强的资源密集型产品,例如SITC 33(石油、石油产品及有关原料)、SITC 28(金属矿及金属屑)、SITC 67(钢铁)、SITC 82(家具及其零件;床上用品等)和SITC 66(未另列明的非金属矿产品)。

表4 2014年中国和沿线国家二位数分类层面的行业内贸易指数

数据来源:根据联合国商品贸易数据库(http://comtrade.un.org)数据计算得到。

四 中国和沿线国家是否相互竞争?

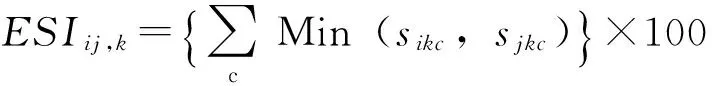

(一)基于出口相似度指数的衡量

两国的出口相似度可以用出口相似度指数(Export Similarity Index, ESI)加以衡量。该指数由芬格(Finger)和克瑞宁(Kreinin)提出,用以衡量两个国家(组)对某一共同市场出口商品结构的相似程度[4]。计算公式如下:

sikc=Xikc/Xik,sjkc=Xjkc/Xjk

(5)

其中,sikc和sjkc分别表示i国和j国向k市场出口的产品c在各自出口中的份额。Xikc是i国c产品向k市场的出口额,Xik是i国向k市场的总出口额。类似地,Xjkc和Xjk分别是j国c产品向k市场的出口额和j国向k市场的总出口额。ESIij的值介于0到100之间,取值越大代表两国出口结构越相似,相互竞争性越强。

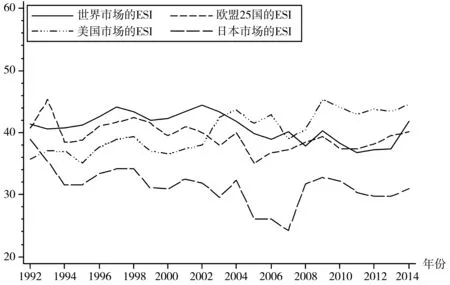

1992年至2014年间,中国和沿线国家在主要市场的出口相似度指数(ESI)变化情况见图4。从中可以看出以下几点:一是中国和沿线国家在世界市场上的ESI从1992年的41.3逐渐上升到2002年的44.5,随后回落到2011年的36.8,然后又上升到2014年的41.7。这表明中国和沿线国家的相互竞争性自20世纪90年代初开始逐渐增强,在2002年后虽有所减弱,但从2013年开始又逐渐增强。二是中国和沿线国家在美国市场上的ESI一直是震荡上升,并在2003年超过在欧盟市场上的ESI。这表明中国和沿线国家在美国市场上的相互竞争性不断上升,目前的相互竞争程度已高于在欧盟和日本市场。三是中国和沿线国家在日本市场上的ESI长期低于在美国、欧盟和世界市场的ESI,表明中国和沿线国家在日本市场上的相互竞争性弱于在其他市场上的竞争性。

图4 1992—2014年中国和沿线国家在主要市场的出口相似度

数据来源:根据联合国商品贸易数据库(http://comtrade.un.org)数据计算后绘制。

(二)基于显示性比较优势指数的衡量

为了进一步衡量中国和沿线国家的贸易竞争性和互补性,本文计算了中国和沿线国家在各类产品上各自的显示性比较优势指数(RCA)。RCA指数由巴拉萨(Balassa)于1965年提出[5],计算公式如下:

(6)

其中,RCAic是i国在c产品上的显示性比较优势指数;Xic是i国在c产品上的出口额;Xiw是i国的总出口额;Xcw是c产品的世界出口额;Xw是所有产品的世界总出口额。

当RCAic大于1时,即i国在c产品上的出口比重大于世界在c产品上的出口比重,意味着i国在c产品上有比较优势。反之,当RCAic小于1时,i国在c产品上有比较劣势。

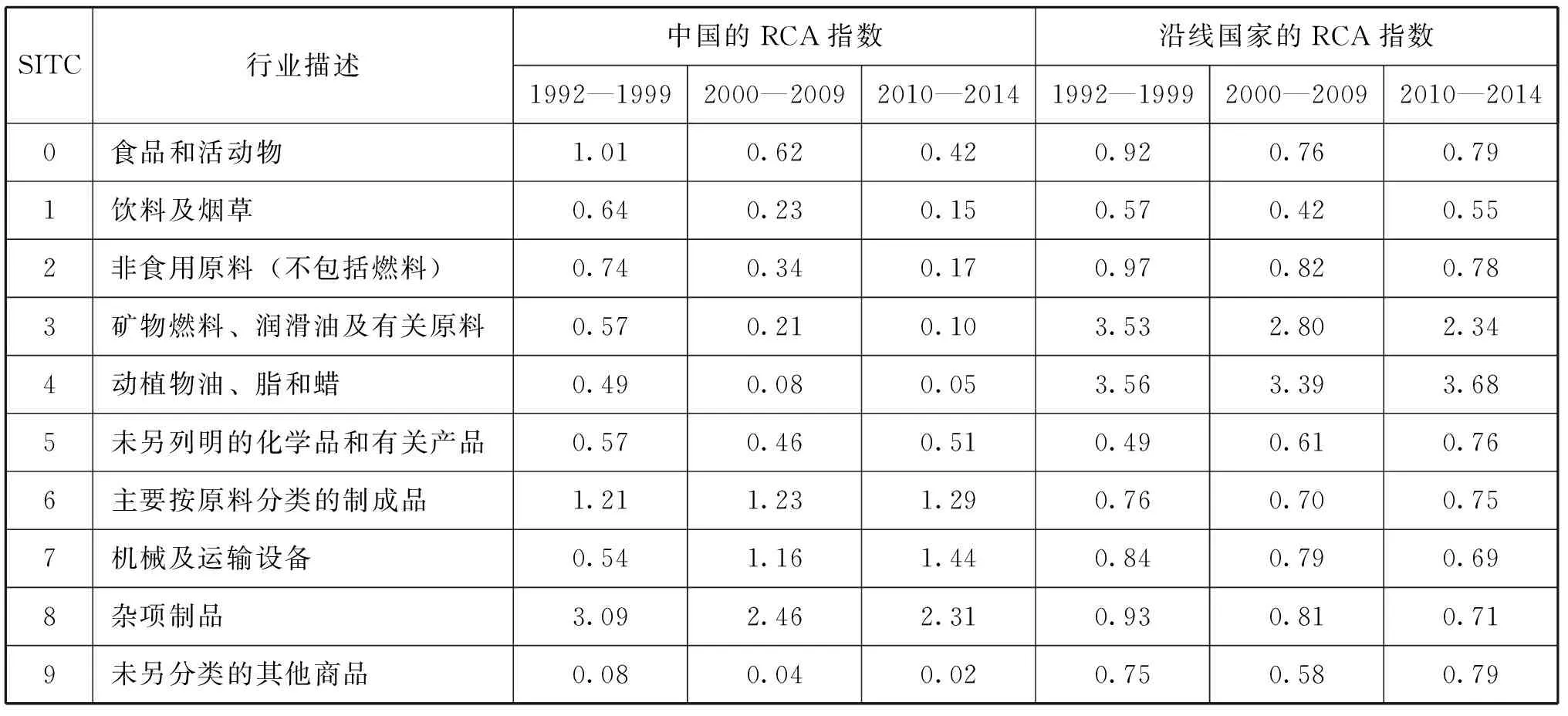

1.中国和沿线国家各自的比较优势及其变化

表5给出了基于SITC一位数行业分类基础上的RCA指数在1992至2014年间的变化情况。根据表5,中国在SITC 0-4类初级产品(资源密集型产品)上存在显著的比较劣势,而且比较劣势在逐渐扩大。中国目前在SITC 6-8类工业制成品上存在显著的比较优势,其中SITC 7(机械及运输设备)由早期的比较劣势演变为今天较强的比较优势(RCA为1.44)。这反映出中国的出口结构逐渐由资源密集型产品出口为主转变为劳动密集型和资本、技术密集型产品出口为主。沿线国家在SITC 3(矿物燃料、润滑油及有关原料)和SITC 4(动植物油、脂和蜡)上具有很强的出口比较优势,在未另分类的其他商品上存在比较劣势,但都不太明显,RCA介于0.55到0.79之间。

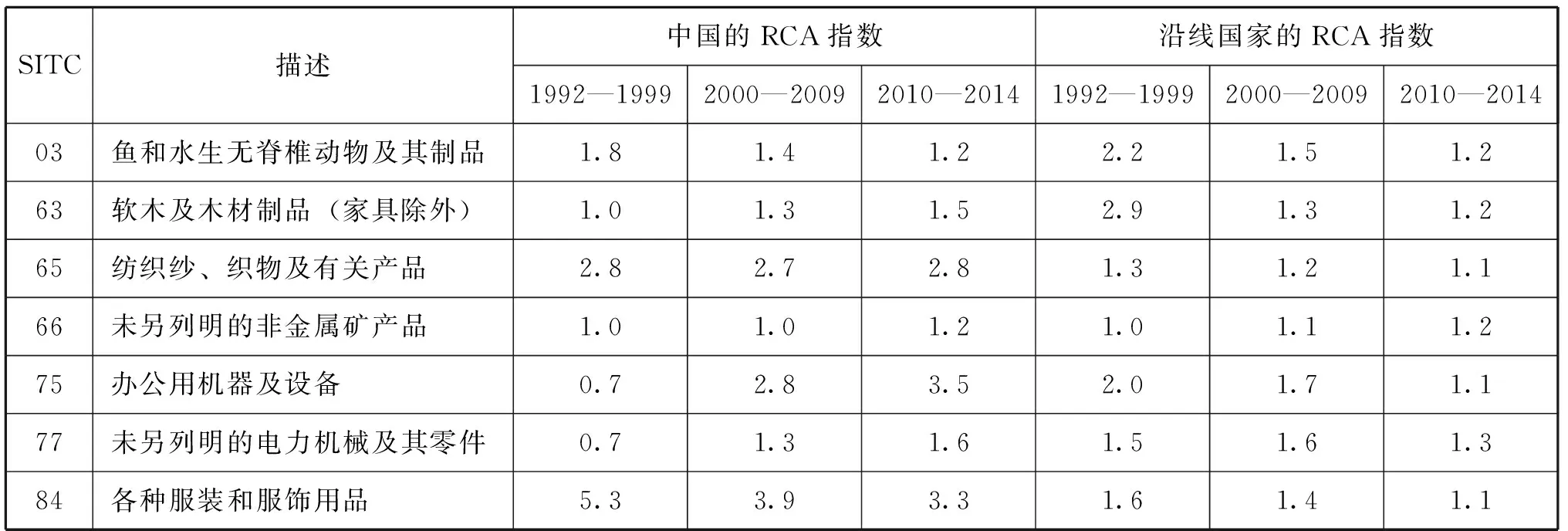

2.中国和沿线国家存在出口竞争性的行业

如果两个国家在同一个行业的RCA值都大于1,即都具有出口显性比较优势时,则表明两国在该行业存在相互出口竞争性。在根据SITC二位数分类的66个行业中,总计有为数不多的7个行业存在相互出口竞争性(如表6所示)。其中SITC 65(纺织纱、织物及有关产品)、SITC 75(办公用机器及设备)和SITC 84(各种服装和服饰用品)行业存在很强的相互竞争性。从表6还可以看到,这7个行业几乎在各个时期都存在出口竞争性,表明中国和沿线国家在这些行业具有长期的出口竞争关系。

表5 1992—2014年中国和沿线国家的显示性比较优势指数

数据来源:根据联合国商品贸易数据库(http://comtrade.un.org)计算得到。

表6 1992—2014年中国和沿线国家存在相互出口竞争性的行业

数据来源:根据联合国商品贸易数据库(http://comtrade.un.org)计算得到。

结论

自20世纪90年代到今天,中国和海上丝绸之路沿线国家的贸易发生了很多变化。一是双边贸易发展很快,中国和沿线国家在对方进出口贸易中的比重大幅上升,互为对方重要的进口来源国和出口目的地。二是贸易构成发生了明显改变,出口产品结构得到改善。在中国对沿线国家的出口中,资源密集型产品的出口比重明显下降,资本和技术密集型产品比重大幅增加。三是中国和沿线国家的贸易紧密程度不断变化。20世纪90年代中期以前,双方的经贸联系水平低于同其他国家的平均水平;20世纪90年代中期开始,中国对沿线国家的进出口强度虽有反复但总体上不断加强,对方市场的重要性日益上升。沿线国家对中国的进出口强度则经历了一个逐渐上升,2006年后又逐渐下降的过程。此外,沿线国家市场对中国的重要性长期高于中国市场对于对方的重要性。四是中国和沿线国家总的行业内贸易比重经历了一个20世纪90年代不断上升,2002年后逐渐下降的过程,并且各时期都显著低于中国和世界的平均水平。两地的贸易以行业间贸易为主,行业内贸易较少。分行业看,行业内贸易比重较大的主要是一些相对复杂的资本和技术密集型产品,比重较小的主要是一些产品同质性强的资源密集型产品。最后,中国和沿线国家在世界市场上的相互竞争性自20世纪90年代初开始逐渐增强,2001年后有所减弱,但从2013年开始又逐渐增强。分行业看,在根据SITC二位数分类的66个行业中,有为数不多的7个行业存在持续的出口竞争性,而其他行业并不存在明显的竞争关系。

【注释】

[1] 陈万灵、何传添:《海上丝绸之路的各方博弈及其经贸定位》,《改革》2014年第3期。

[2] Kojima, K.,“The pattern of international trade among advanced countries”,HitotsubashiJournalofEconomics,No.1,Vol.5,1964.

[3] Grubel,Lloyd,Intra-industrytrade:thetheoryandmeasurementofinternationaltradeindifferentiatedproducts,London:Macmillan,1975.

[4] Finger,Kreinin,“A Measure of ‘Export Similarity’ and Its Possible Uses”,EconomicJournal,No.256,Vol.89,1979.

[5] Balassa,B.,“Trade Liberation and Revealed Competitive Advantage”,TheManchesterSchoolofEconomicandSocialStudies,No.7,1965.

【责任编辑:李皖南】

Changing Bilateral Trade Between China and Countries Along the Maritime Silk Road:1992-2014

Ye Liugang

(Lingnan College, Sun Yat-Sen University, Guangzhou 510275, China)

Maritime Silk Road; Intra-industry Trade; Export Similarity; Trade Competition

This paper investigated the major trends of and changes in the bilateral trade between the two economies, and explored issues associated with trade composition, trade intensity, intra-industry trade and trade competition in the two economies. The study found that the export structure has been upgraded, the level of trade intensity and intra-industry trade increased initially then decreased between 1992 and 2014. Since 2013 trade competitions have been enhanced and were found in seven industries out of 66.

2016-01-29

叶刘刚,中山大学岭南学院世界经济专业2010级博士研究生,广东海洋大学经济管理学院讲师。

广东省普通高校青年创新人才类项目“21世纪海上丝绸之路研究”(2015WQNCX050);广东海洋大学“创新强校工程”科研项目“‘21世纪海上丝绸之路’的贸易潜力与贸易促进研究”(GDOU2015050252)。

F752.6A

1008-6099(2016)04-0070-10