平安普惠的消费金融帝国梦

2015-09-10韩璐

韩璐

赵容奭说,平安普惠不想只盯着“小”市场。这位努力用中文形容着未来蓝图的韩国籍“外脑”,是平安普惠事业群董事长兼CEO。

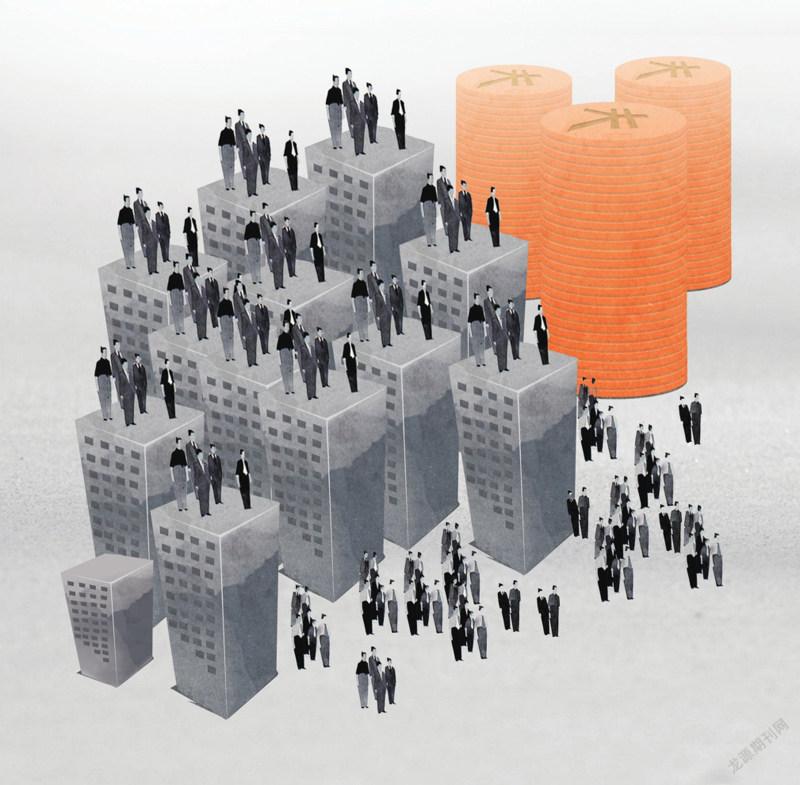

“如果不考虑银行,只看1.5万家小贷+P2P公司,我们目前的市场份额是6%,相对来说占比不小,但就小贷和P2P业务来说,整体市场规模也就在1.3万亿元-1.4万亿元左右。要做大,就需要不断扩充目标客户群体。”在接受《二十一世纪商业评论》(下称《21CBR》)专访时,赵容奭坦承,很多时候市场本身的体量就是一个关键因素,“如果在银行无抵押贷款、有抵押贷款以及信用卡循环贷款等业务领域也能打开一扇门,那么眼前将是一个接近40万亿市场的大蛋糕。”

距离今年7月首度以新身份亮相,赵容奭的中文熟练了不少,不变的是一身标志性的黑色着装。他说,这般纯粹的色彩是他的最爱,因为极致简单却又最富有想象力和张力,这也恰好是他想要赋予平安普惠的意义。

要开启赵容奭所说的那扇门,力量来自于一连串的剥离与整合。

今年3月,平安集团宣布,将旗下三大业务——平安直通贷款业务、陆金所辖下的P2P小额信用贷款以及平安信用保证保险事业部的业务管理团队,即集团俗称的“天”、“地”、“网”板块进行整合,合并为“平安普惠金融”业务集群。

三江汇流,平安普惠究竟要做什么?赵容奭解释:要成为国内最大,甚至全球领先的消费金融机构。

这样的回答,充满了想象力与张力。

棋手卡斯帕罗夫在自传《棋与人生》中写道,战略家必须相信自己的战略并有勇气坚持战略,同时还应保持足够开放的心态,以便发现何时需要做出改变。

平安集团董事长马明哲就是这样一位战略家,因此,改变对于平安集团来说,时时刻刻都在发生。

平安普惠的“暗谋”并非是以这次内部整合为开端,而是以去年平安旗下的平安海外控股公司从淡马锡旗下收购富登金融控股有限公司,并且全资设立富登担保有限公司(下称“富登担保”)为起点。

彼时,平安集团的回应是,集团已在消费信贷业务领域经营10多年,建立良好的业务基础和全国性网络,希望通过此次整合,使该业务进一步成为集团新的核心业务板块之一。

赵容奭坦言,收购富登担保的目的很明确,就是以此为跳板,进入小微企业(SME)市场。尽管富登担保服务的客户(年销售额500万-800万元的中小企业)与年销售额300万元以下的小微企业有差异,而且也尚未实现盈利,但从成熟的业务模型、管理团队、风控体系角度而言,能够让平安有一个高起点。

相比集团内部的合并,赵容奭面对的第一个整合不算棘手,但也实在谈不上是个顺手的交易,“确实,SME本身就是个不容易的业务,个人贷款、企业贷款虽然也有难度,但是相对来说目标清晰,也有很多成功案例可以借鉴。但夹在中间的小微企业,既不能适用企业对公型的业务模型,也不属于大数据为导向的业务模型。业务自动化难度大,还要根据不同行业与公司考虑到具体的风险点。”

赵容奭坦承,平安的保险背景与富登担保的银行背景从文化上就有出入,业务逻辑与战略部署上自然也是各有侧重。不过,当时平安的想法很简单——“旧瓶装新酒”,整合平台,新建业务。

赵容奭说:“富登之前的SME业务定价很低,目标客户也很窄,合作方主要是银行,所以即便在风险管理上很审慎,依旧很难盈利。但整合后,我们的战略是,当和银行同时竞争SME业务时,必须设立一个不同的客户群体,这个群体要比银行服务的群体风险更高一些,也就是那些很难从银行那里轻易获得贷款服务的客户。”

但这就意味着,平安自身风控模型的设计极为关键。

“今年年初,我们从SME业务经验丰富的民生银行引进不少管理人员,让他们一同来搭建新的SME风控模型。”赵容奭承认,“小微企业、私营业主很难通过财务报表、存货规模、员工数量去判断风险,对于参数的维度就有了更多的要求,真实的经营状况往往来自于POS流水记录、税收凭证等不易被操纵或者篡改的数据。”

“审慎、高风险”是赵容奭对SME业务发展最强调的两点,但如今,对平台每月新增贷款数额10%的贡献率已经让他释怀了不少,“至少是有一些进步的,或许明年可以做得更大”。

毫无疑问,与富登担保的整合其实为之后平安集团内部的分拆、合并开了个好头,将陆金所P2P、平安直通贷款、信用保证保险等业务合并,搭建无抵押、有抵押业务的操作平台的过程,就显得水到渠成。

马明哲对平安集团最大的期冀,就是成为最大的消费金融服务提供者,这背后需要有一个强大的消费金融平台来支撑,而平台要有价值需要满足两个条件:海量的双边需求以及供需双方平等对应的能力。显然,完成整合后,拥有SME、无抵押、有抵押三大业务线的平安普惠刚好契合。赵容奭说:“从市场规模来看,中国的储蓄率全球排名第一,但是家庭负债比又相当低,客户的行为在未来一定会发生变化,我们要做的就是联合所有资源,提前做好准备并且催化这样的改变。”

当然,不论传统金融抑或互联网金融,核心永远是金融,必然涉及到资产获取和风控。从这个角度来看,强强联手式地整合,对平安这三大业务而言也是一种必然。“以信用保证保险为例,其实在平安内部非常成功。但老实说,从客户体验与贷款流程上来看,却没有竞争力优势。因为我们需要与银行合作,客户要先到我们这里来,然后去银行,才可以拿到贷款。现在,我们增加了P2P以及批发贷款的资金获取模式。”

“有着10年经验的信保业务,优势是线下网络与管理经验,在全国,我们覆盖了151个城市,拥有720个门店。P2P产品最大的特点就是创新以及线上渠道的搭建能力,而平安直通则是以客户为导向的,在理解客户的需求方面有着不可比拟的优势。”

在最关键的风控模型搭建上,针对有抵押业务,主要还是以信用保证保险为基石,首要评估借款人所抵押物的真实性与公允价值变动额,同时也会兼顾考虑借款人的负债率、还款能力以及信用度来决定贷款额度。而在无抵押业务方面,则会沿用陆金所的风控模型,强调评估借款人的还款意愿与还款能力,除了对工作、收入、住址等传统信息的获取外,还加入了包括社交频次、购物消费能力等多维度信息。

在赵容奭看来,汇聚三方力量,既能实现在渠道、产品、团队与风控上的协同,将海量用户卷入,也可以通过组织架构、业务产品线以及后台系统等资源的合理分配与调整,尽可能避免不必要的内耗式竞争。

“我们现在推出了结合人脸识别功能的‘i贷’,由系统拍摄并抓取用户若干面部影像,再进行检测并完成身份核实,纯网络操作及审核,最快只需6分钟即可到账。”赵容奭说,业务每笔金额都很小,但是却可以以此为切入口获得用户,再通过培养与筛选,提供更多的贷款产品。

赵容奭表示,互联网最核心的作用就是不断简化流程,将成本曲线不断下移,“整合以后,线下业务有了线上实现路径。以前的存量客户也以线下经营为主,他们要贷款同样需要去门店提交材料,但现在我们可以通过APP发信息给用户,是不是需要贷款,只要同意就可以放款,申请也不需要了,所有东西都是自动化的。效率更高,体验更好,客户转换率和续贷率更高,而成本又可以降低一些。”而这些效应在传统信用保证保险的场景下,都是不可能实现的。

有意思的是,7月宣布完成业务整合后的平安普惠并没有以独立法人结构示人。1个月后,平安集团突然发布关联交易公告称,中国平安保险海外(控股)有限公司拟将其所持有的Gem Alliance Limited(即“平安普惠”)100%股权转让给Wincon Investment Company Limited(即“陆金所控股”,陆金所的最终控制公司),作价19.538亿美元,形成了“大陆金所”的新格局。

外界对于资本运作背后的含义,普遍有两种猜测:一方面,陆金所正式剥离P2P业务,并且与前海征信合作打造P2P行业“人民公社”。转型信息平台后,陆金所急需有效、稳定的收入来源以便未来掌控整体上市后的估值。

对此,赵容奭并不否认,成为陆金所全资子公司后,平安普惠将成为其最大的利润来源。“在平安内部,对于陆金所和普惠各有定位,前者是金融交易市场,连接个人与资产。而普惠更像贷款工厂,为交易市场制造个人资产。”

从这个意义上来说,双方恰好可以构建一个金融闭环,陆金所的P2P平台作为平安普惠贷款业务的重要融资渠道,而能够产生持久现金流的平安普惠又可以解陆金所的盈利之困。另一方面,两者的结合除了此前提到的产品、数据、风控上的协同外,另外还有很重要一点,就在于线上线下资源的共享。

平安普惠拥有线下门店数720个,按照赵容奭的设想,地面部队有着一定价值,随着业务体量的增大,需求也会加大。而陆金所本身也拥有地面销售团队、管理团队和产品团队,涉及大约106家门店,如今也成了平安普惠线下门店的一部分。同时,陆金所线上拥有的1200多万稳定的互联网客户资源,又能够为普惠“输血”。

“这个市场会逐渐饱和,不可能持续用很高的成本来获客,这就需要一个强有力的客户基础来提高续贷率。”目前平安普惠的续贷率约在30%,而赵容奭的理想状态是能够达到50%-70%。

目前,平安普惠的贷款规模已达800亿元,并且以每月100亿元新增贷款的量级在成长,基本完成董事长马明哲提出的千亿目标,“未来2-3年内,希望能够达到1000万的客户数量,数千亿的贷款规模,成为集团继保险、银行之外第三大利润贡献源,能够成为名副其实规模最大的消费金融机构。”赵容奭预计,其中盈利性最高的依旧是无抵押业务,它和有抵押以及SME业务的占比约为5:4:1。