基于互联网的中小企业融资探析

2015-05-30蔡友兰

蔡友兰

[摘要]我国中小企业贷款融资渠道单一,融资困难。互联网金融的发展在一定程度上为我国中小企业融资起到了积极的作用,并且,实现了小额信贷的规模化和金融服务的订单化,保证了低成本服务的覆盖面积,实现了融资模式的创新。同时,我们也必须注意互联网金融所带来的风险。

[关键词]互联网;融资;中小企业

[DOI]10.13939/j.cnki.zgsc.2015.25.095

1 目前我国中小企业的筹资渠道现状

第一,企业留存资金是中小企业扩大生产的首选方式。在回答“企业目前补充资金的主要形式”时,有近七成的中小企业选择了企业经营利润留存,这说明中小企业资金来源主要是企业留存资金。

第二,银行信贷是中小企业外部融资的主要方式。银行信用作为信用体系中的主要形式,在促使中小企业发展过程中,发挥了一定的作用,但中小企业从银行获取的贷款一般成本比较高,获得贷款所花时间较长。

第三,部分高科技企业有良好的项目储备却因资金问题而难以开发。相当一部分高科技中小企业有良好的项目,却因为银行贷款门槛太高,不能获得足够的资金实施或者中途终止项目的进行。可见,拓宽高科技中小企业的融资渠道十分必要。

2 互联网金融是对中小企业融资内外瓶颈的有效破解

互联网金融是在互联网技术发展和中小企业融资难双重挤压下催生的互联网技术和传统金融相结合的一种金融创新,互联网金融本身并没有脱离金融本质,其只不过是以互联网形式存在的资金的跨越时间和空间的融通与流动。可以说,互联网金融自诞生之日起便是主要为中小企业服务的,因为它能够有效地突破中小企业融资的内外瓶颈。互联网金融主要有三类模式,网络信贷( P2P)模式,众筹模式和阿里金融模式。

2.1

P2P技术的融资模式

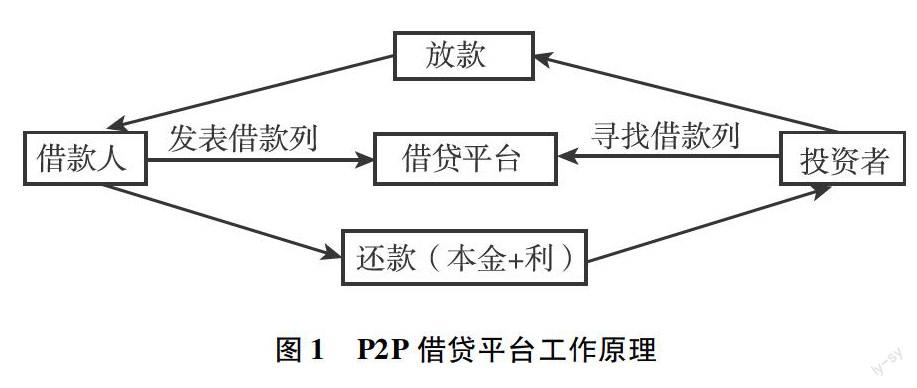

P2P网络借贷又称人人贷,是将非常小额度的资金聚集起来借贷给有资金需求人群的一种商业模式。P2P网络借贷起源于欧美,2005年3月,最早的P2P网络借贷平台Zopa在英国开始运营。自从2007年拍拍贷在上海成立以来,这种全新的借贷模式进入了我国金融市场。在中国经历6年多的发展,P2P网络借贷已经初具规模,近两年更是呈爆炸式增长势态。典型的P2P网络借贷平台有拍拍贷、人人贷、红岭创投、宜信等,平台工作原理如图1所示。

2.2 众筹融资模式

虽然,只处于起步阶段,却是目前炙手可热的互联网融资手段之一。莫里克(Mollick,2012)这样定义“众筹”:融资者借助互联网上的众筹融资平台为其项目向众多投资者融资,每位投资者通过少量的投资金额从融资者那里获得实物或股权回报。在美国,这种融资模式已经被纳入《2012年促进创业企业融资法案》。众筹有门槛低、多样性的特点,可以在汇聚民间力量获得资金的同时,进行项目的推广宣传。2011年我国首家众筹网站成立,完成了《十万个冷笑话》等众筹项目,引起了广泛关注。

2.3 阿里金融模式

2010年阿里巴巴联合其他三家集团在杭州成立浙江阿里巴巴小额贷款股份有限公司,是我国首个针对网商放贷的小额贷款公司。特殊的交易平台催生出有别于传统金融的风险控制手段,阿里小贷利用微贷技术借助IT手段监控企业经营状况,实现了有效的控制风险,这种融资模式清晰地将服务对象定在中小企业上,充分利用了电商平台长时间来所积累的企业数据,融资区域市场明显扩大且流程简单快捷,灵活方便。

2.4 互联网的金融门户模式

中小企业可以通过相关的门户平台来进行信贷产品价格的比对和信用匹配方式的挑选,以此来实现资金的融资。

3 在破解中小企业融资困境的进程中,互联网金融亟待解决仍需面临着的一系列问题

第一,资金来源不稳定,缺乏一个持久、稳健的资金来源渠道,这是互联网金融发展中面临的一大瓶颈尽管互联网金融为中小企业融资提供了一个十分便捷的平台,然而通过考察其运行模式不难看出,互联网金融的资金来源渠道不多,且数量较少。P2P及众筹这两种小型的互联网金融模式的运行机制也决定了其平台资金来源主要是个体投资者、民间资本等资本金较少的主体,吸收存款尚未有法律依据,且从银行获得的贷款相对较少。这既不利于互联网金融的持续健康发展,也制约着破解中小企业融资困境这一难题。

笫二,信用及网络安全风险大。目前中国信用体系尚不完善,互联网金融的相关法律还有待配套,互联网金融违约成本较低,容易诱发恶意骗贷、携款逃跑等风险问题。特别是P2P网贷平台由于准入门槛低和缺乏监管,为不法分子从事非法集资和诈骗等犯罪活动的提供了便利。2013年以来,淘金贷、优易网、安泰卓越等P2P网贷平台先后曝出“跑路”事件。我国互联网安全问题一直很严重,网络金融犯罪问题呈上升趋势并且方式方法不断翻新。互联网很容易遭到黑客的攻击,一旦遭遇攻击互联网金融将无法正常运作,消费者的资金安全和信息安全将无法得到保障,消费者遭受损失后必然会将责任归罪于提供互联网金融的企业,两者之间的利益纠纷会影响社会的安定团结。网络平台安全管理,是亟待解决的问题。

第三,监管缺位。由于互联网金融发展速度超乎人们的想象,而监管机构立法相对缓慢,监管方式和手段还比较落后,造成我国互联网金融领域的法律监管缺失,这就使得互联网金融在为中小企业提供融资服务的同时,其服务模式也隐藏着各类潜在的风险。这类风险有信用风险、财务风险、计算机技术风险。这需要监管机构认真研究互联网金融的发展特征,及时出台风险防范的相关措施,防患于未然。

第四,大数据处理与安全问题。大数据资源是互联网金融得以发展的基础,也是解决中小企业融资瓶颈的根本条件。数据时代,包括企业的银行流水、进出货记录等财务信息、上下游供应链等销售渠道、企业关联信息以及零散客户的社交信息、基本信息等,均是重要的商业信息,如何建模、处理并转化为有效的信用信息,对大数据的处理技术、存储技术提出了高要求。同时,随之而来的还有数据的安全问题,因为互联网的一个典型特点是快捷性和复制性,一旦信息发生泄露,将造成比传统信息泄露更加严重的后果,所以互联网金融时代中小企业的数据安全也是互联网金融面临的一大挑战。

4 结论

互联网金融虽然存在一些技术、监管上的限制,但其拥有的特性与优势,可以较好地解决中小企业融资难的困境。随着技术的进步、管理的不断完善,互联网金融发展中面临的问题一定会不断得到解决,互联网金融将为中小企业的融资提供一种崭新的模式与渠道,为解决中小企业融资难提供一种新的途径。