企业经营困难重重 二季度有望逐步企稳

——全省1000家工业企业和1000家服务业企业监测分析报告

2014-05-25浙江省经济信息中心预测处

浙江省经济信息中心预测处

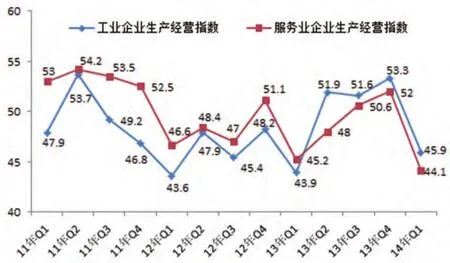

今年以来,有效需求不足导致的市场竞争日趋激烈,而各种成本的上升有增无减,加上资源、环境压力日益增大,企业生产经营效益未实现实质性好转。1-2月,规上工业实现利润增长3.8%,企业亏损面同比扩大0.3个百分点,亏损额上升8.4%。据浙江省1000家工业企业和1000家服务业企业监测显示,一季度工业和服务业生产经营指数分别为45.9、44.1,比上季度大幅回落7.4和7.9个百分点,其中服务业生产经营指数更是创2011年开展监测以来新低。

企业生产经营现状

企业产销指标表现不佳。1-2月,规上工业主营业务收入增长3.1%,全省1.4万家规模以上服务业企业(不包括批发零售住宿餐饮、房地产开发和银行、证券、保险,下同)共实现营业收入增长11.5%,比上年同期回落2.8个百分点。监测显示,一季度,工业企业产品生产量、销售指数分别较上季度回落16.2和16.5个点;仅24.4%的服务业企业业务需求实现增长,环比下降8.8个百分点,其中主营业务收入增长10%以上的企业比例为16.9%,环比下降5.0个百分点。

企业盈利水平仍在下降。1-2月,规上工业主营业务利润率仅为4.5%,全省1.4万家规模以上服务业企业利润增长18.8%,增幅比上年同期大幅回落27.1个百分点。受出厂价下行和成本上升的“两头”挤压,企业无法消化持续上升的生产成本,利润空间受到较大挤压。一季度工业生产者出厂价格指数下降1.5%,已经连续27个月负增长。监测显示,一季度有10.4%的工业和13.2%的服务业企业利润减少10%以上,较上季度分别提高5.3和1.7个百分点,显示企业盈利空间进一步缩小。

部分行业制约因素趋强。受宏观经济面走缓、信贷条件收紧及房地产市场高库存等因素影响,一季度房地产市场量价齐跌。监测显示,一季度房地产企业经营指数36.1,环比下降5.1个点,低于全省面上8个百分点。房地产传导效应更加显现,与房产相关销售明显下滑,土地市场热度减弱,投资增速趋缓。同时,受经济下行压力增大和季节性因素影响,现代物流业景气下滑明显。一季度,企业经营指数为41.9,环比下降11.4个点,低于全省面上水平2.2个点,盈利水平和业务需求量双双下滑。

图1 2011年一季度以来工业和服务业企业生产经营指数

企业经营困难的主要原因

需求不足局面难以改观。当前,世界经济不均衡复苏的态势日趋明显,复杂性进一步增加,国内经济下行压力明显增大,企业对宏观经济环境预期并不乐观,一季度工业、服务业发展环境指数为61.3和59.4,环比分别下降1.4和3.1个点。一方面,国际市场需求偏弱的状况没有明显改观。一季度,仅32.8%的企业反映出口订单有所增长,较上季度大幅回落8.8个百分点。在产品附加值低、成本比较优势弱化等因素叠加影响下,订单转移趋势加速成形。一季度22.7%的出口企业遭遇订单转移,转移目的地主要集中在越南等东南亚国家(49.4%)、中西部省份(18.6%)以及欧美地区(10.3%)等。转移订单占企业订单总额比重超过10%的占比为21.8%,与去年同期相比大幅提高7.4个百分点。另一方面,民营企业和小微企业对国内外需求变化比较敏感,在市场需求不足、预期不明朗的情况下,部分企业主动收缩生产战线,压缩产品库存,采取延长春节假期,安排设备检修等方式规避市场风险,处于一种等待时机的蛰伏状态。

成本上升压力有增无减。监测显示,一季度用工成本增加(66.8%)、原材料涨价(47.1%)、税费负担较重(46%)是影响工业企业盈利增长的主要因素。一是人工成本持续上升。企业应付职工人均薪酬逐年增长,1-2月又增长9.9%,比2009年翻了一番。一季度,反映用工成本上升的工业企业比例比上季度提高7.2个百分点,新招一线普工工资同比增长10%的企业占比为20.9%,而66.8%的企业认为用工成本增加是当前制约企业发展的主要困难。二是融资成本居高不下。去年7月央行推行利率市场化以来,贷款利率并未因竞争而趋于下行,总体仍保持稳中有升的态势,其中中小企业由于议价能力不强、手段单一、风险较大,融资成本上升幅度更大。当前,36.7%的工业企业反映从银行贷款的实际利率比基准利率上浮10%以上,而中小企业的比例更高,达41.7%。受资金面压力和银行逐利的双重影响,部分银行通过贷款返存、搭售理财产品等形式进一步提高贷款门槛,60%的企业反映银行在发放贷款时存在附加条款。三是税负水平仍然偏重。据监测,48.8%的工业企业税费负担占营业收入比重在10%以上,其中增值税(65.6%)、企业所得税(48.9%)是税负主要压力,尤其是服装等劳动密集型企业,增值税的税负显得更重,企业结构性减税和税费减免要求更为强烈。54.5%的服务业企业总体税负在10%以上,较上季度提高12.5个百分点,18%的企业税负在20%以上。

融资潜在风险不容小觑。受经济下行压力、企业过度投资以及民间资金断供等因素影响,一季度企业担保链债务潜在风险依然较为突出。监测显示,12.9%的工业企业和25%的服务业企业非银行借贷占融资总额比重在10%以上,房地产行业这一比例高达33.3%。部分行业和企业资金链、担保链断裂风险继续累积,出险企业中由于互保、联保而出险的企业占比有所上升。38.5%的工业企业存在互保行为,温州地区企业高达46.4%。当前14.1%的服务业企业将民间借贷作为主要融资渠道,其中房地产业这一比例高达24%。同时,受到余额宝等互联网金融崛起的冲击和企业存款新增量大幅下降,考虑企业经营风险加大,银行惜贷明显,导致一边企业资金饥渴,另外一边银行贷款却越卡越紧。企业资金链断裂风险的扩大直接导致了金融机构不良贷款余额和不良贷款率持续“双升”。

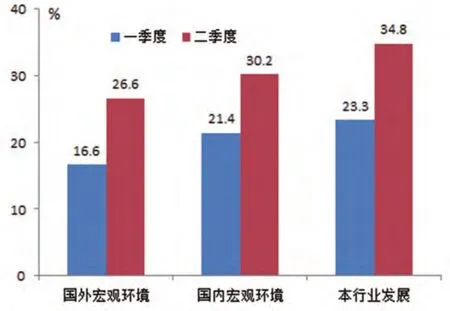

图2 预期宏观环境变好的工业企业占比

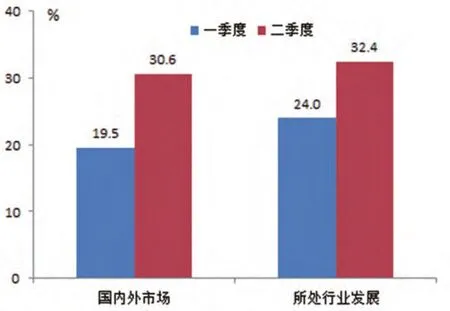

图3 预期宏观环境变好的服务业企业占比

下阶段企业发展预期判断

近期国务院关于“抓紧出台扩内需稳增长”的决定预示着宏观调控政策微调的预期增强,叠加改革红利的释放,市场供求关系趋于改善,二季度企业经营状况有望逐步改善。

宏观环境预期趋好。下阶段,以美国、欧盟为代表的发达经济体将继续引领世界经济复苏,国内经济在托底和保稳的宏观政策主要基调下,继续在合理区间内运行,随着国家和省里各项政策效应的显现,整体宏观环境有望改善。从工业企业看,分别有26.6%、30.2%、34.8%的企业预期下季度国际环境、国内环境、本行业发展状况变好,较一季度明显提高。从服务业企业看,认为二季度国内外市场和所处行业经济形势向好的企业比例分别为30.6%和32.4%,较上季度提高11.1和8.4个百分点,显示企业的发展信心有所增强。

积极信号逐步释放。3月份浙江制造业PMI为51.6%,比2月上升1.2个百分点,结束了3个月的回落走势,企业生产经营活动预期信心指数逐月回升,3月份达到67.3%。监测显示,企业对业务需求量、主营业务收入和盈利水平向好的预期均有所提升。其中,认为二季度订货、盈利、生产指标增长的工业企业占比分别环比上升24、23.8和29.1个百分点;认为二季度市场需求、主营收入和盈利增长的服务业企业占比分别比一季度实绩高出8.1、0.2和9.7个百分点。