股权激励对公司绩效影响研究

2019-06-25施心怡

施心怡

摘要:文章采用实证分析、个案分析、文献分析等研究方法,首先对股权激励和公司绩效相关的基础理论进行分析,然后通过研究股权激励影响公司绩效的传导路径,建立运行机理框架,并对2016年实施股权激励的公司进行实证分析,建立回归模型,研究股权激励对公司绩效的影响。最后结合哈药股份股权激励的实际案例,分析哈药股份目前股权激励存在的问题,为落实股权激励政策提供参考与建议。

关键词:股权激励;绩效;对策建议

股权激励源于20世纪50年代,作为激励与牵制并存的机制,巧妙地将经营者与所有者利益挂钩,通过企业业绩增减、股票价格变化等形成自我约束,提高资源利用效率。

股权激励自诞生之日起就广受争议。2008~2017年度我国首次开展股权激励的上市公司数目及其环比增长,如图1所示。

本文拟以2016年成功实施股权激励的上市公司为样本进行实证分析,结合案例企业,旨在呼吁企业在制定股权激励方案时因地制宜、因势利导,结合企业特征选定激励对象,制定相关业绩考核指标。

一、股权激励与公司绩效理论分析

(一)股权激励运行机理的理论分析

两权分离背景下,股东与管理者效用函数不同,冲突不可避免。股权激励显著改善资源的配置效率,包括物力资源与人力资源的利用效率。理想情况下,物质资源在产品市场和资本市场上分别通过交换和资本流转实现有效配置;人力资源将自身的知识技能转化为生产力,最终也表现在对物质资源的有效配置上。然而在实际管理中,高管与所有者目标往往无法统一,更遑论资源的有效配置。此外由于人力资本的独特性,其有效与否往往无法可靠计量。股权激励正是在此背景下提出,通过授予管理者股权,将管理者收益与企业资本市场动态连接,激励员工提高自身人力资本效率的有效契约。高效的资源配置率使股民对企业有良好的预期,促进股价上涨,绩效提高。

(二)股权激励影响公司绩效的实证分析

1. 研究假设

Nilsson(2013)、苏坤(2015)等均通过实证分析发现股权激励对公司绩效有显著的促进作用且股权激励百分比越高,促进作用越强。鉴于此,提出如下假设:

H1:股票激励期内,上市公司股权激励比例与公司绩效正相关

股权激励的有效期越长,放弃行权的高管越多,绩效提升越微弱。因此越长的股权激励期限对绩效的激励效果越不明顯。鉴于此,提出如下假设:

H2:股票激励期内,上市公司股权激励期限与公司绩效负相关

股票期权和限制性股票是我国股权激励最常用的模式,限制性股票在限制期内限制条件更多,行权条件更高,其激励对象更关注绩效。朱培臻(2016)通过分析股权激励制度实施后公司三年绩效的变化提出,与限制性股票有关的公司各年度绩效均优于股票期权。鉴于此,提出如下假设:

H3:限制性股票激励效果优于股票期权

另考虑公司规模、偿债能力、成长能力等特征可能对公司绩效产生的影响,加入公司特征因素作为控制变量。

2. 样本变量与研究设计

(1)样本选择和数据来源

本文以2016年股权激励方案成功实施的A股公司为样本数据,消除异常样本影响,剔除以下特征的样本公司:ST、金融保险业、重复或者终止股权激励、以股票增值权作为标的、复合激励、数据缺失等,最终确定样本210家,数据来源CSMAR数据库。为了增强样本代表性,不进行行业剔除。

(2)变量选择

①被解释变量

以净资产收益率(ROE)作为企业业绩的衡量指标,指标值越大,企业经营绩效越高。ROE分子中包含非经常性损益,非经常性损益与正常生产管理活动关联度低,在操作过程中扣除非经常性损益的影响。

②解释变量

股权激励比例(HSR)、标的物(DV)和激励期限(TIME)作为解释变量。其中股权激励标的物(DV)为虚拟变量,以限制性股票作为股权激励标的时,DV=1,否则DV=0。

③控制变量

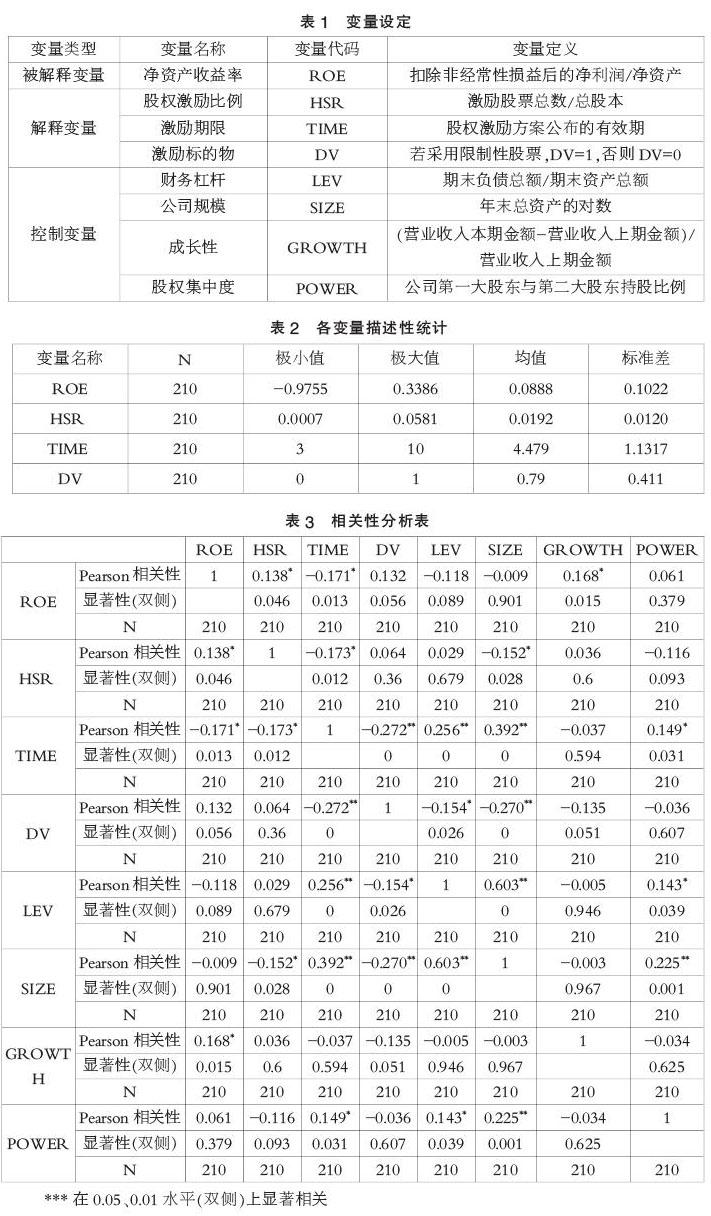

除股权激励外影响绩效的公司特征要素颇多,本文选取公司特征因素作为控制变量引入回归分析:财务杠杆(LEV)、公司规模(SIZE)、成长性(GROWTH)和股权集中度(POWER)。研究变量如表1所示。

(3)回归模型的设计

本文实证研究部分数据均为截面数据,为验证假设,采用多元回归并建立如下基本模型:

ROE=α+β1HSR+β2TIME+β3DV+β4LEV+β5SIZE+β6GROWTH+β7POWER+ε

其中α,βi为回归系数,ε为常数。

3. 实证分析与研究结果

采用SPSS18.0进行样本公司变量的描述性分析、相关分析及回归分析。

(1)描述性统计分析

从表2可知,ROE范围-0.9755~0.3386,均值0.0888,标准差0.1022,各公司ROE相差不大。股权激励比例范围0.07%~5.81%,而均值仅1.92%,差别小,可能是由于按照规定激励股数不得超过总股数的10%。激励期限均值是4.465年,范围在3~10年,样本标准差高达1.1317,激励期限差异明显。样本公司DV均值0.79,选择限制性股票的公司远多于股票期权。2016年各公司股权激励方案中股权激励比例、有效期及标的物设置存在显著差异,这对研究股权激励对绩效影响有重要作用。

(2)相关性分析

由表4可得,HSR与ROE正相关,相关系数0.138,TIME与ROE负相关,相关系数为-0.171,两者P值为0.046和0.013,HSR、TIME与ROE在5%的水平下显著相关,初步判断H1、H2成立。DV的P值0.056,是否存在相关关系待进一步验证。各指标的相关系数均小于0.8,无多重共线性问题。