中小创板块上市公司商誉减值现状及原因分析

2019-01-13孟雅

[摘 要] 2014—2016年是中小创上市公司并购的高峰期,2017年和2018年已经有多家公司因商誉减值出现了业绩巨亏现象。文章首先分析中小创板块上市公司商誉减值现状及对当期净利润的影响;其次基于并购的角度从商誉产生的根源上对商誉减值的原因进行分析,并指出对于中小创板块上市公司来说,目前商誉更像是一种风险;最后提出遏制不合理并购、谨慎确认商誉等建议对策,以期降低商誉减值风险。

[关键词] 中小创上市公司;商誉减值;并购重组;中小企业

[DOI]10.13939/j.cnki.zgsc.2019.34.056 上市公司并购重组产生的商誉是指,在非同一控制下企业合并的成本高于被合并企业可辨认净资产公允价值的差额。近年来在国内产业结构转型和新兴行业资源整合等大背景下,为谋求生存和发展,企业并购规模大幅上升,由此导致商誉资产的大规模增加。在经历并购重组的一个小高峰后,2017—2019年将成为上市公司业绩承诺兑现的集中爆发期。2017年和2018年年报均显示,有多家公司因为计提巨额的商誉减值,出现业绩变脸事件,导致公司由盈扭亏,这对上市公司来说无疑是巨大的挑战,并且中小创上市公司是商誉减值的重灾区。

1 商誉减值的现状及影响

2014—2016年是并购重组的高峰期,并购的业绩承诺期一般是3年左右,一旦业绩不达标,上市公司经过减值测试就可能计提商誉减值准备,进而影响公司净利润。因此2017—2019年,上市公司将面临很大的商誉减值风险。2017年商誉“黑天鹅”事件备受大家关注,例如*ST巴士商誉减值超过十亿元,坚瑞沃能商誉减值高达46亿元。而根据2018年年报,也有多家公司因商誉发生减值导致利润大幅降低。

据文章统计,各板块2017年商誉减值较上期均增加一倍以上,其中创业板增加了5倍,表明并购带来的商誉减值风险在2017年开始显露;就计提商誉减值的公司数量和金额来说,各板块相差不是很大,但是中小板和创业板相对来说公司总数、资产规模、利润等却远远低于主板上市公司,从一定程度上能够说明中小创板块面临的商誉减值风险要大;中小板和创业板2018年商誉减值的计提比例均比主板高,表明中小创板块确认的商誉存在减值的概率比主板大。

企业会计准则第八号规定因企业合并所形成的商誉,无论是否存在减值迹象,每年都应当进行减值测试。当被收购资产收益不能达到预期收益时,就需要计提商誉减值。并且一经确认的商誉减值后期不可以转回,因此商誉减值直接抵消上市公司当期的业绩。实际案例与数据表明,中小创企业并购后并没有取得好效果,有很多甚至严重亏损,究其原因是商誉减值吞噬了大部分利润。并购形成的商誉并没有像预期的那样给中小板和创业板上市公司带来超额收益,而是存在着较大的减值风险,所以文章认为在目前普遍的高溢价并购中确认的商誉更像是一种潜在的风险。

2 商誉减值的原因

中小创上市公司发生商誉减值的根本原因是近年来并购中确认了较多的商誉,尤其是巨额商誉的存在给上市公司带来了巨大减值风险。并购过程中被购买方为了取得更高的价款,往往给出较高的业绩承诺,这使得高溢价并购横行。毫无疑问并购给中小创上市公司带来了发展的机会和利润的增长,但是资本市场中并购带来的利润增长只是暂时性的,业绩的持续性增长才是企业应该重点关注的,一旦并购后业绩不达标,商誉泡沫就会消失。

2.1 商誉的不断增加是根本原因

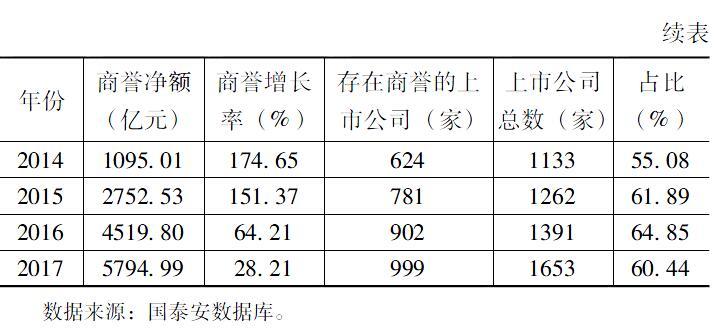

由文章统计表可以看出,近几年并购规模不断增加,导致中小创板块商誉净额总数逐年递增;商誉的增长率较高,总体呈现出先增加后减少的趋势,其中2014年和2015年的增长率很高;存在商誉的公司占上市公司总数的比例基本上逐年上升,占到上市公司总数的一半左右;2017年商誉总额较前期增加,突破五千亿,但是增长率有所下降。近几年,商誉总额的增长率远远高于存在商誉的公司数量的增长率,说明了有多家公司存在巨额商誉的现象。例如,2015年蓝色光标商誉金额累计高达五十亿元,这也给其当年业绩变脸事件埋下“伏笔”;2016年锦江股份商誉净额累计超过一百亿元。

近年来商誉规模不断增大并且有不少中小创上市公司存在巨额商誉,这与商誉的初始确认有很大的关系。并购产生的商誉在资产负债表中非流动资产下列示,是指能够给企业带来超额收益的资产,但是巨额商誉的出现使初始确认的商誉中存在着一部分“水分”。并购后一旦标的资产业绩不达标或者预期未来资产组可回收金额低于其账面价值,上市公司就会计提商誉减值,導致商誉泡沫消失。如果被并购方没有确认过多的商誉,之后也不会有巨大的减值风险,因此不断增加的商誉是商誉减值的根本原因。

2.2 活跃的并购给商誉减值提供了“机会”

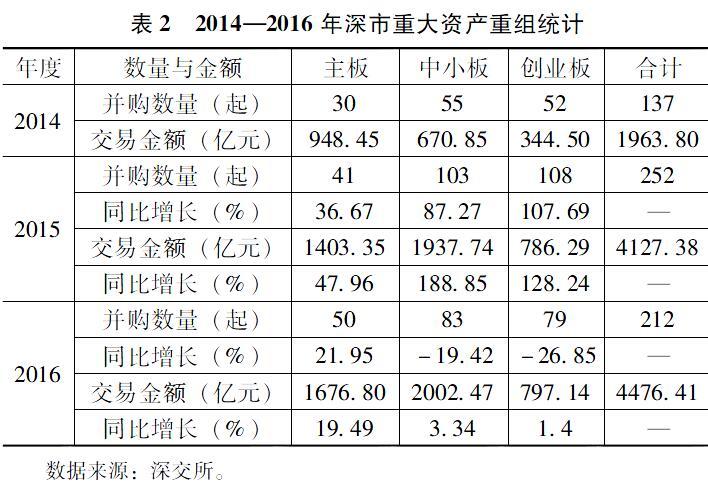

为了说明中小创板块的并购更为活跃,文章做了如下统计。由表2可以看出2014—2016年中小创板块的并购占并购总数的比例较高即并购重组较为活跃,交易金额不断创出历史新高。2015年中小创板块共有211起,交易金额2724.03亿元,交易金额同比上期增长均超过一倍以上,不管是在交易数量还是交易金额上均占较大的比重。2016年中小创板块无论是并购数量还是交易金额的增长率均有所下降,但是交易金额较上期有小幅度增加。对于中小创上市公司来说,大部分属于新兴产业,在并购市场上表现得更为活跃;另外,中小创公司规模较小,并购重组对资产结构的影响较大。也正是因为近几年的并购重组规模不断增长,导致其商誉规模不断增长。

2.3 高估值、高溢价并购的普遍为商誉减值埋下“地雷”

在商誉的会计计量中,最重要的就是初始计量时确认被合并方可辨认净资产公允价值,不同的方法评估资产,溢价率不同,其中收益法的溢价率最高。近几年收益法在上市公司并购中的使用越来越多,这也是近年来上市公司并购后商誉规模逐渐增大的原因之一。深交所发布的《2017年并购重组白皮书》指出2014—2017年上市公司并购重组估值方法主要为收益法,占比为69.92%、70.85%、66.79%和64.68%。在发生严重商誉减值的中小创上市公司中,当年的并购溢价率大部分都在五倍左右,小部分并购溢价超过十倍。其中有一些高溢价并购事件在当时备受关注,也有一些因为后期的业绩变脸而受到关注,例如上海莱士曾经以18亿约6倍溢价收购邦和药业;掌趣科技以20倍溢价收购天马时空;蓝色光标当初以将近22亿价格收购博杰广告,确认的18.5亿商誉给后续业绩变脸事件打下“夯实”的基础。

3 建议对策

2018年10月,证监会两天内对并购重组问题四次表态,有学者认为这是监管层对并购重组的大力支持,并购重组很可能再次出现高峰期。上述分析表明目前商誉存在较大的减值风险,而并购又是不可避免的发展过程,因此本文提出如下建议对策,以期降低商誉的减值风险。

3.1 合理评估标的资产,避免盲目并购

中小创板块并购重组存在高估值高溢价的现象,遏制高估值高溢价的并购是从根源上减少商誉,因此应首先抑制中小企业内部不合理并购,进而降低商誉减值风险。很多中小创企业是家族企业起步,企业权利控制较集中并且管理层可能对“三高”并购带来的减值风险不是很了解。因此在并购的时候,应当全方面了解被并购企业的情况,严格审查标的公司的盈利能力以及标的资产的真实价值,合理确定溢价程度,减少高估值高溢价的并购。此外要合理选择评估机构,对标的资产的估值要合理。

3.2 结合本身资产状况,谨慎确认并购商誉

商誉减值风险的根本原因是商誉的不断积累,因此降低商誉减值风险就要从商誉入手,控制商誉的规模以及减少巨额商誉的产生。高估值高溢价并购的普遍出现,使得依据准则确定的商誉大大提高,但是其中很大部分并不是真正意义上的商誉。中小创上市公司大部分资产规模较小,盈利能力较弱,确认的大额商誉对其来说是一种威胁。因此,中小创上市公司应该正确理解商誉的本质概念,不能仅仅把商誉当成交易价格超过标的资产账面价值的“容器”,要依据自身可“消化”的能力来确认商誉。

3.3 加强外部监管,为高溢价并购设置门槛

中小创板块的上市公司由于自身资产规模比较小,盈利能力比较弱,为了获得更好的发展,快速扩充资产规模,可能会出现一些溢价并购。它们可能并不会意识到商誉后期的减值风险,或者管理层仅仅为了自身的利益。因此降低商誉减值的风险,仅仅通过中小创企业自身努力还不够,还需要外部监管机构加大监管力度。例如加强并购审核,降低关联方利益输送;设置一定的溢价率,把溢价并购控制在一定范围内等。

参考文献:

[1] 孟荣芳.上市公司并购重组商誉减值风险探析[J].会计友,2017(2):86-89.

[2] 岳晓利.我国上市公司频繁并购的风险探析——以蓝色光标为例[J].财会月刊,2017(16):96-101.

[3] 张乃军.莫让商誉成為“皇帝的新衣”——关于商誉处理的理性分析[J].会计之友,2018(18):2-5.

[4]方重,武鹏.商誉减值——上市公司的隐忧[J].清华金融评论,2018(8):36-43.

[作者简介]孟雅(1994—),女,河北邢台人,长安大学经济与管理学院硕士研究生,研究方向:财务会计。