财务杠杆对信托公司绩效的非线性影响研究

2023-07-28李晋娴张强许萌

李晋娴 张强 许萌

摘要:财务杠杆有助于信托公司资金融通和业务发展,但若不当使用也会加剧信托公司的债务风险,在监管环境趋严、对信托业挑战加剧的当下,应对其予以更多关注。本文以国内50家信托公司为样本,采用面板数据固定效应模型及门槛效应模型进行研究。结果显示,(1)信托公司财务杠杆与经营绩效呈现“倒U型”关系,当杠杆率超过最优水平时,财务杠杆对公司绩效的影响会由正转负;(2)相较于国有控股信托公司,民营控股信托公司财务杠杆所产生的总体促进作用更为显著,正效应作用区间更长;(3)长期杠杆和短期杠杆对公司绩效都能产生显著的正效应,其中短期杠杆的正效应更大;(4)总杠杆、短期杠杆及短债长用与公司绩效之间均存在面板门槛效应,即存在规模阈值,阈值水平之下的小规模信托公司,其财务杠杆对公司绩效具有积极影响,超过阈值水平后,财务杠杆的提高则会给公司绩效带来消极影响。

关键词:信托公司;财务杠杆;“倒U型”关系;门槛效应

中图分类号:F832.49 文献标识码:A 文章编号:1007-0753(2023)06-0003-14

收稿日期:2023-05-10

作者简介:李晋娴,金融学博士,讲师,湖南大学金融与统计学院,研究方向为金融分析与政策。

张 强,金融学博士,教授,博士生导师,湖南大学金融与统计学院,研究方向为金融分析与政策。

许 萌,中国工商银行合肥分行,研究方向为金融分析与政策、商业银行管理。

基金项目:国家自科基金青年项目“大资管背景下的中国信托机构系统性风险溢出研究”(72003065);国家自然科学基金中英合作项目“中国非正规金融的风险、潜力及变革”(71661137006);中国学位与研究生教育研究重点课题“金融学专业招生规模的动态调节机制研究”(2020ZDB31)。

一、 引言

近十几年我国信托业发展迅速,成为继银行、证券、保险之外的第四大金融支柱。截至2022年4季度末,我国信托业受托管理的信托资产余额为21.14万亿元,而最高在2017年末曾超过了26万亿元。受我国经济转型发展、新冠肺炎疫情以及金融严监管政策的影响,信托业的发展受到巨大冲击,传统牌照“优势”逐步减弱,信托业又一次来到了分化转型的十字路口,信托公司面临着如何顺应经济形势,保障经营安全,平稳过渡的重大问题。

2023年5月26日,新华信托因资不抵债被重庆市中级人民法院宣告破产,成为自2001年《中华人民共和国信托法》颁布以来首家破产的信托公司,而陷入债务危机的信托公司并非仅此一家。对于可横跨多个市场投资的信托公司而言,其与银行、房地产等金融关键领域的行业机构联系密切,一旦出现危机将可能引发系统性风险,对金融体系造成非常严重的冲击。自2015年信托违约事件逐渐增多以来,信托公司的杠杆问题也开始受到监管部门的重视。2016年银监会发文要求信托公司合理控制杠杆比例,2020年《信托公司资金信托管理暂行办法(征求意见稿)》中,提出要对非标债权资产及债务期限错配进行限制。财务杠杆作为影响公司绩效的一项重要因素,可以帮助公司调整流动性、助力开展信托业务、增加投资收益,但其不当使用也会加剧公司经营风险,增加风险控制成本。因此,促使信托公司保持合理的财务杠杆水平,即既不过高累积风险,又不“因噎废食”阻碍信托公司的发展,显得至关重要。

为探究信托公司的合理财务杠杆水平,为信托公司资产负债结构调整提供理论依据,帮助其实现转型发展期的平稳过渡,有效控制其债务风险,本文以国内数据完整的50家信托公司为研究对象,采用面板数据固定效应模型及门槛效应模型,研究信托公司财务杠杆与公司绩效之间的关系,试图检验是否存在最优杠杆率水平和规模阈值。本文主要的贡献在于:一是将对财务杠杆的研究拓展到信托行业及非上市信托公司;二是提出了财务杠杆与公司绩效之间的“倒U型”曲线关系模型及其作用机理;三是验证了信托公司最优杠杆率水平和公司规模门槛效应的阈值,为不同所有权性质和不同规模水平的信托公司资产结构调整提供理论依據,对促进信托业长期、健康发展,防范信托业债务风险具有现实意义。

二、 文献回顾与综述

关于财务杠杆对公司绩效影响的研究不少,其观点主要分为两种:

一种观点认为财务杠杆的使用有助于提升公司绩效。Iqbal 和Usman (2018)为了找出财务杠杆与公司绩效之间的关系,对巴基斯坦16家纺织公司开展研究,发现当负债所占比例低于股权时,负债金额与公司ROA正相关。Parvin等(2020)通过对小型金融机构进行研究发现,资产负债率有利于银行绩效的提升,而财务风险会对银行绩效产生负向影响。国内学者王烨文和李程(2021)通过构建金融稳定性指标体系和指数进行研究,得出金融杠杆与影子银行之间呈正相关关系的结论。周显异和李洋(2016)通过对不同产业进行实证研究发现,在特定区间内,公司绩效会随着财务风险的提高而显著上升,且上升幅度较大。

而另外一种观点认为高杠杆不利于公司绩效的提升。Danso 等(2021)以托宾Q作为公司绩效衡量指标进行研究发现,财务杠杆与公司绩效之间具有显著的负相关关系。Akhtar等(2022)认为短期偿债能力作为一个主要的债务来源会带来更高的再融资风险,从而对公司业绩产生负面影响。 Abu-Alkheil 等(2021)使用动态广义矩方法探索了金融杠杆对银行绩效的影响,发现杠杆率会对银行绩效产生显著的负向影响,甚至具有决定性的作用。鲁靖文和朱淑芳(2008)借助资本结构理论进行分析,认为我国上市公司资产负债率和净资产收益率之间存在着显著的负相关关系。周罗琳(2018)探究了公司债务融资水平、营销投入、公司绩效三者的关系,发现过高的财务杠杆会对公司绩效产生不利影响。

关于信托公司的研究则集中于公司管理和监管规则(Hansen,2018),信托行业发展(王燕和彭阳,2011;蔡文娜和曹安定,2012),以及控股股东性质对公司绩效的异质性影响等方面(张屹山等,2013;潘前进和陈众,2016)。

从已有文献来看,关于财务杠杆对公司绩效的影响有较为充分的研究基础,但现有的研究主要集中于银行和各类上市公司,缺乏对信托行业及非上市公司的研究。国内学术界对信托公司绩效的研究较充分,但对信托公司财务杠杆问题的关注不足,与现实需求存在一定的脱节。

三、理论机理和分析假设

(一)财务杠杆与公司绩效

1.财务杠杆对信托公司绩效的影响机理

财务杠杆通过负债融资的方式增加了信托公司流动资金,为其各类业务的拓展提供了运作资金,从而起到增加信托公司收益、提高信托公司绩效的作用。此外,基于债务的“税盾效应”,相较于增发股票等内源融资方式,公司的债务成本可作为财务费用在税前扣除,从而降低了融资成本;债权人对公司经营管理的监督,促使管理层履行勤勉和忠诚义务,缓解公司的委托代理问题,同样有利于公司绩效的提升。

但同时,随着财务杠杆的不断升高,信托公司的财务风险迅速累积,为控制债务风险、符合监管要求而支出的各类成本也迅速上升。成本增加的速率随着杠杆率的提升而升高,呈现指数增长的特点,逐渐抵消掉财务杠杆带来的正向收益,直到“拐点”出现,成本的增加超过了收益的增长,对公司经营造成沉重负担,最终可能导致流动性不足、资金链断裂等严重问题,危及公司生存。因此,信托公司的财务杠杆对公司绩效的影响可能不是单纯的线性关系,而是存在拐点的“倒U型”关系。

据此,提出假说H1:财务杠杆与信托公司绩效之间呈“倒U型”的非线性关系。

2.债务期限结构与期限错配

债务期限结构是由长期债务和短期债务在公司债务中所占的比例决定的。不同期限的债务关系着公司的资金使用方式、投资项目决策以及对管理者的约束激励效果,最终对公司绩效产生影响。

就长期债务而言,一方面由于偿还期限较长,长期债务资金可用于投资建设周期长、回报率高的项目,增加公司收益,且长期负债受到债权人的监督较多,这会对管理者产生较强的约束作用,降低委托代理成本。另一方面,长期债务的资金成本高,由于政策方面的严格限制,信托公司必须提供高水平利率才能完成融资目标。长期债务对公司内部控制要求也更严格,如果约束机制不到位,容易导致代理问题进一步恶化。就短期债务而言,从债权人角度来看,短期债务能够减少违约风险和道德风险,降低信托公司的融资难度。从资金运用角度来看,短期债务期限较短,这就促使公司遵循最优投资策略。因此,短期杠杆可能对信托公司绩效的促进作用更加明显。

此外,国内公司普遍存在期限错配问题,即“短债长用”。我国银行基于较严格的信贷风险控制,更倾向于发放短期贷款,公司长期债务比重始终处于较低水平,这种资产结构抑制了公司的盈利和成长能力。通过不断滚动短期债务的方式进行长期投资,是一种变相加杠杆经营的方式,会增加信托公司经营风险。短期内较低水平的短债长用可以解决公司的投融资需求,但长期看来严重的期限错配可能导致公司资金成本的提高,降低投资效率。

据此,提出假说H2:不同期限杠杆对信托公司绩效的影响存在差异,相比长期杠杆,短期杠杆的正效应更大;短债长用的正向影响不显著或存在负向作用。

(二)控股股东性质和公司规模的调节作用

1. 股东性质对财务杠杆与绩效关系的影响

控股股东性质会通过资源配置影响信托公司财务杠杆水平,进而影响公司绩效。国内信托公司多为国有资本控股,一般来说,控股股东为政府机构或当地国企的公司在政策倾斜、税收优惠方面具有明显的资源优势,但同时由于融资难度较低,其对于环境变化的敏感度不高。此外,国有资本控股的信托公司中还有一部分为央企控股,这类信托公司由于具有规模和协同效应,且业务涉及范围广,资金来源渠道多元,对财务杠杆的依赖程度较低,财务杠杆对公司绩效的影响可能并不显著。而民营资本控股的信托公司由于规模和资源有限,筹资难度相对较大,资金成本高,对财务杠杆的利用效率可能更高,因此财务杠杆对民营公司的影响更为显著。

基于此,本文提出假说H3:控股股东性质会影响财务杠杆与公司绩效之间的关系,民营控股的信托公司受财务杠杆的正向影响要大于国有控股的信托公司。

2. 公司规模对财务杠杆与绩效关系的影响

公司规模会对公司包括财务风险在内的各类风险的控制能力和承受能力产生较大约束,从而影响财务杠杆与公司绩效的关系。Ibhagui和Olokoyo(2018)的研究表明,财务杠杆对公司绩效的影响存在规模阈值,小规模公司财务杠杆对公司绩效的影响与超过某一阈值的大规模公司的表现截然不同。

对于信托公司来说,由于其更多的是发挥中介作用,因此在开展信托业务时不需要像一般生产性企业那样投入各类生产要素,只需支付相应的人力成本、基本的办公费用等固定成本。在规模较小时,信托公司会根据利益最大化原则扩大公司规模来提升绩效。随著规模的扩大,公司综合实力不断增强,声誉和市场地位进一步提高,公司可以用更低的成本更容易地获取各类资源,其所能承担的杠杆率水平也更高。因此,信托公司的财务杠杆可能会随着公司规模的扩大而提高,且当公司规模较小时,财务杠杆对公司绩效的正向效应更为显著。但财务杠杆难以随公司规模的扩大而持续提高,为了控制信托行业的整体风险,近些年出台的监管政策开始对信托公司增加杠杆做出一定限制,使得大规模信托公司增加杠杆的难度和成本都有所增加,财务杠杆对信托公司绩效的影响可能存在显著的规模门槛效应。

据此,本文提出假说H4:公司规模在财务杠杆与公司绩效之间具有门槛效应,公司规模会影响财务杠杆对信托公司绩效的作用方向和作用效果。

四、 财务杠杆对信托公司绩效影响的模型设计

为了排除新冠肺炎疫情以来经济和社会环境变动造成的复杂因素干扰,本文选取2010—2019年我国的信托公司作为样本进行研究,截至2023年5月,信托全行业一共68家信托公司,去除数据有缺失的16家信托公司,以及2家上市信托公司,样本共50家非上市信托公司。研究数据来自同花顺ifinD数据库、中国信托业年鉴和中国信托业协会网站,主要使用Stata 15进行数据分析和处理。

(一)变量选取与说明

参考刘晓光和刘元春(2019)、Zhou等(2021)、

罗能生等(2018)的研究,本文以总资产收益率为被解释变量衡量信托公司绩效,以杠杆率(包括总杠杆率、长期杠杆率、短期杠杆率、短债长用)为解释变量衡量信托公司财务杠杆水平。同时,选择公司规模、股权集中度、所有权性质、营业收入、雇员数量等指标作为公司特征变量,考虑到金融机构杠杆率和经营效率的顺周期性(张诗怡,2022),选择GDP增长率、通货膨胀率、金融危机几项指标控制外部经济环境因素,变量定义及说明如表1所示。

(二)研究模型设定

1.财务杠杆影响公司绩效的回归模型设定

为了探究财务杠杆与信托公司绩效之间的关系,本文以信托公司的总资产收益率为被解释变量、信托公司的杠杆率为核心解释变量构建模型一:

roait = αi + β1levit + β2lev2 it + δcontrolsit + εi (1)

式(1)中,t表示年份,取值区间为2010年至2019年;i表示第i家信托公司,i =1,2,3,…,50;roait 代表信托公司绩效;levit为信托公司杠杆率,在之后的回归分析中分别代表总杠杆率lrit和不同期限的杠杆llrit、slrit、slit;controlsit表示各控制变量;εi为残差项。

2.基于公司规模效应的门槛模型设定

为了验证Ibhagui和Olokoyo(2018)、Costa等(2019)等研究所证实的规模阈值是否存在于财务杠杆与信托公司绩效的关系中,本文在Hansen(1999)面板门槛模型的基础上设定了单门槛效应的模型二:

roait = μi + β1levit I (γit≤γ1) + β2lev it I (γit>γ1) +

δcontrolsit + εi (2)

如果存在雙重门槛效应,则进一步基于研究对象引入面板双门槛模型三:

roait =μi +β1levit I(γit≤γ1)+ β2lev it I (γ1<γit≤γ2)+

β3lev it I (γit>γ2)+ εi (3)

式(2)、(3)中, γit为阈值变量即信托公司规模,其余变量不再赘述。

五、 财务杠杆影响公司绩效的实证结果与分析

(一)主要变量的描述性统计

表2为全样本变量的描述性统计结果,数据显示:信托公司全样本总资产收益率平均值为6.051%,说明我国信托公司近10年总体经营状况表现良好。总杠杆率均值水平较低,长期杠杆总体均值低于短期杠杆,说明信托公司可能出于资金成本和市场风向的考虑,较少选择长期负债而更偏向于选择短期负债来满足临时性的资金需求。短债长用均值达到了40.2,表示信托公司在经营过程中普遍存在利用短期债务来进行长期投资的情况,存在债务资产结构期限错配问题。控股股权性质State的均值为0.816,说明国内信托公司主要以国有资本控股为主,且所占比例超过了80%。第一大股东持股比均值为65.234%,范围为22.050%—100.000%,可见信托公司的股权集中度普遍较高。

为进一步考察国有控股和民营控股信托公司的差异,本文参考苏诚等(2016)、潘前进和陈众(2016)的分类方法将样本信托公司分为国有控股(含地方政府、地方国企控股和央企控股)以及民营控股两组,对其核心变量进行对比分析(见表3)。结果显示:(1)从公司绩效指标来看,国有控股信托公司平均总资产收益率高于民营控股,民营控股信托公司绩效标准差更大,说明民营控股信托公司绩效水平波动更大;(2)从财务杠杆指标来看,民营控股信托公司无论是总杠杆率,还是长期杠杆率和短期杠杆率均高于国有控股信托公司,只有在短债长用水平上国有控股的信托公司要显著高于民营控股信托公司。(3)从规模指标来看,国有控股信托公司平均规模大于民营控股,后者规模数据波动比前者更大。

(二)财务杠杆对公司绩效影响的基础回归分析

1. 总杠杆率与公司绩效的回归结果分析

表4列(1)、列(2)报告的是控制公司特征变量与宏观经济变量下的总杠杆率与公司绩效之间的多元线性回归及二次项回归结果;列(3)、列(4)为控制公司特征变量与年度时间固定效应下的总杠杆率与公司绩效之间的多元线性回归及二次项回归结果。两种方法作为对照,同时也确保回归结果的稳健性。

列(1)、列(3)线性回归结果显示,财务杠杆对信托公司绩效存在显著正向影响。在列(2)、列(4)加入解释变量二次项后,模型的拟合优度均有所提升,说明二阶回归模型对样本数据的拟合效果更好,lr系数显著为正,lr2系数显著为负,说明总杠杆率与公司绩效之间存在“倒U型”的非线性关系。图1为时间固定效应下的总杠杆率与信托公司绩效关系拟合图,红色实线间为样本区间实际取值范围。从中可知,在财务杠杆较低的阶段,信托公司的绩效会随着杠杆率提升而增长,直至達到阈值后,即二次项方程对称轴lr=10.7处,继续增长的杠杆率将对绩效产生负向的影响,假说1得以验证。

2.不同期限杠杆与公司绩效的回归结果分析

表5是不同期限杠杆对信托公司绩效影响的回归结果。其中,单数列为控制公司特征变量与宏观经济变量的回归结果,双数列为控制时间固定效应替代宏观经济变量的回归结果。从结果来看,长期杠杆与短期杠杆对信托公司绩效的影响均显著为正,短期杠杆的正向影响较长期杠杆更大且更显著,而短债长用对公司绩效的影响不显著。这说明长期杠杆可以通过对管理者产生约束作用使其在资金的使用上更加注重经济效益和风险管理,一定程度上可以减少盲目投资和资金滥用,降低代理成本,从而提高公司的经营绩效。而基于前文分析,由于银行放贷倾向以及短期负债在偿还压力和资金调度灵活性方面具有显著优势,信托公司对短期杠杆依赖程度更高,同时能够快速审批通过的短期贷款能带来更高的资金效率,对公司绩效的促进作用更明显。短债长用可以解决公司的融资约束问题,但较高比例的短债长用会显著增加信托公司的经营成本(刘晓光和刘元春,2019),从而抵消财务杠杆对公司绩效的正向影响,因此对信托公司绩效没有体现出显著的正效应。假说2得证。

表4、表5的结果对比均表明,对于模型一,以控制时间固定效应替代宏观经济变量的拟合结果更优,且各主要变量的系数方向和显著性均一致,说明结果稳健。考虑到文章篇幅,本文之后的回归结果将不再报告控制宏观经济变量的结果,仅报告控制时间固定效应的结果并略去控制变量的具体回归数据。

3.按控股股东性质分组的回归结果对比分析

表6报告了信托公司按控股股东性质分组进行回归的结果。对比列(1)、列(3)的线性回归结果可知,相较于国有控股的信托公司,民营控股信托公司财务杠杆产生的总体正效应更为显著。对比列(2)、列(4)结果可见,二次项回归的拟合度均优于线性回归,民营控股信托公司与国有控股信托公司的财务杠杆与公司绩效都呈现显著的“倒U型”关系,且民营控股信托公司“倒U型”曲线顶点位于lr=12.654处,国有控股信托公司“倒U型”曲线顶点位于lr=4.703处。在达到对应阈值前,财务杠杆对信托公司绩效具有促进作用,超过阈值则开始产生负向影响。说明相较于国有控股信托公司,民营控股信托公司财务杠杆所产生的正效应作用区间更长,正效应更大,假说3得证。

国有控股信托公司在地方支持、政策倾斜、资金和人才方面都具备更大优势,且存在政府的隐性背书,所受到的融资约束较小,对外源融资的依赖较小。相比之下,民营控股信托公司在各类资源的获取上处于相对劣势,迫使其不得不提高融资利用效率。同时,民营控股信托公司的平均规模明显小于国有控股信托公司,根据Ibhagui和Olokoyo(2018)的研究,公司规模在财务杠杆对公司绩效的影响中具有参照效应,规模阈值前后该影响的程度和方向会发生改变,规模大小的区别也是民营控股信托公司与国有控股信托公司回归表现不一致的可能原因之一。对此,本文将在公司规模门槛效应检验中尝试进一步验证。

(三)财务杠杆影响公司绩效的门槛效应分析

1.总杠杆率与公司绩效的门槛效应分析

表7和图2展示了以公司规模为门槛变量的样本总杠杆率与信托公司绩效的门槛效应检验结果和图示。显著性检验结果显示,存在单门槛效应,门槛值为15.64;双门槛P值为0.216 7,落在拒绝域外,未通过门槛显著性检验,不存在双门槛效应。

表8显示的是模型二总杠杆率与信托公司绩效的单门槛模型估计结果。门槛值为size=15.64,当size≤15.64时,信托公司的总杠杆率对公司绩效具有显著的促进作用;当size>15.64时,总杠杆率系数变为-0.220 8,此时公司规模较大,财务杠杆对公司绩效呈现显著的负向效应。该结果验证了假说4,即财务杠杆与公司绩效的关系间存在公司规模门槛效应。信托公司规模大小不同的确会影响财务杠杆对公司绩效的作用,这也验证了前文关于控股股东性质异质性结果的推断,即民营控股信托公司规模普遍偏小,因此相较于国有控股信托公司,其财务杠杆对公司绩效的促进作用更大。当公司规模较小时,公司风险承担能力有限,杠杆率相对较低,此时财务杠杆的“税盾效应”及其他的成本节约效应没有得到充分发挥。随着公司规模的扩大和杠杆率的提高,财务杠杆被充分利用,其对公司绩效的提升作用较为明显。而当公司规模持续扩大,一方面公司营业收入水平得到大幅度提升,内部留存收益增加,外部资金需求下降;另一方面公司规模的扩大和杠杆率的提高会带来债务风险的累积以及公司经营成本的快速增长,这些因素共同导致了门槛效应的出现。

2. 不同期限杠杆与公司绩效的门槛效应分析

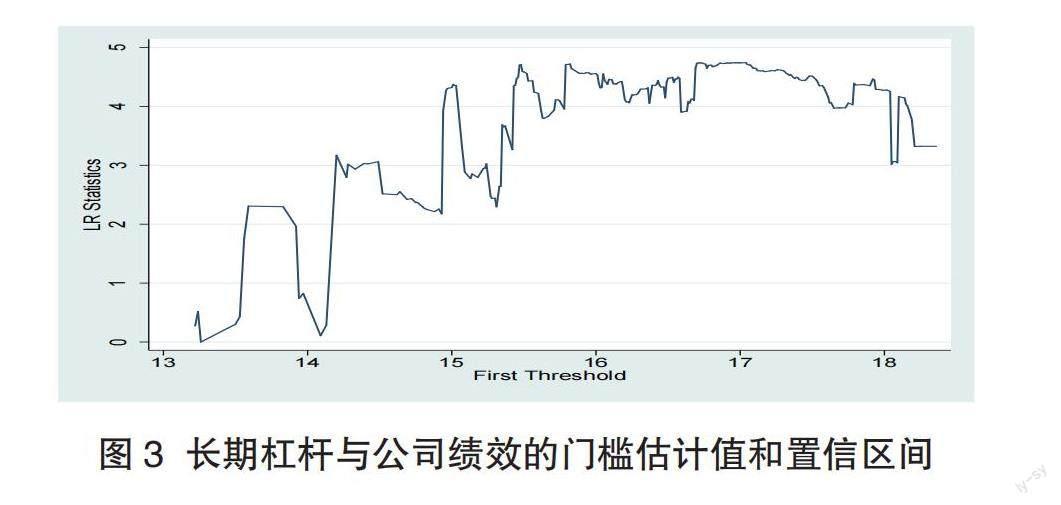

表9和图3展示了长期杠杆与公司绩效的门槛效应显著性检验结果和图示,通过自抽样300次获得的P值为0.346 7,因此接受线性模型的原假设,认为不存在单门槛效应。结合图3也可以清晰看出,不存在一个显著的门槛值使得不同公司规模下长期杠杆对公司经营绩效的影响产生显著的变化。

表10和图4是短期杠杆与公司绩效的门槛效应显著性检验结果和图示。从中可知,单门槛检验P值为0.036 7,存在单门槛效应,门槛值为16.51;双门槛模型自抽样300次后获得的P值为0.426 7,未通过门槛显著性检验,不存在双门槛效应。

表11和图5是短债长用与公司绩效的门槛效应显著性检验结果和图示。从中可知,单门槛检验P值为0.033 3,门槛值为17.29,双门槛显著性检验P值为0.046 7,门槛值为17.24,三门槛效应显著性未通过。因此,短债长用与公司绩效之间存在公司规模的双门槛效应。

对此,分别引入模型二和模型三进行门槛效应模型回归估计,结果如表12所示。

表12列(1)显示的是基于模型二的短期杠杆与公司绩效的面板单门槛模型估计结果。可见,当size≤16.51时,短期杠杆对公司绩效有显著的促进作用,此时信托公司短期杠杆率每上升一个百分点,公司績效将提高0.254 6%。当size>16.51时,短期杠杆系数变为负,且不显著。列(2)为基于模型三的短债长用与公司绩效的面板双门槛模型估计结果。当size≤17.24时,短债长用对公司绩效的影响显著为正,系数为0.010 1;当17.24<size≤17.29时,短债长用对公司绩效的正效应呈倍数增加,系数为0.084 2,在1%的水平下显著;当size>17.29时,短债长用对公司绩效不再具有正向促进作用。

(四)稳健性检验

本文参考梁斌和冀慧(2020)、李春涛等(2020)、仇童伟和罗必良(2019)、刘啟仁和铁瑛(2020)、项后军和周雄(2022)等的做法,采用了替换规模变量、因变量滞后一期、增加控制变量、改变样本区间去除特殊年份多种方法进行稳健性检验,结果均与基准回归结果基本一致。表13汇报了稳健性检验的回归结果。

表13列(1)、列(2)为以信托资产规模为规模变量替换信托公司自有资产规模的回归结果;列(3)、列(4)为解释变量滞后一期的回归结果,以解决双向因果关系导致的内生性问题;列(5)、列(6)中增加公司成立年限age作为控制变量;列(7)、列(8)中删除对信托公司经营产生重大冲击的、资产新规颁布后的2018年和2019年数据。由回归结果可知,加入解释变量二次项的模型拟合优度均高于线性回归模型,且方向和显著性均与基准回归一致,证实财务杠杆与信托公司绩效之间是非线性的“倒U型”曲线关系。

六、结论与政策建议

(一)主要结论

本文对2010—2019年我国50家信托公司进行理论与实证分析,探究了财务杠杆对信托公司绩效的影响,得到以下结论:(1)财务杠杆与信托公司绩效之间呈现“倒U型”的非线性关系;(2)相较于国有控股信托公司,民营控股信托公司财务杠杆所产生的总体正效应更为显著,正效应作用区间更长;(3)长期杠杆与短期杠杆对信托公司绩效都存在显著的促进作用,短期杠杆所产生的正效应比长期杠杆更大;(4)信托公司总杠杆率、短期杠杆与公司绩效之间存在显著的面板单门槛效应,而短债长用与公司绩效间存在显著的面板双门槛效应,在突破公司规模门槛值时财务杠杆对信托公司绩效的影响由正转负。

(二)政策建议

1.公司层面

信托公司要寻求最优杠杆水平,加强债务风险管理。本文研究显示信托公司存在一个最优的杠杆水平,使得公司经营效率最高。若杠杆率低于最优水平,则要考虑调整公司债务和权益融资的比例,通过开拓多元化的融资渠道适当提高债务融资的比重,优化资本结构。若杠杆率已经处于较高水平或超出了合理范围,就需要及时对债务风险大小进行判断,调整财务规划,使杠杆率逐步回归到最优水平。另外,信托公司还要关注长短期负债的占比,科学合理地安排不同期限债务资金的运用方式,防止因严重的期限错配问题而引发流动性风险和债务风险。

信托公司要立足自身经营状况,合理确定公司规模。在公司规模扩张、经营效率提高的同时,其边际成本递增,各类风险也在积聚。本文实证结果也证明了当公司规模达到一定的门槛值时,财务杠杆对公司经营绩效的影响将会由正转负。因此在不同的经营阶段,信托公司应当结合市场现状和自身实际能力合理安排信托规模,保证自身拥有的各类资源足以支撑公司规模的扩张速度。同时,也要充分发挥自身比较优势,发展特色业务,保证财务杠杆和经营绩效的协调均衡。

信托公司要加快适应市场环境转变,提高公司经营绩效。当前信息技术的快速发展推动了各行各业经营模式的大变革,由于无法快速适应市场环境的转变,信托公司在激烈的市场竞争中处于较为被动的地位,收益出现连续下降。因此,信托公司一方面要提高经营能力,通过引进先进的科学技术和软硬件设施,降低业务开展成本、提高运行效率;另一方面要增强业务盈利能力,加大信托产品创新力度,转变产品单一、附加值低的发展现状,尤其是国有资本控股的信托公司不能过分依赖国有背景所赋予的资源优势,要更加注重核心竞争力的培养。

信托公司要对标各项监管规定,加快实现业务转型升级。一是要回归信托业务本源,充分利用信托公司灵活使用债权、股权等金融工具的优势,引导更多资金流向实体经济。二是要拓宽信托业务发展布局,如从最初的资金管理业务向符合监管要求的投资类业务、家族信托业务、慈善信托等多方位财富管理业务转变。三是要提升主动管理的能力,对客户和市场进行细分,深入了解客户需求,提高客户黏性。四是要建立起全面的资产管理系统,提高对包括债务风险在内的各项风险的把控能力,更好地实现转型升级。

2. 国家层面

审计部门要加强对信托公司的审计力度,提前防范各类风险。目前我国68家信托公司中有50家具备地方资本控股背景,导致我国信托公司更多的是以子公司的身份接受监督,很少单独作为主体接受国家审计监督,而这可能会导致债务和经营风险的累积。因此政府要扩大对信托公司各类资产审计的覆盖面,尤其是针对地方控股的信托公司,要摸清其资产类型和风险体量。对于可能存在问题的资产要深入调查,及时进行报告和处理,更好地履行国家和法律赋予审计部门的职责,为信托行业防范和化解重大风险,实现稳定健康发展保驾护航。

国家要加快出台规范信托发展的配套政策,助力信托行业发展。信托行业经营模式的重构需要相关政策的支持和引导。迄今为止我国信托业已经历了六次整顿,历史遗留问题的消化和解决会对信托公司发展造成压力,再加上受到较为严格的政策限制,我国信托公司业务单一,持续盈利能力不够强劲。因此,一方面需要国家留给信托公司必要的生存发展空间,允许其在现行框架下适度扩大经营范围,防止经营压力过大倒逼信托公司涉足灰色业务领域;另一方面,国家有关部门要重新审视和调整有关政策,尤其是税收政策,通过减少重复课税等减轻信托公司的资金压力,为信托业发展营造一个公平、宽松、健康的发展环境。

参考文献:

[1] IQBAL U,USMAN M.Impact of financial leverage on firm performance[J].SEISENSE Journal of Management,2018,1(02):70-78.

[2] PARVIN S S,HOSSAIN B,MOHIUDDIN M,et al.Capital structure,financial performance,and sustainability of micro-finance institutions (MFIs) in Bangladesh[J].Sustainability,2020,12(15):6 222.

[3] 王烨文,李程.影子银行、金融杠杆与金融稳定——基于VAR和门限回归模型的实证研究[J].福建金融,2021(02):31-40.

[4] 周显异,李洋.杠杆风险与企业绩效——来自中国上市公司的实证研究[J].金融与经济,2016(04):77-82+7.

[5] DANSO A,LARTEY T,GYIMAH D,et al. Leverage and performance: Do size and crisis matter?[J]. Managerial Finance, 2021, 47(05): 635-655.

[6] AKHTAR M,KONG Y S,HARIS M,et al.Impact of financial leverage on sustainable growth,market performance,and profitability[J].Economic Change and Restructuring,2022,55(02):737-774.

[7] ABU-ALKHEIL A, ALOMARI M, SET-ABOUHA B. The effect of financial leverage on banks' performance: Empirical evidence from a frontier market-the Amman Stock Exchange[J]. Afro-Asian Journal of Finance and Accounting, 2021,11(02):198-221.

[8] 魯靖文,朱淑芳.上市公司资本结构与公司绩效的实证研究[J].财会通讯(学术版),2008(11):6-8.

[9] 周罗琳.营销投入、财务杠杆与企业绩效[J].财会通讯,2018(02):27-29.

[10] HANSEN B A.Trust company failures and institutional change in New York,1875—1925[J].Enterprise & Society, 2018, 19(02):241-271.

[11] 王燕,彭阳.我国信托业市场结构与绩效关系研究[J].金融理论与实践,2011(03):80-83.

[12] 蔡文娜,曹安定.中国信托公司绩效研究[J].金融监管研究,2012(07):103-120.

[13] 张屹山,高福波,李莹.股权结构对我国信托公司绩效的影响分析[J].吉林大学社会科学学报,2013,53(05):5-12+175.

[14]潘前进,陈众.我国信托业股权结构对其经营绩效的影响研究[J].现代管理科学,2016(12):55-57.

[15] IBHAGUI O W,OLOKOYO F O.Leverage and firm performance: New evidence on the role of firm size[J]. The North American Journal of Economics and Finance, 2018, 45: 57-82.

[16] 刘晓光,刘元春.杠杆率、短债长用与企业表现[J].经济研究,2019,54(07):127-141.

[17] ZHOU X X,LI Y,ZHANG Y.The threshold effect of firm size on technological innovation:Examination of panel data from China [J].Journal of Economic Studies, 2021, 48(03):571-586.

[18] 罗能生,刘文彬,王玉泽.杠杆率、企业规模与企业创新[J].财经理论与实践,2018,39(06):112-118.

[19] 张诗怡.我国金融中介杠杆顺周期性比较研究[J].金融经济,2022,550(04):42-51+87.

[20] COSTA S,SALLUSTI F,VICARELLI C,et al. Over the ROC methodology: Productivity, economic size and firms' export thresholds[J]. Review of International Economics, 2019, 27(03): 955-980.

[21] HANSEN B E.Threshold effects in non-dynamic panels:Estimation,testing,and inference[J].Journal of Econometrics,1999,93(02):345-368.

[22] 蘇诚,吴迪,夏小龙.财务杠杆与信托公司经营绩效[J].金融理论与实践,2016(04):96-101.

[23] 梁斌,冀慧.失业保险如何影响求职努力?——来自“中国时间利用调查”的证据[J].经济研究,2020,55(03):179-197.

[24] 李春涛,闫续文,宋敏,等.金融科技与企业创新——新三板上市公司的证据[J].中国工业经济,2020(01):81-98.

[25] 仇童伟,罗必良.“好”的代理人抑或“坏”的合谋者:宗族如何影响农地调整?[J].管理世界,2019,35(08):97-109+191.

[26] 刘啟仁,铁瑛.企业雇佣结构、中间投入与出口产品质量变动之谜[J].管理世界,2020,36(03):1-23.

[27] 项后军,周雄.流动性囤积视角下的影子银行及其监管[J].经济研究,2022,57(03):100-117.

(责任编辑:张艳妮)

The Nonlinear Impact of Financial Leverage on the

Performance of Trust Companies

Li Jinxian1,Zhang Qiang 1 ,Xu Meng2

(1.College of Finance and Statistics, Hunan University,2.Industrial and Commercial Bank of China Hefei Branch)

Abstract: Financial leverage helps trust companies raise funds and develop businesses, but improper use can also exacerbate the debt risk of trust companies. In the current regulatory environment, trust companies should pay more attention to financial leverage. This paper takes 50 domestic trust companies as a sample and uses panel data fixed effect model and threshold effect model for research. The results show that: (1) There is a “inverted U-shaped” relationship between the financial leverage of trust companies and their operating performance. When the leverage ratio exceeds the optimal level, the impact of financial leverage on company performance will turn from positive to negative; (2) Compared with state-holding trust companies, private-holding trust companies have a more significant overall promotion effect of financial leverage and a longer positive effect interval; (3) Both long-term leverage and short-term leverage can have a significant positive effect on company performance, and the positive effect of short-term leverage is greater; (4) There is a panel threshold effect between total leverage, short-term leverage, long-term borrowing and short-term use, and company performance, that is, there is a scale threshold. Below the threshold level, the financial leverage of small-scale trust companies has a positive impact on company performance. After exceeding the threshold level, increasing financial leverage will have a negative impact on company performance.

Keywords: Trust company; Financial leverage; "Inverted U-shaped" relationship; Threshold effect