美国通胀见顶交易进行时

2022-11-19廖宗魁

廖宗魁

10月美国通胀数据见顶点燃了全球市场,一场围绕美联储紧缩政策转向的市场盛宴正在拉开。

10月美国通胀同比上涨7.7%,比上月回落0.5个百分点,比6月份的高点已经下降1.4个百分点,这是该数据连续4个月下降,基本上宣告了美国通胀已经见顶。此外,10月核心CPI同比上涨6.3%,比上月回落0.3个百分点。

全球市场在美国通胀数据公布后陷入了狂欢,11月10日,纳斯达克指数暴涨7.35%,标普500指数也大涨了5.54%;欧洲股市也大幅反弹,德国DAX指数当日上涨3.5%,法国CAC40指数涨2%,英国富时100指数涨1%。隔日亚太市场也受到大幅提振,香港恒生指数11月11日大涨7.74%,A股也明显反弹,上证综指涨1.69%。

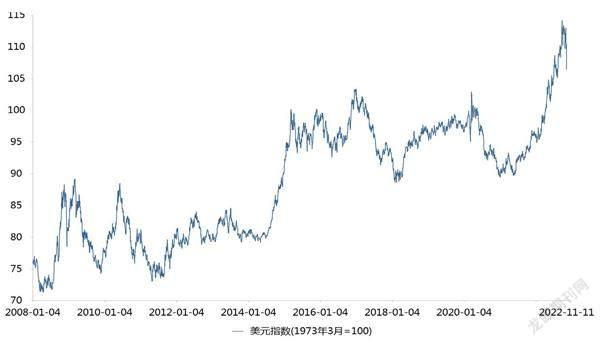

除了全球股市躁动不已外,债市和汇市也波动巨大。11月10日,10年期美债利率大幅下跌了30BP至3.82%;美元指数则连续两日大跌,从111跌至106附近,随之而来的是欧元、英镑、日元等非美货币都纷纷大幅升值,人民币汇率也不例外,离岸人民币汇率已经从7.3附近升值到7.09。

市场的逻辑非常简单,美国通胀见顶,意味着美联储的加息基本上到头了,接下来考虑何时退坡、何时转向降息的问题。那么,这一年多压制在全球市场上的最大紧箍咒将彻底解除,股市的风险偏好会明显改善,美债利率和美元将见顶回落,非美货币的贬值压力将大幅缓解。

一些美联储官员也发出了暂缓加息的“鹰派”声音。市场目前预计,12月美联储只会加息50个基点,将结束此前连续加息75个基点的快节奏。

对国内而言,这一变化最大的影响就是,人民币的贬值压力将得到彻底缓解。一方面,外资有望重新大幅流入,A股的资金压制将会明显缓和;另一方面,汇率的压力消失后,国内货币政策的外部束缚大幅减弱,为未来货币政策进一步放松打开了空间。

是什么因素导致美国通胀拐头向下,这是趋势还是短暂的波动呢?

首先来看看能源价格,这一轮欧美的高通胀很大一个原因就是能源价格的高企。10月美国CPI中能源分项同比上涨17.6%,增幅延续最近几个月逐步收窄的趋势,不过环比增长1.8%,主要受到前期OPEC+超预期减产导致油价小幅反弹的影响。

数据来源:Choice

申万宏观证券认为,随着主要发达国家竞争性的紧缩,工业品需求的下降较快,未来油价维持当前水平的概率要大于上冲的可能性。

其次是核心的商品价格明显下降,CPI中核心商品项环比下滑0.4%,其中二手车环比下降2.4%,服饰价格环比下降0.7%,都呈现加速下行的趋势。

中信证券认为,对利率较为敏感的耐用品在10月对美国CPI环比形成0.08个百分点的拖累,其中二手车形成了0.09个百分点的拖累,反映出美联储持续加息的环境下,商品需求的边际降温已经传导至价格层面。

此外,健康保险带动医疗服务价格转跌。医疗服务价格由此前的上涨1%转为下跌0.6%,对CPI的影响由拉动转为拖累。

最后,影响美国通胀最为关键的变量就是房租。10月CPI中租金价格环比上涨0.7%,仍维持在高位。房价是对利率高度敏感的,随着美国利率的快速提升,美国房价已经明显下来了,而且美国市场租金指数也见顶回落,但CPI中的租金却迟迟没有下来。

华创证券认为,多数市场租金指数仅反映新签约的租金变化,它与房价走势较为一致;而CPI中的租金不仅包括新签约的租金,还包括持續租金,后者的黏性更强。在BLS房屋调查的样本中,新租金占比大约只有13%-25%,而持续租金占比约75%-87%。CPI租金变动要明显滞后于市场租金指数的。

华创证券进一步判断,据估计,市场租金指数大约领先CPI中的租金4个季度,可作为CPI中租金的前瞻性指标。市场租金指数同比在2022年一季度见顶,对应的CPI租金大约会在2023年一季度见顶。基于此,虽然美国通胀回落的方向是确定的,但考虑到租金的滞后性,核心通胀涨价韧性至少会持续到2023年一季度,短期内美国通胀回落的速度可能不会很快。

在美联储连续四次加息75个基点后,随着美国通胀的见顶回落,美联储紧缩最严厉的时刻已经过去。未来美联储将会逐步考虑紧缩政策的退坡,即加息步伐的放慢,然后再考虑是否转为降息,越来越多的美联储官员开始释放出“鸽派”的信号。

11月10日,费城联储主席哈克对货币政策转折点释放出积极的信号,他表示,“大致在4%上方,4.5%的位置,然后我就觉得可以稍微停一下,看看事情如何进展。”哈克是2023年的FOMC票委,所以在有关“停止加息”的过程中也将拥有决策权。

11月10日,美国达拉斯联储主席洛根表示,10月CPI数据是“令人欣慰”的,美联储“可能很快适当放缓加息步伐”,以便更好地评估金融和经济状况的变化。

美国旧金山联储主席戴利10日也表示,美联储仍将进一步上调联邦基金利率水平,但“考虑下调加息幅度是合适的”。

当然,美联储的政策转向并不是一蹴而就的,也会是一个渐进而缓慢的过程。中金公司认为,未来美联储的政策可以分三步走:第一步是紧缩退坡,在2022年底或2023年初名义利率筑顶,长债逐步迎来配置窗口;第二步是停止加息,预计在2023年一季度,通胀进一步回落至4%-5%,名义利率下行打开更大空间,但此时需要关注衰退压力抬升给股市分子端的压力;第三步是降息预期升温,在衰退压力下,2023年二季度后,宽松预期升温推动实际利率快速下行,黄金和成长股逐渐迎来配置时机。

美联储紧缩政策的边际变化,对全球风险偏好带来提振,已经大幅调整的全球股市将迎来反弹,11月11日的全球市场狂欢仅仅是这一情绪释放的开始。

此前美债利率一度出现过度的攀升,甚至一定程度上已经超过了悲观的大幅加息的范畴。在美联储紧缩政策缓和的情况下,美债这一趋势应该会得到较大的修正。

此外,外汇市场美元的上行周期将宣告结束,非美货币的贬值压力将大幅缓解。由于欧美在政策、经济和通胀周期上存在错位,美国通胀要先于欧洲见顶,美国的货币政策也先于欧洲央行,未来一段时期将看到——美联储已经开始转向,而欧洲央行仍在继续紧缩的局面,这将推动美元走弱。

从国内市场的角度看,美国通胀见顶交易的启动,人民币汇率的贬值压力会大幅缓解,甚至逆转为升值。一方面,外资持续流出的局面将转为流入,前期受外资流出跌幅较大的“核心资产”短期会受益;另一方面,全球风险偏好的提升也会波及到A股,无疑有利于改善已深度调整A股的情绪,有望迎来触底大反弹。

从国内政策的角度看,人民币贬值压力的消失,将为国内货币政策释放更大的操作空间。2022年以来,国内经济受到疫情的反复扰动,经济复苏的动能并不强,需要稳增长政策的支持。但由于外部人民币一直面临较大的贬值压力,货币政策受到了很大的束缚,为了兼顾汇率的平衡,央行的货币政策放松力度一直比较克制。未来这一外部约束将大大弱化,货币政策也将可以更加聚焦国内经济,未来加大宽松的空间得以打开。