日本国债期货市场异常波动原因探析

——收益率曲线控制政策的视角

2022-10-18曾芸

曾 芸

(上海立信会计金融学院,上海 201620)

2022年6月15日,日本国债期货市场出现异常波动,日本10年期国债期货主力合约跌幅为2.01日元,盘中触及熔断点,创2013年来最大单日跌幅,引发各方高度关注。日本国债期货市场为何出现异常波动?一般说法是,美联储6月15日召开议息会议,日本中央银行将于6月17日召开货币政策会议,市场对美联储加息的预期强烈,对日本中央银行维持宽松货币政策的预期也较为强烈。日本与美国货币政策取向的背离导致境外投资者集中做空日本国债期货市场,加大金融市场波动。日美中央银行货币政策操作的分野由来已久,为何只有6月15日出现异常波动?国债期货服务现货,国债现货是国债期货市场运行的基础。日本国债市场自2022年初以来就表现异常,而日本中央银行又是日本国债市场最重要的参与主体,其购债操作对国债市场运行具有举足轻重的影响。因此,从日本中央银行货币政策操作的视角解析日本国债期现货市场异常波动的原因,对于总结收益率曲线控制的历史经验、理解国债期现货市场运行的深层次矛盾、增强对国债期现货市场协同发展规律的认识及完善我国货币政策具有启示意义。

一、日本中央银行收益率曲线控制的框架

(一)日本中央银行收益率曲线控制的基本框架

固定利率无限量购债操作是日本中央银行实施收益率曲线控制的核心政策,源于日本中央银行2013年4月开始实施的量化宽松政策(QQE)。2013年,日本中央银行将货币政策的通货膨胀目标确定为2%,每年增加60 万亿~70 万亿日元的基础货币总量。为此,日本中央银行大规模购入国债,持有国债存量每年应净增长50 万亿日元。为尽快实现通货膨胀目标,日本中央银行于2014年10月召开的议息会议决定进一步加大操作力度,即将基础货币总量增速目标上调至80 万亿日元/年,将日本中央银行持有国债存量的增量上调至80万亿日元/年。

在经历2年的激进实践后,日本中央银行持有的日本国债份额提高至近35%,但国债收益率曲线却呈现平坦化下行趋势,1年期国债收益率开始降至负值。2016年9月,日本中央银行更新货币政策框架,宣布实施以收益率曲线控制为手段的量化宽松政策。其操作框架如下:一是设定政策利率目标,将短端利率目标设为-0.1%,长端(10年期)利率目标设为0%,变化幅度约为±10BP,从而形成“利率走廊”上下限。二是通货膨胀目标承诺,即承诺将持续宽松直至通货膨胀率稳定回升到2%以上。三是通过购买国债实施收益率曲线控制,当日本中央银行购债利率高于市场利率时,则无金融机构投标,其不需要从二级市场购入国债;当日本中央银行购债利率低于市场利率时,金融机构则会参与投标,中央银行从二级市场购入国债,从而将市场利率调控至目标区间。

(二)日本中央银行基于收益率曲线控制的购债操作方式

为实施收益率曲线控制,日本中央银行将从二级市场购买国债,其操作方式分为常规拍卖与固定利率拍卖两种。其中,常规购债操作按计划实施,一般采用多价格招标方式,购债券种、规模、频率等提前公布,但具体券种不确定;固定利率购债操作相机实施,购债对象主要是新发国债,采用固定利率招标,购债规模、频率等相机抉择。

从常规购债操作来看,从2016年开始,日本中央银行一般会在月末公布下一月度的购入国债操作计划。从2021年6月开始,日本中央银行在季末公布下一季度的购入国债操作计划。如表1 所示,2022年第二季度,日本中央银行将实施常规购债操作55次,预期每月操作规模为6.36万亿日元。其中,对剩余期限为5~10年期的国债,操作频率为每月4次,每次操作规模为5000 亿日元,预期每月购债规模为2 万亿日元。除剩余期限1年以下的国债和通货膨胀指数国债的操作时间待定外,其他国债的操作时间均提前公布。

表1:2022年第二季度日本中央银行常规购债操作计划表

从固定利率购债操作来看,其操作方式有两种:一种是调整购债利率上下限,从而实现对“利率走廊”上下限的调整;另一种是调整实际购债利率。2022年4月28日,日本中央银行议息会议决定对固定利率购债操作进行适当调整。声明指出,从2022年5月2日开始,日本中央银行将每天开展10年期国债的购债操作,除非由于购债价格低于市场水平而无机构投标,日本中央银行将以0.25%的利率无限量购买新发行的三只10年期国债中收益率最高的券种。日本中央银行每天10:30 开始给出购债利率报价,机构开始投标,投标截止时间为15:30。

(三)日本中央银行收益率曲线控制的实践

2016年以来,日本中央银行共进行了2 次政策利率目标上限调整。第一次调整是2018年7月31日,日本中央银行认为10年期利率以0%为中枢上下浮动0.1%的区间过于狭窄,导致10年期国债的市场流动性下降,决定将浮动区间扩大至0.2%;第二次调整是2021年3月19日,随着10年期国债收益率逐渐逼近0.2%的上限,日本中央银行进一步将10年期利率的上限上调0.25%,从而避免实施固定利率无限量购债操作。

2016年以来,日本中央银行除开展常规购债操作外,还相机实施了3 次固定利率购债操作。第一次购债是2017年2月3日12:30 宣布的,当天实施,购债对象为最近发行的3期10年期国债,购债规模为7239亿日元;第二次购债是2018年7月27日14:00 宣布的,当天实施,购债对象是最近发行的3期10年期国债,操作规模为940 亿日元;第三次购债是2018年7月30日14:00 公布的,当天实施,购债对象是最近发行的3期10年期国债,此次操作为无限量操作,实际购债规模为1.64万亿日元。

2018年8月至2021年底,日本中央银行暂停了固定利率购债操作。2022年2月以来,日本中央银行临时调整了常规购债操作的频率和规模,并重启了固定利率购债操作。一是提高常规购债操作的频率和规模。3月28日,宣布将拟于3月30日实施的常规购债操作规模由8750 亿日元提高至1.575 万亿日元;6月13日,宣布将于次日额外增加1 次常规国债购买操作,操作规模为5000亿日元;6月14日,宣布将于次日将常规国债购买操作规模由1.45 万亿日元提高至2.45 万亿日元。二是开展四次固定利率无限量购债操作。2月10日、4月20日,宣布对第363、364、365期三只10年期国债进行无限量购债操作;4月26日,宣布将对第364、365、366期三只10年期国债进行无限量购债操作;6月15日,宣布进行固定利率无限量购债,国债对象是第356期国债,购债利率为0.25%。

二、日本国债期货市场异常波动的原因

国债期货采用名义标准券和实物交割制度,符合条件的国债均可用于实物交割,在期现套利、实物交割等机制作用下,国债期货与现货市场存在紧密的联系。日本政府长期实施收益率曲线控制,导致日本国债市场长期存在三方面矛盾,这是日本国债期货市场异常波动的根本原因,而国债期货市场自身存在的不足也在一定程度上加大了市场波动。

(一)日本国债市场长期存在的矛盾是根本原因

一是国债市场定价受到扭曲,国债收益率曲线形态异常。根据利率期限结构理论,长期利率应为当前与未来一段时间短期利率的均值加上风险溢价。在日本中央银行实施收益率曲线控制政策之前,日本国债收益率曲线陡峭化程度较高。此后,由于长短两端国债收益率的目标水平固定,但是其他期限国债收益率不受限制,导致国债收益率曲线形态异常。首先,国债期限利差(10年期~2年期)迅速收窄至10BP 以内,与日本中央银行的利率目标基本吻合,但银行利润空间因此被压缩,缩小了信用扩张的空间,导致银行持债意愿下降。其次,伴随着超长期国债收益率快速上行,国债期限利差(40年期-10年期)从2021年底开始不断走阔,持续高于历史平均水平,市场关于10年期国债收益率上升的预期不断累积。最后,2021年底以来, 7年期、8年期、9年期国债收益率均快速上行,与10年期国债收益率的利差不断收窄,并从6月13日开始陆续接近甚至超过10年期国债收益率,国债收益率开始出现“倒挂”和“鼓包”现象。

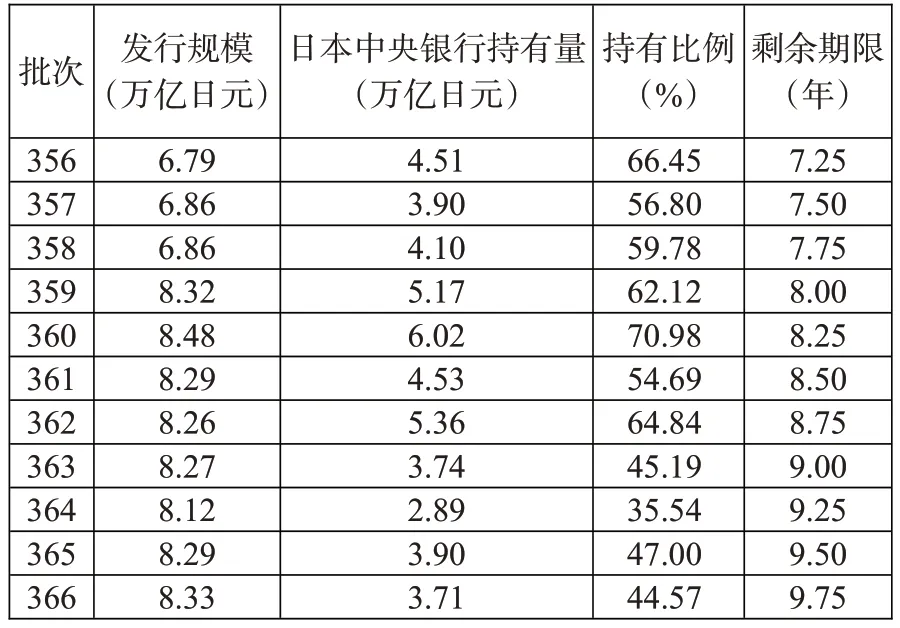

二是市场形成日本中央银行对国债收益率进行“兜底”的预期,紧盯中央银行购债行为进行交易。日本中央银行基于收益率曲线控制的购债操作,将形成中央银行对国债收益率进行“兜底”的市场预期。因此,市场将紧盯中央银行购债行为展开交易,呈现“市场不看市场看中央银行”的行为特征,最终使中央银行成为最大的国债持有主体。2022年3月底,日本中央银行持有国债规模达到500 万亿日元,占比45%,较2016年底提高近5 个百分点。同期,日本国债市场规模增加238 万亿日元,中央银行持有国债规模增加150 万亿日元,中央银行吸纳全市场63%的增量国债。按照4月28日议息会议确定的原则,如果中央银行开展10年期国债的固定利率无限量购债操作,那么操作对象将是第364、365、366 期等3 只国债。在一致预期下,市场大量交易和持有最新发行的三只10年期国债。如表2所示,虽然中央银行持有国债的全市场占比接近50%,但是中央银行对上述三只国债的持有比例却是10年期国债中最低的,其中第364期国债的持有占比仅为36%。

三是利差交易盛行,投资者对市场利率变动高度敏感。长期以来,以商业银行为代表的日本金融机构对国债具有特定期限偏好,购买长期国债的目的是持有而非交易,因而对日本国债收益率的变动并不敏感。但是根据日本中央银行的研究,日本中央银行实施负利率后,由于持有日本国债的票息收入极为有限,金融机构需要通过国债交易营利。除了传统的通过“低买高卖”赚取资本利得外,一种主流交易模式是开展货币基差互换交易:境内投资者以国债为担保品向中央银行融资,利用货币互换将日元转换成美元后,再投资美国国债等市场;境外机构将持有的美元货币通过货币互换的方式转换为日元,进而购买日元国债。上述交易的实质是,日本金融机构卖出日本国债、买入美国国债,境外机构买入日本国债、卖出美国国债,二者围绕日美利差走势进行博弈,对市场利率走势高度敏感。

在日本国债市场存在以上三方矛盾的背景下,日本中央银行的超预期操作导致市场竞争性抛售10年期国债。为抑制7年期国债收益率的上行,2022年6月15日,日本中央银行宣布,在接下来的三个交易日无限量购买第356 期国债,而不是市场所预期的最近发行的3只10年期国债,这进一步加剧了国债期现货市场的异常波动。2022年6月10日,日本中央银行持有的第364、365、366 等3 只国债的规模已经达到10.49 万亿日元,较5月底增长5200 亿日元。根据常规操作计划,6月15日中央银行将实施5 至10年期国债购买操作,计划购买规模为5000 亿日元,可以满足市场机构正常的“抛债”需求,基本可以维持10年期国债收益率的稳定。但是由于对无限量购债操作的预期落空,导致市场竞争性抛售10年期国债。按照市场机构平均持有40%的10年期国债计算,市场持有上述3只国债的规模应该在10万亿日元左右,但是市场实际持有规模为14.24 万亿日元。这意味着一旦市场对中央银行无限量购债的预期落空,将存在近4万亿日元的“抛债”需求,5000亿日元的常规操作规模只是杯水车薪。

(二)日本国债期货市场自身存在的局限性加剧市场波动

日本国债期货采用实物交割机制,在期现套利、实物交割等机制作用下,7年期国债是10年期国债期货的最便宜可交割国债,是10年期国债期货的定价基础。但在极端情况下,市场只能利用10年期国债期货对冲债券投资组合的风险,导致10年期国债期货承压,其价格除了受7年期国债收益率影响外,还受其他国债收益率走势的影响。2022年6月15日,日本7年期国债收益率为0.261%,较前一交易日回落1BP;40年期国债收益率为1.286%,较前一交易日上升5BP,对应价格下跌约1.7 元,与10年期国债期货的价格跌幅相近。

表2:日本中央银行持有10年期国债情况统计表

一是日本国债期货各产品发展不均衡,投资者只能利用10年期国债期货管理风险。日本国债期货市场始于1985年,陆续上市了4个国债期货品种,分别是5年期日本国债期货和10年期日本国债期货、迷你20年期日本国债期货和迷你10年期日本国债期货(现金结算)。各品种发展并不均衡,仅10年期国债期货具有较大的规模和市场流动性。以2022年6月14日为例,日本10年期国债期货持仓12 万手(对应合约市值18 万亿日元),当日成交2.8 万手(对应合约成交金额约4.2万亿日元),但是其他品种几乎没有交易量。由于其他国债期货品种流动性不足,投资者实际上只能利用10年期国债期货管理风险,10年期国债期货因此承担了全市场抛压。

二是境内金融机构参与国债期货市场不足,国债期货市场多空力量失衡。受金融监管等因素制约,日本金融机构参与国债期货市场规模有限,而境外机构是市场参与主体。在货币基差互换等交易中,日本金融机构与境外机构互为交易对手方、交易方向相反,由此决定了其在日本国债期货市场也互为交易对手方,其中境内金融机构以做多国债期货为主,境外金融机构以做空国债期货为主。随着日本国债收益率的上行和国债期货价格的下跌,境内机构纷纷退出国债期货市场,仅有境外机构参与国债期货市场,导致国债期货市场多空力量失衡,日本国债期货市场承压。日本交易所集团数据显示,2021年日本国债期货的成交中,境外机构占67%,证券公司占26%,商业银行占6%,其他占1%。但是2022年6月6日—6月10日,海外投资者累计买卖87.06 万手,累计买卖金额130 万亿日元,占全市场的94.1%;法人机构累计买卖5.43万手,累计买卖金额8.12万亿日元,仅占全市场的5.9%。

三、经验与启示

2022年6月16日,日本国债收益率继续维持高位。6月17日,日本中央银行召开会议并发布三份公告,以稳定市场预期。一是重申收益率曲线控制的基本原则,将10年期国债收益率的目标水平保持在零附近,为此中央银行将在接下来的每个交易日以0.25%的利率无限量购买10年期国债;二是宣布从6月20日开始,中央银行将以0.25%的利率连续开展第356 期国债的无限量购债操作,以降低7年期国债收益率;三是提高10年期国债期货最便宜可交割国债(第356、357、358 期)的债券借贷上限,以保持债券回购市场供求关系的稳定,防范国债期货实物交割风险。上述措施取得积极成效,6月30日,10年期国债收益率为0.242%,较6月15日下行3BP;7年期国债收益率为0.167%,较6月15日下行10BP。分析日本国债期货市场异常波动的爆发、应对过程,可以得到如下启示:

一是坚持实施正常货币政策,为债券市场平稳运行营造良好货币环境。收益率曲线控制通过长短两个利率目标固定期限利差,短期内有助于稳定市场预期,但是长期实施将导致中央银行货币政策操作陷于两难境地。一方面,如果中央银行对市场的干预是可预期的,那么市场参与者就会基于中央银行的干预逻辑进行交易。预期越确定,市场操作方向的集中度就越高,出现“市场不看市场看中央银行”的局面。另一方面,如果中央银行进行逆向调控,市场将会出现恐慌,引发踩踏,加大金融波动。相比之下,正常的货币政策操作通过调控短期利率引导长期利率变化,既有助于释放调控信号,又有助于发挥市场机制在资源配置中的决定性作用,健全反映市场供求关系的国债收益率曲线,增强货币政策操作的自主性,为经济高质量发展创造良好的货币环境。

二是完善国债市场发展基础,保障国债期货市场平稳运行。2022年6月15日日本国债期货市场的异常波动,本质上是日本中央银行过度干预国债收益率曲线,扭曲了投资者行为,导致市场避险需求的集中爆发。因此,中央银行在调控国债收益率曲线的过程中,需要高度关注市场变化,防范市场风险。一方面,国债期货一般采用实物交割机制,可交割国债是联系国债期现货市场的纽带,中央银行在实施购买国债等操作过程中,需要高度关注可交割国债的变化,防范交割风险;另一方面,中央银行在进行逆向调控的过程中,需要加强市场沟通,引导市场预期,避免市场集中做空国债期货,增强国债期货市场稳定性。

三是完善宏观审慎管理,促进国债期现货市场协同发展。一方面,要丰富国债期货产品体系,形成覆盖国债收益率曲线的完善的产品体系,促进国债期货各品种的均衡发展,增强国债期货市场承载力;另一方面,要积极培育市场,保持国债期现货市场投资者结构的一致性,健全国债期现货相互校正、相互制衡的机制,促进国债期现货市场协同发展。