外贸企业信用证结算方式应用与思考

2022-10-12陈曼

陈 曼

(湛江科技学院经济与金融学院,广东 湛江 524086)

信用证最早起源于公元前五世纪的古罗马,当时的法律规定,在商品交易中,双方可以使用一些载明相关内容的文书来证明各自的商业信用。到20世纪20年代初,纽约银行家商业信贷委员会正式颁布了《出口信用证应用准则》,由此信用证正式成为了现代国际贸易中重要的一部分。

国际贸易结算最主要的三种结算方式分别是汇付、托收及信用证,其中汇付、托收是商业信用,出口商最终能否收到款项主要依赖进口商的信用,而信用证结算方式是银行信用,信用证是开证行向出口商开立的一个有条件的付款承诺,条件是提交符合规定的单据。新冠肺炎疫情在全球范围内的不断肆虐,实体经济持续萎靡,各种违约案例随之而来,信用证业务在疫情中得以广泛使用,研究如何有效地使用信用证结算方式对外贸企业具有重要现实意义。

一、信用证结算方式概念及特点

信用证(Letter of Credit,L/C),是指由银行(开证行)依照(申请人的)要求和指示或自己主动,在符合信用证条款的条件下,凭规定单据向第三者(受益人)或其指定方进行付款的书面文件。即信用证是一种银行开立的有条件的承诺付款的书面文件,在国际结算工具中,信用证作为一种支付工具,因开证行信誉做担保,极大增加了互不了解的贸易双方的积极性,让新建立业务联系的贸易伙伴得以开展外贸交易。

信用证(L/C)结算方式风险较小,只要单据相符,开证行就需承担第一付款责任,虽然信用证结算方式相比托收(O/C)和电汇(T/T)流程相对繁琐,费用相对高,但是由于信用证业务中银行信用的加入,在很大程度化解赊销风险,使得信用证结算业务经久不衰。根据2020年《全球贸易金融调查报告》显示,亚太地区的SWIFT MT700报文数量大幅增加。其中我国采用SWIFT报文办理的出口信用证业务量居全球首位,采用SWIFT报文办理的进口业务量居全球第三,全球信用证业务结算绝对额也有一定幅度的增长。疫情给国际间贸易往来带来的影响和不确定性使得可以作为增信工具使用的信用证结算方式使用更加频繁。信用证作为贸易中常用的结算方式,有其独有的一些特点,推动贸易环节更为顺畅。

一是信用证是一种银行信用,由银行承担第一付款责任。信用证可以理解是开证行向出口商开具的一个有条件的付款承诺,条件是相符交单。信用证开立后,开证行不能以开证申请人破产、倒闭为理由拒付,因此在很大程度上保证了出口商的权益。

二是信用证是独立与合同之外的一种自足文件。虽然信用证是依据合同开立的,但信用证一旦开立,与贸易合同本身并不相关,独立于合同之外。开证行付款的理由是根据所开出的信用证审核出口商提交的单据是否做到相符交单,而不去关注合同,这便是信用证的“独立抽象原则”。

三是信用证是纯粹的单据化业务。银行在处理信用证时,只处理单据,并不处理单据所涉及的货物、服务邓,即银行只负责审核单据是否符合信用证的条款,只要符合,即可付款。如果贸易中出现单据与实际货物不符的情况,银行对此并不负责。开证行付款的理由是相符交单,开证行正当的拒付理由是不相符交单。

二、信用证结算方式类型

《跟单信用证统一惯例》UCP600第十条指出:所有信用证都必须清楚表明该证适用即期付款、延期付款、承兑或议付。信用证兑用方式很重要,并且信用证兑用方式、类型与信用证到期地点有着很强的关联关系。如何选择信用证兑用方式对外贸企业信用证结算至关重要。对于信用证业务而言,一方面,要确定信用证在开证行或者指定银行(保兑行(如有))兑用;另一方面,要确定信用证付款期限(如表1),信用证的付款期限决定了在发货后买方何时付款以及卖方何时收款,因此合理的期限约定对贸易双方都有着至关重要的作用,根据UCP600,信用证主要包括即期、延期、承兑、议付信用证四种类型。

1.在开证行兑用的即期付款、延期付款、承兑信用证

在信用证MT700报文中41D栏位为:[Available With...By...](在XX银行兑用的XX类型信用证),所有的信用证均可以在开证行兑用,如果信用证显示“CREDIT AVAILABLE WITH ISSUING BANK BY /SIGHT PAYMENT /DEFERRED PAYMENT/ ACCEPTANCE表示该信用证是在开证行兑用的即期/延期/承兑信用证,这个时候表示该信用证的PLACE OF EXPIRY(信用证效地)是在开证行所在地(一般为进口商所在地)。信用证仅在开证行可以兑用,在该种情况下,信用证项下单据到达开证行才完成交单,为了防止过期造成不符点,出口企业在交单时务必根据信用证的交单截止日提早寄单,以使得单据可以在信用证有效期内到达开证行,对于出口商而言,这种方式不仅需要提前寄单,还存在单据在路途中遗失风险,且风险由出口商自行承担,且开证行审单发现不符点后,受益人要修改单据非常被动。即期付款信用证开证行在收到单据5个工作日内必须做出付款或拒付。延期、承兑信用证均属于远期信用证,区别在于延期付款信用证不需要提交汇票,而承兑信用证必须要提交汇票。

2.在指定银行兑用的即期付款、延期付款、承兑和议付信用证

正因为仅能在开证行兑用的信用证存在上述的问题,对于出口商而言,在信用证结算方式中我们可以优先选择在指定银行兑用的信用证。所谓被指定银行(NOMINATED BANK)指的是除了开证行以外,信用证可以在其出兑用的银行,一般是出口商所在地银行,被指定银行接受开证行的委托或者指示,对受益人提交的相符交单予以承付或议付。对于出口商而言,提交单据至出口商所在地的指定银行,出口商可以充分利用信用证有效期,即使在信用证有效期最后一天交单给指定银行都不会过期,而且被指定银行如在审单中发现不符点,出口商很方便就近修改单据,再者指定银行审单后单据寄开证行途中如果遗失,由开证行承担单据遗失风险等。因此对于出口企业而言,采用信用证结算方式时应在签订合同之前与进口商做好沟通,以便进口商在填写进口开证申请书时选择“CREDIT AVAILABLE WITH NOMINATED BANK”。在指定银行兑用除了即期付款、延期付款、承兑三种类型外,还有一种议付信用证,指的是被指定银行在相符交单下,在它应获得偿付的那天或以前向受益人预付并购买汇票或单据的行为。

外贸企业要根据自身情况选择在信用证类型,对于出口企业而言,在指定银行兑用的信用证优于在开证行兑用的信用证,即期付款信用证可以在较早时间收取货款,而延期及承兑信用证相当于是开证银行承兑后或者做出延期付款承诺后,远期付款,对于出口商而言,远期才能收到款项,以下述信用证MT700报文为例,该信用证为在开证行兑用的承兑信用证,到期付款日为提单日后180天,在该信用证项下,开证行收到出口商单据在相符交单的情况下,5个工作日内进行承兑,并承诺在提单日后180天后支付款项。

41D:[Available With...By...]

ISSUING BANK BY ACCEPTANCE

42C:[Drafts at...]

180 DAYS AFTER B/L DATE

三、信用证作为融资媒介

信用证不仅在国际贸易结算中起到安全保证等作用,也可以作为融资的工具和媒介,在国际贸易中获得一定时间的支付延迟,从而缓解企业资金困境。如普通信用证衍生出来的假远期信用证、为中间商提供融资媒介的背对背信用证,以及可转让信用证等;一般信用证项下的贸易融资:打包贷款、信用证项下进出口押汇、福费廷。

1.假远期信用证

假远期信用证又称买方远期信用证,主要是指买卖双方在贸易合同中约定即期交易,货物价格也以进口商即期付款为基础,但进口商出于融资的需求,开证行开出的信用证要求受益人开立远期汇票,由开证行或其指定行向出口商即期付款,一切贴现费用和利息由开证申请人即进口商承担。假远期信用证对于出口商而言,一旦交单即可收汇,相当于即期信用证。而对于进口商而言,相当于开证行为进口商提供了资金融通,虽然进口商支付利息,但由于买卖合同已即期付款价格为基础,出口商报价通常低于远期信用证结算的价格,对进口商来说比较划算。

2.可转让信用证

信用证上注有“可转让”字样的信用证,该信用证受益人有权将信用证的全部或部分转让给一个或数个第三者即第二受益人使用。可转让信用证的受益人一般是中间商,第二受益人则是实际供货商。转让行向第二受益人开出新证,新证由原开证行承担付款责任,原证条款不变,但其中信用证金额、商品单价可以减少,有效期和装运期可以提前,投保比例可以增加,申请人可以变成原受益人。在使用过程中,当第二受益人向转让行交单后,第一受益人有权以自己的发票和汇票替换第二受益人的发票和汇票,以取得原证和新证之间的差额。

3.背对背信用证

背对背信用证是指受益人以原证为抵押,要求银行以原证为基础,另开立一张内容相似的信用证,即两张信用证。原证受益人是中间商,新证的受益人则是实际供货商。背对背信用证通常由中间商申请开立给实际供货商。背对背信用证的使用方式与可转让信用证相似,所不同的是在背对背信用证中,原证开证行并未授权受益人转让,原开证行对背对背新证的开立一无所知,当然也不对新证负责。

4.一般信用证项下的贸易融资

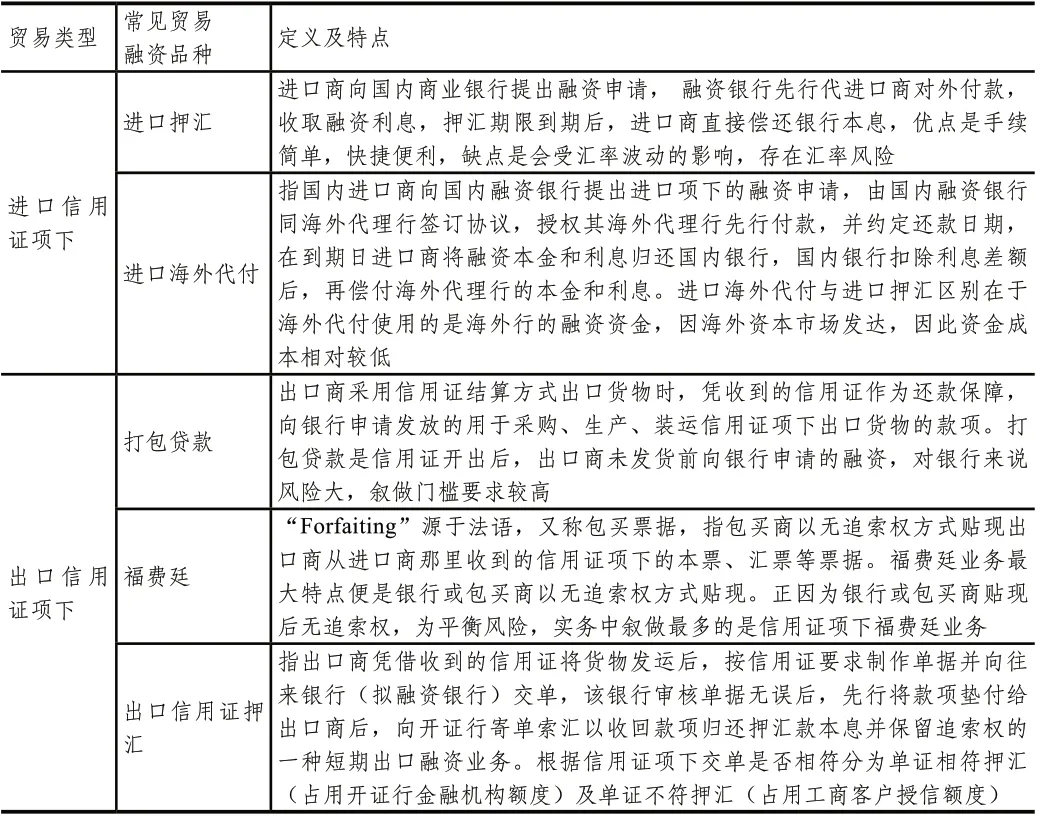

表2 一般信用证项下贸易融资

值得注意的是,上述常见的信用证贸易融资方式中,出口信用证项下单证相符押汇及福费廷业务均是占用开证行金融机构授信额度,对于融资银行来说,开证行已承兑/做出延期付款承诺,风险相对可控,对于民营企业而言特别是民营中小型出口企业,由于自身抵质押担保不足,在银行核定工商客户授信额度难度较大,而利用信用证开证行金融机构授信额度满足自身资金需求可以有效解决这一困境。

四、信用证结算应关注问题

1.电提不符点的应用

信用证项下的电提不符点,通常指的是交单行应信用证受益人的请求,对受益人提交的单据中的不符点,以发送电报的形式提前向开证行发电报确认不符点是否可以接受的行为。

在受益人提交的单据出现不符点的情况下,为避免出现单据直接寄开证行后开证行拒绝承付的情况发生,在单据寄送前可先向开证行电提不符点,待开证行明确接受不符点后再行寄送单据。

值得注意的是即便是开证行回复电报同意接受不符点,也并不意味着万事大吉,因开证行同意接受的仅仅是电提的几个不符点,但如果单据寄开证行后,开证行审单后发现存在其他不符点,开证行同样可以拒付。如开证行在报文回复电提不符点时通常会加上一句“针对来报所列之外的其他不符点,我们保留拒付权利”等类似措辞。

2.信用证软条款

所谓信用证软条款(SOFT CLAUSE),也称“陷阱条款”,是指开证申请人(进口商)在申请开立信用证时,故意设置若干隐蔽性的“陷阱”条款,使得开证申请人或者买方具有单方面随时解除付款责任的主动权,这样的条款会导致受益人安全收汇受到威胁。其一般表现为以下四点:一是规定信用证的某些单据如检验证书等由进口商出具或者由进口商指定的第三方出具。在这种情况下,如进口商或其指定第三方迟迟不签发相关证书,因缺少上述信用证要去的证书,出口商便无法做到相符交单。二是限制装运或运输条款,如:货物只能待收到进口商指定船名的装运通知后装运,进口商不及时发出指示,则影响货物装运。三是规定信用证开出后暂不生效的条款,需要待开证行签发通知后生效。四是附加付款条件,如:货物抵达目的港经进口商检验后方付款等。这些条款对出口商都存在着极大风险。

在信用证结算中出口商在收到信用证后要认真审核信用证条款,特别关注以下几点:一是单据文件是否可控,即信用证要求的单据不受制于进口商或银行;二是认真核对信用证是否存在不以相符寄单为付款条件, 或者存在附加的付款条件;三是逻辑准确,审核条款或者是单据间是否自相矛盾,例如单据前后的逻辑性不符或者与实际相违背等,如有不能确定的,应及时寻求银行专业人士的帮助。