数字金融驱动企业创新的优胜劣汰效应研究

2022-03-07李春风徐雅轩刘建江

李春风 徐雅轩 刘建江

[摘要]新发展格局下,数字金融如何激发企业创新的内生驱动力对于经济高质量发展具有重要意义。为此,在2011—2020年沪深两市A股上市公司面板数据的基础上,运用双向固定效应模型,基于优胜劣汰视角从企业金融化、金融监管层面研究数字金融驱动企业创新的效果以及影响路径差异。实证结果显示:①数字金融显著促进了企业的创新活动,且更有利于优质企业的创新;②数字金融具有“脱虚向实”功能,是推动企业创新尤其是优质企业创新的重要中介;③日益完善的金融监管正向调节数字金融驱动企业创新的作用,且在优质企业中调节强度更明显。因此,要提高企业的创新,应关注数字金融对不同类型企业创新的效果差异,同时综合考虑政府、金融市场与企业内部间的系统关系。

[关键词]数字金融;企业创新;企业金融化;金融监管

一、 引言与文献综述

当前,面对百年未有之大变局的不确定性,内外失衡困境下如何激发微观企业创新的内生动力,已成为新发展格局下谋求我国经济动能转换新转机的战略举措。2021年7月21日企业家座谈会上,习近平总书记为我国企业发展做出了指示——培养强大的创新能力1。截至2021年年底,我国发明专利有效量为359.7万件,同比增长17.6%2。我国在核心技术领域的专利储备虽然不断增加,但仍然面临微观企业自主创新动力、能力及意愿不足,核心关键技术难以突破等困境。这一困境与传统金融体系深层次结构性矛盾紧密相关,并且导致企业创新所需的长周期融资需求难以得到有效满足。因此,致力于营造合理、高效和稳定的金融环境,引导资本要素向实体微观企业集聚,对于助力微观企业创新以实现经济高质量发展十分有必要。

数字金融糅合了金融内核与科技外观,能够极大地对传统金融进行取长补短,为解决企业创新的资金需求问题提供新视角。因此,就数字金融如何驱动企业创新是当前研究热点,现有研究主要聚焦于:①数字金融通过云计算、人工智能以及大数据等数字技术能够以较低的时间成本挖掘市场中的零散投资者进行有效整合,以补充 “资本增量”的形式拓宽金融市场中资金的供给,有效缓解了企业创新的融资需求[1-2];②数字金融的包容性和普惠性不仅帮助中小企业获得精准化、差异化的金融服务,还具有较好的地理穿透性,减弱了因地理禀赋差异导致不同区域企业创新的异质性[3];③数字金融的快速发展将反推传统金融进行体系重塑,帮助传统金融转型升级,融合数字化技术进一步优化金融配置的效率,以优化 “资本存量”的方式,从深度、数字化上缓解不同规模、不同区域、不同生命周期企业创新的资金需求[4-5]。

显然,已有研究表明:数字金融主要通过有效匹配微观企业的资金需求与外部金融市场的资金供给来缓解企业创新所需的长周期资金投入,是推动企业实现自主创新的重要源泉。除此之外,本文认为数字金融能够引导资金流向、优化资金配置,促使企业理性回归实体主营业务,这对于经济的高质量发展大有裨益。同时,数字金融对传统金融的影响受到政府各部门的监管,随之而来的“数据安全”“监管漏洞”等问题开始显露[6]。因此,数字金融的日益发展势必会促进金融监管的智能化与规范化。这不仅有助于动态优化整个外部金融市场的资源配置以稳定企业创新的外部融资来源,还能够规范微观企业主体内部的经营及其投融资活动以充裕企业创新的内源资本,将更有效发挥出数字金融驱动企业创新的效果。

基于此,本文将从企业金融化、金融监管视角探讨数字金融驱动企业创新的效果及其路径。考虑到数字金融具有提高资金配置效率的功能,将企业按照全要素生产率的高低分为优质企业与非优质企业,从“优胜劣汰”视角探讨数字金融这一效果及其路径的异质性。因此,本文的贡献在于:其一,研究数字金融是否会促进企业的创新,对优质企业创新的效果是否更好?其二,研究数字金融是否具有“脱虚向实”功能,如果具有,是否更利于优质企业创新?其三,日益完善的金融监管能否正向调节数字金融对企业创新的作用效果,且这种调节强度是否在优质企业中发挥得更加明显?

二、 理论分析与研究假设

1. 數字金融与企业创新

现有研究已形成共识,数字金融会推动企业的创新,且一般将企业按照规模大小(大型和中小型)、属性(国有和民营)、领域(制造业和非制造业)、阶段(成长期、成熟期和衰退期)等进行分类,比较数字金融影响不同类型企业创新的异质性[7]。

本文还认为数字金融作为一种金融溢出,对传统金融服务模式做出了创造性的改进,倒逼传统部门进行数字化转型,以此来改善信贷错配、提高风抗能力、削弱边界约束,以优化“资本存量”的方式将资源要素更多地向效率高的实体企业倾斜[8-9],提高传统金融资金配置效率。与此同时,数字金融在大数据赋能与数字科技的加持下,能够增强信息透明度,降低资本市场金融错配的风险,促使资本要素流入效率更高的企业中,进而优化资本市场要素配置[10];可以帮助投资者识别出真正优质的企业以提高资金的使用效率,更加激发优质企业的创新活力。综合以上分析,本文提出假设1。

假设1:数字金融会促进企业创新,且更有利于实体优质企业的创新。

2. 数字金融、企业金融化与企业创新

现有研究多从数字金融缓解企业外部融资约束、提高企业经营收入[11]、维持可持续发展的财务能力[4-5],或是宏观层面如推动消费升级视角等渠道来探索数字金融对企业创新的驱动效应[12-13]。除此之外,本文认为数字金融还具有“脱虚向实”功能,也是推动企业创新的重要路径。

实体企业金融化的动机主要包括“逐利动机”与“预防性储蓄动机”[14],因此本文接下来将从这两方面展开探讨。减弱逐利动机:数字金融通过数字技术,缓解委托代理关系中的信息不对称问题,通过提高信息披露质量以降低债权人监督成本,从而减轻企业金融化的逐利性动机,更有效地优化了企业资金配置结构,促使更多资本回归实体主营产业[15-16],提高了企业进行创新的意愿和能力。缓解预防性储蓄动机:企业需要缓解未来资金需求的不确定性来增强自身经营的可持续性,而数字金融以“增量补充”“存量优化”形式优化了金融市场的配置和使用效率,缓解了企业的外部融资约束,因而未来资金需求的不确定性得以缓解[17],自然减弱了企业金融化的“预防性储蓄动机”,流转于实体主营业务的资金有所增加,进而增强企业创新的能力,同时企业利润留存比例会有所降低,更多的利润分配于企业高管和员工,驱动了企业创新的意愿和动力。

考虑到优质与非优质企业的内部治理、战略结构等有较大的差距,因此数字金融的“脱虚向实”功能对这两类企业创新的效果将具有差异。一方面,优质企业的内部治理结构相对来说更为规范,并且具有较为敏锐的战略眼光,能够紧跟国家经济高质量发展态势,使得数字金融对资金“脱虚向实”的政策导向在优质企业中可以更好地发挥效果;另一方面,与非优质企业相比,优质企业本身的信息不对称程度较低、信息披露质量较高,具有更强的主动性将资金投入实体主营业务来维护债权人的长期利益。综合以上分析,本文提出假设2。

假设2:数字金融具有“脱虚向实”功能,是推动企业创新的重要中介,且在优质企业中体现更为明显。

3. 数字金融、金融监管与企业创新

数字金融的快速发展给我国金融监管体系和制度提出了新的挑战[18],须防止企业借助数字技术进行资本无序扩张和强化反垄断等逆向选择与道德风险问题[19],因此完善金融监管以应对金融发展新业态、新模式既是顺应又是必然之举。

一方面,完善的金融监管能够合理规范外部金融环境,调整经济高质量发展所需金融要素的市场改革进程,纠偏金融市场资源配置的不合理,调节和管理金融市场和企业的供需动态平衡,这势必会考虑到经济高质量发展的持久动力,为创新提供正确的资源配置的机制,从供给端释放大量的资本要素向实体企业集聚以优化我国宏观生态环境,进而更有效发挥数字金融助力解决实体企业创新所需的长周期资金投入的问题。另一方面,完善的金融监管有助于规范企业内部的投融资活动,理性回归实体企业主营业务,充裕企业内源资本,也有助于企业创新。

随着监管环境的不断规范,市场竞争也日益规范化和充分化,推动经济朝着“优胜劣汰”的方向发展。一方面,金融监管对资源的合理调配,使得金融资源更多地集聚于资金利用率较高的优质企业。同时,优质企业自身具有较强的公开性和真实性,有助于金融监管精准契合企业创新融资需求、实现更为合理有效的资源调配,因而数字金融所释放的资本要素可以更好地助力优质企业创新;另一方面,由于优质企业的内部治理结构更加合理有效,金融监管可以更好地发挥其对投融资活动的规范效果,督促优质企业回归实体主营业务,为创新活动的开展储备金融资源。综合以上分析,本文提出假设3。

假设3:金融监管正向调节数字金融推动企业创新的作用效果,且在优质企业中调节强度更明显。

三、 模型构建与数据来源

1. 模型构建

其中被解释变量[Inn]为企业创新,核心解释变量[Dif]为城市层面的数字金融指数,[CV]为控制变量,[ε]为随机误差项。在式(1)中,第一,模型估计中控制了时间和行业固定效应;第二,考虑到数字金融影响企业创新具有一定的滞后性,对创新变量取前置一期处理([F.Inn]);第三,采用聚类稳健标准误。

2. 变量说明

(1)被解释变量

企业创新([Inn])。以往文献主要从创新投入角度来衡量[2,20]企业创新,但创新活动风险高周期长,要素投入转化为创新产出的过程较复杂且不确定性较高,因此使用创新产出这一结果变量来衡量企业创新能力更为可靠与准确[21-22]。基于此,本文采用反映实际创新产出质量的专利被引用次数来度量企业创新。

(2)解释变量

数字金融([Dif])。本文采用北京大学数字普惠金融指数来衡量我国数字金融发展程度,涵盖覆盖广度、使用深度、数字化程度3个维度[23]。具体来看,覆盖广度通过互联网账户数来体现,使用深度从支付、货币基金、信贷、保险和投资等6个方面具体反映使用数字金融服务的程度,而数字化程度着眼于服务的经济性和便利性。基準实证部分将选用城市层面的数字金融指数,稳健性检验则选用省级层面的。

(3)中介变量

企业金融化[(Fina)]。依据宋军等[24]的研究,以“金融资产/总资产”来衡量金融化程度。其中,金融资产包括交易性金融资产、衍生金融资产、短期投资净额、应收利息和应收股利等。

(4)调节变量

金融监管([Sup])。借鉴王韧等[25]的研究,采用“区域金融监管支出/金融业增加值”来衡量金融监管。

(5)控制变量

借鉴万佳彧等[2]和唐松等[4]的研究,本文选取以下控制变量。微观层面,净利润增长率([NPR]):(当期净利润-上期净利润)/上期净利润;企业规模([Size]):企业年末总资产取对数;股权集中度([Equity]):第一大股东的持股比例;管理费用率([Mer]):企业年末管理费用/年末营业收入;政府补助([Sub]):企业当年获得政府补贴取对数。宏观层面,外商投资([FDI]):外商投资总额/地区生产总值;产业结构[IS]:第二产业产值/地区生产总产值;地区经济发展水平([PGDP]):人均地区生产总值取对数。

3. 数据来源

本文的研究对象为2011—2020年A股上市公司面板数据,其中数字金融指数来源于中国数字金融研究中心编撰的《北京大学数字普惠金融指数》,专利被引用次数来源于CNRDS与国泰安数据库,金融监管数据来源于国家统计局,其他数据来源于国泰安。数据处理如下:①剔除*ST、ST、PT公司,②对公司层面变量进行缩尾处理,③保留至少连续五年的样本数据以提高数据连贯性。经整理得到14193条数据,描述性统计如表1所示。

四、 基准回归结果与经济解释

1. 数字金融对企业创新的影响

本文控制时间行业固定效应,实证结果见表2,列(1)显示在未加入控制变量时数字金融与企业创新在1%的统计水平上显著正相关。在此基础上,加入控制变量,上述结果仍然成立。这说明数字金融依托现代信息技术激活市场中的金融资源,提升金融服务的可得性,为微观主体的创新活动提供更好的融资服务,有助于企业创新。

为了更为准确地刻画数字金融对企业创新的影响,将数字金融降维处理,探究细分维度对企业创新的影响及其差异,实证结果分别对应表2列(2)至列(4)。覆盖广度与使用深度的影响系数分别为0.329、0.277,均在1%的统计水平上显著。其中覆盖广度的影响程度最大,原因是它能够降低金融服务的门槛以吸纳更多的企业,即将原先受到融资约束较强的企业容纳进来以获得更加便捷的金融服务,从而缓解企业的资金压力,促进企业创新。相比数字金融覆盖广度的突破式增长,数字金融深度的增长则是渐进性的,其深度发展需要依赖当地的金融环境,因此即便数字技术突破了地理界限的束缚,也难以摆脱各地金融水平差异的影响[23]。因此数字金融使用深度对企业创新的驱动效应相应减弱。

而数字化程度对企业创新的影响并不显著,原因可归结如下:一方面,数字化金融程度中的移动化和便利化能够借助数字技术脱离地理空间束缚,帮助不同地区企业创新活动得到普惠资金支持;但实惠化和信用化受到融资利率环境以及当地金融发展相配套的硬件基础设施的影响,地域间的金融环境参差不齐[23],导致其对于企业创新产生的影响效果也大相径庭。综合以上指标的影响,数字化程度的影响效应并不显著。另一方面,数字化程度从技术层面提高了资金的使用效率,对效率高的企业(如民营企业)而言,数字金融通过优化金融资源配置能够为其增加金融供给,因此数字化程度对这类企业创新的影响作用是促进的;但是对于效率低的企业(如国有企业)而言,市场中金融资源的总量是固定的,数字金融对金融供给的调配反而使得其获得的金融供给不如从前,因此数字化程度对这类企业创新的影响作用是减弱的。于是,数字化程度指数整体上对企业创新的促进效应是不显著的。

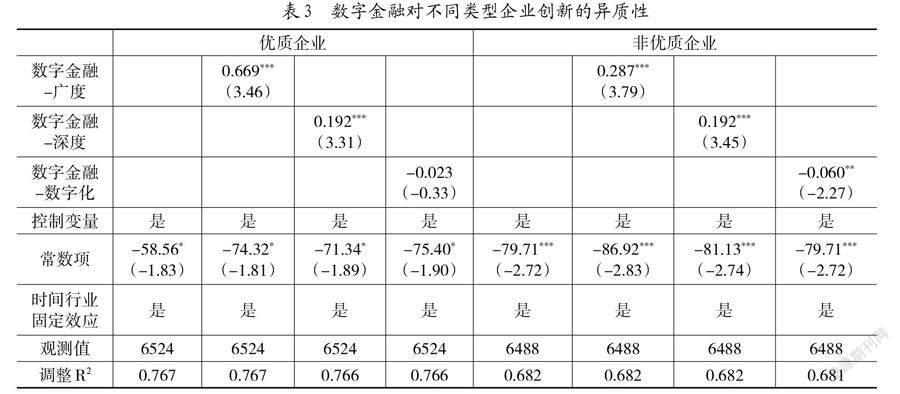

2. 异质性分析

参考鲁晓东等[26]的研究,采用OP法估计企业的全要素生产率,并根据中位数将企业分为全要素生产率高与低的组别,实证结果见表3,其中全要素生产率高的企业为优质企业,全要素生产率低的则为非优质企业。结果表明:数字金融总指数、覆盖广度、使用深度均对优质企业创新水平产生更为显著的正向激励效果。一方面,数字金融对传统金融的颠覆和升级,能够改善金融资源的错配,引导效率低下的传统金融供给流向效率高的优质企业。除此之外,数字金融凭借强大的数字技术能够透明化企业内部信息,精准定位优质企业,提升金融效率。另一方面,优质企业往往具备充沛的现金流、较高的资产收益率、可控的增长率以及精锐的管理团队等,因此更能够吸纳数字金融带来的红利,助力企业创新能力的释放。而非优质企业的整体实力十分有限,创新主动性也相对较弱,因此其受惠于数字金融的程度也大大降低。

细分指标中,覆盖广度和使用深度能够产生更为显著的促进作用。相应的解释是:第一,覆盖广度主要通过降低金融服务的门槛惠及更多的企业,其对“量”的扩充能够获取更多的企业交易数据和信用数据,进而降低信息不对称程度,能够更好地识别优质企业。第二,使用深度反映的是数字金融服务于实体业务的程度,包括支付、货币基金、信贷、投资、保险以及信用6个方面,涵盖了创新企业整个生命周期的金融需求,其对“质”的拓展能够更为深入地了解企业,有利于更好地引导金融资源流向优质企业,推动经济朝着高质量方向发展。而数字化程度对非优质企业的影响显著为负。原因如下:数字金融在数字科技的加持下具有宏观调控资金的功能,倾向于将数字、资金等要素向生产效率高的企业聚集。而市场金融资源总量是固定的,生产效率低下的非优质企业获取的金融资源不增反减,因此对企业创新产生负向影响。由此得出结论,数字金融在推动企业创新的过程中能够起到“优胜劣汰”的作用,与研究假说1相符。

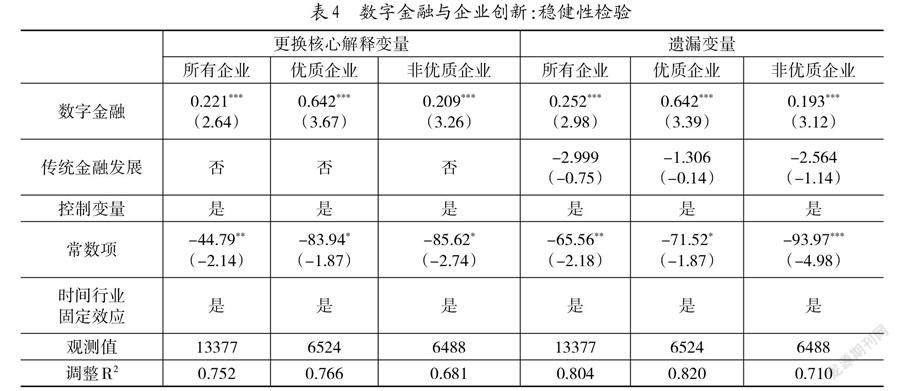

3. 稳健性检验

(1)更换核心解释变量。本部分采用省级层面数据进行再次验证,实证结果见表4。数字金融总指数显著正向影响企业创新,且对优质企业更为明显,与基准回归结果相符。

(2)遗漏变量。本部分加入传统金融发展程度(金融机构贷款余额/GDP)作为控制变量进行回归。一方面企业创新离不开传统金融的有序发展,另一方面传统金融是数字金融发展的坚实基础,由此可知传统金融的影响效应不容忽视,如果缺少这一重要的控制变量将有可能削弱实证结果的准确性,加入后的实证结果见表4。我们发现基准回归依旧成立,且优质企业创新的影响更为明显,而传统金融发展程度对企业创新的影响并不显著,结果更具稳健性。

(3)内生性检验。前文是未针对是否存在遗漏变量而导致的内生性偏差进行检验,因此本文借鉴黄群慧等[27]和赵涛等[28]的方法,选取上一年全国网民数分别与1992年各省区市每万人电话机数量构成的交互项,取对数后作为工具变量。实证结果发现数字金融发展仍然显著促進企业创新,且优质企业创新的影响更为明显。此外,结果显示不存在弱工具变量和过度识别问题,考虑到篇幅,实证结果未列出。

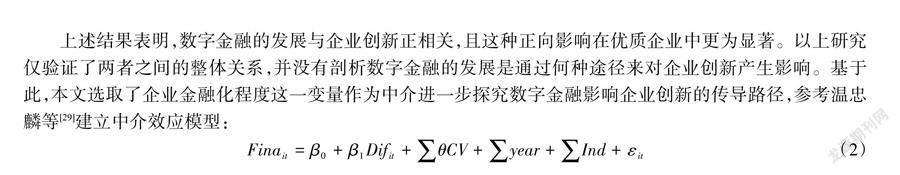

五、 数字金融驱动企业创新的机制识别检验

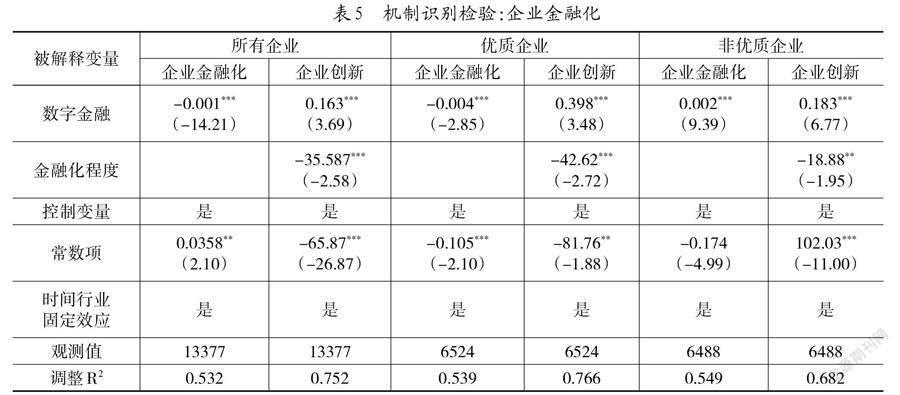

上述结果表明,数字金融的发展与企业创新正相关,且这种正向影响在优质企业中更为显著。以上研究仅验证了两者之间的整体关系,并没有剖析数字金融的发展是通过何种途径来对企业创新产生影响。基于此,本文选取了企业金融化程度这一变量作为中介进一步探究数字金融影响企业创新的传导路径,参考温忠麟等[29]建立中介效应模型:

实证结果见表5。结果显示:数字金融与企业金融化显著负相关,且企业金融化对企业创新有显著抑制作用,可知企业金融化在数字金融影响企业创新中起到了部分中介效应,中介效应占比24.49%1。一方面,数字技术的加持缓解了企业治理过程中的信息不对称程度,能够提高债权人的监督效率,进而抑制企业的金融化逐利动机,使得更多的资金可以流向实体主营业务,助力企业创新。另一方面,数字金融对资源的合理调配,能够提高企业的资金安全感,因此更多的资金可以投向关键创新部门而非作为预防性储蓄闲置。同时,企业也将拥有更加充足的资金来激励员工创新,从而实现驱动企业创新的目的。

进一步探讨,将企业按照全要素生产率高低进行划分,发现金融化程度在数字金融影响企业创新中都起到了部分中介效应,中介效应占比28.37%、13.38%。实证结果说明:在数字技术的加持下,优质企业凭借其更为有效的治理结构、紧随时势的战略规划,能够更好地落实国家经济发展“脱虚向实”的重要任务,推动金融资源更多地流向实体主营部门,以支持企业创新的资金需求;然而,非优质企业由于其内部信息披露质量以及财务报表真实度较低,导致数字金融对非优质企业的金融化动机的削弱作用也逊于优质企业。与研究假设2一致,即数字金融具有“脱虚向实”功能,是推动企业创新的重要中介,且在优质企业中表现更为显著。

考虑到逐渐检验回归框架下(BK)估计的中介效应存在标准误差更大、Sobel检验时正态分布难以满足等问题,本文采用结构方程模型(SEM)进一步检验“企业金融化”的中介效应是否存在,实证结果表明中介效应依然成立,结果未列出。

六、 数字金融驱动企业创新的调节效应检验

在现实中,企业囿于资源缺乏、效率低或者是成本高而无法实施创新活动,这时就需要政府出台相关政策去为企业提供资源和机会,为企业创新提供正确的资源配置机制。十九届五中全会提出健全金融风险预防、预警处置、问责制度体系,持续完善权责一致、全面覆盖、统筹协调、有力有效的现代金融监管体系2。因此,接下来我们基于政府视角,着重分析金融监管在数字金融驱动企业创新中的调节作用。本文将核心解释变量数字金融[Difit]与调节变量金融监管[Supit]分别予以中心化处理,再进行交互处理,得到交互项[Difit×Supit],在模型(1)基础上,建立调节效应模型(4)以进一步验证假设3。

实证结果见表6。结果表明:金融监管变量本身对企业创新的影响不显著,故删除。删除后,交互项[Difit×Supit]的系数显著为正,即金融监管在数字金融驱动企业创新中起到了正向调节作用,与假设3相符。十八大以来,党中央一直在重申“有效市场+有为政府”这一重大观点,政府应当积极发挥辅助性作用。同时,我国要素闲置与需求旺盛并存,在这种情形下,政府有效实施金融监管能够规范外部金融环境、调配金融市场资源、促进经济的高质量发展,从供给端为企业创新提供长周期资金支持。

进一步研究,将企业按照全要素生产率高低进行划分,发现金融监管变量本身对企业创新的影响都不显著,交互项[Difit×Supit]在数字金融影响企业创新中都起到了调节效应,调节效应大小分别是0.185、0.146。上述实證结果说明,伴随着监管体系的不断完善,数字金融对优质企业具有较强的政策靶向性,可以促使更多的金融资源流向关键创新部门。同时,面对市场规则不统一和竞争不充分对经济结构调整构成的阻碍,“有为政府”充分发挥监管效用可以营造健康规范的金融市场,促进经济发展过程中的“优胜劣汰”。

七、 结论与启示

1. 研究结论

数字金融的发展为我国微观主体的创新活动带来了前所未有的机遇,政府应当趁势而为,推动经济朝着高质量方向发展。本文以A股上市公司为样本,基于金融监管与“脱虚向实”的视角,研究数字金融对企业创新的影响机制。结论如下:第一,数字金融对企业创新具有显著的激励作用,并且对优质企业创新的激励作用更为显著。第二,数字金融具有“脱虚向实”的作用,削弱了企业的金融化程度,从而促使企业将更多的资金运用于创新活动,且这一过程同样存在“优胜劣汰”的效果;第三,金融监管是“有为政府”的重要举措,其对金融环境的优化和金融资源的调配,使得数字金融更好地驱动了优质企业的创新。

2. 政策启示

本文的研究结论具有以下政策启示:第一,助力数字金融的发展。加深大数据、人工智能等核心技术与金融服务的融合程度,提升数字金融的投融资效率与风控能力。同时,传统金融应该积极吸纳数字金融“先进性”,利用科技手段高效且针对性地设计金融产品,以更好地满足企业的差异化需求。政府应当秉持鼓励创新、包容审慎的理念,推动金融服务数字化的进程,为企业提升自身的创新水平创造条件。除此之外,政府还应当重视数字金融发展的顶层设计和体制机制建设,关注平台经济治理体系的构建,推动数字经济高质量发展。第二,引导经济高质量发展。必须坚持金融创新服务于实体经济的政策导向,将更多的资源投向实体经济,缓解“脱实向虚”的境况。政府应当建立公平开放透明的市场制度,深化体制机制改革,来增进创新驱动所带来的“优胜劣汰”功能。第三,推动金融监管的完善。监管部门应当警惕行业风险传染,推动监管科技体系构建,实现对数字金融的全方位平稳监测;金融监管还须起到引导和规范资金流向的作用,减少数字集聚的资金流向虚拟经济行业和非优质企业,帮助资金更好地流向关键创新领域。数据是新型的要素形态,为数字金融的发展提供了支撑。推动要素的市场化配置需要“有为政府”提升监管和服务能力,实现数字政府治理能力现代化的目的。

参考文献:

[1] 高一兰,黄晓野. 探索新时代数字金融创新发展[N].中国社会科学报,2020-09-24(007).

[2] 万佳彧,周勤,肖义.数字金融、融资约束与企业创新[J].经济评论,2020(1):71-83.

[3] 赵晓鸽,钟世虎,郭晓欣.数字普惠金融发展、金融错配缓解与企业创新[J].科研管理,2021,42(4):158-169.

[4] 唐松,伍旭川,祝佳.数字金融与企业技术创新——结构特征、机制识别与金融监管下的效应差异[J].管理世界,2020,36(5):52-66.

[5] 林爱杰,梁琦,傅国华.数字金融发展与企业去杠杆[J].管理科学,2021,34(1):142-158.

[6] 王喆,陈胤默,张明.传统金融供给与数字金融发展:补充还是替代?——基于地区制度差异视角[J].经济管理,2021,43(5):5-23.

[7] 蔡乐才,朱盛艳.数字金融对小微企业创新发展的影响研究——基于PKU-DFIIC和CMES[J].软科学,2020,34(12):20-27.

[8] Omarini A E.Banks and Fintechs: How to Develop a Digital Open Banking Approach for the Bank’s Future[J].International Business Research,2018,11(9):23-36.

[9] Heiskanen A.The Technology of Trust: How the Internet of Things and Blockchain could Usher in a New Era of Construction Productivity[J].Construction Research and Innovation,2017,8(2):66-70.

[10] Ozili P K.Impact of Digital Finance on Financial Inclusion and Stability[J].Borsa Istanbul Review,2018,18(4):329-340.

[11] 杨先明,杨娟.数字金融对中小企业创新激励——效应识别、机制和异质性研究[J].云南财经大学学报,2021,37(7):27-40.

[12] 黄凯南,郝祥如.数字金融是否促进了居民消费升级?[J].山东社会科学,2021(1):117-125.

[13] 谢雪燕,朱晓阳.数字金融与中小企业技术创新——来自新三板企业的证据[J].国际金融研究,2021(1):87-96.

[14] Orhangazi O.Financialisation and Capital Accumulation in the Non-financial Corporate Sector:A Theoretical and Empirical Investigation on the US Economy:1973-2003[J].Cambridge Journal of Economics,2008,32(6):863-886.

[15] Davis L E.Financialization and the Non-financial Corporation: An Investigation of Firm-level Investment Behavior in the United States[J].Metroeconomica,2018,69(1):270-307.

[16] Kotz D M.The Financial and Economic Crisis of 2008: A Systemic Crisis of Neoliberal Capitalism[J].Review of Radical Political Economics,2009,41(3):305-317.

[17] Hannah L.“Book-Review”Management Innovation: Essays in the Spirit of Alfred D.Chandler, Jr.[J].The Economic History Review,2013,66(2):684-685.

[18] Kim T, Koo B, Park M. Role of Financial Regulation and Innovation in the Financial Crisis[J].Journal of Financial Stability,2013,9(4):662-672.

[19] Anthony O.Regulation:Legal Form and Economic Theory[M].Oxford:Clarendon Press,1994.

[20] 鞠曉生,卢荻,虞义华.融资约束、营运资本管理与企业创新可持续性[J].经济研究,2013,48(1):4-16.

[21] 潘敏,袁歌骋.金融中介创新对企业技术创新的影响[J].中国工业经济,2019(6):117-135.

[22] 黎文靖,郑曼妮.实质性创新还是策略性创新?——宏观产业政策对微观企业创新的影响[J].经济研究,2016,51(4):60-73.

[23] 郭峰,王靖一,王芳,等.测度中国数字普惠金融发展:指数编制与空间特征[J].经济学(季刊),2020,19(4):1401-1418.

[24] 宋军,陆旸.非货币金融资产和经营收益率的U形关系——来自我国上市非金融公司的金融化证据[J].金融研究,2015(6):111-127.

[25] 王韧,张奇佳,何强.金融监管会损害金融效率吗[J].金融经济学研究,2019,34(6):93-104.

[26] 鲁晓东,连玉君.中国工业企业全要素生产率估计:1999—2007[J].经济学(季刊),2012(2):541-558.

[27] 黄群慧,余泳泽,张松林.互联网发展与制造业生产率提升:内在机制与中国经验[J].中国工业经济,2019(8):5-23.

[28] 赵涛,张智,梁上坤.数字经济、创业活跃度与高质量发展——来自中国城市的经验证据[J].管理世界,2020,36(10):65-76.

[29] 温忠麟,叶宝娟.中介效应分析:方法和模型发展[J].心理科学进展,2014,22(5):731-745.

基金项目:国家社会科学基金青年项目“新发展格局下数字技术驱动制造业服务化转型的机理及路径研究”(项目编号:21CJY041)。

作者简介:李春风(1986-),女,博士,南京信息工程大学商学院副教授,研究方向为数字金融与企业创新;徐雅轩(1997-),女,南京信息工程大学商学院硕士研究生,研究方向为数字金融与企业创新;刘建江(1971-),男,博士,长沙理工大学经济与管理学院教授、博士生导师,研究方向为数字金融与企业创新。

(收稿日期:2022-08-08 责任编辑:殷 俊)

1 资料来源于《习近平:在企业家座谈会上的讲话》,中国人民政治协商会议委员会官网,http://www.cppcc.gov.cn/zxww/2020/07/22/ARTI1595374913201126.shtml。

2 资料来源于《国家统计局报告:协调发展步伐稳健,经济结构不断优化》,澎湃新闻网,https://www.thepaper.cn/newsDetail_forward_19882111。

1 中间效应占比由间接效应除以总效应计算得出,下同。

2 资料来源于《完善现代金融监管体系》,光明网,https://m.gmw.cn/baijia/2020-12/17/34470445.html。