中资银行对丝路建设的金融支持及效果评估

2022-02-22杨娇兰

摘要:资金融通在“一带一路”建设中发挥着关键作用,而中资银行是资金融通的支撑性来源。本文主要通过对中资银行对“一带一路”国家进行金融支持的现状进行分析,并从中资银行在丝路建设的金融支持方面的工作成果以及面临的挑战进行了评估,最后提出建议。

关键词:中资银行;“一带一路”;金融支持

中图分类号:F74文献标识码:Adoi:10.19311/j.cnki.1672-3198.2022.04.007

0引言

当前,“一带一路”建设已取得初步成效。截至2020年底,我国已与137个国家(地区)、30多个国际组织共签署了约200份合作文件;2013-2020年双边货物贸易额累计超过9万亿美元,我国对丝路沿线国家直接投资累计超过1000亿美元,均高于同期我国对外贸易和投资增速。这些成就的取得都离不开“资金融通”,而中资银行及中国发挥引领性作用的亚投行(AIIB)、丝路基金(SRF)、金砖银行(NDB)成为丝路建设的主导性金融支持力量,除四大行以外,招商银行、交通银行等中小型中资银行也积极扩大与丝路沿线国家金融合作深度和广度。

1文献综述及论点提炼

一是阐述金融支持对丝路建设的重要性。吕越(2019)指出中资银行在海外打造银行网络,有助于促进东道国企业开展进出口业务和对外直接投资。张汉林(2018)从多个方面阐释了金融支持在丝路建设中的地位和作用。张海波(2018)提出中资商业银行在丝路国家开设分支机构时注重客户跟随,发挥国有四大行的领头作用。

二是探析中资银行在丝路建设中的风险。李姝澜(2019)认为中资商业银行跨国经营还需考虑环保、政治、成本的等潜在的投资风险。郭德香(2018)认为中资银行风险防控能力应该与日益复杂的跨境风险相匹配。宋爽(2018)认为“一带一路”倡议下我国独自承担大量压力和风险,应以金融合作、资本合作为重点。

2中资银行金融支持的现状分析

一是中资银行在丝路沿线国家广泛布局。图1显示,中资银行在亚洲、欧洲、非洲、大洋洲、北美洲和南美洲等都设有分支机构、代表处和子公司(以下统称为分支机构)。从图1来看,中资银行在六大洲的布局是以亚洲为中心向外延伸,在亚洲,除中国以外的47个国家中就有21个国家设有中资银行的分支机构,覆盖率达到44.68%,其中东南亚的11个国家就有10个国家设有中资银行分支机构,覆盖率高达90.91%;而欧洲44个国家有12个国家设有中资银行分支机构,覆盖率为27.27%,北欧地区仍是中资机构覆盖盲区;非洲59个国家中有8个国家设有中资银行分支机构,覆盖率为13.56%;而大洋洲、南美洲和北美洲,数量较少,合计也仅有5家。

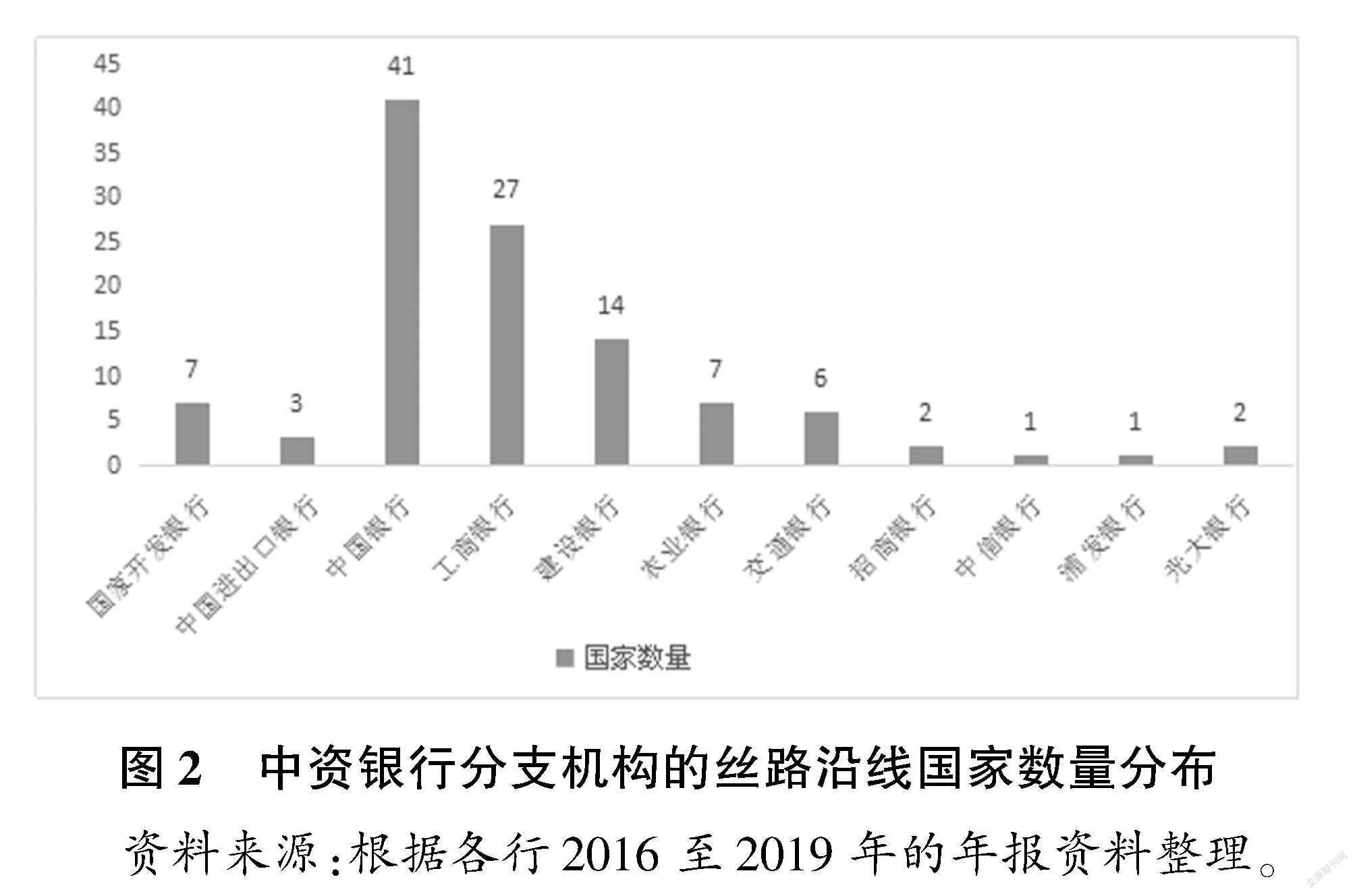

二是中资银行机构在多个丝路沿线国家布局。一方面是中资银行分支机构在丝路沿线国家布局的数量充足;另一方面是重点国家和地区的中资银行分支机构重点布局,中资银行根据距离远近,国家经济发展状况设立分支机构。如图2显示,不同的中资银行分支机构所覆盖“一带一路”沿线国家也存在明显差异,作为政策性银行的国家开发银行和中国进出口银行在“一带一路”建设中具有引领作用,通常以代表处为中心,分支机构少而均匀。国有四大行在政策性银行的引领下,发挥着冲锋的作用,其中中国银行是分支机构覆盖“一带一路”沿线国家数量最多的中资银行,截至2019年底,中国银行在41个丝路国家布局分支机构48个,工商银行在27个国家布局,建设银行紧随其后,已在14个国家布局分支机构,农业银行分支机构的设立虽然较少,但仍多于其他的中资银行,与国家开发银行一起并列第四。

中资银行分支机构分布较多的国家多在亚洲、欧洲和非洲。从统计来看,中资银行有11家扎堆卢森堡,究其缘由在于卢森堡是欧洲的金融中心,银行林立,金融业发达,同时还有着与国际金融中心相匹配的国际化语言环境和服务能力,这些条件都为促进“一带一路”累积下充实的金融力量;其次是新加坡、韩国、越南、阿联酋、哈萨克等五个亚洲国家,韩国与新加坡是亚洲四个发达国家中的两个,越南与我国贸易关系紧密,阿联酋、哈萨克临近我国,有着天然的地理位置优势,这都是中资银行在这些国家扎根的重要因素,有利于促进丝路金融合作。

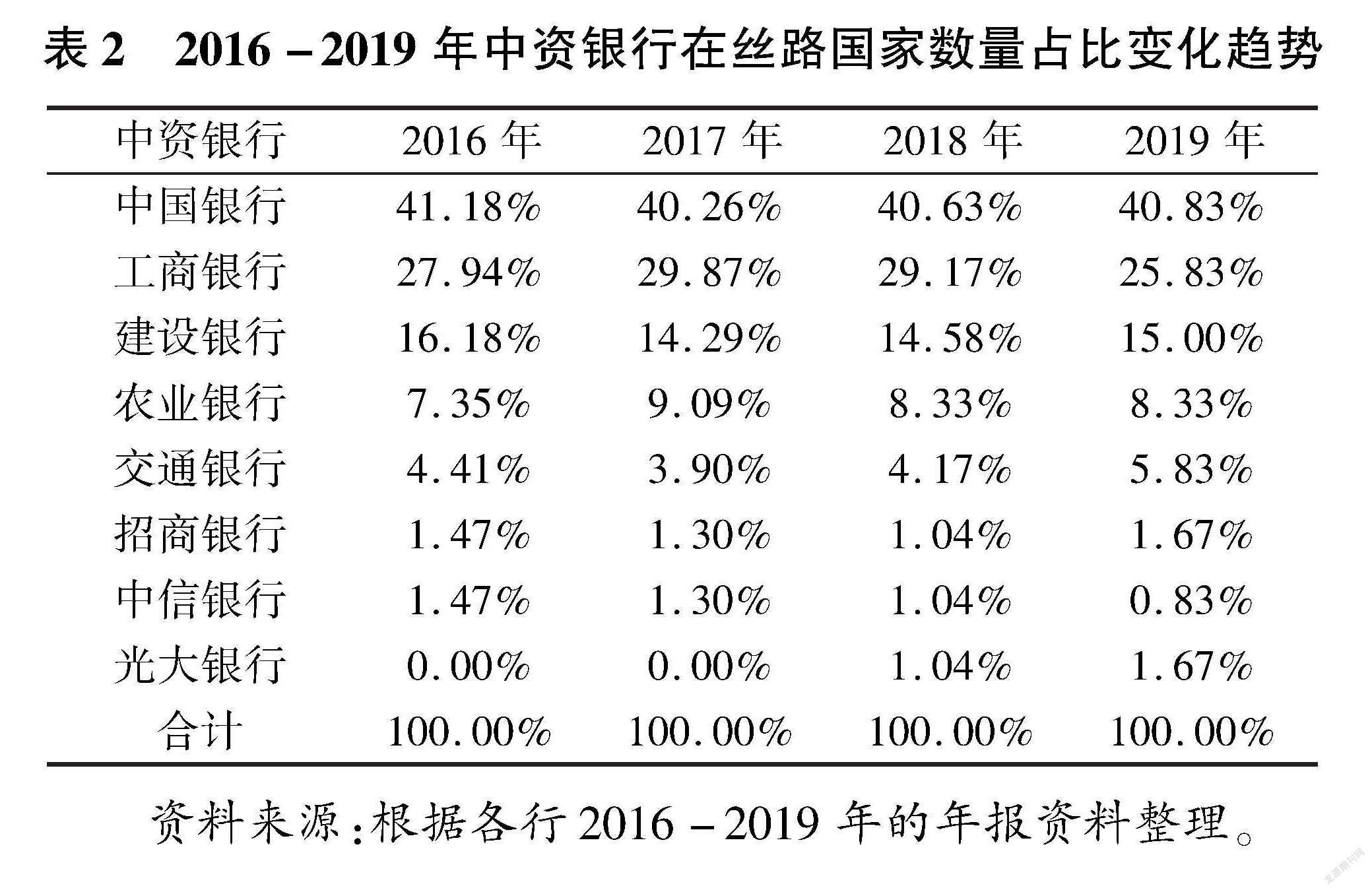

三是中资银行稳步提升丝路建设金融支持力度。表2比較了8家中资银行在2016-2019年的“一带一路”沿线布局比重变化趋势,四大行仍然保持着丝路布局的领先地位,中国银行在丝路国家布局的分支机构数量占比一直居于40%以上;工商银行占比虽有跌幅,但分支机构数目从19家增长为31家,增长了12家;建设银行和农业银行占比有涨有跌,建设银行丝路国家分支机构从11家变成18家,涨幅达63.64%,农业银行从5家变为10家,分支机构数量直接翻了一倍;其他中小中资银行也积极投身于“一带一路”建设,稳步增强丝路建设的金融支持力量。3中资银行金融支持的效果评估

3.1中资银行提升我国金融的国际渗透力,为丝路国家带来建设资本

一是中资银行在丝路沿线区域分布日益广泛,有利于加深我国对丝路国家进行金融支持的力度,提高市场占有率。随着丝路建设的推进,中资银行的银行网络逐渐编织成型。如图3显示,2016-2019年中资银行机构数量增长7571%,沿线国家覆盖率增长5172%,从增长速度来看,2017-2019年中资银行在“一带一路”国家建立分支机构的数量的增长率为1571%、321%和1495%,随着时间的推移,中资银行虽然仍在坚持在丝路国家开设分支机构,并以每年开设分支机构不少于已有数量的10%的速度推进。

二是中资银行对丝路建设的贷款发放速度加快,发放数量增加,为我国与丝路国家开展金融合作提供了有力保障。2018年我国与“一带一路”沿线国家签订了2412亿美元的对外承包合同,这些合同的实施都离不开中资银行的资金支持。各中资银行积极响应“一带一路”倡议,为“一带一路”项目提供了大量的资金支持。国家开发银行重视贷款的发放数量,中国进出口银行、中国银行和工商银行主要通过项目合作的方式发放贷款,建设银行和农业银行主要从企业的角度入手,进行贷款支持,而中信银行和浦发银行则另辟蹊径,从绿色信贷、债券发放等方向开展工作,无论是何种方式对丝路国家进行金融支持,这些资金为我国开展“一带一路”建设提供了坚实的保障。

三是中外资银行不断拓展和深化在丝路建设中的金融合作。随着“一带一路”建设的推进,中资银行与外资银行携手推进“一带一路”建设成为一种新潮流。渣打银行和花旗银行作为先行者,充分发挥海外优势,渣打银行的分支机构开设地点与丝路国家的分布线路有七层重合,花旗银行业务范围分布广,与58个“一带一路”国家的企业有合作,为两者助力“一带一路”沿线国家的发展奠定了基础。外资银行以其成熟的银行网络提供发展平台,而中资银行借地利优势,提供中国优质企业的需求信息,双方互通有无,加强合作。

3.2中资银行金融支持的可持续性和协同性仍有待于提高

一是中资银行的丝路建设的金融支持力度有减弱倾向。从双边政府来看,“一带一路”倡议是国家合作,对我国与丝路国家的经济金融发展都具有深远的影响;但是从短期来看,中资银行作为企业,在积极投身于“一带一路”建设的同时,还遵循经济市场规则,关注金融支持的盈利性与可持续性等问题,而在收益与风险的博弈中,企业往往会偏向于收益高风险低的项目,排斥收益低风险高的项目。故在中资银行投入“一带一路”建设的前期大部分盈利状况并不良好,从而会减弱中资银行投资的积极性,削弱了对丝路建设的支持力度。从上文分析中可以看出,中资银行对丝路建设的支持虽然在逐年增加,但其增长速度却在下降,四大行虽保持领先地位,其海外分支机构布局速度却在下降,中资银行海外布局的增长速度已经下降到14.95%,低于2017年32.1%。

二是中资银行难以形成统一协同,合理配置金融资源,助力“一带一路”国家。“一带一路”倡议由国家推行,众多企业积极响应国家号召,也存在协同性难度增大,造成局部区域资源分布过多,发展不均衡。从区域分布来看,与中国距离较近的阿联酋、韩国、越南、俄罗斯和哈萨克等国家的中资银行分布较为均衡,而距离较远的丝路沿线国家的中资银行分支机构分布失衡,只有小部分国家能享受中资银行金融支持的好处,分布不均削弱了“一带一路”倡议的影响力;从数量分布来看,中国银行和工商银行在海外布局中一直都是佼佼者,而其他中资银行布局状况出现一种“扎堆”现象,新加坡、卢森堡等国家或地区由于经济发达,中资银行扎推出现,而南美洲北美洲中仅有4家的中资银行的身影。

三是由于“一带一路”沿线国家众多,存在国别风险、区域风险和战争风险,为中资银行打开丝路市场带来巨大障碍。丝路沿线国家局势紧张,或有恐怖活动存在巨大的安全隐患;此外国家政府管控力不足,地方治理能力差,中资银行外派人员存在人身安全隐患,在与当地的企业合作过程中容易遭受财产损失与人身伤害,极大的影响力中资银行的金融支持意愿。

4对策措施

一是建立银行联盟,合理布局丝路国家。中资银行在丝路国家分布不均衡,原因在于中资银行各自为战,造成资源浪费。以中国政策性银行或者四大行牵头,建立中资银行联盟,共同打开丝路市场,可以协调中资银行分布不均的问题,对于国家小且分布密集的区域,成立中资银行代表处,一方面可以达到均衡布局丝路国家的目的,另一方面可以节约资金成本,实现成本收益均衡。此外与外资银行合作,或者与入驻国的本地银行合作,形成中外银行合作联合体,不仅加快中资银行海外布局的速度,还可以提升中资银行助力丝路国家发展的深度和广度。

二是建立风险保障基金,为中资银行丝路投资减少风险。“一带一路”倡议是追求的是国家长远的利益,而中资银行还需考虑收益与风险问题,为提高中资银行的风险意识,减少中资银行在开展丝路项目的投资风险,可根据中国出口信用保险公司对“一带一路”国家的风险评级情况,针对不同风险等级的国家及项目设置不同的风险保全手段。E类的高风险国家,国家设立风险保障基金,为中资银行的投资损失兜底;C类与D类风险国家,建立風险保障基金并提倡通过保险的方式转移投资、贷款风险;B类与A类风险国家,通过投保转移风险、提高贷款备用金的方式来减少风险的冲击程度。

三是在重点考察的基础上进行战略投资。中资银行进行分子机构布局或是进行项目投时,应该在可行性的基础上,选择一定区域范围进行分支机构入驻前期考察,首先,考虑该国的局势与国家政策对中资银行入驻是否有限制;其次,考察该国的风俗民情状况,是否对中资银行工作人员的入驻具有排他性等问题;最后,综合考虑是否对该国进行投资。

参考文献

[1]吕越,邓利静.金融如何更好地服务实体企业对外直接投资——基于中资银行“走出去”的影响与机制分析[J].国际金融研究,2019:53-63.

[2]张汉林,张鹏举.“一带一路”倡议基础设施建设国际金融合作体系研究[J].理论探讨,2018:91-98.

[3]张海波,李伏安,钟伟,等.商业银行在 “一带一路” 沿线国家机构布局策略——基于 18 家中资商业银行面板数据的分析[J].亚太经济,2018:22-29.

[4]李姝澜.中资商业银行在“一带一路”沿线亚洲国家经营的风险研究[D].北京:外交学院,2019.

[5]郭德香,李璐玮.“一带一路”倡议下中资银行“走出去”风险防范问题研究[J].郑州大学学报(哲学社会科学版),2018:35-39.

[6]宋爽,王永中.中国对“一带一路”建设金融支持的特征、挑战与对策[J].国际经济评论,2018:108-123.

作者简介:杨娇兰(1994-),女,汉族,贵州贵阳人,研究生,研究方向:国际金融。