基于“原糖、乙醇、碳中和”视角的全球糖市2021/2022年榨季展望(一)

2022-01-15潘亦平

潘亦平

(华金期货有限公司,上海 200120)

0 前言

自从2017/2018年榨季全球糖产量达到历史峰值之后,原糖价格就一直被产能过剩所桎梏,直到2021年7月,原糖价格一举攻破印度无补贴出口价格20美分/磅,为全球糖市价格向上突破打开了空间。本文通过分析原糖、乙醇、碳中和三者之间的关系,发现未来全球食糖市场预期缺口的背后将出现碳中和战略的助力,随着主要生产国减排计划的实施,全球食糖供给缺口将越来越大,从而推高糖价以鼓励食糖生产国家增加甘蔗种植面积,提高食糖供应能力。

1 碳中和对全球糖市影响简析

近年来原糖走势遵循以下原则:风调雨顺的情况下,国际糖价受北半球主产国的食糖出口成本压制,干旱少雨则糖价更多需要看原油价格。当天气无法高效调节糖价周期时,一种看似不相关的概念——碳中和开始发挥威力,打破连续多年的原糖产能过剩的桎梏,助力原糖价格扶摇直上,并塑造未来国际糖市格局。

1.1 碳中和、乙醇和原糖价格

2016年,各国签订《巴黎协定》并依据此制定减少碳排放的计划,乙醇成为实现减排目标的重要工具,美国、巴西、印度等产糖大国都将乙醇对化石燃料的替代加入减排计划。甘蔗作为生产乙醇的重要原料之一,碳中和计划正通过乙醇市场间接影响原糖价格。

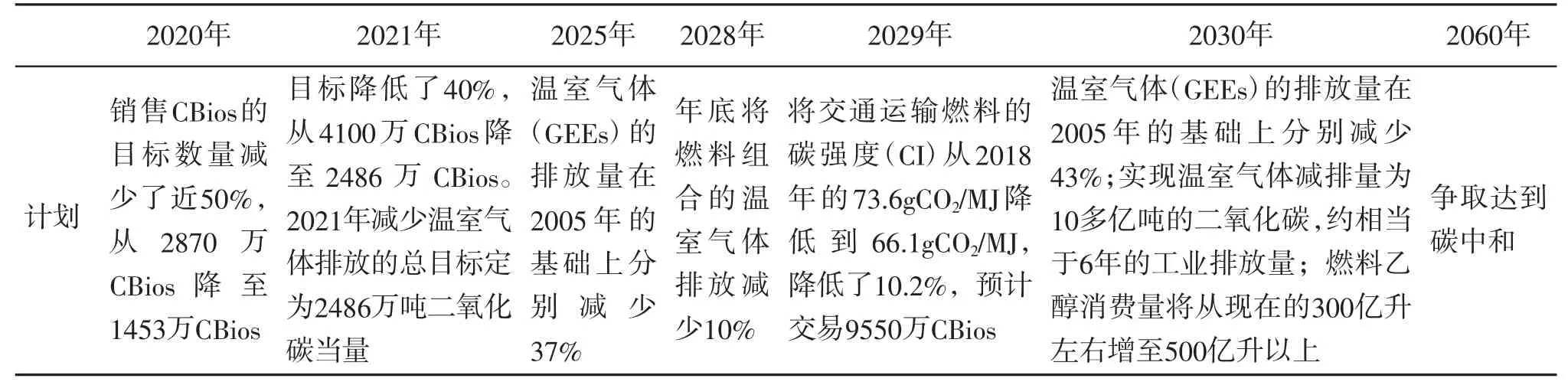

表1、表2和表3总结了三大食糖主产国的碳中和阶段性目标,可以清晰地看到巴西和印度已针对碳中和做出了具体计划部署,泰国的减排具体计划尚未明确,所以本文将围绕巴西和印度碳中和计划对原糖的影响展开分析。

表1 巴西减排计划表

表2 印度减排计划表

表3 泰国减排计划表

1.2 巴西碳中和计划

近年来巴西的碳中和计划—Renovabio逐步成型,并于2020年在B3交易所上市了减排凭证CBios,其获得主要来自于乙醇或生物柴油的生产。由于乙醇早已成为巴西日常燃料(E100和E27),目前减排凭证CBios的供应大于碳中和计划中的目标,特别是疫情影响下,巴西矿业和能源部主动下调了CBios的目标,这使得未来几年都可以通过当前的乙醇供应水平来满足减排需求。但随着减排计划推进,当所需的乙醇量超出现阶段乙醇供应量时,巴西甘蔗制乙醇比例提高将必然挤压食糖的产量,如图1所示。

图1 巴西减排计划

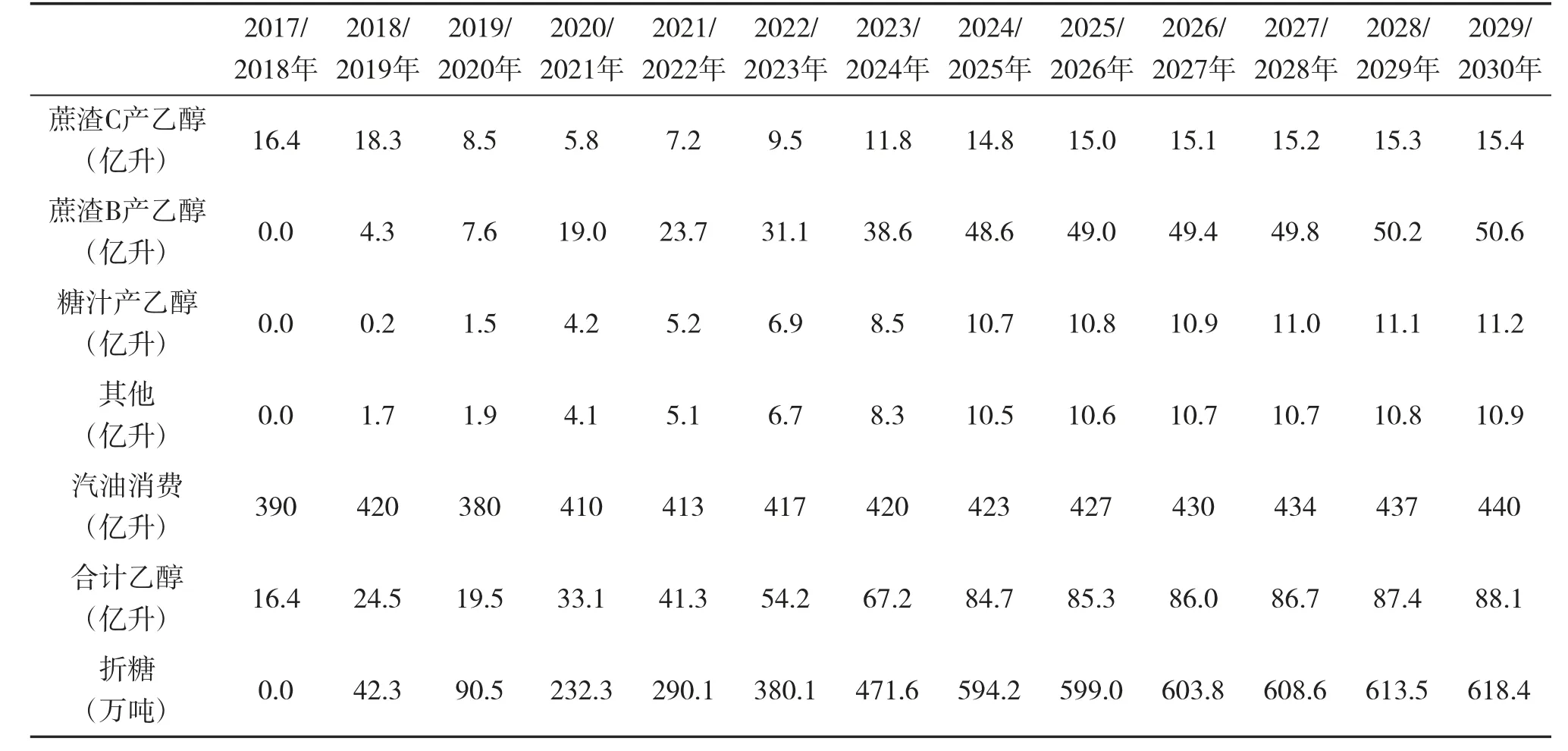

为推算出巴西减排计划未来所需甘蔗乙醇的供应量,我们先做出以下假设:一是玉米乙醇产量按照巴西玉米乙醇协会公布的预期匀速增长;二是巴西柴油消费在疫情后恢复正常并且生物柴油掺兑比例按计划上调。在此基础上,可以推算出如表4所示的数据。

从表4中可以看到,巴西减排计划对甘蔗乙醇的需求量逐年增加,到2025年接近乙醇现在正常供应量。假设巴西甘蔗生产及产糖量在未来都维持历史最高值——2020/2021年榨季的6.5亿吨甘蔗产量以及9429万吨ATR,可以推算出为满足甘蔗乙醇产量,糖的最高产量。考虑到巴西糖产量区间3000~4000万吨,到2026年巴西减排计划就有可能对巴西糖的正常供应产生影响,更不用说2026年之后糖的最高产量快速下滑到3000万吨以下,这将对糖供应产生重大影响。

表4 巴西减排计划转换乙醇需求量

实际操作中,我们可以通过观察减排凭证CBios的价格波动来衡量甘蔗乙醇等提供的CBios是否出现供不应求的情况。目前CBios价格稳定在30~60雷亚尔/unit之间,对乙醇生产成本来说微乎其微,不会影响工厂的生产决策。

1.3 印度碳中和计划

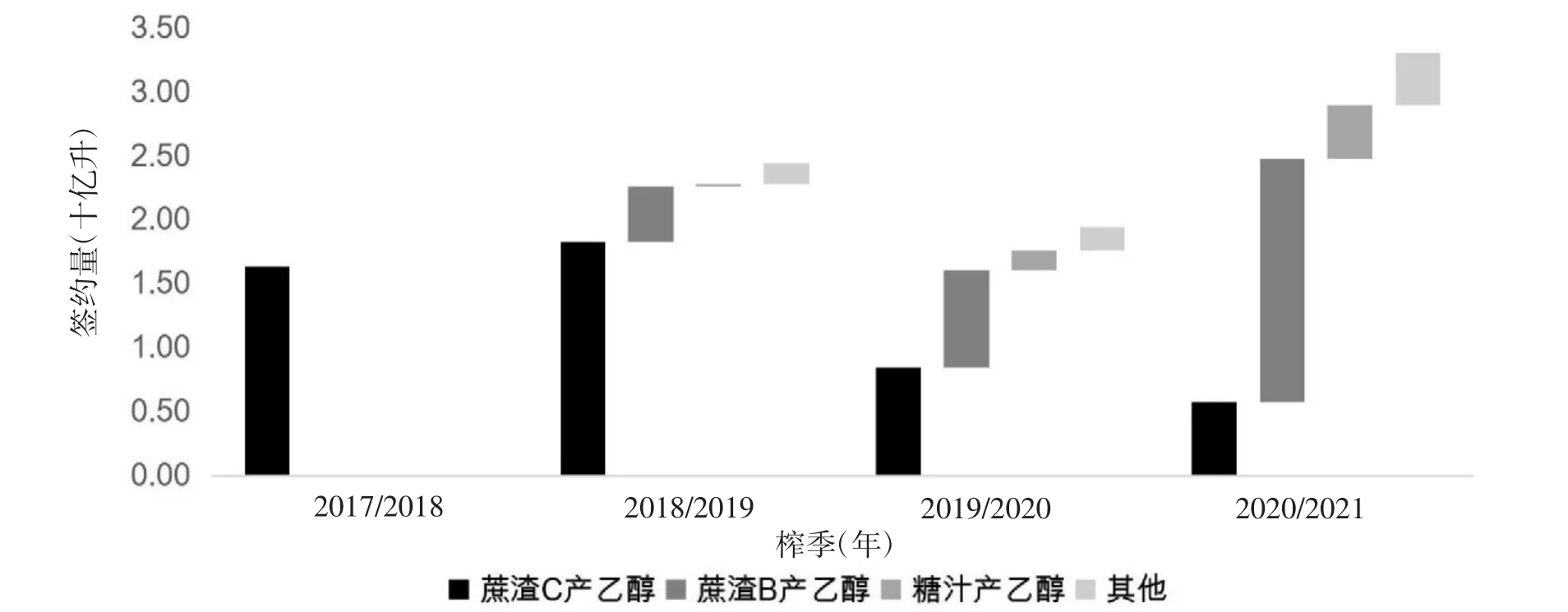

印度的碳中和计划更加直观,将乙醇掺兑比例作为衡量减排计划实现的参考目标,并多次将掺兑目标实现时间提前。印度乙醇的绝大部分供应来自于糖厂,对于政府而言,让糖厂用甘蔗生产乙醇即可以满足减排需求又可以解决糖供应过剩的问题。因此,为了吸引糖厂生产乙醇,印度政府让国家石油公司直接与糖厂签订固定数量和固定价格的乙醇购销合同,并且定价较糖相对更高,如图2所示。

图2 印度乙醇签约量

我们可以从印度的乙醇掺兑目标推测出其减排目标所需的乙醇量,进而估算对应所需消耗的糖量。

假设印度汽油消费在疫情后恢复正常并比疫情前增速上涨;乙醇掺兑比例匀速增加;不同类型乙醇的签约量比例维持不变。从表5看出,印度需要在2021/2022年市场年即乙醇市场年:12月~次年11月,用相当于生产290万吨糖的甘蔗量来生产乙醇以满足减排需求,该数值将在2024/2025年市场年达到600万吨左右。假设印度维持3300万吨的糖产量和2700万吨的消费量不变,则印度可供出口的糖量将从现在的600万吨/年,同时消化2017/2018年榨季以来累积的1400万吨库存,最后降至2024/2025年的0万吨。

表5 印度减排计划转换乙醇需求量

1.4 碳中和影响下的全球食糖供应预期

为了推算出未来碳中和计划对糖产量的影响,我们以历史最大化的甘蔗供应作为基础,并作出以下假设:一是在原糖价格20美分/磅的推动下,泰国产糖量恢复至1400万吨;二是巴西和印度维持高水平的甘蔗产量;三是未来全球消费增长预期以经合组织OECD的数据为假设。再结合巴西和印度的减排计划,我们可以推测全球食糖供应将出现如下变化:2021/2022年榨季全球糖市将出现331万吨的缺口,并以每年400万吨的速度快速扩大,具体如表6所示。

表6 全球减排计划转换乙醇需求量

如此巨大的缺口必然将吸引多个国家扩种甘蔗,我们可以通过梳理不同国家的扩种成本来寻找未来原糖价格的底部。目前巴西的甘蔗生产成本是全球最低的,其扩种成本为相对于大豆或棉花等竞争作物的优势价格;泰国生产成本次之,由于木薯等作为争地原因,其扩种成本从此前的14美分/磅上涨至18美分/磅;而印度目前3100卢比/吨的最低销售价对应19美分/磅的原糖价格,也即扩种的成本。

长期来看,假设碳中和计划不做大调整,全球糖市交易格局将因碳中和的推进而改变,食糖供应缺口影响因素将从原来的甘蔗或甜菜产量、巴西糖醇比价拓展为全球乙醇市场的共振效应、其它农产品的竞争优势比较等,从而给原糖的平衡表带来更多变数,也带来更多的想象空间。(待续)

2 全球糖市2021/2022年榨季行情展望

在对全球糖市未来多年走向做出预判后,我们再回头看看当前全球糖市的情况。传统基本面分析是围绕产量和消费的预期,库存的变动来展开,站在现在的时点上,“巴西减产幅度”、“印度出口政策”、“泰国增产幅度”、“中国是否放储”这四大盲盒还没有开,用传统方式来进行分析不太实际。因此,本文将重点梳理2020/2021年榨季交易逻辑,并对接下来原糖走势做简要分析。

2.1 2021年一季度:玉米逻辑—美国乙醇

全球主要农产品价格从2020年四季度开始大幅上涨,其中玉米和大豆因为明显的供给缺口成为领涨明星品种。

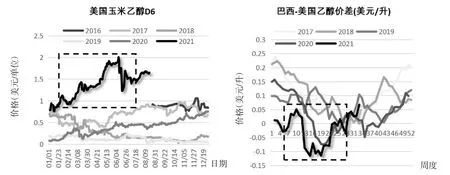

巴西和美国的乙醇市场是全球最大的两个乙醇市场,并且存在进出口关系。美国乙醇市场是配合其减排计划存在的,通过RINS系统来达成每年的清洁能源使用目标,因此,因原材料玉米减产导致的乙醇市场缺口无法通过其他能源来弥补,如图4所示。2021年第一季度,美国乙醇价格快速上涨,市场开始预期美国乙醇供给短缺带动巴西乙醇价格上涨,进而带动原糖价格会跟涨,具体逻辑路线为:玉米减产→玉米价格上涨→美国乙醇价格上涨→巴西出口乙醇上涨(替代/美国)→巴西乙醇价格上涨→巴西原糖价格上涨。

图4 美国乙醇库存(百万桶)

遗憾的是,市场预期中的逻辑线条并未完全成立,图3的数据显示巴西-美国乙醇价差维持了较长时间的负值,两者未同步同向变动。当美国政府表示要减免部分减排义务后,原糖不再跟随玉米价格继续上涨,见图5黑色箭头所示。美国的减排计划引发的乙醇价格变化,但并没有对巴西乙醇市场造成直接影响,对巴西糖价及生产的影响就更无从说起了。

图3 美盘农产品价格走势

图5 美国玉米乙醇D6价格、巴西-美国乙醇价差

2.2 2021年二季度——巴西乙醇

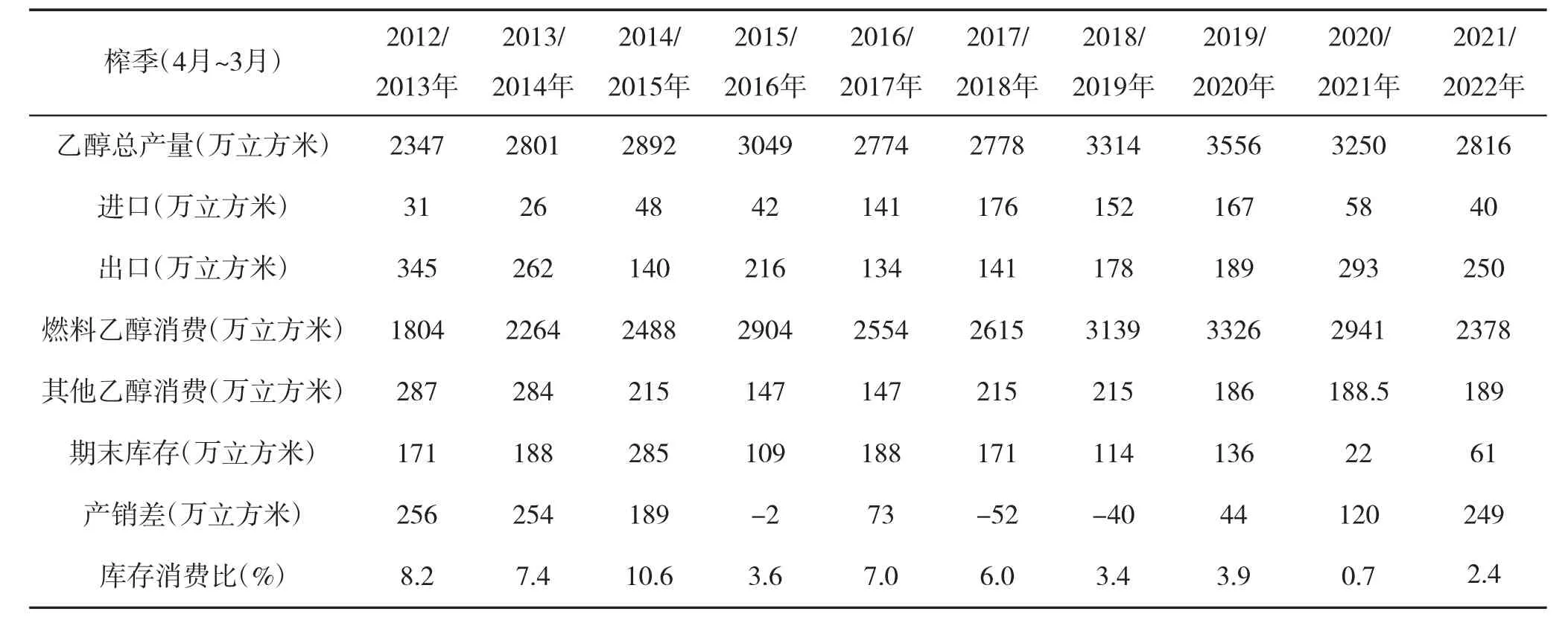

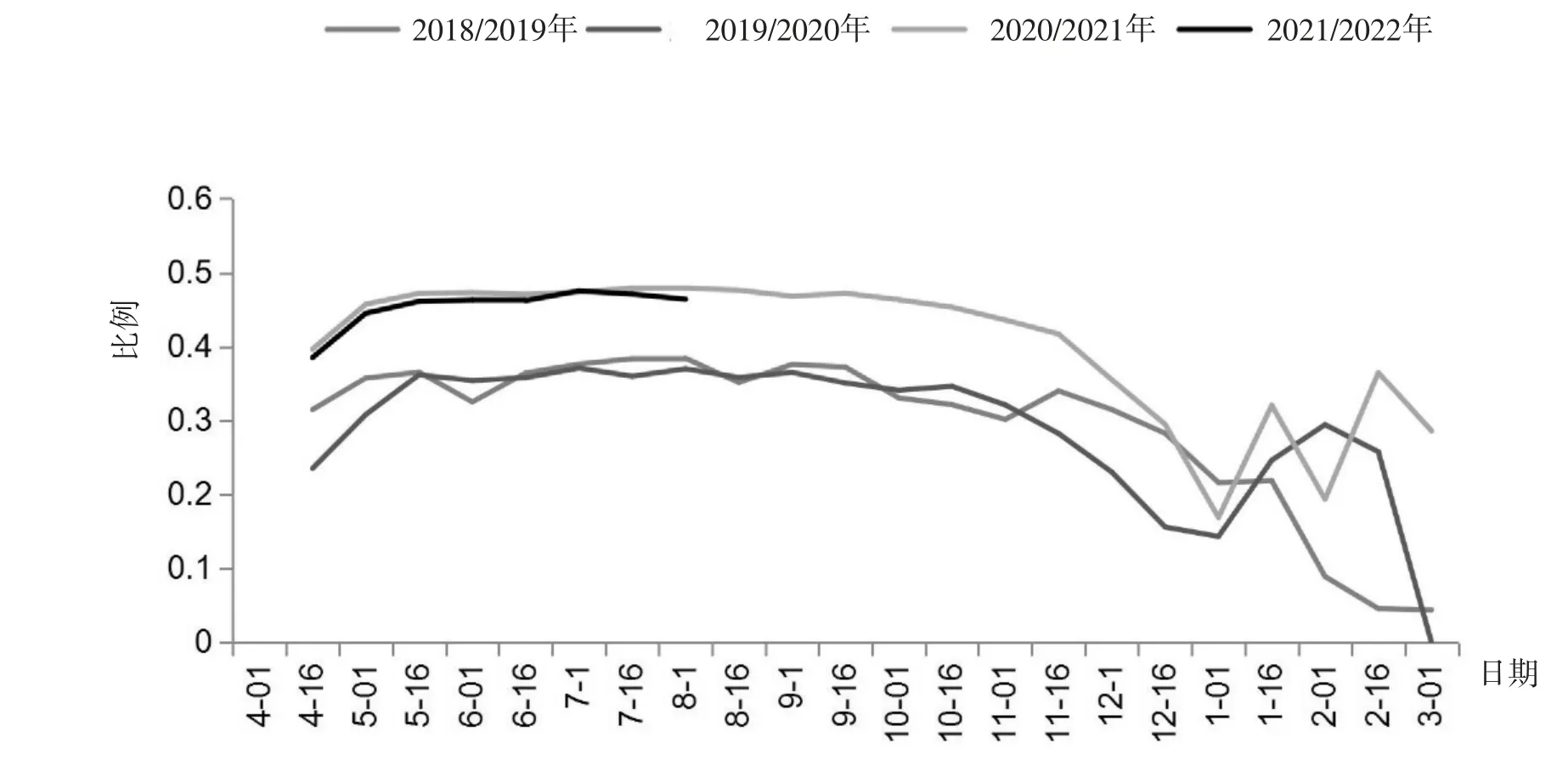

玉米影响原糖价格逻辑链不畅通的根源在于美国乙醇的消费是被减排计划固定的,而巴西乙醇的消费是自由市场。据测算,2021/2022年榨季(4~3月)巴西需要3200万立方米乙醇来满足正常消费需求,但是低期初库存叠加干旱带来的甘蔗减产预期使得巴西乙醇平衡表出现明显缺口,此时巴西可以通过增产、减消费、增净进口等方式解决乙醇缺口问题,如表7所示。

表7 巴西乙醇平衡表

站在2021年3月末的时点上,巴西乙醇增产、减消费和增净进口的成本分别对应的是原糖价格为15美分/磅、汽油价格折价为14美分/磅和美国乙醇价格折价为16美分/磅。从经济学原理出发,市场优先通过成本最低的方式来弥补缺口,所以乙醇价格上涨应当首先触发的是乙醇—汽油比价快速上涨,其次是糖—乙醇价差快速下降。

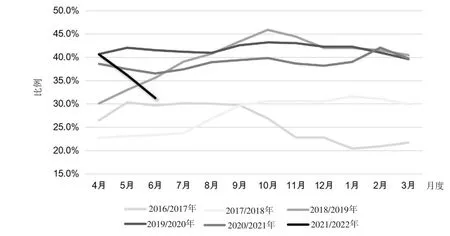

从图6、图7和图8结果看,乙醇—汽油比价的逆势快速上涨压制了乙醇的消费,二季度有水乙醇占汽车燃料市场OTTO CYCLE的消费比例出现明显大幅下滑。另一方面,巴西中南部糖厂的制糖比例并没有因为糖—乙醇价差下跌而出现明显下调,主要因为糖厂提前签订了出口合约同时进行套保,必须最大化生产糖来保证约定出口量。再者,因乙醇价格上涨导致了消费萎缩、缺口下降,不需要进一步压低糖—乙醇价差来鼓励糖厂违约以增加乙醇产量。因此,巴西乙醇平衡表缺口是通过减少消费而非增加产量来解决,其价格稳定后对原糖价格影响亦有限。

图6 圣保罗乙醇汽油比价

图7 糖-乙醇相对优势

图8 有水乙醇/OTTC CYCLE消费比例

图9 双周制糖比例

3 2021/2022年榨季全球糖市展望

3.1 短期展望

短期的预期可以通过贸易流进行理论推测。9月的时候,市场关心今年四季度或明年一季度的贸易流是否会出现供给缺口。各大机构对于贸易流的预测也迥异,一部分机构觉得巴西的减产会导致2021年四季度或者2022年一季度出现缺口,而另一部分则认为印度的无补贴出口会弥补巴西减产的影响,并不会出现缺口。但是,随着时间的推移,印度在19~20美分大量签订2021/2022年榨季的出口订单,使得市场慢慢统一成第二种看法,也即不会出现缺口,我们从10~3价差触底反弹上也能看出这个趋势。

当然,不出现缺口并不意味着价格不会突破。因为四季度和一季度缺口是由本该在二季度和三季度出口的印度提前出口来弥补的,现在的弥补是否意味着未来的缺口,我们还不能下结论,这需要看需求国的库存消化如何,目前来看中国消化的很差,库存高企,糖厂甩货;但是其他需求国已经出现新原糖订单的现象。但可以确定的是印度的出口价格将是短期原糖交易的焦点,也就是说原糖价格将在19~21美分/磅的区间震荡。这只是理论上的推测,实际期货的价格可能受多方的影响,也有可能在宏观或者什么突发消息的影响下,原糖价格突破印度出口的桎梏,毕竟,巴西、泰国、印度三大出口国都没太大的库存压力,价格上抬很容易达成共识。

3.2 中期展望

在对未来进行展望时,由于巴西产糖具有工业品属性,是依据糖乙醇价差来决定,而不是像传统农产品一样单纯由面积和单产来决定,导致我们必须先要对全球平衡表做个大概的预期,再对未来进行展望。如果全球平衡表在巴西线性外推产量的假设下依然呈现缺口,则需要巴西扩大其产量,也就是说需要糖-乙醇价差拉大来促进糖的生产,反之则需要缩小价差来抑制产量。之后,再通过对乙醇价格的预期来对糖价进行展望。所以,我们第一步需要在众多假设下进行平衡表的推演。

现在,我们梳理当前的主要信息:第一,市场基本已经默认印度会取消2021/2022年榨季出口补贴;第二,巴西减产逐步落地,巴西中南部本榨季总产量预期在3200万吨左右(超出了9月部分机构3000万吨以下的预期);第三,全球食糖消费需求持续了很长一段时间的颓势如图10(低原白价差,巴西出口进度慢)。并且对2021/2022年榨季(及巴西的2022/2023年榨季)进行假设如图11:一是巴西甘蔗产量恢复一般(干旱和霜冻影响了新植蔗的播种和宿根的健康),预期在5.5亿吨左右;二是印度维持当前产量;三是泰国产量恢复至1000万吨左右。以这些信息,我们推算2021/2022年榨季的产销差如图12所示,在-350万吨左右。结合各大机构的预期,也基本都认为2021/2022年榨季呈现弱缺口状态,缺口在200~500万吨之间。这意味着,依然需要巴西在下个榨季维持最大化生产糖的状态。

图10 巴西出口进度(KT)

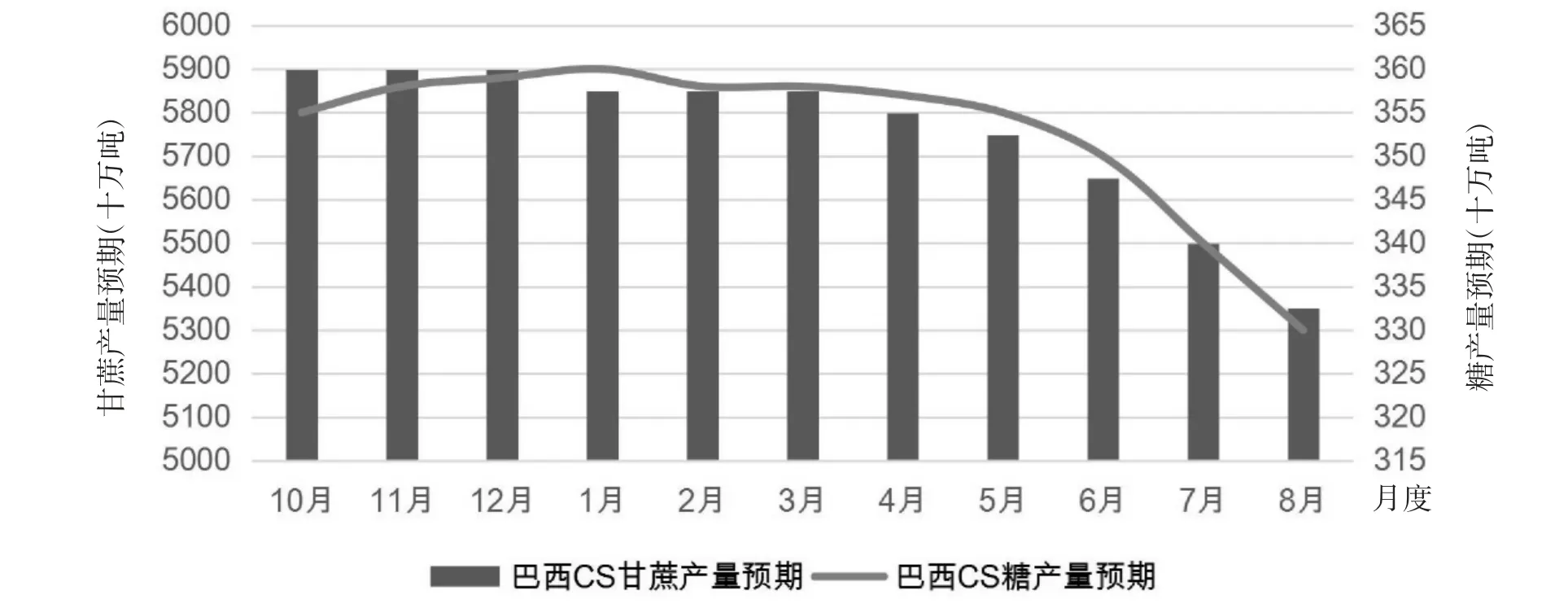

图11 巴西CS甘蔗及糖产量—市场预期均值(十万吨)

图12 全球平衡表(万吨、%)

所以,中期来看,即2022年度,糖乙醇价差依然需要维持较高的升水来促进巴西最大化产糖。而我们可以通过原油的价格来大致推测出巴西乙醇(有水乙醇)的理论价格。在假设原油价格80美元/桶、雷亚尔汇率不变、巴西乙醇汽油比价回归到72%左右的情况下,乙醇的理论价格折糖价在16~17美分/磅之间。考虑到糖价需要溢价来促进巴西生产,中期糖价将维持在16~19美分/磅之间。当然,如果拉尼娜事件发生,巴西继续干旱,导致甘蔗产量预期下调,糖价将更有上涨空间。

4 结论

基于以上分析,我们做出以下总结。短期来看,即2021年四季度,市场将继续交易印度出口政策,价格围绕印度无补贴出口价格(印度国内现货价格)波动。由于印度2021/2022年榨季提前出口签约量高,北半球压榨压力体现将一般,而在宏观或者突发事件的影响下,原糖也可能突破,因为三大出口国库存压力不大,能对新高价格达成共识。

中期来看,即2022年,在缺口预期下,巴西乙醇价格将继续作为原糖价格的支撑去促使巴西糖厂倾向于生产原糖。在原油价格80美元/桶的预期下,我们认为原糖价格将在16~20美分/磅之间波动。

长期来看,也就是“碳中和”计划的推进造成全球甘蔗量不够,特别是巴西。但是,“碳中和”计划毕竟在国家民生政策之下,如果真的出现明显达不到目标的情况,我们相信国家是会选择调整“碳中和”计划的,正如当前全球能源危机下,美国、巴西、阿根廷等众多生物燃料掺兑国家都选择了下调掺兑目标和碳排放减少目标。