公募基金一季度调仓路径解析

2021-04-25张桔

张桔

·编者按·

市場在春节前后坐了一轮过山车,以核心资产为代表的股票出现了较大幅度的调整,公募基金整体仓位从上一季度的73.15%下调至本季度的72.50%。相较基金整体仓位的小幅下调,仍有基金经理选择逆市加仓,所掌管的基金产品的股票仓位甚至接近了持仓上线95%。在一季度期间,基金经理刘彦春管理产品规模逆市突破了千亿,成为继张坤之后的第二个管理千亿规模的基金经理。

观察公募基金的持仓,以价值投资为代表的明星基金经理依然在坚守好公司,去年四季报的前十大重仓股,今年首季只调出了立讯精密和中国平安,而调进的则是海康威视和药明康德。

此外,从行业配置来看,一季度公募基金对金融业和顺周期品种的配置力度有明显的加大,而对去年抱团且大涨的白酒和医药则有一定的减仓且分化:白酒头部公司“茅五泸”仍被抱团且加仓,医药方面的投资重点转移到CXO、生物疫苗赛道上。同样,对于去年同样大热的科技股和新能源赛道,明星基金经理对前者在全球“缺芯”逻辑未变下依然看多,而对后者则在继续抱团龙头股的同时,通过适度分散投资来降低组合风险。

本周四,内地公募基金一季报披露工作落幕。从季报数据来看,公募基金权益类基金产品当期整体利润为负数,而固收类基金则成为本季最大赢家。根据天相投顾的统计数据,货币型基金和债券型基金分别盈利了大约530.4亿元和299.8亿元。整体上,公募基金从去年四季度的整体盈利8200亿元转为今年一季度亏损超过2100亿元。

相较业绩的整体亏损,公募基金规模却再次刷新了历史纪录。统计数据显示,截至一季度末,公募基金总规模达21.79万亿元(含估算基金)。

在节后市场持续调整下,基金2021年一季度的整体仓位和看好方向也有了新变化。其中在仓位变化上,有可比数据的3029只产品的整体仓位从上一季的73.15%下降到72.50%。而投资方向上,明星基金对金融业和顺周期品种的配置力度明显加大,其中,金融业的持仓占比由去年底的4.48%增至4.60%,而化工、煤炭、石油、钢铁等行业的仓位增幅也位于前列。相较这些增仓品种,去年热门的食品饮料、计算机和汽车等行业在一季度却有不同程度的减仓,资金明显倾向头部绩优公司。

一季度公募加仓银行、顺周期行业迹象明显

[医药生物和传媒行业的仓位是有所提升的,而银行、化工和制造等顺周期行业的加仓幅度也较大,相较这些板块的加仓,食品饮料、计算机和汽车等热门行业却有不同程度的减仓。]

2021年一季度,A股市场走势冰火两重天,春节后抱团赛道的集体回调与顺周期板块的整体强势形成了鲜明对比。在顺周期大范畴中,先是化工、有色等板块集体躁动,后是“碳中和”风潮下的钢铁股也迎来表现机会。

平安证券基金研究所执行总经理贾志向《红周刊》记者表示:“根据申万行业分类,公募基金今年一季度前五大重仓行业依然是食品饮料、医药生物、电子、电气设备和传媒行业,与上季度相同。但需要注意的是,医药生物和传媒行业的仓位是有所提升的,而银行、化工和制造等顺周期行业

的加仓幅度也较大。相较这些板块的加仓,去年热门的食品饮料、计算机和汽车等热门行业却有不同程度的减仓。”

“从细分赛道来看,根据Wind四级行业分类,白酒与葡萄酒的仓位依然最高,但仓位上有所减少。医药类如生物科技、生命科学等都有不同程度的加仓;科技类如半导体、电子等的仓位则增减不一;化工、煤炭、石油、钢铁等行业的仓位增幅均位于前列。由这些变化可以看到,在一季度机构抱团股大幅下挫下,顺周期行业顺势而起,主动偏股型产品整体都有一定程度的调仓。但总的来看,白酒、医药、科技等热门赛道依然是基金经理长期投资的重点行业。”贾志进一步强调。

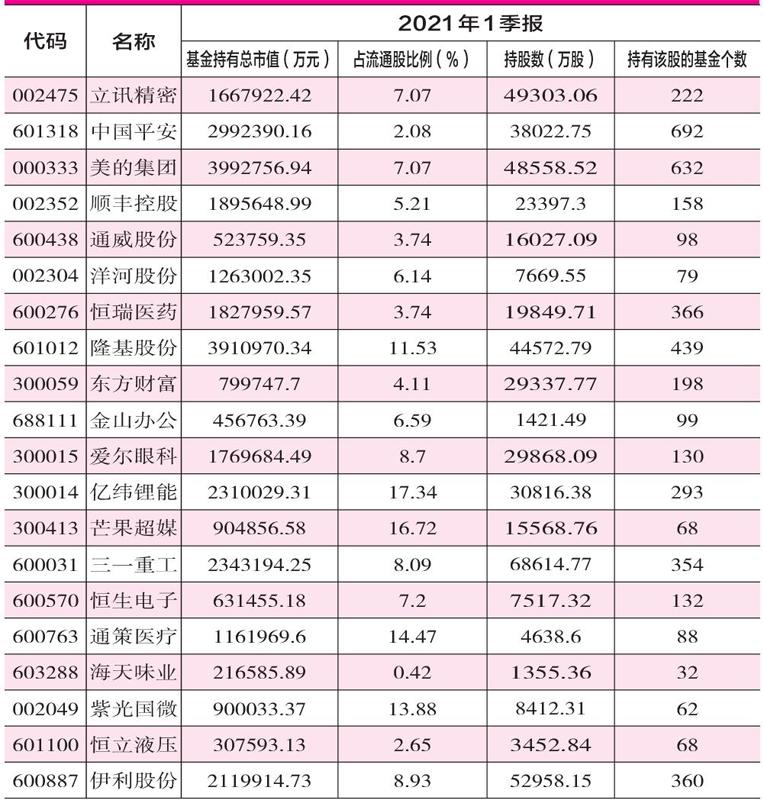

表1 一季度公募重仓股前20位一览

相较行业赛道配置上的细微变化,《红周刊》记者发现基金重仓股的变化却是相对明显。对照天相统计的最近两期基金重仓股,记者发现在贵州茅台和五粮液稳据重仓股前两位同时,“安防茅”海康威视凭借着优异的基本面也异军突起,一举站上基金重仓股前三位置。此外,进入基金重仓股前十榜单中的新面孔还有广受机构青睐的CXO医药赛道的龙头股药明康德(名将周应波的代表作中欧时代先锋,本季的第一重仓股就从赣锋锂业变成了海康威视)。与海康威视和药明康德的杀入相对的是,景气度有所下降的立讯精密和中国平安则被剔除出基金重仓股前十名单。

在排名第11到第20位的重仓股中,招商银行和兴业银行的变化最值得重视。数据显示,持有前者的基金个数达710只,而持有后者的基金个数则达到490只,两只银行股均进入了当季公募增持榜的前五行列。

表2 一季度公募基金增持前20大重仓股一览

有意思的是,在公募基金当季减持排行榜上居于前三的恰好是掉出基金重仓前十位置的中国平安和立讯精密,以及在前十中重仓位次明显下移的美的集团。

公募整体仍在坚守高端白酒去年大涨的二、三线白酒股未受过多重视

[除去白酒龙头股“茅五泸”之外,一季度公募前50大重仓股中还有山西汾酒(14位)和洋河股份(39位)两只白酒股,而古井贡酒则已掉出了榜单。]

春节过后,市场画风突变,以白酒、医药为代表的两大机构抱团热门行业引领大盘震荡调整,其中,白酒龙头贵州茅台自2月18日盘中触及2627.88元后出现了持续调整,区间最大回撤幅度高达27.69%。曾经屡试不爽的机构抱团取暖的转向,让公募“喝酒吃药”阵营产生一定动摇。一季报数据显示,有部分基金产品几乎全部抛弃了白酒医药,如成立于2006年底的老基金泰信优质生活就在一季报中明确表示,“清空白酒、降低医药”。

相较上述基金的看空,公募“白酒四大天王”张坤、萧楠、刘彦春、王宗合四人的十大重仓股中却仍保持着相当比例的白酒头寸。例如鹏华的国民基金经理王宗合,除去鹏华创新未来18个月外,茅台、五粮液、汾酒和古井贡基本出现在他掌舵的每只基金中,其中重仓白酒股数量最多的要算鹏华中国50。从鹏华中国50一季报来看,其当季十大重仓股包括了贵州茅台、五粮液、泸州老窖、山西汾酒、古井贡酒和水井坊,合计持仓市值占净值比约为45.54%。相比一季度该基金82.16%股票仓位,白酒股的贡献已经超过一半。另外,虽然45.54%的比例相比上一季其同样重仓这六只股票的49.56%比例略有下降,但前两位重仓股山西汾酒和贵州茅台的持仓占比却均超过了9%。

表3 一季度公募基金减持前20大重仓股一览

同样在“茅五泸”之外对山西汾酒青睐有加的还有银华基金的明星基金经理李晓星。在他所掌舵的银华盛世精选中,前四大重仓股均被白酒股所垄断,其中山西汾酒恰好排在“茅五泸”之后位列第四,持仓占比从上一季末的4.01%大幅提升至本季的7.50%。对此,李晓星在季报中表示,在消费和医药方面,高端白酒、餐饮供应链、CXO、医疗服务、疫苗等仍处于高景气阶段,业绩增长的持续性依然很好。

对于单一顶格配的白酒标的来说,刘彦春所配置的泸州老窖实际上接近顶配,所执掌的景顺长城新兴成长一季报显示,第一大重仓股泸州老窖的持倉占基金净值比约为9.95%。此外,从他在管的几只基金来看,其对于另外几大白酒龙头贵州茅台、五粮液以及古井贡酒还选择了大幅度加仓。

值得注意的是,尽管去年四季度以来二、三线白酒股曾有过一波上涨高潮,但是公募整体还是聚焦在高端白酒上,对于皇台酒业、金徽酒、青稞酒等非一线品牌关注甚少。此外,上一季还经常在基金重仓股中出现的顺鑫农业、口子窖、今世缘等个股,在本季已经很少上榜了。

CXO、生物疫苗赛道凝聚更多目光恒瑞医药、长春高新等热度有所下降

[药明康德、长春高新、智飞生物、恒瑞医药、爱尔眼科、泰格医药、通策医疗、美年健康、凯莱英等杀入基金重仓股前50强,成为公募第一行业“天团”。]

与白酒同属抱团赛道的医药板块在春节后的调整中也受伤不浅,截至4月22日,在万得医药指数节后下跌了4.76%背景下,医药三大龙头股恒瑞医药、迈瑞医疗、长春高新年内分别下跌了26.25%、4.41%和上涨了5.23%。

在此前的持续上涨难以为继后,衷情医药股的公募舵手利用市场调整开始梳理赛道布局。以公募圈中“医药四大天王”之一的广发基金吴兴武为例,迄今他所管理时间最长的产品是广发医疗保健,对比该基金去年四季报和今年一季报持仓来看,上述三只创新药龙头的重仓位次集体后退,相反,药明康德和泰格医药两只CXO龙头股占据了重仓赛道的前两位。此外,该子板块的另一龙头凯莱英也在十大重仓中闪现。吴兴武在季报中表示,在子行业分布上,CXO、医疗服务、创新药、高端医疗器械的占比较大,持仓结构较为稳定,换手率较低。

进一步看由工银瑞信两大医药名将赵蓓和谭冬寒所联袂打造的工银瑞信医疗保健行业,该基金去年四季报的重仓股还是一派医药传统场景,此时的长春高新和迈瑞医疗还排在重仓股前两位,持仓占比均超过8%。可到了今年一季报时,长春高新已退居第三、恒瑞医药退居第十,而迈瑞医疗则直接退出十大重仓股行列。本季度占据前两位的已换成生物疫苗股智飞生物和CXO赛道龙头之一的药明康德。在季报总结中,基金经理表示,“医药行业结构性看好创新药及CXO产业链、疫苗、医疗服务、医疗器械等。”

整体上,医药掌门对CXO、医疗服务、医疗器械、创新药等几条主要赛道是相对看好的,而对于疫情时期因手套、消毒液、呼吸机等承担特殊使命的投资标的热情明显降温,除去对呼吸机龙头重仓比例出现下降外,另一明显变化就是去年大红大紫的英科医疗从十大重仓股行列有闪退迹象。例如节前与张坤和刘彦春一起成功出圈的葛兰,其代表作中欧医疗健康就用创新药康龙化成替代了上一季重仓股英科医疗。

除去医药类掌门外,《红周刊》记者还注意到,有多位顶流明星也在利用市场调整悄悄增配医药股。比如张坤就在其代表作易方达中小盘中重仓了美年健康、华兰生物、通策医疗和天坛生物,生物疫苗和医疗器械类的股票几乎占据了十大重仓股的半数席位;而同样看好美年健康的还有兴全名将董承非;前年状元刘格菘也一如既往地衷情生物概念股,在他夺冠的产品双擎升级中,仍保留了对康泰生物和健帆生物的持仓。

新能源板块历经挫折热度不减去年的年度状元逆市加仓静待“拐点”

[在新能源板块中,除去宁德时代和隆基股份外,亿纬锂能、赣锋锂业、汇川技术、华友钴业也出现在基金前50重仓股行列。]

新能源板块在2020年的一飞冲天成就了赵诣、陆彬等一批新锐基金经理,凭借重仓宁德时代、比亚迪、隆基股份等新能源车和光伏细分赛道的龙头股,他们的产品业绩在年终笑傲公募年度排行榜。而正是在同行的疯狂追逐下,也一举将新能源赛道捧成了基金第四大热门抱团板块。然而今年春节过后,新能源板块却追随着白酒调整的脚步踏上了估值回归之路,如新能源汽车龙头股比亚迪的股价在节后的调整中,跌幅高达36.8%。

如是背景下,去年一朝成名的新能源斗士何去何从成为最大看点,而这其中广受关注的要算去年的状元赵诣。《红周刊》记者注意到,赵诣在今年一季度笃定看好新能源赛道并逆市做多,在他管理的四只基金产品中,农银汇理新能源主题一季度股票仓位由2020年末的66.35%大幅提高到92.57%,农银汇理工业4.0的股票仓位也由2020年末的69.25%大幅提高到92.29%。

以去年的冠军产品农银汇理工业4.0为例,在一季度十大重仓股中,赵诣在坚守新能源赛道的同时也做了一定程度的分散投资,用来自机械和化工板块的应流股份、中联重科和恩捷股份替换了原来重仓品种通威股份、新宙邦和璞泰来。当然,对于新能源行业龙头股,其仍在逆市不遗余力地加仓。比如宁德时代,一季度他将该股的持股数量从84.56万股加仓至130.23万股,持仓占比由原先的7.55%增至8.25%。

值得注意的是,农银汇理工业4.0今年迄今的业绩表现其实是并不如人意的,年内净值下跌了7.27%,在同类产品中排名明显居后。在一季报总结中,赵诣坦言今年的业绩表现不佳,不过他认为,估值的剪刀差已经得到收敛,后续更多是选择性价比匹配的好公司,而不是以是否抱团作为参考的依据。他表示,组合上将仍以新能源、高端制造和5G产业链为主。

《红周刊》记者纵览去年一众重配新能源赛道的公募基金,发现他们在坚守光伏和新能源车龙头股的同时,也选择了适度分散投资顺周期类板块以降低组合风险,如去年实现了业绩翻番的创金合信工业周期精选基金经理李游就是其中一位。

基金一季报显示,在李游执掌的创金合信工业周期精选当季前五大重仓股中,隆基股份、宁德时代、通威股份、恩捷股份仍在不遗余力地加仓,特别是隆基股份加仓将近1000万股,不仅让其的配比超过了9.5%,且也成为了本季的第一大重仓股。而排名跌至第十位的阳光电源,李游同样也在大幅加仓,持仓数量由上期的445.48万股提升至596.44万股。

存储器、模拟芯片、功率半导体、数据中心逐渐上位全球“缺芯”逻辑或成科技板块扬升契机

[科技股在一季度重仓中数量和排序均不佳,仅有立訊精密、韦尔股份、京东方、深信服、三环集团、卓胜微、广联达七只个股上榜,排名靠前的立讯精密在基金重仓前50榜单中仅排在第31位。]

作为同样属于公募抱团赛道中的重要一员,科技股也在节后的市场调整中遭遇了集体杀估值。细分赛道中,半导体板块龙头股兆易创新、北方华创等回调幅度较大。不过,若结合公募一季报来看,曾经引发争议的诺安成长、银河创新成长等喜好重仓科技股基金依然在看多。

以屡次上热搜榜的诺安成长为例,基金经理蔡嵩松依然保持了集中持仓和重配单一标的的风格,其一季度的前十大重仓股聚集在科技半导体赛道,重仓股有北方华创、卓胜微、兆易创新、中芯国际、三安光电、韦尔股份、长电科技、圣邦股份、中微公司、沪硅产业。与2020年四季报相比,前十大重仓股名单不变,只是个股持股比例上有细微变化,如韦尔股份从重仓占比第一位降到了第六位,原排名第二的北方华创晋升第一位置,持仓占比由上一期的9.86%提升至992%。整体看,前六大重仓股的持股占比均突破了9%。

“3月随着美债收益率上行,通胀预期和流动性杀估值的逻辑仍在延续,新能源、半导体为主的高估值品种继续调整,静态估值较高的品种杀跌。未来核心资产的杀跌将告一段落,不必过分悲观,核心资产正在经历震荡筑底的过程。随着中国资本市场日趋成熟,高景气赛道的优质核心资产仍是未来行情的主赛道。”蔡嵩松在季报中强调,“半导体行业延续缺货潮,而且在日本地震、美国得州雪灾的影响下,晶圆产能愈发紧缺,缺货涨价愈演愈烈,本轮供给侧缺货的程度是历史上从来没有过的,景气周期的时间跨度也有望超出预期,产业的高景气与股价的剪刀差越来越大”。

除去诺安成长、海富通股票等几只被贴上科技标签的“网红”基金外,《红周刊》记者发现全行业基金中也出现了对科技二级细分赛道景气度筛选的苗头。例如泰信中小盘精选在一季度深挖了存储器赛道;同样在2019年因重仓科技股成名的万家行业优选,基金经理黄兴亮提到本季增持了模拟芯片行业。对比来看,一贯也以科技股猎手面目示人的财通基金金梓才,他在今年一季度大幅褪去科技的外套,十大重仓股中仅有新易盛与数据中心与科技有关,当然,如此改头换面也让他所管产品今年全部维持了正收益。

金融地产配置比例明显提升多只银行股入选部分产品十大重仓股行列

[银行、地产一季度集体发力,成为多只基金产品重仓股新贵。其中,招商银行排在基金前50大重仓股第11位,万科排在第15位,兴业银行和宁波银行排在第20位和第21位,平安银行排在第26位,邮储银行排第46位。]

除去公募在抱团行业利用调整契机筛选赛道外,第一季度从增配行业角度去看,久被冷落的金融地产板块也在悄然崛起,其在当季十大重仓股出现的频次较以往明显增多。

在银行股中,《红周刊》记者发现多数明星基金经理似乎更偏好银行板块中的成长类股票。例如公募一哥张坤,其掌舵的易方达蓝筹精选中就新进重仓了招商银行和平安银行;无独有偶,同样在这一季新进重仓银行股的还有另一位顶流基金经理谢治宇,除去平安银行,兴业银行也出现在其掌管的兴全三只基金的重仓股名单中,其中,兴业银行和平安银行还成为兴全合润的第二和第三大重仓股。此外,今年迄今净值表现排名第一的广发价值领先的基金经理林英睿的第一大重仓股则是杭州银行。

对此,独立财经评论人郭施亮指出:“平安银行一季报业绩超出预期让市场重燃对银行股的信心,该行营收同比增长10.2%,净利润同比增长18.5%,这一份成绩单确实让市场看到了希望。对比去年同期的数据来看,平安银行同样录得了营收16.78%以及净利润14.80%的同比增幅水平。从市场的角度出发,对拨备覆盖率达到300%以上的上市银行,可能会更看好它们的利润释放空间。”

除去金字塔尖的明星基金经理,记者还发现多位权益类基金经理在首季较大幅度超配银行股。例如并非银行主题的金信智能中国2025目前所取得的7.23%的年内净值增长率的原因或和它几乎全数重仓银行股有关,十大重仓股中,除去万和电气,其它均为银行股。不过,让人意外的是,招行、平安银行则不在其重仓股范围。

此外,记者注意到不同以往的是,很少被公募作为第一重仓股的工行和建行在一季度获高度重视,如明星基金经理贾成东掌舵的招商优质成长,在今年首季清掉了四季度重仓的医药和新能源等抱团赛道个股后,几乎全数买入了工行、农行、建行、交行等低风险蓝筹股,其中工商银行凭借9.23%的持仓占比排在了首位。同样,在长信价值蓝筹两年这只产品中,建设银行位置也从上一季度的第三大升至首位,持仓占比从上一季的8.92%升至本季的9.43%。

作为长期估值偏低地产股,在今年公募一季报中也有全面提升的趋势。如昔日嘉实明星、如今任职兴全的董理所掌舵的兴全轻资产和兴全多维价值两只产品,万科A和保利地产均杀入当季重仓股的前三,前者对两只标的股均大幅加仓,其中万科A的持仓占比上升至8.67%。

在前几年一度因为重仓地产股而饱受诟病的万家精选,今年一季度将重仓地产的风格演绎到了極致。基金一季报显示,当季十大重仓股中除去牧原股份和天齐锂业外,剩余的八只股票皆出自地产板块,同时现任基金经理黄海敢于集中高比例持仓单一标的,例如当季的前四大重仓股金地、新城、万科、保利的持仓市值占净值比均突破了9%。在季报中,基金经理直言,“本季我们依然持有较重的地产股仓位”。

化工、煤炭、钢铁、有色等行业首季增幅居前顺周期板块有望成为公募抱团新方向

[三一重工、万华化学、东方雨虹、紫金矿业、荣盛石化等顺周期标的成功杀入公募重仓50强,它们分别来自于机械、化工、建材、有色、石化等顺周期行业细分赛道。]

当抱团赛道在节后遭遇集体杀估值的行情同时, 以化工、有色等为首的顺周期板块整体上逆风飞扬, 按照中信一级行业分类,年初至今表现较好的行业板块大多被顺周期所占据,其中,钢铁、煤炭、建材排在了前三位。从公募基金一季度调仓品种来看,越来越多地基金产品将配置品种向顺周期品种倾斜。

以今年市场中惟一净值上涨超过30%的广发价值领先为例,其一季报中“煤飞色舞”特征就颇为明显。基金经理林英睿当季重仓了中煤能源(A、H股均包括)、兖州煤业、中国宏桥、神火股份、西部矿业、中国旭阳集团等A股和港股标的,有意思的是,其对于中国神华和中国铝业这样的传统意义上龙头却没有重仓,同时对热门的石化和钢铁板块也相对看淡。在季报总结中,他提到重点布局的是以周期金融为代表的顺周期行业。

在金字塔顶的顶流基金经理中,《红周刊》记者发现包括刘格菘、董承非等也开始对顺周期股越来越重视。基金一季报中,董承非在所管的两只基金中各配了三只顺周期标的,特别是紫金矿业均占据了第一大重仓股的位置。而在趋势投资这只产品中,他还配置了北新建材和欧派家居;在新视野定开产品中,他重仓配置了中国神华和北新建材。对比来看,另一位明星基金经理刘格菘则是火力全开,在其赖以成名的双擎升级中,继上一个季度重仓荣盛石化之后,本季恒力石化和龙蟒佰利也联手进入十大重仓股的行列。

而在一众顺周期龙头股中,“化工茅”万华化学是最受公募青睐的。Wind资讯最新统计,一季度末来自87家公司的386只基金总共重仓持有该股约为20854.16万股,相比上一季度的持仓变动约为2003.83万股。在对其当季持股超过500万股的名单中,傅鹏博、萧楠、王宗合、周应波、茅炜、赵枫、邬传雁等一众大咖的名字赫然在列。

值得一提的是,原本不太被关注的化工细分赛道的轮胎,因行业国产替代的逻辑景气度的持续上升,逐渐从周期类标的向成长类标的所过渡,有部分基金经理选择对其重仓。比如付娟管理的申万菱信新经济就重仓了赛轮轮胎,而魏晓雪管理的光大保德信研究精选重仓了玲珑轮胎。

“仅从前十大重仓股的数据来看,对照万得碳中和板块数据,一季度‘碳中和概念股仓位实际上较去年四季度是有所减少的(-0.39%)。然而,很多基金公司都积极布局了相关概念的基金产品。从‘碳中和概念基金的前十大重仓股来看,‘碳中和概念股占比较四季度增加了1.52%。”贾志强调,“碳中和”板块正成为公募剑指的方向。

三大白电巨头得到更多关注 乳业龙头伊利仍被重仓

[源于后疫情时代的品牌出海逻辑,以美的集团、格力电器、海尔智家为代表的白电巨头得到了更多资金青睐。]

很大程度源于后疫情时代的品牌出海逻辑,内地的家电巨头正在改变过去的海外代工模式,开始掌握更大的话语权,从而也给了上市公司业绩更大的想象空间。如是背景下,以美的集团、格力电器、海尔智家为代表的三大白电巨头,顺理成章地得到了更多资金青睐。

天相投顾统计报告表明,除去白酒股之外,来自于家电食品饮料行业的重仓标的主要集中在三大白电巨头身上。其中,美的集团排名高居基金重仓前50榜单的第9位,海尔智家排在第24位,而格力电器则排在第37位。Wind资讯数据显示,海尔智家是当季公募基金增仓最多的一只家电股票,一季度公募增仓了大约5837.58万股。

从公募追捧态度看,兴全基金对海尔智家格外垂青,在当季对其持股量超过1000万股的公募基金中,兴全系基金就占据了6只,特别是持股超过6000万股的两只基金产品均出自名将谢治宇之手。今年一季度,谢治宇持掌的兴全合宜加仓海尔智家接近2000万股,十大重仓排位中从第四位上升到第二位。而兴全合润对其持仓占比也达到7.24%,排名第一位。对于自己的持仓安排,谢治宇在季报中表示,将持续关注具备核心竞争力的优秀公司。

除去家电外,内地上市的乳制品龙头伊利股份也在公募基金一季度重仓50强中占有一席之地,排名居于重仓股中的第19位。《红周刊》记者注意到,在重仓该股的基金中,素来酷爱食品饮料的东方红旗下基金排在了最前列。以东方红睿玺三年为例,该基金的基金经理在一季度加仓了1000万股,将该股的持仓占比从7.78%提升至9.65%。

此外,“东方红系”还对于鸡尾酒龙头股百润股份格外厚爱,而该股也成功地杀入了50强行列,排在公募当季重仓的第50位。