人民币汇率波动与收入不平等:影响渠道及应对

2021-03-15任桐瑜李杰

任桐瑜 李杰

摘 要:本文基于2006—2018年我国28个省份的省级面板数据,探讨了人民币汇率波动对收入不平等产生的影响以及影响渠道。研究结果表明,人民币汇率波动的增加会通过外商直接投资渠道与就业渠道扩大收入不平等。因此,在有序推进人民币汇率市场化、人民币汇率波动逐渐增加的背景下,应稳步推进经济发展与扩大就业,促进外汇市场的发展与完善,加强劳动力市场的建设,完善失业人员培训保障机制,不断提升经济开放程度及教育水平,以避免人民币汇率波动对收入不平等的负面影响。

关键词:人民币汇率波动;收入不平等;影响渠道;面板模型

一、引言

进入二十一世纪以来,我国经济迅速发展,经济总量从2000年的10万亿元增长到了2019年的接近100万亿元。但是在经济稳步增长的同时,收入不平等问题仍然不容忽视。国家统计局数据显示,我国基尼系数在2003—2008年整体呈现上升趋势,2008—2015年呈现下降趋势,之后又再次反弹上升。虽然2008—2015年我国基尼系数实现连续七年下降,但仍然高于0.46,位于0.4的警戒线之上(见图1)。而且,基尼系数是否连续下降仍然存在争议,杨耀武和杨澄宇(2015)[1]认为2008—2013年基尼系数连续五年下降的结论有待商榷,其中2008—2009年、2012—2013年基尼系数很有可能并未改变甚至上升。2015年后基尼系数再次反弹上升,说明我国收入不平等问题依然较为严重。

较严重的收入不平等问题是社会与经济发展过程中所面临的严峻挑战,国内外学者围绕收入不平等的影响因素进行了大量研究。研究结果表明,收入不平等主要受经济增长(Kuznets,1955;Chiswick,1971)[2,3]、经济开放程度(何璋和覃东海,2003;Anderson,2005;Jalil,2012)[4-6]、教育水平(Gregorio和Lee,2002;吴晓刚和张卓妮,2014)[7,8]与城镇化(陆铭和陈钊,2004)[9]等因素的影响。此外,不少学者的研究表明汇率也是影响收入分配的重要因素,如Twomey(1983)[10]的研究表明货币低估会降低实际工资,并恶化收入分配,Huizinga(1997)[11]认为货币高估会使得可贸易品更加便宜,从而有利于低收入者;相反,Blejer和Guerrero(1990)[12]通过菲律宾的数据研究发现货币低估有利于降低收入不平等程度,Minot(1998)[13]认为货币贬值会提高进口商品与可贸易品价格,从而不利于消费更多这些商品的城市居民或高收入者,对农村居民或低收入者的影响则较小。在人民币汇率变动对我国收入不平等影响的研究中,Jeanneney和Hua(2001)[14]利用我国28个省份的数据,分析了人民币实际汇率对城乡收入不平等的影响,研究认为1993年以前人民币的实际贬值加剧了内陆省份城乡收入差距的扩大;魏巍贤(2006)[15]的研究则认为人民币升值会扩大城乡收入差距;李小林等(2017)[16]采用面板门槛模型对人民币实际有效汇率变动的收入分配效应进行实证分析,发现人民币实际有效汇率变动对城乡收入差距的影响并非固定不变,而是呈现显著的非线性门槛效应与区域异质性特征;梅冬州等(2018)[17]的研究发现货币低估能够明显改善收入不平等状况,具体而言,货币低估通过促进贸易部门尤其是低技术部门的扩张,吸纳更多的低技能劳动者就业,从而提高了低收入者收入占整体收入的比重,降低了整个社会的收入不平等程度;马丹和陈紫露(2020)[18]基于NARDL模型研究了汇率水平变动与汇率波动对收入不平等的影响,发现在长期内,无论是人民币汇率水平上升或下降,还是汇率波动幅度增加,都会恶化收入不平等。

目前来看,上述关于人民币汇率变动对我国收入不平等影响的文献仍然存在着一些局限性,即这些文献大多聚焦于汇率水平变动对收入不平等的影响,而鲜有文献从汇率波动的角度出发分析其对收入不平等的影响。随着人民币汇率制度改革以及汇率市场化的推进,人民币汇率波动将日益增加,人民币汇率波动是否会对收入不平等产生影响?通过哪些渠道产生影响?这些问题仍有进一步研究的空间。马丹和陈紫露(2020)[18]虽然对上述问题进行了一定的研究,但是也存在着以下不足:第一,文章分析了人民币汇率波动影响收入不平等的传导渠道,但是却仅限于经验性分析,而没有提供实证支撑;第二,仅仅指出外商直接投资一条渠道,没有对可能的传导渠道进行更全面的分析。正如该篇文章的研究结果所表明的,汇率波动在长期内会恶化收入不平等,考虑到一方面作为人民币国际化的必要条件,人民币汇率市场化趋势不可避免,人民币汇率波动也必将日益增加;另一方面收入不平等的扩大可能会影响社会稳定,激化社会矛盾,并阻碍社会经济的有序发展,因此如何缓解两者之间的矛盾格外重要。全面分析人民币汇率波动对收入不平等的影响渠道,将为兼顾人民币汇率市场化与收入分配平等提供重要借鉴和启示。

基于此,本文利用2006—2018年我国28个省份的面板数据,探讨了人民币汇率波动对收入不平等产生的影响以及影响渠道。本文的边际贡献在于:一是从人民币汇率波动的角度出发,分析其对收入不平等的影响,在一定程度上补充了该領域的相关研究;二是较全面地分析了人民币汇率波动影响收入不平等的传导渠道,并为这些传导渠道提供实证支撑。

二、人民币汇率波动影响收入不平等的渠道分析

(一)外商直接投资渠道

汇率波动会通过外商直接投资间接影响收入分配(马丹和陈紫露,2020)[18]。具体而言,当汇率波动增强时,跨国公司对外投资所面临的风险增加,由于跨国公司在进行投资决策时大多是风险厌恶的,此时企业会倾向于减少对外投资,导致东道国外商直接投资下降(Bénassy-Quéré等,2001;于津平,2007)[19,20]。反之,当汇率波动减弱时,东道国外商直接投资将会上升。

外商直接投资流入的增加意味着更多跨国公司进入东道国,从而增加对技术工人的需求,并导致技术工人工资高于非技术工人,会加剧东道国的收入不平等;随着非技术工人通过培训等方式加入技术工人的行列中,技术工人与非技术工人之间的收入差距逐渐减小,整个东道国的收入不平等也会趋于缓和(谢建国和丁方,2011)[21]。由此可见,外商直接投资与收入不平等之间呈现出一种倒U形曲线关系。由于这两者的关系可能因经济发展程度与时间的不同而发生变化,因此人民币汇率波动通过外商直接投资渠道对收入不平等的影响有待进一步实证检验。

(二)就业渠道

汇率波動会通过影响企业投资及出口,进一步影响企业的劳动力需求。一方面,当汇率波动增加时,为了避免决策频繁变更带来的损失,企业会暂缓投资并暂缓雇佣劳动力(Belke和Gros,2002)[22];当然,汇率的高波动本身就意味着劳动力市场的高成本,会显著降低就业增长(Belke和Kaas,2004)[23];范言慧和宋旺(2005)[24]的研究也表明,人民币实际汇率波动会影响企业预期,甚至通过影响国内投资对企业的劳动力需求产生负面影响。另一方面,国内学者的研究大多表明,人民币汇率波动的增加会对出口产生负面影响(戴翔和张二震,2011;谭小芬等,2016)[25,26],当出口企业经营受到影响时,会通过减少雇佣劳动力来降低人力成本,导致其对劳动力的需求下降。

企业劳动力需求的降低会造成就业减少尤其是低收入劳动者的就业减少。原因在于:一方面,低收入劳动者的数量较为庞大,且对企业劳动力需求的变动更加敏感;另一方面,高收入劳动者所掌握的经济和社会资源、受教育程度等远高于低收入劳动者,前者在失业后可能在较短时间内实现再就业,而后者则更可能进入较长的失业期,这导致两者的收入差距进一步拉大,加剧了收入不平等。因此人民币汇率波动会通过就业渠道对收入不平等产生正向影响。

(三)通货膨胀渠道

人民币汇率波动对通货膨胀的影响途径包括成本传导途径与货币供应量途径(邓永亮,2010)[27]。成本传导途径是指,当人民币汇率波动增加时,中间产品进口商只有在进口价格较低时才愿意承担较高的外汇风险,而进口商品价格的下降可能使得最终产品价格下降,并降低通货膨胀。货币供应量途径是指,人民币汇率波动的增加在一定程度上可以削弱国际投机资本流入我国的动力,在我国现行的汇率机制下就可以减少货币供应量,最终达到抑制通货膨胀的效果。

通货膨胀对收入不平等可能产生正向影响(Blejer和Guerrero,1990;Albanesi,2007)[12,28],也可能在短期内产生负向影响(Romer等,1998)[29]。一方面,根据通货膨胀的再分配效应,低收入群体更容易受到通货膨胀的负面影响,Blejer和Guerrero(1990)[12]认为通货膨胀就像是一种累退税,使得低收入者的实际负担大于高收入者;此外,高收入者的财产性收入,如租金、金融资产投资等可能会随着通货膨胀而水涨船高,但低收入者却没有类似的收入来源,两者的财产性收入差距最终会加剧整体的收入不平等(宁光杰等,2016)[30]。另一方面,由菲利普斯曲线可知,较高的通货膨胀意味着较低的失业率,就业的增加反而又会降低收入不平等。因此,通货膨胀对收入不平等的影响取决于收入再分配效应与就业效应的大小关系,而人民币汇率波动通过通货膨胀渠道对收入不平等的影响也有待进一步检验。

三、面板模型与数据的选取

(一)模型设计

为了考察人民币汇率波动对收入不平等的影响以及影响渠道,本文设定双向固定效应模型如下:

其中,[lninei,t]表示收入不平等,[lnvoli,t]表示人民币汇率波动,[lnvoli,t×fdii,t]、[lnvoli,t×empi,t]和[lnvoli,t×infi,t]则分别表示人民币汇率波动与外商直接投资增长率、就业增长率、通货膨胀增长率的交互项,[controlsi,t]表示控制变量,[ui]与[γt]分别表示省份固定效应与年份固定效应。式1考察了人民币汇率波动对收入不平等的影响,式2、式3与式4则分别考察了人民币汇率波动通过外商直接投资渠道、就业渠道与通货膨胀渠道对收入不平等产生的影响。

(二)样本选择与数据来源

考虑到数据的可获得性,本文选取了全国28个省份①的年度数据,样本区间为2006—2018年,共364个观测值。若无特殊说明,本文的数据均来自国家统计局网站以及各省份统计年鉴。对于极少部分数据缺失的情况,本文采用插值法进行处理。

(三)变量定义

1. 收入不平等([lnine])。在以往的文献中,收入不平等一般用基尼系数来表示,但是本文基于省级面板数据进行分析,逐一构造各省份基尼系数过于困难,因此采用城乡居民人均可支配收入比来表示收入不平等。具体而言,[lnine=ln](城镇居民人均可支配收入/农村居民人均可支配收入),对于部分农村居民人均可支配收入数据缺失的情况,用农村居民人均纯收入替代。

2. 汇率波动([lnvol])。在计算汇率波动前,先要计算各个省份的汇率水平。本文参考曹伟和申宇(2014)[31]的方法构建省份名义有效汇率,具体而言,以各省份与其主要贸易国家或地区的进出口总额占比为权重,计算贸易加权省份名义有效汇率。对于贸易权重,若采用每年变化的贸易权重计算贸易加权名义有效汇率,固然可以得到更加精准的有效汇率数据,但是影响贸易的因素可能也会影响收入不平等,隐藏在回归残差中的冲击可能与贸易加权名义有效汇率相关②,从而导致内生性问题(Li等,2019)[32]。为了避免这一问题,本文参考Li等(2019)[32]的处理办法,使用固定不变的贸易权重进行加权,计算过程如下:

其中,[WERi,t]表示省份[i]在[t]时期的贸易加权名义有效汇率;[ERi,k,t]表示[t]时期省份[i]的第[k]个[(k=1,2…,Ki)]主要贸易国家或地区货币对人民币汇率,通过美元对人民币汇率与主要贸易国家或地区货币对美元汇率进行换算得到,以直接标价法表示,汇率样本为2005年6月—2018年12月的月度数据,以便产生足够长的汇率时间序列,使得汇率波动的计算更加合理;[Ki]则表示本文筛选的省份[i]的主要贸易国家或地区的个数;[wi,k,2018]表示计算贸易加权名义有效汇率时的贸易权重,通过2018年省份[i]与其第[k]个主要贸易国家或地区的进出口总额除以2018年省份[i]与其所有[Ki]个主要贸易国家或地区的进出口总额计算所得。[IMi,k,2018]与[EXi,k,2018]则分别表示2018年省份[i]与其第[k]个主要贸易国家或地区的进口总额与出口总额。计算过程中的相关汇率数据来自万得、Choice与彭博数据库。

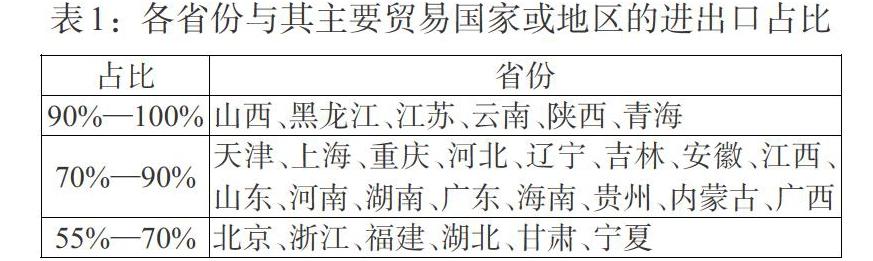

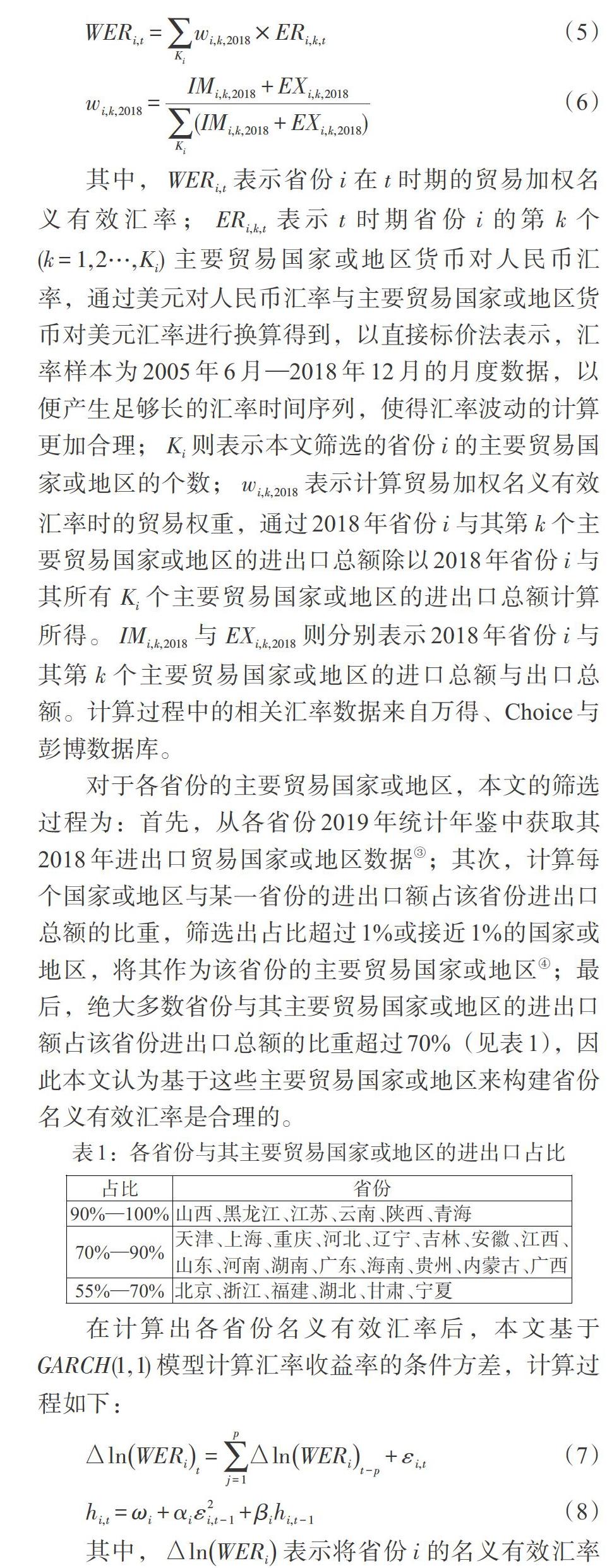

对于各省份的主要贸易国家或地区,本文的筛选过程为:首先,从各省份2019年统计年鉴中获取其2018年进出口贸易国家或地区数据③;其次,计算每个国家或地区与某一省份的进出口额占该省份进出口总额的比重,筛选出占比超过1%或接近1%的国家或地区,将其作为该省份的主要贸易国家或地区④;最后,绝大多数省份与其主要贸易国家或地区的进出口额占该省份进出口总额的比重超过70%(见表1),因此本文认为基于这些主要贸易国家或地区来构建省份名义有效汇率是合理的。

其中,[?lnWERi]表示将省份[i]的名义有效汇率对数差分化,所得到的汇率收益率均通过了平稳性检验;[p]表示滞后阶数,根据BIC准则确定。[hi,t]即为残差[εi,t]的条件方差,表示各省份月度匯率波动。本文先将[hi,t]年平均化计算得到各省份年度汇率波动,再将年度汇率波动乘以1000后,取自然对数,最后得到[lnvol]。

3. 外商直接投资增长率([fdi])、就业增长率([emp])与通货膨胀增长率([inf])。对于外商直接投资增长率,本文根据各省份的实际利用外商直接投资额计算得到。对于就业增长率,由上文分析可知,人民币汇率波动主要通过影响外商在华投资企业与我国出口企业的经营业绩,来影响其雇佣劳动力人数,进而对收入不平等产生影响;但是,部分省份的外商投资企业就业数据缺失严重,故本文着重考虑我国出口企业就业;同时,考虑到各省份的出口企业就业数据较难获得,而第二产业出口在我国的对外出口中占据主要份额⑤,因此本文采用各省份第二产业就业增长率来表示[emp]。对于通货膨胀增长率,本文基于各省份居民消费价格指数计算得到。

4. 控制变量([controls])。(1)各省份名义有效汇率水平([lnwre]),将上文式(5)计算出的各省份月度名义有效汇率年平均化得到年度名义有效汇率,并取自然对数。(2)人均GDP([lngdp]),用各省份地区生产总值除以各省份总人口或常住人口,取自然对数。(3)经济开放程度([lnopen]),参考杨丹萍和张冀(2011)[33]的研究,等于各省份实际利用外商直接投资额和进出口总额之和与各省份地区生产总值的比值,并取自然对数。(4)教育水平([lnedu]),参考何璋和覃东海(2003)[4]的研究,等于(每10万人中高等教育在校生人数[×4+]每10万人中高中在校生人数[×3+]每10万人中初中在校生人数[×2+]每10万人中小学在校生人数)/10万,乘以10后取自然对数。

值得一提的是,有研究表明城镇化也是影响收入不平等的重要因素之一,但是在本文的数据中,城镇化率与人均GDP的相关系数接近0.9,且在1%的置信水平上显著,两者之间可能存在较为严重的多重共线性问题,因此本文删除了城镇化率变量。除此之外,由于涉及通货膨胀渠道,上述相关变量均采用名义变量。

四、面板数据的检验与面板模型估计

(一)面板数据的平稳性与协整检验

本文利用LLC检验、Fisher-ADF检验与Fisher-PP检验对面板数据进行平稳性检验,检验结果见表2。可以看出,除了[lnvol×fdi]、[lnvol×emp]与[lnvol×inf]三个交互项通过了平稳性检验外,其余变量均为一阶单整序列。由此可见,式1中的所有变量均为一阶单整序列;在式2、式3与式4中,变量[lnvol]、[lnwre]、[lngdp]、[lnopen]与[lnedu]均为一阶单整序列,其中的交互项为平稳序列,故大多数序列一阶单整,因此有必要对变量之间可能存在的协整关系进行检验,检验结果见表3。

由协整检验结果可知,对于模型1—4而言,在构造的8个检验统计量中,每个模型均有5个检验统计量显著拒绝了“面板变量之间不存在协整关系”的原假设,因此可以认为这4个模型中的变量均存在协整关系。

(二)面板模型的估计与实证分析

本文分别运用Greene提供的组间异方差检验、Wooldridge提供的组内自相关检验以及Friedman提供的截面相关检验来判断面板模型是否存在组间异方差、组内自相关与截面相关,检验结果见表4。对于组间异方差检验,四个模型均显著拒绝了同方差假设,故这些模型均存在组间异方差;对于组内自相关检验,四个模型均显著拒绝了“不存在组内自相关”的原假设,故这些模型均存在组内自相关;对于截面相关检验,四个模型均接受了“不存在截面相关”的原假设,故这些模型均不存在截面相关。基于此,本文采用可行广义最小二乘法(FGLS)对这四个面板模型进行估计,估计结果见表5。

由表5可知,人民币汇率波动的增加会扩大收入不平等,该研究结果与马丹和陈紫露(2020)[18]的结论一致。具体而言,人民币汇率波动会通过外商直接投资渠道与就业渠道对收入不平等产生正向影响,但通过通货膨胀渠道对收入不平等产生的负向影响并不显著,说明通货膨胀并非人民币汇率波动影响收入不平等的主要渠道。

1. 外商直接投资渠道。在模型2的估计结果中,人民币汇率波动与外商直接投资增长率交互项的系数为正且在5%的置信水平上显著,说明外商直接投资增长率越大,人民币汇率波动对收入不平等的正向作用就越强。

由前文的经验性分析可知,外商直接投资会通过影响收入分配而对收入不平等产生倒U形影响。詹宇波和刘荣华(2010)[34]也已经利用我国省际数据证明了这一观点。因此,当处于倒U形曲线后半段时,外商直接投资增长率越大,越能减小技术工人与非技术工人之间的收入差距,降低收入不平等。由于跨国公司在进行投资决策时大多是风险厌恶的,人民币汇率波动的增加会使得跨国公司倾向于减少对外投资,导致我国外商直接投资增长率的下降。一方面,外商投资增长率的下降使得跨国公司对劳动力需求的增长率下降,非技术工人转为技术工人并被雇佣的数量减少;另一方面,部分技术工人甚至可能失业,并与非技术工人一起,被就业的技术工人拉开收入差距,从而扩大收入不平等。因此,人民币汇率波动会通过外商直接投资渠道对收入不平等产生正向影响。

2. 就业渠道。由模型3的估计结果可知,人民币汇率波动与出口部门就业增长率交互项的系数为正且在1%的置信水平上显著,说明出口部门就业增长率越大,人民币汇率波动对收入不平等的正向作用就越强。

刘军等(2016)[35]的研究表明我国出口贸易的增长会显著提升就业总量与就业率,同时出口增长的就业效应不仅局限于制造业部门,还会因产业联系对整个劳动力市场产生显著影响(陆文聪和李元龙,2011)[36]。出口增长的就业效应尤其会增加低收入劳动群体(如农民工群体)的就业总量(陆文聪和李元龙,2011)[36],并提升其工资收入水平(张川川,2015)[37],从而显著降低收入不平等。人民币汇率波动的增加可能会对出口企业经营产生负面影响,为了降低成本,企业会倾向于减少雇佣劳动人数并下调工资水平,导致出口部门就业增长率下降、薪资水平降低。根据前文的分析,这种冲击对低收入劳动者的负面影响将更加显著(Blejer和Guerrero,1990)[12],导致收入差距进一步拉大,扩大了收入不平等。因此,人民币汇率波动会通过就业渠道对收入不平等产生正向影响。

3. 通货膨胀渠道。在模型4的估计结果中,人民币汇率波动与通货膨胀增长率交互项的系数为负,说明通货膨胀增长率越大,人民币汇率波动对收入不平等的负向作用就越强。但是该交互项的系数并不显著,因此通货膨胀渠道并非人民币汇率波动影响收入不平等的主要渠道。

由前文的经验性分析可知,人民币汇率波动的增加会通过成本传导途径与货币供应量途径抑制通货膨胀,并能够有效降低通货膨胀增长率,但通货膨胀通过收入再分配效应和就业效应对收入不平等产生两种不同的影响。当人民币汇率波动增加并降低通货膨胀增长率时,从收入再分配效应而言,会减小高收入者与低收入者之间的收入差距从而降低收入不平等;而从就业效应而言,会导致就业减少尤其是低收入劳动者的就业减少从而扩大收入不平等。通货膨胀渠道的系数为负值,说明收入再分配效应虽然大于就业效应,但是也会被就业效应部分抵消,使得通货膨胀渠道的显著性降低。

4. 控制变量回归结果分析。在控制变量中,有效汇率水平的上升会加剧收入不平等。由于相关汇率以直接标价法表示,因此有效汇率水平的上升意味着人民币贬值,而收入不平等又以城乡收入差距表示,故人民币贬值会扩大城乡收入差距。Jeanneney和Hua(2001)[14]认为人民币实际有效汇率贬值会扩大我国内陆省份的城乡人均实际收入比,从而扩大城乡收入差距。李小林等(2017)[16]认为人民币实际汇率贬值会使得可贸易品价格相对上升,非可贸易品价格相对下降,因此不利于生产非可贸易农产品的农村居民,从而扩大城乡收入差距。除此之外,人均GDP、经济开放程度以及教育水平的提高都有利于降低收入不平等程度。首先,经济增长是降低收入不平等的根本之策,虽然经济增长对收入不平等的影响可能并非线性,而是先扩大后缩小的倒U形(Kuznets,1955)[2],但是从长远来看,经济增长不仅能够保证足够的就业机会并提升最低工资水平,还能够增加政府税收以支撑教育及社会公共福利体系的正常运转,这些都与降低收入不平等密切相关(Lampman,1965)[38]。其次,经济开放程度的提升也會降低收入不平等程度,对外贸易的不断发展不仅能促进经济发展,还具有显著的就业效应与工资效应,对于吸纳低收入劳动力就业、提升低收入者的收入水平以及降低社会收入不平等程度具有重要作用。最后,教育水平的提高同样会降低收入不平等程度,杨娟等(2015)[39]认为高收入家庭与低收入家庭的子女所接受的后天教育是导致收入不平等的重要因素,低收入家庭子女参与高等教育的比例较低,导致收入差距的扩大,因此对于低收入家庭而言,教育水平的提高意味着其子女参与高等教育的比例上升,使其避免陷入“低收入—低教育水平—低收入”的恶性循环,从而有利于缓解收入不平等。

五、稳健性检验

本文主要采用四种方法对面板模型的估计结果进行稳健性检验:截取面板数据的部分时间样本或省份样本、使用其他方法计算汇率波动以及基于中介效应模型进行检验。

(一)改变估计样本

对于第一种稳健性检验,在时间样本方面,参考黄智淋和赖小琼(2011)[40]的处理办法,基于2006—2013年的面板数据进行模型估计,然后每次增加一年数据,直至达到全样本时期长度,检验结果见图2与图3;在省份样本方面,随机去掉共6个东部、中部与西部省份数据⑥后,基于剩余省份的面板数据进行模型估计,估计结果见表6。在上述估计中,面板模型同样具有组间异方差与组内自相关,但是没有截面相关,因此仍然采用可行广义最小二乘法(FGLS)进行估计。

首先,图2表示模型1—4中人民币汇率波动系数的变动情况,可以看出随着样本期的逐渐增加,人民币汇率波动系数先上升后下降,最后趋于平稳。其次,图3分别表示了模型2、3、4中外商直接投资渠道、就业渠道与通货膨胀渠道的系数变动情况,前两者的系数总体而言变动较小,通货膨胀渠道系数在前期的变动较大,但是随着样本期的逐渐增加,其系数最终也趋于平稳。最后,表6表示随机去掉6个省份数据的面板模型估计结果,可以看出,各变量的系数及显著性与前文的估计结果基本一致。

(二)改变汇率波动计算方法

除了使用[GARCH(1,1)]模型外,还可以利用移动标准差法来计算汇率波动,具体计算过程如下:

其中,[?lnWERi]表示将省份[i]的有效汇率对数差分化,即汇率收益率。在计算得到汇率收益率前置6阶移动标准差[vol]后,乘以1000并取自然对数,得到汇率波动变量[lnvol]。基于新的汇率波动数据的面板模型同样存在组间异方差与组内自相关,而不存在截面相关,因此仍然采用可行广义最小二乘法(FGLS)进行估计,结果见表7。

与前文的估计结果相比,外商直接投资渠道的系数不再显著,且通货膨胀渠道的系数变为了正值,而就业渠道及控制变量的系数符号及显著性则与前文的估计结果基本一致。对于外商直接投资渠道而言,其系数的P值虽然大于10%的置信水平,但是与10%相差并不大,因此本文仍然认为该渠道具有一定的显著性。对于通货膨胀渠道而言,其系数变为了正值,表明前文分析的收入再分配效应与就业效应的大小关系仍然有待商榷,就业效应可能大于收入再分配效应,当人民币汇率波动的增加抑制通货膨胀增长率之后,就业总量与就业增长率会下降,导致更多低收入劳动者失业,从而扩大收入不平等。当然,该渠道在统计意义上仍然不显著,可见通货膨胀渠道并非人民币汇率波动影响收入不平等的主要渠道这一结论是稳健的。

(三)中介效应模型检验

本文基于中介效应模型考察人民币汇率波动是否会通过中介变量[fdii,t]、[empi,t]与[infi,t]对收入不平等产生影响。其中,对于外商直接投资渠道而言,除了考虑中介效应,本文还进一步考虑了外商直接投资总额的调节效应,原因在于外商直接投资总额可能会影响[fdii,t]与[lninei,t]之间的关系。具体而言,外商直接投资与收入不平等之间可能存在着倒U形曲线关系,在外商直接投资流入初期,外商直接投资总额较小,此时[fdii,t]的上升会扩大收入分配差距,从而加剧收入不平等;随着外商直接投资流入的增加,外商直接投资总额逐渐增大,此时[fdii,t]的上升则有利于缩小收入分配差距,从而抑制收入不平等。

考虑包含调节效应的中介效应模型如下:

其中,[Xi,t]表示解释变量,[Yi,t]表示被解释变量,[Mi,t]表示中介变量,[Wi,t]表示调节变量,[controlsi,t]表示控制变量,[ui]与[γt]分别表示省份固定效应与年份固定效应。式9中的[a1]表示[Xi,t]对[Yi,t]的总效应;式10中的[b1]表示[Xi,t]对[Mi,t]的效应;式11中的[c1]表示[Xi,t]对[Yi,t]的直接效应,[c2]表示[Mi,t]对[Yi,t]的效应。本文中,解释变量[Xi,t]为[lnvoli,t],被解释变量[Yi,t]为[lninei,t];对于外商直接投资渠道,中介变量[Mi,t]为外商直接投资增长率[fdii,t],调节变量[Wi,t]为外商直接投资总额;对于就业渠道,中介变量[Mi,t]为就业增长率[empi,t];对于通货膨胀渠道,则中介变量[Mi,t]为通货膨胀增长率[infi,t]。中介效应模型的估计结果见表8。

[W2i,t]。由表8第二列的估计结果可知,[b1]与[c2]均显著不为0,因此足以支持[b1c2≠0]成立,故中介效应存在;同时[b1]与[c4]均显著不为0,因此足以支持[b1c4≠0]成立,故中介效应会受到调节。中介效应的存在表明人民币汇率波动会通过影响外商直接投资增长率而对收入不平等产生影响。在考虑调节效应的情况下,人民币汇率波动对外商直接投资增长率的影响为[b1+b3Wi,t],[Wi,t]取均值,则[b1+b3Wi,t]的值为-0.085,表明人民币汇率波动的增加会降低外商直接投资增长率;外商直接投资增长率对收入不平等的影响为[c2+c4Wi,t],其取值同理为-0.001,表明外商直接投资增长率的增加会降低收入不平等。因此人民币汇率波动会通过外商直接投资渠道对收入不平等产生正向影响。

对于就业渠道而言,中介效应可以写为[b1c2]。由表8第三列的估计结果可知,[b1]不显著且[c2]显著不为0,故不足以支持[b1c2≠0]。参考温忠麟等(2004)[41]的方法,本文通过检验“[H0:a1-c1=0]”是否成立来进一步判断中介效应是否存在,[a1]表示[Xi,t]对[Yi,t]的总效应,[c1]表示[Xi,t]对[Yi,t]的直接效应,若原假设成立则表明总效应与直接效应相等,不存在中介效应,反之则表明存在中介效应。最终可求得[a1-c1=0.00079],其标准误[sa1-c1=0.00052],进一步计算出相应的t值与P值分别为1.518与0.129,虽然P值大于10%的置信水平,但是与其相差并不大,因此本文仍然认为中介效应存在,即人民币汇率波动会通过就业渠道对收入不平等产生影响。值得注意的是,[b1]为负,表明人民币汇率波动的增强会降低就业增长率;同时[c2]为正,表明就业增长率的上升会扩大收入不平等,这显然与前文的分析相悖。一个合理的解释是,在就业渠道的中介模型中同样应该考虑调节效应,并以经济发展水平作为调节变量,因为在经济发展的不同阶段,就业增长率对收入不平等的影响可能是不同的。然而在加入调节变量后,式11中的[Xi,t]与[Xi,t×Wi,t]的相关系数、[Mi,t]与[Mi,t×Wi,t]的相关系数均大于0.980且在1%的置信水平上显著,因此无法进行有效探讨。对于人民币汇率波动通过就业渠道对收入不平等产生正向还是负向影响这一问题,本文仍然以第四节中的分析为准。

通货膨胀渠道的分析与就业渠道大致相同,最终可求得[a1-c1=0.00063],标准误[sa1-c1=0.00035],进一步计算出相应的t值与P值分别为1.776与0.076,在10%的置信水平上拒绝了原假设,表明存在中介效应。因此人民币汇率波动会通过通货膨胀渠道对收入不平等产生影响,当然第四节中的实证分析表明该渠道并非人民币汇率波动影响收入不平等的主要渠道。

(四)分组检验

本文按照省级经济开放度对样本进行分组并检验。首先,选取各省份经济开放度的中位数并进行排序,各省份经济开放度由高到低依次为:广东、江苏、上海、北京、浙江、山东、福建、天津、辽宁、重庆、河南、河北、安徽、江西、湖北、广西、黑龙江、湖南、云南、吉林、山西、陕西、海南、内蒙古、甘肃、贵州、宁夏、青海。其次,选取前19个省份为中高经济开放度省份,选取后19個省份为中低经济开放度省份。最后,分别对这两组数据进行估计。结果表明,中低经济开放度省份的面板模型估计结果与前文基本一致。但是对于中高经济开放度的省份而言,外商直接投资渠道的系数为负,且不显著,本文认为其原因主要有:一方面,汇率波动的增加可能会促使外资企业在东道国设厂并增加外商直接投资(Cushman,1988)[42],所以外商直接投资增长率会上升,并会进一步抑制收入不平等;另一方面,中高经济开放度省份的外商直接投资由来已久,可能有较为完备的措施来应对人民币汇率波动,导致该渠道并不显著。中高经济开放度省份面板模型中的就业渠道并不显著,其原因可能在于:本文的就业变量为第二产业就业增长率,而中高经济开放度省份的产业转型较为深入,其第三产业规模相对较大,因此第二产业就业或者就业增长率的下降并不一定意味着收入不平等的扩大,如果劳动力从第二产业流入第三产业,则同样有利于抑制收入不平等。

值得注意的是,对于中高经济开放度的省份而言,即使外商直接投资渠道、就业渠道与通货膨胀渠道均不显著,人民币汇率波动仍然会对收入不平等产生显著影响,表明人民币汇率波动可能会通过其他未知渠道影响收入不平等,这也有待后续研究进一步探讨。

六、主要结论及建议

本文基于2006—2018年我国28个省份的省级面板数据,探讨了人民币汇率波动对收入不平等产生的影响以及影响渠道。研究结果表明,人民币汇率波动的增加会显著扩大收入不平等。具体而言,人民币汇率波动会通过外商直接投资渠道与就业渠道对收入不平等产生正向影响,而通货膨胀渠道在统计意义上并不显著,并非人民币汇率波动影响收入不平等的主要渠道。

因此,在有序推进人民币汇率市场化、人民币汇率波动逐渐增加的背景下,有必要采取措施阻滞人民币汇率波动影响收入不平等的两个渠道,减轻前者对后者的负面影响。基于此,本文提出如下建议:第一,稳步推进经济发展与扩大就业,从长远来看,这是降低收入不平等的根本之策。第二,促进外汇市场的发展与完善,为跨国公司及出口企业提供更丰富的汇率避险工具,以减小汇率波动对其产生的负面影响。第三,加强劳动力市场建设,完善失业人员培训保障机制,通过提供技术培训、发放补贴等方式,缩短低收入劳动者的失业期,并确保其在失业期间的基本收入来源。第四,不断提升教育资源投入,促进教育公平,通过加大义务教育阶段的补贴力度减轻低收入家庭的教育预算约束,增加低收入家庭子女接受高等教育的可能性(杨娟等,2015)[39]。

注:

①不包括四川省、台湾地区、西藏自治区、新疆维吾尔自治区、香港地区和澳门地区。

②由前文分析可知,汇率水平也是影响收入不平等的因素之一,因此本文将省份名义有效汇率引入控制变量,具体可参见文中控制变量的选取。

③由于河北省尚未公布2019统计年鉴,故本研究采用该省份2017年的进出口数据。

④由于数据获取局限,北京与青海按照出口总额进行计算。此外,上海、浙江、福建、海南与云南未公布分国别或地区的进出口总额数据,而是分别公布了分国别或地区的进口与出口数据,因此本文筛选出进口与出口数据中相同的贸易国家或地区,然后计算其进出口总额。

⑤2006—2018年,我国工业制成品出口额占总出口额的比重均在90%以上,数据来源为国家统计局网站。

⑥依次去掉北京、天津、山西、湖南、贵州与宁夏的数据。

参考文献:

[1]杨耀武,杨澄宇.中国基尼系数是否真地下降了?——基于微观数据的基尼系数区间估计 [J]. 经济研究,2015,50(3).

[2]Kuznets S. 1955. Economic Growth and Income Inequality [J]. American Economic Review, 45(1).

[3]Chiswick B R. 1971. Earnings Inequality and Economic Development [J].Quarterly Journal of Economics,85(1).

[4]何璋,覃东海. 开放程度与收入分配不平等问题——以中国为例 [J]. 世界经济研究,2003,(2).

[5]Anderson E. 2005. Openness and Inequality in Developing Countries:A Review of Theory and Recent Evidence [J].World Development,33(7).

[6]Jalil A. 2012. Modeling Income Inequality and Openness in the Framework of Kuznets Curve:New Evidence from China [J].Economic Modelling,29(2).

[7]Gregorio J D,Lee J W. 2002. Education and Income Inequality:New Evidence from Cross-Country Data [J].Review of Income and Wealth,48(3).

[8]吳晓刚,张卓妮.户口、职业隔离与中国城镇的收入不平等 [J].中国社会科学,2014,(6).

[9]陆铭,陈钊.城市化、城市倾向的经济政策与城乡收入差距 [J].经济研究,2004,(6).

[10]Twomey M J. 1983. Devaluations and Income Distribution in Latin America [J].Southern Economic Journal,49(3).

[11]Huizinga H. 1997. Real Exchange Rate Misalignment and Redistribution [J].European Economic Review,41(2).

[12]Blejer M I,Guerrero I. 1990. The Impact of Macroeconomic Policies on Income Distribution:An Empirical Study of the Philippines [J].Review of Economics and Statistics,72(3).

[13]Minot N W. 1998. Distributional and Nutritional Impact of Devaluation in Rwanda [J].Economic Development and Cultural Change.

[14]Jeanneney S G,Hua P. 2001. How does Real Exchange Rate Influence Income Inequality Between Urban and Rural Areas in China? [J].Journal of Development Economics,64(2).

[15]魏巍贤.人民币升值的宏观经济影响评价 [J].经济研究,2006,(4).

[16]李小林,司登奎,江春.人民币汇率与城乡收入差距 [J].财经研究,2017,43(11).

[17]梅冬州,陈金至,曹玉瑾.货币低估与收入不平等 [J].世界经济,2018,41(5).

[18]马丹,陈紫露.人民币实际汇率对收入不平等的非对称影响研究:基于NARDL模型的实证检验 [J].世界经济研究,2020,(2).

[19]Bénassy-Quéré A,Fontagné L,Lahrèche-Révil A. 2001. Exchange-Rate Strategies in the Competition for Attracting Foreign Direct Investment [J].Journal of the Japanese and International Economies,15(2).

[20]于津平.汇率变化如何影响外商直接投资 [J].世界经济,2007,(4).

[21]谢建国,丁方.外商直接投资与中国的收入不平等——一个基于中国东部省区面板数据的研究 [J].世界经济研究,2011,(5).

[22] Belke A,Gros D. 2002. Designing EU-US Atlantic Monetary Relations:Exchange Rate Variability and Labour Markets [J].World Economy,25.

[23]Belke A,Kaas L. 2004. Exchange Rate Movements and Employment Growth:An OCA Assessment of the CEE Economies [J].Empirica,31(2-3).

[24]范言慧,宋旺.實际汇率对就业的影响:对中国制造业总体的经验分析 [J]. 世界经济,2005,(4).

[25]戴翔,张二震.危机冲击、汇率波动与出口绩效——基于跨国面板数据的实证分析 [J].金融研究,2011,(8).

[26]谭小芬,王雅琦,卢冰. 汇率波动、金融市场化与出口 [J].金融研究,2016,(3).

[27]邓永亮. 汇率水平与汇率波动对通货膨胀的影响研究 [J].财贸研究,2010,21(6).

[28]Albanesi S. 2007. Inflation and Inequality [J].Journal of Monetary Economics,54(4).

[29]Romer C D,Romer D H. 1998. Monetary Policy and the Well-Being of the Poor [D].CA.

[30]宁光杰,雒蕾,齐伟.我国转型期居民财产性收入不平等成因分析 [J].经济研究,2016,51(4).

[31]曹伟,申宇.汇率变动对固定资产投资的影响研究:理论及中国实证 [J].数量经济技术经济研究,2014,31(7).

[32]Li G,Li J,Wu Y. 2019. Exchange Rate Uncertainty and Firm-Level Investment:Finding the Hartman-Abel Effect [J].Journal of Comparative Economics,47(2).

[33]杨丹萍,张冀.经济开放度对经济增长的影响分析——基于浙江省1992—2009年数据的实证检验 [J].国际贸易问题,2011,(6).

[34]詹宇波,刘荣华.FDI与中国收入不平等:来自1987—2006中国省际面板的证据 [J].浙江社会科学,2010,(2).

[35]刘军,杨浩昌,崔维军.出口贸易对就业的影响及其地区差异——基于我国省级面板数据的实证研究 [J].世界经济与政治论坛,2016,(1).

[36]陆文聪,李元龙.中国出口增长的就业效应:基于CGE模型的分析 [J].国际贸易问题,2011,(9).

[37]张川川.出口对就业、工资和收入不平等的影响——基于微观数据的证据 [J].经济学(季刊),2015,14(4).

[38]Lampman R J. 1965. Approaches to the Reduction of Poverty[J]. American Economic Review,55(1-2).

[39]杨娟,赖德胜,邱牧远.如何通过教育缓解收入不平等? [J].经济研究,2015,50(9).

[40]黄智淋,赖小琼.中国转型期通货膨胀对城乡收入差距的影响——基于省际面板数据的分析 [J].数量经济技术经济研究,2011,28(1).

[41]温忠麟,张雷,侯杰泰,刘红云.中介效应检验程序及其应用 [J].心理学报,2004,(5).

[42]Cushman D O. 1988. Exchange-Rate Uncertainty and Foreign Direct Investment in the United States [J]. Review of world Ecconomics,124(2).