指数化投资科创板

2020-12-18张学庆

张学庆

11月16日,华夏、易方达、华泰柏瑞和工银瑞信基金旗下科创板50ETF正式上市,这意味着,在场内交易迎来全新品种的同时,科创板投资迈入指数化投资新时代。

这种ETF产品兼具股票与基金的优势,可以在二级市场像股票一样直接交易,投资者不需要额外开通科创板投资权限,可以便捷地在场内“一篮子”跟踪和投资科创板的核心资产。

第二批上报

就在首批科创板ETF顺利上市的同时,第二批科创板ETF基金产品上报。

11月16日,证监会官网显示,富国基金、广发基金、国联安基金上报第二批上证科创板50成分交易型开放式证券投资基金。

科创板ETF主要聚焦在代表中国科技周期未来发展方向的科技创新领域,与主板的科技类品种在定位上还是有所区别的。在风险收益特征方面,由于交易制度上科创板采用20%的涨跌幅,以及所属行业主要在高科技类的成长行业上,因此波动性是要相对高一些的。

数据显示,截至11月13日科创板累计受理上市申请478家,已上市企业195家,募集资金2825亿元,市场运行总体平稳。

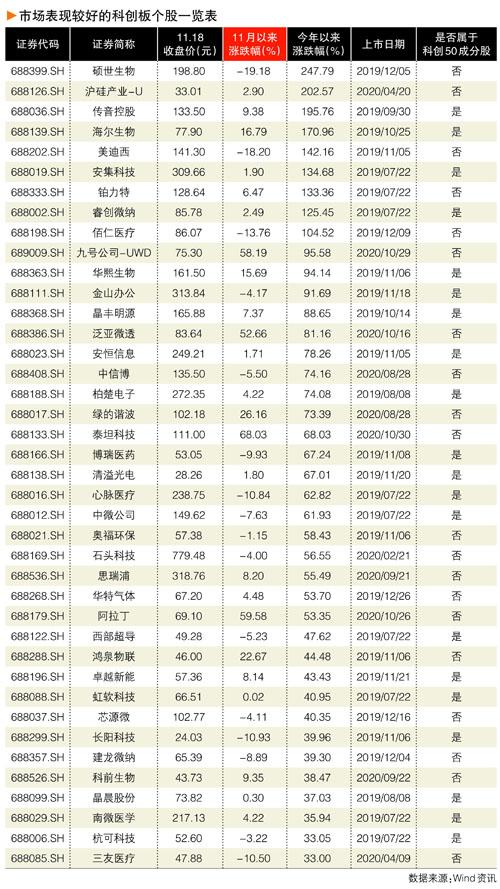

科创板三季度单季度营收增速34.6%、业绩增速88.9%,延续了修复趋势;其中医药生物、计算机和电子成长性最为突出。科创板中的众多优质公司具备高成长性和行业稀缺性,促使板块在A股中独树一帜。截至11月16日,科创板50指数今年以来的涨幅约44.7%,表现优于上证50指数、沪深300指数、中证500指数等主要宽基指数,仅略低于创业板指。

科创板50指数的成分股多集中在“硬科技”产业,公司普遍重视研发投入,且体现出较好的成长性。

根据今年三季报数据,科创板50指数成分股的研发收入比明显高于其他宽基指数,且在收入和利润的成长性方面亦体现出了一定的优势。

易方达基金指出,当前我国经济正处于要素驱动向创新驱动转型的关键时期,科创板定位于面向世界科技前沿、经济主战场以及国家重大需求,自设立之初就肩负着引领经济发展向创新驱动转型的使命。未来,随着越来越多的优质公司上市,科创板将成为科技股投资的主战场、新高地,科创50指数成分股也会随之新陈代谢,其“硬科技”的代表性和长期投资价值有望进一步提升。

估值第二高

Wind数据显示,截至11月13日,科创50指数最新市盈率为83.39倍,仅低于创业板综指及创业板50指数,上述两个指数的最新市盈率超过百倍;科创50最新动态市盈率(TTM)达到76.21倍,在主流宽基指数中仅次于创业板综指,远高于上证50、沪深300等其他宽基指数。

这么高的估值是否还有投资价值?不少投资者有些担心。

“随着科创板的各类定价模式的快速成熟,机构资金对科创板上市公司关注度明显提升。对于科技创新公司的发展,资金对其波动容忍度较高,同时逐渐调整了定价模式。”易方达科创板50ETF基金经理成曦表示。

成曦指出,科技创新企业的估值体系是多样化的,不同产业、不同周期、不同阶段使用的估值指标和估值逻辑非常不一样,并不是仅仅以利润为核心的体系。

科创板核心产业包括互联网平台、云计算、电子产业、创新药、高端装备、半导体等等。以互联网平台为例,核心是用户数和用户价值变现能力。根据互联网发展的不同阶段,专业投资者会使用不同指标,比如成熟公司会使用现金流折价法,初创公司关注市销率,电商平台关注平台客户数和客户价值变现。

兴业证券认为,经历7月份以来调整后,科创50指数PE回到76倍左右,考虑今年板块全年高双位数的业绩增长,2020年业绩预期整体估值可能回落至70倍以内,类似2020年3~5月估值水平。高估值与板块高增长匹配,性价比向常态化回归后,科创50指数对于投资者的吸引力将有所提升。

选股思路

谈及科创主题的选股思路,成曦坦言:“科创板不再是仅以利润为核心的定价体系。科创板聚焦在赛道,好赛道的特点是赛道需求增长很迅速,对市场有规范效应和示范效应。其次是稀缺性,有了好赛道,还必须在技术上、模式上有稀缺性,做到人无我有、人有我优,稀缺性就是竞争中的护城河,可以享受估值溢价。第三点就是这个产业、这个公司是经济的焦点,成为焦点之后,获取外界资源的能力会变强,越是焦点,越能获得更多资源、更低成本。”

科创板投资往往需要较强的专业性,有没有相对简单的投资方法呢?“一个简单有效的选股方法,就是同一个产业中选取市值最大的公司,这是大概率正确的方法。”成曦指出。

首先,市值越大,研发实力往往越强,而研发对于科技公司非常重要,能保证未来的上涨空间,成长空间会带来业绩增速。第二,市值越大,代表获取资源的能力越大。第三,选择科技公司是很专业的评估过程,某种程度上,市值是市场真金白银交易出来的结果,真金白银交易其实就是公司综合竞争力的集中体现。

指数投资的逻辑就是以市值为核心的投资标准,通过优胜劣汰把绩差的公司调出去,把绩优的公司调入,随着时间推移,指数含金量会提升。指数含金量积累下来之后,核心个股增长效应比较强,龙头抗周期的能力比较强,而指數又把龙头集中在一起,所以指数的表现会比成分股更加稳定。

华泰柏瑞基金指出,科创板50指数3个月调整一次成分股,通过不断地吐故纳新、优胜劣汰,将真正优质的科技创新企业筛选出来,为投资者提高科技股投资的胜率。

成曦建议,投资者以长期投资为目标,可以采取诸如定投的方式参与科创50ETF投资,既能够利用科创主题的高波动,又可以享受科创长期发展的红利。

散户为主

根据科创板ETF上市公告书,4只ETF都是以个人投资者为主,机构投资者的占比较低。

华夏科创50ETF的机构投资者持有份额占比为5.01%,个人投资者持有的份额占比为94.99%;易方达科创板50ETF的机构投资者持有份额占比为5.49%,个人投资者持有的份额占比为94.51%;工银瑞信科创ETF的机构投资者持有份额占比为6.89%,个人投资者持有的份额占比为93.11%;华泰柏瑞科创板ETF的机构投资者持有份额占比为12.01%,个人投资者持有的份额占比为87.99%。

据华泰柏瑞科创板ETF基金经理柳军分析,科创板ETF个人投资者占比高的现象主要有两大原因:一是科创板对个人投资者设置了较高的投资者适当性要求,很多个人投资者无法直接参与科创板个股交易,科创板ETF相当于是为不符合适当性要求的投资者新增了投资渠道;二是科创板相对主板而言弹性较大,较为受到个人投资者的青睐,而机构从风险管理的角度出发,更多选择主板ETF作为资产配置的核心工具。

成曦认为,目前,整个市场对新一代信息产业、生物医药的热度较高,而这些也正是科创板50ETF的主要组成部分,所以预期对应产品上市后,仍会吸引资金参与。

随着科创板标的增多,更多行业龙头公司的纳入,科创板50指数的含金量将会进一步提升,科创50ETF规模有望进一步增长。长期来看,随着机构对科创板的认识和科创板50指数的不断优化,预计大概率机构持有人比例会有所提升。

兴业证券表示,机构和居民会继续加速配置科创板。

2020年三季度偏股型基金配置科创板规模达到354亿元,较2020年中报的211亿元有所提升;配置占全部基金重仓股比例由1.7%升至2.3%,超配比例为0.19%,占科创板流动市值比例达6.7%;科创板优质的电子、计算机、医药公司是加配主要目标。科创50 ETF上市后,居民投资科创板的门槛大幅降低,后续有望带动更多居民财富入市。

科创板是成长板块的明星,继续吸引投资者目光。

向后看,11月巨型IPO项目暂缓登陆、科创50指数权重股解禁有序落地、科创50ETF上市,回调后的科创板配置价值逐步向好。