配对交易策略在中国A股市场收益与风险分析

2020-12-17李钰颖赵业翔

李钰颖,赵业翔

(河南财经政法大学 金融学院,河南 郑州 450018)

2010年3月31日以来,中国股市开始有了做空机制,但投资者缺乏对于做空概念的认识,市场缺乏做空文化,股市价格自我修复功能并未收到政策预期效果。2015年5月至2016年5月及2017年的股市泡沫破裂反映了股市中存在着大量股票定价不合理现象,股票价格严重偏离基本价值,表现出明显的“追涨杀跌”特点,已经存在的做空机制反而成为少数投资机构“追涨杀跌”的工具,扰乱了市场秩序,严重打击了投资者信心,降低了投资者投资热情,这既不利于中国股市的良性发展,也不利于中国实体经济的发展。本研究以中国A股市场为样本,通过研究对冲基金(一种典型的双边策略)——配对交易策略(pairs trading)的收益和风险,帮助投资者正确认识做空文化的特殊含义,较为全面地认识投资策略在A股市场上的有效性,进一步为投资者的投资决策提供有益的帮助。

一、文献综述

目前国内外学者大多集中于探究最优配对交易方法,并主要从两个问题出发:一是如何选择合适的配对标的;二是如何设定配对交易规则,即如何设置最优阈值、交易次数、建仓比例。对于第一个问题,目前用来解决配对交易选股问题较成熟的方法主要有四种:协整方法、最小距离法、随机差价法和相关系数法。这四种方法各有优劣,在配对交易投资组合的收益水平上没有显著差异。近年来,一些学者对配对交易方法进行了评价和比较。例如,波戈莫洛夫(Bogomolov)将最小距离法、协整方法和随机差价法应用于澳大利亚证券交易所,发现这三种方法每年可以获得5%~12%的收益。[1]配对选股的核心思想是找到两只具有稳定价格关系的配对股票。对于第二个问题,目前主要有三种典型的配对交易规则设定方法。第一种方法是根据股票历史价差数据设定交易规则。如戈特(Gatev)等提出通过配对组合历史价差的标准差来确立交易策略:开仓信号和止损信号分别是配对股票历史价差标准差的±2倍和±3倍。[2]惠斯勒(Whistler)利用配对股票价差±3倍的标准差作为开仓点,并利用技术分析结合基本面信息,构建了一个全信息配对交易策略。[3]埃勒蒙(Herlemont)通过改变建仓信号,采用延迟开仓交易策略,进一步保证了配对交易策略的盈利概率。[4]阿尔萨耶(Alsayed)等提出,在检验配对交易组合价差序列为白噪声序列后,开盘区间和止损区间应分别设定为±0.75倍和±1.96倍的历史标准差。[5]第一种方法简洁、方便,在业界应用较多,同时主观因素较多,对投资者个人要求较高。第二种方法是在交易策略的制定中引入随机过程,这种方法的主要思想是利用随机过程来描述配对股的价差过程,并在特定边界条件下求出最优交易的阈值。例如,伯特伦(Bertram)认为,当配对股的价差过程服从O-U分布过程时,通过将目标值函数转化为HJB方程,并在特定边界条件下可得到满足最大期望收益和夏普比率的配对交易策略的最优解。[6]托瑞(Tourin)等利用随机控制理论构建了一组动态配对交易策略,并在指数效用函数下得到了解析解。[7]刘永辉等利用协整法进行选股,并在O-U价差过程下取得更稳健收益。[8]傅毅等假设资产价差满足指数O-U过程,并利用勒让德变换和分离变量法求出HJB方程的显式解,得出最优资产配置策略[9]。第二种方法主观因素较少,理论严谨,但对配对标的池有较为严格的限制,往往要求股票价差过程满足特定的条件方可得出最优解,计算较为复杂。第三种方法是在配对交易策略中引入强化学习,通过强化学习中大量的奖罚训练,在规定时间、规定循环上限下得到当前环境下的最优动作,即最优阈值、建仓比例等,从而为配对交易策略设定最优交易规则。例如,胡文伟等将强化学习与协整选股配对交易策略相结合,通过奖励函数实现了模型参数的自适应动态调整。[10]第三种方法是目前较为新颖的配对交易规则设定方法,主观性因素较少,但对计算机硬件配置有较高要求。

现有的文献大多集中于配对交易策略在配对选股方法、配对交易规则、交易门槛的设置、开平仓时点设置、最优交易次数、最优多空头寸比例等方面的研究,这些研究大多对配对股票价差走势、配对股票行业、市场交易规则、投资者条件、可选配对标的池等有着特殊的要求,无法全面反映配对交易策略在中国股市的收益表现。同时,较少有文献对配对交易策略的风险来源进行研究,中国资本市场缺乏对配对交易策略风险的认识。与以往国内偏向于研究配对交易规则的文献不同,本研究与戈特等[2]和博文等[11]配对选股方法保持一致,考虑到中国A股市场独特的交易制度及资本市场环境,扩大标的池,打破以往行业壁垒,构造中国A股市场下的配对交易投资组合,并综合分析其收益表现。本研究利用因子分析法构建中国A股流动性指标,并将其引入多因子模型[12],利用多因子风险分析框架来探讨中国A股配对交易投资组合的风险来源。

二、中国A股配对交易策略

(一)配对交易理论基础

配对交易的核心是寻找高度相关的股票对及股票与股价的数量关系,当两者价差偏离平均水平时,做空一定比例走势强的股票,并做多走势弱的股票,当价差回归到平均水平时平仓所有头寸,配对交易结束。

(二)中国A股市场配对策略构建

中国资本市场与美、法等国资本市场的市场结构、交易制度、投资者类型、标的等市场环境有很大的不同。美、法等国资本市场做空门槛较低,交易遵从T+0制度,且股票交易显性成本几乎为0;中国股票市场仅有融券标的可以做空,融券标的一直发生改变,可能面临券源不足的情况,融券时间上限为6个月,交易成本有明文规定,且交易遵从T+1制度。考虑到中国独特的资本市场结构,为了保证配对交易策略的可操作性,本研究将沪深300成分股与可融券标的重叠部分股票作为配对标的池,且此标的池中的标的随着沪深300成分股与可融券的改变而改变,从而间接突破了无配对股可选的困境。根据中国资本市场融券规则,对配对交易期上限、交易规则也做了特殊处理。

在配对形成期内,首先对样本内不同时期的可选标的池的标的进行标准化处理,具体计算方法为

(1)

(2)

本研究中的配对交易策略交易期从配对形成期结束后的第一天开始。由于中国股市遵从T+1交易制度,且融券时间上限为6个月,所以本研究设定配对交易期上限为6个月,且与戈特等[2]定义交易规则的方式一致:自交易期首日起,当配对股标准化价差绝对值分别超过历史价差标准差的1.5倍、2.5倍时,配对交易建仓、止损平仓;当配对股标准化价差绝对值小于历史价差标准差的0.2倍时,配对交易持仓结束。

(三)配对交易收益率测算

在整个交易期间,配对股票的开平仓皆伴随着正负现金流的产生。如果交易期期间没有多空头头寸,则配对交易策略现金流等于0。在配对交易中,开仓将产生多头头寸和空头头寸,从而导致资产价值的变化,这将直接作为配对交易收益率的衡量方式。具体计算方法为

(3)

wi,t=wi,t-1(1+ri,t-1)=(1+ri,t)…(1+ri,t-n),

(4)

(5)

其中,rP,i代表配对投资组合P在时间t的收益率,wi,t代表配对投资组合P在时间t、头寸i状态下的资产价值,ri,t代表配对投资组合P在时间t、头寸i状态下的收益率水平。每个配对投资组合P的日收益率累积可以得到当月的收益率。

本研究通过将每个配对形成期的开始时间错开一天,可求出122个重叠交易期的配对投资组合P的日收益率,并求出配对交易期期间的日平均收益率,通过式(3)求出配对交易期期间的月平均收益率,从而间接构造出能够反映配对交易策略全过程的投资组合代表。

三、配对交易策略收益分析

(一)样本数据及符号说明

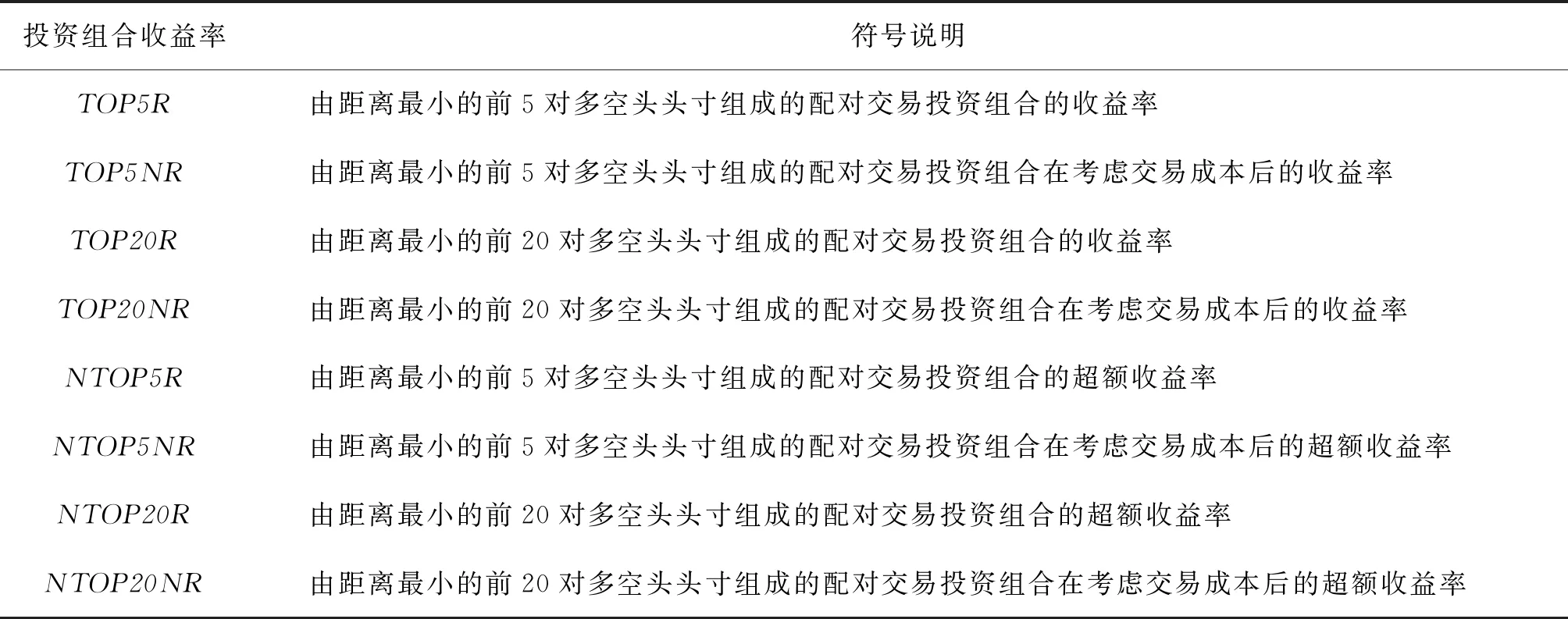

本研究基于保证配对标的流动性高、可融券源充足的考虑,选取沪深300成分股与可融券标的重叠部分作为配对交易策略的可选标的池,且该标的池一直发生变化。数据样本跨度为10年,即2010年4月1日至2019年12月31日,涵盖了中国资本市场自做空机制建立以来的动荡期和稳定期。将该时期的退市公司和上市公司纳入数据集,并将被收购公司的数据纳入数据集,以减少样本中的幸存者偏差。由于流动性因子数据库缺少IML指标(2019年9月至2019年12月)、Pasor指标(2012年1月、2013年2月、2015年1月、2018年2月、2019年2月)的数据,所以分别采取ARIMA预测模型、EM缺失值填充法对上述两指标进行处理。本研究所有的因子数据均来自国泰安数据库,相应的配对交易投资组合符号说明见表1。

表1 投资组合符号说明

在特定的配对形成期内,将交易类别限定在沪深300成分股中,筛选掉流动性低、风险高、评级低的个股。在整个样本期内,每个标的池平均可选择197只股票。使用Python语言编程从JoinQuant数据库中抓取可配对股票在2010年4月1日至2019年12月31日期间每个交易日的收盘价。

(二)收益性分析

表2为投资组合收益率描述性统计,主要描述了中国A股TOP5、TOP20配对交易投资组合在2011年4月至2019年12月期间的收益率水平。描述性统计结果显示,在扣除交易成本前,TOP5、TOP20投资组合平均年化收益率分别为21.01%和45.19%,明显高于上证综指平均年化收益率;在扣除交易成本后,TOP5、TOP20投资组合平均年化收益率分别为16.43%和35.36%,也明显高于上证综指平均年化收益率;配对交易投资组合的平均最大月度损失为15.62%,上证综指最大月度损失为 24.29%。在各种条件下,TOP5、TOP20配对交易投资组合的收益波动水平与上证综指基本持平,月均标准差最高比上证综指高0.07。上证综指的月均标准差为0.06,而在考虑交易成本的情况下,TOP5、TOP20投资组合超额收益率的月均标准差分别为0.10和0.11,较为稳定;配对交易组合收益水平的平均最大波动幅度为0.84,高于上证综指最大波动幅度0.44。配对交易投资组合的收益率序列具有较明显的正偏度和高峰度(大于4)特征,这也进一步反映了其较为明显的高收益特征。

表2 投资组合收益率描述性统计

表2还描述了每个投资组合与上证综指的相关性。由于数据皆不满足正态分布,所以本研究使用Kendall双尾检验法对组内配对组合进行相关系数检验,结果显示,配对交易投资组合收益水平与上证综指不相关,而配对交易投资组合的超额收益与上证综指皆在0.01显著性水平下呈负相关关系,这说明配对交易收益水平的市场中性特征,同时也说明其超额收益与市场环境有关。

表3为股市稳定期与动荡期下投资组合描述性统计。其中,面板A描述了2011年4月至2015年5月的配对交易投资组合收益水平,面板B描述了2015年6月至2019年12月的配对交易投资组合收益水平。本研究利用广义上确界单位根泡沫检验[13]确定了2015年6月至2017年12月期间发生了多次股市泡沫破灭现象,此阶段市场波动水平增大,市场收益率为负,所以本研究以2015年5月作为中国股市稳定期与动荡期的分水岭。股市稳定期,扣除交易成本后的TOP5、TOP20配对交易投资组合平均年化收益率分别为18.50%和30.10%,而上证综指的平均年化收益率为25.32%;股市动荡期,扣除交易成本后的TOP5、TOP20配对交易投资组合平均年化收益率分别为12.83%和29.83%,而上证综指的平均年化收益率为-9.58%。因此,在股市不同阶段,配对交易投资组合收益表现较为稳定,平均年化收益率波动幅度最大值为5.67%,而上证综指平均年化收益率波动幅度最大值则达到了39.68%,且在动荡期内其年化收益率降为负值。股市稳定期内,配对交易投资组合月收益水平标准差平均为0.04,略低于上证综指标准差0.05;同时,配对交易组合收益水平的平均最大波动幅度为0.26,低于上证综指的最大波动幅度0.35;配对交易投资组合的收益率序列具有较明显的正偏度和高峰度特征。股市动荡期内,配对交易投资组合月收益水平标准差平均为0.11,略高于上证综指标准差0.09;同时,配对交易组合收益水平的平均最大波动幅度为0.70,高于上证综指最大波动幅度0.37;配对交易投资组合的收益率序列具有较明显的正偏度和高峰度特征。总的来看,配对交易投资组合在股市的不同阶段皆表现出较为稳定的正向、高收益特征。

表3中面板A和B同样描述了配对交易超额收益特征。在股市稳定期,扣除交易成本后的TOP5、TOP20平均年化超额收益率分别为 -2.87% 和6.30%,标准差分别为0.07和0.09;在股市动荡期,扣除交易成本后的TOP5、TOP20平均年化超额收益率分别为17.97%和36.76%,标准差分别为0.17和0.13。可见,配对交易在市场动荡阶段产生了更高的超额收益,配对交易超额收益水平与上证综指呈现出明显的负相关关系,这也进一步印证了上文的观点——配对组合超额收益的风险因子与市场有关。

表3 股市稳定期与动荡期下投资组合描述性统计

为了进一步探讨市场规则、交易次数、市场环境对配对交易策略的影响,本研究利用Wilcoxon 带符号秩检验具体探讨不同条件下的配对交易投资组合收益表现。表4为组间收益Wilcoxon 带符号秩检验。由表4可知,TOP5R与TOP20R在0.01显著性水平下表现不同。除此之外,TOP5NR与TOP20NR、NTOP5R与NTOP20R、NTOP5NR与NTOP20NR等分别在0.1、0.01、0.05显著性水平下表现不同,这说明交易次数显著地影响配对交易策略的收益水平。TOP5R与TOP5NR、TOP20R与TOP20NR、NTOP5R与NTOP5NR、NTOP20R与NTOP20NR皆在0.01显著性水平下表现不同,这说明中国A股市场上的交易成本是影响配对交易策略收益的关键因素。上证综指与TOP5R、TOP5NR、TOP20R、TOP20NR皆在0.01显著性水平下表现不同,说明市场对配对交易策略收益的影响较小,而上证综指与NTOP5R、NTOP5NR、NTOP20R、NTOP20NR皆不显著,进一步说明配对交易策略的风险因子与市场有关。

为了更全面地分析配对交易收益特征,本研究将配对交易策略所处的大环境分为股市处于稳定期和动荡期、股市处于熊市和牛市、经济处于衰退期和繁荣期,并分别对比分析配对交易投资组合在不同大环境下的月度平均收益表现,具体见表5。NTOP5NR在7类大环境下的夏普比率波动为0.07~0.18,波动较小,其最大值是在经济处于繁荣期得到的,其最小值是在股市处于稳定期得到的,月均超额收益率为1%,月均标准差为0.10,平均夏普比率为0.12;NTOP20NR在7类大环境下的夏普比率波动范围为0.06~0.20,波动较小,其最大值是在股市处于动荡期得到的,最小值是在经济处于繁荣期得到的,月均超额收益率为1%,月均标准差为0.10,平均夏普比率为0.12。可以看出两种类型的投资组合在不同市场环境下的收益表现很稳定。总的来说,配对交易投资组合在中国A股市场可以表现出较为稳定的正向、高收益特征。

表4 组间收益Wilcoxon 带符号秩检验

表5 7类大环境下投资组合超额收益

四、配对交易策略风险分析

配对交易投资组合超额收益在不同阶段表现出不同的波动特征,如在2015年至2016年,配对交易收益水平波动较大。本研究利用广义上确界单位根泡沫检验方法发现,此阶段中国股市泡沫现象明显,且有股市泡沫破灭现象发生,市场表现出股价波动大、流动性不足等特征。因此,本研究通过因子分析法构建综合流动性因子,并引入FF五因子模型[12],以更为全面地分析中国资本市场制度下配对交易投资组合收益的风险来源。

(一)FF五因子模型

FF五因子模型由五个风险因子构成,分别包括市场因子、规模因子、价值因子、收益因子及投资风格因子。FF五因子模型为

Rt-Rft=β0+β1*(Rmt-Rft)+β2*SMB+

β3*HMLt+β4*RMWt+β5*CMAt+zt

,

(6)

其中,θ=(β0,β1,β2,β3,β4,β5)是模型参数,t代表时间,zt代表服从独立同分布的扰动项,Rt代表投资组合回报率,Rft代表无风险利率,Rmt代表市场收益率,SMB代表规模因子,HMLt代表价值因子,RMWt代表收益因子,CMAt代表投资风格因子。同时,本研究采用Fama 2×3分组法[10]构建风险因子。

(二)流动性因子构建

本研究在Chordia等[14]、Amihud[15]、Pastor等[16]、Zhang等[17]、Amihud等[18]研究的基础上,利用市场换手率、传统Amihud指标、修改后Amihud指标、Pastor回归系数指标、IML非流动性溢价因子等来衡量中国A股市场股票流动性风险水平。不同流动性指标从不同维度衡量中国A股市场流动性,其包含的内部信息也不同。为了能够包含尽可能多的信息,同时在不损失模型自由度的前提下降低多重共线性,本研究利用主成分分析法构造一个新的能够涵盖多个维度信息的中国A股综合流动性指标。

传统流动性指标具有滞后性,本研究在引入Exchange、Amihud、AmihudZ、Pastor和IML指标的同时,还分别引入Amihud、AmihudZ及Exchange滞后1阶项和滞后4阶项,共从这9个变量中提取主成分来构建流动性综合指标。在进行因子分析之前,对9个标准化变量进行KMO检验和巴特利球形检验。结果显示,KMO检验系数为0.671,巴特利球形检验结果Sig为0.00,保证了主成分分析的科学性。

主成分分析结果显示,第一次提取的主成分有3个,累计贡献率达到74.50%。其中,第一主成分提取了Amihud、AmihudZ、Amihud(-1)、AmihudZ(-1)等4个指标的基本信息;第二主成分提取了Exchange、Exchange(-1)、Exchange(-4) 等指标的基本信息;第三主成分提取了IML、Pastor、AmihudZ等指标的信息。因此,本研究构建的三个主成分提取了以上9个变量的基本信息,中国A股流动性综合指标AILLIQA的数学表达式为

AILLIQA= 0.44*F1+ 0.38*F2+ 0.18*F3。

(7)

(三)策略收益的风险分析

本研究在FF五因子模型[12]基础上,将构建的流动性综合指标与现有不同维度的流动性指标放入FF五因子模型中,从而构建一个能够直接进行模型对比的多因子风险分析框架,以全面分析配对交易收益的风险敞口。

在对配对交易投资组合超额收益率采用因子模型回归分析前,本研究对冗余因子进行鉴别,以提高信息利用效率,优化因子模型,保证模型的解释力和简洁性。具体冗余因子检验结果见表6。

从表6的实证结果可以看出,MARKET、CMA在中国市场上均为冗余因子。本研究对冗余变量的处理方法与Fama[10]保持一致,用经过正交处理后的MARKETO、CMAO指标来代替MARKET、CMA指标,这并不会改变因子载荷矩阵和风险敞口水平。

表7为因子Kendall相关性检验。从表7可以发现,在对各变量的Kendall检验中,相关系数均小于0.65,变量间不存在多重共线性问题,且相关特征也满足多元回归的模型要求。不难发现,AILLIQA与EXCHANGE、Amihud、AmihudZ、Pastor、IML等因子相关,也进一步说明AILLIQA指标可以更全面地反映市场流动性的变化。

表6 因子冗余检验

表7 因子Kendall相关性检验

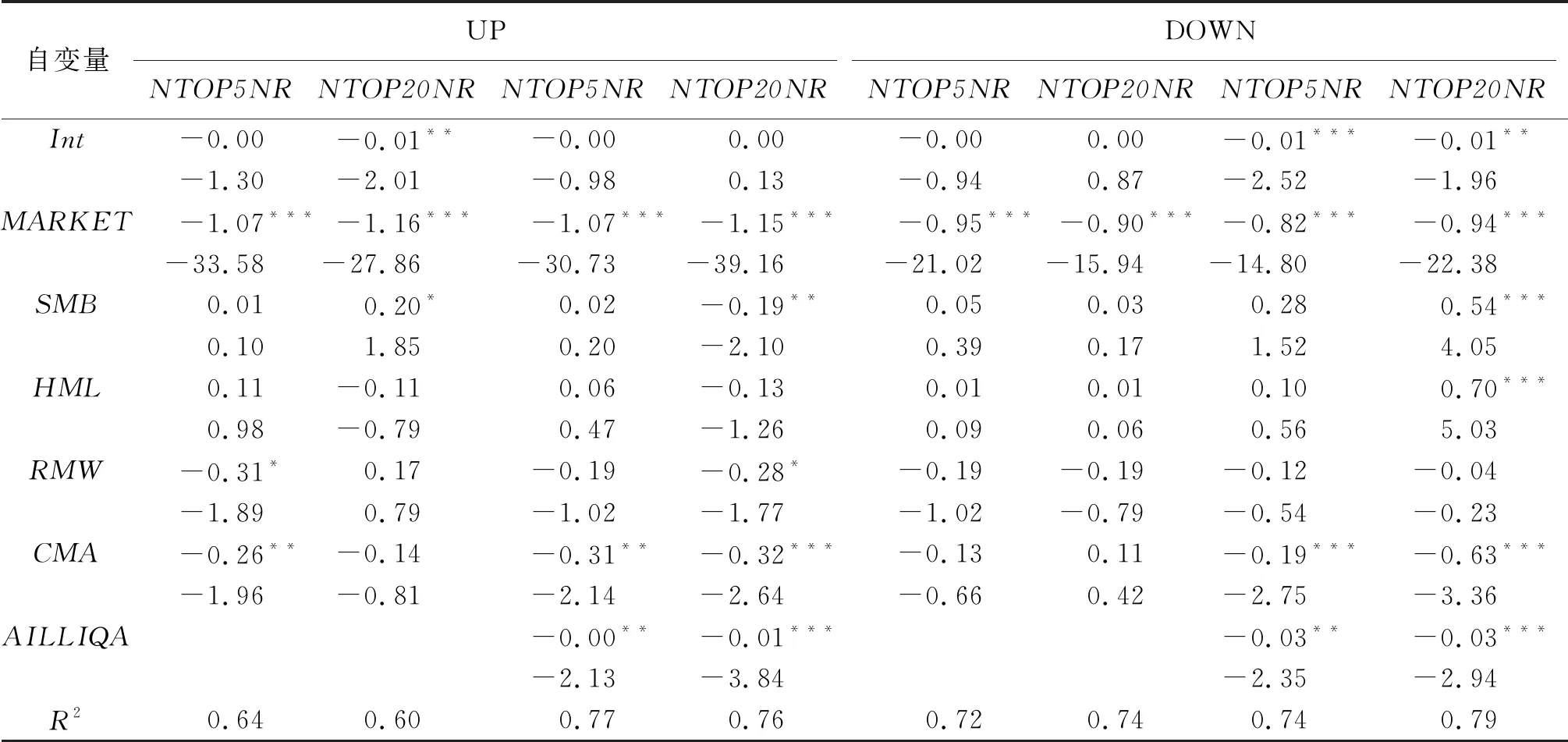

考虑到配对交易收益率不服从正态分布,为了保证研究的科学性,本研究利用稳健回归对多因子模型进行回归分析,在FF五因子模型的基础上,分别逐步加入不同维度的单一流动性指标,或逐步加入相同维度的多个流动性指标,以对比分析不同模型下的回归解释度是否有所提升。本研究根据风险因子的统计特征分别加入部分滞后项,以避免模型可能存在的内生性问题。在进行回归时,对因子膨胀因子进行检验,结果显示,各因子的Centered VIF皆小于6,避免了多重共线性问题,保证了结果的准确性。具体回归结果见表8和表9。

表8 前5对投资组合超额收益稳健回归结果

由表8的回归结果可知,FF五因子模型对NTOP5NR已经有64%的解释力,已经可以较好地解释投资组合超额收益中的一大部分。在传统FF五因子模型中,截距项在0.01显著性水平下不显著,同时市场风险因子和投资风格因子分别在0.01、0.05 显著性水平下显著,且都与配对交易投资组合超额收益负相关,即当市场超额收益越大、市场投资行为越保守时,配对交易策略所能取得的超额收益越低。当在模型中加入不同维度现有的流动性因子时,模型解释力得到提升,皆达到了67%,且Market、CMA因子皆分别在0.01、0.1显著性水平下不显著;除加入代表市场交易量的Pastor指标时模型截距项在0.1显著性水平下不显著外,加入流动性因子后的模型截距项皆不显著,这也说明加入现有的流动性指标后模型更具说服力。需要注意的是,在FF五因子模型中加入现有的流动性指标往往只能提高约3%的解释力,且流动性因子不显著,这也说明单维度流动性指标的信息有限性。当在FF五因子模型中加入本研究所构造的中国A股流动性指标后,AILLIQA因子在0.01显著性水平下显著,同时模型截距项不显著,模型解释力得到较大的提升,达到74%。

表9 前20对投资组合超额收益稳健回归结果

根据表9可知,FF五因子模型对NTOP20NR同样有约64%的解释力,已可以解释超额收益中的一大部分。与NTOP5NR的风险相似,市场因子Market和投资风格因子CMA皆与NTOP20NR显著负相关。在FF五因子模型中分别加入现有的相同维度的多个流动性因子,或加入单维度流动性因子后,模型截距项大多不显著,模型解释力平均提升至67%,且换手率因子、IML非流动性溢价因子与NTOP20NR显著负相关,Amihud因子、AmihudZ因子与NTOP20NR显著正相关,即市场流动性越大,配对交易收益率越低,与流动性溢价理论保持一致。当在FF五因子模型中加入本研究所构造的中国A股流动性指标后,市场因子Market、盈利因子RMW、投资风格因子CMA皆显著,AILLIQA因子在0.01显著性水平下显著,同时模型截距项不显著,模型解释力得到较大的提升,达到74%。

配对交易策略中由不同交易次数所构成的投资组合超额收益表现出较为一致的风险敞口特征:配对交易投资组合超额收益受市场盈利环境、市场投资行为模型、市场流动性大小的显著影响;当市场整体盈利性越高、投资行为越保守、市场流动性越大时,配对交易超额收益率越低。

(四)稳健性检验

为了保证上文配对交易策略风险来源的可靠性,本研究对股市处于牛市和熊市下配对交易超额收益进行稳健性回归,以对上述结论进行稳健性检验。本研究对考虑流动性因素模型组和未考虑流动性因素模型组进行对比检验,具体实证结果见表10。

表10 牛市、熊市下稳健性回归

从表10可知,在稳健性检验中,当股市处于熊市或牛市时,FF五因子模型的解释力大多在60%以上,可以解释配对交易超额收益中的一大部分,同时市场因子、投资风格因子皆显著,且皆与配对交易超额收益显著负相关;当考虑了综合流动性指标时,模型的截距项显著,说明此六因子模型对配对交易策略超额收益有较好的解释力,模型解释力基本都在74%以上,同时市场因子、投资风格因子、AILLIQA因子皆显著,且都与配对交易超额收益呈负相关关系。进行组内的进一步对比研究可以发现,考虑AILLIQA因子后模型的解释力得到了显著提升,这也进一步印证了流动性风险因子是配对交易策略超额收益的主要风险来源。 综上所述,市场风险、投资风险、市场流动性风险是配对交易策略超额收益的主要风险来源,且皆与配对交易超额收益显著负相关。

五、结论和建议

为了更全面地分析配对交易策略在中国A股市场的收益与风险特征,本研究根据市场特征将股市分为全样本时期、股市稳定期和动荡期、熊市和牛市、经济繁荣和经济衰退等7种环境,并从多个维度利用多因子风险分析模型分析配对交易策略在不同市场环境下的收益与风险特征,得出一定的结论。

第一,配对交易策略具有稳定的高收益特征,具有有效性。本研究对7类市场环境下的配对交易收益进行分析,结果表明,不同市场环境下配对交易的夏普比率大致相同,月均夏普比率等于0.12,配对交易策略表现出较为稳定的正向、高收益特征,双边策略在A股市场具备有效性,市场多边做空机制具备可行性。

第二,交易次数、市场交易规则可显著影响配对交易收益水平。本研究利用Wilcoxon符号秩检验对配对交易组间收益进行分析,结果发现,增加交易次数可显著提升配对交易收益水平,而市场交易成本显著降低了配对交易收益水平。这进一步表明当下市场对于交易成本的安排显著降低了投资策略的有效性。

第三,配对交易策略具有独特的风险特征。本研究将构造的中国A股流动性综合指标引入FF五因子分析模型中,搭建了多因子风险分析框架,以对配对交易策略在A股市场上的风险特征进行分析,实证结果表明,市场因子、投资风格因子、市场流动性因子与配对交易策略超额收益显著负相关。因此,配对交易超额收益与市场收益、市场投资行为、市场流动性水平显著相关,市场整体风险水平对投资策略有显著影响。

在以上实证结果基础上,为提升股票价格自我纠正能力,本研究提出以下建议:一是政府相关部门应联合金融机构对投资者加强金融知识的教育,提升投资者理解市场环境、应对市场变化的能力,帮助投资者正确理解做空概念,培养股市做空文化意识,提高投资者对于交易策略的理解,丰富股市投资策略池,为中国A股市场营造较好的投资环境,从而间接建立一套股票价格自我修复机制。二是政府相关部门应通过降低印花税、融券费和增加融券券源等方法降低投资显性成本,积极宣传股市投资理念,通过释放监管政策信号的方式,在引导股市行为环境转变的同时,保证市场的稳定性。三是政府相关部门和研究机构等应将关于股市风险与收益水平的研究结果及时、准确地传递给投资者,帮助投资者更加全面地认识当前市场风险,提升股市理性水平,保证交易策略的有效性,降低系统风险水平。