人民币债券市场对外吸引力持续增强

2020-11-21

在多方面因素的共同推动下,预计今年境外机构有望增持人民币债券逾万亿元,在所有投资者债券托管量中的占比,或进一步提升。

今年以来,在新冠肺炎疫情的影响下,全球经济金融形势受到较大冲击。在积极有力的应对之下,中国经济基本面韧性依旧;与此同时,中国的金融市场对外开放也再度加码。在此背景下,境外资金积极增配中国资产。人民币债券凭借中外高利差、人民币汇率稳中有升等诸多因素的推动,持续吸引境外机构买入。展望后市,在各项利好因素的支持下,人民币债券市场将继续吸引境外资金流入。

上半年人民币债券对境外机构吸引力持续增强

从托管口径看,2020年上半年,境外机构增持人民币债券3078亿元,余额升至24.6万亿元,较年初增长14.3%。截至6月,境外机构持有人民币债券占全市场比重升至2.93%,较年初增长0.09%。这表明,在全球经济金融形势复杂多变的上半年,人民币债券对境外机构的吸引力仍在持续增强。整体来看,中外高利差、人民币汇率稳中有升等是重要的助推因素。

从上半年的具体月度形势看(见图1)。进入2020年,境外机构延续了此前增持人民币债券的态势。2月,在中国国内采取严格的疫情防控措施、企业停工停产的背景下,经济基本面形势与人民币汇率预期仍较为平稳,再加上中国债券在主要经济体中维持相对较高的收益率,以及2月28日摩根大通宣布将9只中国债券纳入其新兴市场政府债券指数,使得2月境外资金大幅增加对人民币债券的配置(当月增持人民币债券金额达730亿元)。3月,随着疫情扩散到海外,欧美金融市场出现大幅波动,一度出现美元流动性危机,全球范围内除美元外的多数资产价格同步下跌,国内利率债和股票市场也一度遭到了境外机构的抛售。此后,随着美联储采取一系列应对措施,向市场释放了巨量流动性,“美元荒”在4月有所缓解。在海外货币政策宽松力度进一步加大的背景下,中美10年期国债利差扩大到200个基点,使得人民币债券的“性价比”进一步提升,令境外资金重新回流人民币债券市场,当月增持人民币债券金额达491亿元。

5月以来,人民银行和监管机构联手打击“浑水摸鱼”、资金空转套利等违规行为,银行间流动性边际收紧,叠加国内复工复产有序推进,经济数据稳中向好,市场风险偏好受到提振,人民币债券收益率不断攀升。在此期间,存在部分境内机构抛售人民币债券的行为,但整体上境外机构依然在积极买入人民币债券。这主要是因为,海外央行整体维持宽松的货币政策,全球利率处在相对低位,主要经济体只有中国的利率出现了反弹,且幅度较大,从而进一步拉大了中外利差;与此同时,人民币汇率呈现稳中有升的态势,也使得人民币债券对境外机构的吸引力进一步增强。5月当月,境外机构增持人民币债券合计1135亿元,创历史新高。6月,境外机构对人民币债券的配置力度同样维持在高位,当月合计净增持金额达811亿元。

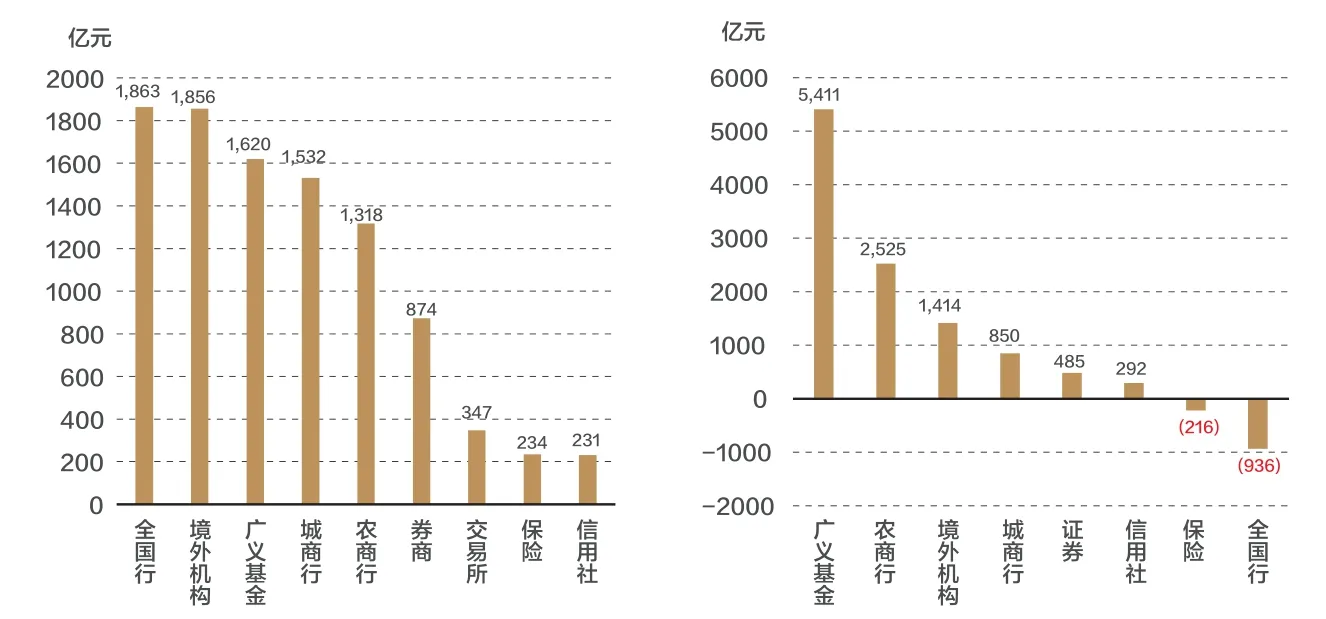

从上半年境外机构持有的人民币债券品种来看,国债仍是标配,同时境外机构还明显增加了对政金债的配置。2020年上半年,境外机构增持人民币国债1856亿元,政金债1414亿元,分别占合计增持量的60%与45%,较年初分别增长14.2%和28.4%。从境外机构对各券种增持的整体形势看,上半年,境外机构的国债增持规模在各类机构中位居第二,累计增持1856亿元,与全国性商业银行几乎持平,远超其他各类机构;政金债的增持规模在各类机构中位居第三,仅次于广义基金和农商行,增持量达1414亿元(见图2)。此外,随着人民币债券市场在配套设施层面的进一步开放,包括引入国际评级公司等,境外机构参与信用债、同业存单、资产证券化(ABS)等市场的活跃度也有一定程度的提升。

人民币债券市场将继续吸引境外资金流入

进入下半年以来,境外机构对人民币债券市场的配置势头相比6月进一步走强。展望后市,随着中国对外开放的加速和人民币国际化进程的进一步加深,以及人民币债券相对海外资产而言的性价比优势的持续,预计境外机构参与国内债券市场的意愿会进一步增强,资金流入也可能呈加速之势。

图1 2020年以来境外机构持续增持人民币债券,且二季度尤其明显

图2 今年上半年各类机构净增持国债排名(左)和净增持政策性金融债排名(右)

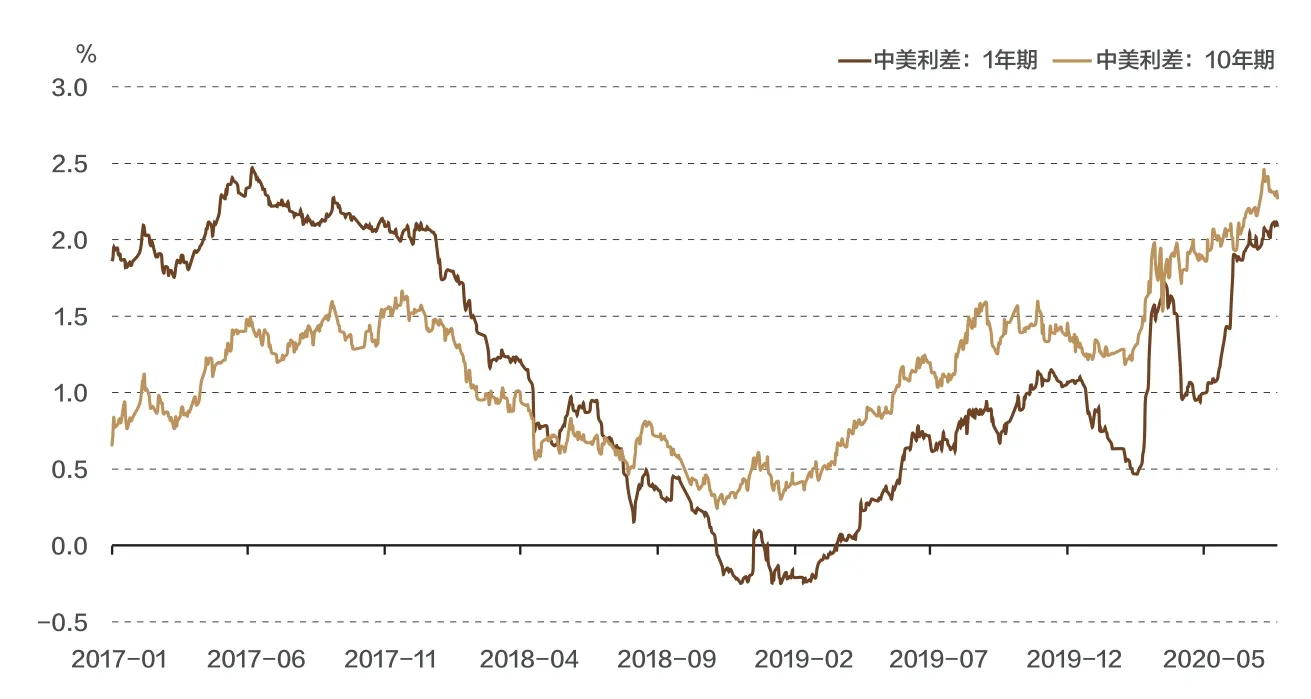

图3 中美利差升至高位,人民币债券吸引力攀升

一方面,人民币债券市场对外开放的进程仍在稳步推进。2019年以来,中国债券先后正式纳入彭博巴克莱全球综合指数以及摩根大通全球新兴市场多元化政府债券指数,促使一定体量的被动资金进入中国债券市场,中国银行间债券市场直接投资模式(CIBM Direct)和债券通模式下的境外投资者投资热情高涨。今年9月,中国债市有望被纳入富时世界国债指数(WGBI)。届时,有望迎来更多的被动资金流入。此外,从债券市场基础设施以及监管政策的配套建设上看,种种政策措施也正积极为境外机构交易提供进一步的便利。随着基础设施和监管体系的不断推进与成熟,预计未来境外机构有望获准进入回购市场、衍生品市场等,在交易策略和品种的选择上将更加丰富。这些均将使境外机构参与人民币债券市场的意愿进一步攀升。

另一方面,预计未来人民币债券的性价比优势也将会持续。近几年,在货币政策节奏不同导致金融条件松紧差异的背景下,中美利差有所起伏。当前,中美利差已重回高位,不但10年期国债利差超过230个基点,短期利差也明显扩大,中国1年期国债收益率回升到2%以上,与美国短期国债利差达到近210个基点(见图3)。从美联储近期的表态来看,其将利率稳定在低位的意愿较强:不仅是将短端利率维持在低位至2022年,对于长端收益率也在考虑是否要开启收益率曲线控制。据此可以预见,在比较长的一段时间内,美债收益率出现大幅上行的可能性比较低。对于境外机构而言,在中美高利差持续的情况下,人民币债券的配置和交易价值将进一步凸显,再加上稳定的人民币汇率助力,主动配置人民币债券的意愿有望再上一个台阶。

整体看,在多方面因素的共同推动下,预计今年境外机构有望增持人民币债券逾万亿元,在所有投资者债券托管量中的占比或进一步提升。