基于朴素贝叶斯算法的*ST企业财务状况预测研究

2020-08-31杨星华

杨星华

摘要:随着我国经济的迅猛发展,金融市场中*ST企业不断增多。上市企业达到连续三年亏损就会被执行退市预警,这不仅使普通投资者回报下降、也使企业股东权益受损。为了对*ST企业发展状况更好的评价,文章以基于朴素贝叶斯算法的财务状况预测模型分析为研究课题,以沪深A股主板*ST企业t-1和t-2年的财务数据为研究样本,运用混淆矩阵评价指标构建具有适用性的财务状况预测模型。实证结果显示模型具有较好的推广效果与泛化作用,对*ST企业财务状况具备一定的预测效果。

Abstract: With the rapid development of China's economy, there are more and more *ST enterprises in the financial market. Listed companies will be subject to delisting warning if they lose money for three consecutive years, which not only reduces the return of ordinary investors, but also damages the shareholders' rights and interests. In order to better evaluate the development of *ST enterprises, this paper takes the analysis of financial situation prediction model based on Naive Bayesian algorithm as the research topic, takes the financial data of Shanghai and Shenzhen A-share main board *ST enterprises in T-1 and T-2 years as the research samples, and uses the confusion matrix evaluation index to construct a suitable financial situation prediction model. The empirical results show that the model has a good promotion effect and generalization effect, and has a certain prediction effect on the financial situation of *ST enterprises.

关键词:财务预测;朴素贝叶斯;*ST企业

Key words: financial forecast;naive Bayes;*ST enterprise

中图分类号:TP311 文献标识码:A 文章编号:1006-4311(2020)24-0028-03

0 引言

退市预警制度作为我国资本市场的特有机制,对经济平稳运行发挥着重要的作用。根据2012年沪深两个交易所股票上市规范,在上市公司出现财务状况异常时,将导致其股票存在终止上市风险,这可能损害投资者的投资权益。此时该公司股票交易就会被执行特别处理的风险警示,这主要包括退市风险警示(*ST)与其他风险警示(ST)[1]。

从定量的角度出发对财务状况预测的研究主要集中在财务危机预测方面。20世纪30年代,国外就开始了对财务状况预测的研究,国内的类似研究开始于90年代末。对于企业是否发生财务危机的判断标准,国外一开始以企业破产来界定,后来也有研究学者用企业预期现金流量的净现值等来对企业财务危机程度进行划分[2]。由于国内资本市场特有的退市预警制度,国内研究者大都以企业是否被执行退市预警,作为衡量企业是否发生财务危机的标准。王秋玮等[3]利用决策树算法和F分数模型,结合偿债能力、盈利能力、营运能力和成长能力等几个财务比率指标构建企业财务危机预警模型,发现对ST企业财务状况影响最大的是总资产增长率这一指标,ST企业应该有所针对的制定应对策略,从而使企业更好地走出困境。欧国良等[4]将因子分析法利用在房地产企业的财务预警研究中,发现提高企业的经营水平能使陷入财务问题的企业更好的改善财务状况,最后呼吁现代企業要对财务预警问题给予更多重视。宋宇等[5]利用cox回归模型寻找出了对企业财务状况具有显著影响的指标,并构建出整体正确率达到76.4%的财务预警模型。芦雅婷等[6]采用贝叶斯判别法对上市公司内部控制缺陷问题进行研究,发现资产安全、内控合规等方面对研究问题具有显著影响,并构建了整体正确率达85%的上市公司重大缺陷识别模型。石先兵[7]选取沪深A股主板上市的制造业企业为研究对象,构建PCA-SVM财务危机预警模型,实现了对原始数据的降维,有效解决了样本数据的线性相关性问题,使财务状况预警模型的分类水平与泛化性得到提升。吴静等[8]在传统财务比率分析的基础上,以具有股权质押行为的A股上市公司为研究对象,结合股权质押率和公司治理等变量,发现其能有效提升预警模型的预测效果。这为上市公司及时发现财务风险,改善财务危机预警机制提供了参考。

近些年对正常经营的企业进行财务状况预警的研究较多,但很少有对*ST企业未来财务状况进行预測的研究。针对这个问题,本文利用朴素贝叶斯分类算法并基于t-1年和t-2年财务指标,构建预测模型来判断*ST企业未来财务运行状况的优劣。实证结果表明,该模型准确率分别达到了90%和80%,具有较好的推广效果与泛化作用,对*ST企业财务状况预测效果较为显著。本文将首先介绍企业财务预警模型指标体系的建立与样本的选择,接着对朴素贝叶斯分类算法和模型评估方法进行原理说明,最后对实证结果进行分析并阐述本研究的结论及局限性。

1 指标体系的建立与数据的来源

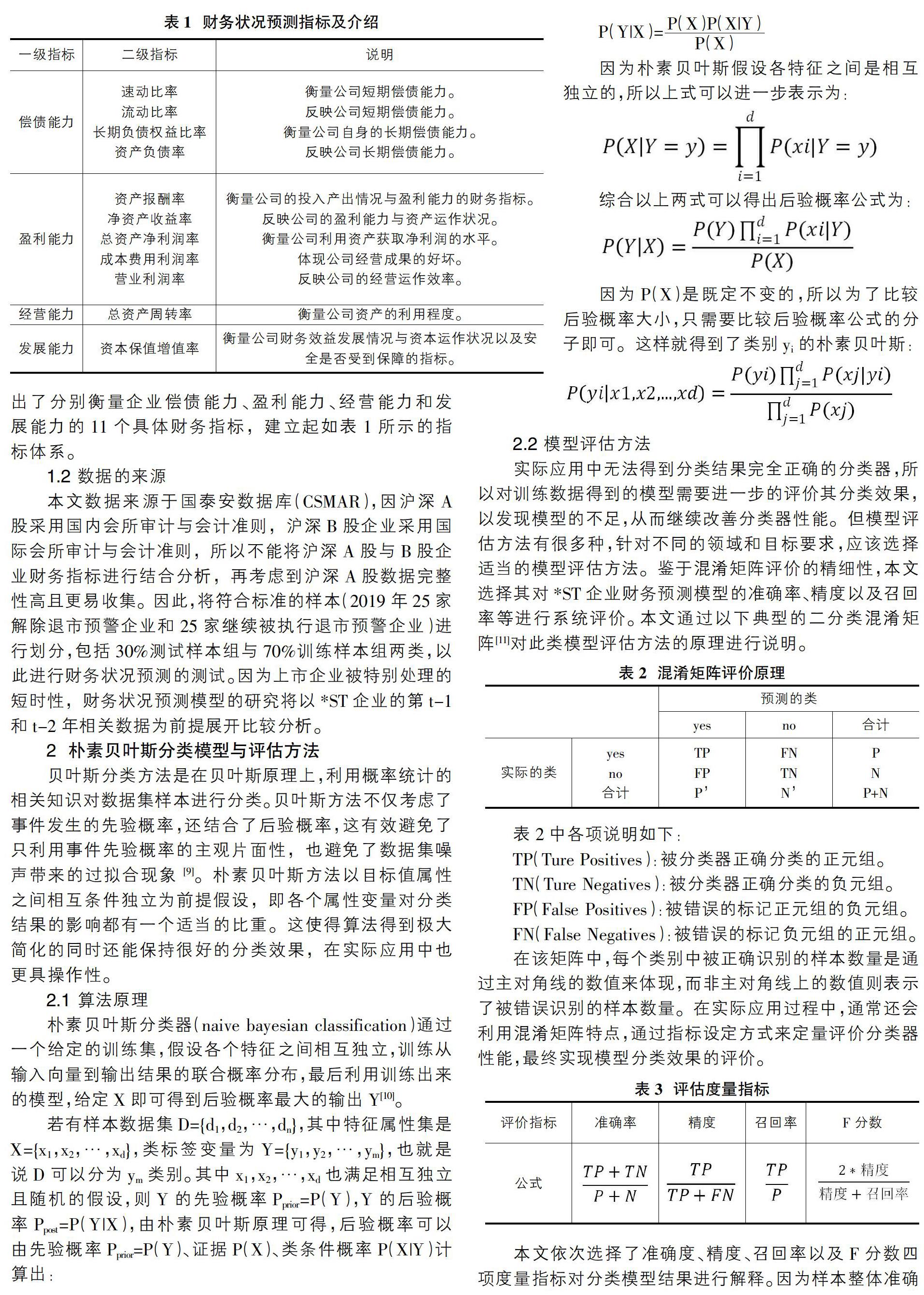

1.1 指标体系的构建

本文旨在构建*ST企业未来财务状况的预测模型,相关数据指标一方面要体现企业的财务能力,另一方面也要方便获取。基于此并结合*ST企业的实际情况,本文筛选出了分别衡量企业偿债能力、盈利能力、经营能力和发展能力的11个具体财务指标,建立起如表1所示的指标体系。

1.2 数据的来源

本文数据来源于国泰安数据库(CSMAR),因沪深A股采用国内会所审计与会计准则,沪深B股企业采用国际会所审计与会计准则,所以不能将沪深A股与B股企业财务指标进行结合分析,再考虑到沪深A股数据完整性高且更易收集。因此,将符合标准的样本(2019年25家解除退市预警企业和25家继续被执行退市预警企业)进行划分,包括30%测试样本组与70%训练样本组两类,以此进行财务状况预测的测试。因为上市企业被特别处理的短时性,财务状况预测模型的研究将以*ST企业的第t-1和t-2年相关数据为前提展开比较分析。

2 朴素贝叶斯分类模型与评估方法

贝叶斯分类方法是在贝叶斯原理上,利用概率统计的相关知识对数据集样本进行分类。贝叶斯方法不仅考虑了事件发生的先验概率,还结合了后验概率,这有效避免了只利用事件先验概率的主观片面性,也避免了数据集噪声带来的过拟合现象 [9]。朴素贝叶斯方法以目标值属性之间相互条件独立为前提假设,即各个属性变量对分类结果的影响都有一个适当的比重。这使得算法得到极大简化的同时还能保持很好的分类效果,在实际应用中也更具操作性。

2.1 算法原理

朴素贝叶斯分类器(naive bayesian classification)通过一个给定的训练集,假设各个特征之间相互独立,训练从输入向量到输出结果的联合概率分布,最后利用训练出来的模型,给定X即可得到后验概率最大的输出Y[10]。

若有样本数据集D={d1,d2,…,dn},其中特征属性集是 X={x1,x2,…,xd},类标签变量为Y={y1,y2,…,ym},也就是说D可以分为ym类别。其中x1,x2,…,xd也满足相互独立且随机的假设,则Y的先验概率Pprior=P(Y),Y的后验概率Ppost=P(Y|X),由朴素贝叶斯原理可得,后验概率可以由先验概率Pprior=P(Y)、证据P(X)、类条件概率P(X|Y)计算出:

2.2 模型评估方法

实际应用中无法得到分类结果完全正确的分类器,所以对训练数据得到的模型需要进一步的评价其分类效果,以发现模型的不足,从而继续改善分类器性能。但模型评估方法有很多种,针对不同的领域和目标要求,应该选择适当的模型评估方法。鉴于混淆矩阵评价的精细性,本文选择其对*ST企业财务预测模型的准确率、精度以及召回率等进行系统评价。本文通过以下典型的二分类混淆矩阵[11]对此类模型评估方法的原理进行说明。

表2中各项说明如下:

TP(Ture Positives):被分类器正确分类的正元组。

TN(Ture Negatives):被分类器正确分类的负元组。

FP(False Positives):被错误的标记正元组的负元组。

FN(False Negatives):被错误的标记负元组的正元组。

在该矩阵中,每个类别中被正确识别的样本数量是通过主对角线的数值来体现,而非主对角线上的数值则表示了被错误识别的样本数量。在实际应用过程中,通常还会利用混淆矩阵特点,通过指标设定方式来定量评价分类器性能,最终实现模型分类效果的评价。

本文依次选择了准确度、精度、召回率以及F分数四项度量指标对分类模型结果进行解释。因为样本整体准确率不足以支撑对模型的评价,本文又追加了精度、召回率与F1分数这三个指标用以补准确率反映内容存在的空缺。本文以*ST企业被取消退市预警为正元组,*ST企业被继续执行退市预警为负元组。其中精度即标记为取消退市预警的*ST企业实际为取消退市预警的*ST企业的百分比,召回率即取消退市预警*ST企业标记为取消退市预警*ST企业的百分比。因为精度与召回率呈现相反的关系,为有效解决两者之间的矛盾,本文对其进行加权平均进而构造了指标F分数从整体上对精度与召回率的作用进行综合考量。其中,F分数取值区间为[0,1],其值与模型分类效果成正比。

3 实证分析

本文将50个样本(2019年25家继续被执行退市预警企业和25家解除退市预警企业)中的30%作为测试样本组,70%作为训练样本组。整个实验过程利用Python的集成开发环境anaconda完成操作,并结合准确度、精度、召回率以及F分数四个指标对该模型的性能进行评价,最后以50个*ST企业的第t-1和t-2年相关数据为依据展开比较分析。

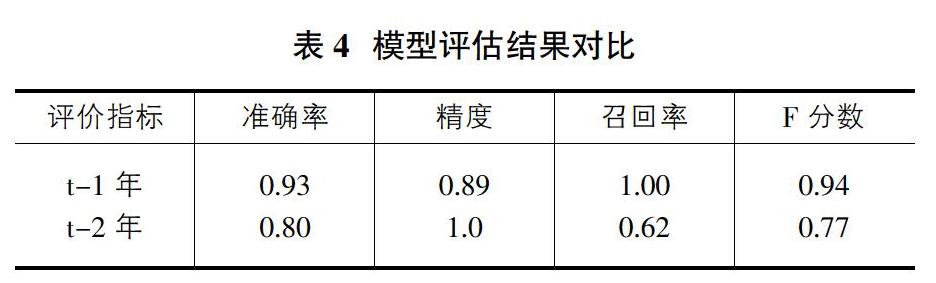

由表4可知,基于*ST企业t-1与t-2年财务指标训练的模型,在30%测试集上的整体准确率分别达到了93%和80%,综合显示了模型具有的一定预测能力。使用2018年财务指标数据得到的回归模型精度为89%,说明标记为取消退市预警的*ST企业实际为取消退市预警的*ST企业占的百分比为89%。其召回率更是达到了100%,说明所有取消退市预警的*ST企业,即2019年财务状况改善的企业均被标记了出来,其中F分数达到了94%,说明基于*ST企业t-1年财务状况的预测模型,分类效果显著;使用2017年财务指标数据得到的回归模型精度为100%,说明标记为取消退市预警的*ST企业都实际为取消退市预警的*ST企业。其召回率则为62%,即实际取消退市预警*ST企业有62%被标记了出来,虽然召回率不是太理想,但其F分数还是达到了77%,说明基于*ST企业t-2年财务状况的预测模型,也具有一定的分类效果。

根据假设检验的原理,因为第一类错误和第二类错误发生的概率不能做到同时减小,所以这两个错误之间需要一定的权衡。这里我们假设原假设和备择假设分别为:

H0=公司继续被执行退市预警

H1=公司被取消退市预警

本问题中的第一类错误是将一家被继续执行退市预警的企业做了取消退市预警处理;本问题中的第二类错误是没将一家未来转为正常的公司做取消退市预警处理。本文将主要关注第一类错误的发生,因为人们普遍对*ST企业的财务状况保持谨慎态度,将一家被继续执行退市预警的企业做取消退市预警处理会对市场预期造成错误的冲击,从投资者本身出发,这是不愿意看到的结果。这在混淆矩阵评价指标里主要表现在精度上。实证结果显示,基于t-1年和t-2年财务指标数据得到的回归模型精度分别达到了89%和100%,说明标记为取消退市预警的企业大部分都实际为取消退市预警企业,第一类错误得到了很好的控制。

综合来看,基于*ST企业t-1年财务指标训练的模型对*ST企业的未来财务状况有很好的预测效果,但由于上市公司财务数据披露的滞后性,其参考意义有限。基于*ST企业t-2年财务指标训练的模型对*ST企业的未来财务状况的预测效果虽然没有t-1年训练模型显著,但因为其提前两年做出预测,所以不管是对投资者还是上市公司本身评估企业未来发展状况都具有一定的参考意义。

4 结论

通过构建的朴素贝叶斯财务状况预测模型及对实证结果分析,可以得到下面的结论:利用朴素贝叶斯分类算法对*ST企业未来财务状况进行预测是可行的,并且具有一定的准确度。基于*ST企业t-1年财务指标训练的模型分类效果要好于t-2年数据得出的模型。同时本文也存在一定局限性。一方面,选取的*ST企业样本数据集较少,较难体现不同危机程度的*ST企业在财务指标上的不同表现。另一方面,本文指标体系的构建主要考虑了企业的财务比率指标,没有加入非财务因素,这可能对模型的可靠性具有影响。最后基于对我国上市公司中的*ST企业财务状况预测研究,本文认为*ST企业应该提高危机防范意识,健全财务危机预警机制和指标体系,同时积极寻找企业摆脱困境的发展方向,避免退市情况的产生。投资者应该对*ST企业财务状况和发展前景有全面的认识,不能对*ST企业持全面否定的态度,上市企业可能只是因为短期的经营战略调整或者决策失误,使企业陷入一时的困境。

参考文献:

[1]王晨.退市制度变革与ST企业盈余管理方式研究[J].财经界,2020(01):89-91.

[2]赵智繁,曹倩.基于数据包络和数据挖掘的财务危机预测模型研究[J].计算机科学,2016,43(S2):461-465.

[3]王秋瑋,叶枫.新常态下ST公司财务困境预警研究——基于C5.0算法的财报面板数据 [J].财会通讯,2018(23):107-111,129.

[4]欧国良,吴刚,朱祥波.基于因子分析法的房地产企业财务风险预警研究[J].社会科学家,2018(09):56-63.

[5]宋宇,秦学志,李鸿禧.基于Cox回归的中小企业财务预警模型及实证[J].管理现代化,2019,39(01):108-110.

[6]芦雅婷,田宇.基于贝叶斯判别的上市公司内部控制缺陷识别——内部控制目标偏离视角的实证研究[J].会计之友,2018(08):19-25.

[7]石先兵.基于PCA-SVM的企业财务危机预警模型构建[J]. 财会通讯,2020(10):131-134.

[8]吴静,袁芳英.股权质押、公司治理与财务危机预警[J].财会通讯,2020(12):45-49.

[9]朱军,胡文波.贝叶斯机器学习前沿进展综述[J].计算机研究与发展,2015,52(01):16-26.

[10]李航.统计学习方法[M].清华大学出版社,2012.

[11]JiaweiHan, M., JianPei. 数据挖掘:概念与技术[M].机械工业出版社,2012.